Daug kartų esu girdėjęs teiginius, kad akcijos, kaip turto klasė, pakankamai gerai laikosi aukštos infliacijos periodais.

Argumentacija, pagrindžianti šį teiginį skamba maždaug taip: akcijos apsaugo nuo kainų lygio augimo šalyje, nes verslas gali kylančias kainas permesti ant vartotojų pečių, išsaugoti savo pelno maržas. O pelnas – ilgu laikotarpiu pagrindinis veiksnys, lemiantis įvairių aktyvų kainas.

2021 metai buvo pirmas laikotarpis po ilgo, laiko, kada infliacija sugrįžo į išsivysčiusio pasaulio ekonomikas. Per 2021 metus vartotojų kainų indeksas euro zonoje paaugo 5.3%, JAV paaugo 7%

Kaip sekėsi akcijoms ? Puikiai – S&P500 indeksas paaugo 28 proc. per metus, skaičiuojant JAV doleriais. FTSE Developed Europe indeksas apie 26 proc, skaičiuojant eurais.

Žinoma, šių metų pradžia akcijų rinkose visiškai kitokia. Minėti indeksai sėkmingai krenta kiekvieną mėnesį, o infliacija toliau šuoliuoja aukštyn.

Ar yra ryšis tarp šių dviejų kintamųjų ? Kaip sekasi akcijų rinkoms periodais, kada kainų lygis šalyje auga ? Tai klausimai, į kuriuos dabar pabandysiu rasti atsakymą.

Akcijos neapsaugo nuo infliacijos

Mėgstu kasmet perskaityti “Triumph of the Optimists” knygos autorių Elroy Dimson, Paul Marsh, Mike Stauton kasmetinę publikacija “Credit Suisse Global Investment Returns Yearbook“. Esu visą postą parašęs apie šiuos kasmetinius leidinius. Man tai svarbus informacijos šaltinis, nes visada šnekama ne tik apie JAV akcijų rinkos istorinius rezultatus, bet apie viso pasaulio akcijų istoriją. Tai – reta išimtis.

Šių metų “Credit Suisse Global Investment Returns Yearbook 2022” viena iš pagrindinių temų – infliacija. Na, nekeistas šis pasirinkimas. Infliacija aktuali tema visame pasaulyje, taip buvo prieš Rusijos ir Ukrainos karo pradžią, o dabar – juolab.

Daug pilstyt iš tuščio į kiaura nėra ko. Išvada paprasta ir aiški: akcijų ir infliacijos ryšys yra neigiamas. Aukšta infliacija koreliuoja su žema akcijų grąža. Šis grafikas puikiai apibendrina yearbook pateikiamą informacija vienu paveikslėliu:

Grafike vaizduojama reali akcijų ir obligacijų rinkų grąža įvairiose šalyse nuo 1900-2021 metų laikotarpiu. Visi duomenys padalinti į skirtingus infliacinius periodus – nuo periodų su žemiausia infliacija (kada infliacija buvo žemesnė ne -3,5 proc.) iki laikotarpių, kada kainų indeksai augo 7,4-18 proc. per metus.

Akivaizdu, kad aukšta infliacija vidutiniškai atnešdavo prastą realią grąžą investuotojams. Tyrimo autorių žodžiais:

These results suggest that the correlation between real equity returns and inflation is negative, i.e. equities have been a poor hedge against inflation. The negative correlation between inflation and stock prices is one of the most commonly accepted empirical facts in finance. Yet it is widely believed that common stocks must be a good hedge against inflation to the extent that they have had long-run returns that were ahead of inflation.

2022 Global Investment Returns Yearbook

Infliacija – tema, gvildenta yearbooks daugybę kartų, apie infliaciją buvo rašyta 2021, 2016 ir 2012 metais. Jei kam smalsu – pasiskaitykite. Rasite tikrai daug naudingos informacijos.

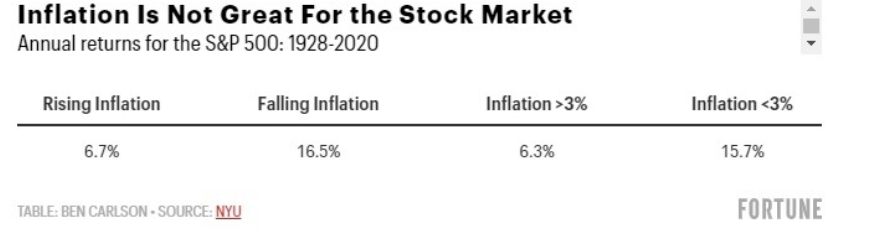

Credit Suisse publikacijos nėra vienintelis šaltinis, kurį galiu cituoti. Bet ir kiti šaltiniai atskleidžia tą patį ryšį tarp akcijų grąžos ir kainų augimo. Puikiai informaciją pateikia ir šis lengvai suprantamas apibendrinis iš “A wealth of common sense blogo” autoriaus Ben Carlson:

Šiuo atveju remiamasi jau vien tik JAV ilgalaikiais akcijų ir infliacijos duomenimis. Pagal šiuos infliacijos ir S&P 500 indekso koreliacija, akivaizdžiai, neigiama.

Įrodymų neužtenka ? Prašau, dar trys tyrimai: 1) AQR “Fire and Ice” publikacija; 2) Vardad tyrimas; 3) Bank of America grafikas. Visi šaltiniai naudoja skirtingas metodologijas, ir, patausosiu jūsų laiką kad nereiktų visko skaityti, išvados tos pačios. Akcijos nėra inflation hedge. Ryšys tarp akcijų grąžos ir infliacijos – neigiamas.

“Inflation-hedging” vs “inflation-beating”

Kodėl liaudies išmintis taip dažnai byloja, kad akcijos apsaugo nuo infliacijos, jeigu taip nėra ? Nes iš esmės, akcijų nominali grąža yra aukšta, daug aukštesnė nei istorinė infliacija. Todėl, nors akcijos nėra “inflation-hedging” turto klasė, bet yra “inflation-beating”. Tai yra, per ilgą laikotarpį, nominali akcijų grąža ženkliai aukštesnė už infliacijos rodiklius.

“Infation-hedging” turto klasė būtų tokia, kurios grąža nekoreliuoja su infliacija, arba koreliuoja, bet tokios turto klasės ir infliacijos ryšys teigiamas.

“Infation-beating” – turto klasė, kuri gali ir prastai atrodyti aukštos infliacijos periodu, bet ilguoju laikotarpiu tokios turto klasės grąža aukštesnė už infliaciją.

Visi mano skaityti tyrimai patvirtina, kad akcijos yra “inflation-beating” turto klasė. O aukštos infliacijos periodais akcijų grąža ženkliai prastesnė. Ypač – kai patiriamas infliacijos šokas (kaip yra dabar).

Kas slepiasi po vidurkiu

Žvelgiant į istorinių duomenų vidurkius, gali susidaryti įspūdis, kad aukšta infliacija neišvengiamai lemia prastus investuotojų rezultatus. Tikrai ne. Kaip visada, yra statistinis vidurkis, ir yra atskiri atvejais. Nėra protinga rengtis šiandien rūbais, kurie tinkami vidutiniams metiniams orams, verčiau pasižiūrėti į šiandienos orus už lango.

Pora pavyzdžių, pateiktų Ben Carlson bloge:

- 1970s S&P 500 nominali grąža buvo 5.9% per metus, bet infliacija 7.1%. Išvada – infliacija lemia prastą grąžą investuotojams ?

- 1980s infliacija vidutiniškai buvo 5.5% per metus, bet S&P 500 nominali grąžą 17.3%. Infliacija ne visada garantuoja prastus rezultatus. O kaip su žema infliacija, kuri koreliuoja su aukšta grąža ?

- 2000s infliacija buvo 2.6% per metus, bet S&P 500 nominali grąža neigiama, siekė -1% per metus.

Taip pat, ekonomika – ne fizika. Tai, kad infliacija istoriškai susijusi su prasta akcijų rinkų grąža dar nėra garantija, kad toks ryšis bus ir ateityje. Menkai tikėtina, bet kas žino.

Skirtumas tarp “correlation” ir “causation“

Istoriniai duomenys, “matantys” ryšį tarp infliacijos ir akcijų rinkų grąžos, nėra įrodymas, kad toks ryšys yra. Gerai žinomas posakis teigia: “correlation is not causation“.

Rašydamas įrašus apie infliaciją aš specialiai susilaikau nuo vertinimų kas bus, kas sukelia infliaciją ir panašių sapalionių. Kodėl jau aprašiau pirmoje dalyje – nes infliacijos kilmė nėra atsakytas klausimas. Jos prognozės – niekinės. Mano nuomonė, kas sukelia infliacija ar kokia ji bus – nėra faktas, o tik menkais argumentais paremtos fantazijos. Kaip ir kitų žmonių.

Tačiau yra vienas faktorius, kuris dabartinių laikų kontekste gali būti svarbus ir kurį norėčiau paminėti. Infliaciniai periodai – nieko naujo ekonomikos istorijoje. Kylančios kainos visada sukelia nepasitenkinimą visuomenėje. Liaudies nuotaika šalyje, kurioje kainos kyla 10% per metus ir algos kyla 12% per metus skiriasi, lyginant su ekonomika, kurioje kainos kyla 1% per metus ir algos 3%. Nors reali perkamoji galia abejais atvejais panaši.

Vienas iš pagrindinių ginklų, kuriuos valstybės ir jų centriniai bankai naudoja kovodami su infliacija yra centrinio banko palūkanų normų didinimas. Todėl infliaciniai periodai yra susiję ne tik su krentančiomis aktyvų kainomis, bet ir palūkanų normų didinimu.

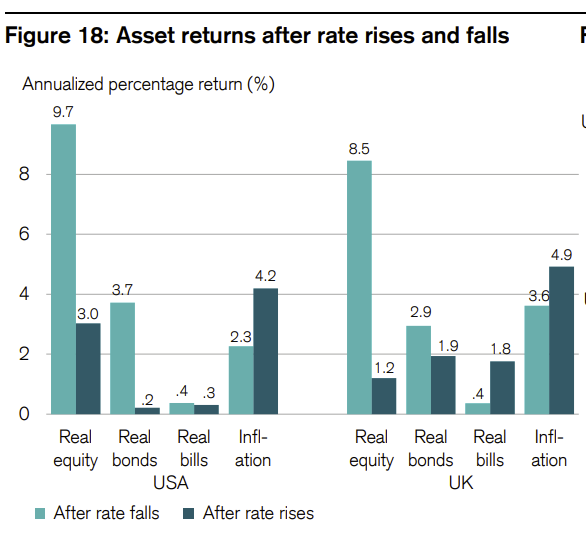

O koks ryšys tarp palūkanų normų didinimo ir akcijų rinkų grąžos ? Atsakymą ir į šį klausimą pateikia “Credit Suisse Global Investment Returns Yearbook 2022“:

Akcijų rinkų grąža yra ženkliai aukštesnė periodais, kada palūkanų normos yra mažinamos. Čia kyla klausimas, kas lemia prastus akcijų rezultatus infliaciniai periodais. Pati infliacija, ar gydymas nuo šios ligos ?

As we saw earlier in this chapter, higher levels of inflation have historically been associated with lower returns from stocks and bonds. It thus remains an open question whether the poorer asset returns during rate hiking cycles are due to the “illness” (inflation) or the “cure” (rate hikes).

2022 Global Investment Returns Yearbook

Tikrai galima rasti argumentų, kodėl būtent palūkanų normų kėlimas yra tas veiksnys, lemiantis prastus aktyvų kainų rezultatus. Jeigu taip yra – šis, dabartinis, mūsų istorinis periodas man nepanašus į tą, kuriama realu tikėtis aukštų palūkanų normų, ypač euro zonoje.

Nesiimsiu argumentuoti tokių pasvarstymų, bet ar Italijos, Graikijos ir kitų šalių ekonomikos tai pakeltų? Infliacijos žmonės nemėgsta, bet nedarbo – dar labiau. Manau, centrinių bankų vadovai ir komitetai tai supranta, todėl ir laikoma palūkanų norma žemumose, nors kainos auga.

Žinoma, galima rasti ir kitokių nuomonių. Kad būtent infliacija yra veiksnys, kurio reiktų bijoti akcininkams. Kaip yra iš tikro – neaišku.

Sektoriai ir faktoriai

Po žodžiu “akcijos” slepiasi daugybė skirtingų verslų. Augančios kainos juos veikia skirtingai. Tam tikrų įmonių, tokių kaip augimo, akcijos turėtų ženkliai nukentėti augant infliacijai ir palūkanų normoms. Kiti įmonių – mažiau.

Ar galima rasti sektorių, kurie kainų augimo periodais generuoja teigiamą grąžą investuotojams ?Istoriškai, yra tam tikrų sektorių, kurie performina geriau prie aukštos infliacijos, ir atvirkščiai. Tačiau duomenys labai padriki. Tyrimų įrodymai prieštarauja vienas kitam, visi skirsto bendrą akcijų rinką į sektorius pagal šiek tiek skirtingą metodologiją.

Akcijas galima skirtyti ne tik pagal sektorius, bet ir taip vadinamus faktorius – vertės ir augimo, dideles ir mažas, ir kitus. Čia vėl, galima rasti skirtumų, tarp šių akcijų topų istorinių grąžų ir infliacijos.

Išskirčiau keturis akcijų tipus, kurių grąža aukštesnė už bendrą indekso grąžą, infliaciniai periodais:

- Energetikos sektorius ir neenergetinių žaliavų sektorių grąža yra teigiama aukštos infliacijos periodais1,2.

- Defensive (utilities, consumer staples, health care) akcijų grąža aukštesnė už ciklinių, palūkanų normų kėlimo periodais3

- Large-cap stocks performina geriau, palūkanų kėlimo laikotarpiais3

- Value stocks performina geriau už growth infliaciniais periodais4

Energetinių ir neenergetinių žaliavų kompanijų akcijos vienintelės, kurios beveik visuose tyrimuose išsiskiria savo “inflation-hedge” charakteristikomis.

Likusių akcijų tipų ir infliacijos ryšys miglotas. Tam tikrais periodais, tam tikrose šalyse, anot tam tikrų tyrimų vieno pobūdžio akcijos atrodo geriau, kitos prasčiau. Informacija paini, neaiški ir neturinti praktinio pritaikymo.

Tiesa sakant, net jeigu kas nors pasakytų, su 100% garantija, kurie sektoriai ir akcijų tipai geriau atrodo, kai infliacija aukšta. Kas iš to ? Norint pasinaudoti tokia informacija reikėtų iš anksto nuspėti periodus, kada kainų lygis augs ir kris. O tai – misija neįmanoma.

Šie “įrodymai”, kad tam tikros akcijų grupės geriau performina infliaciniais laikotarpiais nėra argumentas dabar jų bėgti ir pirkti. Tai argumentas už subalansuoto ir diversifikuoto akcijų krepšelio turėjimą.

Tokias akcijas reikėjo pirkti 2021 metais (ir dar seniau), o jeigu kas pirko tik tech stocks – nieko nepadarysi, dabar už tai teko susimokėti.

Alternatyvos ?

Teisybė, kad istoriškai aukšta infliacija ir/arba kylančios palūkanų normos lemia žemesnę už vidutinę grąža investuotojams. Gal neveltui ir akcijų rinkos pastaraisiais mėnesiais kasdien nusidažo tik viena spalva ?

Skaitant naujienas ir sekant vartotojų kainų indekso pokyčius atrodytų, kad nieko kito kaip tik dar smarkiau auganti infliacija artimiausiu metu ir nepamatysim. Bet taip jau veikia žmogaus smegenys. visada, kas buvo pastaruoju metu, atrodo, kad taip bus ir toliau.

Kas bus – tikrai nežinau, bet ką žinau – daug prastų naujienų jau yra įskaičiuota į akcijų rinkų kainą.

Jeigu kam nors susidarytų įspūdis, kad skatinu išparduoti akcijas ir pirkti kitokio plauko aktyvus – tikrai ne. Nes kokios alternatyvos ? Dauguma turto klasių kainų šoko periodais atrodo dar prasčiau nei akcijos. Plačiau kitas turto klases nagrinėsiu ateityje.

Baltijos šalių akcijų rinkos

Teisybė, kad akcijos neapsaugo nuo infliacijos. Bet galbūt bent jau nominali grąža galėtų būti didesnė šalyje, kurioje infliacija yra aukštesnė ?

Nėra taip jau aišku, ar tikrai nominali akcijų rinkų grąža aukštesnė, kada infliacija didesnė1,2. Matyt – vienose šalyse vienaip, kitose kitaip.

Norėčiau detaliau panagrinėti klausimą, ar Lietuvos ir Baltijos akcijų rinkos galėtų būti geresnis “inflation-hedge” nuo infliacijos Lietuvoje, nei pasaulio akcijų krepšelis. Nes juk mes, gyvenantieji Lietuvoje, patiriame būtent Lietuvišką infliaciją.

Prie šio klausimo planuoju grįžti netolimoje ateityje.

Išvados

Akcijos nėra “Inflation hedge“. Vidutiniškai, akcijų rinkos patiria nuosmukį aukštos infliacijos periodais. Tokiais laikotarpiais reali akcijų rinkų grąža yra neigiama.

Tačiau būta visko. Galima rasti periodų, kuriais kainos įvairiose pasaulio šalyse ženkliai kilo, bet akcijų vertės augo dar sparčiau.

Akcijos yra “Inflation-beating” turto klasė, nes istoriškai akcijų vertės didėja ženkliai sparčiau nei auga vartojimo prekių ir paslaugų kainos.

Nėra aišku, ar prastus rezultatus infliaciniai periodais lemia kainų augimas (“illness“), ar centrinių bankų monetarinės politikos griežtinimas (“cure“), siekiant suvaldyti kainų lygį šalyse.

Yra tam tikrų akcijų tipų, kuriems sekasi geriau, kai infliacija auga. Tokie laikotarpiai ypač tinkami energijos ir kitų žaliavų gamybos kompanijoms, kurios šiais periodais džiaugiasi aukštesniu už vidurkį pelningumu. Tokių kompanijų ir infliacijos koreliacija yra teigiama.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.