Penkiolika metų rinkose vyko JAV akcijų balius – tai buvo didžiausią grąžą beveik kiekvienais metais generuojanti turto klasė.

Aukščiausi lūkesčiai buvo 2024 m. pabaigoje, kai antrą kartą išrinkus Donald J. Trump visi tikėjosi tolimesnio JAV akcijų, ekonomikos ir dolerio dominavimo.

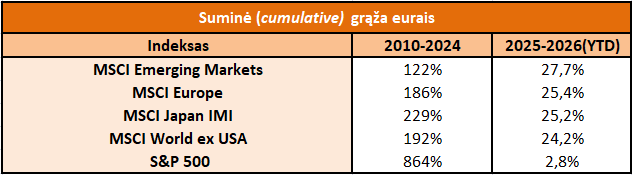

Bet kas nutiko? Nuo 2025 m. pradžios iki šių metų vasario vidurio daugumos rinkų grąža, skaičiuojant eurais, gerokai viršijo JAV akcijų grąžą.

Kodėl staiga JAV akcijos pradėjo atsilikti, o kitų regionų rezultatai – geresni? Kas naujo pasaulyje ir finansų rinkose?