Jau esu pora kart rašęs Baltijos šalių akcijų rinkų tema įrašuose OMX Baltic akcijų rolė portfelyje ir Baltijos akcijos.

Abiem atvejais neradau stiprių argumentų, kodėl Baltijos šalių akcijų rinką sudarančias kompanijas vertėtų įtraukti į savo portfelį.

Tačiau neseniai mano akį patraukė informacija, apie nepaprastai aukštą Baltijos šalių kompanijų dividendinį pajamingumą.

Savo LinkedIn paskyroje INVL fondų valdytojas Arvydas Jacikevičius dalinasi puikia informacija ir skaičiavimais Baltic stocks tema. Jo skaičiavimais Baltic akcijų dividendinis pajamingumas šiuo metu siekia net apie 6%.

Nors tikrai nesu “dividendinis investuotojas”, bei nėra nieko magiška su tais dividendais (plačiau mano nuomone šia tema skaityti Dividendų miražas), tačiau dividendinis pajamingumas yra vienas iš akcijų rinkos vertės matų.

O 6% dividendinis pajamingumas moderniais laikai reiškia vieną – akcijų rinka yra dirty cheap.

Man natūraliai pasidarė smalsu, kas nutiko nuo to laiko, kai šią rinką apžvelgiau paskutinį kartą, 2022 metų lapkritį.

Galbūt dabar jau yra logikos Baltijos šalių akcijoms vietos portfelyje paieškoti ?

1. Ar Baltic akcijos pigios ?

Esu didelis pasyvaus investavimo į akcijų rinką šalininkas, nes aplenkti market capitalization indeksą nepaprastai sunku.

Įraše Lietuviškųjų “profesionalių” investuotojų rezultatai rašiau, jog net ir tokioje “neefektyvioje” rinkoje kaip Baltic akcijos, profesionalūs fondų valdytojai rinkos vidurkio aplenkti nesugeba.

Abu šalyje veikiantys fondai, investuojantys į vietinio regiono akcijas, INVL Baltijos fondas ir OMX Baltic Benchmark Fund, savo indeksų nesugeba aplenkti.

Todėl vertindamas Baltijos šalių akcijų rinkų perspektyvas tikrai neketinu užsiimti stock pickingu, bei nagrinėsiu indeksų, o ne pavienių kompanijų, rodiklius.

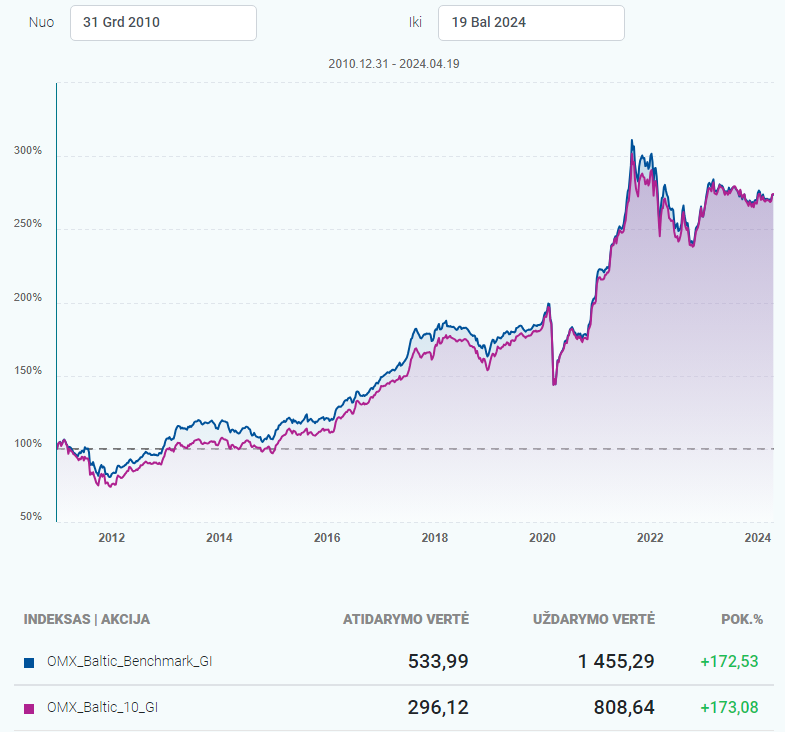

Įraše Baltijos akcijos rašiau, jog yra du pagrindiniai Baltijos regiono indeksai – OMX Baltic Benchmark (OMXBBGI) ir OMX Baltic 10 (OMXB10).

Pirmąjį sudaro dvidešimt kompanijų, o antrąjį vos dešimt. Ar tarp šių indeksų rezultatų yra reikšmingų skirtumų ?

Nuo 2010 metų pabaigos iki 2024 metų balandžio 19 d. indeksai puikiai trackina vienas kitą, nėra skirtumo, kurį pasirinksi.

Kadangi toliau viską skaičiuosiu rankutėmis, nagrinėsiu būtent OMX Baltic 10 indekso rodiklius, nes šį indeksą sudaro dvigubai mažiau kompanijų ir man bus mažiau darbo.

1.1 Dabartiniai OMX Baltic 10 rodikliai

Pirma trumpai – kaip skaičiuoju (metodologijos dalį, neturint noro gilintis, visada galima praleisti), tuomet prie rezultatų.

Metodologija

Techninis paaiškinimas: toliau pateikti duomenys šiek tiek skiriasi nuo tų, kuriuos publikavau įraše Baltijos akcijos. Nes aname įraše indekso reikšmes skaičiavau remiantis free-float kapitalizacijos duomenimis (tokiu atveju kompanijos kapitalizacija skaičiuojama remiantis laisvai prekiaujamų akcijų skaičiumi, o ne visų išleistų akcijų skaičiumi).

Šį kartą naudoju pilnos kapitalizacijos metodologiją, skaičiuoju kapitalizacija remiantis visų išleistų akcijų skaičiumi.

Nors praeitą kartą naudota metodologija man patinka labiau, tačiau sunku gauti tinkamus ir patikimus free-float akcijų skaičiaus duomenis, o eiti per visų įmonių ataskaitas, vertinti kam kieno akcijos priklauso ir pačiam šį rodiklį skaičiuoti – patingėjau. Galiausiai šis pasirinkimas, tarp free-float ir pilnos kapitalizacijų, neturi esminės įtakos rezultatams.

Antras metodologinis skirtumas – praėjusį kartą skaičiavau ne capped indekso versiją, o šį kartą vienos kompanijos svoris indekse negalės viršyti daugiau kaip 15%.

Kodėl praeitą kartą naudojau ne capped versiją nė pats neprisimenu, reikėjo capped naudoti 🙂

Rezultatai

Tikrojo OMX Baltic indekso (ne mano skaičiuojamo, o to, kurį skaičiuoja pats Nasdaq) bendra grąža (total return) nuo 2022 11 02 iki 2024 04 19, siekia 13,27%.

Čia grąža, kurią gavote reinvestuodami išmokamus dividendus, remiuosi Nasdaq Baltic duomenimis.

Laikotarpį 2022 11 02 pasirenku todėl, jog paskutinį įrašą, Baltijos akcijos, rašiau būtent tuo metu.

Iš šių 13,27% apie pusė uždarbio yra kainos grąža, indeksą sudarančių kompanijų kainos augo 6,29%, o likusi grąžos dalis sugeneruota dėl išmokėtų dividendų.

Primenu, čia remiantis oficialiais Nasdaq skaičiavimais. Šių skaičiavimų, kiek uždirbo indeksas, aš atkartoti nebandžiau, nes tai nėra toks jau paprastas procesas, nes kaitėsi indeksą sudarančių kompanijų sudėtis, bei reiktų skaičiuoti kiek, kas ir kada dividendų išmokėjo.

Ką aš norėjau suskaičiuoti, tai duomenis, kurių Nasdaq neskelbia, konkrečiai – koks buvo 2022 m. ir koks dabar yra OMX Baltic 10 indekso P/E rodiklis ir dividendinis pajamingumas.

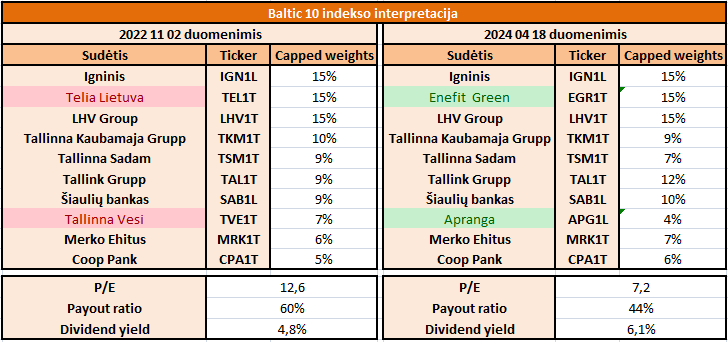

Štai kokia dabartinė ir 2022 lapkričio mėnesio indekso sudėtis ir svoriai, P/E rodikliai, payout ratio ir dividendinis pajamingumas.

Nuo to laiko kai Baltic rinka domėjausi paskutinį kartą, pasikeitė OMX Baltic 10 indekso sudėtis, buvo pašalintos Telia (pakeitė Enefit Green) ir Tallinna Vesi (pakeitė Apranga) kompanijos.

Bendras indekso P/E rodiklis krito nuo 12,6 iki 7,24 ! Nepaprastai ženklus atpigimas.

Tik P/E rodiklio trūkumas, jog earnings smarkiai svyruoja year-over-year, bei visai gali būti, jog per kitus dvylika mėnesių įmonių uždirbamas pelnas ženkliai kris, tokiu atveju P/E rodiklis vėl didėtų.

Įdomus ir dividendinio pajamingumo pokytis, kuris augo nuo 4,8% iki 6,1%. Puikus rezultatas.

Lyginant indeksus laike, ypač tokius su nedaug komponenčių, reikia turėti omenyje, jog indekso vertės rodikliai gali kisti ir dėl indeksą sudarančių kompanijų kaitos (vadinamasis Tesėjo laivo paradoksas, apie tai plačiau rašiau Vertės investavimo vargai).

Todėl faktas, jog indekso P/E pasikeitė nereiškia, jog būtinai kompanijų rodikliai pasikeitė, nes indekso pokyčius galėjo lemti kompanijų įtraukimas ir pašalinimas.

1.2 Kodėl Baltic 10 indeksas ženkliai atpigo

Peržvelgiau atidžiau.

Kas būtų, jeigu nebūtų indeksą sudarančių kompanijų kaitos

Pirmiausia, pasižiūrėjau kaip būtų keitęsi indekso vertės rodikliai, jeigu indekso sudėtis būtų nesikeitusi, nebūtų pašalintos Telia ir Tallinna Vesi kompanijos.

Šiuo atveju indekso P/E būtų kritęs nuo 12,6 iki 7,4, o dividendinis pajamingumas augęs nuo 4,8% iki 6,2%.

Rezultatai nepaprastai panašūs, taigi, indekso vertės rodiklių pokyčiai nėra lemti indeksą sudarančių kompanijų kaitos.

Kas lėmė pokyčius ?

Kitas natūralus klausimas, kodėl taip smarkiai krito P/E, ar dėl to, kad krito indeksą sudarančių akcijų kainos (krito P), ar dėl to, kad augo indeksą sudarančių įmonių pelnai (didėjo E) ?

Vėl, pradžiai pasižiūrėjau į tai, koks būtų rezultatas, jeigu indekso sudėtis nebūti pasikeitusi.

Tokiu atveju indekso kainos pokytis būtų apie ~8%.

Kitaip tariant, kompanijų akcijų kainos augo (P didėjo), P/E rodiklio pokyčius lėmė ne indeksą sudarančių kompanijų akcijų kainų kritimas.

O kaip su pelnais, E dalimi ?

Jeigu indekso sudėtis būtų nesikeitusi, tai indeksą sudarančių įmonių pelnai būtų augę net 84%.

Galima daryti išvadą, jog Baltijos šalių akcijų rinkos indeksas tapo nepaprastai pigus ne todėl, kad krito indeksą sudarančių kompanijų kainos (šios neženkliai augo), bet todėl, jog įmonių uždirbamas pelnas beveik padvigubėjo !

Detalesnė P/E rodiklio kitimo analizė

Bet, visgi, indeksas keitėsi, ir man buvo smalsu detaliau panagrinėti, kurių kompanijų veiklos pokyčiai lėmė bendrą indekso P/E rodiklio kritimą, bei dividendinio pajamingumo rodiklio augimą.

Bei kokią tiksliau įtaką turėjo indekso narių kaita bendro rodiklio pokyčiams.

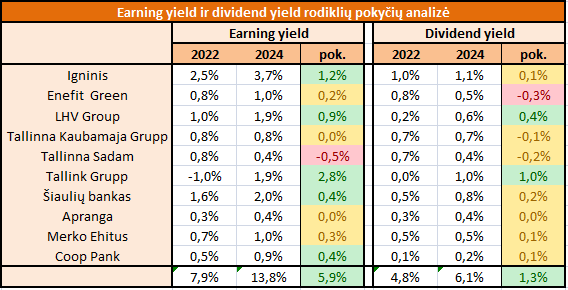

Lentelėje galima pamatyti mano skaičiavimus, kas lėmė earning yield ir dividendinio pajamingumo rodiklių pokyčius dviem tiriamais laikotarpiais, 2022 metų lapkričio ir 2024 metų balandžio mėnesių duomenimis.

Earning yield yra atvirkštinė P/E rodiklio versija, earning yield = 1 / P/E, kuomet P/E rodiklis mažėja, earning yield rodiklis auga.

Pavyzdžiui, P/E rodiklis 2022 metais buvo 12,6, o 1 / 12,6 = 7,9% earning yield, tuo tarpu P/E rodiklis dabar, 2024, yra 7,24, bei 1 / 7,24 = 13,8% earning yield.

Nuo P/E prie earning yield pereinu tam, kad galėjau nagrinėti, kas lėmė pasikeitimus.

Nuo 2022 iki 2024 earning yield padidėjo 5,9% (o P/E rodiklis sumažėjo nuo 12,6 iki 7,4%).

Didžiausią įtaką earning yield rodiklio augimui turėjo Tallink Grupp kompanijos pelno kaita. 2022 metais kompanija buvo patyrusi -0,05€ nuostolį vienai akcijai, tuo tarpu dabartiniais duomenimis, per paskutinius keturis ketvirčius uždirbo 0,11€ pelno akcijai.

Bei smarkiai išaugęs Ignitis pelnas (Ignitis akcijų kaina, tuo tarpu, krito 2%) ir LHV banko pelnas (LHV akcijų kaina augo 14%).

Kalbant apie indekso dividendinį pajamingumą, šis augo nuo 4,8% iki 6,1%, padidėjo 1,3%.

Didžiausią įtaką dividendinio pajamingumo pokyčiams turėjo Tallink Grupp sprendimas pradėti mokėti dividendus ir išaugę LHV banko dividendai.

Indekso sudėties pokyčiai turėjo minimalią įtaką rodiklių pokyčiams.

Telia pakeitimas Enefit Green turėjo 0,2% teigiama įtaką earning yield rodiklio pokyčiui (reiškiasi, dėl to nežymiai sumažėjo P/E rodiklis, t.y. dėl Enegit Green kompanijos įtraukimo bendras indekso P/E nežymiai sumažėjo), bei neigiamą -0,3 įtaką dividendinio pajamingumo pokyčiams.

Tuo tarp Tallinna Vesi pakeitimas Aprangos akcijomis iš vis neturėjo reikšmingos įtakos rodiklių pokyčiams.

2. Baltic stocks prieš kitus regionus

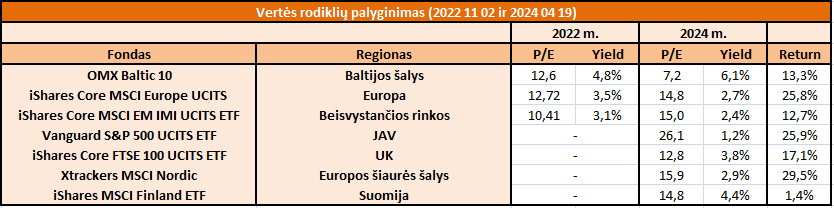

Kitas klausimas, ar šiuo metu Baltico akcijos, su 7,2 P/E ir 6,1% dividendiniu pajamingumu, yra pigios ?

2.1 Palyginsiu Baltic akcijas su kitais regionais

Viena iš priežasčių, kodėl praeitame įraše neradau argumentų pirkti Baltic regiono šalių akcijų, tai niekuo šios nebuvo išskirtinės.

2022 m. OMX Baltic 10 kompanijų P/E rodiklis buvo panašus į išsivysčiusios Europos regiono akcijų indeksų P/E rodiklius, bei panašus į emerging markets P/E rodiklius. Tuo tarpu OMX Baltic 10 dividendinis pajamingumas buvo šiek tiek aukštesnis, bet nežymiai, bei Baltic akcijos beveik neturi share buybacks, todėl dėl šios priežasties čia dividendinio pajamingumo rodiklis ir turi būti aukštesnis (prie šios temos tuoj grįšiu).

2024 m. situacija pasikeitė.

Nuo 2022 metų lapkričio developed Europe ir emerging markets regionų akcijų P/E rodikliai ženkliai augo, bei šiuo metu siekia apie ~15.

OMX Baltic, tuo tarpu, vertės rodiklis ženkliai krito, šiuo metu siekia vos 7,2 !

Atitinkamai ir dividendinis pajamingumas Baltic’e šiuo metu dvigubai didesnis.

Dvigubai įdomiau, bei kaip jau minėjau, jog šis rezultatas nėra lemtas prastų Baltic įmonių rezultatų, atvirkščiai, šis rezultatas lemtas Baltic įmonių spartaus pelno augimo, bei iš šio pelno išmokėtų ženkliai didesnių dividendų per paskutinius 12 mėnesių, nei buvo išmokėta 2022 metų lapkritį.

Žvelgiant į bendrą uždarbį, OMX Baltic 10 grąža siekia 13,3% per tiriamą laikotarpį, emerging markets ~10-12%, developed Europe ~25%.

Įdomu, jog Xtrackers MSCI Nordic ETF, sudarytas iš šiaurės šalių įmonių akcijų, uždirbo daugiausiai, net ~30% siekiančią bendrą grąžą.

Viena iš galimų priežasčių, kodėl OMX Baltic yra tokios pigios, tai išaugusi politinė rizika, bet ši neatsispindi Xtrackers MSCI Nordic ETF rezultate.

Lygiai kaip ir politinės rizikos įtakos nematau iShares MSCI Finland ETF vertės rodikliuose, kurio P/E siekia 14,8.

Prie politinės rizikos dar grįšiu.

Taigi, remiantis kitų regionų akcijų P/E ir dividendinio pajamingumo rodikliais galima daryti išvadą, jog Baltic akcijos šiuo metu yra nepaprastai pigios lyginant su kitomis rinkomis.

2.2 Dividendinis pajamingumas visko nepasako

Nors 6% dividendų pajamingumas gali atrodyti kaip stebuklingas (tikrai ir yra puikus rezultatas), bet dividendai dar ne viskas.

Kompanijos pelnu su akcininkais pasidalija dviem būdais, pirmas – dividendais, o antrasis – share buybacks.

Dividend yield + net sharebuyback yield = shareholder yield.

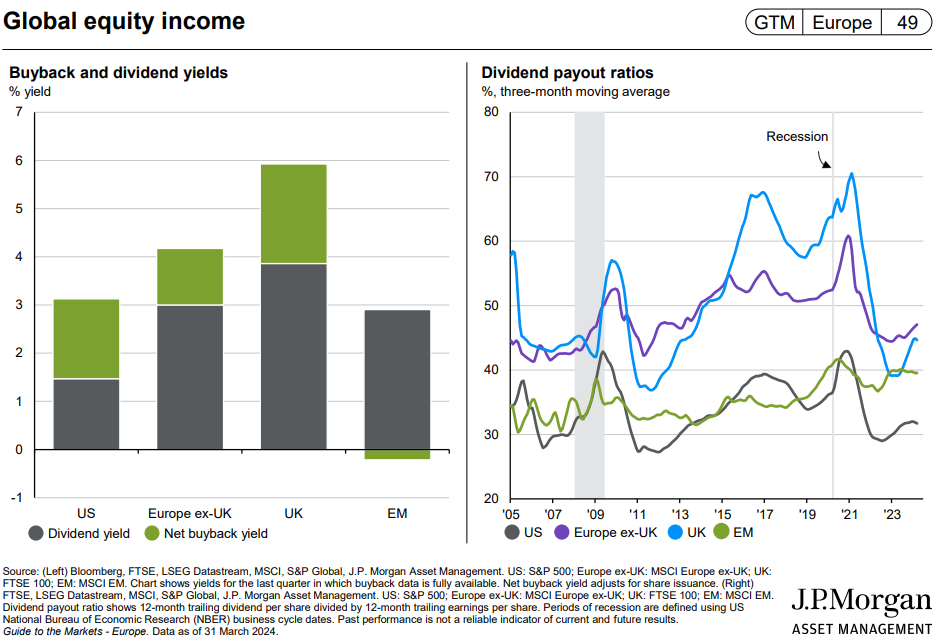

Lyginant regionus pagal tai, kiek cashflows šio regiono akcijos išmoka akcininkams, reikėtų lyginti ne dividend yield rodiklius, bet shareholder yield rodiklius.

Lietuvoje, rodos, Šiaulių Bankas yra paskelbęs share buybacks programą, bet net nežinau ar yra daugiau kompanijų Baltic, kurios vykdo savų akcijų supirkimo programas, todėl Baltic atveju dividend yield yra lygus, ar bent jau artimas, shareholder yield.

Bet taip nėra kituose regionuose.

Štai JAV dividendai sudaro tik pusę akcininkams išmokamų pinigų srautų, Europoje ~75%, UK ~66%.

Šį 6% Baltic dividend yield reikėtų lyginti su ~3% JAV shareholder yield, ~4% developed Europe ir ~6% UK shareholder yields.

Kitaip tariant, Baltic įmonės išmoka panašų procentą cashflows (nuo indekso kainos vertės) į savo akcininkų kišenes, kaip ir Britų įmonės, tik skirtingais būdais.

Tačiau Baltic akcijos išmoka ~44% uždirbto pelno dividendų pavidalu (dividend payout ratio lygus 44%).

Dešinėje grafiko aukščiau pusėje matosi, jog ir UK dividend payout ratio panašus, apie ~45%, bet čia neįskaičiuota share buybacks skirta pelno dalis, todėl iš viso, grubiais skaičiavimais, apie ~65% uždirbto pelno UK įmonės išmoka į akcininkų kišenes.

Kas yra tikrai daug, bei kelia klausimų, ar 6% UK shareholder yield rodiklis yra tvarus.

Baltic įmonių dividend payout ratio, siekiantis 44%, atrodo tvarus, svarbu, kad tiek pelnai, iš kurių išmokami dividendai, nekristų.

Visgi, dividendinio pajamingumo pervertinti nederėtų, juolab, kad šie pinigų srautai smarkiai kinta Baltijos regione, kuriame veikia vos kelios didesnės kompanijos.

Bei kinta visuose regionuose laikui bėgant, nes šis rodiklis rodo kas buvo per paskutinius 12 mėnesių, o ne ką gausi ateityje. Ateityje dividendai gali mažėti.

3. Kodėl Baltic pigu

Pagrindinis klausimas, kodėl Baltijos šalių kompanijų akcijos šiuo metu yra nepaprastai pigios ?

3.1 Uždirbamas pelnas ir išmokami dividendai gali būti netvarūs

Viena iš priežasčių, kodėl Baltic akcijos pigios, tai gal tie uždirbami pelnai nėra tvarūs.

Pavyzdžiui, jeigu rinka tikisi, jog Ignitis kompanijos pelnas ateityje smarkiai kris, tai šis lūkestis jau gali atsispindėti mažame įmonės P/E rodiklyje.

Arba rinka tikisi LHV banko rezultatų suprastėjimo.

Esmė – Baltijos šalių rinka nepaprastai sekti, bei reikšmingi vienos ar dviejų kompanijų, kurios indekse užima 15% svorį, rezultatų suprastėjimo užtektų, jog bendras indekso P/E rodiklis augtų, o dividendinio pajamingumo kristų.

Dažniausiai rinkos yra nepaprastai protingos, bei žemi P/E rodikliai ir aukšti dividendinio pajamingumo rodikliai tiesiog reiškia, jog prisipirksi kompanijų, kurių uždirbamas pelnas ateityje smarkiai mažės, kaip ir išmokami dividendai.

OMX Baltic 10 indeksą sudarančios kompanijos, galimai, tiesiog neturi šviesios ateities, bei šis faktas atsispindi indekso vertės rodikliuose.

3.2 Politinė rizika

Dar viena priežastis, kodėl šiuo metu akcijos čia yra pigios – išaugusi politinė rizika.

Priežasčių to, matyt, neverta įvardinti, visi ir taip puikiai naujienų antraštes skaityti moka, kaip moka ir vietiniai bei užsienio investuotojai.

Net ir vietiniai investuotojai turi baimių, pirkti čia kažką Baltike ar ne, kai priešas už vartų, ar geriau per užsienio brokerį JAV akcijų įsigyti, tai jei teks iš šalies bėgti, bent jau turto turėsi.

Kalbant apie užsienio investuotojus, šie iš esmės nelabai skiria Vilnių nuo Rygos, Balticus nuo Ukrainos, nelabai įsivaizduoja, kaip arti ar toli čia šaudo.

Bet šią hipotezę, jog Baltic akcijos pigios dėka išaugusios politinės rizikos, menkina faktai, kuriuos pristačiau aukščiau.

Nordic akcijų indeksas, ar Suomijos akcijų indeksas, nėra pigesni nei bendras Europos šalių indeksas, ženkliai brangesni nei Baltic, bei neatrodo paveikti išaugusios politinės rizikos.

Jeigu Baltic akcijos pigios dėka išaugusios karo grėsmės, kodėl Suomijos rinkos vertinime ši grėsmė neatsispindi ?

4. Ateities prognozės

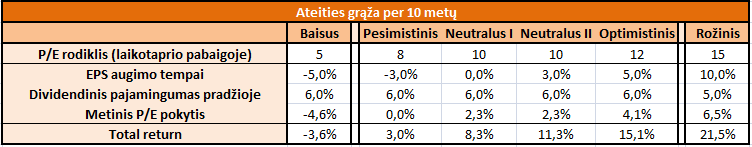

Remiantis metodologija, kurią pristačiau įraše Baltijos akcijos, pabandysiu pamodeliuoti ateinančių 10 metų OMX Baltic 10 tikėtiną grąžą.

Ši priklauso nuo dabartinio dividendinio pajamingumo, būsimo pelno tenkančio vienai akcijai pokyčių ir būsimo P/E rodiklio pokyčių.

Remiantis šių rodiklių 10 metų pokyčių prielaidomis, pabandžiau sudaryti ateinančio dešimtmečio grąžos prognozę.

Remiuosi tokiomis prielaidomis:

- Dabar P/E rodiklis 8. Svyruos nuo 5 iki 15.

- Pradinis dividendinis pajamingumas 6%.

- EPS augimo tempai svyruos nuo -5% iki +10%.

Rezultatai:

Labiausiai tikėtini Pesimistinis, Neutralus ir Optimistinis scenarijai. Likusius du – Baisus ir Rožinis, įdėjau įdomumo dėlei, jų tikimybė ženkliai mažesnė.

Remiantis šiomis prielaidomis, pesimistiniu scenarijumi grąža sieks 3%, optimistiniu 15,1%.

Realiausia, jog grąža bus apie 8-11%.

Grąžą lems rinkos sentimentas, kaip keisis P/E rodiklis, bei EPS augimo tempai.

Pesimistiniu scenarijumi EPS krenta -3% per metus, optimistiniu auga 5% per metus.

4.1 EPS augimo tempai

Apie EPS augimo tempus nemažai rašiau Money matters, growth does not.

Long terme JAV akcijų nominalūs EPS augimo tempai apie 5%, o ten kompanijos, spėčiau, pasiekia tikrai aukštesnės reinvestuoto pelno grąžos nei Baltic įmonės, bei augimo akcijų pilna, todėl 5% EPS augimo tempas Baltijos rinkose, sudarytoje iš mature companies, menkai tikėtinas.

Bet ką aš žinau, gal ir įmanoma.

Neigiami EPS augimo tempai, tuo tarpu, dažni tarp emerging markets kompanijų ir nuostolingų kompanijų, todėl -3% ar net -5% siekiantis neigiamas EPS augimo tempas Baltic’e irgi nėra atmestinas.

Dažnos priežastys, kodėl emerging markets regiono akcijų EPS augimo tempai būna neigiami – prastas kompanijų valdymas (pelnas išvagiamas ir nepasiekia smulkiųjų akcininkų), prasta smulkiųjų akcininkų apsauga ir žemas corporate government lygis, sparti įmonių plėtra (plėtra kainuoja, kuomet plėtra finansuojama naujomis akcijų emisijomis dėl dilution esamų akcininkų pelnas vienai akcijai krenta).

Ar šios savybės atitinka Balticų akcijas ? Aš nežinau, nelabai šia rinka giliai domiuosi.

Aišku, EPS krenta ir tiesiog, kai kompanijos veikia nuostolingai, nesugeba konkuruoti rinkoje. Ar Baltic įmonės stiprios ir tvirtos ? Ar tai merdintys verslai ? Vėl, aš jų neseku.

Grąža per artimiausius dešimt metų Baltic rinkoje priklausys nuo to, ar augs OMX Baltic indeksą sudarančių kompanijų pelnas, pelno išmokamo dividendais dalis, bei ar sėkmingai retained earnings bus reinvestuotas, nuo ko priklausys EPS augimo tempai.

Kai rinką sudaro vos kelios akcijos, štai energetikos (Ignitis ir Enefit Green) ir finansų sektoriai (LHV ir Šiaulių bankai) prastus rezultatus pademonstruos – ir visas indeksas sėdės dugne, su didžiuliai nuostoliais investuotojams.

Tačiau ir geram scenarijui nedaug tereikia.

Užtenka, jog OMX Baltic 10 įmonių pelnas vienai akcijai per artimiausius dešimt nekristų (nominalus pelnas), bei P/E per dešimtmetį grįžtų iki 10. Tokiu atveju grąža sieks apie 8% – kas nėra blogas rezultatas.

Ar gali būti taip jau sunku esamą pelningumo lygį išlaikyti ? Matyt toks scenarijus visai realus.

O regiono įmonėms demonstruojant puikius rezultatus, šių įmonių uždirbamam pelnui augant – puikią grąžą OMX Baltic 10 indeksas gali uždirbti.

4.2 Pigios šalys gera investicija

Yra dar vienas argumentas už investicija į Baltic akcijas.

Statistiškai žiūrint, tos šalys geriausia (pelningiausia) investicija, kurios yra pigios.

Ši taisyklė galioja tiek šalims, pigioms pagal P/E rodiklį, tiek šalims, kurių dividendinis pajamingumas aukštas.

Plačiau šia tema galima skaityti mano įrašuose Vertės investavimo vargai ir Kaip veikia vertės investavimas, bei papildomai čia šios minties nebepristatinėsiu.

Todėl dabartinis Baltijos šalių akcijų rinkų pigumas yra rimtas argumentas už.

Galbūt, į Baltic šalių akcijas šiuo metu verta akį užmesti.

5. Kaip šią strategiją būtų galima įgyvendinti praktikoje

Jeigu kam nors kiltų mintis investuoti į Baltijos šalių akcijas, kaip tą galima padaryti ?

Kaip minėta, nesu aš stock pickinimo fanas, kvaila tokia strategija investuojant į akcijas, neveikia.

Bet Lietuvoje nėra tinkamų benchmark sekančių fondų, INVL Baltijos fondas yra aktyviai valdomas ir brangus (valdymo mokestis siekia 2%), o OMX Baltic Benchmark Fund, nors ir pasyviai valdomas, irgi turi aukštus mokesčius (1% valdymo mokestis, 2% platinimo mokestis ir 1% išpirkimo mokestis).

Lieka variantas – pasidaryk pats.

Matyt, logiškiausias variantas pačiam bandyti atkartoti OMX Baltic 10 indeksą, šio pokyčiai du kart per metus skelbiami Nasdaq naujienose.

Suskaičiuoti norimus svorius nėra sunku, stambiausios kelios pozicijos capped ties 15%, kitų įmonių svoriai proporcingi šių kapitalizacijoms, indekso svorius galima per 5 min. suskaičiuoti.

Visos OMX Baltic 10 indeksą sudarančios akcijos pakankamai likvidžios, neturėtų būti bėdų šias superkant.

Vis tiek – vargo daug, bet kam investavimas yra malonumas ir patinka, tokia strategija yra nesunkiai įgyvendama.

Ypač, kai Swedbank siūlo nemokamą prekybą Baltijos šalių akcijomis ir netaiko VP saugojimo mokesčio iki 30 000 EUR.

Man pačiam kyla minčių taip padaryti, tik pastebiu, tokiu atveju Baltic stocks mano portfelyje sudarytų 1-3%, tikrai nestumčiau all-in ant kelių pigių micro cap įmonių ateities perspektyvų.

6. Išvados

When the facts change, I change my mind – what do you do, sir.

John Maynard Keynes

Viena iš mano mėgstamų citatų yra šie John Maynard Keynes žodžiai.

Kuomet 2022 metų lapkritį svarsčiau apie OMX Baltijos šalių akcijų rolę portfelyje, nesugebėjau sugalvoti svarių argumentų, kodėl šias reikėtų įtraukti.

Šiuo metu situacija yra šiek tiek kitokia, bei šio regiono akcijos ženkliai patrauklesnės, dėka savo pigumo, nes yra gerokai pigesnės nei daugumos kitų regionų akcijos.

Visgi, su tokiu pasirinkimu yra keletas bėdų.

Baltijos šalių akcijų rinka nepaprastai sekli ir smulki, sudaryta iš kelių nereikšmingų kompanijų, kurios, nemaža jų, smulkios net vietinės ekonomikos kontekste.

Pora smulkių bankų, viena kita energetikos įmonė, pora mažmenininkų ir smulki laivybos įmonė.

Baltijos akcijų rinka neatspindi bendros šalies ekonomikos.

Laisvai įmanoma įsivaizduoti situacija, kuomet Baltijos regiono ekonomika demonstruos puikius rezultatus, bet ne akcijų rinkos, nes šios sudarytos iš neperspektyvių senojo sukirpimo įmonių, kurių dinozaurų likimas laukia.

Pigūs dabartiniai rodikliai gali atspindėti ne faktą, jog čia galima apsipirkti gera kaina, bet jog vietinės listinguotos kompanijos smirda, neturi ateities ir perspektyvų.

Kita galima problema – pigumas lemtas išaugusios politinės rizikos, bei investuotojai išsilakstė pakurstyti karo baimės.

Kas gali paneigti, kad yra tikimybė, jog ši politinė rizika materializuosis.

Yra puikiai žinomas posakis – “Buy When There’s Blood In The Streets“, reiškiantis, jog reikia pirkti tuomet, kai kiti panikuoja.

Jeigu Baltic akcijos atpigę dėka politinės rizikos, tuomet tai gali būti puiki investicinė galimybė.

Bent jau kol kraujas liejasi ne Vilniaus gatvėse.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Man kaip labai smulkiam periodiškai kiekvieną mėnesį investuojančiam atrodo labai priimtinai. Praktiškai nėra minimalių sumų, pradėt investuot ir mokytis.

Šiaip pradėti mokytis tai, matyt, yra ir lengvesnių variantų.

Tie patys III pakopos fondai, ar net Swedbank Robur (man pastarasis pasirinkimas mažiausiai patinka, bet tai nereiškia, jog niekad netinka).

Nes pačiam 10 pozicijų portfelį valdyti, spręsti pozicijų svorius, sunkiau, nei vieną fondą nusipirkti.

Tuomet, žinoma, investuojant tik į Baltics yra diversifikacijos argumentas, jog čia jos tiesiog nėra, viską sumetus į tą pačią rinką iš 10 akcijų.

Tik jeigu portfelis iki 1000 EUR, ar net iki 10000EUR, tai prie tokių sumų ta diversifikacija nėra esminis dalykas, nes pinigine išraiška, kiek EUR rizikuojama, tai nėra didelė suma.

Aš daug baltic sumerkęs, o ir fondai robur. Nepasitikiu aš savo anglų kalba, kad drįsčiau rinktis ib. Reiks palaikymo, bus teisinių niuansų. Jus paskaičius mano galvoje kristalizuojasi nebent goindex 3 pakopa naudoti kaip brokerio pakaitalą ilgiems kaupimams, kai tikslo išsitraukti artimiausiame penkmetyje nematau. Dalis dividendinių duoda srautą neskiriant laiko vp pardavimui. Neketinu pirkti nt ispanijose, man šviečia, kad nuomą paprasčiau dengti iš investicijų į vp, ir saugiau, čia iš serijos – nedėk visko į vieną krepšį. O geopolitika – bijau, kad jei jai prasidės daugiau nei dabar tai visviena bus pasaulinis karas.

Ačiū už post’ą. Užkliuvo vienas teiginys:

> Ypač, kai Swedbank siūlo nemokamą prekybą Baltijos šalių akcijomis ir netaiko VP saugojimo mokesčio iki 30 000 EUR.

Įkainiuose https://www.swedbank.lt/business/useful/more/pricelist/pricelist nematau/nerandu, kad VP saugojimas nieko nekainuotų iki 30K eur.

Nes žiūrite įkainius verslui, jūsų nuorodoje yra žodis “business”.

Reiktų skaityti čia: https://www.swedbank.lt/private/home/more/pricesrates/pricelist