Iš esmės Lietuvos mokestinė sistema ganėtinai palanki investicinėms pajamoms, bet tam tikrų trūkumų yra.

Vienas iš jų – P2P gaunamų palūkanų negalima “sudengti” su P2P nuostolingomis paskolomis.

GPM reikia mokėti nuo visų uždirbtų palūkanų, net jeigu portfelyje yra paskolų, kurių niekada nebeatgausite, dėl to reikšmingą nuostolį patirsite.

Kitaip tariant, jeigu investuosi 10 000 EUR į P2P paskolas su 10% palūkanų norma, bei 4 000 EUR vertės paskolų taps nemokiomis, tai prieš mokesčius patirtas nuostolis sieks -3 400 EUR.

Nes 6 000 EUR paskolos uždirbs 600 EUR palūkanų, o likusi 4 000 EUR suma niekada negrįš.

Bet po mokesčių nuostolis bus dar didesnis, -3 490 EUR, nes metams pasibaigus ir užpildžius GPM deklaraciją nuo 600 EUR palūkanų reikės sumokėti 90 EUR siekiantį gyventojų pajamų mokestį.

Patiri nuostolį – bet mokesčius vis tiek reikia mokėti.

Situacija absurdiška, bet ar svarbi ?

Neseniai vieno skaitytojo paragintas nutariau užmesti akį, kokią įtaką šis mokestinis niuansas turi mano uždirbamai P2P platformose grąžai.

Palyginsiu, kokį uždarbį uždirbau Estateguru ir Paskolų Klubo platformose prieš ir po mokesčių.

1. Estateguru

Iš esmės šio klausimo, kokia nemokių paskolų mokestinė įtaka galutinei grąžai, iki šiol niekada detaliau nenagrinėjau, nes visada turėjau įtarimą, jog ši įtaka mano uždirbamai grąžai yra smulki.

Mano strategija P2P visada buvo rinktis +- ne pačias rizikingiausias paskolas. Nors rizikingos paskolos tikrai gali būti pelningesnės, bet platformų bankroto atveju matau daug rizikų turėti šias, kaip toliau jos būtų administruojamos, kieno turtas būtų ir panašiai.

Kadangi daug rizikingų paskolų neturiu, tai nėra ir didelės GPM permokos įtakos galutinei grąžai.

Visgi, yra viena platforma, kurioje vis dar turiu portfelį, bei čia nemokių paskolų tikrai pasitaikė – Estateguru.

Estateguru portfelį turiu nuo 2019 metų, jau senokai iš šios platformos pasitraukinėju, bei didžioji portfelio dalis jau grįžo.

Visgi, nuo sumos, kurią buvau investavęs, apie 8% paskolų defaulte sėdi, tuo tarpu kiekvienai metais už geras paskolas, jų išmokėtas palūkanas, GPM mokesčius VMI visada susimoku.

1.1 Metodologija

Norėdamas paskaičiuoti GPM mokesčių įtaką, pirma reikia suskaičiuoti grąžą prieš mokesčius.

Man labiausiai patinkantis būdas grąžai P2P skaičiuoti, kurį jau aprašiau ne kartą, yra paskaičiuoti dabartinę “likvidacinė portfelio vertę“.

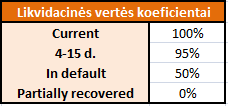

Likvidacinė vertė yra suma, už kurią portfelį galima parduoti antrinėje rinkoje, jeigu tokia platformoje egzistuoja, arba bent jau teoriškai, kiek galimai paskolos, priklausomai nuo vėluojančių dienų skaičiaus, šiuo metu yra vertos.

Estateguru atveju štai kaip skaičiuoju.

Susiskaičiuoju, kuri mano portfelio dalis nevėluoja, kuri vėluoja 4-15 d., 16-30 d., 31-60d., 60+ d., yra defaulte ir yra dalinai atgauta.

Tuomet kiekvienai šių verčių pritaikau koeficientus:

Kadangi iš Estateguru pasitraukinėju, neturiu paskolų, vėluojančių 15-60 d., visos mano likusios paskolos yra arba mokios, arba yra defaulte, arba dalinai išieškotos.

Remiantis šiais koeficientais (sąskaitoje esančiam cashui irgi duodu 100%) suskaičiuoju, kiek šiuo metu yra verta kiekviena portfelio dalis, o vertes susumavus – likvidacinę portfelio vertę.

Tuomet Excel surašius investuotas sumas ir datas, kada Estateguru sąskaita buvo papildyta ir lėšos išimtos, bei šiandienos data darau prielaidą, jog portfelis parduodamas už paskaičiuotą likvidacinę vertę.

Pasinaudojus XIRR funkcija paskaičiuoju tikėtiną Estateguru platformoje uždirbtą grąžą.

Realybėje galiu galutiniam rezultate uždirbti daugiau ar mažiau nei rodo XIRR, jeigu didesnė/mažesnė portfelio dalis bus sėkmingai išieškota.

Jeigu jums mano pasirinkti koeficientai nepatinka, pasirinkite savo.

Plačiau šia tema, kaip skaičiuoju grąžą, rašiau įraše Tarpusavio skolinimo platformos, 4 dalis.

Galiausia, dar reikės paskaičiuoti grąža po mokesčių, šią irgi nesunku apskaičiuoti.

Į pinigų srautus, kuriais remiantis XIRR formulės pagalba skaičiuoju grąžą, įtraukiu kiekvienais metais savo realiai VMI sumokėtus mokesčius.

Šis modelis neatsižvelgia į dar kelis smulkius niuansus, bet iš esmės puikiai leidžia apytiksliai įvertinti platformoje uždirbtą grąžą prieš ir po mokesčių.

1.2 Rezultatai

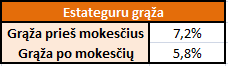

Gaunu, jog Estateguru prieš mokesčius uždirbau apie 7,2% siekiančią grąžą.

Atsižvelgiant į VMI sumokėtus mokesčius, uždirbta grąža siekia 5,8%.

Taigi, po mokesčių uždirbau 1,4% mažesnę grąžą.

Jeigu 7,2% rezultatas būtų apmokestintas 15% tarifu , grąža būtų 15% mažesnė ir siektų 6,1% (7,2 – 7,2 * 0,15).

Realybėje uždarbis yra 19,3% mažesnis (5,8% / 7,2% – 1) , taigi čia Estateguru atveju tas pats, lyg investicijų uždarbis būtų apmokestintas ne 15% GPM tarifu, bet 19,3% tarifu.

Nuostolis – bet neesminis, vos 4,3% mažesnis uždarbis.

Mano pirminė prielaidą, jog mokestinė įtaka nėra esminė, pasiteisino.

2. Paskolų Klubas

Nusprendžiau paskaičiuoti grąžą prieš ir po mokesčių ir Paskolų Klubo platformoje.

Iš visų P2P tarpusavio skolinimo platformų Paskolų Klubas išduoda rizikingiausias paskolas, todėl šioje platformoje mokestinė neigiama įtaka galutinei grąžai bus didžiausia.

2.1 Metodologija

Paskolų Klubas likvidacinę vertę skaičiuoja automatiškai, vadina šį rodiklį grynąja portfelio verte.

Remiantis šiais koeficientais apskaičiuoju likvidacinę portfelio vertę, pridedu sąskaitoje esančius grynuosius pinigus.

Pasinaudojus šia suma, magiška Excel XIRR formule, bei datomis ir sumomis su portfelio papildymais ir lėšų nusiėmimu, gaunu Paskolų Klube uždirbtą grąžą.

2.2 Rezultatai

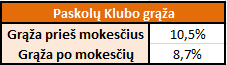

Paskolų Klube prieš mokesčius uždirbau 10,5%, po mokesčių 8,7%

Grąža po mokesčių mažesnė 1,8%.

Jeigu 10,5% rezultatas būtų apmokestintas 15%, tai grąža po mokesčių būtų 9,0% (10,5% – 10,5% * 0,15), o dabar rezultatas prastesnis.

Galutinis uždarbis mažesnis 17,3% (8,7% / 10,5% – 1).

Taigi, galutinis uždarbis po mokesčių yra 2,3% mažesnis nei turėtų būtų, jeigu mokestinė sistema Lietuvoje būtų logiškesnė.

Vėl, neesminis skirtumas.

3. Pabaigai

Reikia pastebėti, jog kitiems asmenims mokestinių nuostolių įtaka galutinei grąžai gali būti ir didesnė.

Paskolų Klube aš visada daugiausia investavau į saugesnes paskolas, todėl jeigu jūsų strategija buvo investuoti į C/C- reitingo paskolas, arba pirkti default paskolas antrinėje rinkoje, mokestinė įtaka galu būti gerokai didesnė.

Bei tokioje platformoje kaip Rontgen, jeigu ir toliau nebūtų nemokių paskolų, bent jau jūsų portfelyje, skirtumo nebūtų.

Galiausiai, visa ši nesąmonė būtų išspręsta, tikėtina, priėmus investicinės sąskaitos teisinį mechanizmą Lietuvoje, bet ši iniciatyva užstrigo seime kartu su visa mokesčių reformą.

O šiuo metu, investuojant į paskolas, kurių dalis, tikėtina, pats nemokiomis, reikėtų tikėtis uždirbti po mokesčių 20% mažesnę grąžą nei prieš mokesčius.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Kiek domejausi, norint įsidėti tas paskolas i nuostolius, galima rinktis pvz įmonė. Aisq, atsiranda tada kitų mokesčių, bet vienas iš p2p buvo pateikes, kad nuo 100k prasme jau atsiranda 🙂

Variantas, įdomus būtų toks sprendimo būdas.

Bet nesu mokestinės teisės ekspertas, skamba kaip daug darbo, viską aiškintis.

Būtų tikrai įdomus straipsnis su palyginimu investuojant kaip fiziniam asm. ir kaip juridiniam. Ir ne tik į P2P, o ir kitus instrumentus ir turto klases.

Dar sakyčiau labai miglotai atrodo ilgalaikio investavimo perspektyva. Tarkim jei norisi pastovaus pinigų srauto kaip iš P2P yra dividendiniai ETF, moka kas ketvirtį ir dabartinė dividendų grąža 5%, bet jei tą ETF laikysi po kokių 10 metų dividendai gal bus 10% ar dar daugiau lyginant su šiandienine pirkimo kaina, o kur dar pačio ETF kainos augimas. ETF galima graža per ilgą laiką atrodo didesnė. Ar blogai galvoju?

Blogai dviem aspektais.

Pirmas:

ETF atveju nėra skirtumo tarp grąžos ir dividendų ir kainos prieaugio grąžos, abi vienodai svarbios, nėra skirtumo kuri dedamoji grąžą atneša, norint pinigų srautus visada galima susikurti parduodant ETF vienetus (investavus į tokį pat ETF, vieną accumulating versiją, kitą distributing, pardavus accumulating ETF už tokią pat sumą, kaip išmoka dividendais distributing, rezultatas neatsižvelgiant į komisinius visiškai tas pats).

Antras:

ETF ir P2P grąža per ilgą laiką gali būti tokia pati, ar net P2P aukštesnė, jeigu tikrai P2P uždirbtas palūkanas reinvestuosite.

Po 10 metu aktyvaus investavimo p2p(su botais ir antrine rinka), man irgi gaunasi, kad graza is ETF gali buti geresne, nei is p2p. P2p geriau atlaiko krizes, bet reikalauja gan daug darbo, norint tureti XIRR 14% ar daugiau. ETF reikalauja daug maziau laiko ir ilgainiu gali tureti gera graza, bet krizes metu buna sunku isimti pinigus.

Kokia strategija antrinės rinkos prekybos ? 🙂

Man visada atrodė, jog per mažai ten judesio, sunku kažką išspausti aktyviai prekiaujant, smalsu ką kiti daro.

LT antrines rinkos nelabai matau 🙂 Cia buvo Bondora ir Mintos. Bet abi platformos pasikeite.

Sveiki,

dėkui už straipsnį. Taip, viskas priklauso nuo ptf. kokybės. Mano ptf. Paskolų banke yra virš 60 proc. smarkiai vėluoja. Taip, dauguma c reitingas, bet vėlavavimas įspūdingas ir dar ant viršaus GPM. 🙂 Tad iš savo pusės visiems rekomenduoju labai stipriai paskaičiuoti PSP2, nes mano patirtis rodo didelę riziką ir iš esmės vietoj invetavimo apturėjo brangiai mokamą kursą, kaip nedaryti. Ir taip, aš pradėjau prieš gerus metus, kai ciklas jau keliavo į rizikingą pusę. 🙂

T.

Šiaip, kad P2P C reitingo 60% vėluoja, tai dar nereiškia, jog grąža bloga ar nuostolį patyrėte.

Aš asmeniškai neturiu C reitingo daug paskolų, todėl negaliu komentuoti koks iš tiesų rezultatas tokia strategija investuojant, bet (apart GPM), man susidarė įspūdis, kad kiti investuotojai visai neblogo uždarbio su C reitingu pasiekia.

Aš pats ten neinvestuoju, nes tas C reitingo Paskolų Klubo uždarbis, nei jei jis neblogas (o gal ir blogas, gal aš blogai įsivaizduoju), tai dar nereiškia, kad toks bus ateityje.

Jeigu ekonominė situacija šalyje pasikeistų, tokių paskolų grąža gerokai menkų, ir sunku dabar pasakyti, ar tikrai būtų aukštesnė nei saugesnių reitingų, paėmus visą ekonomikos ciklą.

Šaunuolis autorius, šis puslapis jau mano bookmarkų 1-oje pozicijoje, nesustok.

Dėl profit/loss – investicinė sąskaita turėtų išspręsti. Kaip suprantu apims ir p2p lending, ir SFP.

Ačiū, kaip visada vasara tikrai nebūsiu aktyvus, bet rudenį naujų įrašų sugalvosiu.

Taip, investicinė sąskaita bėdas išspręstų, tik dar nėra tokio reguliavimo, gal greitu metu atsiras.

Kad jau registruotas seime su įsigaliojimu nuo 2025-01

Mano spėjimas, kiek susidarau įspūdį neatidžiai sekdamas spaudą, kad įregistruotas įstatymo projektas už investicinės sąskaitos įvedimą, bet balsavimo dar nebuvo.