Esu didžiulis akcijų fanas, bei pasyvaus “pirk ir laikyk” investavimo į akcijų rinką šalininkas.

Istoriškai akcijų turto klasės grąža pati aukščiausia, o geriausias būdas investuoti į akcijas – pirkti pasyvų fondą, sekantį viso pasaulio akcijų rinką.

Ironiška, kaip tokios investavimo filosofijos šalininkas, didelių nesąmonių portfelyje pridariau per paskutinį ketvirtį.

Apie šiuos pokyčius trumpai šiame įraše.

1. Kas blogai su akcijomis

Blogai su akcijomis yra vienas dalykas – šiuo metu akcijos istoriškai nėra pačios pigiausios, nes didžioji dalis pasaulio akcijų rinką sekančio indekso investuojama į brangias JAV akcijas.

Dollar cost averaging visada geriausia strategija

Pirma, ką noriu pasakyti ir pabrėžti, jog dauguma informacijos žemiau visiškai nėra aktuali kaupimo stadijoje esantiems asmenims, investuojantiems dollar cost averaging metodologija kas mėnesį fiksuotą pinigų sumą.

Grafike žemiau pateikiamas tokios DCA strategijos rezultatas, galutinė sukaupta suma per 19 metų laikotarpį, investuojant į S&P500 indeksą po $100 per mėnesį.

1999-2018 laikotarpis buvo prastas JAV akcijoms, investuota pike, prieš pat dot-com burbulo sprogimą, teko 2008-9 metų krizę pergyventi.

Nepaisant to, portfelio vertė didžiąją dalį laiko buvo aukštesnė nei investuota suma. Nors S&P500 indekso uždarbis siekia vos 5,6%, bet DCA strategijos rezultatas puikus, 7,9% per metus siekianti grąža.

Sequence of return risk

Jeigu rinkos svyravimai ir vertės pokyčiai turi mažai prasmės ateičiai kaupiantiems asmenims, užtenka palaukti ir visas bus gerai, tai visiškai kitaip tuo atveju, kuomet norima iš santaupų pragyventi.

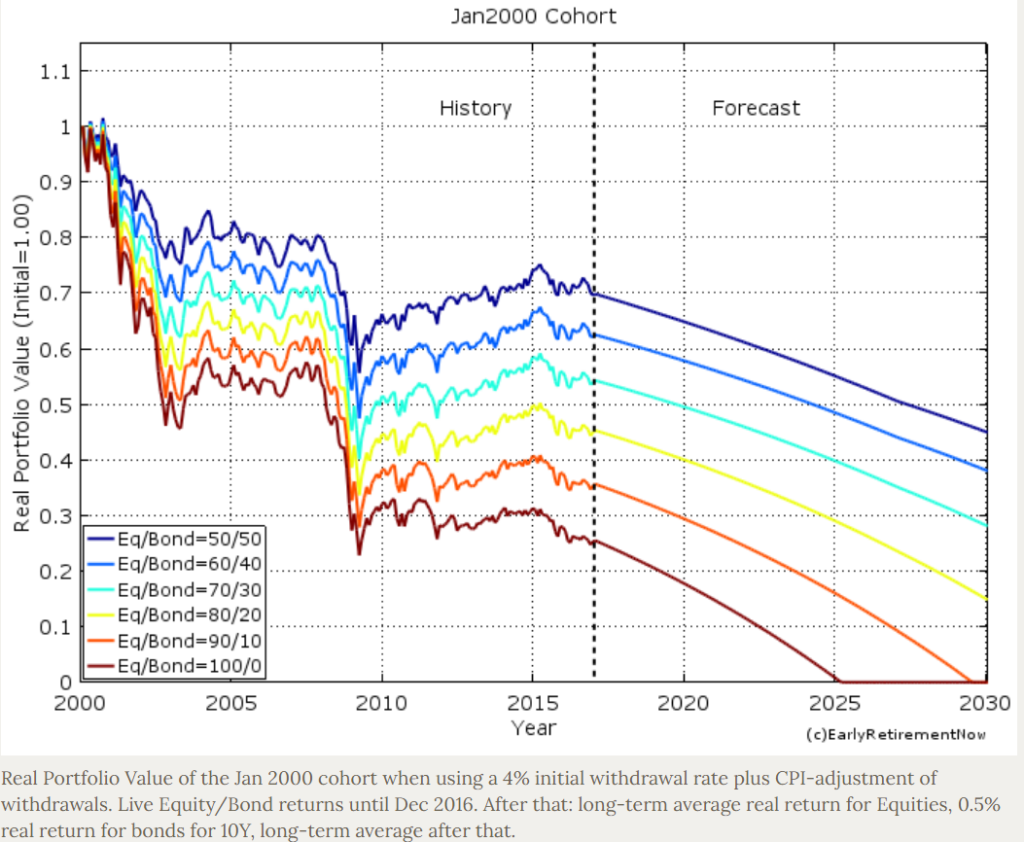

Štai grafikas viršuje parodo, jog išėjus į pensiją tų pačių 1999 metų pabaigoje, nusiimant 4% per metus, 2017 metais iš 100% akcijų portfelio būtų belikę mažiau kaip 30% realios vertės (atsižvelgiant į infliaciją).

O kadangi aš šiuo metų kitų pajamų šaltinių neturiu, tai tokia perspektyva, jog prastas periodas rinkose gerokai man pakenktų, manęs nevilioja.

Sequence of return risk terminas skirtas apibūdinti šiai rizikai, jog portfelio vertei kritus dėka trumpalaikių svyravimų, ir šias santaupas naudojant pragyvenimui, rinkos kada nors atšoks – bet tavo portfelio vertė bus tokia maža belikus, jog tas atšokimas, nuo mažos likusios portfelio vertės, tavęs nebeišgelbės.

Ši rizika smarkiai priklauso nuo to, kiek brangios yra rinkos. Kuo rinkos brangesnės, tuo mažesnę dalį portfelio per metus galima nusiimti, jog portfelio užtektų 30-60 metų.

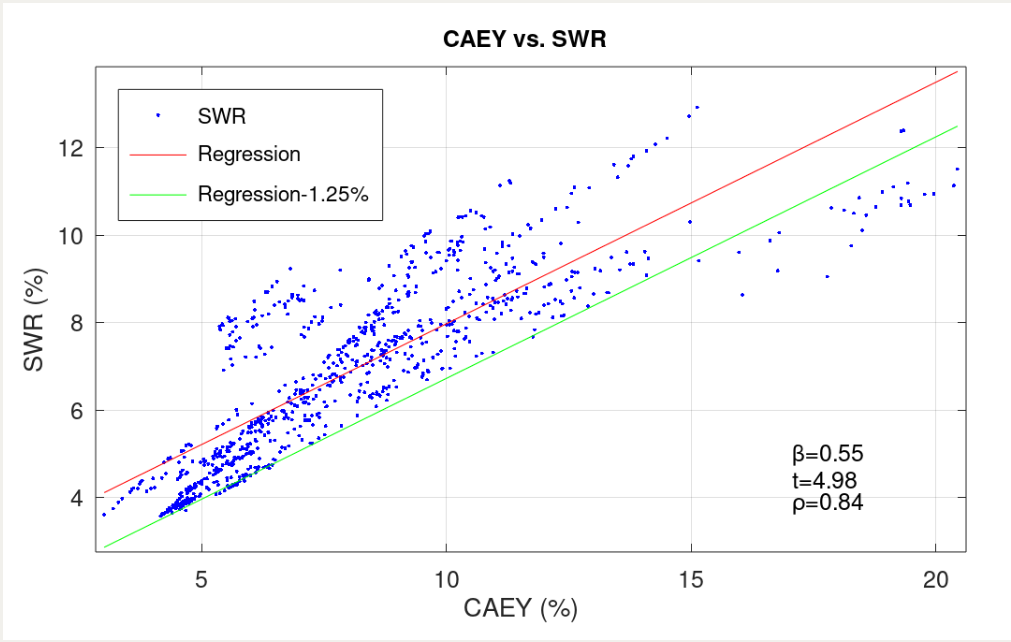

Grafike aukščiau parodoma, jog kuo JAV akcijų rinka pigesnė, remiantis CAEY (atvirkščias CAPE variantas), tuo aukštesnis yra safe withdrawal rate, procentas nuo portfelio, kurį galima nusiimti, jog portfelio užtektų 30 metų periodui.

Bei lentelėje žemiau matoma, jog kuomet CAPE<20, nusiimti 4% nuo portfelio visiškai saugu, bei kuomet CAPE>20, tikimybė, jog nusiimant 4% nuo portfelio lėšos baigsis, smarkiai didėja.

Šiuo metu pasaulio akcijų indekse JAV akcijos sudaro apie 62%, o JAV akcijų CAPE vertės rodiklis siekia apie ~35.

Kas reiškia, jog norint sėkmingai ilgą laiką pragyventi iš akcijų, bei nusiimti ~4% nuo portfelio, pirkti ir laikyti JAV akcijas nėra geriausia strategija.

Visai tai lėmė, jog šiais metais gerokai mažinau savo JAV akcijų dalį portfelyje.

Tikrai neturiu market timing įgūdžių, bei nežinau ir negaliu atspėti, ar JAV akcijų rinkos artimiausiu metu kris, net ar per artimiausius 10 metų nežinau kaip seksis šio regiono akcijoms. Visaip gali būti.

Bet noriu apsisaugoti nuo rizikos, jog JAV akcijoms seksis prastai, nes istoriškai brangūs vertės rodikliai reiškia viena – ateinančio dešimtmečio tikėtina grąža sumažėjo, bei iš tokių brangių akcijų sunku pragyventi.

2. Parodyk, kas tavo portfelyje

Don’t tell me what you think, tell me what you have in your portfolio.

Nassim Nicholas Taleb

Yra ši žymi Nassim Nicholas Taleb frazė – man neįdomu ką galvoji, parodyk ką turi portfelyje.

Šis įrašas trumpa mano išpažintis, kaip mano portfelis keitėsi šį ketvirtį.

Šiais metais parašiau kelis įrašus, kuriuose teigiamai vertinai tokius investavimo instrumentus kaip Rontgen P2P platforma (Rontgen apžvalga) ir net Baltijos akcijos (Ar Baltijos šalių akcijos yra dirty cheap ?).

Mano rašliavos įtakoja mano paties sprendimus.

Nors jau ir taip turėjau sumažintą JAV akcijų dalį portfelyje, bet dar nemažą dalį jų pardaviau.

Gautas lėšas investavau į Rontgen, Baltic akcijas, didinau kitų P2P platformų (Finbee ir Paskolų Klubas) svorį portfelyje.

Žvelgiant į bendrą portfelį, metų pradžioje iš kiekvieno investuoto €1000, apie ~€300 buvo investuota į JAV akcijas, šiuo metu šis JAV svoris sumažėjo iki ~€200.

Apie logika, kodėl JAV akcijomis šiuo metu nepasitikiu, esu rašęs ir Nenugalimos JAV akcijos.

3. JAV akcijos – maža rizika ir aukšta grąža ?

Yra toks žymus Howard Marks grafikas, kuris puikiai pademonstruoją taisyklę, jog kuo aukštesnė tikėtina grąža – tuo didesnė ir rizika.

Jeigu JAV akcijos grafike pagal rizikos ir grąžos santykį yra, tarkim, antroje vietoje (primas stulpelis galėtų būti obligacijos), o išsivysčiusių šalių akcijos trečioje, bei besivystančių šalių akcijos ketvirtoje vietoje.

Tokiu atveju į JAV reikėtų žiūrėti kaip į mažesnės rizikos vertybinius popierius, bet kartu ir su mažesne tikėtina grąža.

Bei visiškai nereiškia, jog ta grąža yra kažkokia garantuota, nes gali būti ir kitaip, jog galutinis rezultatas nuvils, bus prastesnis.

Tačiau šiuo metu nemaža dalis rinkos dalyvių į JAV akcijas žiūri kaip į žemos rizikos ir aukštos grąžos turto klasę.

Abejotina, ar toks įsivaizdavimas artimas realybei.

Bei susidaro įspūdis, jog JAV akcijų rinka priced for perfection, kuomet rinkos dalyviai tikisi ir toliau nuostabių rezultatų, tokios grąžos kokia buvo per paskutinius 15 metų.

Well, the U.S. is really enjoying itself if you go by stock prices. A Shiller P/E of 34 (as of March 1st) is in the top 1% of history. Total profits (as a percent of almost anything) are at near-record levels as well.

The great paradox of the U.S. market !

Jeigu šios prognozės, kad JAV kompanijoms amžinais seksis geriau, šių pelnai ir maržos laikysis rekordinėse aukštumose, nepasitvirtins, dabartiniai JAV rinkos įverčiai gali pasirodyti per daug optimistiniai.

Žymiame 1962 m. tyrime “Higgledy Piggledy Growth” šio tyrimo autorius tyrė, ar kompanijoms, kurių pelnai augo sparčiausiai per paskutinius penkis metus, pavyko panašius, aukštesnius nei vidurkis, pelno augimo tempus išlaikyti ateinančius penkis metus.

Atsakymas – ne.

Kompanijų, kurių pelnas augo sparčiausiai, ateityje pelnas pradeda augti tokiu pačiu tempu, kaip rinkos vidurkis.

Tyrimas nuo 1962 m. buvo pakartotas ne kartą, atsakymas tas pats – konkrečios įmonės spartus pelno augimo tempas praeityje nieko nepasako apie tai, kas bus ateityje.

Ką tai reikia JAV rinkoms, kurių nuostabusis septynetas, bei kitos technologijų kompanijos, paskutiniu metu pasižymi magiškais pelningumo augimo tempais ?

Istorija sako, kad šie praeities duomenys visiškai negarantuoja gerų ateities rezultatų.

Panašias tendencijas aš matau ir imant ne kompanijų, bet šalių duomenis, kaip rašiau Money matters, growth does not.

Istoriškai daugumos išsivysčiusių šalių akcijų rinkų grąža yra panaši, taip smarkiai nesiskiria kaip paskutinį dešimtmetį, kuomet JAV akcijų rinka nušlavė visus konkurentus.

Esmė, kurią noriu pasakyti, menkai tikėtina, jog JAV akcijų rinka yra low risk ir high return investicija.

Bei įmanoma, jog JAV akcijos šiuo metu yra high risk ir low return, lyginant JAV akcijas su kitų šalių akcijų rinkomis, nes paprasčiausiai JAV yra pervertintos.

Nors rinkos tikrai yra nepaprastai efektyvios, bet jas vis tiek įtakoja žmonių emocijos.

Because psychology swings so often toward one extreme or the other – and spends relatively little time at the “happy medium” – I believe the pendulum is the best metaphor for understanding trends in anything affected by psychology. . . not just investing.

Howard Marks

Howard Marks šią rinkų savybę apibūdina kaip švytuoklę. Ar gali būti, jog šiuo metu rinkos pasiekusios maksimalios euforijos JAV akcijų atžvilgiu amplitudę ? Kas žino, prognozavimas nėra mano stiprioji pusė.

Bet, mano nuomone, yra tikimybė, jog JAV akcijų rinka nėra tokia išskirtinę kaip šiuo metu manoma, jog ateityje JAV kompanijų pelno augimo tempai ir maržos susilygins su kitų išsivysčiusių šalių kompanijų pelnais ir maržomis.

Taip ne kartą praeityje yra buvę.

Jeigu norisi išgirsti bull case kitiems regionams, pavyzdžiui, Europai, siūlau paklausyti podcast What if the World isn’t Ending? su Marko Papic.

Besivystančių rinkų akcijos, tuo tarpu, istoriškai yra prastesnė turto klasė nei išsivysčiusių šalių.

Bet vėl, dėka rinkų švytuoklės, fakto, jog šiuo metu šių besivystančių rinkų niekas nemyli, visai gali būti, jog šiuo metu besivystančių rinkų akcijos yra įkainotos taip pigiai, kad yra nebloga vidutinio laikotarpio investicija.

Šia tema siūlau dar vieną trumpą podcastą – Once upon a time in America.

Visgi, net jeigu mano įtarimas pasitvirtintų, JAV akcijų rinkoms ateinantis dešimtmetis nebūtų toks pats puikus kaip praėjęs, tai automatiškai nereiškia, jog kitų regionų akcijų rinkoms gerai seksis.

Visada įmanomas ir scenarijus, jog JAV akcijoms nesiseks, o kitų regionų akcijoms – nesiseks dar labiau.

4. Tikėtina grąža

Investuojant kiekvienas turi kažkokių lūkesčių, bei štai kaip šiuo metu atrodo manieji.

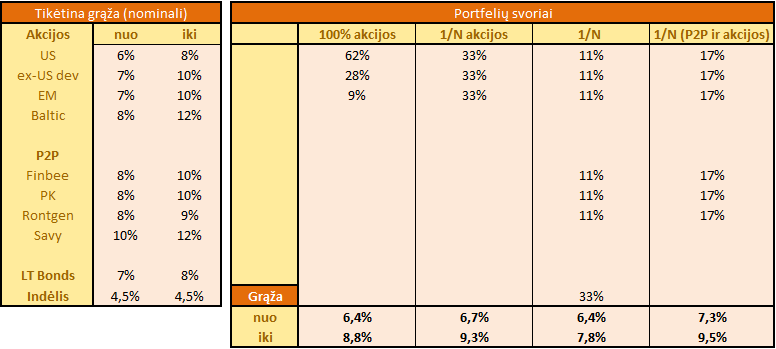

Aš įtarčiau, jog artimiausius 5-10 metų JAV akcijų rinkų grąža bus mažesnė už kitų regionų, sieks apie 6-8%.

Tuo tarpu kitų regionų akcijų grąža sieks 7-10%.

Visai gali būti, jog Baltijos šalių regiono akcijos šiuo metu tikrai puikus pasirinkimas. Bet grįžtant prie aukščiau demonstruoto Howard Marks grąžos ir rizikos grafiko – investuojantys į Baltijos regioną prisiima ir didžiulę riziką.

P2P riziką vertinti nepaprastai sunku, nes viena ar dvi juodos gulbės ir nieko gali iš P2P portfelio nebelikti. Tačiau, išvengus platformų bankrotų, stabilių P2P operatorių siūloma grąža šiuo metu yra 8-10% intervale.

Lietuviškosios įmonių obligacijos, šiuo metu sparčiai populiarėjančios, siūlančios ~10% kuponus, po ateityje įvyksiančių defaults turėtų, mano nepaprastai netiksliais skaičiavimais, uždirbti 7-8%.

Indėlis šiuo metu siūlo apie 4,5%.

Portfelių tikėtina grąža

Kaip atrodytų įvairių portfelių, sudarytų iš aukščiau minėtų turto klasių, grąža ?

Viso pasaulio akcijų indeksą (100% akcijos) sekančio portfelio tikėtina grąža siektų 6-9%.

Akcijų portfelio (1/N akcijos), kurį po lygiai sudaro JAV, kitų išsivysčiusių regionų ir besivystančių šalių akcijos, grąža siektų 7-9%.

Portfelis (1/N) sudarytas iš 1/3 akcijų, P2P ir indėlių uždirbtų 6-8%.

Tuo tarpu portfelis (1/N P2P ir akcijos), sudarytas iš 50% akcijų ir 50% P2P, uždirbtų 7-10%.

Paskutinių dviejų portfelių atvejų akcijų dalis investuojama ne į viso pasaulio akcijų indeksą, bet į US, ex-US developed ir emerging markets po lygiai.

5. Reziumė

Aš neabejoju vienu dalyku – nesugebu prognozuoti trumpalaikių rinkų svyravimų, todėl mano pokyčiai neturi nieko bendra su įsitikinimu, kas bus artimiausioje ateityje.

Tačiau šiuo metu man susidaro įspūdis, jog prisiimti JAV akcijų riziką apsimoka gerokai mažiau nei istoriškai, bei Baltijos šalių rizika puikiai kompensuojama.

Todėl šiais metais pardaviau nemažai JAV akcijų ir prisipirkau Baltijos šalių vertybinių popierių, P2P platformų paskolų ir akcijų.

Ar esu teisus paaiškės po kokių 5-10 metų.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Kiek laiko turite, koks Jūsų amžius ir ko tikitės iš to laiko. Man tai svarbiau už grąžą. Manau turiu tikimybę sveikam ketvirčiui, o virš 75 net ir su gera sveikata nebūsiu tinkamas klientas automobilių nuomos bei skrydžių kompanijoms, prasidės finansinė diskriminacija, negalėsiu šturmuoti kalnų, daugiau sėdėsiu terasoje, gaminsiu valgį ir vaikščiosiu tik grįstais takeliais. Savo negalavimus norėčiau išreikšti lietuvių kalba kalbantiems specialistams. Kuo mažiau laiko, tuo mažesni likę poreikiai finansine prasme. Bent jau man taip.

Nemanau, jog taip lengva prognozuoti, kada ir kiek reikės lėšų ateityje, visko būna.

Buliau, dar toks klausimukas – SwedBanke kuo puikiausiai galima pirkti ETF’us (ju ten yra bent 640) per SwedBank.

Kaip vertinate ten esančius įkainius?

Aš neturiu nieko prieš investavimą long termui į ETFs per Swedbank.

Manau, kad tai tikrai geresnis pasirinkimai, nei koks super reklamuojamas Freedom24, gali būti geresnis pasirinkimas ir už kitus mažiau patikimus brokerius.

Kaip suprantu, taikomas 11EUR įsigijimo mokestis ir 0,013% VP saugojimo mokestis per mėnesį.

Tiems, kieno vykdomi sandoriai maži, tas 11EUR gali būti gana skausmingas.

Tiems, kieno portfeliai dideli, tas 0,013% pavirsta kažkokia apčiuopiama suma per metus, visai nemaža suma per dešimt metų ir ilgiau.

Pabandykite paskaičiuoti savo sąnaudas Swedbank vs IBKR ar kitą brokerį, jeigu ten investuotumėte 10-čiai metų, skaičiuokite eurais, o ne procentais.

Ar tiek gaila ? Jeigu ne – Swedbank puikus pasirinkimas.

O koks interakctive brockers ikainis? Kad nepriskurti papildomu accountu.

Priklauso nuo to, ką pirksi.

Pavyzdžiui, jeigu vokiškus ETFs, tai jų puslapyje sako (https://www.interactivebrokers.com/en/pricing/commissions-stocks-europe.php?re=europe):

Yra dvi kainodaros, gali rinktis kurią nori Tiered ir Fixed.

Tiered min. 1,25 EUR, max 29 EUR, arba 0,05% of trade value.

Fixed min. 3-4 EUR, arba 0,05% of trade value.

Praktikoje, tiesa sakant, nesu aš didelis IB kainodaros ekspertas. Moku kelis eurus už sandorį smulkioms sumom, 0,05% sandorio vertės didesnėms sumoms.

Valiutos konvertavimas 0-2 EUR.

Pigiau rinkoje vis tiek Europoje nėra, tad per daug ir nesigilinu.

Pigiau Europoje nėra? Ar turite omeny Lietuvą? Pats naudoju Degiro, Scalable capital, Trade republic iš Vokietijos. Pirkimas kainuoja nieko.

Turbūt yra, bet kaina tik vienas iš kriterijų, ypač kai komisinių kaina jau ir taip baisiai maža.