Seniai seniai Minesweeper buvo populiarus žaidimas asmeniniuose kompiuteriuose, kurio tikslas buvo atspėti, kuriame langelyje minos paslėptos.

Paspaudus netinkamą langelį, su paslėpta mina, žaidėjas susprogdavo ir žaidimą tekdavo pradėti iš naujo, taip nutikdavo dažnai.

Investavimas į P2P turto klasę man primena šį žaidimą. Yra keletas puikių platformų, bet bandant šiuos perliukus surasti reikia minų laukus pereiti.

Iš vienos pusės, turint supratimą ar gerą patarimą, tai vienas iš įdomiausių investicinių pasirinkimų Lietuvoje. Bet kaip tų minų laukų išvengti ?

Yra nepaprastai mažai nepriklausomos ir detalios analizės apie šios rinkos žaidėjus ir rizikas.

Aš nesu susipažinęs su jokiu šaltiniu ar autoriumi, kuris sistematikai nagrinėtų P2P platformas ir jų riziką, bent jau kalbant apie Lietuviškas platformas.

Dauguma informacijos, kuri susisteminta apie įvairias platformas, tendencinga ir šališka, nes autoriai gauna reklamos (affiliate) pajamas iš tokių savo straipsnių.

Iš karto noriu pabrėžti, jog nesu susijęs su jokia platforma, negaunu jokių reklamos pobūdžio pajamų iš straipsnyje minimų operatorių.

Šis įrašas – tai mano bandymas apžvelgti Lietuvos P2P padangę, savo reikmėms.

Straipsnį sudarys keturios dalys: (i) apie rizikas ir P2P tipus; (ii) tarpusavio skolinimo platformos; (iii) sutelktinio finansavimo platformos; (iv) palyginimas ir apibendrinimas.

1. Įvairios P2P rūšys

Šis įrašas skirtas Lietuvos rinkai, nesu taip gerai susipažinęs su tarptautinėmis ir Europinėmis tendencijom, nors gausu ir kitose EU šalyse registruotų platformų.

Bet, kaip sakyta, P2P yra minų laukas, ir daug lengviau tų minų (platformų su aukšta bankroto rizika) išvengti vietinėje aplinkoje, kur viskas pažystama ir informacijos daugiau.

Kas tas P2P ?

Esmė gana paprasta, P2P operatorius sukuria platformą, web puslapį su integruota mokėjimo sistema ir duomenų baze, kuri seka kas kam ką skolingas.

Tuomet asmenys (fiziniai tarpusavio skolinimo atveju, arba juridiniai sutelktinio finansavimo atveju) gali teikti prašymus gauti paskolą, pasiskolinti tam tikrą pinigų sumą, per operatoriaus valdomą platformą.

Operatorius įvertina, ar prašymas atitinka minimalius patikimumo kriterijus, priskiria, pagal savo in-house sukurtą reitingavimo sistema tokiam prašymui reitingą.

Investuotojai, platformos klientai, turintys lėšų ir norintys šiuos pinigus įdarbinti, sprendžia, kokią sumą investuoti pagal platformoje paskelbtą paraišką.

P2P (peer-to-peer) tai vadinama todėl, kad platformos vartotojai, skolininkai, gauna paskolas iš platformos vartotojų, investuotojų. Pats operatorius tėra tarpininkas, bet ne paskolos davėjas, išduodamos paskolos nėra įtraukiamos į operatoriaus balansą kaip turtas.

Gražioji šios istorijos dalis, jog, bent teoriškai, per platformą išduodamos paskolos (įsigyjamos reikalavimo teisės) yra investuotojų turtas.

Kas turėtų reikšti, jog operatoriaus bankroto atveju, investuotojai savo investicinio portfelio prarasti neturėtų. Tačiau man kyla klausimų, ar tikrai taip būtų, apie tai vėliau.

Visos P2P platformos suteikia galimybę investuoti į kažkieno skolą. Kitaip tariant, tai skolos instrumentas.

Jeigu Google įrašysiu “sutelktinis finansavimas” išmes man reklamas, Rontgen – “Investavimas į NT”, Crowdpear – tas pats “Investavimas į NT”, Inrento – “Investavimas į nekilnojamą turtą”.

Bet kad ir kokią P2P formą pasirinktumėte, svarbu neapsirikti, jūs investuojate ne į NT (jei sumąstėte investuoti per kokį Profitus), ir ne į žemės ūkį (jei pasirinkote HeavyFinance), bet ką jūs pasirinkote, tai vieną iš seniausių finansinių veiklų – lupikavimą, skonimą už palūkanas.

Viskas ką gaunate mainais – skolos raštelį, jog jums kažkas yra skolingas.

1.1 P2P klasifikacija

Kokios pagrindinės P2P rūšys, populiariausios Lietuvoje ? Pabandžiau sudaryti klasifikaciją.

Siūlau gerai įsidėmėti, ką reiškia trumpiniai TSPO ir SFPO, nes šiuos terminus naudosiu nuolatos.

Vienu sakiniu – (i) TSPO išduoda paskolas fiziniams asmenims, asmeninio vartojimo reikmėms, (ii) o per SFPO išduodamos paskolos juridiniams asmenims, verslo reikmėms.

(i) Tarpusavio skolinimo platformos operatoriai (TSPO)

TSPO veiklą reglamentuoja vartojimo kredito įstatymas.

Tarpusavio skolinimas – veikla, kai per tarpusavio skolinimo platformą fiziniai ir juridiniais asmenys (paskolos davėjai) skolina lėšas paskolų gavėjams, fiziniams asmenims.

Šios paskolos skirtos vartojimo reikmėms, paskolos neturi užtikrinimo priemonių, nėra jokio užstato ar įkeitimo.

Pati platforma veikia kaip tarpininkas, išduodamos paskolos nėra platformos turtas, platformos bankroto atveju visos platformos administruojamos paskolos lieka investuotojų nuosavybe (bent jau teoriškai, plačiau apie tai vėliau).

Paskolos nuo 300 Eur iki 25,000 Eur, trukmė nuo kelių mėnesių iki 12 metų.

Visos platformos reitinguoja skelbiamas paskolas. Teoriškai, reitingas turėtų atspindėti išduodamos paskolos rizikingumą, tikimybę, jog ši paskolas taps nemoki.

(ii) Sutelktinio finansavimo platformos operatoriai (SFPO)

SFPO veiklą reglamentuoja sutelktinio finansavimo įstatymas.

Sutelktinis finansavimas – finansavimo būdas, kai specialioje platformoje viešai paskelbtą projektą savo lėšomis finansuoja su tuo projektu nesusiję finansuotojai (fiziniai ir juridiniai asmenys).

Instrumentas skirtas juridiniams asmenims, finansuoti įvairius verslo projektus. Surinktos lėšos negali būti naudojamos fizinių asmenų asmeninio vartojimo tikslais.

Operatorius yra tarpininkas, kuris tik suveda skolintoją su skolininku, neatsako už išduodamų paskolų mokumą savo turtu. Platformos bankroto atveju finansuotojų įgytos reikalavimo teisės lieka finansuotojams (teoriškai, o gal ir praktiškai, vėliau grįšiu prie šio klausimo).

Jeigu TSPO platformos, dalinančios vartojimo kreditus fiziniams asmenims, visos panašios kaip du vandens lašai, tai SFPO platformų yra įvairiausių.

SFPO platformas, pagal jų išduodamų paskolų tipą, galima skirstyti į dvi kategorijas: (a) nekilnojamo turto projektų finansavimas ir (b) verslo paskolos.

(a) NT projektų finansavimas

Pirmoji kategorija – verslo paskolos su NT įkeitimu, skirtos išimtinai nekilnojamo turto vystymo įmonių finansavimui.

Tokio verslo esmė yra įsigyti sklypą, išvystyti projektą ir realizuoti jį rinkoje (arba pasilikti įmonės balanse ir nuomoti). Dažniausiai tas pats vystomas NT yra įkeičiamas kaip užstatas, projektas vykdomas etapais.

Paskolų vertė gali siekti šimtus tūkstančių ar net kelis milijonus eurų.

Tačiau reklamuojama, kad rizikos čia nėra, nes gi NT užstatas užtikrina saugumą. Jeigu paskolos gavėjas nevykdys įsipareigojimų, tuomet įkeistas turtas bus parduotas varžytinėse ir gautos lėšas bus panaudotos įsipareigojimams padengti.

Turiu aš savo atskirąją nuomonę šiuo klausimu, bet ją pristatysiu sekančiose įrašuose.

Kas nepaprastai svarbu suprasti, jog projekto sėkmė priklausys ne tik nuo vystytojo gebėjimų, bet nemaža dalimi nuo to, kaip seksis visam NT sektoriui šalyje.

Prie NT projektų finansavimo segmento priskirčiau ir neseniai atsiradusius buy to let projektus ir pasiūlymus, kurių tikslas yra išvystyti (arba įsigyti) projektą, kelerius metus NT nuomoti, bei po kelerių metų parduoti.

(b) Verslo paskolos įvairaus pobūdžio įmonėms.

Antroji SFPO kategorija – įvairiems verslams teikiamos verslo paskolos, dažniausiai nieko bendra neturintiems su NT sektoriumi.

Šios lėšos gali būti panaudojamos įvairioms verslo reikmėms – plėtrai, apyvartiniam kapitalui ar dar kažkam, ne taip svarbu kam.

Nes, kaip taisyklė, tokios paskolos išduodamos neįkeičiant jokio turto, kaip užtikrinimo priemonės (nors būna išimčių).

Paskolos užtikrinamos pačios įmonės garantija (vekseliu arba paskolos sutartimi), pažadu grąžinti skolą, bei, dažniausiai, asmenine vadovo ar kitų asmenų atsakomybe.

Paskolos gavėjas pats sprendžia ką su gautomis lėšomis daryti, platformos vertina ne verslo planą, bet įmonės kreditingumą (tuo tarpu NT projektų finansavimo atveju, platformos dažnai išduoda paskolas dalimis, etapais, vertinant įmonių tarpinius rezultatus).

Kadangi rizika čia aukštesnė, nes nėra užstato, tai ir išduodamos paskolos gerokai mažesnės, nuo kelių iki keliasdešimties tūkstančių.

Kartais pasitaiko ir verslo paskolų su NT užstatu, bet jas aš priskirčiau būtent verslo paskolų kategorijai, o ne NT projektų finansavimo kategorijai.

Nes verslų, kurie skolinasi tokiu atveju, veiklos bei pajamų šaltinis nėra NT sektorius, NT objektų plėtra ir pardavimas.

1.2 Lietuvoje veikiančių P2P platformų sąrašas

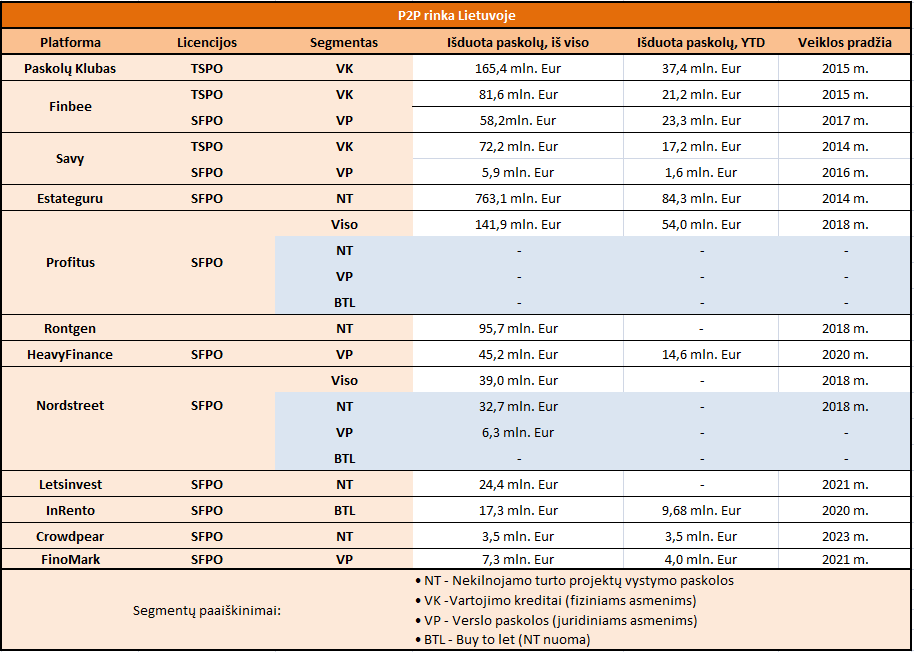

Pabandžiau sugrupuoti visas Lietuvoje veikiančias platformas, tačiau tai gana sunkus darbas, nes dažna platforma turi keletą licencijų ir veikia įvairiuose segmentuose.

Visos trys TSPO platformos (Paskolų Klubas, Finbee ir Savy) turi ir SFPO licencijas, tačiau Paskolų Klubas SFPO veiklą vykdo, ir šią licenciją gavęs, kito juridinio asmens vardu, FinoMark.

Tuo tarpu Finbee ir Savy per tą patį web puslapį (platformą) leidžia investuoti į vartojimo ir verslo paskolas kartu.

Profitus ir Nordstreet turi tik SFPO licenciją, bet veikia įvairiuose SFPO segmentuose – išduoda paskolas NT vystymo, buy to let projektams ir verslo paskolas. Tačiau ne visada pateikia informaciją, apie išduodamų paskolų apimtis pagal segmentą (todėl lentelėje daugelyje vietų yra “-” ženklas, reiškiantis, jog man nepavyko rasti duomenų).

Finbee ir Savy labai nedidelę dalį paskolų išduoda ir su NT užstatu, bet tai per smulkus niuansas, kad į šį atsižvelgčiau klasifikacijoje.

HeavyFinance išduoda verslo paskolas ūkininkams, kurios dažnai turi užtikrinimo priemones, todėl šių paskolų charakteristikos ir rizikos ganėtinai skiriasi nuo kitų verslo paskolų platformų.

Bet apie viską plačiau pasakosiu kituose įrašuose.

2. P2P nepaprastai brangus instrumentas

Vienas iš didžiausių mano galvos skausmų investuojant į P2P – bet gi tai nepaprastai brangus instrumentas.

Šio įrašo, kaip ir keletos pastarųjų, tikslas yra aprašyti pagrindines turto klases, kurios yra tinkamos investavimui.

Kaip rašiau Investavimo pagrindai, vienas iš kriterijų, kuriuo remiantis finansinius instrumentus galima skirstyti į tinkamus ir netinkamus investavimui, yra įvairūs su šiais instrumentais susiję kaštai.

Rašiau, kad viskas kas yra brangu, dažniausia, yra netinkamas pasirinkimas.

P2P brangus instrumentas dviem atžvilgiais.

Pirma, platformos ima didžiulius sandorio sudarymo mokesčius (vienkartinius) ir mėnesinius mokesčius už šių paskolų administravimą.

Beveik visos platformos nėra linkusios viešai ir aiškiai atskleisti savo taikomų mokesčiu, nurodomi tik apytiksliai rėžiai, ir norint tiksliau paskaičiuoti reikia daug darbo įdėti.

TSPO atveju vienkartiniai sutarties sudarymo mokesčiai gali siekti iki ~10% paskolos sumos, rizikingų reitingų paskolų atveju (Paskolų Klubas sutarties sudarymo mokesčio netaiko).

Prie šio vienkartinio mokesčio visos TSPO platformos taiko dar ir mėnesinį sutarties administravimo mokestį, kuris gali būti iki ~10% mėnesinės įmokos (mažiau Finbee ir Savy, nes šios platformos dalį tarpininkavimo mokesčio pasiima iš karto).

SFPO platformos dažniausiai taiko tik sutarties sudarymo mokestį, kuris siekia iki ~5% nuo paskolos sumos NT sektoriuje, bei iki ~8% verslo paskolų atveju (bet yra įvairių kainodarų ir didžiulių skirtumų tarp jų).

Plius, visos platformos taiko daugybę kitų mokesčių ir pamokėjimų už įkeitimą, vėlavimą, išrašus, dokumentus, išankstinį grąžinimą ir t.t.

O kas smagiausia, tai net ir po visų šitų mokesčių dauguma platformų veikia nuostolingai. Kokią pridėtinę vertę tuomet kuria visas šitas “modernus” fintech sektorius ?

Antra, kredito gavėjui šios paskolos kainuoja neapsakomai daug.

Pavyzdžiui, remiantis LB duomenimis, vidutinė metinė vartojimo kredito palūkanų norma per TSPO siekia 13,8% (2023 Q2 duomenimis), čia tai ką gaunate jūs, kaip investuotojai.

Tačiau vidutinė bendros vartojimo kreditų kainos metinė norma siekia 26,3%, čia tai ką moka žmogus gavęs paskolą.

Ką tai reiškia ? Kad fizinis asmuo, paėmęs vartojimo kreditą, vidutiniškai moka 26,3% metinių palūkanų per mėnesį nuo paskolos likučio, iš šios sumos 13,8% keliauja investuotojams, 12,5% platformai.

Lietuvos bankas neteikia informacijos apie SFPO išduodamų paskolų kainą galutiniam naudos gavėjui (neteikia to ir pačios platformos), bet tai irgi nebus maži skaičiai.

Spėčiau, galutinė kaina verslui siekia 12-20%, gal ir daugiau, per metus.

Sėkmės nebankrutuojant tokiomis sąlygomis. Man sunku suprasti, kaip verslai tokius kaštus gali pavežti, bei kyla natūralus klausimas, kodėl verslai (ir gyventojai) ima paskolas iš platformų, o ne iš bankų ?

Sakyčiau, kad fizinių asmenų vartojimo kreditų atveju, TSPO finansuoja gerokai rizikingesnius klientus nei bankai.

Bet dalis klientų yra ir panašios rizikos, tik ir banke jiems paskolos nėra pigios, ypač dabar, kai Euribor kaina pasikeitė, bet per TSPO pasiskolinti paprasčiau nei banke (galimai ir psichologiškai priimtiniau).

Verslo atveju, kalbant apie smulkias verslo paskolas, spėčiau, kad bankai dažnai iš vis nelinkę išduoti tokių paskolų, tai verslas kaip ir neturi tiek jau daug pasirinkimo.

Kalbant apie NT plėtotojus, galimai, yra bankai pasimokę su šiuo sektoriumi, atsargiau žiūri.

3. P2P rizikos

P2P turi dvi bėdas, kurios mene, kaip investuotoją, neramina.

Pirmąją bėdą aptariau aukščiau – tai minėti didžiuliai kaštai. O antroji – čia nepaprastai daug rizikų.

Užsienio patirtis moko, jog blogiausia kas gali nutikti investuotojams, tai platformos, per kurią jie investuoja, bankrotas.

Pirmoji ir svarbiausia taisyklė investuojant į P2P platformas – išvengti pačios platformos bankroto.

Tai lengviau pasakyti, nei padaryti, nes ne viena platforma iškeliavo į bankrotų procedūros šalį (užsienyje), o iš ten jau niekad investuotojai turtingi nebegrįžta.

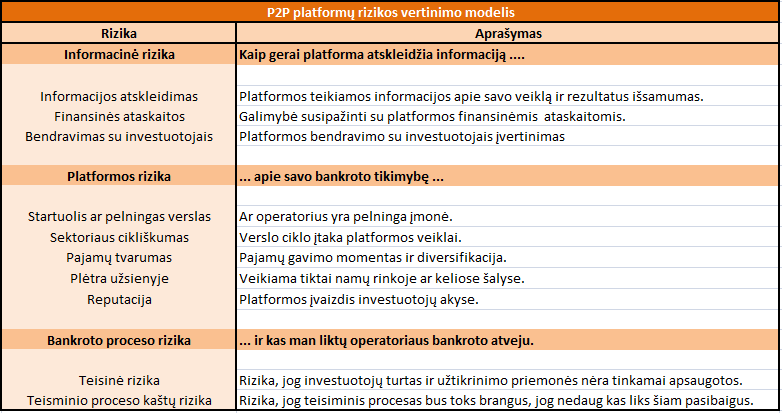

Kaip to išvengti ? Prieš investuojant svarbu įvertinti tris aspektus:

- Kaip gerai platforma atskleidžia informacija apie savo veiklą ir finansus;

- Remiantis šia informacija, ar tikėtina, jog platforma užsilenks;

- Kokia tikimybė atgauti investuotas lėšas platformos bankroto atveju.

Remiantis šiais klausimais rizikas galima grupuoti į tris kategorijas: (a) informacinė rizika; (b) platformos rizika; (c) bankroto proceso rizika.

Klausimas į kurį bandau rasti atsakymą yra šis: Kaip gerai platforma atskleidžia informaciją, apie savo bankroto tikimybę, ir kas man liktų operatoriaus bankroto atveju.

3.1 Informacinė rizika

Ne maža dalis P2P projektų yra tai, ką aš vadinu, vieno puslapio app’sai.

Kažkas sukuria puslapį, kuriame reklamuojama puiki grąža, dar kokia FAQ skiltis ir lets go, investuokite protingieji kurmiai, nesigilinkite kur jums nereikia.

Ypač tokia praktika buvo populiari tarp užsienio platformų keletas metų atgal. Nemažai ir elementarių scam atvejų buvo. Bet informacijos trūkumas nėra kliūtis daliai investors-wanna-be asmenų lėšas siųsti velniai žino kam, bei neaišku kaip veikiantiems, neaiškiems UAB’ams.

Bet ir Lietuvoje gausu projektų, apie kuriuos ką nors plačiau sužinoti sunkus darbas. Pavyzdžiui, Letsinvest apart elementariausio web puslapio nesugeba pateikti detalesnės informacijos.

Profitus sufinansavo per 140 mln. eurų paskolų, bet nesugeba elementarios statistikos pateikti, jokių finansinių ataskaitų, jokio skaidrumo.

Lygiai taip pat su Nordstreet. Statistiko minimaliai, net kada platforma veiklą pradėjo info sunku rasti, kiek finansuota YTD ir t.t. Nordstreet 2022 metų apžvalgą sudaro trys skaidrės, juokas pro ašaras.

Jei investuoji į kokią šaraškino kontorą ir ši užsilenkia – pats kaltas. Jie negerbia investuotojų, investuoti ten – reiškia negerbti savęs pačiam ir prašytis būt apvogtam.

Į šią kritiką bet kurios platformos atstovas sureaguotų, jog mus Lietuvos bankas reguliuoja ! Bet ką tai reiškia praktikoje ?

Kažkada veiklos pradžioje užpildei paraišką ir kas ketvirtį ataskaitą nusiunti? Nėra Lietuvos Banke kiekvienai platformai priskirta žmogaus, kuris nuolatos ir kruopščiai platformos veiklą nagrinėtų.

Žinau, nes kažkada pats bandžiau Estateguru jiems įskųsti 🙂 Truputį sudomino, bet ne per daugiausiai.

Kalbant apie informacinę riziką, reikia turėti tris galimas grėsmes omenyje.

(a) Informacijos atskleidimas – ar platforma teikia pilną ir išsamią informaciją apie savo veiklą ir rezultatus.

(b) Finansinės ataskaitos – ar platforma teikia informaciją apie savo, kaip verslo, finansinę situaciją. Idealiausia, jeigu teikiamos audituotos metinės ataskaitos.

(c) Bendravimas su investuotojais – ar platforma išsamiai, nuoširdžiai ir nuolatos bendrauja su investuotojais. Tai gali būti įvairių renginių organizavimas, dalyvavimas įvairiose diskusijose internetuose ir panašiai.

Niekada negalėsi būti tikras, ar yra bėdų su platforma, jei apie šią nėra jokios informacijos.

Sprendimų priėmimas be informacijos yra gamblinimas, o ne investavimas.

3.2 Platformos rizika

Išvengti platformos bankroto būtina. Tam reikia, jog platforma pateiktų informaciją apie savo veiklą. Bet ko šioje ieškoti ?

Svarbu nepamiršti, į kokį klausimą bandoma rasti atsakymą, o klausimas yra šis: kokia tikimybė, kad platforma bankrutuos.

Tam reikia įvertinti visą krūvą rizikų.

(a) Startuolis ar pelningas verslas

Svarbu įvertinti, kas finansuoja platformos veiklą, pelnas ar rizikos kapitalas.

Labai maža dalis Lietuviškų platformų yra pelningos, o dauguma yra nuosekliai nuostolingi startuoliai.

Ką tai reiškia ? Du dalykus.

Pirma, įmonės sėkmingai tolimesnei veiklai užtikrinti reikalingos nuolatinės šviežių pinigų injekcijos, nes platforma nėra pelninga, bent jau kol kas.

Antra, koks yra spartuolio tikslas, uždirbti pelną ? Ne. Tikslas yra uždirbti didelį pelną, stengtis kuo sparčiau plėstis bei užkariauti pasaulį.

Tokių verslų vadovų ir investuotojų pagrindinis tikslas nėra saugiau plėtoti verslą, bet siekti maksimaliai augti, nepriklausomai nuo rizikų.

Jei augimas nepasiteisins, papildomų roundų finansavimo nebus, platforma užsilenks, investuotojai liks bankrutavusios platformos klientais su neaiškiomis perspektyvomis.

JAV duomenimis, 65% naujų smulkių verslų užsilenkia per pirmus penkis metus. Kokia tikimybė, kad lietuviškieji fintech startuoliai gyvuos amžinai ?

(b) Sektoriaus cikliškumas

Platformų yra įvairiausių. Vienos finansuoja NT projektus, kitos žemės ūkį, trečios vartojimo kreditus dalina.

Sakyčiau, kad rizikingiausios šia prasme yra NT platformos, nes jos veikia labiausiai cikliškame ekonominiame segmente.

Atitinkamai, mano nuomone, vartojimo kreditų cikliškumo rizika mažesnė (nors tai nereiškia, kad tokios rizikos nėra).

Prie šių klausimų dar grįšiu.

(c) Pajamų tvarumas

Net jei platforma yra pelninga dabar, gali tokia nebebūti rytoj.

Vertinant platformos gyvybingumo riziką šiuo klausimu, galima atsižvelgti į du dalykus.

Pirma, dalis platformų didžiąją dalį pajamų gauna iš karto, taikant vienkartinį administravimo mokestį už finansuojamą paskolą.

Kitos platformos didžiąją dalį pajamų gauna kartu su kas mėnesinėmis įmokomis.

Tai didžiulis skirtumas, nes pasikeitus ekonominei situacijai šalyje, platforma kuri visas pajamas gauna vien tik paskolų išdavimo momentu, iš karto lieka be (arba su ženkliai mažesnėmis) pajamomis.

Kitas pajamų tvarumo aspektas – kokiomis veiklomis užsiima operatorius. Dalis operatorių veikia tikrai viename segmente, tarkim NT projektų finansavime.

Dalis operatorių turį įvairiausių veiklų krepšelį, ir jų ateities pajamos yra gerokai tvaresnės, nes įmonė veikdama įvairiuose segmentuose diversifikuoja riziką.

(d) Plėtra užsienyje

Kažkada Finbee bandė Čekijos rinką užkariauti, Estateguru prifinansavo nemokių vokiškų paskolų, Heavyfinance Portugalijoje ir Lenkijoje turi bėdų.

Smagu būti sexy startuoliu kuris bando užkariauti pasaulį, bet tai praktikoje tai sudėtingai įgyvendinama verslo strategija, bei plėtra į užsienio rinkas sukuria keletą rizikų.

Pirmoji – sunku veikti ne namų rinkoje, kurios gerai nepažįsti. Neužtenka išleisti 10k eurų teisininkams, kad perprastum visus svetimos rinkos niuansus ir subtilybes.

Kaip vienam podcaste sakė Rontgen vadovas Martynas Stankevičius, nenorim mes plėstis į užsienio rinką, nes gi net hipotekos sutarties estų kalbą perskaityti nesugebėtumėm (ar kažkas panašaus, citata nėra tiksli).

Antra – plėtra daug kainuoja.

Reikia mokėti teisininkams, darbuotojams, bei kitas papildomas išlaidas patirti, nuolatinių papildomų finansinių injekcijų reikia. Dėl to ženkliai auga rizika, kad įmonė niekada netaps pelninga.

Ar žinote bent vieną pelningą užsienio rinkoje veikiantį operatorių ? Aš ne.

(d) Reputacija

Platforma bus gyvybinga tik tuomet, jeigu nuolatos pritrauks naujus projektus ir pakankamai lėšų šių projektų finansavimui.

Investuotojai nėra kvaili (nors ir naivūs). Galima įtikinti ką nors investuoti per naują startuolį, bet daug sunkiau įtikinti ką nors finansuoti per platformą, kuria jau nusivilta ir abejojama.

Geras to pavyzdys yra Estateguru. Šios platformos 2023 m. išduotų paskolų apimtys krito dvigubai lyginant su 2021 ir 2022 metais.

3.3 Bankroto proceso rizika

Primenu, kad operatoriaus rizikų vertinimo tikslas įvertinti ar pakankamai gerai platforma atskleidžia informacijos apie savo veiklą, jog būtų įmanoma įvirinti platformos bankroto riziką.

Taip pat, kas liktų investuotojams iš jų turimo investicinio portfelio, jeigu platforma užsiraukia ?

O kas liktų priklauso nuo dviejų dedamųjų – ar tikrai investuotojų turtas, jų įsigytos reikalavimo teisės, yra apsaugotos nuo platformos kreditorių.

Bei nuo to, kiek kainuotų teisminis procesas bei tolimesnis portfelio administravimas operatoriui bankrutavus.

(a) Teisinė rizika

Nei viena iš Lietuvoje veikiančių ir čia reguliuojamų P2P platformų (kalbu bendrai apie SFPO ir TSPO) nėra bankrutavusi.

Tai reiškia, kad pratiškai nėra išbandyta, kaip dera tam tikros vartojimo kredito ir sutelktinio finansavimo įstatymų nuostatos su kitais teisės aktais šalyje. Praktikoje nėra išbandytas operatorių ir finansuotojų turto atskyrimas. Dėl to yra rizika, kad operatoriaus bankroto atveju dalis ar visas finansuotojų turtas gali būti panaudotas operatoriaus kreditorių reikalavimams tenkinti.

Mano galva, didžiausia rizika, kad operatoriaus bankroto atveju operatoriaus kreditoriai galėtų savo letenas uždėti būtent ant nemokių paskolų, nes visų operatorių sutartyse numatyta galimybė operatoriams perimti nemokių paskolų reikalavimo teises. Tai daroma todėl, kad operatorius galėtų tinkamai vykdyti nemokių paskolų administravimą teisminiu ir ikiteisminiu būdu.

Aš įsivaizduočiau, kad operatoriaus bankroto atveju būtų paskirtas administratorius, kurio vienas iš uždavinių būtų atskirti įmonės ir investuotojų turtą.

O kas gali garantuoti, kad šis procesas būtų sklandus ? Plačiau šia temą nagrinėjau Finbee ir HeavyFinance apžvalgose.

Mano subjektyviu vertinimu, teisinė rizika aukštesnė SFPO, nei TSPO. Dėl dviejų priežasčių.

Pirma, tai TSPO paskolos išduodamos fiziniams asmenims, SFPO paskolos išduodamos juridiniams asmenims. Spėkite, kas turi geresnius advokatus ir lėšų bylinėtis ? Tikrai ne darbo netekęs valstietis pasiėmęs vartojimo kreditą.

Teismo procesai visada bus ilgesni ir sudėtingesni, kuomet atsakovas juridinis asmuo (puikus video šia tema Skirmanto Malinausko “Lietuviško statybų verslo ypatumai“).

Antra, populiariausias P2P segmentas Lietuvoje yra NT užtikrintos paskolos. Bet kieno vardu įkeičiamas NT ? Tikrai ne finansuotojo (jūsų), bet platformos.

NT turtas puiki užtikrinimo priemonė, bet operatoriaus bankroto atveju, būtų papildomas teisminį procesą komplikuojantis elementas.

Čia vėl grįžtu prie to, jog nei viena platforma Lietuvoje nėra bankrutavusi, todėl teisinė rizika išlieka, kad operatoriaus bankroto atveju bus fejerverkų.

Veikla užsienio šalyse irgi ženkliai augina teisinę riziką (čia jau taikoma abiem platformų tipams, TSPO ir SFPO), nes jeigu Lietuvos teisinę bazę vertinti sunku, tai užsienio – neįmanoma.

Ne viena platformą, kuri bandė plėstis užsienyje, tai patyrė savo kailiu. Kuomet tik po kurio laiko suprantama, kad kažkas praleista pradinėje rinkos teisinėje analizėje, kai defaultai jau būna didžiuliai.

(b) Bankroto proceso kaina

Net jeigu pasirodytų, jog operatoriaus bankroto atveju investuotojų suteiktos paskolos, įsigytos reikalavimo teisės, yra tinkamai atskirtos nuo operatoriaus turto, paskolos pačios savęs neadministruoja.

Už administravimą reikės mokėti, kaip ir už visą bankroto procesą. Vėl spėkite, kas sąskaitą apmokės ?

Jeigu platforma turi turto arba pajamų iš mėnesinių įmokų už administruojamą paskolų portfelį, galbūt tam tikrai atvejais investuotojams ir pavyktų išvengti sąskaitos apmokėjimo.

Bet jeigu turto ar pajamų nėra, bankroto administratoriui apmokėti, bei nuolatinei paskolų portfelio, ypač nemokių, priežiūrai, lėšų reikės.

Kiek daug – priklausytų nuo bent trijų elementų.

Pirma, tikėtina, kad TSPO platformos bankrotas būtų pigesnis, nei SFPO, dėl jau minėtų teisinėje rizikoje priežasčių.

Su fiziniais asmenimis bylinėtis mažiau vargo.

Be to, tikėtina, lengviau būtų parduoti ar perduoti visą TSPO platformos valdomą paskolų portfelį kitam rinkos dalyviui, nes panašiame segmente veikia nemaža dalis įmonių (potencialiai portfelio pirkėjais galėtų būti kiti vartojimo kredito davėjai, ne tik kitos TSPO platformos, tuo tarpu, kas norėtų pirkti tokių SFPO paskolų portfelį, kaip Estateguru ar HeavyFinance).

Plius, visos TSPO platformos dalį pajamų gauna ne paskolą išduodant, bet kartu su mėnesinėmis įmokomis, šios lėšos dalinai kompensuotų bankroto kaštus.

Dar plius, visos TSPO platformos co-investuoja į paskolas ir savo vardu, bei turi institucinius investuotojus, tai vėl reiškia, kad bus kažkoks stambus ir suinteresuotas žaidėjas tolimesniu mokių ir nemokių paskolų administravimu, optimizuojant šio proceso kaštus.

Antra, NT ar kitokių užtikrinimo priemonių egzistavimas vėl didina riziką, jog bankroto procesas bus ilgas ir brangus. NT reikia perimti, pardavinėti, turi gerai dirbti antstoliai, administratoriai ir įvairūs tarpininkai – bet niekas iš jų nėra suinteresuotas gerai (ir pigiai) dirbti.

Pagrindinis motyvatorius platformoms gerai atlikti mokių ir nemokių paskolų administravimo darbą, yra reputacija. Bet platformai jau bankrutavus, motyvacija gerai dirbti dėl reputacijos nebeturi prasmės…

Trečia, blogiausia situacija būtų keliose šalyse veikiančių platformų, ypač egzotiškesnių geografijų. Tokiu atveju tiek teisminiai kaštai, tiek portfelio administravimo kaštai, būtų astronominiai.

4. P2P platformų rizikos vertinimo modelis

Nėra taip lengva įvertinti įvairias platformas ir palyginti jas tarpsavyje.

Pabandžiau sudaryti P2P platformų rizikos vertinimo modelį, remiantis aukščiau įvardintomis rizikomis, kuris padėtų šį darbą atlikti.

Primenu, kad klausimas, į kurį noriu rasti atsakymą yra: kaip gerai platforma atskleidžia informaciją (informacinė rizika), apie savo bankroto tikimybę (platformos rizika), ir kas man liktų operatoriaus bankroto atveju (bankroto proceso rizika).

Kiekvienos platformos lentelėje įvardintas rizikas bandysiu įvertinti šešiabalėje skalėje, nuo vienos iki trijų 💣, jeigu su šia rizika platforma tvarkosi prastai, arba nuo vieno iki trijų 👍, jeigu platforma su rizika tvarkosi puikiai.

Skalė atrodys taip:

💣💣💣 – Didžiulė rizika, verta gerai pagalvoti, ar į tokią platformą investuoti;

💣💣 – Yra svarių argumentų neinvestuoti;

💣 – Yra argumentų neinvestuoti;

👍 – Rizika valdoma neblogai;

👍👍 – Rizika valdoma;

👍👍👍 – Su šia rizika platforma tvarkosi puikiai.

Antroje dalyje remiantis šiuo modeliu vertinsiu TSPO platformos, trečioje – SFPO platformas.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Ačiū už puikias įžvalgas, nekantriai lauksiu kitų straipsnių.

Ačiū, kad skaitote.

Oh My God, o galima antra dali dabar,iskart,tuctojau? Jauciuosi kaip tik viena serija pasiziurejus is naujo netflix sezono. Noriu!!

labai geras straipsnis, laukių kitų.

Klausimas, o kodėl rašei LB dėl EstateGuru? Ar pats į P2P investuoji?

Sunku jau dabar tiksliai ir prisiminti, kas EstateGuru veikloje buvo blogai, bet kažkas man nepatiko jų sutartyse, ir abejojau, ar platforma atitinka Lietuvos teisės aktus, pagal tai kaip jų veiklą turėjo reglamentuoti sutelktinio finansavimo įstatymas.

Jie neaišku kaip veikė, kaip užsienio padalinys, ar licencijuota LT platforma, buvo neaišku, su kuo sudaromos sutartys, su LT registruota platforma ar su Estijos padaliniu.

Šita istorija vargiai aktuali dabar, ypač, kai jau Europinis reglamentas priimtas, bei nebereikia atskirose šalyse registruotis, norint jose veikti.

Kas dėl mano paties investicijų į P2P, tai taip, investuoju nuo 2019 metų. Daugiausia į tarpusavio skolinimo platformas.

Apie savo investicijas plačiau šnekėsiu kituose įrašuose.

Siūlyčiau į SFPO apžvalga pridėti dar bendra latvių-lietuvių operatorių Debitum.Network.

https://debitum.network/en/

Įdomus rinkos žaidėjas, kai kuriais atžvilgiais išsiskiriantis ir Europos mastu.

Nesu įsigilinęs į Debitum veiklą, bet tai visiškai kitoks instrumentas, nei lietuviškos P2P platformos.

SFPO atveju Lietuvoje finansuotojai įsigyja skolininko reikalavimo teises. Platforma tėra tarpininkas, sutartis sudaroma tarp finansuotojo ir skolininko.

Debitum atveju viską suprasti nepaprastai sunku, bet permečiau akimis vieną iš jų sutarčių, tai kažkas panašaus į kažkokių tai vertybinių popierių platinimą, kurie užtikrinti neaišku kuo, ir perparduodami/perpakuojami kalis kartus iki kol pasiekia galutinį “investuotoją”.

Paskolų gavėjų sutartis iš pradžių sudaroma su loan originator, tada tarp loan originator ir kažkokio SPV, tada dar keli žingsniai, iki kol įsipareigojimai pasiekia investuotoją.

Nesakau, kad čia tikrai viskas blogai, bet vargei tokią veiklą galima vadinti P2P, yra gausybė tarpininkų, tarpinių žingsnių, tikėtina, paslėptų rizikų ir kaštų.

Mintos man lygiai taip pat visada atrodė kaip neaiški schema įsigyti neaiškių loan originators obligacijų.

Na taip, Debitum nesenai gavo investicijų brokerio licenciją, jo veiklą reguliuoja Latvijos bankas ir į paskolas nuo 2021 investuojama kaip į vertybini popierių (grupė paskolų supakuojama kaip investicinis vienetas), galioja investicijų draudimas (20 000 eur). Dar idomus aspektas, kad visi įrašai saugomi blockchain technologija paremtame registre.