Sutelktinio finansavimo platformų įvairovė Lietuvoje didžiulė.

Pradedant niekuo neužtikrintomis verslo paskolomis, baigiant NT įkeitimu užtikrintomis NT projektų vystytojų paskolomis.

Yra ir nišinių platformų, pavyzdžiui, skirtų ūkininkų paskolų finansavimui.

Pasirinkti sunku.

Laimei – neverta visų platformų analizuoti detaliai, nes didelė dalis jų yra netinkamos investavimui. Užtenka įvardinti kelis akivaizdžius trūkumus ir mesti tokią platformą į netinkamų finansinių instrumentų šiukšliadėžę.

Čia nėra ta sritis, kur verta siekti maksimalios diversifikacijos, su mintimi, jog į kuo didesnį skaičių platformų investuosi, tuo labiau rizikas išskaidai.

Atvirkščiai – yra keletas rimtų žaidėjų rinkoje, kurių sukurti produktai yra tinkami investavimui. O dauguma kitų – tik bėdos ieškai ten pinigus dėdamas.

1. Kuo viena nuo kitos skiriasi SFPO

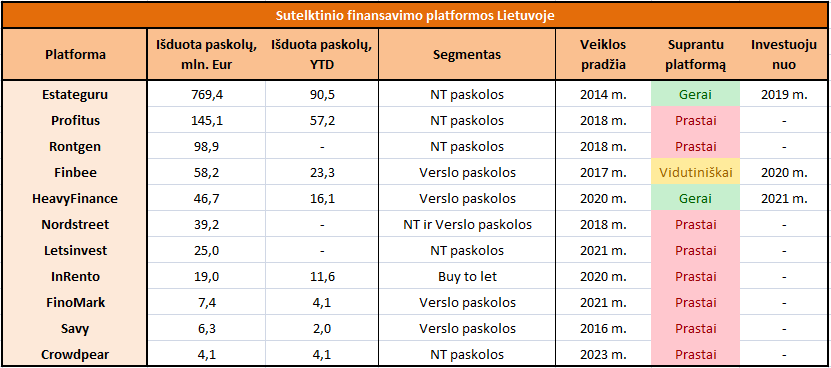

Sudariau Lietuvoje veikiančių sutelktinio finansavimo platformų operatorių (SFPO) sąrašą, bet sunku SFPO platformas palyginti tarpusavyje, dažnai jų veiklos esmė gerokai skiriasi.

Lentelėje nurodyta kiekvienos platformos veiklos pradžia, išduotų paskolų sumos nuo platformos starto ir šiais metais.

Taip pat segmentas, kuriame platforma veikia, mano paties subjektyvus įsivertinimas, kaip gerai kiekvieną operatorių išmanau, bei kada pradėjau investuoti asmeniškai.

Visus Lietuvoje veikiančius sutelktinio finansavimo operatorius galima skirti į dvi pagrindines grupes: (i) NT platformas ir (ii) Verslo paskolų platformas.

1.1 NT platformos

NT platformas galima skirti į dar du segmentus: įprastos NT vystymo projektų platformos, tokios kaip Estateguru, Profitus ar Rontgen ir investavimo į NT nuomą (Buy to let) platformos, tokios kaip InRento.

NT vystymo projektų platformos

Šiuo atveju siūloma investuoti į įvairių įmonių, kurių veikla yra NT projektų vystymas, paskolas.

NT plėtotojai pasiskolina lėšas per P2P platforma, įsigyja sklypą, stato ir parduoda pastatą, atsiskaito su finansuotojais. Žinoma, yra įvairiausių variacijų – statyba, renovacija, namai, kotedžai, butai ir t.t.

Aš pats laikau šį P2P segmentą pačiu rizikingiausiu, o kodėl – tam skyriau visą įrašą: Įspėjimas dėl NT platformų.

Pagrindiniai šio segmento žaidėjai Lietuvoje yra Estateguru, Profitus, Rontgen.

Buy to let

Buy to let (investavimo į NT nuomą) platformos panašios į NT vystymo projektų platformas.

Skirtumas tas, jog įsigytas ir išvystytas NT (dažniausiai renovuotas, o ne pastatytas) ne iš karto parduodamas, bet po kelerių metų, kurį laiką turtas nuomojamas.

Vystytojo gautas pelnas per visą projekto laikotarpį priklausys ne tik nuo NT rinkos pokyčių, bet ir nuo nuomos rinkos raidos.

Grąža, kurią gaus investuotojai, susideda iš dviejų dedamųjų: kas mėnesį mokamų įmokų (palūkanų) ir projekto gale išmokamo kapitalo prieaugio už parduotą NT, kuomet NT bus parduotas už aukštesnę nei įsigijimo kainą.

Vienos platformos (InRento) siūlo fiksuotą grąžą investuotojams, iš karto įvardijama kokios grąžos gali tikėtis investuotojai kas mėnesį, bei papildomos kapitalo prieaugio grąžos termino pabaigoje.

Kitose platformose (Nordstreet) maksimalus uždarbis svyruoja ir priklausys nuo to, už kokią kainą termino gale bus objektas realizuotas.

Didžiausia bėda su tokiais verslo modeliais – daroma prielaidą, jog NT brangs. O mano giliu įsitikinimu, kaip jau esu rašęs, NT kainos ne visada kyla aukštyn.

1.2 Verslo paskolų platformos

Antroji SFPO kategorija – platformos teikiančios verslo paskolas.

Šiame segmente finansuojamos įvairios verslo įmonių paskolos – apyvartinėms lėšoms, kažkokio turto ar atsargų įsigijimui, kartais net ir tam pačiam NT pirkti, bet esmė – šios paskolos skirtos įvairioms įmonėms, kurių pagrindinė veikla nėra NT projektų vystymas, įkeičiant NT kaip užstatą.

Verslo paskolos panašios į įmonių obligacijas. Įdomu, kad šiuo metu Lietuvoje platinamų įmonių obligacijų ir daugumos P2P platformų verslo paskolų palūkanos per daug nesiskiria. O kaip rizikos ? Dar grįšiu prie šio klausimo.

Verslo paskolų platformų yra keletas skirtingų tipų.

Finbee, Savy, Nordstreet ir FinoMark išduoda smulkias verslo paskolas įvairioms smulkioms įmonėms. Tokios paskolos yra sąlyginai nedidelės, kelių ar keliolikos tūkstančių, kartais iki keliasdešimties tūkstančių.

Dažniausiai paskolos užtikrinamos pačios įmonės garantija (vekseliu arba paskolos sutartimi), pažadu grąžinti skolą, bei asmenine vadovo ar kitų asmenų atsakomybe.

Verslo paskolas dalija ir HeavyFinance platforma, šiuo atveju finansuojami įvairūs su žemės ūkiu susiję verslai.

Dalis paskolų išduodama irgi tik su asmenine atsakomybę, bet kita dalis paskolų turi užtikrinimo priemones, tokias kaip įkeičiama žemės ūkio technika, pastatai, žemės ūkio paskirties žemė, įvairūs agregatai.

2. NT platformų vertinimas

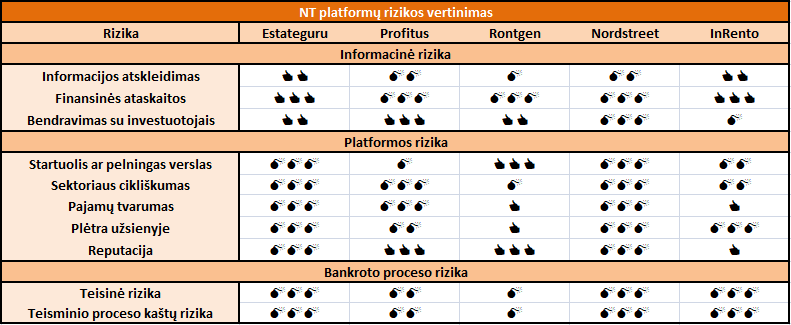

Pirmoje dalyje sudariau tam tikrą P2P platformų rizikų vertinimo modelį, antroje dalyje remiantis juo vertinau tarpusavio skolinimo platformas.

Šiuo įrašu, remiantis ta pačia metodologija, noriu apžvelgti Lietuvoje veikiančias sutelktinio finansavimo platformas, jas skiriant į dvi dalis – NT platformas ir verslo paskolų platformas.

Pradžiai – apie NT platformas.

Iš Lietuvoje veikiančių vienuolikos SFPO platformų, septynios veikia NT sektoriuje. Tačiau dvi iš jų (Letsinvest ir Crowdpear) nevertos detalesnio vertinimo (kodėl – plačiau vėliau).

Savo likusių penkių platformų vertinimą pateikiu lentelėje.

Ką aš čia vertinu, ką reiškia kiekviena riziką plačiau rašiau P2P 1 dalis.

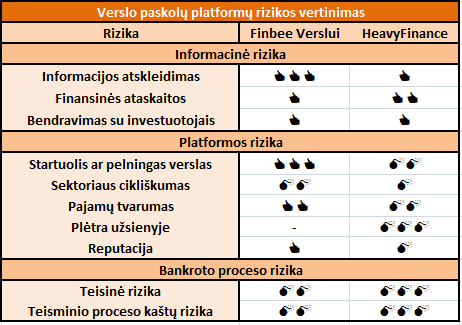

Iš esmės stengiuosi rasti atsakymą į klausimą, kaip gerai platforma atskleidžia informaciją (informacinė rizika), apie savo bankroto tikimybę (platformos rizika), ir kas man liktų operatoriaus bankroto atveju (bankroto proceso rizika).

Vertinimo skalė atrodo šitaip:

💣💣💣 – Didžiulė rizika, verta gerai pagalvoti, ar į tokią platformą investuoti;

💣💣 – Yra svarių argumentų neinvestuoti;

💣 – Yra argumentų neinvestuoti;

👍 – Rizika valdoma neblogai;

👍👍 – Rizika valdoma;

👍👍👍 – Su šia rizika platforma tvarkosi puikiai.

O dabar plačiau, kodėl mano vertinimai vienokie ar kitokie.

2.1 Estateguru

Buvęs rinkos lyderis bei seniausia iš visų platformų, įkurta 2014 metais, šiuo metu Estateguru susiduria su rimtomis veiklos tęstinumo problemomis.

Nors techniškai tai nėra Lietuviška platforma ta prasme, jog motininė įmonė estiška, bet Estateguru aktyviai veikia Lietuvoje, čia turi padalinį, turėjo ir Lietuvos banko išduota sutelktinio finansavimo licenciją (ši panaikinta, nes dabar Estateguru turi europinę crowdfunding licenciją).

Ilgą laiką platforma atrodė kaip pakankamai respektabili, nemokių paskolų nebuvo tiek ir daug (pavyzdžiui, 2022 Liepą nemokių paskolų buvo vos 5,8%).

Šiuo metu nuo aktyvaus paskolų portfelio ~47% portfelio yra defaulte (aktyvus portfelis, angl. outstanding loan portfolio, visų per platformą kada nors išduotų paskolų suma atėmus jau grąžintas paskolas bei nurašytas skolas).

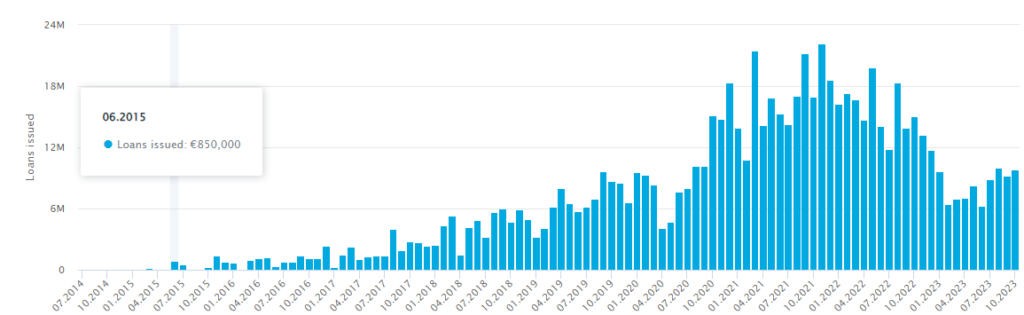

Šiais metasi, lyginant su metais prieš tai, per metus išduotų paskolų suma krito dvigubai. 2021 m. išduota 203 mln. eurų paskolų, 2022 m. 183 mln. eurų paskolų, 2023 m. vos 83 mln. eurų paskolų.

Kas nutiko ?

Platforma buvo startuolis su ambicingais plėtros tikslais, ypač užsienyje, ypač Vokietijoje.

Pridalino paskolų bile kiek ir bile kam Vokietijoje, rodos, ten ir kriminalinio aspekto būta ir dabar defaulte tos paskolos sėdi.

Kažkada platforma atrodė kaip NT segmento lyderė, o šiuo metu kaip platforma-kandidatė išbandyti operatoriaus bankroto procedūras praktikoje.

Estateguru puikus pavyzdys, jog P2P platformoms vertėtų penkis kartus pagalvoti, ar tikrai verta plėstis į užsienio rinkas ir plėtros planus atšaukti.

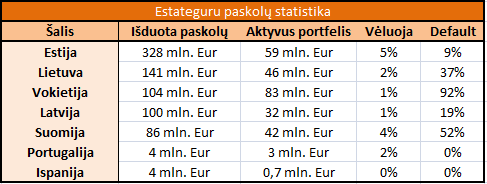

Štai kaip atrodo Estateguru nemokių paskolų statistika (nuo aktyvios paskolų portfelio dalies) kiekvienoje rinkoje.

Kas investavo į vokiškas, suomiškas, lietuviškas ar latviškas paskolas dabar negus graužia. Visose šalyse, išskyrus namų rinką Estiją, situacija tragiška, net Lietuvoje.

Bet platformos interesas niekada nebuvo tvari plėtra, bet sparti plėtra, gi startuoliai taip daro ! Štai dabar ir karčius vaisius plėtros skina.

Estateguru vienintelė NT platforma, kurią esu praktiškai išbandęs pats.

Pradėjau čia investuoti nuo 2019 metų, bet nuo 2021 metų lėšų investavimą sustabdžiau ir pasitraukinėju.

2019 metais NT sektorius buvo stabilus, Estateguru neturėjo didelio procento nemokių paskolų, atrodė pakankamai respektabili kontora.

Visgi, klausimas, ar investuoti į šią platformą nuo pat pradžių buvo gera mantis, nes visada buvo šiokių tokių įtarimų, ar viskas platformoje vyksta skaidriai (paskolos susijusiems asmenims, neskaidri kai kurių vadovų praeitis, neatitikimas Lietuvos teisės aktams ir panašiai).

Kaip man sekėsi ? Stebėtinai gerai.

Didžioji dalis portfelio (apie 80%) jau grįžo, iš likusių ~20% apie 7% defaulte. Lyginant mano rezultatus su kitų šios platformos vartotojų patirtimi, tai mano rezultatas puikus.

Net jeigu Estateguru ryt užsilenktų, ir iš ten nieko daugiau niekados nebeatgaučiau, išeičiau ant nulio. O jeigu dalis paskolų ir toliau sėkmingai bus administruojamos tai galiu tikėtis bent jau 6% metinės grąžos galutiniam rezultate.

Kas mane išgelbėjo, tai jog visada buvau plėtros užsienyje skeptikas ir investavau tik į Estiškus ir Lietuviškus projektus.

Peržvelgus mano Estateguru rizikos vertinimą akivaizdu, kad mano nuomonė apie platforma šiuo metu yra tragiška. Laikas detaliau paaiškinti kodėl.

Informacijos atskleidimas

Iš vienos pusės Estateguru pateikia tikrai daug informacijos apie savo veiklą ir įmonės portfelio rezultatus, kažkiek bendrauja su investuotojais.

Įmonė teikia audituotas metines ataskaitas, išsamus statistikos puslapis, galima net viso loan book duomenis parsisiųsti.

Kai kas lieka neaišku, bet jeigu visi P2P operatoriai tiek pat teiktų informacijos, viskas puiku būtų.

Tačiau tam tikrų kabliukų būva nuo veiklos pradžios. Nutylėti akcininkų ryšiai su tam tikrais platformoje skelbtais projektais, įtartinos aplinkybės, visada buvo sunku suprasti estiškos motininės įmonės ir vietinio filialo Lietuvoje ryšį, su kuo pasirašomos sutartys ir panašiai.

Platformos rizika

Įspėjimas dėl NT platformų rašiau, jog mano nuomonė apie NT platformas nepaprastai skeptiškai, nelaikau jų tvariomis.

Estateguru puikus pavyzdys – mano mintys turi pagrindo. NT platformos nėra tinkamos investavimui, nes long rune užsilenkia dėl NT rinkos cikliškumo ir kitų priežasčių.

Štai pora citatų iš Estateguru laiškų investuotojams apie jų patiriamas problemas Vokietijos rinkoje:

Historically, the average LTV (loan-to-value ratio) of the entire portfolio has been around 60%. At the time of funding the German loans, the LTV was lower than that. In today’s market, however, especially if you want to sell quickly, this percentage will not hold true, and we have therefore commissioned new independent valuations to reflect the current state of the market. We are awaiting their findings.

The initial plan was to sell the entire German portfolio of non-performing loans in one transaction, but this has not yet proved possible. The market is showing signs of low liquidity and the expected discounts are high because the recovery is strongly connected to the underlying property value, which is under pressure following a significant downturn of the real estate market in Germany. Consequently, exiting the portfolio via a portfolio sale at this point in time, even if an interested buyer could be found, would not lead to a satisfactory recovery result.

Kitaip tariant, platforma dalino paskolas su 60% LTV, bet dabar negali/nenori parduoti įkeisto turto rinkos kaina, nes gautų lėšų neužtektų padengti teisininkų bei tarpininkų kaštams ir investuotojų skoloms.

Estateguru renkasi strategiją tempti laiką, tikintis ilgesnėje perspektyvoje gauti aukštesnę kainą, bet nemokių paskolų administravimo kaštai kaupiasi, tai dar klausimas, ar tokia strategija minimizuos investuotojų nuostolius.

Ar platforma užsilenks ? Kas žino, tikrai realu. Man sunku suvokti kas dabar galėtų į šią platformą investuoti.

Nuo 2021 metų pabaigos iki šių metų vasaros sparčiai mažėjo per mėnesį išduodamų paskolų apimtys, bet situacija stabilizavosi, išduodamų paskolų per mėnesį apimtys netgi paaugo paskutiniais mėnesiais.

Kas ir kodėl šias paskolas finansuoja – neįsivaizduoju. Kiek tai juridiniai, galimai su platforma susiję asmenys, o kiek privatūs investuotojai – atviras klausimas.

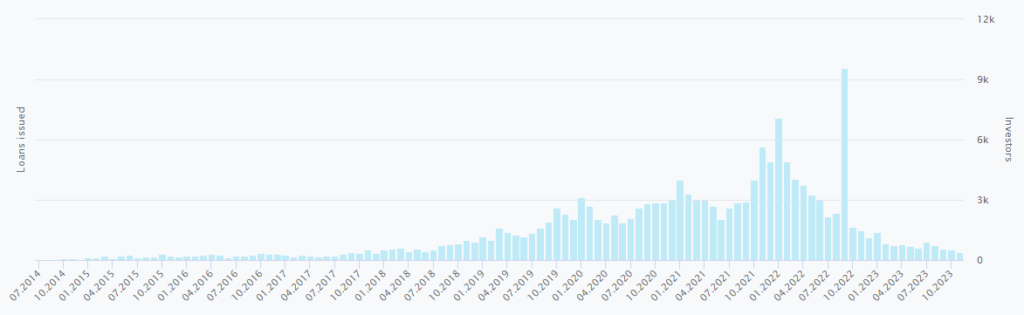

Nes investuotojų platformoje mažėja, investuotojų grafikas atrodo šitaip:

Įmonės finansinė situacija nepavydėtina.

2022 metais platforma gavo 8 mln. eurų pajamų, iš kurių 5,2 mln. eurų gauta vienkartinio paskolos išdavimo mokesčio pavidalu, mėnesinis administravimo mokestis platformai generavo vos 120 tūkst. eurų pajamų.

2021 m. Estateguru patyrė 2,2 mln. eurų nuostolio, 2022 m. 5,9 mln. eurų nuostolio. Kas ir iš kokių lėšų toliau finansuos nuostolingos platformos veiklą, išaugusius nemokių paskolų administravimo kaštus?

Kokios bus 2023 metų pajamos ir nuostolis, kai išduodamų paskolų apimtys krito dvigubai ? Imu popcornų ir laukiu 2023 m. finansinių ataskaitų.

Bankroto proceso rizika

Nėra gerų žinių Estateguru investuotojams, jeigu platforma užsilenktų, situacija būtų apverktina.

Teisinė rizika, jog investuotojų turtas nėra tinkamai atskirtas, didžiulė (žr. mano mintis praeitame įraše), ypač nemokių paskolų. Taip pat didelę teisinę riziką sąlygoja faktas, jog įmonė veikia įvairiose šalyse, turi paklusti įvairių šalių teisiniam reguliavimui.

Įdomu, kad laiške, kuri jau citavau aukščiau, apie Vokietijos situaciją, įmonė užsiminė: “The initial plan was to sell the entire German portfolio of non-performing loans in one transaction“.

Man visada buvo įdomu, ar realus scenarijus, jog platformos bankroto atveju būtų įmanoma parduoti visą jos turimą loan book išoriniam pirkėjui ir taip atsiskaityti su investuotojais.

Iš vienos pusės galėtų atrodyti, kad toks scenarijus neįmanomas, nes gi Estateguru nėra tų paskolų savininkė. Kaip rodo aukščiau pateikta citata, Estateguru laisvas disponuoti nemokiomis paskolomis kaip nori, nes nuo default momento šias paskolas perima įmonės vardu.

Dar blogiau, kam priklauso užtikrinimo priemonės, įkeistos Estateguru patikėtinės įmonės vardu įvairiose šalyse, gali būti ne taip lengva atsekti. Skirtingai nei mano dauguma NT platformomis pasitikinčių investuotojų, kuriuos reklama “NT yra saugu” suviliojo.

O bankroto atveju šio proceso kaštai, operatorius veikiančio įvairiose šalyse, kuomet tektų bylinėtis su įvairaus plauko juridiniais skolininkais, būtų astronominiai.

Kas liktų investuotojams, jeigu įmonės bankroto kaštus tektų apmokėti iš jų reikalavimo teisių vertės ?

Primenu, visas rizikų vertinimo tikslas, yra rasti atsakymą į klausimą: kaip gerai platforma atskleidžia informaciją, apie savo bankroto tikimybę, ir kas man liktų operatoriaus bankroto atveju.

Trumpai reziumuojant Estateguru rizikos vertinimą – Estateguru puikiai atskleidžia informaciją, jog įmonės bankroto rizika didžiulė, o bankroto atveju mažai teatgautum.

2.2 Profitus

Viena iš Lietuviškųjų P2P padangės žvaigždžių – Profitus. Tačiau skirtingai nei Estateguru, asmeniškai šios platformos nesu išbandęs, so take my words with a grain of salt.

Ši platforma nusipelnė ir komplimentų, ir kritikos. Pradžiai – komplimentai.

Viktorija, įmonės vadovė, man sudaro nepaprastai gabios entrepreneurės įspūdį. Neturiu abejonių jos ir kitų esminių įmonės darbuotojų motyvais – stengiamasi sukurti ilgalaikį ir tvarų produktą.

Girdėjau puikius atsiliepimus apie Profitus turto vertinimo procedūras, platforma lyg ir turi sąrašą turto vertinimo kontorų, kurių vertinimus priima, kitų – netinka, nepasitiki. Plius turi savo ir vidinio vertinimo sistemą, įkeičiamo turto vertę double checkina.

Profitus visada buvo lyderis komunikacijos prasme – reklamuotis tikrai moka, įvaizdis investuotojų akyse puikus, ne veltui platforma jau pritraukė ~150 mln. eurų paskolų.

Dabar prie kritikos.

Skaidrumo – nulis.

Nežinau, gal aš čia ko nesugebu rasti, nes nedalyvauju jų veikloje kaip investuotojas ir per daug atidžiai neseku jų pateikiamos informacijos.

Įmonė neteikia jokių finansinių ataskaitų, jokių ataskaitų apie savo veiklą, absoliučiai nieko.

Statistikos puslapyje informacijos minimaliai – įmonė reklamuoja, jog veikia ne tik NT projektų finansavimo sektoriuje, bet ir verslo paskolų, bei NT turto nuomos (Buy to let) segmentuose.

Tačiau kiek ir ar tokių paskolų finansuojama negaliu pasakyti, nes jokios statistikos apie tai nėra pateikiama.

Nėra jokios informacijos, kiek kuriais metais išduotų paskolų vėluoja, kaip sekasi nemokias paskolas laike administruoti, nemokių paskolų dinamikos, nieko. Man tai red flag.

Dar viena didžiulė problema, jog platforma vis dar yra startuolis. Ne šiaip startuolis – bet startuolis su ambicija, panašiai, koks buvo Estateguru prieš kelerius metus.

Nors šiuo metu didžioji dalis paskolų išduodama Lietuvoje, o tik nedidelė dalis kitose šalyse (Latvija, Estija ir Ispanija), bet skelbiami tikslai tapti viena didžiausių platformų Europe.

IMO plėtra užsienyje yra blogiausią ką galima sugalvoti. Kodėl – jau nesikartosiu, nes daugybę kartų rašiau.

Iš pirmo žvilgsnio, vėluojančių ir nemokių paskolų šiuo metu nėra daug, bet vėluojančių paskolų dalis yra nepaprastai volatilus rodiklis.

Prisiminkite, ką rašiau apie Estateguru, šios platformos nemokių paskolų procentas prieš metus buvo ~5,8%, o dabar jau arti ~50%.

Šiuo metu Profitus nuo aktyvios portfelio dalis vėluoja 19% paskolų, o defaulte 4% (prieš pora mėnesių, rugsėjo mėnesio duomenimis, 9% aktyvaus paskolų portfelio buvo defaulte, nuo to laiko situacija pagerėjo, tai vėl įrodymas, kaip stipriai šie rodikliai svyruoja).

Kol kas situacija tikrai nėra tragiška, bet klausimas kas bus ateityje.

Galima užduoti klausimą, kodėl Estateguru tiek daug nemokių paskolų, o Profitus tiek mažai ? Ar čia tik platformų kokybės skirtumas ?

Yra ir kitas paaiškinimas – Estateguru veikia keliose šalyse, kuriose NT kainos paskutiniu metu smuko. Profitus veikia daugiausiai Lietuvoje, o čia NT kainos išliko stabilios nuo pat platformos veiklos pradžios. Kas bus su Profitus nemokių paskolų procentu NT kainų kritimo periodu ?

Yra dar vienas triukas, kuriuo NT sektoriaus P2P platformos išvengia aukšto nemokių projektų procento – refinansavimas.

Kuomet kuris nors projektas laiku neužbaigiamas, arba nėra rinkoje likvidumo parduoti, projektas kartais refinansuojamas. Jeigu kada nors investuotojai nustotų pasitikėti platforma, atsisakytų vėluojančius projektus refinansuoti, defaults šautų į viršų.

Tikėtina, būtent su šia problema susidūrė Estateguru.

Dar kur man trūksta skaidrumo, tai koks yra Profitus ir Victory Funds ryšys ? Ar per Profitus platformą finansuojami Victory Funds vystomi projektai ? Gal taip, gal ne – nežinau, nes tokios informacijos nerandu.

Aš vertinu Profitus kaip vieną rimtesnių žaidėjų Lietuvos NT P2P sektoriuje. Visai gali būti, jog platforma gyvuos ilgai ir sėkmingai.

Bet informacijos trūksta, o nuo rizikų, kurios bendros visiems NT P2P operatoriams, nepasislėpsi.

Ypač turint omenyje, kad platformoje finansuojami daugiausiai smulkūs projektukai, aš tikrai nebūčiau linkęs čia laikyti stambesnių sumų.

Yra nemenka rizika, jog rimtesniu NT kainų turbulencijos periodu platforma gali netekti pasitikėjimo investuotojų akyse, ateitis gali pasirodyti ne tokia jau rožinė.

Linkiu jiems kuo geriausios sėkmės, bet ar man čia kiltų noras investuoti ? Vienareikšmiškai – ne.

2.3 Rontgen

Geriausiai Rontgen apibūdinantis žodis – solidu.

Tai maža nišinė kompanija, kuriai puikiai sekasi finansuoti didžiulius projektus. Finansuota arti ~100 mln. eurų vertės paskolų.

Įmonės veikla skiriasi nuo konkurentų tuo, kad finansuoja ne smulkius periferinius projektėlius, bet stambesnius ir patikimesnius.

Man susidaro įspūdis, jog įmonėje dirba vos keletas darbuotojų, tame yra ir pliusų ir minusų.

Pliusai – panašu, jog komanda susirinkusi puiki, minusai – didžiulė key person risk. Jei kas nors atsitiktų įmonės vadovams ir tiems trim/keturiems esminiam darbuotojam, juos pakeisti būtų nepaprastai sunku.

Esu klausęs keleto pokalbių su įmonės vadovu Martynu Stankevičiumi, paliko nepaprastai gerą įspūdį.

Rontgen pateikia puikius kiekvieno naujo projekto pristatymus. Bet, kaip ir Profitus, informacijos apie pačią įmonę, jos rezultatus, rodiklius ir finansinę būklę – minimaliai.

Todėl sunku vertinti įvairias su įmone ir jos pajamomis susijusias rizikas.

Visai gali būti, kad įmonė pakankamai finansiškai stipri ir pelninga, galimai todėl, jog veiklos sąnaudos nedidelės (nedidelė komanda, nėra nemokių paskolų, kurių išieškojimas kainuoja).

Bet ar taip tikrai yra belieka spėlioti.

Mano žiniomis, įmonė neturi planų plėsti užsienyje kaip NT platforma, finansuoti užsienio šalių NT plėtotojų paskolų.

Kažkuriame interviu įmonės vadovas teigė, jog tai sunkiai įgyvendinama užduotis – užsienio rinkos subtilybių neįmanoma perprasti pasisamdžius konsultantus, gi net dokumentų vietine kalba negali perskaityti, rinkos nepažįsti.

Išgirdus tokį vadovybės požiūri keista sužinoti kitą faktą, jog įmonė turi planų finansuoti įvairius Lietuvoje ir užsienyje veikiančius, su aviacijos sektoriumi susijusius, verslus.

Kol kas su aviacijos sektoriumi susijusių paskolų buvo vos keletas, tad sunku rimtai vertinti tokias galimybes ir plėtros užsienyje aviacijos sektoriuje keliamas grėsmes.

Rontgen gali pasigirti puikia įmonės reputacija.

Įdomu, jog įmonė visiškai neturi vėluojančių projektų. Kadangi nesu asmeniškai ten investavęs, sunku vertinti, kodėl taip yra.

Vienas iš galimų atsakymų, jų projektai rimtesnių plėtotojų, nei kitų NT platformų, todėl tokie projektai dažniau sėkmingai užbaigiami, profesionaliau įgyvendinami bei administruojami, geriau kaštus tokios įmonės skaičiuoja.

Antra, kaip ir Profitus, dalis projektų refinansuojami.

Platforma sako, kad refinansavimas nėra blogai, nes refinansuoja tik tuos projektus, kuriuos jau pažįsta ir kuriais pasitiki.

Bet man refinansavimas susijęs ir su interesų konflikto rizika, nes ateityje pasitaikyti situacija, jog platforma turėtų rinktis, ar refinansuoti projektą, net ir turint abejonių ar tai tinkamas pasirinkimas naujiems investuotojams, ar leisti projektėliui užsilenkti, tuomet esami investuotojai patirtų nuostolį.

Jau nekalbant apie tai, kad kiekvienas projektas – tai papildomos platformos pajamos, už kurį platforma gauna atlygį.

Trečia, kaip jau buvo pastebėta aukščiau, Rontgen veikia išimtinai Lietuvos rinkoje, o čia nebuvo NT kainų korekcijos, kuri sąlygotų didesnį nemokių projektų skaičių.

Ketvirta, panašu, kad įmonės darbuotojai sistemingai ir kruopščiai deda pastangas, atrenka patikimesnius ir gerai paskaičiuotus projektus, su margin of safety. Siekiama ne kiekybės, bet kokybės.

Manau, jog šios keturios priežastys galėtų lemti, kodėl platformoje nėra nemokių paskolų.

Vertinant bankroto proceso riziką, bandant suprasti kokia yra tikimybė, jog investuotojų ir platformos turtas nėra tinkamai atskirtas, bei kiek pats procesas galėtų kainuoti, visai gali būti, kad ši rizika Rontgen ženkliai mažesnė, nei kitų NT platformų.

Pirma, platforma, skirtingai nei visos kitos NT platformos, veikia tik Lietuvoje. Vien šis faktorius reikšmingai mažina teisinę riziką.

Antra, projektai rimtesni, todėl juos, tikėtina, lengviau realizuoti bankroto proceso metu, nei kokias gamybines patalpas Pasvalyje.

Trečia, tų projektų skaičius nėra didelis, reiškiasi, nereiktų dalyvauti gausybėje atskirų teisminių ginčų, nereikia tokių didelių kaštų teisminių kaštų patirti, kaip kai kurioms smulkius 50 tūkst. eurų projektukus Marijampolėje finansuojančioms platformoms.

Galiausiai, nors platforma neteikia finansinių ataskaitų, aš spėčiau, kad įmonė stabiliai pelninga, o ne koks startuolis.

Jeigu taip yra iš tiesų, pridedant faktą, jog nėra nemokių projektų, o vystomi projektai stambesni ir, galimai, geriau atrinkti nei kitose platformose, kodėl iš vis turėtų įmonė užsilenkti ?

Įraše “Įspėjimas dėl NT platformų” argumentavau, jog NT platformos netinkamos investavimui dėl NT sektoriaus cikliškumo ir įvairių su tokiomis platformomis susijusių rizikų.

Rontgen yra “is as good as it gets“, kalbant apie NT platformas, ypač jei pradėtų teiktų finansines ataskaitas ir ataskaitas apie įmonės veiklą. Tai vienintelė NT platforma, su kuria man kyla noras susipažinti artimiau.

Turiu planų įmesti čia keletą eksperimentinių tūkstančių, prasitestuoti, tuomet ateityje, esant norui ir galimybėms, galėčiau ir rimtesnę sumą kuriam laikui priparkuoti, bet ne šiuo metu.

Kodėl ne šiuo metu, rašiau “Įspėjimas dėl NT platformų“. NT sektorius yra nepaprastai cikliška turto klasė, o šiuo metu yra tam tikrų ženklų, jog šis sektorius gali iš augimo fazės pereiti į nuosmukio fazę.

Bet jeigu NT kainų dinamika Lietuvoje ir pasaulyje normalizuotųsi, mažėtų palūkanų normos, nesimatyti aiškių galimų šokų ekonomikoje, tuomet investuoti tam tikrą ribotą portfelio dalį per Rontgen galėtų būti puikus trumpalaikis pasirinkimas.

2.4 Nordstreet

Pirmoje dalyje rašiau, jog P2P tai turto klasė, kurioje svarbu platformų “minų” išvengti.

Estateguru ir Nordstreet yra dvi platformos, kurių sprogimo riziką šiuo metu vertiniu kaip nepaprastai aukštą.

Pagrindinis skirtumas tarp jų tas, jog Estateguru puikiai atskleidžia informaciją apie apverktiną įmonės būklę, Nordstreet bando tai slėpti.

Lyginant Nordstreet ir Rontgen tarpusavyje, tai jeigu Rontgen platformą geriausiai apibūdina žodis solidu, tai Nordstreet atvirkščiai – nesolidu.

2022 metų platformos apžvalgą sudaro trys skaidrės. Man būtų gėda tokią publikuoti.

Įdomu, jog per platformą finansuojamų paskolų apimtys krenta, bet ne taip sparčiai kaip tikėčiausi, remiantis jų tragiškais dabartiniais rezultatais.

2021 m. finansuota 8,5 mln. eurų paskolų, 2023 m. 8,1 mln. eurų.

Aišku, net ir šios informacijos, apie išduotų paskolų apimtis kiekvienais metais, negaliu rasti pačiame platformos puslapyje, pasinaudojau Lietuvos banko duomenimis.

Platforma veikia ne tik NT sektoriuje, bet ir verslo paskolų, tačiau sunku rasti normalios informacijos, apie kiekvieno sektoriaus rezultatus konkrečiai, bei įmonės rezultatus bendrai.

Ruošdamas šią apžvalgą, norėdamas apžvelgti platformas susikūriau keletą paskyrų įvairiose platformose, kuriomis ankščiau nesinaudojau, Nordstreet irgi.

Kuomet čia reikėjo sugalvoti slaptažodį, tai buvo vienintelė platforma, kuri leido sukurti trumpą slaptažodį, be jokių specialių simbolių, didžiųjų raidžių ir t.t.

Man visa jų veikla palieka tokį įspūdį, atsainu, netvaru ir nepatikima.

Platforma, žinoma, veikia ne tik Lietuvoje, bet ir keliose užsienio šalyse. Kiek kitose šalyse išduota paskolų – neįsivaizduoju, nes informacija neteikiama.

Aišku nėra ir jokios informacijos apie įmonės finansinius rezultatus, bet remiantis viešai prieinamais šaltiniais net ir dabar platformos veikla nuostolinga.

Šiuo metu platformoje defaulte 37% NT paskolų ir 42% verslo paskolų nuo aktyvios portfelio dalies.

Ar dar ką nors reikia žinoti ?

Jeigu “investuoji” per tokią platformą, tai čia jau pats esi kaltas.

Kaip sakoma, “a fool and his money are soon parted”. Nebūk kvailys.

2.5 InRento

Nors InRento įkurtas vos prieš kelis metus, jau spėjo finansuoti 17 mln. Eur paskolų.

InRento išsiskiria dviem aspektais – verslo modeliu ir skaidrumu.

Įmonės verslo modelis skiriasi nuo konkurentų, nes tai vienintelė išimtinai Buy to let segmente veikianti platforma.

Paklausiau interviu su įmonės vadovu, patiko.

Smagu, kad įmonė tikrai neblogai atskleidžia informaciją, pateikiamos net audituotos finansinės ataskaitos.

Yra keletas bėdų, kodėl manęs platformos pasirinktas verslo modelis nevilioja.

Grąža investuojant sudaryta iš mėnesinių įmokų (palūkanų) ir termino gale išmokamos kapitalo prieaugio grąžos dedamosios.

Daroma prielaida, jog termino gale NT bus parduotas aukštesne nei įsigijimo kaina, šios gautos pajamos bus panaudotos atsiskaityti su investuotojais už kapitalo prieaugio grąžos dedamąją.

Užtaikius ant NT kainų kritimo, ar net stabilaus NT kainų periodo, gali būti ne taip jau lengva atsiskaityti su investuotais projektą realizavus, nes sukaupti įsipareigojimai, sumos kurias vystytojas turės po kelerių metų sumokėti, bus tikrai nemaži.

Šiuo metu platforma neturi nemokių paskolų, tai sąlygoja faktas, jog platforma neseniai veikia ir dauguma išduotų paskolų terminas nėra pasibaigęs, bet kaip bus ateityje tikrai neaišku.

Kita rizika jau irgi įvardinta kalbant apie kitus P2P žaidėjus – InRento yra smulkus startuolis, siekiantis sparčios plėtros (įmonės vadovas to neslėpia). Jeigu ta plėtra nenusiseks, ypač užsienyje, kas ir už kiek toliau administruos visus tuos nišinius projektukus ?

InRento dar viena platforma, kurios tikrai nelaikau scamu, bet tiesiog abejoju ilgalaike verslo modelio sėkme, per daug rizikų.

2.5 Kitos NT platformos

Yra dar keletas žaidėjų, kurie vos tik pradeda savo veiklą. Tai 2021 m. įkurta Letsinvest platforma ir 2023 m. startavusi Crowdpear.

Nusprendžiau šių platformų rizikų nevertinti, nes, tiesa sakant, nematau prasmės. Neįsivaizduoju, jog kažkas norėtų į jas investuoti.

Galiausiai net informacijos apie savo veiklą abi platformos neteikia.

Letsinvest

2021 m. įkurta Letsinvest platforma, kuri, panašu, orientuojasi į stambius institucinius investuotojus.

Jau finansuota arti 25 mln. Eur paskolų.

Iš esmės ši platforma nepateikia beveik jokios informacijos apie savo veiklą, todėl negaliu nieko daugiau ir pasakyti.

Tikrai neteigiu, kad čia kažkoks scamas, gali būti puikus verslas. Tik ne man ir ne jums čia investuoti, nes tiesiog absoliučiai nėra info apie juos.

Gal jie teikia informaciją instituciniams investuotojams, gal turi kokių tiesioginių ryšių su keliais rimtesniais juridiniais ar fiziniais asmenimis ir jiems smulkūs investuotojai neįdomūs.

Bet kadangi nėra jokios info apie juos, aš neįsivaizduoju, kaip čia būtų galima alokuoti savo kapitalą. Neįmanoma vertinti platformos veiklos tęstinumo rizikos ar dar kažko, rinktis tokią platformą būtų aklas gamblinimas.

Jeigu kas nors sukuria web puslapį ir reklamuoja investavimo paslaugas, tai dar nereiškia, kad riekia jiems pinigus perversti.

Tai įmonė su keturiais darbuotojais ir be jokio informacijos atskleidimo.

Bet, dar pasikartosiu, neturiu nei menkiausio įtarimo, kad čia kažkoks neskaidrus projektas ar scamas. Gal su juo viskas gerai, bet jis ne man ir ne jums, o kažkam konkrečiai sukurtas.

Crowdpear

Naujausia platforma, įkurta 2023 m., bet apie ją nerandu jokios rimtesnės informacijos, tad ir susilaikysiu nuo komentarų.

Platformos akcininkai susiję su latviška nelicencijuota PeerBerry platforma ir Lietuvoje veikiančiu Mano banku.

Galiausiai, tai dar vienas NT sektoriaus startuolis.

Kadangi NT sektoriaus platformomis netikiu, o startuoliais – juolab, nėra ko daugiau ir šnekėti.

2.6 Ar verta investuoti per NT platformas ?

Jeigu skaitėte Įspėjimas dėl NT platformų, tai mano nuomonę jau žinote. Jei ne – ten su mano nuomone galite susipažinti plačiau.

Trumpai – per NT platformas investuoti neverta. Abejoju, ar platformos, skirtos NT vystytojų paskolų finansavimui, yra tvarus verslas, todėl ir investuoti į tokias platformas, kurių susprogimo rizika aukšta, pats nenoriu.

Vienintelė Rontgen yra platforma, apie kurią, bent jau šiuo metu, neturiu neigiamos nuomonės, kaip apie netinkamą investavimui instrumentą.

Tačiau nesu jos išbandęs praktiškai, gal taip ir padarysiu, tuomet informuotą nuomonę turėsiu, o ne tik spėjimą.

3. Verslo paskolos

Užteks apie NT platformas, laikas pašnekėti apie antrąją sutelktinio finansavimo platformų kategoriją – verslo paskolas.

Šiame segmente stambiausi žaidėjai yra Finbee ir HeavyFinance. Taip pat yra dar du smulkesni – Savy ir FinoMark.

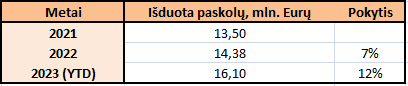

Finbee jau išdavė ~60 mln. eurų paskolų, HeavyFinance apie ~50 mln. eurų.

Tuo tarpu likusios dvi platformos, FinoMark ir Savy, ganėtinai smulkios, išdavė mažiau kaip po 10 mln. eurų verslo paskolų (nors abi turi motinines tarpusavio skolinimo platformas).

Visgi, yra rimtų priežasčių, kodėl nei viena iš šių dviejų smulkių platformų (FinoMark ir Savy) netinkama investavimui (apie tai plačiau vėliau). Todėl rimčiau aptarsiu tik Finbee Verslui ir HeavyFinance.

Nordstreet irgi veikia verslo paskolų segmente, bet šią platformą jau aptariau aukščiau, šnekėdamas apie NT platformas, o pati platforma tokia nerimta, jog dar kartą kartotis neverta.

Štai kaip atrodo mano nuomonė, apie įvairias Finbee ir HeavyFinance rizikas:

Papasakosiu ir plačiau, kodėl vienaip ar kitaip šias platformas vertinu.

3.1 Finbee Verslui

Finbee verslo paskolų P2P segmento lyderis Lietuvoje.

Įmonė teikia paskolas smulkiam verslui per sutelktinio finansavimo platformą, taip pat dalyvaudama įvairiose Invega, Avietės ir ES programose. Apie tai plačiau galite skaityti mano Finbee apžvalgoje.

Finbee įmonių grupę sudaro tarpusavio skolinimo platforma Finbee ir sutelktinio finansavimo platforma Finbee Verslui.

Per pastarąją teikiami įvairūs smulkūs kreditai, nuo kelių iki keliasdešimties tūkstančių, įvairiausių tipų verslams – grožio salonams, transporto ir gamybinėms įmonėms ir begalei kitų verslų.

Dažniausiai (nors būna retų išimčių) paskolos išduodamos be jokių užtikrinimo priemonių, bet su įmonių savininkų asmeninę garantiją.

Neskamba kaip viliojantis pasiūlymas investuoti į niekuo neužtikrintas smulkių neaiškių versliukų paskolas ?

Nėra viskas taip blogai.

Finbee nemokias paskolas administruoja patenkinamai, o ir tų nemokių paskolų nėra daug (apie tai plačiau vėliau).

Viena vertus, neblogą nemokių paskolų administravimą lemia paskolų smulkumas. Kai esi skolingas keliolika tūkstančių eurų, čia jau beveik vartojimo paskola, o ne verslo paskola.

Jeigu įmonė užsilenkia, asmuo vis tiek gali susirasti samdomą darbą ir skolą grąžinti.

Tačiau, jeigu iš tikrų vartojimo paskolų ir po penkių metų nuo defaulto momento vis dar kažkas atgaunama, tai šiuo, verslo paskolų, atveju, paskolos juda tik pirmus 2-3 metus. Įdomu kodėl ?

Kodėl iš asmenine atsakomybe užtikrintų paskolų nieko nebeatgaunama prabėgus daugiau nei dviem metams ?

Atsakymo į šį klausimą nežinau. Šiek tiek apie rizikas.

Finbee teikia puikias ketvirtines ataskaitas. Taip pat galima visą jų loan book atsisiųsti.

Tačiau bendravimo su investuotojais mažoka, nėra viešinamos audituotos metinės finansinės ataskaitos.

Aš spėju, kad Finbee yra pati pelningiausia P2P platforma Lietuvoje (nors tiksliai sunku pasakyti, nes tiek Finbee neteikia pilnų finansinių ataskaitų, tiek dauguma kitų rinkos dalyvių).

Tai didžiulis skirtumas, Finbee pranašumas, prieš kitas platformas, kurios dažniausiai yra nuostolingi startuoliai.

Įmonė pelninga, pajamos diversifikuotos, net ir gerokai suprastėjus ekonomikos aplinkai šalyje menka tikimybė, jog platforma užsilenks.

Sakyčiau, kad būtent Finbee bankroto rizika, kaip įmonės, yra viena mažiausių.

Finbee verslo paskolų rizika

Seniai norėjau, bet niekaip neprisiruošiau, detaliau panagrinėti Finbee verslo paskolų rodiklius.

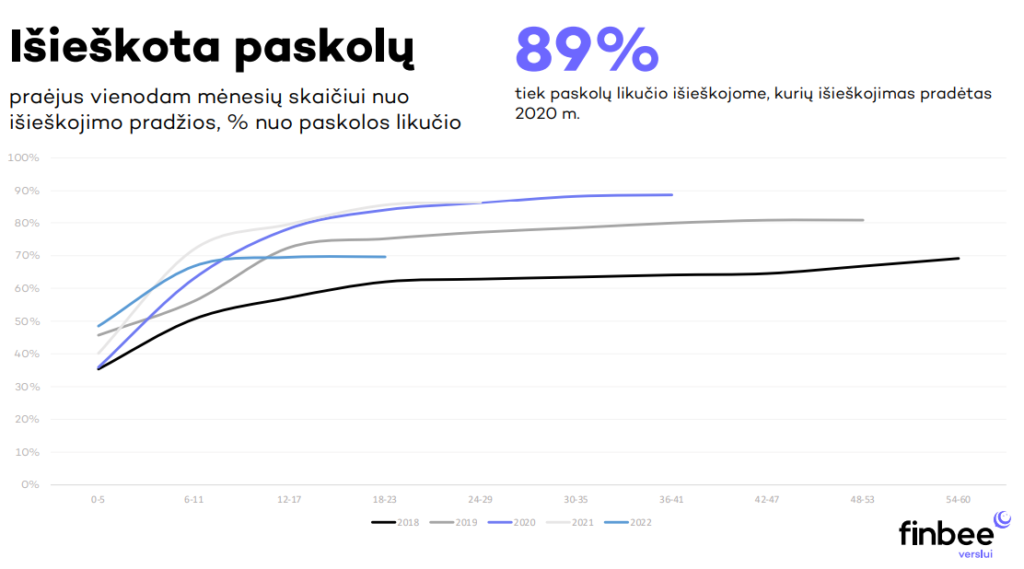

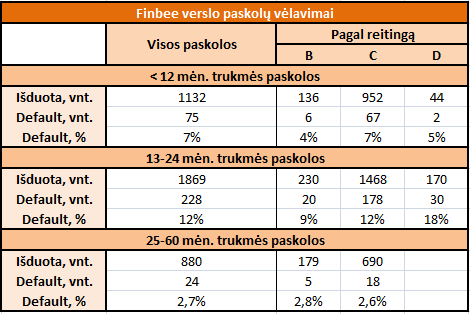

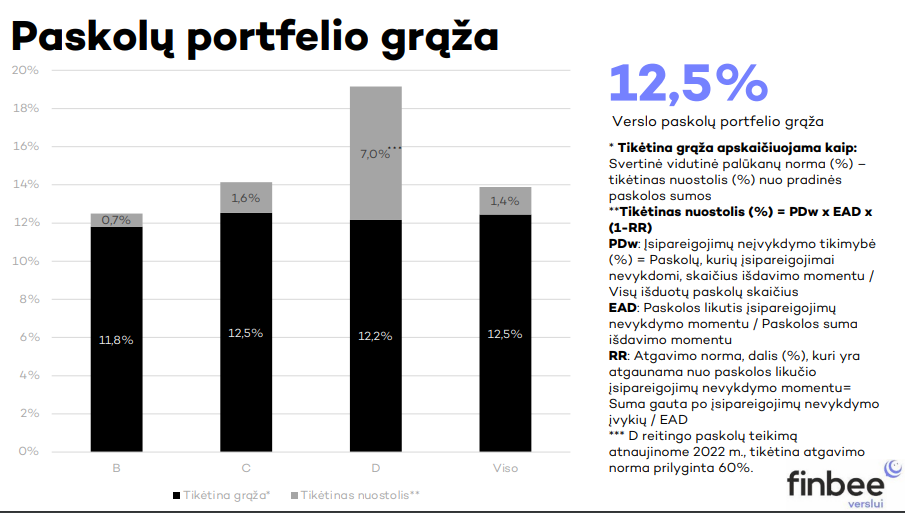

Ypač man smalsu, kokia dalis paskolų defaultina. Štai kokius rezultatus gavau.

Lentelėje pateikiama koks % išduodamų paskolų defaultino pagal reitingą ir paskolos trukmę.

Ne kiek paskolų default yra šiuo metu, bet kiek paskolų kada nors buvo tapusios nemokiomis (dalis nemokių paskolų buvo išieškota, kita dalis savo noru pratęsė mokėjimus).

Paskolų, kurių trukmė iki 12 mėn. defaults pagal reitingą siekia: B 4%, C 7 % ir D 5%.

Paskolų, kurių trukmė tarp 13-24 mėn. defaults pagal reitingą siekia: B 9%, C 12 % ir D 18%.

Kas yra logiška, kadangi 13-24 men. paskolų trukmė yra ~2x ilgesnė, tai ir jų defaultinti turi ~2x daugiau (D reitingo maža imtis, todėl augimas nuo 5% iki 18% ne daug ką pasako).

Tačiau, kodėl 25-60 mėn. trukmės paskolų default rates tokie maži ?

25-60 mėn. C reitingo paskolų išduota 690, iš kurių tik 18 kada nors buvo defaultina, vos 2,6%.

Kažko aš čia nesuprantu. Ilgesnio laikotarpio nemokių paskolų procentas turėtų būti ženkliai aukštesnis už trumpo laikotarpio, o yra atvirkščiai. Arba pateikiami duomenys klaidingi, arba dar kažkas (pavyzdžiui, pats kažkur klaidų pridariau duomenis nagrinėdamas, arba Finbee loan book duomenys nėra tikslūs).

Tas dar kažkas, tai gali būti, jog Finbee in-house rizikos vertinimo algoritmas prastai veikia.

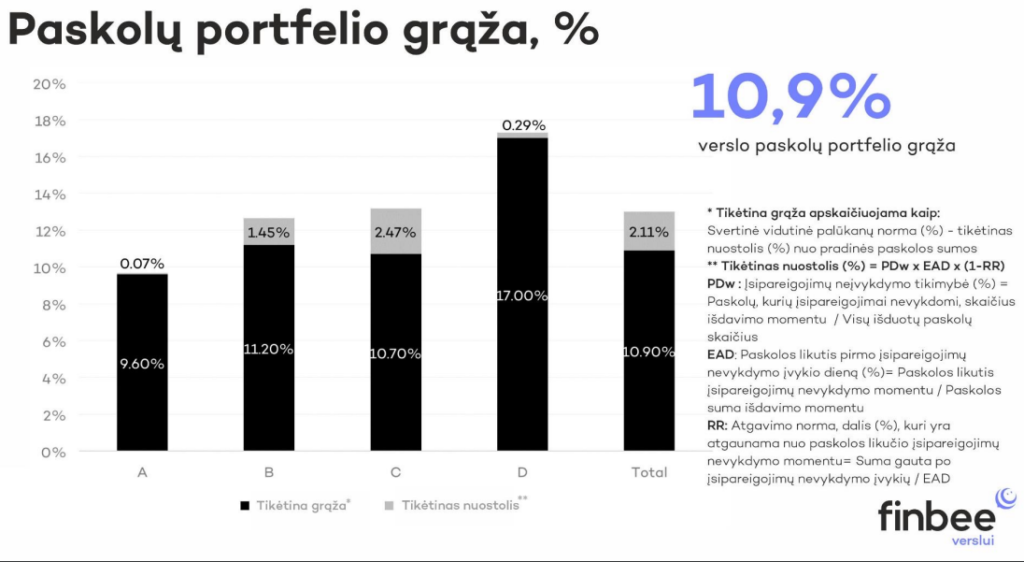

Kad su rizikos vertinimo algoritmu ne viskas tvarkoj galima pamatyti palyginus Finbee prognozuojamą verslo paskolų grąžą skirtingai laikotarpiais, duomenys paėmiau iš kelių skirtingų Finbee ketvirtinių ataskaitų.

Štai kaip atrodė 2021Q4 prognozė:

Ir kaip atrodė 2023 Q2 prognozė:

Nors jų Finbee įvardijama prognozuojama grąža išaugo, bet man keista ir nepatinka du faktai: (a) prognozės laikui bėgant smarkiai kaitėsi; b) visų reitingų tikėtina grąža dabar prognozuojama panaši ?

Kažkur man čia galai nesueina.

Tikėtina grąža investuojant į verslo paskolas

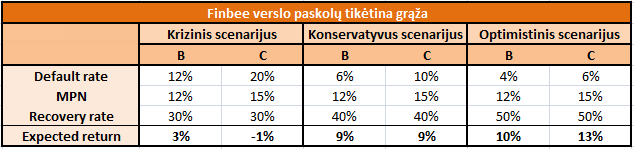

Pabandžiau, remiantis savo skaičiavimais, įvertinti, kokia galėtų būti grąža investuojant į Finbee verslo paskolas.

Įdomu, kad paskolos anuiteto grafiku (skirtingai nei visų NT platformų paskolų grafikai).

Esamomis ekonominėmis aplinkybėmis Lietuvoje, tikėčiausi uždirbti ~9% konservatyviu scenarijumi, nuo 10% iki 13% optimistiniu scenarijumi ir nuo -1% iki 3% kriziniu scenarijumi.

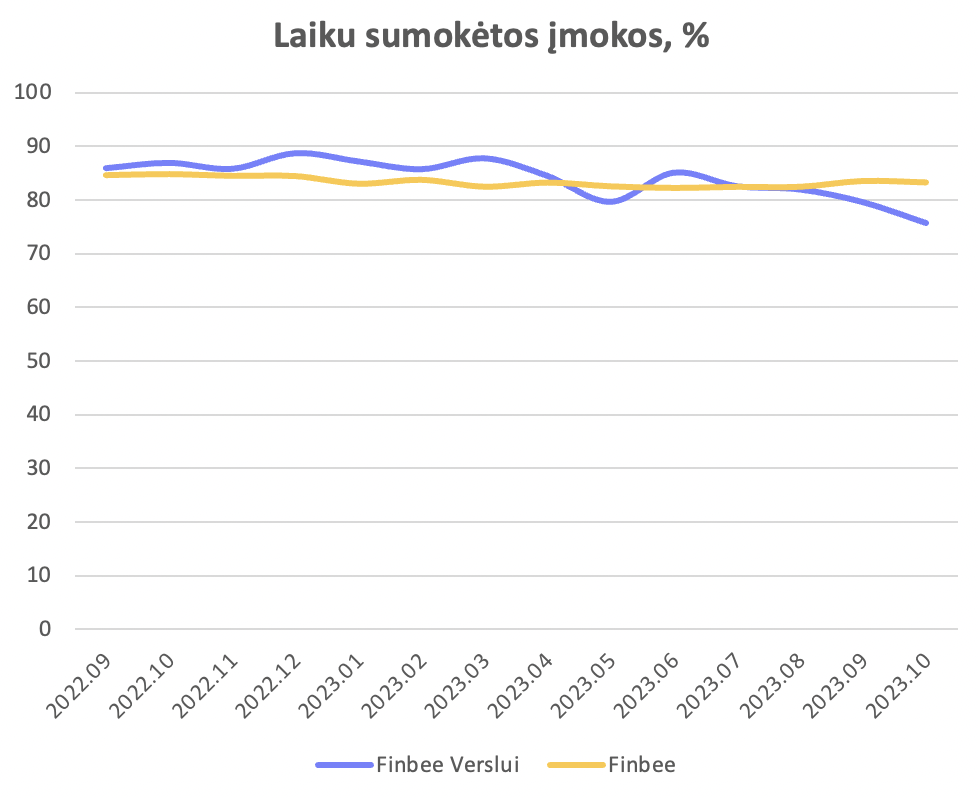

Nors tos ekonominės aplinkybės jau prastėja, šiuo metu Finbee Verslo nemokių paskolų dalis auga (mėlyna linija grafike žemiau), todėl optimistinį scenarijų šiuo metu galima pamiršti:

Prognozuojami scenarijai skiriasi numanomomis prielaidomis (default rate, recovery rate), todėl gauti rezultatai, prognozuojama grąža, tėra educated guess.

Apibendrinant, ne taip jau viskas blogai su verslo paskolomis, bent jau Finbee platformoje. Tik ar jos pelningesnis pasirinkimas nei Finbee vartojimo paskolos ? Greičiausiai ne.

3.2 HeavyFinance

HeavyFinance – turbūt viena keistesnių platformų Lietuvos P2P padangėje.

Įmonės veiklos modelis gerokai skiriasi nuo visų likusių žaidėjų, nes teikia paskolas daugiausiai su žemės ūkiu susijusiems verslams (pasitaiko ir kitokio plauko verslo paskolų).

Dalis paskolų yra smulkios, užtikrintos asmenine atsakomybe, kuomet skolinamasi apie 10-15 tūkst. eurų.

Kita dalis paskolų, kurių sumos siekia 50-100 tūkst. eurų ar daugiau – su įvairios technikos, žemės ūkio paskirties žemės ar pastatų įkeitimu.

Tokios paskolos skirtos apyvartinėms ūkininkų reikmėms, technikai, sklypams ar pastatams įsigyti, įvairovė didžiulė.

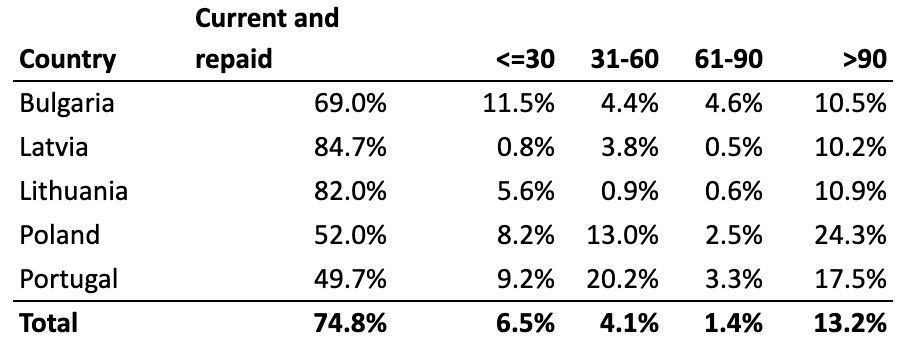

Įmonė veikia keliose šalyse – Lietuva, Latvija, Bulgarija, Lenkija ir Portugalija.

Esu visą HeavyFinance apžvalgą parašęs, ten galite plačiau susipažinti su įmonės veikla.

Paskutinių metų platformos naujovė – žaliosios paskolos. Investuodami į tokias paskolas investuotojai skolina lėšas ūkininkams be palūkanų, bet ūkiai, gavę žaliąsias paskolas, įsipareigoja ūkininkauti tvariai, už ką jie turėtų gauti carbon credits.

Šiuos carbon credits pardavus rinkoje bus gautas uždarbis, kurio dalis atiteks paskolas už 0% finansavusiems investuotojams ir tokiu būdų šie uždirbs.

Pats instrumentas nepaprastai painus ir sudėtingas, su daugybę rizikų. Detalią diskusiją, kas yra tos žaliosios paskolos, galite rasti čia.

Ar verta į tokias paskolas investuoti ? Mano nuomonė panaši, kaip visada – jeigu kažkas reklamuoja kokį nors naują ir sunkiai suprantamą finansinį instrumentą, tai dar nereiškia, jog verta bėgti ir jį pirkti.

Aš nesusivaizduoju kaip galėčiau įvertinti tikėtiną tokio instrumento grąžą (bent jau dabar, su šiuo metu savo turimomis žiniomis), o investavimas be informacijos, aklai tikintis, jog viskas bus gerai, tėra gamblinimas.

Nesakau, kad instrumentas blogas absoliučiai visiems investuotojams, bet tikrai daugumai. Nes neabejoju, jog 99% šį instrumentą besirenkančių “investuotojų” nesupranta ką daro.

O dabar prie HeavyFinance rizikų vertinimo.

Informacijos atskleidimas

Pradėjus veiklą įmonė ganėtinai noriai bendravo su investuotojais, buvo įvairių renginių su įmonės vadovybe. Todėl informacijos apie įmonės veiklą, jos esmę ir niuansus tikrai netrūko, bent jau man.

Paskutiniu metu ir susitikimų su investuotojais neliko (gal tik manęs ten nebekviečia, nes portfelis platformoje smarkiai sumažėjo) ir ataskaitos apie įmonės veiklą darosi vis skurdesnės.

Kol įmonė buvo jauna, bėdų nebuvo, smagu buvo dalintis sėkmės istorija, kai problemos pradėjo kauptis – noro bendrauti neliko.

Įmonė teikia audituotas finansines ataskaitas, tik be pastabų. Statistikos puslapis ganėtinai išsamus, kas mėnesį naujienų skiltyje pasidalijama informacija apie įvairius įmonės veiklos niuansus.

Įdomus pastebėjimai – HeavyFinance kas mėnesį teikė detalia informaciją apie rezultatus įvairiose šalyse, kurie įmonė vykdo veiklą – išduotų paskolų apimtys, nemokių paskolų apimtys, kaip sekasi nemokias paskolas administruoti.

Nuo šių metų rugpjūčio tokia informacija apie kiekvieną rinką atskirai nebeteikiama. Kadangi yra šalių, kuriose HeavyFinance, švelniai tariant, nesiseka, sprendimas nebesidalinti informacija man yra didžiulis red flag, matyt yra ką slėpti ?

Platformos rizika

Tai kokios HeavyFinance bėdos šiuo metu (plačiau įmonės bėdas esu aptaręs ir prieš metus) ?

Man didžiausią nerimą kelia dvi įmonės problemos. Pirmoji – įmonė vis dar yra startuolis sparčiai deginantis kapitalą, o ne pelninga įmonė. Antroji – įmonės plėtra užsienyje nėra sėkminga.

2023 metų kovą buvo paskelbta, jog įmonė pritraukė naują 3 mln. eurų kapitalo injekciją, bet kas bus pasibaigus šioms lėšoms ?

Su nekantrumu lauksiu 2023 metų finansinių ataskaitų, bus įdomu, kaip įmonei sekėsi šiais kalendoriniais metais (2021 m. įmonė patyrė ~620 tūkst. eurų nuostolį, 2022 m. 1,1 mln. eurų nuostolį).

Antroji bėda, kaip minėta, įmonės plėtra nėra tokia jau sparti, o startuoliui sparti plėtra nepaprastai svarbi, nes nuostolinga įmonės veika finansuojama naujais finansavimo roundais.

Kaip įtikinti rizikos kapitalo fondus investuoti į įmonės veiklą, startuolį, kurio išduodamų paskolų apimtys per metus vos auga ?

12% išduotų paskolų per metus augimas nenuteikia optimistiškai. Kur ta sparti plėtrą, kurią rizikos kapitalo fondai norės finansuoti ?

Bet didžiausia įmonės bėda yra kita, aukštas nemokių paskolų procentas visose rinkose, bei nepaprastai aukštas nemokių paskolų procentas tam tikrose rinkose.

Lenkija yra didžiausia, apart Lietuvos, įmonės rinka, čia iš viso jau išduota ~6 mln. eurų paskolų. Iš šių paskolų 24,3% vėluoja daugiau kaip 90d.

Situacija ne ką geresnė Portugalijoje, iš ~2 mln. eurų išduotų paskolų defaulte 18%.

Vienas iš svarbiausių kriterijų sėkmingai P2P platformai yra investuotojų pasitikėjimas per platformą išduodamomis paskolomis, jų kokybe.

Dėka tokio aukšto nemokių paskolų procento investuotojų pasitikėjimas HeavyFinance gerokai susvyravęs.

Kaip minėjau, iki liepos mėnesio įmonė teikė detalią informaciją apie tai, kaip sekasi kiekvienoje šalyje administruoti nemokias paskolas, bet nustojo.

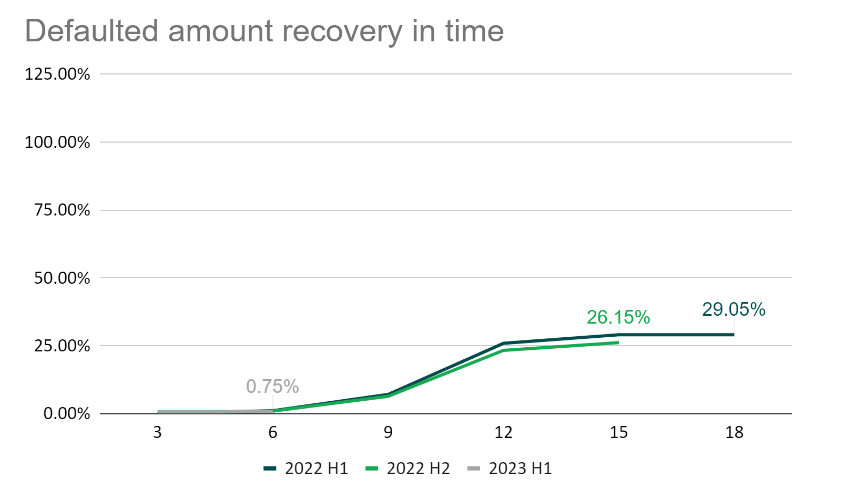

Remiantis paskutine ataskaita, kuomet tokie duomenys dar buvo teikiami, štai kaip atrodė nemokių paskolų išieškojimo grafikas Lenkijos rinkoje:

Per pirmus 18 mėn. nuo paskolos default sėkmingai išieškota vos 29% nuo nemokios paskolos sumos.

Deja, bet detali informacija apie kiekvieną šalį nebeteikiama, matyt ne be reikalo. Kaip minėta, man tai didžiulis red flag.

Palyginimui, Finbee sėkmingai išieško ~70% nuo default paskolos sumos per pirmus 18 men.

Gaila, bet tikimybė, jog HeavyFinance nebus sėkmingas startuolis, yra ne maža. Įmonė vis dar yra absoliučiai nepelninga, plėtra nesiseka, dafaultų daug.

Didžioji įmonės pajamų dalis gaunama paskolos išdavimo momentu, nėra tęstinių pajamų iš kurių būtų galima finansuoti įmonės veiklą, jeigu kristų išduodamų paskolų apimtys.

Nėra pelno, iš kurio būtų galima įmonės veiklą tęsti. Jeigu kristų per platformą išduodamų paskolų apimtys, tai fejerverkais įmonės istorija gali pasibaigti.

HeavyFinance dar vienas eilinis pavyzdys – plėtra užsienyje yra viena iš didžiausių P2P platformų rizikų.

Bankroto proceso rizika

Jeigu įmonė užsilenktų, tai ufff, kaip nesmagu būtų investuotojams.

Sunku būtų skirtingose šalyse skolas administruoti, užtikrinimo priemones sužiūrėti, aiškintis kaip ir kur investuotojų turtas atskirtas nuo įmonės, įvairių šalių nemokių paskolų administravimo niuansus nagrinėti.

Bankroto kaštai būtų kosminiai, paskolos nestandartinės, dažnai smulkios, įvairiose šalyse, pulko teisininkų prireiktų.

Ūkininkai, panašu, bylinėtis moka, pinigų tam turi. Čia ne chronius iš Alytaus vartojimo kreditą paėmęs, tokį į teismą įmeti ir baigta. Ūkininkas nepasiduos.

Visos tos žemės ūkio technika įkeistos paskolos irgi gana problematiškos, kas ir kaip užtikrins, kad technika sveika ir neišrinkta, nesugadinta.

Asmeninė patirtis HeavyFinance platformoje

HeavyFinance vienintelė platforma į kurią nėriau stačia galva investuoti beveik nuo veiklos pradžios, nuo 2021 metų pradžios.

2022 metų pradžioje norėjau dar didesnę sumą čia investuoti, bet akcijų rinkos griuvo ir šių planų įgyvendinti nespėjau.

Ar gailiuosi ? Yra smulkaus nerimo, bet viskas dar gali gerai baigtis. Čia eilinis priminimas, jog P2P nėra “set it and forget it” turto klasė, būtina atidžiai sekti pokyčius.

Pats nuo nuo 2022 metų vidurio lėšas iš platformas išsiimu, jau 60% portfelio jau grįžo. Nuo likusio portfelio apie 25% vėluoja daugiau kaip 90 d. ir yra defaulte.

Jeigu visas defaulte esantis portfelis pradingtų amžinai, o mažiau kaip 90d. valiuojanti portfeli dalis grįžtų pilnai, tai mano asmeninis uždarbis platformoje nuo šios veiklos pradžios būtų apie ~5% per metus.

Jeigu 70% defaulte esančio portfelio sėkmingai grįžtų, uždarbis siektų ~9% per metus.

Taip kad jeigu platforma neužsilenks, tai viskas man bus OK 🙂

Aišku, kaip visada, neturiu absoliučiai jokių per platformą ne Lietuvoje išduotų paskolų, tas gelbėja.

Aš tikrai nesu HeavyFinance hateris. Jeigu platforma susitvarkytų su savo bėdomis, visada esu pasiruošęs grįžti.

Nes pats verslo modelis, niša kurioje veikia kompanija, nepaprastai įdomi. Tik nereikėjo su ta plėtra užsienyje persistengti, atidžiau nagrinėti net ir Lietuvoje išduodamų paskolų kokybę.

Platforma, panašu, tikrai pataikė į nišą, kurioje smulkaus ir vidutinio verslo, ūkių, finansavimo trūksta.

Bet dabar yra klaustukų dėl jų ateities perspektyvų – kol kas laikas sakyti STOP.

3.3 Kiti Verslo paskolų žaidėjai

Yra dar dvi platformos, per kurias galima investuoti į verslo paskolas. Tai Savy ir FinoMark.

Apie jas plačiau nematau prasmės rašyti, nes nemanau, jog šie instrumentai tinkami investavimui.

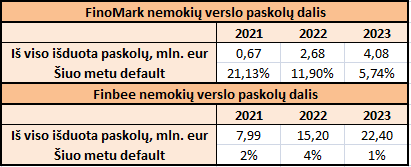

Didžiausia FinoMark bėda, aukštas nemokių paskolų procentas. Lentelėje palyginau Finbee ir FinoMark nemokių verslo paskolų procentą.

Su visa pagarba Neo Finance, kaip Paskolų Klubo tarpusavio skolinimo platformos administratoriui, bet kam man investuoti į jų sutelktinio finansavimo platformą FinoMark ?

Nemokių paskolų keliais kartais daugiau nei Finbee. O palūkanų norma, rodos, Finbee truputėlį aukštesnė.

Kalbant apie Savy, platforma neteikia informacijos nei apie savo verslo paskolų default procentą, nei kaip sekasi šias nemokias verslo paskolas administruoti.

Remiantis Lietuvos banko teikiamai duomenimis daryčiau prielaidą, jog Savy verslo paskolų vėlavimai apie ~2 kartus aukštesni, lyginant su Finbee, bet ne tokie aukšti, kaip FinoMark.

Tiesa sakant, Finbee su verslo paskolomis dirba stebėtinai puikiai, o kitoms platformoms šio tipo paskolos sunkiai įkandamos.

3.4 Ar verta investuoti į verslo paskolas

Nėra vienareikšmio atsakymo, geras sprendimas investuoti į verslo paskolas ar ne.

Kalbant apie FinoMark, akivaizdu – neverta, per didelis nemokių paskolų procentas. Su Savy irgi viskas neaišku, neverta – nes nėra duomenų, platforma jų neteikia.

HeavyFinance reikia duoti laiko su bėdomis susitvarkyti, tada bus matyt, verta per šią platforma investuoti ar ne.

Šiuo metu iš visų verslo paskolų platformų tik Finbee svarstytinas pasirinkimas, bet yra viena bėda.

Tikėtina grąža investuojant į Finbee verslo paskolas siekia apie 9%. Tikėtina grąža investuojant į Finbee vartojimo paskolas 9-15%.

Tai kam man tos verslo paskolos reikalingos ? Kur logika ir motyvacija tokias paskolas rinktis ?

Kadangi operatorius tas pats, net apie reikšmingą diversifikaciją šnekėti neverta. O kadangi jau ir taip esu pakankamai priinvestavęs į Finbee vartojimo paskolas (ir tuo džiaugiuosi), nenoriu dar didesnės dalies savo portfelio susieti su viena platforma.

Bet kitų asmenų investicinių portfelių rizikos profilis gali būti visiškai kitoks nei mano, kitiems investuotojams Finbee verslo paskolos galėtų būti svarstytinas pasirinkimas.

Dar vienas argumentas prieš investavimą į verslo paskolas yra neaiški jų perspektyva šalies ekonominei situacijai Lietuvoje ženkliai pablogėjus.

Iki šiol visos verslo platformos, tame tarpe ir Finbee, veikė ekonominio pakilimo laikotarpiu, rimtesnės krizės metu praeities duomenys gali smarkiai nuvilti.

Juk, kaip rodo pačios Finbee duomenys, čia nėra vartojimo kreditai, kurie ir po 5 metų dar juda. Ženkliai daliai paskolų užsilenkus, nieko iš jų po kelių metų, krizei pasibaigus, nebepavyktų atgauti.

Galiausiai, laikais kai obligacijų ir P2P verslo paskolų pajamingumas panašus, gal geriau obligacijos ?

Reziumė, aš tikrai nieko prieš Finbee Verslo paskolas, bet matau ir geresnių pasirinkimo variantų.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.