Nekilnojamas turtas brango, brangsta ir brangs. Visi tą žino.

Grafike pateikiama Amsterdamo vieno iš centrinių kanalų nekilnojamo turto kainos istorija, apimantis beveik 400 metų vietos istorija. Kodėl grafikas nėra aukštyn kylanti kreivė ?

Na todėl, kad žiūriu į realių kainų, o ne nominalių kainų, istoriją. Prie šio grafiko dar sugrįšiu, bet akivaizdu, kad būta šimtmečių per kurios realios būsto kainos krito. Šimtmečių ! Amsterdame, centrinėje ir paklausioje miesto dalyje.

Yra keletas priežasčių, kodėl dauguma klaidingai supranta ilgalaikes nekilnojamo turto kainų raidos tendencijas. Visų pirma, pastaraisiais metais kainos keliavo į vieną, viršutinę, pusė, todėl recency bias veikia visu savo gražumu. Antra, Lietuvoje gyvenančių asmenų įsivaizdavimas apie NT kainų elgsena susiformavo per paskutinius trisdešimt metų, per kuriuos įvyko sėkminga šalies ekonomikos transformacija iš planinės į rinkos ekonomiką. Įsilieta į svarbiausias vakarų pasaulio institucijas ir sąjungas.

Žinoma, investicijos į nekilnojamą turtą – tai ne vienos kainos pokyčiai. Kita grąžos dedamoji – nuomos pajamos.

Kiek asmeninė Lietuvos gyventojų patirtis atspindi ilgalaikes nekilnojamo turto kainų tendencijas? Kokios grąžos galima tikėtis perkant ir nuomojant būstą ? Šį klausimą plačiai nagrinėsiu viso įrašo metu.

Tyrinėti ilgalaikę NT kainų istoriją labai įdomu. Jeigu kitos turto klasės (akcijos, obligacijos) leidžia daryti konkrečias ir tikslias išvadas, tai NT kainų istorijoje gausu neatsakytų klausimų.

Sąvoka nekilnojamas turtas slepia gausybę šios turto klasės porūšių. Tai gyvenamosios paskirties NT, skirtas nuomai arba asmeninėms reikmėms, žemė, komercinės paskirties patalpos ir statiniais, REITs, žemės ūkio žemė.

Šis įrašas nagrinės tik gyvenamosios paskirties būsto kainų ir nuomos pajamingumo istoriją. Šiek tiek užsiminsiu apie žemės kainas, nes tai svarbiausias veiksnys lemiantis būstų kainų pokyčius.

Kadangi nekilojamo turto (kaip investicijos) grąža susideda iš dviejų kintamųjų, būsto kainos pokyčių ir nuomos pajamų. Tai ir įrašą skiriu į tokias dalis.

Pirmoje dalyje žiūrėsiu kaip kinta reali gyvenamosios paskirties būsto kaina šimtamečiais. Kodėl pastarieji dešimtmečiais išskirtiniai. Nagrinėsiu kas gali lemti ilgalaikius kainų svyravimus.

Antroje dalyke pažvelgsiu į nuomos pajamingumo grąžą.

Pirma ir antra dalis šnekės apie NT kainų ir nuomos pajamingumo realius pokyčius ilgalaikėje perspektyvoje, ilguoju ir vidutiniu laikotapriu.

Trečia dalimi trumpai užmesiu akį, kas būna, kai infliacija šiais metais (trumpu laikotarpiu) kinta. Ar NT kainos ir nuomos pajamos sugeba kilti (ar kristi) tokiu pačiu tempu, kaip kainų lygis šalyje.

Kadangi įrašas gavosi tikrai ilgai. Tai pradžioje įdedu trumpą turinę, kad skaitant lengviau būtų susigaudyti.

Turinys:

- NT kainų istorija

- Šimtmečių senumo duomenys.

- NT kainų indeksų nepatikimumo priežastys

- Modernių laikų NT kainų istorija.

- NT kainų elgsenos dėsniai.

- Kodėl būsto kainos kyla nuo XX a. vidurio.

- NT nuomos pajamos

- Infliacijos įtaka NT investicijoms trumpuoju laikotarpiu

1. NT kainų istorija

Šimtmečių senumo duomenys

Mano žiniomis, yra du duomenų rinkiniai, apimantys daugiau kaip kelių šimtų metų NT kainų istoriją. Tai The Harengracht house index ir Paryžiaus 1200-1800 metų NT kainų indeksai.

Pirmasis šaltinis vadinamas “The Harengracht house index”1. Harengracht vardu pavadintas kanalas, esantis Amsterdamo centrinėje, patrauklioje vietoje, šalia kurio statyti pastatai mena jau kelis šimtmečius. Per tuos metus čia gyveno ir dirbo turtingiausi ir įtakingiausi amsterdamiečiai, o visa nekilnojamo turto sandorių istorija yra išsaugota. Kokie rezultatai ? 1628-2008 metų laikotarpiu reali šio nekilnojamo turto vertė (atsižvelgiant į infliaciją) per 380 metus kilo po 0,1 proc. per metus !

Pasižiūrėkite į paveiksliuką (oranžinių plytų spalvų paveiksliukas pačioje įrašo pradžioje), kuriuo pradėjau šį pasakojimą. Kainos kartais dešimtmečiais, ar net šimtmečiais kyla (arba krenta), tuomet apsisuka ir keliauja priešinga kryptimi. Remiantis šiuo grafiku nėra jokio ilgalaikio realių kainų augimo.

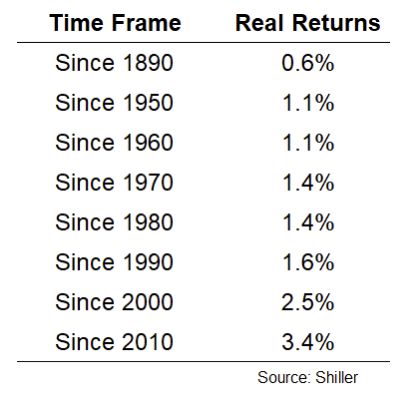

Papildomai įdedu lentelę, kurioje pateikiami kiekvieno šimtmečio “The Harengracht house index” duomenys.

Ši lentelė apima 1628-1975 metų duomenis. Pastebiu, kad visokių šimtmečių būta, ir žinoma, nėra jokio ilgalaikio trendline aukštyn.

O kaip sekėsi Paryžiau gyventojams ?

Knygoje, pavadinimu “Safe as House“2, radau Paryžiau 1200-1800 metų kainų indeksą. Realios NT kainos mieste šiuo laikotarpiu augo po 0,5 proc. per metus. Panašu, kad nuo 1840 metų iki 1840 metų nėra duomenų apie kainų pokyčius mieste. O 1840-2010 metais realios NT kainos Prancūzijos sostinėje kilo po 1 proc. per metus.

Žinoma, tikrai verta abejoti tokio senumo duomenų patikimumu. Apskritai, skaičiuoti NT kainų pokyčius neįtikėtinai sudėtingas darbas (prie šios užduoties problematikos dar grįšiu). Nepaisant visko – ilgalaikė NT kainų istorija neturi nieko panašaus su vidutinio šiuo metu Lietuvoje gyvenančio asmens asmeniniais potyriais per pastaruosius tris dešimtmečius.

NT kainų indeksų nepatikimumo priežastys

Sukurti istorinį NT indeksą yra daug sunkesnis darbas, nei kai kurių kitų turto klasių atveju.

Yra daug “kabliukų”, dėl kurių pateikiami duomenys gali būti netikslūs. Pavyzdžiui, reikia atsižvelgti į faktą, jog naujai statomi būstai savo plotu ir kokybinėmis charakteristikomis skiriasi.

Todėl dažnai, kai duomenys leidžia, naudojamas “repeated sales” metodas, kuomet tiriama tų statinių kainų pokyčiai, kurie pakartotinai parduodami du ar daugiau kartų. Taip istoriškai vertinant būtent konkretaus namo ar buto kainos dinamiką laike.

Trečia iš daugelio problemų, tai kad reikia vertinti būsto kokybinius pokyčius laike. Kaip įvertinti vandentiekio atsiradimą, kanalizacijos, geresnius langus ir t.t. ?

Reikia įvertinti faktą, kad būstas sensta, nemažai lėšų tenka atidėti nuolatiniam jo remontui, kad palaikyti esamą kokybinę būklę. O kartas nuo karto reikšmingai investuoti į visiškai naujus kokybinius pokyčius.

Įvairių tyrimų nuomone, atsižvelgus į kokybinius būsto pokyčius, renovacijos ir išlaikymo kaštus, NT kainos augo nuo 0,22 proc. iki 2 proc. per metus mažiau, nei rodo istoriniai būsto kainų indeksai2. Šiuos skaičius reikia turėti omenyje, skaitant visą žemiau pateikiamą informaciją.

Dėl visų šių išvardintų priežasčių, sunku palyginti tiek skirtingų šalių duomenis, tiek tų pačių šalių, bet skirtingais laikotarpiais atliktus tyrimus. Skiriasi metodologijos, tyrimo objektai ir panašiai.

Modernių laikų NT kainų istorija

Kaip minėta, keturių šimtų metų duomenų tikslumas kelia tam tikrų klaustukų. Toliau apsiribosiu modernių laikų NT kainų analize. Patikimesni duomenys pradedami rinkti 1870-1900 metų laikotarpiu, šiais metais atsiranda nemažai duomenų šaltinių apie NT kainas JAV, UK, kitose kontinentinės Europos šalyse.

Pradžiai dar kartą paaiškinsiu terminologiją, kurią ketinu naudoti. Naudosiu terminus NT, housing. ir gyvenamosios būsto paskirties nekilnojamas turtas šiame tekste kaip sinonimus. Tai nėra tikslu, nes iš tikro NT yra daug platesnė kategorija, nei vien tik gyvenamosios paskirties statiniai, bet parašyti dvi raides patogiau, nei “gyvenamosios paskirties nekilnojamas turtas”. Tačiau, reikia turėti omenyje, kad iš tikro šneku tik apie gyvenamosios paskirties nekilnojamo turto kainas.

Tiesiog nėra ilgalaikių duomenų apie komercinės paskirties kainų pokyčius. Tikėtina, kad jie tokie patys kaip ir gyvenamosios paskirties NT, bet kai duomenų nėra, negaliu to įrodyti.

Antrą, ką reikia turėti omenyje, tai kad didžioji duomenų dalis yra apie visos tam tikros šalies gyvenamosios paskirties NT kainų pokyčius. Žinoma, visada galima rasti, smulkiau pasikapsčius, miestą, ir to miesto rajoną, kuriame kainos augo labiau, nei šalies vidurkis.

Pavyko knygose ir straipsniuose rasti keletas šaltinių tyrinėjančių NT kainų istoriją įvairiose šalyse.

Pirmasis šaltinis mano mėgstamos “Triumph of the Optimists: 101 Years of Global Investment Returns” knygos autorių Elroy Dimson, Paul Marsh and Mike Staunton kas metus leidžiamos ataskaitos. Šį kartą remiuosi Credit Suisse Global Investment Returns Yearbook 20183. Šiuos leidinius minėjau jau daug kartų, man tai yra go-to šaltinis tarptautinių su investavimu susijusių duomenų paieškai. 2018 metų yearbook nagrinėja įvairių turto klasių, tame tarpe ir NT, grąža.

Šiame grafike pateikiama istorinė reali “domestic housing” (gyvenamosios paskirties būstas) grąža vienuolikoje išsivysčiusių šalių 1900-2017 metų laikotarpiu.

117 metų laikotarpiu vidutinė reali grąža 1,3 proc. Prasčiausiai sekėsi Šveicarijos būsto kainoms, jos kilo po 0,7 proc. per metus. Geriausiai sekėsi NT savininkams australams, kurių turtas brango realia išraiška po 2,2 proc. per metus.

Galima pastebėti kitą svarbų niuansą. Iki 1950 metų nebuvo jokio realių kainų augimo. Tuomet, iki kažkur 1990 metų, stebėtas nespartus kainų augimas. O štai nuo 1990 metų visose išsivysčiusiose šalyse realios būsto kainos šoko aukštyn. Kaip tik tada, kai Lietuva atgavo nepriklausomybe, ir tai sutampa su laikotarpiu, kurį pažįsta Lietuvos piliečiai. Įdomu, kaip tas įtakoja nacionalinį NT turto kainų įsivaizdavimą.

Antras šaltinis, apimantis 1870-2012 metų gyvenamosios paskirties būsto kainų duomenis įvairiose šalyse, yra Dallas Fed publikacija pavadinimu “No Price Like Home: Global House Prices, 1870–2012“4. Čia galima rasti tam tikrų šalių duomenis, kurių nėra Credit Suisse publikacijoje, Vokietijos ir Japonijos.

Viso laikotarpiu vidutinis realus NT kainų augimas, imant visų šalių vidurkį, siekė apie 1 proc. per metus (GDP per capita augo po 1.8 proc. šiuo laikotapriu). Grafike iš tyrimo “Figure 16” dar aiškiau matoma ta pati tendencija, minėta ir Credit Suisse tyrime. Kainos buvo stabilios iki XX a. vidurio, jos netgi mažėjo, lyginant su pajamomis. Antroje praėjusio amžiau pusėje matome ryškius pokyčius. Kainos auga vis sparčiau, jų augimas pasiveja pajamų augimą ir šį dydį pralenkia4 (pajamų augimas tyrime matuojamas GDP per capita išraiška).

Vokietijoje kainos auga bene mažiausiai, vos po 0,4 proc. per metus. Vokietijoje, skirtingai nei daugelyje kitų šalių, kainos ilgą laiką buvo stabilios.

Japonija NT istorija reikšmingai skiriasi nuo daugelio kitų rinkų. Čia realios kainos, kaip ir kitur, buvo daugiau mažiau stabilios iki praėjusio amžiaus vidurio. Nuo 1949 iki 1990 kainos augo po 10 proc. per metus, o nuo to laiko krenta po -3 proc. per metus. Ouch.

Abu minėti tyrimai neapima pačių naujausių duomenų. Tad trečiasis šaltinis mano paties sudaryta lentelė. Dallas Fed teikia viešai prieinamus įvairių šalių realius gyvenamosios paskirties NT kainų duomenis5. Šios duomenų bazės pagalba galėjau sukurti lentelę, apimančia NT kainų pokyčius iki 2021 Q3.

Vidutinis NT kainų augimas 1975-2021 metų laikotarpiu siekė 1,9 proc. per metus. Tačiau paskutinįjį dešimtmetį kainos augo net 2,8 proc. per metus. Žvelgiant į visus iki šiol pateiktus istorinius duomenis – tai itin aukštas NT kainų augimo greitis.

Kas krenta į akį, tai neįtikėtinai dideli skirtumai, skirtingose šalyse, net ir šiuo, pakankamai globalizacijos “išlygintu”, laikotarpiu. To tikrai nesitikėjau. Maniau kainos augo nors ir ne vienodu greičiu, bet visose šalyse.

O ką matau, kad trijose šalyse (Ispanija, Italija ir Japonija) realios NT kainos per 1975-2021 metų laikotarpį visiškai neaugo. Žinoma, po nuliniu vidurkiu slepiasi didžiulis NT kainų boom and bust Japonijoje, panašus (tik mažesnis) NT bumas ir kritimas buvo ir Ispanijoje. Šios šalys – puiki iliustracija, kad NT kainų sparčiu augimu per anksti džiaugtis (jei esi NT savininkas) nevertėtų.

Yra kita kategorija šalių, kurių NT kainos sparčiau augo visu 1975-2021 metų laikotarpiu. Tai Norvegija, Nyderlandai, UK, Airija, Izraelis, Austraija ir Liuksemburgas.

Trečia kategorija man įdomiausia. Nekilnojamo turto kainos šovė aukštyn per paskutinį dešimtmetį US, Vokietijoje, Švedijoje, Naujojoje Zelandijoje, Kanadoje.

Vokietija ypač įdomus pavyzdys, nes tai buvo vadovėlinis pavyzdys šalies, kurioje NT kainos būta istoriškai stabilios.

Suomija irgi įdomus egzempliorius. Credit Suisse Yearbook 20183 duomenimis, čia realios kainos augo po 1.7 proc. 1900-2017 metais. O per paskutinius dešimt metų krito po -0,3 proc. per metus.

Miestų ir kaimų NT kainų skirtumai

Dauguma duomenų, kuriais remiuose tekste, apima įvairių šalių didžiausių miestų NT rinkas. Visiškai pagrįstas lūkestis, kad miestų NT kainų augimas gali reikšmingai skirtis nuo užmiesčio.

Nėra daug autorių ir šaltinių, kurie nagrinėja šiuos skirtumus. Viskas ką radau tai pastebėjimas, kad Suomijoje, Vokietijoje, Norvegijoje, UK ir JAV 1970-2012 metų laikotarpiu realios kainos urban teritorijose augo 2,14 proc. per metus. Non-urban kainų augimas siekė 2.01 proc4. Skirtumas yra, bet tikrai nežymus.

Tačiau, po vidurkiu visada slepiasi daugybe kraštutinumų. Štai The Economist pateikia įvairių JAV miestų NT kainų ir nuomos pokyčius nuo 1980-ųjų metų. Galime pastebėti, kad vienuose miestuose (San Francisco ir Los Angeles) kainos padidėjo kelis kartus, o tokiuose miestuose kaip Detroitas ir Čikaga ženkliai nesikeitė.

Tad nenuostabu, kad viso pasaulio mastu, rastumėme dar ekstremalesnių pavyzdžių, miestų, kuriuose NT kainos auga neįsivaizduojamais greičiais paskutiniais dešimtmečiais.

Žemės ūkio paskirties žemė

Sakiau, kad šis įrašas yra tiktai apie gyvenamosios paskirties būstą (ir žemę po juo), bet radau įdomų žemės ūkio paskirties žemės istorinį kainų augimo grafiką. Tad įdedu ir jį.

Žemės ūkio paskirties paskirties žemės realios kainos, vienuolikoje šalių (Kanadoje, Danijoje, Vokietijoje, Japonijoje, UK ir kitos), 1870-2012 metais augo panašiai kaip ir gyvenamosios paskirties būsto kainos4.

Įdomu, kad žemės ūkio paskirties žemės kainos buvo stabilios iki WWII. Bet nuo WWII pabaigos realios tokios žemės kainos augo po 2 proc. per metus iki 2012 metų.

NT kainų elgsenos dėsniai

Manau, istoriniuose ir kokybiniuose nekilnojamo turto kainų pokyčiuose galime įžvelgti tam tikrų fundamentalių dėsnių, kuriais remiantis bus galima daryti išvadas ir apie dabartinių laikų situaciją.

NT kainos turi apatines ir viršutines fundamentalias lubas

Yra fundamentalių priežasčių, kodėl kainos negali augti amžinai (bent jau labiau nei pajamos). Citata iš knygos “Safe as House?2“:

The simple maths of compounding gives us a reason why house prices cannot keep increasing at the rate that they have been. Recently, real house prices have been increasing at over 5% each year, meanwhile, the economy have been increasing at over 2%. If this difference of 3% between economic growth and house price growth were to continue for a century, the average house would cost 22 million pounds in today’s money, while the average annual earning would have risen to around 145,000 after tax. A mortgage at rate of 5% would eat up over a million pounds in interest charges per year.

Safe as house? A historical analysis of Property Prices

Lygiai taip pat, kažkur žemai, yra ir kainų “grindys”. Už tam tikrą kainą, bet kuris naudą teikiantis objektas gali būti nupirktas.

Tačiau, net jeigu kainos turi kažkokias augimo viršutines lubas, tai dar nereiškia, kad po kainų didėjimo laikotarpio būtinai ateina kaitų kritimo laikotarpis, atvirkščiai. Kainos gali ženkliai augti ir likti aukštos.

Vidurkio iliuzija

Robert Shiller, puikiai žinomas pasaulyje ekonomistas (turintis Lietuviškų šaknų), daug dėmesio skyręs nekilnojamo turto kainų istorijos tyrinėjimui ir sukūręs metodologiją, kaip skaičiuoti NT kainų pokyčius. Šis ekonomistas, teigiama, sėkmingai išpranašavo dot-com burbulo sprogimą. Tačiau net ir tai nebuvo jo šlovės apogėjus. Jis taip pat išpranašavo 2007-2008 metų nekilnojamo turto krizę, 2007 metais išleidęs publikaciją, kuria abejojo NT kainų pagrįstumu. Jis teigė, kad istoriškai būsto kainos neauga, jos yra stabilios. Iš esmės jo argumentas 2007 metais buvo tas, kad būstas pervertintas, yra kainų burbulas, nes kainos per daug nutolę nuo istorinio vidurkio.

Ben Carlson neseniai parašė blog post, kuriame argumentavo, kad Robert Shiller, galimai, klydo.

Šiame paveiksle pateikiami realūs housing returns JAV, jeigu skaičiuotume nuo kiekvieno dešimtmečio iki dabar. Matome, kad nėra tokio dalyko, kaip vidurkis, prie kurios kainos grįžtų. Su ekonominiais rodikliai dažnai taip yra, techninis terminas non-stationary.

Faktas, kad kainos (lyginant su pajamomis ar kitomis metrikomis) turi viršutines lubas (ir grindis) nereiškia, kad yra kažkoks magiška vidurkis, prie kurio kainos grįžta. Jeigu NT kainos istoriškai (ilgu laikotarpiu) yra stabilios, bet smarkiai augo paskutiniu metu, tai dar nereiškia, kad yra burbulas kuris sprogs.

Stokholmo 1840-2017 metų duomenys atskleidžia, kad realios housing kainos mieste buvo ganėtinai stabilios, didžiąją laiko dalį. Tačiau buvo išimčių. 1855-1887 metais realios kainos pakilo 335 proc. Kitas nestabilumo laikotarpis buvo paskutinieji metai, 1993-2017-aisiais kainos pakilo 370 proc.6.

Toks nekilnojamo turto kainų bruožas, kai per tam tikra laikotarpį (tyrimuose tai dažniausiai XX a.) kainos staigiai paauga, o vėliau tampa stabilios, vadinamas “hockey stick” terminu4,6. Nes tokių kainų grafikas atrodo kaip ledo rutulio lazda – stabilus, kol galų gale staigiai kyla aukštyn.

Daugumo išsivysčiusių šalių XX a. nekilnojamo turto rinkas galima apibūdinti šiuo ledo ritulio lazdos terminu. Kainos buvo stabilios iki praėjusio amžiaus vidurio ir tada staigiai šoko aukštyn.

Žvelgiant į modernių laikų Japonijos, bei senesnių laikotarpių Amsterdamo istoriją, galima būtų manyti, jog ankščiau ar vėliau nuosmukio periodai vis tiek ateis. Reiktų būti atsargiam su tokiu vertinimu.

Tikėtina, kad tam tikroms šalims ir/ar miestams (ar visam regionui) transformuojantis, patiriant fundamentalius pokyčius, pamatyčiau būtent tokius periodinius kainų šuolius (aukštyn ar žemyn), po kurių daugumoje atvejų seka stabilizacijos laikotarpiai. Galimai vakarų šalių ekonomikose nutiko tam tikrų fundamentalių pokyčių, dėl kurių niekada išsivysčiusio pasaulio NT kainos nebegrįš į tokius lygius, kaip būta senesniais šimtmečiais.

Įdomu, kad Lietuvos atvejį tikrai galima laikyti transformacinį laikotarpį. Pabėgus iš SSRS ir įbėgus į ES/NATO. Ekonomikai pasikeitus iš planinės į kapitalistinę.

Taigi, stebint ilgalaikius istorinius realių nekilnojamo turto kainų pokyčius galime aptikti tam tikras tendencijas:

- Realūs NT kainų pokyčiai, remiantis šimtmečių duomenimis, daugiau mažiau svyruoja apie nulį.

- Būna tam tikrų periodų, kuriais kainos reikšmingai kyla (arba krenta). Ir negrįžta prie jokio vidurkio.

- Amžinai realios NT kainos augti (arba kristi) negali.

Šioje vietoje man laikas pasidomėti pačiu aktualiausiu klausimu. Jeigu NT kainos istoriškai ženkliai nekinta, tai kodėl jau tris dešimtmečius gyvename aplinkoje, kurioje būsto kainos keliauja tik į vieną pusę ?

Kodėl būsto kainos kyla nuo XX a. vidurio

Dažnai nėra lengva įvardinti priežastis, lėmusias ekonominius pokyčius. Taip yra ir šiuo atveju. Skaitinėdamas įvairią literatūra randu skirtingų svarstymų ir argumentų, kuriais aiškinamas faktas, jog nuo XX a. pradžios iki amžiaus vidurio NT kainos buvo stabilios, o antroje amžiaus pusėje auga su vis didesniu pagreičiu.

Panagrinėsiu pagrindines man įsiminusias hipotezes.

Gyventojų pajamos ir pajamų augimas

Dažnai spaudoje matau argumentaciją, kad NT kainos yra/nėra aukštos, remiantis būsto įperkamumo indeksu. Bet čia iškart daroma prielaida, kad istoriškai būsto kainos ir pajamos auga vienodu tempu. Kitu atveju, tokia argumentacija neturi jokios logikos.

Pavyzdžiui, remiantis „Swedbank“ ekonomistų skaičiuojamu būsto įperkamumo indeksu, pernai IV ketvirtį vidutines pajamas gaunanti šeima Vilniuje galėjo įpirkti 79 kv. m ploto būstą, o š. m. I ketvirtį 80,6 kv. m. Dėl to galima konstatuoti, kad kainų augimas yra teisingas ir saikingas, atitinka pajamų augimą.

Realco vadovas, Julius Dovidonis

Koks istorinis ryšys tarp būsto kainų ir realių pajamų augimo šalyje ? Šis klausimas daug painesnis ir sudėtingesnis, nei norėčiau, iki šios atsakymo į jį neradau.

Yra super įdomus Bank of England duomenų rinkinys pavadinimu “A Millennium of Macroeconomic data for the UK“. Jame pateikiama real wages augimas 1209-2016 metų laikotarpiu. Visu laikotarpiu realios algos augo 0.31 proc. per metus. Tačiau, kaip dažnai būna, vidurkis neatspindi realybės.

Nuo 1209 iki 1850 metų realios algos visiškai neaugo. O nuo 1850 iki 2016 metų augo po 1,4 proc. per metus. Galbūt tai atsakymas į klausimą, kodėl iki XX a. Amsterdamo ir Paryžiau NT kainų indeksai irgi neaugo. Nebuvo asmenų, kurių realios algos augo, tad iš kur jie galėjo daugiau mokėti už bustą ?

Jau minėjau, kad vieno turimo duomenimis, nuo 1900 metų NT kainos augo 1 proc. per metus, o GDP per capita 1.8 proc.4 (keturiolikos šalių vidurkis). Čia būtų galima daryti išvadą, kad kai realios pajamos pradėjo augti, tai atsispindėjo būsto kainų augime.

Šį argumentą patvirtina ir dar vienas ilgą istoriją nagrinėjantis šaltinis. Radau būsto įperkamumo indeksą 1500-2015 metų laikotarpiu ! Amsterdame, įvairiuose Belgijos miestuose, Londone ir Paryžiūje9.

Iki XX a. pradžios būsto įperkamumas buvo stabilus arba prastėjo. O nuo XX a. vidurio viskas apsivertė aukštyn kojom ir šiuo metu (nepaisant paskutinių metų setback) būstas kaip niekada istorijoje įperkamas. Vienas smulkus pastebėjimas, šiame tyrime nagrinėjamas būsto nuomos įperkamumas, o ne pačio statinio pirkimas.

Taigi, visi duomenys kuriuos pateikiau iki šiol leidžia teigti, kad yra artimas ryšys tarp realių pajamų ir turto kainų augimo. NT turto kainos auga, kai auga gyventojų realios pajamos, bet mažesniu tempu.

Problema, kad šios išvados nepatvirtina tam tikrų konkrečių šalių duomenys. Štai Norvegijoje per 1900-2010 metus BVP augo dvidešimt penkis kartus, realios algos padidėjo dešimt kartų. O housing kainos – vos dvigubai2:

Situacija visiškai priešinga kitoje Atlanto pusėje. JAV būsto kainų augimas jau penkis dešimtmečius lenkia atlyginimų augimą.

Keturiolikos išsivysčiusių šalių vidurkis artimesnis JAV, nei Norvegijai. Paskutiniais dešimtmečiais būsto kainos vakarų pasaulyje auga sparčiau už GDP per capita4.

Tai koks yra ryšys, tarp algų kilimo ir NT kainų augimo ? Atsakymas – nežinau.

Vidutiniškai, tam tikra koreliacija tarp realių pajamų ir realių kainų yra. Vidutiniškai, NT kainos auga ne taip sparčiai, kaip realios pajamos (bet sparčiau už infliaciją). Tačiau atskirose šalyse visko būna. Kartais sparčiai auga pajamos, bet NT kainos išlieka stabilios. Būna ir atvirkščiai – sparčiai auga NT kainos, bet pajamos stagnuoja.

Paskutiniais dešimtmečiais, pirmą kartą anot mano turimų duomenų, būsto kainos augo sparčiau už pajamos. Kodėl ?

Financialization

Kažkada girdėjau Raimondą Kuodį aiškinant, kad didžiausią įtaką NT kainų augimui turi financializacija. Jis užsiminė apie knygą, pavadinimu “Why can’t you afford a home?”7, kuri aiškina šį fenomeną plačiau.

Knygos pagrindinę tezė būtų galima apibūdinti taip:

Paverčiant būsto paskolas vertybiniais popieriais ir plėtojantis globaliai finansų sistemai pasaulyje, bankininkystės sektorius suvaidino reikšmingą rolę paskutinių metų būsto kainų augimo spiralėje.

Bankai, išduodami paskolą būstui, sukuria pinigus iš oro, klaviatūros pagalba. Kadangi lėšos, skolinamos būsto įsigijimui yra sukuriamos, o ne paimamos iš kažkokio riboto rezervo, tai būsto paskolų lubos (kokią sumą bankas skolina klientui) iš esmės yra beribės. Pagrindiniai ribojantys veiksniai yra bankų pasitikėjimas savo kreditoriais ir bankininkystės sektoriaus reguliavimas.

When property prices rise further than incomes, it becomes harder to buy a home. Mortgage loans bridge this gap, allowing households to access home ownership without having to save for many years. But there is a side effect. Banks create new money in the act of lending. When a bank makes a loan, it creates both an asset (the loan) and the liability upon itself in the form of a new deposit in the bank account of the borrower. No money is borrowed from elsewhere in the economy. The main limit on bank money creation is the bank’s own confidence that the loan will be repaid

Why can’t you afford a home ?

Yra tam tikras ratas, knygoje vadinamas “housing-finance feedback cycle”:

- Auga būsto kreditavimas -> Daugiau pajamų skiriama būsto paskolai -> Auga žemės ir būsto kainos lyginant su algomis -> Auga paklausa būto paskoloms -> Bankai daugiau uždirba ir jų kapitalo bazė didėja -> Vėl į rato pradžią, auga būsto kreditavimas

Ratas gali tęstis ramioje mažų palūkanų ir nekrentančių algų aplinkoje, kurioje popierinis žmonių turtas auga. Teigiama, jeigu palūkanų normos augtų, tai būtų didelis šokas ekonomikai. Pažiūrėsim, artimoje ateityje taip gali nutikti.

Empiriniai duomenys šią teoriją patvirtina. Žemiau paveiksliukas iš minėtos knygos, kuriuo norima atskleisti, jog yra ryšis tarp realių housing kainų ir būsto paskolų ir BVP santykio. Rašoma, kad iki 1960-ųjų kainos neaugo, nors augo populiacija ir realios pajamos. Tuomet nuo 1960s iki 1990s būsto kainos pakilo 65 proc., o per paskutinius dvidešimt metų dar 50 proc. Nors realios algos per dvidešimtmetį kito nesmarkiai.

Didelę įtaka šiam būsto kreditavimo augimui turėjo ir vis žemėjančių palūkanų normos. Įtaka čia dvejopa.

Pirma, investiciniu požiūriu, jeigu galima gauti 4 proc. realią grąža perkant valstybės obligacijas, bet NT nuomos grąža siekia 8 proc., tai vis daugiau kapitalo nukreipiama į NT investicijas, kol nuomos pajamų uždarbis tampa adekvatesnis kitų finansinių instrumentų grąžai.

Antra, kaip minėta, bankai gali prikurti kiek tik nori naujų paskolų būstam, jeigu mano, jog paskolas ima mokūs klientai (ir jeigu reguliacinė aplinka tai leidžia). Žemėjančios palūkanų normos leidžia imti vis didesnius kreditus, nes skolos aptarnavimo kaštai mažėja.

Reguliavimas

Nekilnojamas turtas išskirtinis tuo, jog šio produkto pasiūlą riboja du veiksniai. Pirmas – įvairūs statybos leidimai ir panašūs reguliavimai. O antras – ribotas žemės kiekis.

Nuo antrosios praėjusio amžiaus pusės statybos reguliavimas tapo vis griežtesnis. Tampa vis sunkiau plėtoti projektus miestuose4.

Vienas man didelį įspūdį padaręs straipsnis vadinasi “The housing theory of everything“. Rekomenduoju perskaityti šį straipsnį visiems, kam įdomi nekilnojamo turto kainų praeities, dabarties ir ateities tema. Jame daug šnekama apie įvairaus reguliavimo įtaką galutinėms NT kainoms. Neigiamus socialinius aspektus, kylančius dėl per didelių nekilnojamo turto kainų.

Minėtas straipsnis teigia, kad būstas toks brangus paklausiausiuose pasaulio mietuose dėl įvairių statybos ribojimų. Na, nieko keisto šiame teiginyje nėra. Bet straipsnyje argumentuojama, jog net tokiuose JAV miestuose kaip New York ar San Francisto gyventojų tankis ypač mažas, lyginant su istoriniais standartais, ar Europiniais miestais kaip Barselona ar Londonu.

Svarbu pažymėti, kad jeigu žemės kiekis yra fizinis barjeras, kurio nepakeisi. Tai žemės panaudojimą reguliuojantys teisės aktai nėra iškalti akmenyje. Esant palankiam politiniam klimatui ir visuomenės spaudimui, reikalavimai vėl gali tapti laisvesni. Taip padidinant naujos statybos namų kiekį ir sumažinant jų kainas.

Ribota žemės pasiūla

Žemės kainos turi didelę įtaką NT augimui, nes žemės pasiūla yra ribota. Viena vertus ribotumas kyla iš to, kad naujos žemės aplink miestus nesukursi. Kita, kaip aukščiau minėta, vis labiau ribojama (įvairias teisės aktais) ką ir kur galima statyti.

Nekilnojamo turto kaina susideda iš trijų komponentų – i) žemės kainos, ant kurios stovi statinys; ii) žaliavų, kurių reikia būstui pastatyti; iii) darbo jėgos kaštų.

1950-2012 nekilnojamo turto kainos brango didžiąja dalimi būtent dėl augančios žemės kainos. Žemės kainų augimo įtaka sudarė 80 proc. viso bendro NT kainų augimo4.

Panašu, kad kitų dviejų dedamųjų įtaka nėra didelė. Darbo jėgos kaštai istoriškai auga sparčiau nei infliacija, bet realus žaliavų kainų augimas nuo infliacijos atsilieka2.

Daugelyje mano skaitytų tyrimų, būtent ribota žemės pasiūla įvardijama kaip veiksnys, kuris lemia nekilnojamo turto kainų augimą ilgalaikėje perspektyvoje.

Kokius žemės plotus galima panaudoti gyvenamosios paskirties būsto statybai didele dalimi lemia transporto sistema ir jos pokyčiai. Vienas iš skaitytų tyrimų daro prielaidą, kad 1870-1950 realios būstų kainos neaugo dėl transporto revoliucijos4. Kadangi antroje praėjusio amžiau pusėje nebebuvo naujų transporto inovacijų, tai ir kainos pradėjo didėti.

Kontrargumentas tokiam požiūriui yra keturių šimtų Amsterdamo kainų istorija. Kodėl ten nedidėjo NT kainos iki transporto revoliucijos ?

O kaip darbas iš namų paveikia žemės ribotumo problemą ?

Populiacijos pokyčiai

Įdomu, kad populiacijos pasikeitimai, teoriškai, turėtų būti pagrindinis veiksnys lemiantis būsto brangimą. Bet istorinių duomenų analizėje jis neatsispindi. Nes tais istoriniais momentais, kai populiacijos augo labiausiai, ženkliai didėjo gyvenamojo būsto pasiūla. Todėl kainos išlikdavo daugiau ar mažiau stabilios.

O paskutiniais metais populiacijos augimų jau nebėra, vakarų pasaulyje. Tuo tarpu kainos stiebiasi žemyn.

Kitaip tariant, tarp populiacijos ir kainų didelės koreliacijos nepastebima per paskutinius šimtą metų.

2. NT nuomos pajamos

Pirmoje dalyje minėjau, kad investavus į Amsterdamo NT, per 380 metų būsto savininkas būtų uždirbęs 0,1 proc. realią grąža per metus, prieš amortizaciją.

Kitų tyrimų duomenys panašūs – ilgu laikotarpiu NT kainų augimas artimas infliacijai. Kas leistų manyti, jog NT nėra gera investicija, jeigu šio turto neketinama nuomoti.

Bet kas, jeigu visą šį laiką būtų gautos 4-8 proc. nuomos pajamos ? Štai jau ir equity-like grąža.

Istorinis nuomos pajamingumas

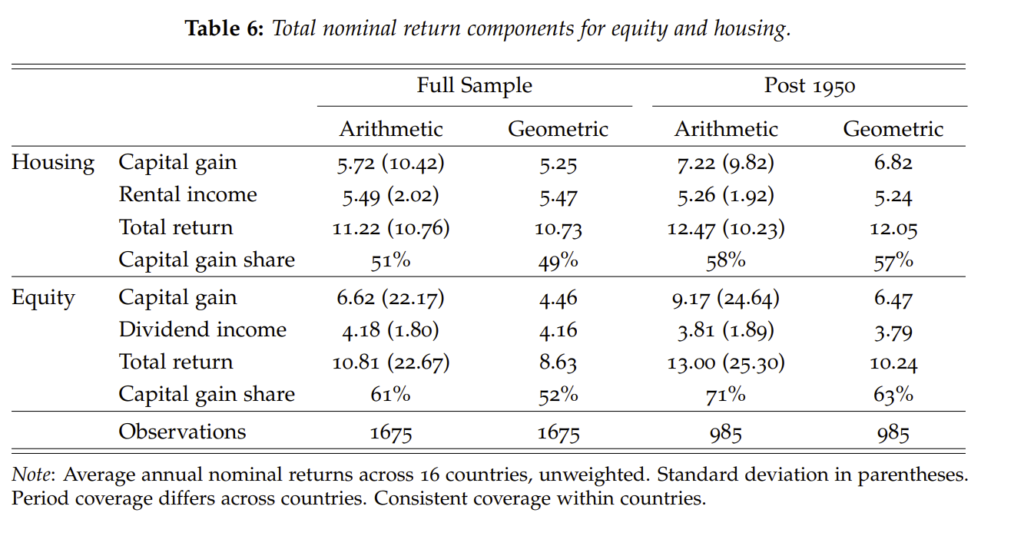

Yra toks labai įdomus tyrimas, pavadinimu “The Rate of Return on Everything“10. Šis tyrimas lygina akcijų ir NT kainų grąža. Tačiau žiūrima ne tik į kapitalo prieaugį (kiek pats būstas pabrangsta), bet ir į nuomos pajamas. Akcijos lygiai taip pat turi dividendus ir capital gain.

Didžiausias tyrimo pliusas – analizuojami įvairių šalių duomenys ganėtinai ilgu periodu, nuo 1870 iki 2015 metų.

Kalbant apie kapitalo prieaugį (kiek istoriškai brango NT kainos), tyrimo “The Rate of Return on Everything” duomenys sutampa su pirmoje šio įrašo dalyje pateikta informacija. Realios NT kainos 1870-2015 metų periodu augo 1 proc. per metus.

O kaip su nuomos pajamomis ?

Nominali grąža siekia 5,25 proc. (geometrinė) iš kapitalo prieaugio ir 5,47 proc. iš nuomos pajamų (žr. Table 6).

Jeigu NT kainos auga infliacijos tempu, tada bendra reali grąža (total return) investuojant į gyvenamąjį būstą ir jį nuomojant yra lygi nuomos pajamingumui.

Svarbus pastebėjimas, pagal tyrime naudotą metodologiją nuomos pajamingumas nurodomas iš jo atėmus nusidėvėjimo ir būsto priežiūros kaštus (bet prieš mokesčius).

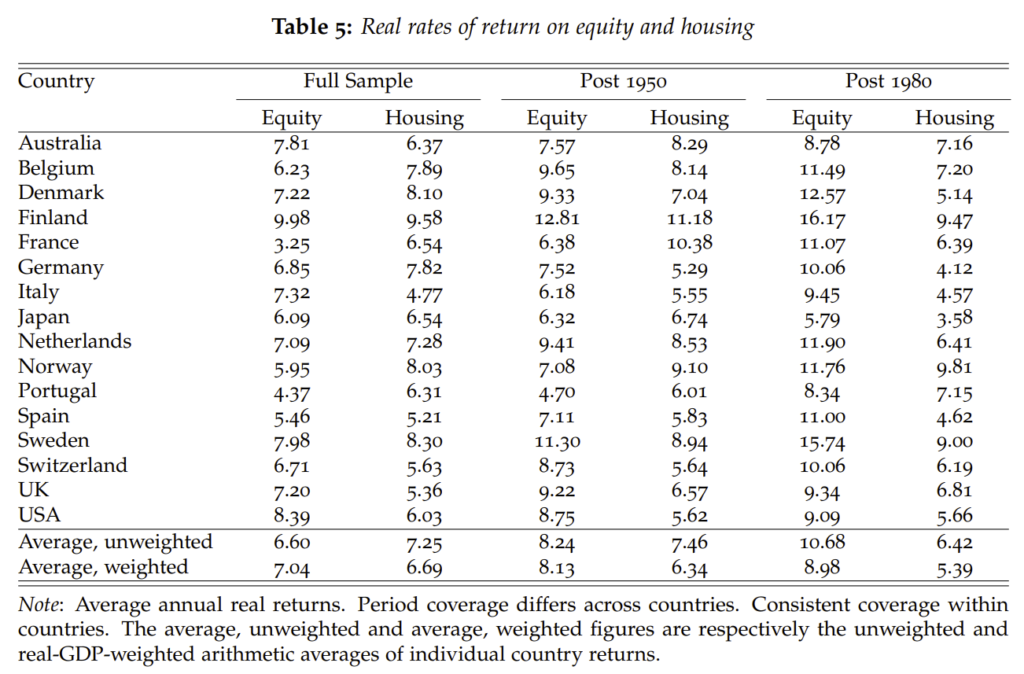

Žiūrint į įvairių šalių patirtį pastebiu, kad būsto nuomai ir akcijų rinkų grąža artima. Lentelėje “Table 5” pateikiamas akcijų ir būsto nuomai total return grąžų palyginimas.

Kalbant apie visą tiriamą laikotarpį, unweighted average, būsto nuomai grąža siekia 7,25 proc. Tikrai neblogai. Čia kalbama apie aritmetinę grąžą. Geometrinė grąža yra tai, ką gauna investuotojas, ir ji yra šiek tiek žemesnė už aritmetinę.

Svarbus pastebėjimas. Nuo 1980-ųjų akcijų rinkų grąža pradeda ženkliai lenkti būsto nuomai grąžą, ir tam yra paaiškinimas.

Istoriškai realios išlaidos nuomai augo panašiu tempu kaip ir realios būsto kainos – neaugo. Bent jau iki XX a. vidurio. Visu laikotarpiu įvairiuose Europos miestuose 1500-2015 metais realios nuomos kainos augo vos apie 0,2 proc. per metus9.

Bet nuo XX a. vidurio būsto kainos smarkiai padidėjo, o nuomos pajamingumas (realus) išliko artimas infliacijai. Todėl ir nuomos pajamingumas vis mažėja.

Neturiu konkrečių paskutinio dešimtmečio pajamų duomenų, bet spėju, kad būsto kainų augimas gerokai lenkia nuomos kainų augimą, todėl pajamingumas iš būsto nuomos krenta.

Kiek tokie seni duomenys, ir įvairių šalių, patikimi – atviras klausimas, sunku tai įvertinti. Tačiau tyrime tam skiriama tikrai daug dėmesio.

Dar vienas mane sudominęs grafikas to paties šaltinio lygina dešimties metų akcijų rinkų ir housing grąžą:

Grafike pateikiamas dešimties metų moving average. Lyginama investicinis portfelis sudarytas iš šešiolikos šalių akcijų indeksų ir nekilnojamo turto nuomos pajamų, GDP weighted.

Nors paskutiniais dešimtmečiais NT indeksas, sudarytas iš nuomos pajamingumo ir kapitalo prieaugio, yieldina mažiau nei akcijų rinkos, bet koks stabilumas ! Nėra dešimtmečių (išskyrus pirmajį pasaulinį karą), kuriais total return iš NT nuomos būtų žemiau 4 proc. Tuo tarpu akcijų rinkų grąža ženkliai labiau svyruoja.

Manyčiau, kad dabartinė situacija per daug nesiskiria nuo istorinės. Akcijų rinkų grąža artimiausiai dešimtmečiais ženkliai sunkiau nuspėjama, už būsto, skirto nuomai.

3. Infliacijos įtaka NT investicijoms trumpuoju laikotarpiu

Remiantis ilgalaikiais duomenimis, NT kainos ilguoju laikotarpiu auga panašiai kiek infliacija. O kas nutinka, trumpuoju laikotarpiu ?

Čia vėl reikia prisiminti, kad investuojant į NT nuomai bus gaunama dviejų tipų grąža – nuomos pajamos ir kapitalo prieaugis.

Nuomos pajamos vs infliacija

Gaila, kad šia tema radau tik vieną tyrimą. Norėčiau žinoti detalesnius įvairių šalių duomenis.

Remiantis UK duomenimis, koreliacija tarp nuomos pajamų ir infliacijos šalyje siekia 0,6 1970-2020 metų laikotarpiu11. Įdomu, kad 1970-1990-aisiais infliacija buvo apie 10 proc. per metus, tuo metu nuomos kaina irgi didėjo po 10 proc. per metus. 1990-2020-aisiais infliacija buvo mažiau nei 3 proc., panašus buvo ir nuomos pajamų augimas.

Panašu, ryšys tarp nuomos pajamų ir trumpalaikės infliacijas egzistuoja.

NT kainų pokyčiai vs infliacija

Mano mėgiama publikacija Credit Suisse Global Investment Returns Yearbook padės ir čia. Anot 2012 metų yearbook ryšys tarp metinių infliacijos ir trumpalaikių gyvenamosios paskirties NT kainų pokyčių yra nežymiai neigiamas12. Tai reiškia, kad augančios prekių ir paslaugų kainos šalyje turi neženkliai neigiamą įtaką realioms NT kainoms.

Kitos to paties tyrimo teiginys, periodais kai infliacija kyla, komercinės paskirties NT kainos krenta ženkliau, nei gyvenamosios paskirties.

NT total return vs infliacija

Turiu du tyrimus, kurie nagrinėja NT total return (nuomos ir kapitalo pajamų) koreliaciją su infliacijos lygiu įvairiose šalyse.

Vieno iš jų duomenimis, 1986-2020 metų periodu NT total returns ir infliacijos koreliacija smarkiai svyruoja aštuoniose tyrinėtose šalyse, bet ryšys bent jau nėra teigiamas. Tai reiškia, kad infliacijai kylant reali NT grąža iš būsto nuomai kyla kartu su infliacija, arba bent jau nekrenta.

Panašiai teigia ir No Price Like Home: Global House Prices, 1870–2012 tyrimas4, kurį minėjau jau ne kartą. Čia rodoma istorinė koreliacija tarp infliacijos ir housing, ir kaip ši koreliacija kinta nuo 1870 metų. Vėl, ir šiuo atveju šnekama apie total housing return (nuomos ir kapitalo uždarbio sumą).

Apibendrinant, nekilnojamo turto kainas infliacija veikia neigiamai (geriausiu atveju neįtakoja ir realios NT kainos nesikeičia). Nuomos pajamos yra puikus tiek long-term, tiek ir short-term būdas apsisaugoti nuo infliacijos šalyje.

Sudėjus abi šias grąžos dedamąsias nekilnojamas turtas skirtas nuomai – kur kas stabilesnė investicija, lyginant su su akcijų rinkomis.

Išvados

Kodėl tiek daug dėmesio skiriu istoriniams rezultatams ? Todėl, kad priimant sprendimus kur investuoti, kaip pozicionuoti portfelį, reikia turėti suvokimą, koks yra bazinis tam tikrų turto klasių grąžos scenarijus (baze rate).

Pirmoje dalyje parodžiau, kad remiantis ilgalaikėmis tendencijomis, nekilnojamo turto realios kainos svyruoja tam tikra amplitude, aplink realias gyventojų pajamas ir infliacijos lygį šalyje.

Į abi puses yra tam tikros fundamentalios lubos. Būstas negali būti nieko vertas, nes visada atsiras žmonių, kurie norės papildomo ploto, žemės pasiūla ribota, kainuoja namus statyti, tam reikia žmogiškųjų resursų ir medžiagų.

Bet būstas negali brangti amžinai, labiau nei vidutinis atlyginimas. Tokiu atveju, ankščiau ar vėliau, būstas taptų toks brangus, kad niekas jo nebegalėtų įpirkti. Japonijoje taip jau buvo, kai 1980-ųjų pabaigoje buvo išduodamos šimto metų, vadinamos “three-generation mortgages”2. Nuo to laiko Japonijos NT krenta po -3 proc. per metus.

Prognozuoti ateitį neįtikėtinai sunku. Jeigu paskutinių metu kainos augo – tai dar nereiškia, kad verta laukti kritimo, nes nėra jokio vidurkio, prie kurio laikos grįžta.

Mano paties “baze rate”, labiausiai tikėtinas scenarijus, tai kad ateityje NT kainos augs panašiu į infliaciją tempu (vidutiniškai, pasaulyje).

Ar būstas apsaugo nuo infliacijos ilgalaikėje ir trumpalaikėje perspektyvoje ?

1700-1799 metais realios kainos Amsterdamo Harengracht kanale krito po 0,15 proc. per metus. Per paskutinį dešimtmetį realios NT kainos Ispanijoje ir Italijoje krenta po 1 proc. ir 2 proc. per metus. Japonijoje realios NT kainos krenta po 3 proc. per metus nuo 1980-ųjų.

Todėl tvirtai galima sakyti, kad nekilnojamo turto kainos ne visada apsaugo nuo kainų pokyčių šalyje. Tačiau vidutiniškai, ilgu laikotarpiu, NT vertės artimos infliacijai ir nekilnojamas turtas, kaip turto klasė, yra panašus į “inflation-hedge”.

Antroje dalyje nagrinėjau istorinius nuomos pajamingumo rezultatus. Nuomos pajamingumo pajamos ženkliai stabilesnės, už kapitalo prieaugio (NT kainų) svyravimus. Smagu, kad nuomos pajamos pasižymi “inflation-hedge” charakteristikomis ne tik ilguoju, bet ir vidutiniu laikotarpiu.

Rašydamas straipsnį apie realią obligacijų grąža teigiau, kad obligacijų nominalią grąžą labai lengva nustatyti – užtenka žinoti dabartinį pajamingumą. Nominali grąža šiuo atveju stabili, bet obligacijų realią ateities grąžą žinoti neįmanoma. Dar blogiau, kiekvieną šimtmetį reali obligacijų grąža ženkliai mažėja.

Man susidaro įspūdis, kad gyvenamosios paskirties būstas nuomai yra atvirkščias finansinis instrumentas. Reali grąža investuojant į būstą nuomai yra nepaprastai stabili (lyginant su kitomis turto klasėmis).

Šį stabilumą lemia būtent nuomos pajamų dedamoji.

Trečioje dalyje nagrinėjau koks yra infliacijos ir nuomos pajamų, bei infliacijos ir NT kainų pasikeitimo trumpalaikis ryšys.

Nuomos pajamos puikiai apsaugo nuo infliacijos ir trumpalaikėje perspektyvoje. O NT kainų ir infliacijos pokyčiai pasižymi nedidele, bet neigiama, koreliacija.

Taigi, jeigu kurioje šalyje staigiai pakyla vartojimo prekės ir paslaugos, nuomos kaina pasikeičia panašiu dydžiu, bet NT kainos, vidutiniškai, atsilieka.

Kaip prognozuoti grąžą investuojant į būstą nuomai

Dauguma investuojančių į NT (ir patariančių taip daryti) sako, kad grąža iš tokių investicijų bus dvejopa. Tikima, kad augs realios statinio kainos po kelis procentus per metus, taip pat bus gaunamos nuomos pajamos.

Aš su tokiu vertinimu nesutinku. Manau expected return, investuojant į būstą nuomai, reiktų skaičiuoti taip:

a) NT kainos augs panašiu tempu kaip infliacija. b) Realios pajamos iš nuomos augs infliacijos tempu.

Tai reiškia, kad jeigu dabar perkamas būstas su 6 proc. nuomos pajamomis (prieš mokesčius ir išlaidas), o išlaidos sieks apie 2 proc. per metus, tai expected return bus 4 proc. metinių.

Svarbu skirti realized return ir expected return.

Anot Wikipedios vidutinė oro temperatūra Lietuvoje siekia 6,9 °C. Jeigu paimsiu atsitiktinės dienos konkrečios valandos duomenis – beveik neabejotinai negausiu šio, vidutinio skaičiaus.

Lygiai taip pat, investuojant į būstą nuomai mažai tikėtina, kad realized ir expected grąžos sutaps.

Pastaraisiais dešimtmečiais nekilnojamo turto savininkai pasaulyje džiaugėsi aukštesne, nei istorinė, realizuota grąža. Bet tai nėra argumentas tikėtis panašaus rezultato ateityje (lygiai taip pat, faktas kad kainos augo nereiškia, kad kainos grįš prie istorinio vidurkio).

Istorija moko, kad būna periodų, per kurios būsto kainos gali paaugti ženkliai sparčiau, nei kainų lygis šalyje. Ypač, jeigu gyventojų pajamos auga dar greičiau (kaip yra Lietuvoje), yra ženklus būsto kreditavimo augimas ir kita.

Neprognozuoju NT kainų smukimo nei Lietuvoje, nei pasaulyje. Dabartinis NT kainų lygis gali išsilaikyti arba toliau kilti, bet tam yra ribos, nes realios būsto kainos amžinai (sparčiau už pajamas) kilti negali.

Greitu metu dar kartą grįšiu prie šios temos trumpam pažvelgti į būtent Lietuvos dabartinę ir istorinę situaciją.

Šaltiniai

- The Harengracht house index”;

- Safe as house? A historical analysis of Property Prices;

- Credit Suisse Global Investment Returns Yearbook 2018;

- No Price Like Home: Global House Prices, 1870–2012;

- A housing price index for Stockholm 1840-2017;

- Why can’t you afford a home;

- The housing theory of everything;

- 500 Years of Housing Rents, Quality and Affordability;

- The Rate of Return on Everything;

- What does inflation mean for real estate investors?;

- Credit Suisse Global Investment Returns Yearbook 2012.

Labai puikiai dėstote ir artikuliuojate mintis. Skaitosi pakankamai įdomiai.Ypač džiugina visa tai skaityti lietuviškai!

Nemazai darbo ideta! Tikrai dziugu kad gamini toki turini.

Kažkaip jau antrą kartą perskaičiau straipsnį. Anuokart neturėjau minčių apie jį, dabar sukilo noras įkišti trigrašį. Norvegijoje sparčiai priaugo pinigų, Sanfranciske – žmonių, kuriems reikėjo namų. Tikriausia ne paskutinėje vietoje ir namų dydis JAV. Skaičiau tyrimus, kad per 70 metų vidutinio namo plotas JAV išaugo 3×. Bendrai į NT kainų pokyčius labiau žiūrėčiau per populiacijos prieaugio netolygumą tam tikrose teritorijise, kur staiga atsiranda geros uždarbio ar palankios senatvės galimybės. Europos gyventojų amžiaus vidurkis leidžia spėti augsiančią šiltų kraštų ir kokybiškų prieglaudų paklausą. Tas kainas augins, o konkurencija mažins nuomos/paslaugos kainas. Atsipirkimas ilgės. Pajamingumas kris.

Aš prisimenu, kažkur skaičiau, kad istoriškai žmonės panašią dalį pajamų išleidžia būstui. Neprisimenu koks tas skaičius, bet tarkim, apie ~15% visų savo pajamų.

Bet kadangi istoriškai pajamos auga sparčiau nei NT kainos, tai už tą pačią dalį pajamų perkamas vis didesnis būstas, arba antras būstas laisvalaikiui ir panašiai.

Kas dėl populiacijos, tai man labai įdomu, kad skaitytuose tyrimuose populiacija niekada nefigūruoja kaip esminis veiksnys, lemiantis NT kainas long terme. Labai įdomu kodėl, nes lyg ir logiška, kad turėtų būti atvirkščiai.

Vienas iš galimų atsakymų, kad periodais kai populiacija augo labiausiai, taip pat sparčiai plėtojosi transporto tinklai, buvo galima gyventi ir ženkliai toliau už miesto, dėka tokių išradimų ir jų pritaikymų kaip geležinkelis, metro, automobilis.

Taip pat, seniau buvo mažesni ribojimai, ką kur ir kiek galima statyti, zoning regulations dažnai minima kaip pagrindinė bėda, kodėl tokiuose miestuose kaip San Franciskas būstas nerealiai brangus.

Įdomu, kas bus toliau, jei žmonių skaičius mažės. Tokių teritorijų ir dabar, kur gyventojų skaičius mažėja, jau yra. NT net pigiau grybo.

Tas pats veiksnys, gyventojų skaičiaus mažėjimas, gali smarkiai riboti tokių kraštų kaip Ispanijos pakrantės NT kainas, nes iš esmės mažiau žmonių, pensininkų ar ne, ten gyvens.

Galiausiai bėda su tais šiltais kraštais kita, Viduržemio jūros regione ir aplink sunku jau išgyventi pora mėn. per metus, kai temperatūra arti 40.