Lietuviškos p2p platformos suteikia neblogų diversifikavimo galimybių vietiniams investuotojams. Kodėl vietiniams ? Todėl, kad užsienio investuotojai nieko apie jas nežino ir Rytų Europos žaidėjais nepasitiki. Pats pradėjau šia turto klase naudotis neseniai – 2019 metais. Per tą laiką artimiau susipažinau su keletu, mano galva, patikimiausių platformų. Heavyfinance mano akiratyje atsirado prieš gerus metus. Per šį laikotarpį rinkau viešai prieinamą informaciją, išbandžiau jų platformą, investavau į keletą dešimčių paskolų.

Šis įrašas, tai Heavyfinance analizė asmeniniais tikslais, siekiant įvertinti tolimesnes galimybes naudotis šia platforma, jos patikimumą ir perspektyvas. Kaip sakoma, rašau tam, kad suprasčiau ką galvoju pasirinkta tema😉Tai nėra reklama, šiame įraše nėra jokių referral links, nesu susijęs su UAB Heavyfinance.

P2P Lietuvoje

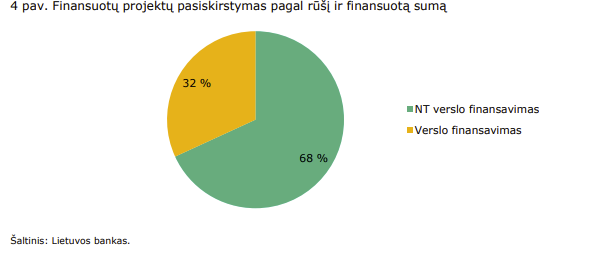

Visas vadinamas p2p platformas, veikiančias Lietuvoje pagal vietinę teisine bazę, galima skirstyti į dvi rūšis. Tarpusavio skolinimo platformos (TSP) ir Sutelktinio finansavimo platformos (SFP). Savo rizikomis šios platformos smarkiai skiriasi, bet šie skirtumai nėra šios analizės tikslas. Gal kada ateityje kils mintis aprašyti visą sektorių ir skirtingus jame veikiančius žaidėjus, asmeninius rezultatus ir kitus susijusius aspektus. TSP skirtos finansuoti verslo paskolas. Kol nebuvo Heavyfinance visas TSP buvo galima skirstyti į du pogrupius. a) SFP skirtos NT verslo vystymui, arba verslo finansavimui užstatant NT (Estateguru, NorsStreet, Profitus, Rontgen); b) Verslo paskolas, dažniausiai be jokio užstato (Finbee verslui, Savy verslo paskolos). Lietuvos banko duomenimis 68% visų paskolų 2020 metais iš duota NT verslo finansavimui:

Šaltinis: https://www.lb.lt/lt/leidiniai/sutelktinio-finansavimo-platformu-operatoriu-veiklos-apzvalga-2020-m

Kaip minėjau, į šias grupes SFP buvo lengva skirstyti iki Heavyfinance atsiradimo. Heavyfinance – tam tikra nauja kategorija.

Heavyfinance veikos esmė

Sutelktinio finansavimo įstatymo esmė, leisti veikti sutelktinio finansavimo platformų operatoriams (SFPO). SFPO savo vardu paskolų neišduoda, bet tarpininkauja tarp finansuotojų ir asmenų, siekiančių pasiskolinti iš finansuotojų lėšų verslo reikmėms. Teoriškai investuotojų ir platformos turtas turėtų būti atskirtas (praktiškai – panagrinėsiu šį klausimą prie teisinės rizikos punkto).

Heavyfinance teikia finansavimą verslams veikiantiems žemės ūkio srityje arba verslams naudojantiems sunkiąją techniką savo veikloje. Dalis paskolų užtikrinta NT, tačiau tai nėra paskolos skirtos NT plėtrai. Pavyzdžiui, galima rasti ūkininkų, kurie užstato savo žemės ūkio paskirties žemę, pastatus skirtus žemės ūkio produkcijos gamybai ir panašiai. Kita dalis paskolų skirta pirkti sunkiajai technikai, dažniausia užstatant ją kaip užstatą. Tokios paskolos išduodamos ūkininkams, sunkiosios technikos nuoma užsiimančioms bendrovėms, kelių tiesimo techniką naudojantiems verslams.

Kaip minėta anksčiau, kitos SFP skirstomos į NT verslo finansavimą (įkeičiant NT, kaip užstatą) ir verslo finansavimą (neįkeičiant jokio turto). Heavyfinance skiriasi tuo, kad paskolos užtikrintos įkeičiamu turtu, bet investuojama ne į NT sektorių. Tai didelis pliusas, nes žemės ūkio srityje ir sunkiąją techniką naudojančios bendrovės patiria visai kitokius verslo ciklus nei NT plėtra užsiimančios įmonės. Galima diversifikuoti rizikas.

Taigi, pagrindiniai Heavyfinance ir kitų SFPO skirtumai yra šie:

- Teikiamos paskolos žemės ūkio srityje veikiantiems verslams. Teikiamos paskolos verslams, perkantiems sunkiąją techniką.

- Paskolų gavėjai gali būti ūkininkai, kurie yra neribotos civilinės atsakomybės fiziniai asmenys.

- Žemės ūkio sektorius stipriai remiamas valstybės.

Platformos veiklos modelis

Heavyfinance gauna pajamų iš trijų šaltinių:

- Pagrindinės Heavyfinance veiklos pajamos yra tarpininkavimo mokestis. Esu girdėjęs, kad jis yra apie 3%. Didelis trūkumas, jog platforma šį mokestį ima iš paskolos gavėjo iš karto. Jeigu platforma gauna tarpininkavimo mokestį dalimis, kartu su finansuotojams grąžinama paskolos dalimi, platforma yra labiau suinteresuota teiktų mokias paskolas.

- 1% mokestis už reikalavimo teisių perleidimą antrinėje rinkoje.

- Delspinigiai, kuriuos moka paskolos gavėjas, jeigu vėluoja atlikti įmokas pagal paskolos gražinimo grafiką. Tokiu atveju paskolos gavėjas moka 0,2% dydžio delspinigius nuo vėluojamos paskolos sumos dalies per dieną. Šiuos delspinigius HeavyFinance ir investuotojai pasidalija per pusę, po 0,1%. Delspinigiai turi lubas, skaičiuojami už ne daugiau nei 180 dienų.

Konkurencinė aplinka

Rimtas visų tarpusavio ir sutelktinio finansavimo platformų trūkumas tas, kad veikiama itin konkurencingoje rinkoje. Todėl šie verslai nėra pinigų karvės. Konkurencijos Heavyfinance gausu – bankai, lizingo bendrovės, kredito unijos ir kitos sutelktinio finansavimo platformos. Kažkuriame filmuke ar podcaste Laimonas Noreika pasakojo, kad ūkininkams paskolos kaina siekia apie 14% per metus nuo paskolos sumos (įvertinus investuotojam mokamas palūkanas ir platformos administravimo mokestį). Iš pirmo žvilgsnio – tai daug, iš antro – labai daug 🙂 Remiantis tuo pačiu filmuku bankai skolina 3-4% metinių palūkanų rėžiuose, lizingo bendrovės 4-8%, kredito unijos 4-9%.

Klausimas, kodėl paskolų gavėjai naudojasi Heavyfinance paslaugomis ? Remiantis Heavyfinance teiginiais ir mano asmeniniu įsivaizdavimu yra kelios priežastys. Platforma daug lankstesnė, nei didieji bankai, kuriems maži klientai galimai iš viso neįdomūs. Padedama pateikti dokumentus, paskolų grąžinimo grafikai pritaikomi prie klientų pageidavimo. Spėju, kad paskolą Heavyfinance greičiau galima gauti, nei kreipiantis į banką ar kitą rinkos žaidėją. Kartais bankai finansuoja ne 100% perkamo turto vertės, o tarkim 70%. Taip pat Heavyfinance teigimu, dalis skolininkų nėra labiausiai finansiškai išprusę žmonės. Mano interpretacija – nevisi moka skaičiuoti palūkanomis išmokamų sumų skirtumus. O naudotis Heavyfinance paprasčiau nei kreiptis į banką ar kredito uniją.

Tarp kitų sutelktinio finansavimo platformų jau atsirado bandančių konkuruoti konkrečiai žemės ūkio paskolų srityje. Nesu išsamiai susipažinęs su NordStreet platforma, bet jų puslapyje esu matęs ūkininkams išduodamų verslo paskolų. Taip pat https://lendsecured.eu/en, Latviška platforma išdavusi apie 1 mln. eurų paskolų, veikia tame pačiame rinkos segmente Latvijos rinkoje.

Šiuo metu Heavyfinance išduoda apie 1,5 mln. eurų paskolų per mėnesį.

Komanda

Manau itin svarbu susipažinti su įmonės darbuotojais, nes jų patirtis ir motyvacija ne tik lemia įmonės rezultatus, bet juos pažinus galima spręsti, ar siekiama ilgalaikės sėkmingos veiklos. p2p rinkoje gausu projektų (ypač užsienio šalyse), kurie yra tiesiog scamai.

Įmonės įkūrimo istorija nėra detaliai aprašyta Heavyfinance puslapyje. Labai nedaug informacijos apie dabartinius darbuotojus ir jų pareigas. Blogiausia – jokios informacijos apie užsienyje veikiančius darbuotojus, kurie atsakingi už plėtrą užsienio šalyse. Tai kelia tam tikrų klaustukų, kiek įdarbio įdedama plečiantis į užsienio rinkas, kiek investuojama į komandų sudarymą ir rinkų analizes. Plačiau šį klausimą nagrinėsiu prie rizikų.

Senesniuose šaltiniuose įkūrėjais nurodomi – Laimonas Noreika, Rytis Darginavičius, Darius Verseckas ir Domantas Šiurpinskas.

Pagal Heavyfinance web puslapyje pateikiamą informaciją, įkūrėjai Laimonas Noreika, Andrius Liukaitis ir Darius Verseckas.

- Šaltinis: https://heavyfinance.com/lt/apie

Šiek tiek informacijos apie kai kuriuos įmonės darbuotojus:

- Laimonas Noreika, įmonės vadovas. FinBee įkūrėjas, vėliau šį verslą pardavęs. FinBee viena iš Lietuviškų tarpusavio skolinimo platformų. Kadangi tarpusavio ir sutelktinio skolinimo platformų veikloje gausu pranašumų, FinBee patirtis turėtų padėti vystyti dabartinį verslą.

- Rytis Darginavičius. “Novarent” (sunkiosios technikos nuoma), “Kauno kelių statyba” įkūrėjas ir vadovas. Nežinau ar vienintelis, bet šis žmogus tikrai turėto būti vienas iš tų, kurie Heavyfinance veiklos pradžioje geriausiai buvo susipažinęs su sunkiosios technikos subtilybėmis.

- Andrius Liukaitis. Buvęs tarpusavio skolinimo platformos Paskolų klubo finansų vadovas.

- Darius Verseckas, rinkodaros vadovas,. Anksčiau ėjo Verslo žinių Technologijų rubrikos redaktoriaus pareigas.

- Tomas Gineikis. Buvęs “Girteka Logistics” finansavimo produktų vadovas.

- Dovydas Jankantas, technologijų vadovas, atsakingas už IT platformos priežiūrą.

Aukščiau minėtame bznstart.lt straipsnyje nurodoma (publikavimo data 2020.10.27), kad startuolis finansuojamas asmeninėmis komandos lėšomis. 2020 metų gruodį pritraukė 200.000 Eur iš “Startup Wise Guys”, sekančiu finansavimo raundu 2021 gruodį įmonė pritraukė 1 mln eurų. Šaltiniai: https://heavyfinance.com/lt/naujienos/heavyfinance-pritrauke-200000-eur-investicija ir https://www.startuplithuania.com/news/heavyfinance-raises-1m-to-assist-european-farmers-in-their-sustainability-journey/.

Man įmonės komanda sudaro tikrai simpatišką įspūdį. Žmonės pakankamai jauni, bet tai jiems ne pirma darbovietė. Laimonas Noreika spėjo įkurti ne vieną verslą. Komanda turi patirties tarpusavio srityje, kuri panaši į TSPO veiklą. Mažiau man žinomi asmenys lyg ir sukaupę patirties su sunkiąja technika susijusiose srityse. Surinktą komandą vertinčiau kaip reikšmingą pliusą. Jeigu tai būtų įmonė su darbuotojai, neturinčiais jokios patirties sutelktinio finansavimo rinkoje, šio straipsnio nebūtų, nes jiems pirma reikėtų įrodyti bent jau minimalius gebėjimus organizuoti verslą.

Kaip minėta, blogai kad nėra skaidriai atskleista užsienyje veikiantys darbuotojai ir nedaug informacijos apie juos. Bet plačiau apie tai vėliau. Neaišku, ar pagrindiniai darbuotojai kaip atlygį gauna tik algą ar yra akcininkai, bet kuriuo atveju, atrodo ambicingi ir suinteresuoti įmonės veikla. Sprendžiant iš komandos, dabartinės veiklos istorijos ir pritrauktų investicijų, Heavyfinance tikrai nėra scam, bet realiai veikiantis verslas, siekiantis ilgalaikės sėkmingos veiklos.

Red flag,Desico istorija.

Laimonas Noreika 2018-2019 metais įkūrė ir vadovavo UAB Desico. Ši įmonė pritraukė 1 mln. USD platindama STO (security token offering), bet nutraukė veiklą ir investuotojai prarado lėšas.Tai, kad įmonės vadovas yra patyręs nesėkmių nėra bėda. Niekas taip gerai nepamoko, kaip bankrotas. Bet reikia žiūrėti, kokios to priežastys. Ar buvo bandoma užsidirbti iš ICO bumo patiems netikint savo siūlomu produktu. Ar tai buvo rimtas verslo plėtros etapas, kurie tiesiog nepavyko. Kas būtų OK.

Nesekiau Desico istorijos tuo metu kai ji rutuliavosi, todėl sunku po keleto metų atsekti galus ir įvertinti, ar tai buvo legitimus projektas, ar ne. Pati mintis, iš pirmo žvilgsnio, įdomi, sukurti STO platformą, leidžiančią juridiniams asmenims tokenizuoti vertybinius popierius ir jais prekiauti blockchain platformose. Klausimas, ar tokia mintis buvo įgyvendinama. Kodėl Laimonas Noreika manė, kad teisinė aplinka tam tinkama. Reiktų atidžiai nagrinėti Lietuvos banko ir Desico santykius, ar buvo kažkokios konsultacijos tarp šių dviejų institucijų. Paklausiau vieną intervių su Laimonu (https://www.youtube.com/watch?v=dD-Qgn6FbXI). Neatrodo, kad tai buvo scam. Bet reiktų žinoti kur išleistas 1 mln. eurų surinktas Desico vardu, ar lėšos panaudotos skaidriai, o gal išmokėtos su įmone susijusiems asmenims. Trūksta paaiškinimo kodėl verslas užsilenkė. Ar dėl legitimių priežasčių, pavyzdžiui, po nepavykusio Paysera STO, trūkstamų apyvartinių lėšų, teisinės aplinkos. Bet paaiškinimų nėra, bent jau aš tokių neradau. Kaip ir nerasite informacijos apie UAB Desico Laimono Noreikos biografijoje Linkedin.

Heavyfinance bankroto rizika

Didžiausius nuostolius sutelktinio finansavimo investuotojai patirtų SFPO bankroto atveju. Tokios rizikos atmesti tikrai negalima. Neabejoju, kad Heavyfinance veikia nuostolingai. 2020 metais patirta 174,47 tūkst. eurų nuostolio, o turint omenyje sparčią komandos ir geografijos plėtrą mažai tikėtina, kad 2021 metai bus pelningi. Taip pat, įmonė greičiausiai to nesiekia, o toliau investuoja į verslo plėtrą.

Gyvename ekonominio pakilimo laikotarpiu, kuomet verslams pritraukti finansavimą nėra sudėtinga. Neaišku, ar ekonominiam ciklui pasikeitus Heavyfinance ir toliau sugebėtų pritraukti papildomą finansavimą įmonės veiklai. Kreditavimo rinka pasižymi reikšminga konkurencija (bankai, kredito unijos, kiti SFPO). Teikiamos paskolos aukštomis palūkanomis. Nėra garantijų, kad įmonė kada nors taps pelninga.

Iš pirmo žvilgsnio, SFPO bankrotas finansuotojams neturėtų būti tragedija. Nes išduotos paskolos pagal sutelktinio finansavimo įstatymą lyg ir neturėtų būti SFPO turtas. Deja, tuo garantuotas tikrai nesu.

Teisinė rizika

Lietuvoje HeavyFinance veiklą reglamentuoja Sutelktinio finansavimo įstatymas (SFĮ). SFĮ apibrėžia sutelktinio finansavimo platformą (platforma) administruojančio sutelktinio finansavimo platformos operatoriaus (SFPO) veiklą. Veiklos tikslas – suvesti projekto savininką ir finansuotoją, siekiant, kad tarp jų būtų sudarytas sandoris. Kitaip tariant, SFPO veikia kaip tarpininkas, sudarantis technines ir organizacines sąlygas finansuotojui ir projekto savininkui sudaryti sutelktinio finansavimo sandorį. SFPO nėra sutelktinio finansavimo sandorio šalis ir neįgyja reikalavimo teisių pagal per platformą sudarytus finansavimo sandorius.

SFĮ suteikia teisę SFPO, jeigu tai numatyta sutelktinio finansavimo platformos operatoriaus paslaugų teikimo sutartyje, šios sutarties nustatytais atvejais ir tvarka finansuotojo vardu atlikti veiksmus, susijusius su finansuotojo atstovavimu ir jo interesų gynimu teismuose.Jeigu tai numatyta su finansuotoju sudarytoje sutelktinio finansavimo platformos operatoriaus paslaugų teikimo sutartyje, sutelktinio finansavimo operatorius turi teisę šias funkcijas paskirti kitam asmeniui.

SFPO turi teisę finansuotojų vardu ir naudai įgyvendinti įkaito turėtojo ar hipotekos kreditoriaus teises. SFPO, projekto savininkui neįvykdžius įsipareigojimų (ar jų dalies), kurių įvykdymas užtikrintas atitinkamai turto įkeitimu ar hipoteka, iš projekto savininko ir (ar) trečiųjų asmenų gautas lėšas ir (ar) kitą turtą privalo perduoti finansuotojams.

Iš pirmo žvilgsnio viskas gana aiškiai reglamentuota. Bėda ta, kad SFPO bankroto atveju bus vadovaujamasi ne tik SFĮ, bet ir kitais teisės aktais. Su įkeitimu (hipoteka) susijusius santykius reglamentuoja Civilinio kodekso ketvirtosios knygos normos, o bankroto proceso tvarką reglamentuoja Bankroto įstatymas.

Šiuo metu nėra precendento, nei vienas operatorius nėra Lietuvoje bankrutavęs. Todėl neaišku, kaip ir ar šie įstatymai deja tarpusavyje praktikoje. Man kliūna du aspektai. a) Pagal visų Lietuvoje veikiančių SFPO (tas pats ir tarpusavio skolinime) bendrąsias sąlygas, skolininkui tapus nemokiam, operatorius perima paskolos davėjų reikalavimo teises. Taip yra todėl, kad pagal įstatyminę baze, fizinio asmens (Paskolos davėjo) atstovu teisme negali būti SFPO. Todėl reikalavimo teises perima operatorius, paduoda skolininkus į teismą. Teismas mokėtinas sumas priteisia operatoriaus naudai. Bankroto atveju, kaip bankroto administratorius atskirs, kur kieno turtas. Ar uždės savo leteną ant visų SFPO paskolų, kurios tik teoriškai pasirodys buvę paskolos davėjų turtu. b) Ar panašių kabliukų nebūtų su SFPO vardu įkeistu turtu.

Mano galva, tai pagrindinė rizika, su kuria susiduria visų Lietuvoje veikiančių SFPO (taip pat ir tarpusavio skolinimo platformų) paskolų davėjai. Teisinis neaiškumas operatoriaus bankroto atveju. Žinant, kad HeavyFinance nėra pelną generuojanti įmonė, tokios rizikos atmesti negalima. Tačiau, net jeigu bankroto atveju pasirodytų, kad investuotojų ir platformos turtas nėra atskirtas, tai nebūtinai reikštų, kad paskolos davėjų nuostoliai bus 100% viso jų turimo paskolų krepšelio. HeavyFinance administruojamo portfelio vertė turėtų būti smarkiai didesnė už jų galimus įsipareigojimo kreditoriams. Jeigu bankroto atveju būtų tenkinama kitų kreditorių reikalavimai pirmiau nei paskolos davėjų, jiems vis tiek turėtų likti 50-80% jų portfelių vertės (skaičius išgalvotas). Jeigu bankroto ir sutarčių administravimo kaštai nebus per dideli 🙂

Dar paminėčiau, kad pagal Heavyfinance veiklos tęstinumo planą, paskolų administravimą UAB Heavyfinance bankroto atveju turėtų perimti UAB Finansų avilys. Kiek sklandžiai šis procesas vyktų – tikėkimės istorija neparodys.

Sparti plėtra į užsienio rinkas

Laimono Noreikos vadovavimo metu jo įkurta tarpusavio skolinimo platforma Finbee bandė plėstis į užsienio rinkas, į Čekiją. Tuo metu nebuvau Finbee investuotojas, ir vėl, nesu detaliai susipažinęs su šia istorija. Bet, remiantis Laimono Noreikos ir dabartinio Finbee vadovo pasisakymais facebook, investuotojai patyrė reikšmingų nuostolių. Gal kada nors lėšos bus sėkmingai išieškotos, gal – ne.

Veikti užsienio rinkoje ir namų rinkoje yra du skirtingi dalykai. Sunku svetimoje šalyje susipažinti su vietine verslo kultūra, įsigilinti į teismų praktiką nemokių paskolų administravimo srityje ir kitus teisinius aspektus. Reikšmingai sunkiau suburti komandą, nes tenka remtis nepažįstamais žmonėmis ir jų rekomendacijomis. Sėkmingai veiklai užsienio rinkoje reikalingos reikšmingos investicijos teisininkams, patarėjams. Daug didesnė klaidų tikimybė.

Ne man kvestionuoti Heavyfinance verslo plėtros strategiją, bet ji ambicinga. Šiuo metu platforma veikia Portugalijoje, Bulgarijoje, Lenkijoje ir Latvijoje. Ką tikrai galima vertinti, tai informacijos vakuumą iš įmonės pusės šia tema. Heavyfinance neteikia informacijos apie savo darbuotojus užsienyje. Neaišku, kiek ir ar turi nuolatinių įdarbintų asmenų, kokius ir ar turi ryšius su vietiniais teisininkais ir nemokių paskolų administratoriais. Veikla pradėta neseniai ir nemokių paskolų nedaug net Lietuvoje. Kas bus, kai tokių atsiras ir užsienyje ? Abejoju, ar jau sudėliotos nemokių paskolų išieškojimo procedūros. Tikėtina, pirma plečiamasi, vėliau aiškinamasi, kaip spręsti problemas. Žinoma, galiu šiuo klausimu klysti. Įmanoma, kad įmonei veiklai pritrauktos lėšos panaudotos plėtrai, teisininkų konsultacijoms ir komandų formavimui. Tačiau pritrauktas 1.2 mln. eurų neatrodo tokia didelė suma, šioms užduotims įgyvendinti. Todėl esu skeptiškas.

Įmonės savininkų, akcininkų ir per platformą teikiamas paskolas finansuojančių asmenų interesai skiriasi. Akcininkai galimai bando siekti sparčios plėtros, maksimizuodami įmonės vertę. Bet tai turi neigiamos įtakos įmonės veiklos tvarumui, didina Heavyfinance bankroto riziką. Nesėkminga plėtra į bent vieną užsienio rinką turi neigiamos įtakos visos įmonės reputacijai. Paskolų finansuotojams svarbu, kad jos būtų grąžintos, SFPO neužsilenktų.

Žinoma, galima plėtrą vertinti kaip ambicingą jaunos įmonės bandymą tapti rimtu Europiniu žaidėju, tokiu kaip EstateGuru NT finansavimo srityje. Bet čia reikėtų prisiminti Desico istoriją. Jau yra buvę įmonės vadovo bandymų novatoriškiems sparčiai besiplečiantiems verslams.

Mano nuomone, geriausias būdas apsisaugoti nuo dalies rizikų, kylančių dėl Heavyfinance plėtros – investuoti tik į Lietuvoje administruojamas paskolas. Kitas saugiklis – įsitikinti, kad užtikrinimo priemonės vertingos.

Užtikrinimo priemonės

Kiek suteikiami reitingai (A+,A, B, C) atspindi paskolos gavėjų riziką – atviras klausimas. Dėl trumpos Heavyfinance veiklos istorijos duomenų imtis šiam klausimui atsakyti nepakankama. Įkeistas turtas užtikrina, kad finansuotojai turi pirminę teisę į įkeistas užtikrinimo priemonės prieš kitus paskolos gavėjo kreditorius. Todėl tai geras atspirties taškas vertinant skirtingus projektus.

Platformoje galima rasti įvairiausių užtikrinimo priemonių – žemės ūkio paskirties sklypų, fermų ir kitų ūkinių pastatų, traktorių, kombainų, priekabų ir kitos žemės ūkio technikos, grūdų supirkimo sutarčių ir t.t. Esu matęs net galvijais užtikrintų paskolų. Panagrinėsiu svarbiausias ir dažniausiai pasitaikančias užtikrinimo priemones.

- Žemės ūkio paskirties žemė.

- Mano nuomone, tai geriausia ir patikimiausia užtikrinimo priemonė. Ratų nuo jos nenumontuosi, rankom žemės neišvogsi. Žemės ūkio paskirties žemė turėtų būti pakankamai likvidi, jos vertė lengvai įvertinama.

- Dažnai žemės ūkio paskirties žemės vertė nustatoma remiantis registrų centro masinio vertinimo duomenimis. Tai nėra blogas faktorius, nes dažniausiai, manau, šios vertės mažesnės nei reali rinkos vertė.

- Įvairi sunkioji technika.

- Tarp užtikrinimo priemonių gausu pačios įvairiausios technikos. Dalis – likvidi ir lengvai įvertinama (kombainai, traktoriai), tačiau yra ir specifinės technikos (pavyzdžiui, betono trupintuvas). Pasitaiko ir itin smulkios <10 tūkst. eurų kainuojančios technikos ir įrengimų.

- Heavyfinance teigia, kad sunkiosios technikos administravimas, ją perėmus išieškojimo atveju, nekainuoja brangiai, o technikos nuvertėjimas nėra spartus. Perimtą techniką galima realizuoti ir užsienio rinkose.

- Įkeista technika draudžiama civiliniu ir Kasko draudimu, naudos gavėją nurodant Heavyfinance. Įkeitimas registruojamas Hipotekos registre.

- Žemės ūkio paskirties pastatai.

- Nesu komercinio NT turto ekspertas. Abejočiau, ar lengva įvertinti veršidės rinkos kainą ir vėliau ją parduoti. Todėl pats itin atsargiai vertinu vienetinio ir nelikvidaus NT užtikrintas paskolas.

- Asmeninė atsakomybė.

- Kažkuriuo metu Heavyfiance pradėjo talpinti į platformą paskolas užtikrintas asmenine atsakomybe iki 10,000 eurų.

- Sakyčiau, tai nėra blogis. Esu matęs tokių paskolų įmonėms su tikrai stipriais balansais. Didelis pliusas finansuotojams, tokių paskolų palūkanų norma yra fiksuota. Investuojant į paskolas, kurių paskolos suma yra didelė, finansuotojų palūkanų norma priklauso nuo investuojamos sumos. Investuojant į paskolas užtikrintas asmenine atsakomybe visiems siūlomos tokios pat palūkanų normos. Pliusas, jei ketinama investuoti nedidelę, 100-500 eurų, suma.

- Žemės ūkio sektorius remiamas valstybės, nepasižymi dažnai ūkininkų bankrotais. Vertinčiau asmenine atsakomybe užtikrintą paskolą kaip geresnę, mažesnės rizikos, nei per tarpusavio skolinimo platformas išduodamas paskolas vartojimui, kurių paskolų suma irgi dažnai viršija 10,000 eurų.

- Valstybės garantija.

- Nedidelė dalis paskolų išduodamos su UAB Žemės ūkio paskolų garantijų fondas suteikiama garantija, kuri gali siekti 80% paskolų vertės.

- Svarbu suprasti, kad ši garantija netaikoma sukauptoms palūkanoms. Be jo, tokių paskolų išdavimas, kaip taisyklė užtrunka.

- Plačiau apie jas:

- Paskolos įsigyjimams su Nacionalinės mokėjimų agentūros (NMA) parama.

- Šiuo atveju NMA niekaip negarantuoja Heavyfinance administruojamų paskolų grąžinimo. NMA teikdama paramą vertina paramos prašytojų verslus ir jų tvarumą. Investuojant į tokias paskolas pliusas tas, kad remiamasi ne tik Heavyfinance gebėjimu parinkti mokius paskolų gavėjus, bet ir NMA vertinimu.

Svarbus kabliukas, į įkeičiamo turto vertę įtraukiamas ir PVM mokestis. Esu skaitęs Heavyfinance komentarą šiuo klausimu, kurį čia tiesiog pacituosiu: “PVM mokescio itraukimas i LTV musu imoneje reikalavimo papildomu ir issamiu diskusiju. Vis tik, isigilinus i isieskojimo procesa priejome nuomones kad itraukti PVM i LTV skaiciavima yra teisingas sprendimas. Leiskite paaiskinti kodel. Paskolos gavejo nemokumo atveju perimtas turtas varzytinese taip pat parduodamas su PVM. Antstoliui realizavus turta visa suma yra pervedama platformai. Platforma visas gautas lesas padalina investuotojams, o PVM sumokejimo prievole lieka paskolos gavejui.”

Reitingai ir grąža

Paskolos gavėjai atsako už įsipareigojimų nevykdymą visu savo verslu, o ne tik įkeistu turtu. Todėl vertinant konkrečią paskolą svarbu į tai atsižvelgti. Heavyfinance teigia, kad jų paskolai suteikiamą reitingą įtakoja įvairūs veiksniai, įkeičiamas turtas yra vienas iš jų, bet ne svarbiausias. Reitingą įtakoja: verslo pajamos, kokią pajamų dalį sudaro paskola, nuosavo kapitalo ir turto santykis, veiklos pelnas, pelno dinamika skirtingais laikotarpiais, veiklos sektorius, įkeičiamo turto likvidumas, LTV santykis.

Heavyfinance teigia, kad tikisi tokių defaults pagal reitingus: A 1,8%, B 3,6%, C 7,2%. Iš visų išduotų paskolų apie 5% taps nemokiomis, pusę šių nemokių paskolų bus išieškoma per du metus.

Labai abejoju, ar šie skaičiai paremti kažkokia reikšminga analize ir istoriniai duomenimis. Spėčiau, kad tai bus paprasta ir prasta simuliacija. Nes iš kur Heavyfinance gali turėti duomenis, rimtesnei analizei atlikti. Juk orientuojamasi į gan specifinį sektorių, savo pačių statistinių duomenų nespėjo sukaupti. Geriausiu atveju duomenys gauti iš kitų Lietuvoje veikiančių rinkos dalyvių ir panaudojo analizei. Tačiau toks scenarijus menkai tikėtinas.

Dar blogiau, platforma smarkiai plečiasi į kitas šalis. Tikimybė, kad sugebės numatyti nemokas užsienio rinkose artima nuliui.

Neseniai Andrius Liukaitis facebook pasidalijo dabartine paskolų grąžinimo analize. Duomenų imtis nėra didelė, bet viskas atrodo pakankamai gražiai.

Kadangi nemokų procentas nežinomas ir jo žinoti šiuo metu neįmanoma, nesiryžčiau vertinti galimos grąžos investuojant į paskolas per Heavyfinance platformą. Jeigu remčiausi jų pateikiamomis default prognozėmis, mano grąžos skaičiavimai būtų tiek pat geri (blogi), kokios geros (blogos) yra prielaidos. Kadangi tikėtini default dydžiai laužti iš piršto, grąžos skaičiavimai būtų trash in, trash out. Beverčiai.

Grąžą įtakos ne tik nemokos, bet ir Heavyfinance platformos sėkmė. Heavyfinance bankroto atveju kiltų klausimas dėl investuotojų ir platformos turto atskyrimo, bankroto administravimo kaštų įtakos finansuotojams.

Platformos sėkmės atveju grąža, tikėtina, būtų nemenka pirmaisiais įmonės veiklos metais, bet reikšmingai mažėtų ateityje. Taip nutiktų todėl, tikėtinas institucinių žaidėjų atėjimas į rinką, finansuotojų skaičiaus augimas. Jau dabar Heavyfinance pritraukus 500,000 eurų institucinio investuotojo portfelį.

Kitos rizikos

Yra dar keletas nepaminėtų rizikų. Visų pirma – Heavyfinance nėra elektroninių pinigų įstaigą, visi mokėjimai atliekami per Paysera. Todėl platformos naudotojai nukentėtų bet kokių su Paysera susijusių problemų atveju. Nevertinau platformos duomenų saugumo, duomenų praradimo rizikos. Heavyfinance, kaip ir visi TSPO, turi pateikti Lietuvos bankui veiklos tęstinumo planą. Šį planą galima rasti įmonės web puslapyje, jame šnekama ir apie duomenų saugumą.

Išvados

Deja, bet nėra būdų ateičiai nuspėti ir žinoti, kurių investicijų rezultatai bus patenkinami. Mano galva, Heavyfinance sukūrė pakankamai įdomų finansinį instrumentą, reikšmingai besiskiriantį nuo kitų rinkos dalyvių. Ar yra vietos šiam instrumentui konkretaus investuotojo krepšelyje – spręsti ne man.

Pats vertinu Heavyfinance kaip investiciją, kurios ateities rezultatai neapibrėžti ir nežinomi. Viena vertus, neįmanoma skaitine išraiška apibrėžti bankroto tikimybės, nemokų, teisinės apsaugos mechanizmo. Bet šios rizikos – realios. Yra reali galimybė prarasti didelę dalį investuotų lėšų, gal net visas, jeigu investuotojų reikalavimo teisių apsauga Lietuvoje pasirodytų praktikoje netinkamai užtikrinta. Visiškai neaišku, koks bus nemokių paskolų procentas ir nemokių paskolų administravimo gebėjimai. Kita medalio pusė – išvengus blogiausių aukščiau paminėtų scenarijų, investuotojams siūloma grąža atrodo viliojančiai. Šiuo metu platformoje siūlomos palūkanos atrodo patraukliai, lyginant jas su kitais tradiciniais finansiniai instrumentais (akcijos, indėliai, obligacijos).

Kiek šios palūkanos atspindi riziką, o kiek rinkos neefektyvumą – ateitis parodys.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.

Platformai nepriklauso investuotojų išduotos paskolos, ji jas tik administruoja, tai nemokumo atveju tą administravimą perims veiklos užtikrinimo plane numatytas subjektas arba nemokumo administratorius. Klausimas tik kiek administravimas kainuos investuotojams, nes dabar jis lyg ir atliekamas už dyką?

Laurizas, man tikrai būtų smalsu išgirsti argumentaciją, ar tikrai taip yra. Aš pats nesu teisininkas.bet esu skaitęs teisininkų komentarų, abejojančių ar investutojų turtas yra atskirtas tarpusavio skolinimo platformų atveju. Manau, kad panašiai turėtų būti ir SFPO atveju.

Čia komentaras iš tapusavio skolini platformos Savy portalo naudojimosi sutarties, 7.12 punkto:

“Dėl tarpusavio skolinimo veiklos modelio unikalumo ir teisinio neapibrėžtumo dėl tarpusavio skolinimo platformos operatoriaus nemokumo, negalima įvertinti kaip tiksliai klostytųsi laikino turto administravimo procesas ir Turto (Paskolų portfelio) perdavimo ir realizavimo (pardavimo) aukcione procesas. Ypač

vertinant galimą VKĮ bei LR Juridinių asmenų nemokumo įstatymo tarpusavio sąveiką, galimų kolizijų įtaką Skolintojams. Paskolos sutartys yra civilinis sandoris, reguliuojamas LR Civilinio kodekso ir VKĮ, todėl įsipareigojimai įmonės nemokumo metu, pagal sudarytas sutartis, turi būti vykdomi nepaisant UAB

„Bendras finansavimas“ teisinio veiksnumo statuso. Atsižvelgiant į tai, įvykus nenumatytoms aplinkybėms, Organizatorius ir/ar Laikinasis administratorius dės protingas pastangas, kad įgyvendintų veiklos tęstinumo planą, Skolintojai yra supažindinti ir sudarydami šią Sutartį bei investuodami Portale

prisiima Organizatoriaus veiklai būdingas rizikas, taip pat riziką, kad veiklos tęstinumo plano ar laikinojo administravimo nepavyks įgyvendinti kaip iš anksto planuota, kad tretieji asmenys gali nesivadovauti VKĮ, Organizatoriaus veiklos tęstinumo planu ir siekti į Skolintojų turtą/lėšas nukreipti išieškojimą pagal

Organizatoriaus prievoles, kad aukcionas gali neįvykti dėl nenumatytų aplinkybių, ar Turtas ar jo dalis gali būti parduoti mažesne nei investuotos Skolintojų lėšos verte, ar Turto nepavyks parduoti ar realizuoti, kad Skolintojas dėl veikos tęstinumo plano ar laikino administravimo patirs nuostolių.”

Plačiau, kokios turto atskyrimo rizikos kiltų rašoma ir Savy veiklos tęstinumo plano rizikoje nr. 9.

https://e-seimas.lrs.lt/portal/legalAct/lt/TAD/658ec640a5b811e68987e8320e9a5185/asr

Atkreipk dėmesį į 6 str. 5-6 dalis. Jei skolintojas būtų platforma, tai minėti punktai būtų beprasmiai. Bet aišku, kol nėra teismų praktikos, tol tai yra tik nuomonė.

Esu skaitęs šį įstatymą, nesu tikras ką tai keičia ? Šie punktai įtraukti tam, kad platforma galėtų atstovauti finansuotojus teisme.

Gan įdomi diskusija šiuo klausimu buvo po vienu Tautvydo Mačiulaičio postu, kviečiu paskaityti komentarus apie galimą reiklavimo teisių neatskyrimą ten:

https://www.facebook.com/tautvydas.marciulaitis/posts/10215681886544914

Tautvydo komentaras apie nusikalstamą aferą, mes to nenagrinėjam, nes tada galima sakyti, kad ir turėdamas sąskaitą pas brokerį nesi tikras, ar ten tikrai tavo pinigai, nes gal brokeris ekrane tik skaičiukus rodo, o realiai jau seniai pavogęs tavo pinigus.

Įstatymo 2 str. 9 p. – sutelktinio finansavimo sandoris (toliau – finansavimo sandoris) – finansuotojo ir projekto savininko sudarytas sandoris, kuriuo finansuotojas suteikia ar įsipareigoja suteikti projekto savininkui sutelktinio finansavimo lėšas paskolos ar kita pinigine forma arba įsigyjant projekto savininko išleistas finansines priemones, o projekto savininkas išleidžia finansines priemones ir (arba) įsipareigoja grąžinti iš finansuotojo gautas lėšas.

2 str. 1 p. – finansuotojas – asmuo, teikiantis projekto savininkui sutelktinio finansavimo lėšas.

2 str. 3 p. – projektas – verslo, profesinėms, mokslo, tiriamosioms ir kitoms reikmėms, išskyrus vartojimą, tenkinti parengtas ir sutelktinio finansavimo platformoje paskelbtas projektas, kuriam įgyvendinti projekto savininkas siekia pritraukti sutelktinio finansavimo lėšų.

2 str. 4 p.- projekto savininkas – asmuo, kuris inicijuoja ir per sutelktinio finansavimo platformą -paskelbia projektą finansuotojams.

2 str. 9. p. – sutelktinio finansavimo sandoris (toliau – finansavimo sandoris) – finansuotojo ir projekto savininko sudarytas sandoris, kuriuo finansuotojas suteikia ar įsipareigoja suteikti projekto savininkui sutelktinio finansavimo lėšas paskolos ar kita pinigine forma arba įsigyjant projekto savininko išleistas finansines priemones, o projekto savininkas išleidžia finansines priemones ir (arba) įsipareigoja grąžinti iš finansuotojo gautas lėšas

Grubiai tariant finansuotojas yra kreditorius, o projekto savininkas skolintojas.

Jei sakai, kad 6 str. 5-6 d. įtraukti tam, kad platforma galėtų atstovauti finansuotojus teisme, tai kodėl reikia atstovauti finansuotojus teisme, jei platforma yra paskolų savininkė? Nėra logikos. Jei platforma atstovas, tai finansuotojai yra tikrieji savininkai ir ne kitaip. Jei savininkė platforma, atstovavimas nereikalingas. Gi bankas neatstovauja indėlininkų, kai išduoda paskolą, nes teisiškai tai banko pinigai, o bankas yra indėlininkų skolininkas ir savo skolininko kreditorius.

Ar skaitei komentarus po minėtu Tautvydo facebook’o įrašu ? Nes esmė ne pats įrašas, bet po šiuo įrašu vykusi diskusija, kurioje buvo keliamas klausimas, ar kurios nors platformos bankroto atveju bus vadovaujamasi SFĮ ir ar tinkamai atskirtas finansuotojų ir platformos turtas. Esmė, klausimai kuriuos kelia Dominykas Valhara ir jo diskusija su Tautvydu ir Jakaterina Govina.

Visų TSPO ir SFPO sutartyse numatyta, kad platformos perima reikalavimo teises, jeigu paskolų gavėjai nevykdo įsipareigojimų. Būtent, pabrėžiu, perima. SFPO negali atstovauti finansuotojo teisme, SFPO į teismą skolininkus paduoda savo vardu, ieškinyje naudos gavėjas būna ne finansuotojas o platforma.

Kodėl taip yra rašo Dominykas Valhara minėtame facebook komentare:

“CPK 56 str. nustato, kas gali būti atstovais teisme. Kas tingi žiūrėti, tai pasakysiu, jog platformų ten nėra. Taigi, platformos negali atstovauti savo kreditorių teisme. Unless… Pati platformos valdytoja teisme atstovauja save. O va tuo aspektu gali būti labai daug fejerverkų, kai kokia nors platformos valdytoja pati subankrutuos, o tuomet ateis bankroto administratorius ir pasakys – visos suteiktos paskolos yra platformos valdytojo nuosavybė, o kreditoriai gali rašyti kreditorinius reikalavimus bankroto procese.”

SFĮ įstatymas to nedraudžia, nes matyt, projekto rengėjai žinojo faktą, kad SFPO negalės būti finansuotojo atstovas teisme. Bet jeigu kuris SFPO bankrutuoja, kaip atskirti, kurios reikalavimo teisės yra perimtos, ir dabar yra SFPO nuosavybė (taigi, į jas gali pretenduoti SFPO kreditoriai), o kurios ne ? Ar nesibaigs taip, kad visos sutartys bus perimtos bankroto administratoriaus ?

Apie tokią riziką rašo ir Savy veiklos tęstinumo planas, bei naudojimosi sąlygos. Jau citavaus, bet dar kartą pabrėžiu esmę. Yra rizika, kad: “tretieji asmenys gali nesivadovauti VKĮ, Organizatoriaus veiklos tęstinumo planu ir siekti į Skolintojų turtą/lėšas nukreipti išieškojimą pagal Organizatoriaus prievoles.”.

Kaip ir sakai, pagal SFĮ išduodamos paskolos nėra platformos turtas. Aš tai suprantu ir to neneigiu. Bet yra rizika, kad bankroto administratorius vadovausis kitais teisės aktais, kuriais remdamasis teismui bandys įrodyti, kad reikalavimo teisės yra operatoriaus turtas.

Žinoma, gal aš kažko nesuprantu ir tokios rizikos nėra. Neturiu teisinio išsilavinimo, tiesiog skaičiau SFĮ, VKĮ ir platformų sutartis. Taip pat neteigiu, kad rizika netekti reikalavimo teisių yra didelė.

Dėl perėmimo skolininkų nemokumo atveju. Galbūt čia yra pavojus, nes taip, CPK 56 str. platformos kaip atstovo nenumato, bet gi dauguma paskolų nedefaultina, tai čia jei ir yra rizika, tai ji nedidelė. Plius, įstatymus reikia aiškinti sistemiškai, ir tai, kad techniškai į teismą eina platforma ir prisiteisia techniškai savo vardu dar nereiškia, kad tai tampa platformos nuosavybe, nes kaip minėjau, reikia atsižvelgti į visumą, o ne pradėti aiškinti, kad platforma yra savininkė, nes pagal CPK ji negali būti atstovu teisme. Ir dar, įstatymai aukščiau už sutartis ir platformų taisykles.

Dėl atstovavimo teisme pagal CPK 56 str. Šis straipsnis ne prie ko, kadangi jis kalba apie tai, kai atstovaujama pagal pavedimą, o yra straipnis 54, kuris sako, kad atstovai pagal įstatymą atstovaujamųjų vardu atlieka visus procesinius veiksmus, kuriuos atlikti teisė priklauso atstovaujamiesiems, išskyrus įstatymų numatytas išimtis. Mano minėto sutelktinio finansavimo įstatymo 6 str. 5-6 dalys būtent tą ir sako, kad platforma yra atstovas pagal įstatymą, o ne pagal pavedimą.

Ilgai neradau laiko prisėsti apgalvoti paskutinio tavo komentaro.

Įdomus pastebėjimas, kad CPK 56 str. gali būti neaktualus, kalbant apie SFPO.

Tačiau, jeigu SFPO turi galimybę atstovauti finansuotojus teisme, kodėl tuomet visose SFPO ir TSPO sutartyse numatyta, kad operatoriai turi teisę perimti finansuotojų reikalavimo teises ?

Ačiū už puikius straipsnius. Būtu įdomu perskaityti tavo nuomonę apie heavyfinance Žaliasias paskolas.

Gal nemoku ieškoti, bet informacijos trūksta apie tai. Kad ir kokioj biržoje prekiaujama, kada įgijami ir kada parduodami tie sertifikatai? Kaip, iš ko išmokamos tiek pačios lėšos, tiek “palūkanos” (tas “60 % pajamų dalies per paskolos laikotarpį, 40 % pajamų dalies kitais metais po paskolos laikotarpio”)? ir tt…

Platforma įdomi ir pabandyt norėtųsi, tik tas žaliasis kursas su carbon kreditais labai painus dalykas. Man panašu, kad Europa skiria daug pinigų tvarumo didinimui ir visais būdais bandoma tuos pinigus įsisavinti, bet labai abejoju ar tai sukuria daugiau pridėtinės vertės ir ta žadama grąža atrodo per daug gerai.

Man visai patiko šis filmukas, jame gausu informacijos apie žaliasias paskolas:

https://www.youtube.com/watch?v=nxQ1In8Gy6Q

Savo nuomonę apie šį instrumentą esu rašęs šiame įraše (3,2 punktas): https://buliausanatomija.lt/p2p-4-dalis-sutelktinis-finansavimas/

Copy/paste iš minėto įrašo:

Paskutinių metų platformos naujovė – žaliosios paskolos. Investuodami į tokias paskolas investuotojai skolina lėšas ūkininkams be palūkanų, bet ūkiai, gavę žaliąsias paskolas, įsipareigoja ūkininkauti tvariai, už ką jie turėtų gauti carbon credits.

Šiuos carbon credits pardavus rinkoje bus gautas uždarbis, kurio dalis atiteks paskolas už 0% finansavusiems investuotojams ir tokiu būdų šie uždirbs.

Pats instrumentas nepaprastai painus ir sudėtingas, su daugybę rizikų.

Ar verta į tokias paskolas investuoti ? Mano nuomonė panaši, kaip visada – jeigu kažkas reklamuoja kokį nors naują ir sunkiai suprantamą finansinį instrumentą, tai dar nereiškia, jog verta bėgti ir jį pirkti.

Aš nesusivaizduoju kaip galėčiau įvertinti tikėtiną tokio instrumento grąžą (bent jau dabar, su šiuo metu savo turimomis žiniomis), o investavimas be informacijos, aklai tikintis, jog viskas bus gerai, tėra gamblinimas.

Nesakau, kad instrumentas blogas absoliučiai visiems investuotojams, bet tikrai daugumai. Nes neabejoju, jog 99% šį instrumentą besirenkančių “investuotojų” nesupranta ką daro.

Dar mintis apie šias žalias paskolas.

Kažkada Warren Buffet ir Charlie Munger pasakojo, kaip atsiranka į ką investuoti: “At Berkshire we have three buckets: yes, no and too hard.”

Mintis čia ta, jog su savo turimomis žiniomis investuotojas gali analizuoti tam tikrus instrumentus, kuriems suprasti turima žinių ir skirstyti juos į gerus ir blogus.

Tie instrumentai, kurių suprasti neįmanoma, keliauja į “too hard” kibirą ir į tokius neinvestuojama.

Plačiau ši mintis paaiškinta: https://www.penderfund.com/blog/too-hard-pile/

Ačiū už nuorodą ir pasvarstymus. Paaiškino daug ką tas video. Šiek tiek susipažinęs su ta sritimi tai pasidalinsiu tuo kaip aš suprantu.

Visų pirma minimiems savanoriškiems CO2 kreditams svarbi politinė ir ekonominė aplinkos.

Politinė – ta prasme, kad būtu tikima klimato kaita ir tuo, kad CO2 tai lemia. Pvz., atėjus Trumpui vėl būtu netikima ir būtu vykdoma atitinkama politika.

Iš kitos pusės yra dar Švabo ir jo WEF siekis sekti kiekvieną žmogų ir skaičiuoti jo CO2, bei kad kiekvienas prekiautų savo CO2 limitais. Šiuo metu dauguma vakarų šalių vyriausybių palaiko šią kryptį. Nors situacija nėra stabili nes pvz Olandijoje po to kai valdžia sukūrė sąlygas sprecialiai sužlugdyti ūkius po rinkimų valdžia pasikeitė. Šiais metai pasauly vyks daug rinkimų tai situacija po metų gali atrodyti kitaip.

Tai ką Heavyfinance (HF) bandys parduoti yra savanoriška , dėl to net ir tos stambiosios įmonės kurios įsipareigojo po JT dokumentu dažnai nevykdo savo įsipareigojimų, Kilus ekonominei krizei tikrai ne šių leidimų įsigijimas rūpės.

Taip pat JAV praeitais metais pradėjo keisti požiūris į DEI ir jis jau tampa vos ne keiksmažodžiu kurį pradėjo nustoti net ir stambieji investiciniai fondai (Blackrock, Vanguard ir tt) po to kai kai kurios valstijos, ypač respublikonų valdomos ir išgaunančios naftą, iš šių fondų išėmė milijardus lėšų dėl to, kad jos įtakojo per įmonių valdybas (ypač kredito) laikytis DEI.

Taip pat tokiems savanoriškiems CO2 kreditams nėra normalios biržos, nes ten labai daug subjektyvaus vertinimo (patinka/nepatinka, net ir pvz video sakė jog kuo daugiau išlaikyta bearinimė praktina – tuo patrauklesnės) ir dalis tų korporacijų kurios kelis metus pirko įvertinusios realų pokytį/naudą visų tokių projektų pamatė kad ji nulinė.

Taigi pakol ekonomika gera, yra mada tai daryti ir korporacijos gali švaistyti resursus – tuos kreditus perka, iškilus krizei – teks jas versti.

Iš kitos pusės visas vakarų šalių (ES, JAV ir tt) biurokratinis aparatas yra įkinkytas į tolesnį CO2 kreditų diegimą ir padaryma privalomu. Be to daug turtuolių irgi jų nori nes mato kaip įrankį kontroliuoti populiaciją.

Neaišku kaip dar viskas pakryps.

Šiuo metu HF investavimą matau kaip spekuliavima ateities savanoriškų CO2 kreditų kaina. Susiklosčius tinkamoms aplinkybėms galima gerai uždirbti arba ne.

Ačiū už vertingą nuomonę 🙂

CO2 kreditai tikrai nėra ta sritis, kur aš pats turiu kažkokį žinių bagažą.