Ketinau parašyti tris straipsnius ir panagrinėti, kokios grąžos galima tikėtis investuojant į tarpusavio skolinimo platformų administruojamas paskolas. Jau matau, kad į tris įrašus netilpsiu, reikės ir ketvirto įrašo.

Primenu, pirmame straipsnyje apie vartojimo kreditus rašiau, kaip galima apskaičiuoti būsimą grąžą investuojant į vartojimo kreditus. Tokiems skaičiavimams atlikti reikia žinoti kelis kintamuosius: a) palūkanų normą; b) metinį default rate; c) recovery rate (kiek procentų paskolų bus sėkmingai išieškota, arba už kokį procentą nuo paskolos sumos platforma superka).

Antruoju straipsniu ketinau analizuoti Paskolų Klubo ir Finbee istorinius rezultatus, kurios platformos pateikia savo puslapiuose. Tačiau atidžiai peržvelgęs man viešai prieinamus duomenis, supratau, kad iš Paskolų klubo pateikiamų duomenų neįmanoma išskaičiuoti metinių default rates ir recovery rates.

Nusprendžiau, kad šis, antrasis straipsnis apie vartojimo kreditus tarpusavio skolinimo platformose, bus vien tik apie Finbee platformą.

Ateityje parašysiu trečią ir ketvirtą straipsnius. Trečiame lyginsiu Finbee ir Paskolų Klubo rezultatus, remiantis pirmame ir antrame įrašuose paskelbtomis analizėmis.

Ketvirtame įrašų nagrinėsiu savo asmeninius portfelius ir pasiektus grąžos rezultatus.

Finbee paskolų portfelio analizė

Gaila, kad Paskolų Klubo detalių duomenų neįmanoma gauti. Gera žinia ta, kad Finbee pateikia visą savo administruojamų paskolų portfelį, šiuos duomenis visiems galima atsisiųsti ir nagrinėti kokiais tik nori pjūviais.

Tenka prisipažinti, kad nesu duomenų analitikas ir mano duomenų analizės gebėjimai riboti. Svarbu atsargiai vertinti mano pateikiamas įžvalga, būkite skeptiški vertindami išvadas, nes tikrai galėjau privelti klaidų.

1. Metodologija

Finbee puslapyje, prisijungus prie savo paskyros, suteikiama galimybė parsisiųsti ne tik savo asmeninius, bet ir visus istorinius platformos duomenis. Nuostabu !

Šiame įraše pateikiami duomenys remiasi dviem duomenų rinkiniais. Finbee “Vartojimo paskolų ataskaita” ir “Vartojimo paskolų įsipareigojimų nevykdymo atvejai”. Parsisiunčiau šiuos duomenis, sujungiau juos kartu ir žemiau pateikiamos analizės yra šių duomenų pagrindu.

Šiame įraše kalbu tik apie vartojimo kreditus. Finbee veikia ir verslo paskolų rinkoje. Verslo paskolų duomenų nenagrinėjau. Gal kada nors ateityje ?

Dar vienas duomenų šaltinis yra Finbee puslapyje statistikos skiltyje pateikiama “Finbee vartojimo paskolų portfelio apžvalga 2021 Q3“. Iš esmės, tai tie patys duomenys, kuriuos galima parsisiųsti prisijungus prie Finbee paskyros, tik apibendrinti ir sutvarkyti. Visgi, daug ko norėjau, čia neradau, ir teko skaičiuoti pačiam.

Abejoju, ar verta aprašinėti, ką dariau su minėtais duomenimis, kaip juos grupavau ir “masažavau”, iškart keliausiu prie išvadų ir duomenų apibendrinimo. Jeigu kam nors būtų smalsu, kaip tuos duomenis gavau, klauskite ir papasakosiu.

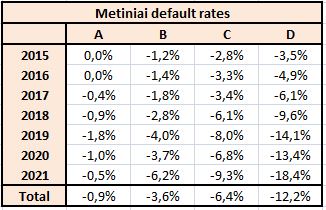

2. Finbee metiniai default rates

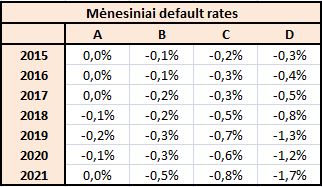

Naudodamasis Finbee pateikiamais duomenimis suskaičiavau mėnesinius default rates, kiekvienam reitingui, kiekvienam mėnesiui. Tada mėnesinius duomenis susumavau ir paskaičiavau visų reitingų mėnesinius default rates kasmet, nuo įmonės veiklos pradžios:

Mėnesinius default rates galima paversti metiniais paprasta formule:

metinis_default_rate = ( 1 + men_default ) ^12 – 1

Tokiu būdu apskaičiavau metinius default rates:

Dar kartą trumpai apibūdinsiu ką tai reiškia. Iš visų A reitingo išduotų paskolų, jų vidutinis metinis default rate per visą Finbee platformos gyvavimo laikotarpį yra 0,9%. 2019 metais išduotų A paskolų metinis default rate yra 1,8%, jis ženkliai didesnis, nei kitų laikotarpių A reitingo paskolų. Kodėl taip yra – negaliu pasakyti. Per 2019 metus išduota 259 A reitingo paskolos, tai gali būtų tiesiog mažos imties problema.

Bet žiūrint į B ir C reitingo paskolas matome, kad ir šių reitingų paskolos išduotos 2019 metais turėjo daug didesnį default rate, nei 2015-2018 metais. 2020 metais išduotų paskolų default rates vėl yra mažesni.

Kalbant apie 2021 metus, matome, kad C reitingo metinis default rate yra 9,3% ir D 18,4%. Kas ženkliai aukščiau už istorinius vidurkius. Prisimenu, kad kažkuriame seminare Evaldas Remeikis pasakojo, kad Paskolų Klubo C reitingo paskolos laikotarpio pradžioje defaultina ženkliai labiau nei vėlesniais periodais. Tad gali būti, kad ir Finbee reitingo C ir D paskolos “elgiasi” panašiai. Gali būti, kad po metų žvelgiant į 2021 metais išduotų paskolų metinius default rates pamatytumėme, kad jie bus mažesni nei 9,3% C reitingui ir 18,4% D reitingui.

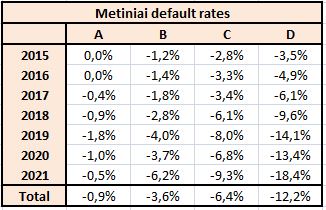

Šį faktą, kad vėlesniais periodais metinis default rate mažėja, galima pamatyti ir “Finbee vartojimo paskolų portfelio apžvalgoje 2021 Q3“, psl. 11:

3. Finbee paskolų išieškojimo rezultatai

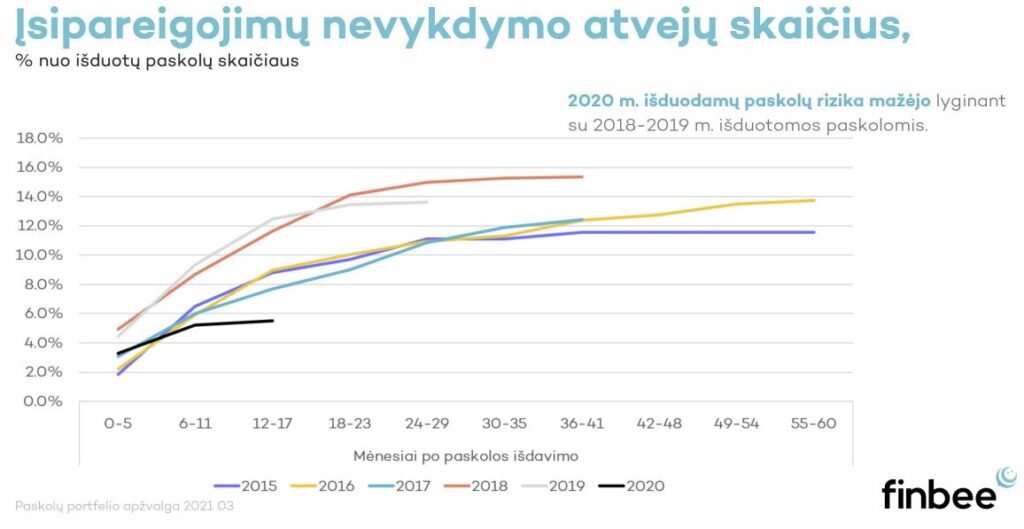

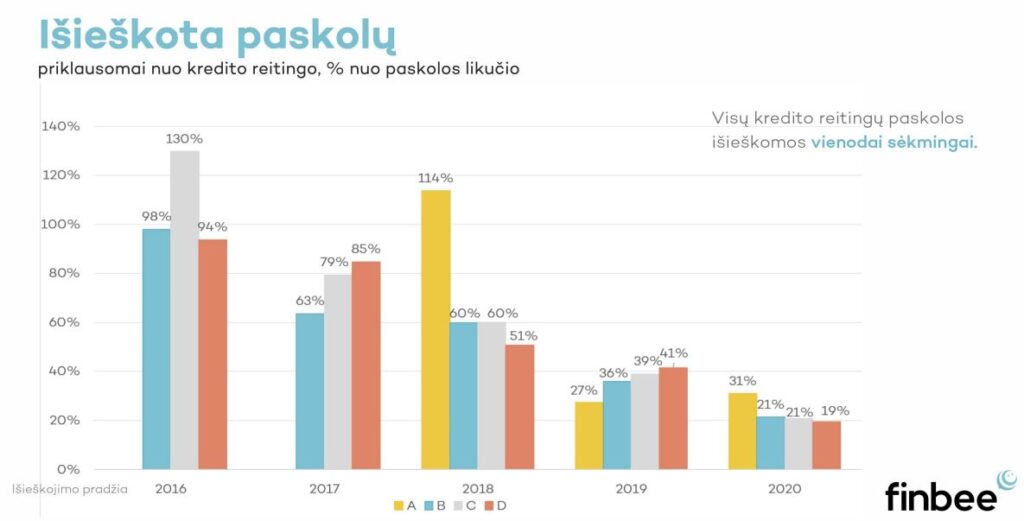

Pažvelkime į “Finbee vartojimo paskolų portfelio apžvalga 2021 Q3“. Devintoje ir dešimtoje skaidrėje pateikiama išieškotų paskolų procentas, nuo paskolos likučio.

Finbee išieško 114% nuo paskolos likučio ! Atrodytų, puikus rezultatas. Galima pasižiūrėti pagal reitingą ir metus sugrupuotą informaciją:

Iš 2016 metais išduotų paskolų, nuo jų paskolos likučio išieškota apie 98% B reitingui, 130%C reitingui ir 94% D reitingui. Atrodytų, puikiai dirba Finbee, tereikia laukti ir viskas bus išieškota.

Bėda ta, kad šie grafikai ženkliai iškreipia vaizdą ir nutyli daug svarbios informacijos. Visų pirma, nenurodoma, kam šios išieškotos lėšos skiriamos. Tarkim, jeigu 2016 metais B reitingui būtų paskolinta 1000 eurų suma ir paskola buvo nemoki. Iki šios Finbee iš skolininkų išieškojo 98% paskolos likučio, arba 980 eurų. Bet kam jie buvo išmokėti ? Ar tai tik investuotojams išmokama suma, ar iš šių 980 eurų pirma buvo padengtos teismo, antstolių ir kitos Finbee išlaidos.

Kaip yra – aš nežinau, Finbee tokios informacijos nepateikia. Gal visa nurodoma suma skirta investuotojams, taip tikrai gali būti. Belieka spėlioti.

Antra problema yra tai, kad palūkanos kaupiasi. Jeigu kas nors prieš penkis metus pasiskolino 1000 eurų už 12% metinių palūkanų, ir neatliko jokių mokėjimų iki šiol, tai dabar grąžinti reikia jau 1816,70 eurų.

Finbee grafikas to neparodo. Kad investuotojai atgautų visą savo paskolintą sumą kartu su palūkanomis, reikia sėkmingai išieškoti gerokai daugiau nei 100% nuo paskolos likučio.

Primenu, kad pagal pirmoje dalyje pateiktus teorinius skaičiavimus ir mano sudarytą Excel, būtina žinoti kiek defaultinusių paskolų, kartu su visomis priskaičiuotomis palūkanomis, bus sėkmingai išieškota, tam, kad būtų galima skaičiuoti galutinę grąžą. Kadangi Finbee pateikiamais išieškojimų duomenimis pasitikėti negalima. Teko vėl skaičiuoti pačiam.

Edit (2022-04-14): Finbee patikslino, kas rodoma šiame grafike. Cituoju:

Grafike atvaizduojama kokia dalis lėšų buvo išieškota nuo išieškojimo pradžios. Pavyzdžiui, jei paskolos likutis buvo 1.000 Eur, kai ji nulūžo 2016 m., ir iki dabar išieškojome 1.210 Eur., tai reiškia, kad investuotojams išieškota 121% nuo paskolos likučio nuo išieškojimo pradžios. Į šią sumą neįeina išieškojimo išlaidos, kurias dengiame pirmiausiai, tad visa išieškota suma yra dar didesnė.

Taigi, pirmos problemos nėra, nes į grafikus neįtrauktos sumos išieškotos teismo išlaidoms padengti. Lieka tik faktas, kad reikia išieškoti daugiau negu 100 proc. nuo paskolos sumos, nes palūkanos kaupiasi.

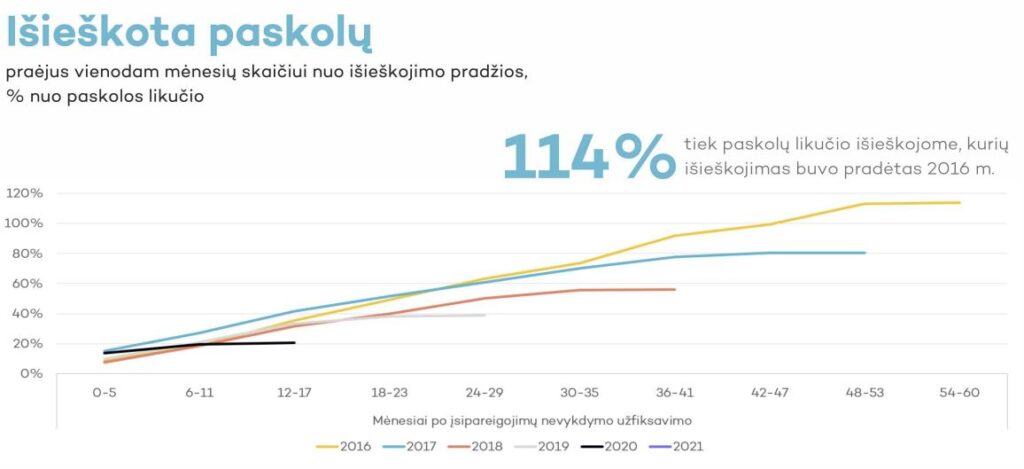

Istoriniai Finbee recovery rates

Siekdamas įvertinti, kokių default paskolų išieškojimo rezultatų galiu tikėtis, vėl ėmiau nagrinėti Finbee vartojimo paskolų portfelio duomenis.

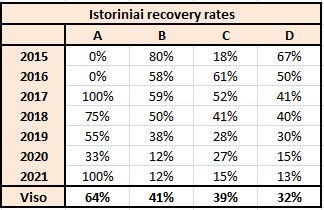

Remiantis jais paskaičiavau, kiek iš viso paskolų, kiekvieno reitingo ir kiekvienais metais, defaultino. Tuomet paskaičiavau, kiek iš šių defaultinusių paskolų yra šiuo metu pilnai grąžinta. Patiekiu šiuos duomenis:

Paaiškinsiu plačiau, ką tai reiškia. Iš viso, per visą veiklos laikotarpį Finbee išdavė 1309 vnt. A reitingo paskolų. Iš jų 25 paskolos buvo tapusios nemokiomis, t.y., vėlavo atlikti įmokas daugiau nei 90 dienų. Iš šių 25 paskolų, 16 paskolų jau yra pilnai grąžinta. Todėl lentelėje nurodyta, kad iš viso A kada nors nemokiomis tapusių paskolų, 64% (16/25) yra pilnai grąžintos.

Dalis iš nemokių paskolų yra dalinai išieškota. Jos nepatenka į šiuos duomenis. Čia – tik pilnai išieškotų paskolų skaičius. Todėl realiai situacija yra šiek tiek geresnė, nei rodo aukščiau pateikta lentelė. Taip pat, dar dalis paskolų bus išieškota ateityje ir situacija gerės.

Reitingo įtaka išieškojimo rezultatams

Priminsiu, kad vienas iš darbų ir klausimų, kuriuos iškėliau rašydamas pirmame įraše apie vartojimo kreditus, buvo išsiaiškinti, ar aukštesnio reitingo paskolos išieškomos geriau, nei žemesnio. Tai labai svarbu (kodėl, pasiskaitykite praeitame įraše).

Paskolų klubas superka aukštesnio reitingo defaultinusias paskolas aukštesniu koeficientu. Bet Paskolų klubas savo renginiuose yra minėjęs, kad visų reitingų paskolų išieškojimo sėkmė yra tokia pati.

“Finbee vartojimo paskolų portfelio apžvalga 2021 Q3” dešimtame puslapyje pavaizduotame grafike yra prierašas “Visų kredito reitingų paskolos išieškomos vienodai sėkmingai”.

Mano pateikti skaičiavimai šių teiginių nepatvirtina. Lentelėje “Istoriniai recovery rates” pateikiau, kad A reitingas išieškomas 64% sėkmingumu, B reitingas 41%, C 39% ir D 32%.

A reitingo išieškojimo sėkmė daug geresnė, nei kitų. Skirtumas tarp B, C ir D reitingų nežymus. Tačiau kodėl taip yra, kodėl Finbee sako, kad kredito reitingas įtakos neturi, bet mano skaičiavimai rodo priešingai ?

Yra dvi galimybės. Pirma – Finbee klysta, arba jų teiginys remiasi senesnių metų informacija, o dabartinė situacija pasikeitė. Antra galimybė – Finbee kalba apie teisminį paskolų išieškojimą.

Mano skaičiuojami istoriniai recovery rates “nemato” skirtumo tarp paskolos, kuri grąžinta savanoriškai, ir paskolos, išieškotos teisminiu keliu. Galėtų būti taip, kad didesnė dalis A reitingo paskolų grįžta taikiai bendradarbiaujant su skolininkais (o gal ir nieko nedarant, tiesiog laukiant). Tuo tarpu jeigu nagrinėtumėme teisminiu keliu išieškomas paskolas – nematytumėme skirtumo tarp reitingų ir išieškojimo sėkmės.

Tikslaus atsakymo vėl, neturiu. Bet tai neturi didelės įtakos grąžos vertinimui. Kokiu būdų paskola grąžinama man neturi reikšmės. Svarbu – kad grąžinama.

4. Tikėtina grąža, investuojant į Finbee vartojimo paskolas

Norint apskaičiuoti tikėtiną grąžą reikia visų pirma nuspręsti, kokius duomenis naudoti ją skaičiuojant. Man reikia keturių kintamųjų. a) Metinės palūkanų normos; b) metinio default rate; c) recovery rate; d) Finbee sutarties sudarymo mokesčio.

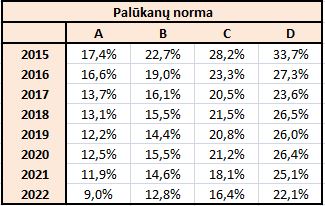

a) Metinė palūkanų norma

Žinoma, kad svarbiausias veiksnys lemsiantis grąžą, yra skolininko mokama palūkanų norma. Įdomumo dėlei lentelėje žemiau pateikiu kaip kito Finbee palūkanų normos nuo veiklos pradžios:

O kokią palūkanų norma galima gauti dabar ? Šiuo metu Finbee siūloma už A reitingą 7-11% matinė palūkanų norma, už B reitingą 11-16%, už C reitingą 14-19% ir už D 21-25%

b) Tikėtinas default rate

Antroje šio įrašo dalyje jau aprašiau Finbee istorinius default rates. Dar kartą juos pakartoju:

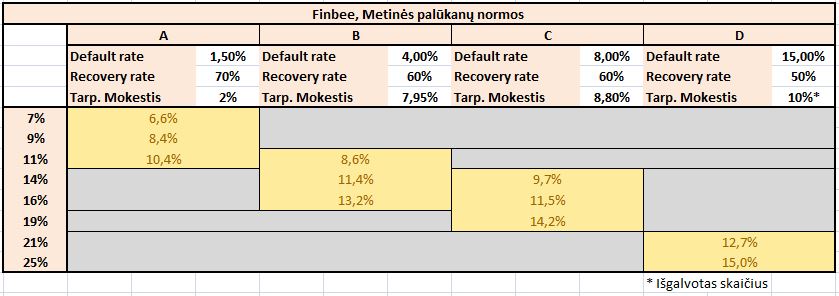

Tolesniuose skaičiavimuose darysiu prielaidą, kad ateityje default rates bus vos didesni ir bus tokie:

A reitingo default rate ateityje bus 1,5%, B reitingo 4%, C reitingo 8% ir D reitingo 15%.

Tai kiek didesni dydžiai, nei istorinis Finbee platformos vidurkis, bet It’s better to be safe than sorry.

c) Tikėtinas recovery rate

Darysiu prielaidą, kad 70% A reitingo defaultinusių paskolų bus išieškota, 60% B ir C reitingų, ir 50% D reitingo. Kaip ir vertinant tikėtiną default rate, tai konservatyvus vertinimas. Finbee tikrai gali pasiekti ir geresnių rezultatų.

d) Finbee sutarties sudarymo mokestis

Kažkada buvo kilęs “rimtas skandalas”, kai Finbee pakeitė savo tarpininkavimo mokesčio metodiką. Kadangi šio įrašo tikslas nėra Finbee platformos analizė, tai plačiau nesiplėsiu. Tik priminsiu esmę trumpai.

Šiuo metu investuojant į Finbee paskolą, dalis investuotos sumos išmokama paskolos gavėjui, bet dalį sumos pasiima Finbee, kaip tarpininkavimo mokestį. Šį mokestį paskolos gavėjas grąžina kartu su paskolos suma, bet nuo jo neskaičiuojamos palūkanos. Tarkim, jeigu surenkama 1000 eurų paskola C reitingo, tai Finbee pasiima 8,8% tarpininkavimo mokestį, 88 eurus. Paskolos gavėjas gauna 912 eurus, kuriuos grąžina anuiteto būdu, kartu su palūkanomis nuo šios sumos. Paskolos gavėjas taip pat grąžina 88 eurų sumokėta tarpininkavimo mokestį, bet be palūkanų.

Koks tiksliai yra tarpininkavimo mokestis man nėra visiškai aišku. Šiuo metu Finbee pirminėje rinkoje esančių paskolų duomenimis, Finbee taiko 2% tarpininkavimo mokestį A reitingo paskoloms, 7,95% B reitingo, 8,8% C reitingo. Šiuo metu platformoje nėra nei vienos D reitingo finansuojamos paskolos, tad negaliu pasakyti, koks mokestis D reitingui.

Tačiau imant kai kurių mano turimų paskolų duomenis, randu ir kitokių skaičių. Finbee niekada nepasižymėjo skaidrumu, tad dažnai kažkas lieka neaišku.

Skaičiuodamas toliau, darysiu prielaidą, kad tarpininkavimo mokestis yra 2% A reitingui, 7,95% B reitingui, 8,8% C reitingui, ir, tarkim, 10% D reitingui. Paskutinį skaičių išgalvojau iš lempos.

Teisybės dėlei, šis mokestis didelės įtakos grąžai neturi.

Rezultatai

Surašiau aprašytas prielaidas į lentelę ir paskaičiavau Finbee platformoje tikėtiną investavimo grąžą.

Kaip paskaičiavau šiuos duomenis ? Metodologiją jau papasakojau pirmame straipsnyje apie vartojimo kreditų grąžos modeliavimą. Ten pat galite rasti nuorodą į Excel failą. Tiesa, jį reikia šiek tiek modifikuoti. Nes nuorodoje pasiekiamame Excel faile nėra atsižvelgiamą į Finbee tarpininkavimo mokestį. Jei kam įdomūs tikslūs skaičiavimai kreipkitės, atsiųsiu.

Pagal mano skaičiavimus, šiuo metu investuojant į Finbee administruojamas paskolas galima tikėtis uždirbti nuo 6,6% iki 10,4% investuojant į A reitingo paskolas.

B reitingo paskolos siūlo nuo 8,6% iki 13,2% uždarbį. B reitingo istorinis default rate nedidelis. Šio reitingo paskolos su 15-16% palūkanų norma mano galva pačios patraukliausios, tik jas gauti nėra lengva. Bėda – tokios paskolos yra 48-71 mėnesių laikotarpio. Tad investuotojui norinčiam likvidumo, arba bijančiam platformos rizikos, reikia ieškoti trumpesnio laikotarpio paskolų.

C reitingo galima grąža yra nuo 9,7% iki 14,2%. Smarkiai nesiskiria nuo B reitingo, o default rate dvigubai didesnis. Tačiau jų didesnis pasirinkimas, nei B reitingo aukštų palūkanų paskolų.

D reitingo paskolos siūlo grąžą nuo 12,7% iki 15%. Tačiau čia didžiausia platformos rizika. Finbee nutraukus veiklą šių paskolų turinčio portfelio vertė būtų mažesnė, nei portfelio su aukštesnio reitingo paskolomis.

Praeitų įrašu paragrafe pavadiniu “Kuo skiriasi mokios ir nemokios paskolos, jų rizikos ir grąžą” argumentavau, kad rizikos kylančios investuojant į mokias paskolas, ir paskolas, kurių didelė dalis tarp nemokiomis, skiriasi. Tad palūkanų norma yra tik vienas iš faktorių, apsisprendžiant į kokias paskolas investuoti.

Jeigu praeitame įraše modeliuoti Paskolų klubo grąžos duomenys nėra itin patikimi, nes tai teoriniai skaičiavimai. Tai šie Finbee tikėti grąžos rodikliai – patikimi. Jeigu platforma nebankrutuos, nebus didelės ekonominės krizės šalyje ir nesikeis teisinė aplinka, reguliuojanti tarpusavio skolinimo platformų veiklą ir/ar paskolų išieškojimą.

Realu, kad istoriniai investuotojų į Finbee rezultatai dar geresni, nei pateikiami lentelėje. Todėl, kad palūkanų normos istoriškai buvo aukštesnės, nei siūlomos dabar.

Pabaigai

Šiuo įrašu aš nevertinu, ar Finbee platforma yra patikima. Nevertinu jos veiklos tęstinumo perspektyvų, darbuotojų ir akcininkų, investuotojų interesų užtikrinimo.

Net jeigu dabar siūlomas uždarbis atrodo viliojančiais, remiantis Finbee istoriniais default rates ir recovery rates, platformai nutraukus veiklą investuotojai galėtų patirti reikšmingų nuostolių.

Finbee niekada nepasižymėjo skaidrumu. Didelis pliusas, kad pateikia visą savo paskolų portfelį viešai. Bet daugiau jie nei į klausimus atsakinėja, nei paaiškina kaip veikia jų platformą, beveik nėra jokio bendravimo su investuotojais.

Kitame įraše pabandysiu palyginti Finbee ir Paskolų Klubo rezultatus, kurios gavau šiame ir praeitame blogo įrašuose.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.