Vasara investicijomis domiuosi mažai, dar mažiau laiko skiriu šiam puslapiui prižiūrėti, bet viena tema paskutiniu metu mane šiek tiek erzina.

Norėjau pasinaudoti tam tikrais Lietuviškai instrumentais, bet niekaip nepavyksta uždirbti tiek, kiek norėtųsi.

Lietuvoje galima rasti nemažai sutelktinio finansavimo platformų, kurios žada neblogą grąžą.

Arba pilna platinamų obligacijų emisijų.

Pavyzdžiui, pažvejojus galima rasti neblogų pasiūlymų investuoti Rontgen platformoje už 8-10%, pora įdomių pasiūlymų mačiau naujoje BeMyBond platformoje.

O kur dar lyg iš gausybės rago pasipylusios obligacijų emisijos, žadančios 8-10%.

Tačiau paskaičiavus kiek realybėje uždirbsiu (arba uždirbau), pasirinkdamas šiuos instrumentus – neretai nusiviliu, nes dažnu atveju galutinis rezultatas bus gerokai kuklesnis.

Nes pinigus valgo vienas toks didžiulis gremlinas – laikas.

Turimų santaupų nepavyksta investuoti iš karto.

Užtrunka kol randu norimą projektą, projektas finansuojama arba pasibaigia obligacijų platinimo terminas ir t.t.

O bet kuris uždelsimas valgo grąžą, nes neįdarbinti pinigai palūkanų neuždirba, patiriamas taip vadinamasis cash drag efektas.

Todėl net ir atmetus visas galimas kredito rizikas (riziką, jog projektas ar obligacijų emisiją gali susidurti su emitento mokumo problemomis), net ir tuo atveju, jeigu skolininkas visada laiku mokės pažadėtus pinigų srautus, vis tiek rezultatas gali nuvilti.

Šis postas apie tai.

Skirtingi būdai grąžai skaičiuoti

Pasirodo, suskaičiuoti portfelio grąžą nėra tokia paprasta užduotis, bei yra gausybė rodiklių padedančių šį nelengvą darbą nudirbti.

Siekiant palengvinti suprasti skaitytojui mano vėliau pateikiamus skaičiavimus, pradžiai trumpas intro apie įvairius būdus grąžai skaičiuoti.

CAGR vs YIELD

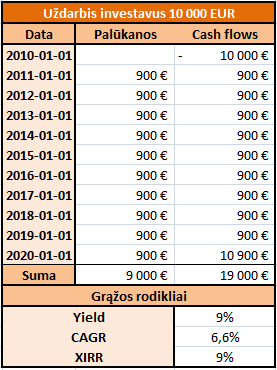

Hipotetinis pavyzdys, jeigu investuosiu 10 000 EUR į kartą per metus palūkanas mokančias 10 metų trukmės obligacijas, kokia bus galutinė grąža, jeigu metinė palūkanų norma (yield) siekia 9% ?

Pasirodo, tikrai ne 9%, bet vos 6,6% !

Prieš dešimtmetį investuoti 10 000 EUR po 10 metų paaugs iki 19 000 EUR.

Kokią metinę grąžą uždirbs toks hipotetinis investuotojas geriausia paskaičiuoti remiantis CAGR grąžos rodikliu, arba:

( 19 000 / 10 000 ) ^ ( 1 / 10 ) – 1 = 6,6%

Kitaip tariant, pradinė 10 000 EUR investicija augo po 6,6% per metus ( 10 000 * ( 1 + 0,066 ) ^ 10 = 19 000 ) ir galutinė sukaupta suma siekia 19 000 EUR.

Taigi, nors įsigytas 9% metinę palūkanų normą turintis instrumentas – uždarbis gerokai mažesnis, siekia vos 6,6%.

Kodėl negavau žadėtų 9%, kodėl galutinė grąža tik 6,6% ?

Nes su pinigais reikia kažką daryti, o ne dešimt metų laikyti išmokėtas palūkanas stalčiuje. Kadangi hipotetiniame pavyzdyje gautos palūkanos nebuvo reinvestuotos, sėdėjo be darbo, tai uždarbis gerokai mažesnis.

XIRR vs CAGR

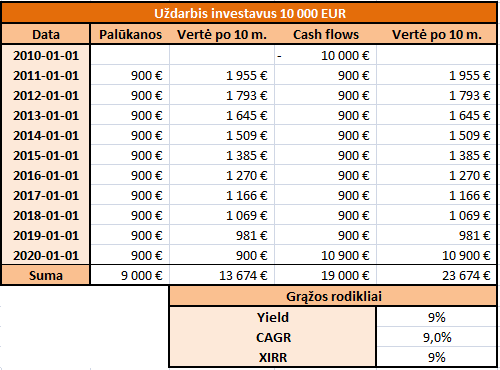

Teisybės dėlei, niekas dešimt metų pinigų stalčiuje ar kojinėje nelaiko, todėl aukščiau pateiktas hipotetinis pavyzdys nėra geras realybės atspindys.

Todėl lengviausias būdas realiai grąžai skaičiuoti naudoti XIRR rodiklį.

XIRR, grubiai galima sakyti, daro prielaidą, kad visi ateities pinigų srautai bus reinvestuoti tokiomis pačiomis sąlygomis, kaip pradinė investicija.

Pavyzdžiui, pirmąjį aukščiau pateiktą pavyzdį modifikavus, jog visos palūkanos reinvestuojamos už 9% metinę palūkanų normą, CAGR ir XIRR vertės gaunamos tokios pačios.

Šiuo atveju metinė palūkanų norma lygi CAGR, kuris savo ruožtu lygus XIRR.

Realybėje būtent XIRR aš pats dažniausiai naudoju tiek skaičiuodamas istorinius savo portfelio rezultatus, tiek modeliuodamas ateities tikėtiną grąžą.

Pasiimi Excelį, susirašai pinigų srautus ir datas, lengvai gauni galutinį rezultatą.

Istorinės grąžos atveju, XIRR parodo kiek kiekvienas tavo investuotas $$$ uždirbo metinių procentų per metus.

Ateities grąžos atveju, XIRR parodo kiek kiekvienas dabar investuojamas $$$ uždirbs ateityje.

Tik skaičiuojant ateities rezultatą daroma prielaidą, jog visi gaunami cashflows bus reinvestuoti tokiomis pat sąlygomis.

XIRR gali būti didesnis nei YIELD

Paskutinis smulkus pastebėjimas, XIRR gali būti ir didesnius už metinę palūkanų normą.

Jeigu, pavyzdžiui, palūkanos išmokamos kelis kart per metus, XIRR visada bus aukštesnis už Yield.

Tiek tos trumpos įžangos apie grąžą.

O dabar prie kelių istorijų, kodėl man nepavyksta uždirbti tiek, kiek norėtųsi.

Istorija nr.1: BeMyBond ir kur dingo mano 1% grąžos

Vienu metu šiais metais sumažinau savo akcijų portfelį ir atsiradusias laisvas lėšas norėjau kažkur investuoti.

Pirma mintis buvo Rontgen, bet niekaip neradau tinkamų projektų, tuo metu visi naujai paleidžiami projektai atrodė skystoki ir mažiau patikimi.

Kaip tik tuo metu pasileido BeMyBond platforma, bei nusprendžiau šią išbandyti (platformos veiklą seku nuo pirmų žingsnių ir jau buvau susidaręs teigiamą nuomonę, bet šis postas ne BeMyBond apžvalga).

Tuo metu buvo platinama 18 mėn. trukmės “Užupio personos” obligacijų emisija už 9% metinių palūkanų, palūkanos mokamos kas 6 mėn.

Kokios grąžos galiu tikėtis uždirbti realybėje, atsižvelgiant į pinigų prastovas ?

Teoriškai, jeigu čia ir dabar, šiandieną, investuočiau 10 000 EUR už 9% metinių palūkanų, kuomet palūkanos mokamos kas 6 mėn. ir pradedamos skaičiuoti nuo šiandien, tai XIRR būtų 9,2%.

Puiku.

Bet bėda, jog kuomet paskaičiavau kiek realiai uždirbsiu iš savo 10 000 EUR investicijos į BeMyBond platformą, tai tokio rezultato nematysiu.

Atsižvelgus į visus kaštus ir prastovas, skaičiuojant realius pinigų srautus, uždirbsiu vos 8,22% !

Kur dingo tas mano vienas procentas grąžos ?

0,5% dingo kaip mokestis platformai, nes BeMyBond taiko kitokią kainodarą nei kitos sutelktinio finansavimo platformos.

Bet šis straipsnis ne apie tai.

Dar 0,5% suvalgė laikas, pagrindinis šio straipsnio herojus. Tiksliau – laikas, kol pinigai nedirbo.

Pardavęs akcijas pinigus į savo Lietuvos banko sąskaitą gavau balandžio 25 d., tuo tarpu investiciją į BeMyBond platformą atlikau gegužės 16 d.

O tuomet, jei gerai suprantu pagal paskolos palūkanų mokėjimo grafiką ir sumas, palūkanos už “Užupio personos” obligacijų emisiją BeMyBond platformoje pradedamos skaičiuoti nuo kažkur gegužės 1d.

Šis ~1 mėn., kol pinigai nedirbo, man kainavo apie ~0,5% metinių palūkanų uždarbį.

Svarbu pažymėti, jog 8,2% uždirbsiu tik tuomet, jeigu visos numatomos įmokos bus mokamos pagal grafiką ir paskola grąžinta po 18 mėn.

Pagal paskolos sąlygas paskolos gavėja turi opciją skolą grąžinto praėjus 12 mėn. laikotarpiui, o tokiu atveju mano uždarbis būtų reikšmingai mažesnis (apie tai sekančiame pavyzdyje).

Todėl net ir mokių paskolų grąža iš sutelktinio finansavimo platformų, tam tikrai atvejais, gali būti gerokai mažesnė, nei pradinė palūkanų normą. Net apie 1% mažesnė !

O kur dar nemokių paskolų įtaka grąžai …

Istorija nr.2: Rontgen ir kur dingo mano 2% grąžos

Kita panaši istorija, su dar labiau gremlinų apgraužta grąža, apie vieną mano Rontgen investiciją.

Metų pradžioje, panašiai kaip ir su BeMyBond, pardaviau šiek tiek akcijų ir dalį gautų lėšų investavau į vieną Rontgen projektą.

Investavau į 12 mėn. trukmės projektą su 10% metine palūkanų norma.

Teoriškai tokiu atveju, jeigu lėšos investuojamos ir palūkanos pradedamos mokėti iš karto, XIRR grąža siektų 10,4%.

Realybėje, kaip visada, užtruko kol radau norimą projektą, bei dar viena bėda nutiko – paskola gražinta gerokai ankščiau laiko !

Ši konkreti paskola buvo grąžinta vos po penkių mėnesių.

Todėl ~10% grąžos akyse neregėjau ir uždirbau vos 8,22% !

Kur dingo du procentai ?

Pardavęs akcijas pinigus į savo sąskaitą gavau sausio 5 d., tuo tarpu į projektą investavau tik sausio 30 d. Beveik mėnesį užtruko, kol radau norimą ir patinkantį projektą (buvo dar pora man patinkančių projektų Rontgen per tą mėnesį, bet kiti buvo greitesni ir aš nespėjau investuoti).

Kadangi paskolos trukmė, dėka išankstinio grąžinimo, gavosi tokia trumpa, ši 1 mėn. trukmės prastova nepaprastai reikšmingai sumažino galutinį uždarbį.

Laiko gremlinai iš manęs pavogė 2% !

Nemažai …

O dabar sėkmės man ieškoti kur vasarą reinvestuoti gautas lėšas … Per pirmą savaitę po pinigų gavimo nieko dora dar neradau.

Istorija nr. 3: Lietuviškų obligacijų striptizas

Paskutiniu metu naujai atrasta turto klasė Lietuvoje – vietinių įmonių obligacijos.

Vietinės įmonės ir tarpininkai neblogai raitosi siekdami pritraukti retail investuotojus į gausias naujų obligacijų emisijas.

Tačiau dažnai nedaug dėmesio atkreipiama į ganėtinai bjaurią obligacijų platinimo infrastruktūrą ir sąlygas.

Ko pasekmė – investuotojai patiria didžiulį neigiamą cash drag efektą.

Jeigu sutelktinio finansavimo atveju smulkių investuotojų galutinis uždarbis 0,5-1% mažesnis nei pradinė palūkanų norma (nebent investuojama nesirenkant projektų), tai obligacijų atveju galutinis uždarbis gali būti ir ~2% mažesnis.

Nes su obligacijomis yra keletas bėdų.

Pirmoji – užtrunka, kol randama tenkinanti emisija, tuomet kol praeina emisijos subscription period, settlement ir t.t.

Antroji – niekada negali būti tikras, jog pateikęs pasiūlymą įsigyti tam tikrą obligacijų kiekį pirminio platinimo metu, gausi norimą obligacijų kiekį, nes dauguma emisijų (bent jau tų, kurios man atrodo įdomesnės) yra oversubscribed.

Bet smagioji emisijų platinimo savybė yra ta, jog pinigus sumoki iš anksto, o ar gausi obligacijų paaiškėja tik platinimo terminui pasibaigus.

Jeigu obligacijų negavai – rezervuotas lėšas atgausi, pinigų neprarasi. Bet pinigai stovės be darbo ir juos grauš laikas.

Tarkim, pamodeliuokime situaciją, kuomet norima investuoti 10 000 EUR vertės obligacijų, naudojantis Šiaulių Banku kaip tarpininku.

Šiaulių Bankas ima 20 EUR komisinius už vieną sandorį (šių komisinių tam tikrais atvejais jų įmanoma išvengti).

Jeigu platinamos 2 metų trukmės obligacijos su 10% metine palūkanų norma, bei palūkanos mokamos du kartus per metus, kokia grąža būtų tokiu scenarijumi ?

Skaičiuosiu kokią grąžą galima uždirbti, jeigu šią mažins keletas prielaidų:

- Atidėjus 10 000 EUR obligacijoms įsigyti užtruks kokį 1 mėn. kol rasi patinkančią emisiją, prasidės ir pasibaigs subscription period ir t.t. Kitaip tariant, vidutiniškai pinigai apie 1 mėn. stovės be darbo.

- Pasibaigus platinimui nepavyks gauti norimo kiekio obligacijų (nes emisija buvo oversubscribed), tarkim, pavyks gauti obligacijų už 5 000 EUR.

- Todėl ši likusi 5 000 EUR suma antrą kartą patirs 1 mėn. trukmės cash drag efektą, kol pagaliau visa suma norima suma bus įdarbinta.

- Pradinė 10 000 EUR suma bus įdarbinta dviem sandoriais, kurių kiekvienas kainuos po 20 EUR, iš viso 40 EUR.

Remiantis šiomis prielaidomis, realybėje grąža iš tokios investicijos remiantis XIRR rodikliu sieks apie 9,35%, kas nėra taip jau blogai.

Bet kas, jeigu norima investuoti ne 10 000 EUR, bet vos 1 000 EUR siekiančią sumą ?

Tokiu atveju XIRR siekia jau tik 7,43%.

Štai kodėl sakau, jog retai vargai daug uždirbs pavilioti naujai leidžiamų obligacijų viliotinio.

Kaip, dažnu atveju, ir stambesnieji investuotojai.

Nes pateiktas hipotetinis pavyzdys, kuriame uždarbis iš 10 000 EUR siekia 9,35%, neatsižvelgia į kelis svarbius aspektus.

Dalis leidžiamų obligacijų yra metų trukmės, todėl cash drag neigiama įtaka tokiu atveju būtų didesnė.

Kita dalis obligacijų turi call option, todėl vėl jų terminas gali netikėtai sutrumpėti (ypač palūkanų normų kritimo atveju).

Štai kodėl aš nematau didelių perspektyvų su Baltijos regiono įmonių obligacijomis.

Smulkmės (po 1 000 EUR) investuoti neapsimoka, nes per daug grąžos paliekama komisiniams.

Stambių sumų investuoti neįmanoma, nes niekada nežinai kiek vienetų obligacijų pavyks gauti dalyvaujant aukcione, o apmokėti reikia iš anksto.

Į trumpos trukmės obligacijas investuoti neverta, nes cash drag turės didžiulę neigiamą įtaką.

Ilgesnės trukmės obligacijų grąžą riboja įvairūs call options, kurie turės reikšmingą neigiamą įtaką būsimai grąžai.

Abejotina, ar norint investuoti ~100k į platų Baltijos regiono įmonių obligacijų krepšelį, realybėje lengva būtų bent 7% uždirbti, po visų cash drags, call options ir būsimų defaults.

Pabaigai

Nereiktų šio įrašo suprasti, kaip kokio kaltinimo P2P platformoms prasta veikla (nors obligacijų platintojams tikrai yra kur pasitempti).

Bet tai siekis atskleisti, sau ir kitiems, jog tam tikri investiciniai instrumentai nėra tokie efektyvūs, kaip gali pasirodyti iš pirmo žvilgsnio.

Bei tinkamai instrumentus lyginti tarpusavyje, nes kai kurie instrumentai tokių didelių cash drag nepatiria.

Cash drag gerokai mažesnis renkantis tarpusavio skolinimo platformas, bei visiškai neegzistuoja investuojant į akcijų rinkas.

Tuo tarpu tokie instrumentai sutelktinio finansavimo platformos ar obligacijos, kuomet investuojama viena didesnė suma iš karto, tinkamo projekto reikia sulaukti ir atrinkti ir t.t., kur yra prastovos – visos šios priežastys reikšmingai mažina grąžą.

Būtina į šiuos faktorius atsižvelgti, formuojant savo lūkesčius ir pasirenkant instrumentus.

Aš spėčiau, labai grubiai, jog tokie sutelktinio finansavimo projektai, kokie skelbiami Rontgen ar BeMyBond, realybėje dėl cash drag uždirbs 0,5-1% mažiau nei skelbia reklaminė metinė palūkanų norma (darant prielaidą, kad neinvestuojama automatu į visus iš eilės).

Obligacijų cash drag (ir komisinių mokesčių) neigiama įtaka gali siekti ir daugiau, bei galutinis uždarbis būti apie 1-1,5% mažesnis, nei nurodoma kupone.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Geras ačiū. Įtariu, kad kadais vykęs mano didesnis ar mažesnis šokinėjimas taro P2P platformų man kainavo :O

Smagiai susiskaitė. Aktualu menkai, kaip labai minimalistinių poreikių persona, dažnai sugebu suinvestuoti totaliai viską, savo pragyvenimo išlaidas patikėdamas grįžtančiam iš savy pinigų srautui. Pasiskaitęs Tamstos nusprendžiau, kad man labai verta perteklinius pinigus leisti į 3 pakopos goindex. Jau po 10 metų turėsiu teisę išsiimti juos be mokesčių, o patį tą laikotarpį naiviai tikiuosi be įsitempimo pragyventi iš gaunamų dividendinių ir palūkanų srautų. Realiai ir ilgiau. Dar prisideda investicinės sąskaitos, kuri jau praėjo vieną svarstymą Seime, sutrikdymai. Suorantu, kad 300eur gpm lengvata galios tik dešimtmetį nuo investicinės sąskaitos atsiradimo ir tik iki 2025 metų sudarytoms pensijų kaupimo sutartims.

Savy ir panašių platformų tikrai smagu, kad cash drag nėra didelis (bent jau po to kai visa pradinė norima suma jau investuota).

Kas liečia III pakopą, kol kas tai tikrai gal ir neblogas instrumentas, kol galioja 300 EUR lengvata.

Visgi, jei mano atmintis neklysta, III pakopa neturi GPM lengvatos ta prasme, kad išlaikius 10 metų nereikės mokėti GPM.

Su III pakopa nereikės mokėti GPM tik tada, jeigu nutraukus sutartį iki pensijos liko nedaugiau kaip 5 metai (bei sutartis sudaryta ne ankščiau nei prieš 5 metus).

Sveiki,

dėkui už straipsnį apie “cash drag” efektą. Neteko susimąsyti. Tik nežinau ar retail investutojas gali kažkaip dirbti su tuo. Skamba labiau kaip profesonalaus valdytojo smulki tema, kuri gal ir įdomi, kai kitos temos išsemtos. 🙂

Abejočiau ar P2P ir obligacijos palyginamos. P2P galima greitai investuoti, bet faktinė grąža nuo realios gali skirtis daugiau, nei 2%. Sukris nemokūs gavėjai, dar laukimas kol mokės dalinai mokūs ir labanaktis grąžai. Priartės ptf grąža prie indėlio. 🙂

Lyginti vietines obligacijas ir pasaulio akacijas apskritai nelabai korektiška.

Mano patirtis, kad vietinės obligacijos geras būdas laikyti pinigus medium term ir susimokėti 1-2%. Alternatyva akcijos/ETF, kur reikia dešimtmečiams palikti pinigus. 🙂

Man kitiems straipsniams būdų įdomu išgirsti ar dabartinės 8% – 10% LT obligacijų grąžos tvaru.

T.

Obligacijos ir P2P iš esmės tas pats skolos instrumentas, tik kita forma skola platinama. Per tą pačią BeMyBond platformą būtent į platinamas obligacijas investuojama.

Tuo tarpu akcijų su obligacijomis aš tikrai netapatinu. Tačiau jeigu akcijų uždirbs, pavyzdžiui, 8% per ateinančius 10 metų, tai arti 8% siekiančią grąžą pasinaudojant ETF instrumentu bus įmanoma pasiekti.

Obligacijų atveju, investuojant į pavienes Baltijos regiono obligacijos, su 8% palūkanų norma, tokios grąžos pasiekti nepavyks, kas ir buvo šio straipsnio esmė.

Ką turite omenyje, sakydamas, ar 8-10% LT obligacijų grąžos tvaru ?

Nes čia galima turėti omenyje du dalykus – ar tokios palūkanų normos laikysis (nežinau, bet jau ir taip gerokai sumažėjo LT obligacijų patrauklumas, bei šios yra tokios mehhh, nebelabai patrauklios) arba klausimą, ar jau iš išleistų obligacijų pavyks uždirbti, dėl galimų defaults (tikėtina, uždirbti pavyks, bet mažiau, bent jau investuojant į diversifikuotą krepšelį, kuriame dalis obligacijų defaultins/bus restruktūrizuota).

Labai ačiū už įdomų straipsnį, jau buvau pasiilgęs naujo posto. Pora smulkių replikų:

> Stambių sumų investuoti neįmanoma, nes niekada nežinai kiek vienetų obligacijų pavyks gauti dalyvaujant aukcione, o apmokėti reikia iš anksto.

Per paskutinius porą metų beveik 70% savo portfelio sudėjau į įvairias lietuviškas komercinio NT vystymo projektų obligacijas, su mano lietuviško banko privačios bankininkės pagalba. Prie kažkurio Jūsų straipsnio vienas komentatorius berods jau minėjo apie šitą paslaugą, kuri dažnai palengvina gyvenimą. Tai kiek per banką investavau į viešas/neviešas lietuviškų įmonių emisijas, tai visada gaudavau tiksliai tiek kiek prašyta. Juodu ant balto toks įsipareigojimas niekur neparašytas, ir čia labiau mano spėjimas, bet galėčiau lažintis, kad rimtesni emitentai ir priv. bankininkystės skyriai yra gerai susidirbę, ir turi interesą kažkiek prioritetizuoti priv. bankininkystės klientus.

>Ilgesnės trukmės obligacijų grąžą riboja įvairūs call options, kurie turės reikšmingą neigiamą įtaką būsimai grąžai.

Ne visose, bet dažnose emisijose būna numatytas minimalus išlaikymo terminas (pvz. 12 mėn.) + papildoma premija už išankstinį išpirkimą, pvz. 1 proc. dydžio. Tai kažkiek palengvina, tiek srautų planavimą, tiek pagerina grąžą 🙂

Jei visi investuoti taip atsargiai kaip bulius, turbut visos p2p platformos sustotu 🙂

O jei rimtai – i rontgen as manau kad turetu investuoti tie, kurie i projekta gali investuoti nuo 50k. Kas maziau – visgi geriau sakyciau kitos platformos, nu ir daugiau projektu mazesnem sumom. Uzlekti gali, bet uzlekti gali visur.

Kurios kitos ? Nes tų patikimesnių ne tiek ir daug.

Bet teisybė, Rontgen kuo didesnė suma, tuo patrauklesnis pasirinkimas.

Profitus, Crowdpear kol kas man tinka.

Tarp situ vieju – skirtumas mazdaug 4%. Kol kas crowdpear turi uzlekusius 3 projektus, du is ju turiu as, bet ten as esu imetes simboliskai, tai kol kas ne itin skauda.

Sios dienos rontgen laiskas investuotojams (iskarpa):

Skirtingos platformos susidūrė su skirtingais iššūkiais: vienai platformai teisminiu keliu buvo panaikinta investuotojų naudai įkeisto turto hipoteka, kita sulaukė viešos žiniasklaidos ir savo investuotojų kritikos dėl prastėjančios investicinio portfelio kokybės, užsienyje nemokių paskolų ir neskaidrios komunikacijos.

Kita žiniasklaidoje aptarta istorija – investuotojų naudai įkeisto nekilnojamojo turto hipotekos panaikinimas. Viena iš platformų susidūrė su, mūsų akimis, galimai neteisėtais NT vystytojo veiksmais. Panašu, kad NT plėtotojas, kuris skolinosi lėšas iš vienos iš platformų investuotojų, neatskleidė, kad užtstato turtą, kurio dalis yra parduota pirkėjui sumokėjus gerokai didesnį nei rinkoje įprasta avansą. Teismas tai įvertino kaip būsto įsigijimą ir investuotojai prarado jų naudai įkeistą turtą.

Gal kazkas skaite tuos straipsnius? Antas speju HeavyFinance, o kas cia su hipoteka uzleke?

Vienas EstateGuru, o kitas, kaip žemiau jau parašė anoniminis komentatorius, tai Profitus vieno projekto istorija.

EsateGuru buvo daug kritikos viešoje erdvėje dėl naujų mokesčių ir bėdų su Vokiškomis paskolomis (panašu, greit ir pilnai jos nebus atgautos, jei iš vis kada nors kas grįš).

Profitus, kaip jau minėta, nesuvaldė teisinių/sukčiavimo rizikų.

Viktorai, aš irgi tuos įvykius viena akim stebiu, nesu investavęs bet įdomus teisinis precedentas. Yra atvira feisbuko grupė P2P Lietuva, ten visas tas peripetijas apraš0 žmonės, kurių investicijos nuplaukė. Kalba eina apie Profitus projektą P23. Čia cituoju vieno iš grupės narių tekstą:

“Prieš bankrotą vystytojas sudarė preliminarią sutartį ir paėmė daugiau nei pusę vertės avansu iš pirkėjo (fizinio asmens). Po bankroto pirkėjas kreipėsi į teismą dėl preliminariosios sutarties pripažinimo notarine. Kadangi pirkėjas yra fizinis asmuo, tai jis teismo laikomas silpnesniąja šalimi ir jo prašymas buvo patenkintas, o profitus turėta hipoteka panaikinta teismo sprendimu. Nebėra hipotekos – nebėra iš ko išieškoti pinigus. “

https://www.infolex.lt/tp/2252915

34. Teisėjų kolegija, atsižvelgdama į pirmiau nurodytus kasacinio teismo išaiškinimus, pažymi, kad verslo subjektas, kurio pagrindinė veikla susijusi su nekilnojamojo turto plėtotojų konkrečių projektų, be kita ko, daugiabučių statybos, finansavimu, turi žinoti apie pardavėjų šioje verslo srityje įprastai taikomą praktiką, kai butai pardavinėjami iš anksto, t. y. dar neužbaigus statybų, sudarant preliminariąsias pirkimo–pardavimo sutartis su būsto pirkėjais. Todėl tokiais atvejais kreditorius, siekdamas hipoteka užsitikrinti suteiktos paskolos ar kredito grąžinimą, turi pasidomėti ir įsitikinti, ar plėtotojo pasiūlytas įkeisti konkretus nekilnojamasis daiktas – butas, esantis objekte, kurio statybą kreditorius finansuoja, iš tikrųjų nėra parduotas kitiems asmenims. Teisėjų kolegijos vertinimu, tam nepakanka patikrinti viešo registro duomenis ir remtis paties skolininko, kaip įkaito davėjo, pareiškimais ir (ar) patvirtinimais. Tokią informaciją rūpestingas ir apdairus kreditorius gali objektyviai patikrinti ir kitais būdais (pavyzdžiui, kaip potencialus pirkėjas kreipdamasis į pardavėją dėl galimybės įsigyti konkretų butą (ar nerezervuotas), patikrindamas, ar faktiškai pastatytu butu niekas nesinaudoja, jo neįsirenginėja, jame negyvena ir pan.). Taigi, atsižvelgiant į nurodytos verslo srities ypatumus, hipotekos kreditoriui, siekiančiam pagrįsti savo, kaip daiktinės teisės (hipotekos) įgijėjo, sąžiningumą, tokiais atvejais turi būti keliami aukštesni rūpestingumo ir apdairumo reikalavimai, nes jis finansavimo teisiniuose santykiuose veikia kaip profesionalas (verslininkas). Hipotekos kreditorius turi pagrįsti, jog tinkamai įvykdė minėtą pareigą, t. y. ėmėsi visų įmanomų protingų priemonių patikrinti, ar nėra hipotekos sandorio teisinių trūkumų, dėl kurių toks sandoris gali būti pripažintas negaliojančiu. Neįrodžius tokių aplinkybių, hipotekos kreditorius negali būti laikomas sąžiningu prieš trečiuosius asmenis (t. y. negalėjusiu žinoti, kad įkeičiamas turtas iki hipotekos sandorio sudarymo buvo parduotas ir skolininkui nuosavybės teise nebepriklauso).

35. Nagrinėjamu atveju pirmosios ir apeliacinės instancijos teismai, ištyrę ir įvertinę byloje pateiktus įrodymus, nenustatė, kad atsakovė UAB Sutelktinio finansavimo platforma „Profitus“ Hipotekos sutartį sudarė kaip sąžininga hipotekos kreditorė. Pirmosios instancijos teismo sprendime (45 punkte) nurodyta, kad byloje nepateikta objektyvių duomenų apie atsakovės UAB Sutelktinio finansavimo platformos „Profitus“ protingas pastangas įsitikinti atsakovės UAB „Pranašumas“ Hipotekos sutartyje nurodytų duomenų (patvirtinimų) realumu (t. y. kad sudaroma Hipotekos sutartis nepažeidžia teisės aktų, trečiųjų asmenų teisių ir teisėtų interesų, taip pat kad yra gauti visi šiam sandoriui sudaryti privalomi trečiųjų asmenų sutikimai). Apeliacinės instancijos teismo nutartyje (41 punkte) nurodyta, kad atsakovė UAB Sutelktinio finansavimo platforma „Profitus“ domėjosi sandorio objektu, t. y. tikrino registrus, dėl įkeičiamo objekto statuso priėmė skolininkės UAB „Pranašumas“ patvirtinimus ir pareiškimus, nors kaip kreditavimo srities profesionalė, atsižvelgdama į tai, kad atsakovė UAB „Pranašumas“ priklausė didesnės rizikos skolininko C kategorijai, galėjo imtis ir kitų būtinųjų veiksmų savo teisių įgyvendinimui užtikrinti. Tokios nustatytos aplinkybės, nors bylą nagrinėjusių teismų procesiniuose sprendimuose aiškiai tai nenurodyta, iš esmės suponuoja išvadą, kad atsakovė UAB Sutelktinio finansavimo platforma „Profitus“ neįrodė, jog faktiškai negalėjo žinoti Hipotekos sutarties teisinių trūkumų, sudariusių pagrindą šį sandorį pripažinti negaliojančiu.

Man Rontgen atrodo nepatikima vien dėl jų agresyvaus PR’o per žmones, mažai ką bendro turinčius su finansais (mano nuomone), tik neatsimenu tos merginos vardo. Esu matęs ją kašio rungtynėse pirmoje eilėje ant parketo su kažkokiu marozu, taip pat kitame epizode su kvadratinio veido vyruku važiuojant prabangiu kabrioletu per miestą – iš to susidariau savo įspūdį ir apie platformą.