Kodėl žmonės investuoja ?

Dažniausia priežastis – noras dabar turimus pinigus išsaugoti ateičiai.

Jei šiuo metu uždirbate gerai, gali būti išmintinga dalį lėšų atsidėti tam, kad ateityje galėtumėte anksčiau išeiti į pensiją arba gyventi oriai sulaukus garbingo amžiaus.

Atėjus tam laikui, teks spręsti klausimą, kiek iš sukaupto kapitalo galite kasmet išleisti, kad pinigai neišsektų anksčiau nei poreikiai.

Terminas, nusakantis, kiek kas mėnesį galima saugiai išleisti, kad santaupos per anksti neišsektų, angliškai „safe withdrawal rate“ (SWR) ir yra išreiškiamas procentu nuo sukauptos sumos.

Ironiška, tačiau taupyti yra daug lengviau nei panaudoti santaupas nuolatinėms pragyvenimo išlaidoms padengti.

1. Kaip žinoti SWR ir kitos bėdos

Sukaupus tam tikrą sumą pinigų, labai sunku nustatyti, kokią dalį jų galima išleisti kiekvieną mėnesį.

Pavyzdžiui, jei šiuo metu turiu 1 mln. eurų ir planuoju gyventi dar 30 metų (o čia jau iš karto kyla problema – niekas nežino, kiek laiko gyvens), kaip apskaičiuoti, kiek per mėnesį galima išleisti, kad pinigų užtektų iki gyvenimo galo?

Trumpai tariant, tiksliai numatyti, kiek galima išleisti iš santaupų, kad jų užtektų iki gyvenimo pabaigos, dažniausiai yra neįmanoma.

Kodėl taip yra ?

(a) Kuriam laikotarpiui planuoti išlaidas?

Pirmoji problema – nežinomybė dėl gyvenimo trukmės. Niekas tiksliai nežino, kiek laiko gyvens ir kiek pinigų reikės per visą gyvenimą. Todėl tenka rinktis: arba prisiimti riziką, kad santaupos gali baigtis anksčiau, arba gyventi kukliau, nei galbūt būtų galima sau leisti.

(b) Nominali investicijų vertė svyruoja

Antroji problema yra nuolatinis investicinio portfelio vertės svyravimas.

Tarkime, turiu 1 mln. eurų portfelį, investuotą į akcijas. Jo vertė gali smarkiai kristi per kelias dienas ar mėnesius.

Nusprendus kasmet išleisti 40 tūkst. eurų (tai būtų 4% nuo pradinės portfelio vertės), šis planas gali atrodyti tvarus. Tačiau jei rytoj portfelio vertė nukris 50%, norint išlaikyti tą patį pragyvenimo lygį, teks išleisti jau 8% per metus.

Tai toli gražu nėra tvari strategija.

Dėl šių svyravimų planavimas tampa sunkiai įgyvendinamas praktikoje.

(c) Reali investicijų vertė svyruoja dar labiau

Trečia problema, lyg portfelio svyravimų būtų maža, pragyvenimui reikalingos išlaidos irgi svyruoja.

Jei šiuo metu už 40 tūkst. eurų galiu gyventi, nėra garantijos, kad to užteks po kelių metų. Infliacija gali reikšmingai sumažinti santaupų perkamąją galią.

Štai, mano paties asmeninės išlaidos pastaraisiais metais, per infliacinį šoką, išaugo apie 50%.

Šitoks didžiulis išlaidų svyravimas, sukeltas infliacijos, net jeigu poreikiai nesikeičia, paverčia pragyvenimą iš santaupų dar problematiškesniu.

Be to, gali pakisti ir poreikiai – ligos, vedybos, vaikai ir kitos nelaimės gali padidinti išlaidas.

Dėl šių trijų priežasčių – (a) nežinomo laikotarpio, (b) nominalios vertės svyravimų ir (c) infliacijos ir gyvenimo būdo pokyčių – SWR apskaičiavimas nėra matematinis uždavinys.

Gyvenimas neapibrėžtas ir ateitis nežinoma, su šiuo neapibrėžtumu tenka susitaikyti.

Nežinai geriausio – ruoškis blogiausiam

Kadangi neįmanoma apskaičiuoti, kiek gali išleisti, jog mirtum su 0$ sąskaitoje (o mirti dėl to, kad turi 0$, irgi neskamba kaip viliojantis problemos sprendimas), vienas iš problemos sprendimo būtų yra remtis istorine patirtimi.

Analizuojant skirtingų turto klasių istorinius duomenis, galima apskaičiuoti, kokį procentą nuo portfelio vertės buvo galima saugiai nusiimti per metus, kad pinigų užtektų tam tikram laikotarpiui, pvz., 30 metų, praeityje.

Šis procentas vadinamas saugia nusiėmimo norma arba SWR (safe withdrawal rate).

Tam tikrais atvejais ši norma gali būti labai maža dėl retų istorinių įvykių, kurie galbūt niekada nepasikartos. Todėl dažnai skaičiuojama ir sėkmės tikimybė (success rate) – tai tikimybė, kad prie tam tikros nusiėmimo normos (withdrawal rate) pinigai nesibaigs.

Pastaba: Svarbu suprasti terminus withdrawal rate, safe withdrawal rate ir success rate, kad būtų lengviau suprasti toliau dėstomą informaciją.

2. Legendinė Trinity studija ir 4% taisyklė

Lietuvoje pragyvenimo iš santaupų bėda nėra aktuali, bet užsienyje ši tema plačiai išnagrinėta, atlikta daugybė tyrimų. Žymiausias iš jų yra Trinity studiją.

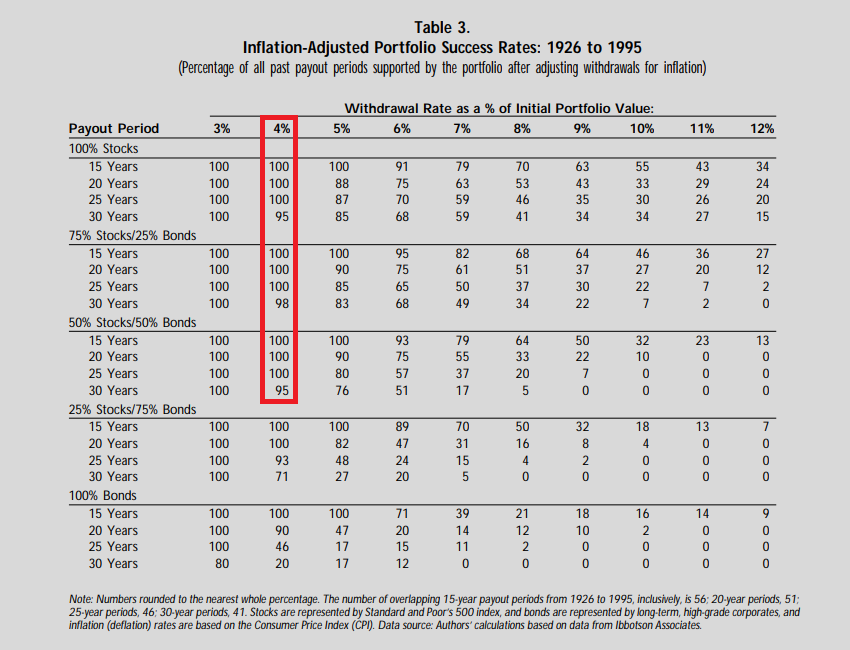

Ši legendinė studija, publikuota 1998 m., nagrinėja įvairias investicinio portfelio alokacijas, sudarytas iš JAV akcijų ir 10 metų trukmės JAV obligacijų. Joje apskaičiuotas success rate rodiklis skirtingiems withdrawal rates, vertinant 15, 20, 25 ir 30 metų laikotarpius.

Metodologijoje yra vienas niuansas: pirmaisiais metais iš portfelio nusiimama tam tikra suma, o vėlesniais metais ši suma koreguojama pagal infliaciją.

Pavyzdžiui, jei nuo 1 mln. eurų portfelio pirmaisiais metais nusiimama 4% (40 000 eurų), o kitais metais infliacija padidėja 10%, antraisiais metais bus nusiimama 44 000 eurų, nepriklausomai nuo portfelio vertės pokyčių (ar portfelio vertė padidėja, ar sumažėja).

Nes jei rinkose vyrauja meškos, pilvui vis tiek valgyt reikia.

Štai pagrindiniai ir svarbiausi Trinity studijos rezultatai, internetuose atkartoti daugybę kartų.

Tyrimas parodė, kad nuo portfelio, 100% sudaryto iš JAV akcijos, saugiai galima nusiimti 4% per metus (ši suma kasmet koreguojama pagal infliaciją, o ne pagal portfelio rezultatus) ir 95% atvejų pinigų užteks 30 metų laikotarpiui.

Kitaip tariant, per visus 30 metų rolling periods nuo 1926 iki 1995 m. (1926-1956, 1927-1957… 1965-1995), 95% atvejų pinigų nebūtų pritrūkę, jei nuo santaupų pradžioje būtų nusiimama 4%, vėliau šią sumą kasmet koreguojant pagal infliaciją.

Portfelio, sudaryto iš 75% akcijų bei 25% obligacijų, success rate prie 4% nusiėmimo normos siekia net 98%. O 50% akcijų bei 50% obligacijų portfelis turi tokį patį 95% success rate kaip ir vien tik akcijų portfelis.

Štai kaip atsirado „4% taisyklė“ – reiškianti, kad pradžioje nusiimant 4% nuo portfelio vertės ir kasmet šią sumą koreguojant pagal infliaciją, pinigai (su 95% tikimybe) nepasibaigs per 30 metų.

Kita svarbi Trinity studijos išvada – obligacijų įtraukimas į portfelį (25-50% dalimi) pagerina arba išlaiko tą patį success rate kaip ir vien akcijų portfelis. Todėl nėra reikalo turėti per didelę akcijų alokaciją.

Kam gi prisiimti papildomą riziką, padidinti portfelio volatilumą ? Nelogiška, geriau elgtis saugiau.

Tačiau svarbu suprasti, jog anot Trinity studijos, 4% nėra maksimali suma, kurią galima nusiimti nuo investicinio portfelio, kad pinigai nepasibaigtų, bet tai maksimali saugi riba.

Kitaip tariant, beveik niekas, kas nusiims 4% per metus, nepritrūks pinigų. Tačiau kai kuriais laikotarpiais buvo galima nusiimti ir daugiau (apie tai vėliau).

Kaip sakiau, skaičiuojant SWR ruošiamasi blogiausiam scenarijui.

Trinity studijos (ir 4% taisyklės) bėdos

Atrodo, kad viskas aišku: saugu nusiimti 4% per metus nuo portfelio pradžioje ir vėliau koreguoti šią sumą pagal infliaciją.

Bet … čia dar daug bet … yra visas tuntas bėdų.

Trinity studija skaičiuoja success rates apibrėžiant juos taip: po 30 metų sąskaitos likutis turi būti daugiau nei 0$. Bet jei tikslas yra po 30 metų turėti daugiau nei 0$, iš tokio tyrimo mažai naudos.

Ypač jei planuojama gyventi iš santaupų ilgiau nei 30 metų.

Kitas trūkumas – studija neatsižvelgia į akcijų vertės rodiklių pokyčius. Istoriškai, kai akcijos yra brangios, saugi nusiėmimo norma yra gerokai mažesnė.

Be to, neatsižvelgiama į šiuo metu esamas obligacijų palūkanų normas, kurios gali būti daug mažesnės už istorinį vidurkį, todėl didelė obligacijų alokacija gali būti nelabai protingas sprendimas.

3. Early Retirement Now

Kadangi Trinity studija turėjo esminių trūkumų, gausu buvo ir kitų autorių bandymų šį klausimą, kiek galima nuo portfelio nusiimti, gvildenti.

Man vienas labiausiai patinkančių šaltinių šia tema yra Early Retirement Now (ERN) blogas, kurio autorius yra ekonomikos profesorius Karsten Jeske, jau pasiekęs finansinę laisvę ir anksti (apie 40 m. amžiaus) išėjęs į pensiją, taip sakant, tikras FIRE’inkas ir dar su PhD kvalifikacija.

Jo bloge galima rasti ilgą seriją įrašų SWR tema, įvairias istorines simuliacijas, skirtingų pinigų nusiėmimo strategijų aprašymus ir palyginimus.

Toliau pateikiamoje informacijoje dažnai remsiuosi būtent ERN autoriaus Karsten Jeske skaičiavimais.

Ilgesni laikotarpiai – mažiau naudos iš obligacijų

Panašiai kaip ir Trinity studijoje, ERN nagrinėja success rates, tikimybes, jog nusiimant tam tikrą procentą nuo pradinės portfelio vertės ir šią sumą koreguojant pagal infliaciją, pinigų pakaks norimam laikotarpiui.

ERN tyrimuose naudojami JAV akcijų, JAV vyriausybės 10 metų trukmės obligacijų ir JAV infliacijos istoriniai duomenys.

Skirtingai nei Trinity studijoje, čia pragyvenimo laikotarpis tiriamas daug ilgesnis – nuo 30 iki 60 metų.

Jei vertiname 30 metų laikotarpį, ERN iš esmės patvirtina Trinity studijos rezultatus: 4% taisyklė veikia puikiai, o obligacijų, kaip ir buvo išvada Trinity studijoje, galima turėti iki 50% portfelio.

Tačiau vertinant ilgesnius laikotarpius, pavyzdžiui, 60 metų, rezultatai gerokai skiriasi.

Šiuo atveju visų alokacijų success rates krenta, tai ypač pastebima, kai portfelyje yra daug obligacijų.

For longer horizons, 100% stocks gives the highest success rate. This goes back to our earlier research that showed that over long horizons bonds can have extended drought periods and only equity-like returns are a guarantee for not running out of money over long horizons. For example, a 4% withdrawal rate has a 95% success probability in a 50%/50% over 30 years, but only 65% over 60 years. The failure probability is 7 times higher over the 60-year horizon!

100% akcijų portfelyje success rates prie 4% nusiėmimo normos taip pat mažėja: nuo 97% iki 89%, jei pragyvenama 60 metų. 75% akcijų bei 25% obligacijų portfelyje success rates mažėja nuo 99% iki 85%, o 50% akcijų bei 50% obligacijų portfelyje – nuo 95% iki 65%.

Pirmoji išvada: formuojant portfelį iš akcijų ir obligacijų 4% taisyklė ne visada veikia, jei planuojama gyventi iš santaupų labai ilgą laiką (pvz., 60 metų). Tokiais atvejais reikėtų mažinti nusiėmimo normą iki maždaug 3,5%.

Laimei, įmanoma ir kitų turto klasių įtraukti, nebūtina apsiriboti akcijomis ir obligacijomis, bet apie tai – vėliau.

Antroji išvada: didelė obligacijų dalis portfelyje, viršijanti 25%, mažina sėkmės tikimybę, jeigu iš santaupų ketinama gyventi labai ilgą laiką.

Ilgiems laikotarpiams būtina rinktis rizikingesnius aktyvus (akcijas, arba kitus), kurie gali pasiūlyti aukštesnę tikėtiną grąžą.

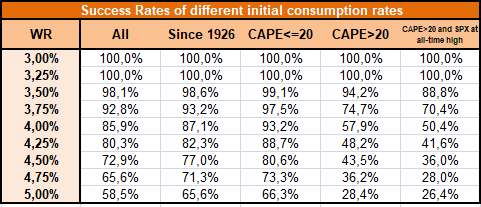

Akcijų vertės rodikliai ir 4% taisyklė

Dar viena tema, kurios Trinity studija visiškai neliečia, bet plačiai nagrinėjama ERN bloge, tai akcijų vertės rodiklių įtaka nusiėmimo strategijų sėkmei.

Investuojant į akcijas, success rates labai priklauso nuo to, kokie yra akcijų vertės rodikliai pradedant iš santaupų pragyventi.

Paimkim scenarijų, kuomet pasirenkama 75% akcijų bei 25% obligacijų alokaciją per 60 metų laikotarpį, palyginsiu success rates prie įvairių CAPE vertės rodiklių.

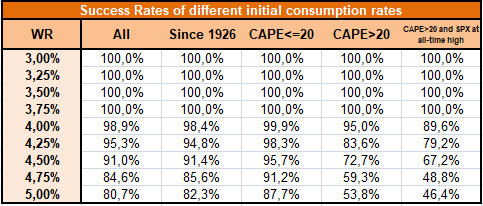

4% taisyklės vidutinis success rate, nepriklausomai nuo akcijų vertės rodiklių, siekia 85,9% (lentelėje stulpelis “All”).

Bet success rate, kai CAPE ≤ 20, yra 93,2%, o kai CAPE > 20, sėkmės rodiklis krinta iki 57,9%.

Šiuo metu viso pasaulio akcijų rinkos indekso CAPE siekia 24. Todėl nereikėtų tikėtis, jog pasirinkus 4% withdrawal rate sėkmės tikimybė pinigams nepasibaigti yra kažkoks istorinis vidurkis.

Pasirinkus tą pačią 75% akcijų bei 25% obligacijų alokaciją ir 30 metų laikotarpį, 4% taisyklė jau veikia geriau.

4% success rate, net CAPE > 20 atveju, siekia 95%, kas tikrai nėra prastas rezultatas. Tačiau pasirinktus aukštesnę nusiėmimo normą tendencija nesikeičia – kuo akcijos yra brangesnės, tuo mažesnė sėkmės tikimybė.

Dar vienas grafikas puikiai paaiškina, kodėl aš šiuo metu vengiu JAV akcijų, kurių CAPE rodiklis rugpjūčio gale siekė 35,54.

Grafike parodoma, jog kuo akcijos yra brangesnės, CAPE aukštesnis, tuo mažesnė tikimybė sėkmingai pragyventi iš santaupų 60 metų laikotarpiu.

Jeigu CAPE > 30, nėra kur pasislėpti, jokios turto alokacijos tarp akcijų ir obligacijų, kuri padidintų sėkmės tikimybę.

Ką daryti tokiu atveju ? Geriausias sprendimas – rinktis mažesnį withdrawal rate, apie 3,5%.

Trečioji išvada: 4% taisykle negalima vadovautis, kuomet akcijos yra brangios, tokiu atveju reikia arba trumpinti laikotarpį (dirbti ilgiau) arba išleisti mažiau.

4. Kitų šalių patirtis

Iki šiol aptariau JAV istorinius duomenis apie saugią nusiėmimo normą, tačiau pasaulis neapsiriboja vien tik JAV.

Kalbant apie ilgalaikius įvairių turto klasių duomenis ir SWR tyrimus kitose šalyse, informacijos nėra daug.

Viena iš svarbesnių studijų šia tema yra Wade D. Pfau atliktas tyrimas “An International Perspective on Safe Withdrawal Rates“.

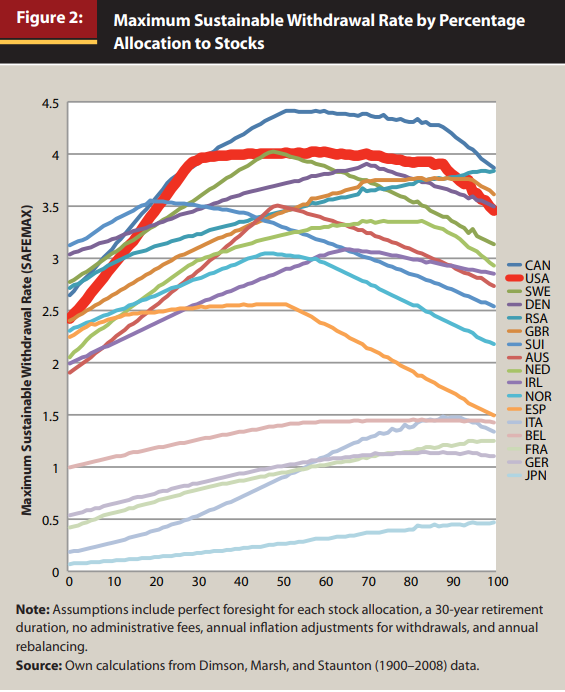

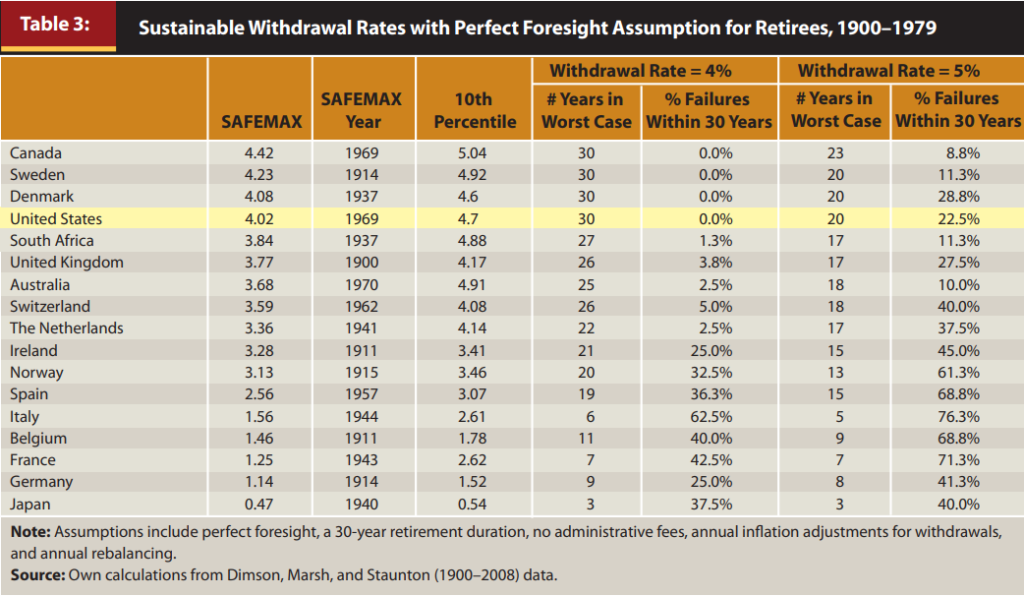

Tyrime argumentuojama, kad 4% taisyklė daugumoje šalių neveikia net ir 30 metų laikotarpiu, jau nekalbant apie 60 metų.

Nepriklausomai nuo pasirinktos alokacijos, didžiausia saugi nusiėmimo norma (SWR, arba SAFEMAX, šie terminai – sinonimai) daugumoje šalių buvo mažesnė nei 4%.

Istoriniai duomenys rodo, kad JAV ir Kanadoje 4% taisyklė buvo sėkminga portfelyje, sudarytame iš 30-80% akcijų. Švedijoje, 4% SWR buvo pasiekiama tik su 50% akcijų ir 50% obligacijų alokacija, o bet kokia kita alokacija šios taisyklės neatitiko. Tačiau visose kitose šalyse 4% taisyklė buvo pernelyg rizikinga ir failino, nepriklausomai nuo turto klasių svorių pasirinkimo.

Daugumoje šalių SWR buvo didžiausias 50-75% investuojant į akcijas, likusią dalį investuojant į obligacijas.

Deja, šie rezultatai gali atrodyti neįkvepiantys – jei net 4% negalima saugiai nusiimti, kyla klausimas, ar apskritai verta taupyti…

Vis dėlto toks pesimizmas gali būti perdėtas. Prasti rezultatai daugelyje šalių gali būti susiję su specifinėmis istorijos aplinkybėmis, kurios ateityje gali nepasikartoti.

Tame pačiame tyrime yra pateikiama ši lentelė.

Šioje Wade D. Pfau tyrimo lentelėje pateikiama kiekvienos šalies maksimalus SWR (“SAFEMAX”), prasčiausi metai išeinant į pensiją 30 metų laikotarpiui („SAFEMAX Year“ stulpelis) ir SWR, atmetus 10% prasčiausių istorinių laikotarpių („10th Percentile“ stulpelis).

Daugumoje šalių, kuriose 4% taisyklė nesuveikė, taip dažniausiai nutiko pirmojo ir antrojo pasaulinio karo metais, o atmetus 10% prasčiausių periodų 4% taisyklė buvo veiksminga.

Visai logiška manyti, ar bent jau taip gali būti, jog tokios destrukcijos niekada nebereikės išgyventi, todėl šie XX a. pirmos pusės duomenys nereprezentuoja ateities.

Ketvirtoji išvada: 4% taisyklė dažniausiai veikia, jei atmetami ypač blogi istoriniai laikotarpiai, pavyzdžiui, pasauliniai karai.

5. Kam reikalingas indeksavimas pagal infliaciją?

Visa, kas aptarta iki šiol, buvo apie vieną ir tą pačią pinigų nusiėmimo strategiją. Ji veikia taip: laikotarpio pradžioje turi sukauptą X sumą, kasmet nusiimi Y sumą. Ši Y suma kasmet yra indeksuojama pagal infliaciją.

Pavyzdžiui, jei turi 1 mln. eurų, pirmais metais nusiimi 4%, t. y. 40 000 eurų. Kiek nusiimsi antrais metais, priklausys tik nuo infliacijos (o ne nuo investicinių rezultatų). Jei infliacija didės, didės ir tavo nusiimama suma, siekiant išlaikyti tą pačią perkamąją galią. Pagal tokią strategiją nusiimamos sumos nesiejamos su portfelio likutine verte.

Iš pirmo žvilgsnio tokia strategija atrodo labai patraukli, nes išlaidos nekinta, nepriklausomai nuo finansų rinkų svyravimų. Tačiau ar nėra geresnių strategijų?

Strategijos be infliacijos indeksavimo

Indeksuojant pagal infliaciją kyla pavojus, kad tam tikrais atvejais portfelio vertei krentant, o infliacijai kartu su pragyvenimo išlaidoms kylant, tektų nusiimti nepaprastai aukštą procentą metinėms išlaidoms padengti, nuo portfelio likutinės vertės.

Vienas iš šios problemos sprendimų – nusiimti ne pagal infliaciją indeksuotą sumą, o fiksuotą procentą nuo turimo portfelio. Pavyzdžiui, tuos pačius 4%. Tokiu atveju, jei portfelio vertė auga, didėja ir nusiimama suma, o jei krinta – mažėja ir nusiimama suma.

Ši strategija leidžia būti tikram, kad pinigai niekada nesibaigs. Net jei portfelis sumažės nuo 1 mln. eurų iki 100 tūkst. eurų, nusiimsi 4%, t. y. 4 000 eurų, vietoje 40 000+ eurų, kurie būtų nusiimami indeksuojant pagal infliaciją.

Bet ši ir panašios strategijos, kai lėšos nėra indeksuojamos pagal infliaciją, turi didelį trūkumą – gali tekti labai ilgą laiką gyventi iš nepaprastai mažų pajamų.

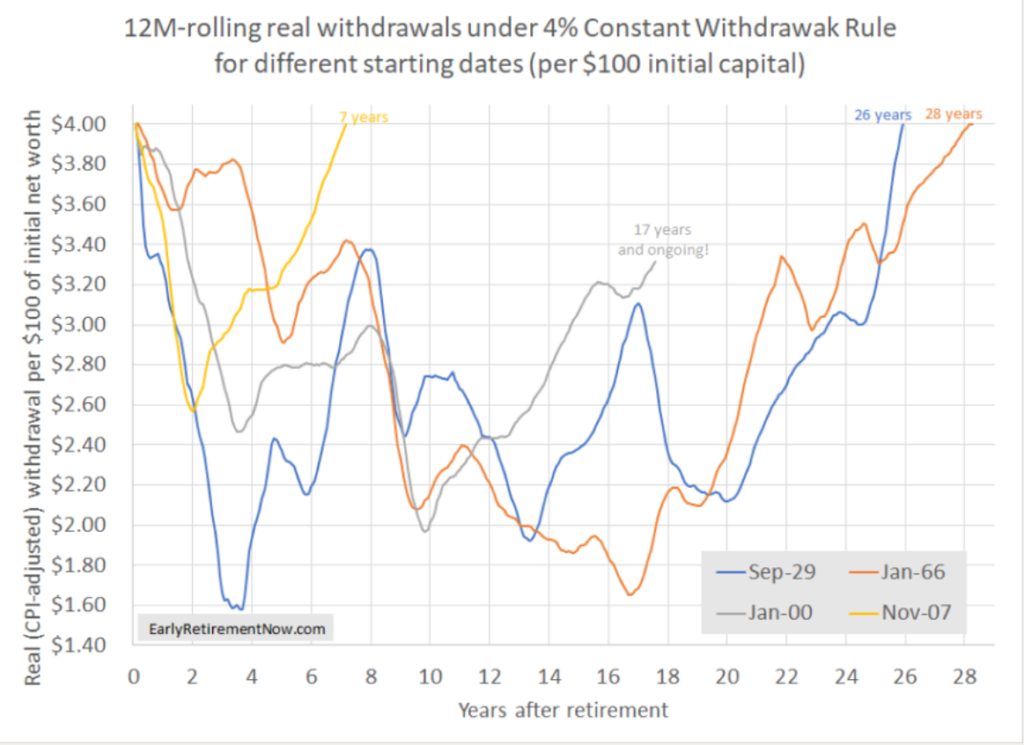

Štai kaip atrodytų tokios fiksuotos 4% taisyklė, be infliacijos korekcijų, istoriniai rezultatai per kelias didžiausias krizes per paskutinį šimtmetį.

Pavyzdžiui, jei 2000 m. būtum išėjęs į pensiją ir taikytum 4% taisyklę be infliacijos korekcijos, po dešimt metų reali nusiimama suma būtų kritusi perpus, o po 17 metų vis dar nebūtų grįžusi į pradinę vertę.

Tai reikštų net 17 metų “diržų veržimosi” laikotarpį!

Strategijose be infliacijos indeksavimo rizika, kad portfelis išseks, pakeičiama kita rizika – gyventi gali tekti gerokai taupiau. Kartais šis taupumas gali būti beprasmis, nes, pasibaigus krizei, paaiškėtų, kad galėjai saugiai išleisti daugiau, diržų veržimasis nebuvo reikalingas.

Penktoji išvada: Jei investicinis portfelis yra vienintelis pajamų šaltinis, nusiimamas sumas būtina indeksuoti pagal infliaciją. Kitu atveju pragyvenimo lygis gali stipriai ir ilgam svyruoti.

Yra ir kitų strategijų, kurios nenaudoja infliacijos indeksavimo. Pavyzdžiui, nusiimama suma gali priklausyti nuo tam tikrų rodiklių, tokių kaip CAPE rodiklis, tačiau jos man nepatinka, todėl plačiau jų neaptarsiu (apie jas rašoma ir ERN tinklaraštyje).

Kai kurios iš šių strategijų, pavyzdžiui, paremtos CAPE rodikliu, veikia geriau, kitos – prasčiau. Tačiau visuose šiuose scenarijuose gali tekti ilgą laiką gyventi kukliau.

6. Sequence of Return Risk

Gali kilti logiškas klausimas: kodėl SWR yra toks mažas rodiklis, vos 4% geriausiu atveju gali nusiimti, nors įvairių turto klasių grąža dažnai didesnė?

Reali istorinė JAV akcijų rinkų grąža siekia apie 6,5% per metus (nominali grąža – apie 10%), o pasaulio akcijos vidutiniškai uždirba apie 5% realią grąžą (nominali grąža – apie 8%).

Kodėl tuomet negalima nė 4% saugiai nuo portfelio nusiimti, kas čia per nesąmonė, ir kur dingsta mano uždirbti pinigai.

Atsakymas paprastas. Kartais galima, kartais ne, o kiek ir kada priklauso nuo pasirinkto laikotarpio ir sėkmės.

Grafike viršuje oranžinė linija rodo maksimalų SWR tų metų, kai pradedamas 30 metų trukmės pragyvenimo iš santaupų laikotarpis.

SWR svyruoja nuo 4% iki 13% ! Kas lemia tokius skirtumus ? Dvi priežastys.

Pirma, mažiau svarbi – kokia bus vidutinė grąža per ateinančius 30 metų, per kuriuos reikės pragyventi iš santaupų.

Antra, ir svarbiausia – grąžos eiliškumas!

Labai svarbu, jog pirmaisiais metais išėjus į pensiją rinkos nesugriūtų ir portfelis nepatirtų reikšmingų nuostolių.

Kitaip tariant, jeigu pinigų nusiėmimo laikotarpio pradžioje rinkos krenta – to laikotarpio SWR yra žemas, o jeigu krizė pasitaikys gerokai vėliau – SWR norma mažai tepaveikiama.

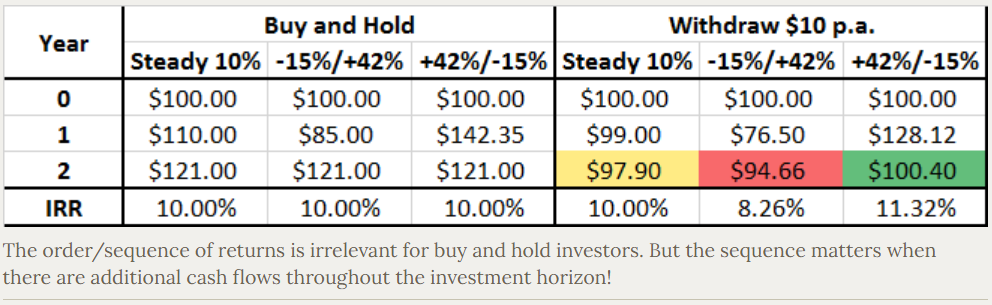

Šis niuansas puikiai atskleistas šioje lentelėje.

Lentelės kairėje pusėje (“Buy and Hold” stulpeliai) parodoma, kad nepriklausomai nuo grąžos per pirmuosius dvejus metus eiliškumo (+10% ir +10%, -15% ir +42%, arba +42% ir -15%), buy and hold investuotojas (kuomet portfelis nėra papildomas naujais įnašais) uždirba tiek pat.

Tačiau pragyvenimo iš santaupų fazėje, kuomet $10 kas metus nusiimama, (Withdraw $10 p.a. stulpeliai) grąžos eiliškumas tampa labai svarbus.

Jei portfelio vertė pirmaisiais metais krenta (-15%/+42%), galutinė grąža po dvejų metų bus 8,26%. Bet jei vertė pirmaisiais metais kyla (+42%/-15%), galutinė grąža sieks net 11,32%.

O buy and hold, primenu, visada uždirba tiek pat.

4% taisyklė kartais failina būtent todėl, jog į pensiją išėję asmenys pirmaisiais metais patiria rinkų kritimą. Vėliau sekantis atšokimas nebeteikia tiek daug paguodos, nes nebeliko pinigų, kurių vertė galėtų atšokti.

Štai nepaprastai iliustratyvi lentelė, paremta tikrais istoriniais duomenimis, kokių rezultatų pasiekė teoriniai investuotojai, pradėję pragyvenimo iš santaupų periodą trimis skirtingomis datomis: 1995 m., 1968 m. ir 1979 m.

Išėjus į pensiją 1955 m. spalį, per 30 metų buvo galima atsiimti po 5,72% per metus (inflation-adjusted nuo pradinės portfelio vertės), nors vidutinė grąža per šį laikotarpį buvo vos 3,45%.

Išėjus į pensiją 1968 m. gruodį, buvo galima nusiimti tik 3,8% per metus, nors vidutinė 30 metų grąža buvo beveik dvigubai didesnė ir siekė 6,16% !

Tuo tarpu išėjus į pensiją 1979 m. kovą buvo galima atsiimti net 9,12% per metus, ir pinigų būtų užtekę 30 metų, nors vidutinė laikotarpio rinkų grąža buvo panaši kaip 1968 m. ir siekė 6,03%.

Skirtumas yra tas, kad po 1968 m. sekė gilus finansų rinkų nuosmukis ir didelė infliacija, tad nors vėliau sekęs atsigavimas ir buvo reikšmingas, buy and hold uždirbo puikią vidutinę 6,16% grąžą per visą laikotarpį, bet pirmojo dešimtmečio nuosmukio metu pinigai pasibaigė.

Šeštoji išvada: Sequence of return rizika kelia didžiausią grėsmę iš visų rizikų veiksnių. Šią riziką būtina riboti pasirenkant tinkamiausią turto alokaciją.

Bet kaip ? Aukščiau pateiktuose tyrimuose atskleidžiamas obligacijų turto klasės netobulumas. Nors obligacijos puikiai diversifikuoja portfelį, tačiau uždirba per mažai, jog didelę dalį portfelio būtų galima investuoti į šiuos vertybinius popierius.

Galbūt yra kitų turto klasių, padedančių ne tik sumažinti portfelio svyravimus, bet dar ir uždirbti neblogai ?

7. P2P ir saugi nusiėmimo norma

Dauguma tyrimu apie SWR apsiriboja dvejomis turto klasėmis – akcijomis ir obligacijomis. O mes čia, Lietuvoje, turime kažką naujo – P2P turto klasę, todėl pabandžiau pamodeliuoti, kaip P2P įtraukimas į portfelį gali paveikti SWR ir success rates.

Bet čia susiduriama su klausimu, kokia gi bus ta grąža ateityje iš P2P investicijų ?

Istorinė mano P2P investicijų grąža siekia apie 10%, bet tokio gero rezultato ateityje nesitikėčiau. Visgi, kokius 8% per metus siekiančią grąžą išspausti gali pavykti.

Remiantis šia 8% metine (arba 0,64% per mėnesį) grąžos prielaida pabandysiu įvertinti, kaip P2P turto klasės įtraukimas paveiktų SWR rodiklį.

Siekiant supaprastinti skaičiavimus, darau prielaidą, jog grąža kiekvieną mėnesį bus stabili ir sieks 0,64%, kas žinoma nėra ir negali būti realybė.

Šios prielaidos nerealistiškumą menkina faktas, jog nepaisant to, kad mano skaičiavimuose nominali grąža stabili, bet reali grąža – ne, nes kinta kartu su infliacija (simuliacijose naudosiu istorinius JAV infliacijos duomenys).

Visgi, ekonominės krizės metu Lietuvoje, sunku pasakyti, kiek iš tų 8% per metus liktų realybėje, todėl į šiuos mano skaičiavimus derėtų žiūrėti su žiupsneliu druskos.

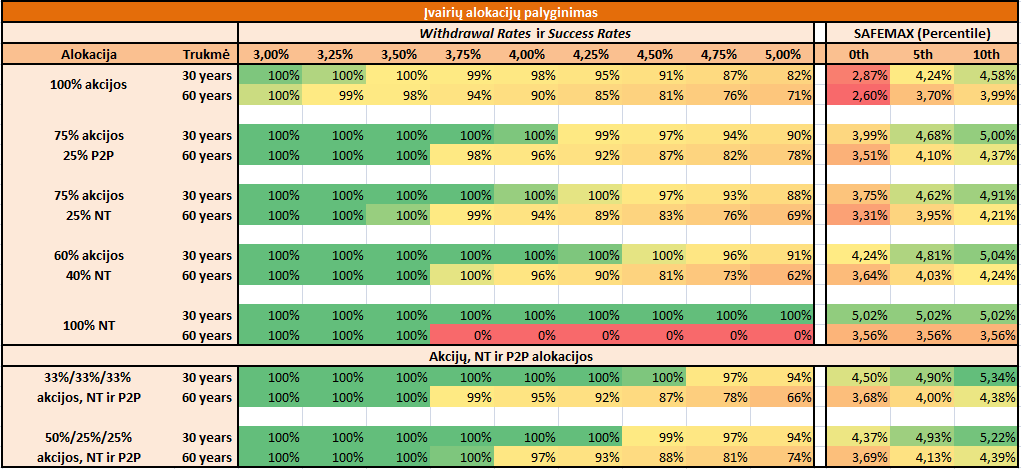

Visus skaičiavimus atlikau naudodamasis ERN įrankiu Google Sheet DIY Withdrawal Rate Toolbox. Skaičiuosiu SWR ir success rates rodiklius portfeliuose, sudarytuose besiremiant istoriniais JAV akcijų rinkų, 10 metų trukmės JAV obligacijų ir P2P duomenimis (P2P atveju darant stabilios 0,64% per mėnesį nominalios grąžos prielaidą).

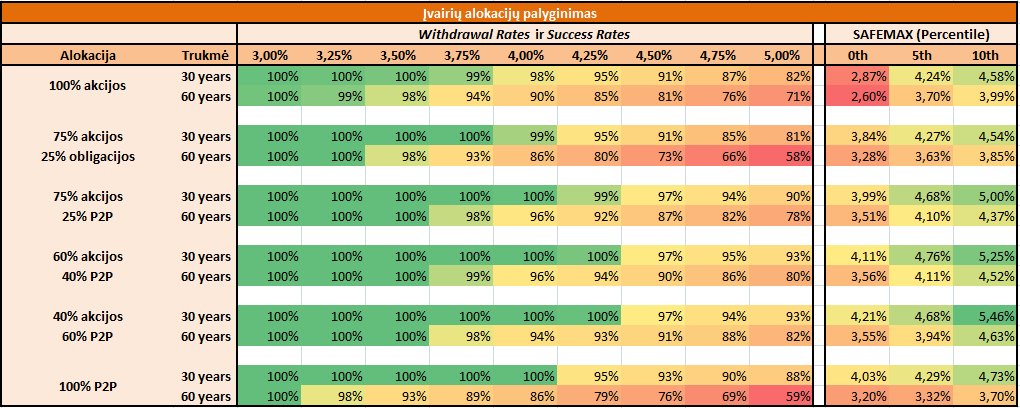

(a) 100% akcijų ir 75%/25% akcijų bei obligacijų portfeliai

Pradžiai palyginsiu dvi turto alokacijas be P2P – 100% akcijų ir 75%/25% akcijų bei obligacijų alokacijas.

Kadangi naudoju tuos pačius ERN duomenis, rezultatai identiški (“Withdrawal Rates ir jų Success Rates” lentelės dalis), tačiau dalis informacijos nauja (“SAFEMAX (Percentile) stulpeliai).

SAFEMAX (Percentile) stulpeliuose nurodyta, koks buvo pats prasčiausias istorinis SWR (“0th” stulpelis), arba kokie buvo SWR atmetus 5% ir 10% prasčiausių stebėjimų (“5th” ir “10th” stulpeliai).

Nors vertinant tik success rates nėra didelio skirtumo tarp 100% akcijų ir 75%/25% akcijų bei obligacijų, SAFEMAX rezultatai rodo 75%/25% alokacijos pranašumą. Ši alokacija leido saugiai išimti 3,28% per metus, per 60 metų laikotarpį, tuo tarpu 100% akcijų portfelio SAFEMAX yra vos 2,6%. Tai reiškia, kad 75%/25% alokacija yra pranašesnė.

Žinoma, ateityje ir priešingai gali nutikti, 100% akcijų portfelio SWR būti didesnis, ypač, jeigu obligacijų pajamingumas vėl taptų neigiamas ir pan. Praeities duomenų niekada negalima neapgalvotai pritaikyti ateičiai.

(b) Obligacijas pakeičiant P2P

Toliau palyginsiu 75%/25% akcijų bei obligacijų alokaciją su 75%/25% akcijų bei P2P alokacija (pakeičiant obligacijas į P2P).

Obligacijas pakeitus P2P success rates ir SAFEMAX rodikliai dar labiau pagerėja.

Pasirinkus 4,5% withdrawal rate 75%/25% akcijų bei P2P alokacijoje gauname net 97% success rate per 30 metų ir 87% per 60 metų laikotarpius. O SAFEMAX (pašalinus 10% prasčiausių stebėjimų) siekia net 5% 30 metų laikotarpiui – puikus rezultatas!

Kitaip tariant, jei pavyks išvengti 10% prasčiausių laikotarpių, pasirinkus 75%/25% akcijų bei P2P alokaciją saugu išleisti iki 5% pradinio portfelio vertės per metus 30 metų trukmės periodą.

Remiantis šia analize, paremta stabilios P2P grąžos prielaida, 75%/25% alokacijoje obligacijas verta pakeisti P2P turto klase.

(c) Portfeliai su didesniu P2P turto klasės svoriu

Taip pat pasižiūrėjau, kas atsitinka, kai P2P svoris portfelyje didėja (60%/40% ir 40%/60% akcijų bei P2P alokacijos).

Didinant P2P svorį nuo 25% iki 40%, success rate ir SAFEMAX toliau auga, tačiau nedaug. Kai P2P svoris padidėja iki 60%, duomenys pradeda svyruoti: kai kuriais atvejais success rate ir SAFEMAX vis dar auga, tačiau kai kuriais atvejais jie mažėja.

Taip pat paskaičiavau 100% P2P portfelio success rates ir SAFEMAX, bet gauti rezultatai prasteni nei portfelių sudarytų iš akcijų ir P2P.

Taip pat pasižiūrėjau, kas būtų sudarius portfelius iš trijų turto klasių, akcijų, obligacijų ir P2P (rezultatų į lentelę neįtraukiau), bet vėl sėkmės rodikliai prastesni nei vien tik iš akcijų ir P2P sudarytų portfelių.

Septintoji išvada: Obligacijos portfelyje nėra būtinos. Obligacijas portfelyje galima pakeisti P2P, o šios turto klasės svoris portfelyje galėtų būti 25-40% intervale.

Portfeliams, sudarytiems iš 25-40% P2P ir akcijų, remiantis mano pasirinktomis prielaidomis, 4% taisyklė puikiai veikia!

Techninė pastaba: kai kuriais atvejais success rate yra 100%, nors SAFEMAX mažesnis. Pavyzdžiui, 100% akcijų alokacijos 60 metų laikotarpio sėkmės rodiklis su 3% SWR lentelėje nurodytas kaip 100%, nors SAFEMAX yra 2,6%. Tai paaiškinama tuo, kad toks mažas SAFEMAX buvo vos 0,23% visų stebėjimų (success rate šiuo atveju yra 100%-0,23%=99,77%). Lentelėje success rate nurodytas 100% dėka apvalinimo.

8. NT ir saugi nusiėmimo norma

Panašiai kaip su P2P, pabandysiu pamodeliuoti ir NT turto klasės įtraukimo įtaką SWR ir success rate rodikliams.

Tačiau ir šiuo atveju susiduriama su problema – kokiomis istorinės grąžos prielaidomis vadovautis.

Jei P2P atveju dariau prielaidą, kad nominali grąža bus kasmet stabili, siekianti 8%, tai NT atveju prielaidą darysiu priešingą – kad reali grąža kasmet bus stabili ir sudarys 3%.

Ši prielaida atitiktų mano įsivaizdavimą, kad NT kainos vidutiniškai kyla kartu su infliacijos lygiu šalyje (žr. mano įrašus Investavimas į NT: būstas nuomai ir 4 dalis. NT nuoma), o nuomos pajamingumas bus apie 5% prieš įvairias išlaidas. Atmetus išlaidas, kurios sieks apie 2%, NT reali grąža po išlaidų sudarys apie 3%.

Remiantis šiomis prielaidomis apskaičiavau success rates ir SAFEMAX rodiklius.

(a) 75%/25% akcijų bei P2P ir 75%/25% akcijų bei NT portfeliai

Analizuodamas P2P įtraukimą į portfelį, padariau išvadą, kad 75% akcijų bei 25% P2P alokacija yra vienas geriausių pasirinkimų. O kas atsitiktų, jei vietoje P2P rinkčiausi 75% akcijų bei 25% NT alokaciją ? Iš esmės, didelio skirtumo nėra – rezultatai labai panašūs.

Success rates prie 4% withdrawal rate, tokiu atveju, siekia 100% 30 metų laikotarpiu ir 94% 60 metų laikotarpiu (palyginimui, 75% akcijų bei 25% P2P alokacijos rezultatai: 100% per 30 metų ir 96% per 60 metų). SAFEMAX rodikliai taip pat panašūs.

Iš esmės NT turto klasės įtraukimas puikiai veikia daugumoje 30 metų trukmės alokacijų. Tačiau pasirinkus 60 metų laikotarpį NT rodo prastesnius rezultatus, nes 3% grąža yra per maža, jeigu ketinama nusiimti 4% ar didesniu withdrawal rate per metus.

(b) Įvairūs akcijų, NT ir P2P turto klasių miksai

Pasirinkus 33% akcijų, 33% P2P ir 33% NT alokaciją, 30 metų laikotarpiu SAFEMAX pasiekia 4,5%!

Akcijų, P2P ir NT mikso pasirinkimas nėra panacėja 60 metų laikotarpiu, čia nusiimti 4,5% neišeis, tokiu atveju SAFEMAX siekia 3,69%, o success rate 87%.

50% akcijų, 25% P2P ir 25% NT alokacija taip pat įdomi. Šios alokacijos 60 metų SAFEMAX pats aukščiausias ir siekia 3,69%.

Aštunta išvada: NT įtraukimas teigiamai ir neprasčiau veikia success rate nei P2P turto klasės įtraukimas. O abiejų šių turto klasių įtraukimas – geriausias sprendimas.

Apibendrinant, į šias P2P ir NT simuliacijas reikia žiūrėti skeptiškai. Mano prielaidos apie stabilias grąžas yra gana optimistinės ir neatitinka realybės. Tačiau tai yra toy models, leidžiantys daryti (tikiuosi) tam tikras išvadas apie P2P ir NT turto klasių įtraukimo naudą.

Tam tikrais laikotarpiai portfelis, sudarytas iš akcijų ir P2P (P2P dalis sudarytų 25–40%), gali būti geriausias pasirinkimas.

Taip pat galima P2P pakeisti į NT ir tikėtis panašų rezultatą. NT ypač gerai veikia, kai išėjimo į pensiją laikotarpis trunka apie 30 metų.

Įvairios akcijų, NT ir P2P kombinacijos irgi puikus pasirinkimas, nes suteikia portfeliui diversifikacijos ir stabilumo, daugiau, nei suteikia saugių valstybinių obligacijų įtraukimas.

Mažėja sequence of return rizika.

9. Realybės kaina ir 4% taisyklė

Pateikiau nemažai backtestų ir simuliacijų, paremtų tam įvairiomis prielaidomis, ar istoriniais duomenimis.

Bet yra didžiulis skirtumas tarp modelių ir realybės, kaip tame anekdote: In theory, theory and practice are the same. In practice, they are not.

Šios simuliacijos ir modeliai nėra skirti duoti užtikrintam atsakymui, ką reikia daryti, o veikiau peno apmąstymams, kaip teisingiau formuoti portfelį, jog pinigų nusiėmimo fazė būtų sėkminga.

Šie modeliai neatsižvelgė į visą tuntą bėdų.

Įvairūs valdymo mokesčiai

Mano minėtuose tyrimuose ir simuliacijose nebuvo atsižvelgta į fondų valdymo mokesčius.

Imant, pavyzdžiui, 75% akcijų bei 25% obligacijų alokaciją, remiantis ERN Toolbox, investuojant į šią alokaciją per fondus, kurių TER (total expense ratio) būtų 0,2%, SAFEMAX reikšmės mažėtų apie 0,1%.

Gal ir nedaug, bet viskas susideda.

Dividendų apmokestinimas užsienio šalyse

Kita bėda – visi skaičiavimai atlikti remiantis teoriniais indeksais, o ne realiomis fondų grąžomis. Indeksai nemoka mokesčių, tačiau fondai, registruoti vienoje jurisdikcijoje ir investuojantys į kitoje jurisdikcijoje registruotus vertybinius popierius, patiria vadinamąjį „foreign withholding tax“.

Apie tai rašiau plačiau ETF apžvalga, arba plačiau galite sužinoti nuorodoje Bogleheads Wiki.

Dėl šios priežasties apytiksliai 10% nuo užsienyje gaunamų dividendų yra prarandama, kuomet investuojama į įvairių regionų akcijas per Airiškus ETFs.

FTSE All-World UCITS ETF dividendinis pajamingumas šiuo metu apie 1,5%, todėl apie 0,15% prarandamas dėl foreign withholding tax, investuojant per šį fondą lyginant su indekso grąža.

Vėl, atrodo smulkmena, bet susumavus tokių veiksnių kaip valdymo mokesčių ir foreign withholding tax neigiama įtaka, gausime, jog realiai nuo portfelio saugu nusiimti ~0,25% mažiau, nei rodo istoriniai backtestai.

4% taisyklės jautrumas mažiems pokyčiams

Svarbu suprasti, kad kiekvienas papildomas 0,25% pokytis nusiėmimo normai turi reikšmingą poveikį tikimybei, jog pinigai baigsis per anksti.

Pavyzdžiui, jeigu withdrawal rate padidinamas nuo 3% iki 4%, tai pokytis nėra 1%, bet 33% !

Šį argumentą lengviau suprasti skaičiuojant ne procentais, bet pinigais. 3% nuo 1 mln. eurų yra 30 000 eurų, bet 4% net 40 000 eurų.

Net ir nedideli pokyčiai, pavyzdžiui, 0,25% didesnė nusiėmimo norma, gali dramatiškai pakeisti rezultatą.

Pavyzdžiui, paimkim 75%/25% akcijų bei obligacijų portfelį, kaip keičiasi failure rates (jeigu success rate 95%, tai failure rate 5%, atvirkščias) nusiėmimo normą didinant po 0,25%.

Kai CAPE > 20, failure rate of 3,5% withdrawal rate yra 5,8%. Bet failure rate of 3,75% withdrawal rate jau 25,3% ! Failure rate of 4% withdrawal rate jau siekia 42,1%.

Nepaprastai svarbu apsižiūrėti, jog pasirinktas withdrawal rate, pavyzdžiui, 4%, įskaičiuoja visus galimus kaštus. Net ir papildomas neįvertintas 0,25% riziką pinigams pasibaigti reikšmingai didina.

Asmenų, naudojančių įvairius brangius aktyvius fondus, paslėptos sąnaudos bus dar ženkliai aukštesnės.

Skaičiuoti SWR prieš mokesčius VMI

Apart valdymo mokesčių ir foreign withholding tax, dar reikės elementariausius mokesčius valstybei sumokėti, arba VMI labai pikta bus.

Pasirinkus 4%, ar kitą dydį, šią normą padauginus iš turimo portfelio, gauta suma eurais bus kiek galima išleisti prieš mokesčius, o ne po mokesčių.

Kitaip tariant, nuo 1 mln. eurų portfelio nusiimant 4% arba 40 000 eurų sumą, po 15% GPM lieka tik 34 000 eurai.

Pasaulis nėra statiškas ir vidurkiai neegzistuoja

Dauguma skaičiavimų remiasi prielaida, kad rinkos grįš prie vidurkio ir kad ateities rezultatai bus panašūs į praeities. Tačiau šis požiūris yra klaidingas, nes daugelis socialinių ir ekonominių rodiklių neturi stabilaus vidurkio.

Pavyzdžiui, istorinės obligacijų grąžos mažai ką reiškė investuotojams 2015-2021 m., kai palūkanų normos ilgą laiką buvo žemos ar net neigiamos.

Bet nemažai rinkos dalyvių vadovavosi ne tuometine situacija, bet modeliais paremtais istoriniais obligacijų duomenimis, absurdas.

Lygiai taip pat nėra statiškų vidutinių akcijų rinkų grąžų, ar SWR normų.

Lokali infliacija, globali grąža

Viename iš savo straipsnių jau esu minėjęs apie problemą, su kuria susiduria Lietuvoje gyvenantys, bet globaliai investuojantys žmonės.

2000–2022 m. pasaulio akcijų indekso reali grąža, įvertinus euro zonos infliaciją, buvo 3,5%. Tačiau, atsižvelgus į infliaciją Lietuvoje, reali grąža buvo tik 2,3%. Jei infliacija Lietuvoje ir toliau augs sparčiau nei kituose regionuose, nuo paskaičiuotų safe withdrawal rates dar, grubiai, procentuką galima atimti.

Kas lieka, 3% siekianti SWR norma?

Psichologija ir elgesio klaidos

Galiausiai, svarbiausias veiksnys, dėl kurio realus SWR gali būti mažesnis nei teorinis, yra faktas, jog visi investuotojai daro elgesio klaidų, dėka kurių vidutiniškai uždirba mažiau nei indekso vidurkis.

Jei SWR remsis vidutine rinkos grąžos prielaida, bet jūs nesugebėsite jos pasiekti, kyla rizika, kad pinigai baigsis greičiau nei planuota.

10. Pabaigai

Nėra matematinės formulės ar tyrimo, padedančių atsakyti tiksliai atsakyti į klausimą, kiek galima išleisti, kad pinigai nepasibaigtų per anksti.

SWR žinoti neįmanoma

Apskaičiuoti savo safe withdrawal rate nėra matematinis uždavinys, šio dydžio jokiame tyrime nerasi.

Kaip viename puikiame įraše šią problema apibūdina žymus blogeris White Coat Investor: “The correct answer to “what is a safe withdrawal rate?” is “something around 4%, probably in the 3%-6% range.” Not 3.59% or 4.21%”.

Yra toks senas ir nepaprastai išmintingas diedukas, kuriam šiuo metu apie šimtas metų, vardu Taylor Larimore. Šis senukas parašė keletą knygų investavimo tema, yra vienas iš gerbiamiausių bogleheads.org forumo senbuvių.

Taylor Larimore išėjo į pensiją prieš daugybę metų su 1 mln. dolerių portfeliu ir be jokių sudėtingų skaičiavimų ar tyrimų, vadovaudamasis savo sveiku protu ir nuojauta, sėkmingai gyvena iš savo santaupų iki šiol.

I retired in June of 1982 at the age of 57. We had about a $1 million dollar portfolio to last us the rest of our lives. I didn’t know about safe withdrawal rates (the Trinity Study wasn’t published until 1998). We had no computers, Internet, Monte Carlo, or sophisticated calculators. We only knew that we had to be careful to make our money last ($1M at 4% = $40,000/year before tax).

So what happened? We simply withdrew what we needed and kept an eye on our portfolio balance. Most years our balance went up and we spent the money on vacations, luxuries and charity. When our balance went down we tightened our belt and economized.

Taylor Larimore

Bet jeigu tikslios SWR normos apskaičiuoti neįmanoma, kam tiek daug vargo aš sugaišau šį straipsnį rašydamas, o jūs skaitydamas ?

Priežastis elementari – svarbu turėti logiškai pagrįstą atspirties tašką, o sveikas protas ir gera nuojauta iš dangaus nenukrenta.

Reikia išmanyti visą turimą informaciją, kad galėtum priimti geriausią sprendimą, net jei niekada nesužinosi tikslaus atsakymo, kiek gali išleisti.

Išvados apie 4% taisyklę

4% taisyklė, nors niekada nebuvo ir nebus įrodyta saugi nusiėmimo norma, yra geras atspirties taškas. Pradžioje, kai pradedama gyventi iš santaupų, nusiimti apie 4% nėra kvaila mintis.

Taip pat nėra kvaila mintis koreguoti pasitraukimo normą, atsižvelgiant į tyrimuose ir simuliacijose identifikuotus veiksnius, kurie gali ją padidinti arba sumažinti.

- 4% taisyklė dažniausiai veikia, jei atmetami ypač blogi istorijos laikotarpiai, tokie kaip pasauliniai karai.

- 4% taisyklė gali nepasiteisinti, jei planuojama gyventi iš santaupų labai ilgą laiką. Todėl geriau išleisit mažiau, jei ketini gyventi dar kokius 60 metų.

- Ilgam laikotarpiui negalima rinktis pernelyg konservatyvių instrumentų, tokių kaip obligacijų su maža nominalia grąža.

- 4% taisykle negalima vadovautis, kai akcijos yra brangios. Tokiu atveju reikia arba trumpinti laikotarpį (dirbti ilgiau) arba sumažinti išlaidų normą.

- Jei investicinis portfelis yra vienintelis pajamų šaltinis, nusiimamos sumos svyruos kartu su infliacija, o ne tik portfelio dydžiu.

- Sequence of return rizika kelia didžiulę grėsmę. Šią riziką galima riboti pasirenkant tinkamiausią turto alokaciją, įtraukiant tokias turto klases kaip P2P ir NT.

Asmeninė patirtis

Aš pats vadovaujuosi panašia strategija kaip Taylor Larimore – imu tiek, kiek reikia, ir stebiu portfelio likutį. Kai portfelio vertė mažėja, taupau, o kai vertė kyla – leidžiu sau daugiau.

Dažnai galima rasti nemažai nereikalingų išlaidų, kurias galima apkarpyti, kai rinkų grąža mažesnė nei norėtųsi.

Tačiau kitais atvejais, tokiais kaip infliacijos šokas po 2020 m., išlaidos sparčiai kyla aukštyn ir nieko nepadarysi, sąskaitas apmokėti reikia.

Nors tai ne visiškai atitinka dabartinę mano situaciją, bet kažkas panašaus į 4% taisyklę ir 50% akcijų, 25% NT, 25% P2P alokaciją atrodytų pats išmintingiausias pasirinkimas, remiantis dabartinėmis aplinkybėmis rinkose.

Didžiausias mano nukrypimas nuo tokio pasirinkimo, lyginant su dabartine asmenine situacija, būtų per maža alokacija į P2P turto klasę.

Parašius šį įrašą man kyla minčių, jog visai logiška būtų P2P dalį portfelyje didinti. Tik vat bėda, kad kaip tyčia šiais metais pradedu abejoti P2P perspektyvomis, nes grąža iš šių mano investicijų sumažėjo.

Prie šio klausimo grįšiu artimiausiu metu.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Labai išsami ir naudinga informacija, dėkoju, kad daliniesi su mumis!

Sakyčiau, kad 4% taiyklė turėtų būti tik rekomendacija, kaip kad suvartojamų kalorijų dienos norma dietose. Dauguma lietuvių gaus ir sodrines pensijas, kurių bent jau duonai užteks tikrai, o sviestu reiktų pasirūpinti patiems. 3 pakopa leistų išlaikyti išsiėmimo lankstumą ir išvengti mokesčių.

P2P rinka dar nepergyveno bent kokios ekonominės krizės, tai tikėtina grąža bei potencialus bankrotų skaičius dar labai neaiškus.

Visiškai sutinku.

Tačiau nebūtinai saugesnio segmento (~A reitingų paskolos tarpusavio skolinime, Rontgen A reitingo projektai ir pan.) patirtų reikšmingų nuostolių, bei, tikėtina, vis tiek generuotų teigiamą grąžą.

Kas dar svarbu, jog nebūtinai P2P nuosmukio laikotarpis sutaptų su kitų aktyvų (akcijų rinkų) nuosmukio periodais.

Aš taikau į 2.75% SWR ir visvieną baisu. Bet 94% akcijos ir likusieji indėliai 😀

Šiaip investicinė sąskaita labai situaciją pagerins Lietuvoje. Gana ilgą laiką sutaupysi 15% GPM.

Iš pirmo žvilgsnio 2,75% SWR atrodo nepaprastai konservatyviai, bet jeigu infliacija Lietuvoje ir ateinančiais dešimtmečiais bus ženkliai aukštesnė, tas greit gali virsti 4% 🙂

Įdomu, kiek realiai investicinė sąskaita pagelbės. Koks bus formatas, “perkeliant” į investicinę sąskaitą senas investicijas į akcijų ETFs, koks bus “cost basis” ir pan.

Galiausiai mokestinė prievolė nedingsta, tik nusikelia į ateitį, kas šiek tiek bonusas, bet ribotas.

Investicinė sąskaita sutaupyti gpm padės tik išėjus į pensiją įstatymų numatytu laiku – daugiausiai 5 metai iki pensijinio amžiaus. Šiai dienai tai 60 metų. Norintys iš pasyvių pajamų gyventi anksčiau turi susitaikyti su 15% gpm.

Pasitaisau. Net ne taip, investicinė investavimo laikotarpiu atidės gpm mokėjimą, sutaupys tik pensijų 2 ir 3 pakopos.

Kažkaip labai keistai jūs vertinate investicinę sąskaitą. Esmė ne GPM atidėjimas, o pelno ir nuostolių sudengimas. GPM mokėsi tik nuo to, ką išimi galutinai. Na nebent jūs žadate niekada nepatirti nuostolių…

Nuostolių sudengimas vieniems investuotojams reikšmingai pagerins situaciją, bet kitiems – minimaliai.

Pavyzdžiui man – minimaliai 😉

Nes tik P2P grąža dėl šios priežasties po mokesčių nežymiai išaugs.

Bet iš vis dar čia man niekas neaišku. Pavyzdžiui, tuo pačiu P2P atveju, ar reikės mokėti GPM nuo gaunamų palūkanų pajamų iki kol “nepersivedi” lėšų iš investicinėse sąskaitose “laikomų” P2P investicijų.

Kalbant apie akcijas, jeigu neužsiimi pavienių akcijų spekuliavimu, tai daugumai asmenų investuojančių buy and hold stiliumi į ETFs tiesiog nuostolių nebūna.

Ačiū!

Gal ne i tema, bet musu imoneje darbuotojams yra investinis sveikatos draudimas – motyvuoti darbuotojus, po 3 metu darbo gauni saibas, blablabla. Suejo trys metai, nu perrasineja, nu ka, reikia ziureti detaliau. Ir cia pribloske:

“Draudikas”:

Jūsų sutartis yra sudaryta 2022.03.01. Sumokėta: po 90 Eur dešimt įmokų, po 100 Eur – dvidešimt viena įmoka. Viso 31 Įmoka.

Mišrios pasaulio akcijų – obligacijų krypties investicinės veiklos mokestis yra 0,105% kiekvieną mėnesį nuo sukaupto kapitalo.

Pirmi trys metai mokesčiai:

31,5% – tai atskaitymai už sutarties sudarymą, už sveikatos tikrinimą, už sutarties vykdymą, įmokų administravimą ir privalomas mokestis Lietuvos bankui.

Sekančiais metais lieka 4% sutarties administravimo mokestis.

Mano klausimas:

Jei imone sumokejo 90*10 + 100*21 = 3000. Kokia siuo metu verte sio portfelio?

Atsakymas:

Sukaupta 2220 Eur.

Mano komentaras:

Sunku vadinti investicija padarius imoka 3000 eurus ir gavus 2220, kuriuos nusiimant dar reikia sumoketi 15%.

Atsakymas:

Taip, teisingai supratote. Įmokėta 3000€, šiuo metu yra 2220€,nes pirmaisiais metais yra sutarties sudarymo mokestis.

Gyvybės draudimas yra ne trumpalaikis investavimas. Sutartys sudaromos ilgam laikotarpiui. Investavimo rezultatai pasimatys maždaug po penkių metų.

Jūsų Direktorius šias sutartis sudarė kaip PAPILDOMĄ skatinimą prie atlyginimo ir mokės tol, kol būsite įmonės darbuotojas.

Mano klausimas:

As vis dar bandau suprasti sio investavimo prasme.

5 metu periodas – labai abejoju ar su siu metu 5.82% augimu ir 4% valdymo mokesciu kas nors is esmes gali pasikeisti.

Juk i bet kuria p2p platforma isimetus 9% is esmes be jokiu riziku (jei kalbame apie Rontgen) galima gauti.

Nextury fond – 26% augimas, 2% pirkimo mokestis 1% valdymo moketis, 20% sekmes mokestis.

S&P, Dow Jones, Nasqad – visi indeksai deta jusu produkta i seseli.

ETF sekantis siuos indeksus – valdymo mokestis nesiekia ne 0,4%.

Net antros pakopos pensiju fondas sita produkta gerokai lenkia.

Tai jei galite, prasau paaiskinkite man su skaiciais kur sio produkto nauda? Kaip nors per mokescius? Nu ka nors, kas paaiskintu kodel butu verta mano zmonai pasiimti gyvybes draudima.

Atsakymas:

Visose draudimo įmonėse yra sutarties sudarymo mokesčiai. Apie mokesčius mūsų įmonėje jau rašiau. Pritariu Jūsų investavimo modeliui ir laukiamai grąžai. Tai daryti Jūs galite tik asmeniškai ir šiam modeliui netaikomos jokios mokestinės lengvatos. Deja, paskatinti darbuotojus finansine išraiška, kaip per gyvybės draudimą, nėra kitų būdų. Jeigu Jūs nenorite turėti šios sutarties už kurią moka įmonė, galiu perduoti xxx, kad perleistų ją kitam darbuotojui.

Nu as priblokstas taip svelniai sakant. :))) Man 4% valdymo mokestis jau juokingai didelis, o 31%!!!! Dar klausiau telefonu – o koks prieauglis. Oi, sako nedidelis 14% per metus. Tai kad sakau, kad cia tikrai normalus. Realybeje 5,8%!!!! 2024 metais!!!!

Jūsų istorija puikiai iliustruoja, kodėl visokie IGD yra taip arti scamo, kaip tik legalus “investicinis” instrumentas gali būti.

As pats esu alergiškas visiems šiek instrumentams, o visus su jais susijęs asmenis priskiriu jei ne sukčių kategorijai, tai jau tikrai asmenims, kurie nedirba kliento naudai.

Aišku, aš neturiu kompetencijos vertinti draudimo dalį, kiek naudos kas gauna iš sveikatos ir gyvybės draudimo, bet investicinė dalis neturi jokios logikos.

cia ir yra visas idomumas – kai paklausiau ka as gaunu is gyvybes draudimo, tarkim uzsilenkiu. Atsakymas pribloske – zmona ir vaikai gauti 2280 eurus 🙂

Man čia geriausias visų laikų lietuvių finansų community straipsnis of all time :)) Pats esu visą ERN seriją perskaitęs ir Jūs superrrr santrauką padarėte. Jei gerai pamenu kažkas lyg 2017 metais buvo trinity studiją pakartojęs, aišku, rezultatai buvo ko identiški (jei teisingai pamenu).

Ačiū už įvertinimą 🙂