Dabar yra prikurta tiek daug skirtingų ETFs, kad kartais tikrai sunku juos palyginti ir išrinkti geriausią. Gerai, kad Europos finansų rinkų prievaizdai didžiąja dalimi išsprendė šią bėdą smulkiems investuotojams, uždrausdami visus JAV ETFs.

Man labiausia patinkantis būdas lyginti ETFs yra šis.

Kiekvieno ETF tikslas, jeigu tai pasyvų indeksą sekantis fondas, kuo mažiau atsilikti nuo indekso. Taigi, padaryti taip, kad tracking difference, būtų kuo mažesnis. Tracking difference – skirtumas tarp ETF pasiektos grąžos ir teorinio ETF sekamo indekso grąžos.

Yra mažas, bet labai svarbus, paslėptas reikalas. Visi ETF valdytojai pateikia savo metinius rezultatus, kokį indeksą jų ETF seka (benchmark), ir to sekamo indekso metinius rezultatus. Kartais ETF teikėjai netgi aplenkia savo sekamus indeksus ! Kodėl ?

Todėl, kad yra įvairių būdų benchmark skaičiuoti. Yra trys būdai. Vienas iš skaičiuoti “Net total return“, antras “Gross total return“. Trečias – “Price index“. Tuojau papasakosiu, kuo jis skiriasi. Bet kad šį skirtumą suprasti, pirma reikia suprasti dar vieną terminą – “foreign withholding tax“.

Kada ETF (ar individualus investuotojas) perka kompanijų akcijas listinguojamas užsienio akcijų biržose, šios kompanijos moka dividendus. Dauguma šalių šiuo dividendus automatiškai apmokestina. Čia viskas pasidaro labai komplikuota, bet esmė tokia. Kartais ETF gali dalį, ar visus tokius sumokamus mokesčius susigrąžinti. Mokesčiai sumokami užsienio šalyje. Kartais tokius dividendus galima deklaruoti Lietuvoje, kaip užsienyje jau apmokestintas pajamas. Kartais, jie yra lyg ir nuostolis, ir dar Lietuvoje reikia antrą kart mokėti mokesčius.

Paimkim pavyzdžiui Airijoje registruotus ETF, kurie perka JAV akcijas. JAV išmokamus dividendus užsienio fiziniams ir juridiniams asmenims apmokestina dviem tarifais – 15% arba 30%. Kadangi JAV ir Airija yra pasirašiusios dvigubo pajamų apmokestini išvengimo sutartį, Airiški ETF moka tik 15%. Lietuva irgi tokią sutartį turi su JAV, todėl kiekvienais metais investuotojams iš Lietuvos reikia užpildyti w8-ben formą, kad brokeris taikytų 15% tarifą gaunamiems dividendams.

Kaip alternatyvus pavyzdys – Liuksemburgas, atrodo, neturi dvigubo pajamų apmokestinimo išvengimo sutarties. Todėl ETFs registruoti Liuksemburge išmoka mažesnius dividendus galutiniam naudos gavėjui, nes jų gaunami dividendai JAV apmokestinami 30% tarifu.

Jeigu į JAV akcijas arba JAV listinguojamus ETF investuoja Lietuvoje gyvenantis fizinis asmuo tiesiogiai, kaip minėta, gaunami dividendai apmokestinami 15% tarifu. Tada VMI galima nurodyti, teikiant metinę gyventojų pajamų deklaraciją, kad šios pajamos jau yra apmokestintos, ir papildomai nieko nereikia daryti.

Tačiau jeigu investuojama į Airijoje registruotą ETF, nors šios dividendų pajamos jau buvo apmokestintos JAV-Airijos lygmenyje, tačiau ne Airijos-Lietuvos. Deja, bet vėl reikia mokėti dar kartą gyventojų pajamų mokestį nuo Airiško ETF išmokamų dividendų.

Šis veiksnys, pirminis dividendų apmokestinimas tarp užsienio šalies ir užsienyje registruotų kompanijų, vadinamas “foreign withholding tax”. Tai yra papildomas nuostolis, kurį investuotojai patiria, nes yra apmokestinami dviem lygiais. Dažnai pirminis lygis tarp ETF ir užsienio šalies vadinamas “Level 1 withholding tax“, o tarp ETF ir investuotojo – “Level 2 withholding tax“. Jeigu vis dar kas neaišku, pasiskaitykite bogleheads wiki.

Indeksų skaičiavimo metodologijos

Na, dabar vėl grįžtu prie indeksų skaičiavimo metodologijos. Kaip minėjau, yra trys – price returns, gross total returns ir net total returns.

“Price returns” neatsižvelgia į mokamus dividendus. Skaičiuoja indekso prieaugį gaunamų dividendų nereinvestuojant. Šis indeksas retai naudojamas, nes nėra naudingas.

“Net total return” indeksas skaičiuojamas taip, lyg gaunami dividendai būtų apmokestinami maksimaliu šalies, kurioje įsikūrusi kompanija, tarifu. Daroma prielaida, kad foreign withholding tax bus didžiausio įmanomo dydžio. Pavyzdžiui, JAV atveju daroma prielaida, kad dividendai buvo apmokestinti 30% tarifu. Todėl viena iš priežasčių, kodėl ETF gali aplenkti savo indeksą – sukčiavimas. Skaičiuojant indeksą daromos prielaidos neatitinka realybės.

“Gross total return” indeksas skaičiuojamas taip, lyg visi dividendai reinvestuojami, dividendai nėra apmokestinami. Pavadinčiau šį skaičių “popieriniu” indeksu, nes tokią grąža investuotojas gauna tik teoriškai. Realiai, reikia mokėti mokesčius ne tik galutiniam naudos gavėjui, bet dar patiriami Level 1 foreign withholding tax kaštai ETF viduje.

Skirtingų indeksų sudarytojų metodologija ir apibrėžimas, kas yra net ir gross total returns kartais skiriasi. Gali būti smulkių skirtumų. Bet manau, esmę paaiškinau.

Teisybės dėlei reikia paminėti kitą galimą priežastį, kodėl ETF gali lenkti indeksą. ETF turi dar vieną pajamų šaltinį, vadinamą “Securities lending return”. ETF skolina turimas akcijas asmenims, kurie nori šias akcijas shorinti, gauna už tai pajamų, kurios gerina veiklos rezultatus.

Dar dvi priežastys, kodėl ETF atsilieka (arba aplenkia) ETF yra šios:

TER – total expense ratio, valdymo mokestis. ETF ima mokestį, tam tikrą procentą nuo valdomų aktyvų vertės, kad padengtų kaštus ir, neslėpkite, užsidirbtų.

Paskutinis veiksnys, kodėl ETF gali atsilikti arba lenkti savo benchmark – teorijos skirtumas nuo praktikos. Benchmark tėra teorinis skaičiavimas. ETF stengiasi atlikti pirkimo ir pardavimo sandorius ir pasiekti rezultatų, kuo artimesnių palyginamajam indeksui. Bet dėl įvairių priežasčių to gali nepavykti. Kol sandorius atlieki kaina “suvaikšto”. Kartais ETF naudoja sampling metodologiją, neperka visų indekso pozicijų, o tik dalį. ETF valdytojas, matyt, gali ir kitaip susimauti ir nukrypti nuo metodologijos.

Kaip pasirinkti ETF

Negalima rinktis ETF pagal tai, kuris iš jų per paskutinį laikotarpį uždirbo daugiausiai. Visų pirmą ETF seka skirtingus indeksus. Pavyzdžiui, paimkime besivystančių rinkų fondus. Vienas Emerging Markets ETF gali turėti small–cap akcijų, kitas ne. MSCI Pietų Korėją įtraukia į savo EM indeksą, FTSE – ne.

Kas man svarbiausia tai šis faktas. Jeigu paimsim realius ETF pasiektus rezultatus, ir palyginsime juos su gross total return, pamatysime, kiek ETF grąža per metus atsilieka nuo teorinio indekso. Gautas skirtumas atspindės visus išvardintus veiksnius – Level 1 foreign withholding tax, fondo valdymo mokesčius ir ETF uždirbamas securities lending pajamas.

Šį skirtumą galima lyginti, vertinant skirtingus ETF, ir žiūrėti, kuris iš jų atlieka savo darbą geriausia – kuo mažiau atsilieka nuo “popierinio” benchmark.

Kaip jau minėjau, ETF teikėjai savo rezultatus lygina su Net total return indeksu, aš pabandžiau pažiūrėti ne tik į šį skirtumą, bet ir į ETF gross total returns. Apačioje pateikiu savo skaičiavimus ir rezultatus. Trumpai paaiškinsiu metodologiją.

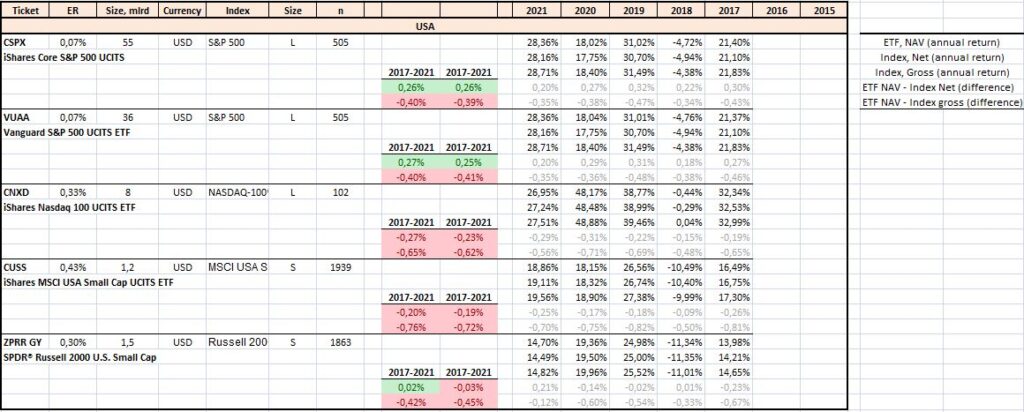

ETF, NAV (annual return) – ETF metiniai grąžos rezultatai per kalendorinius metus.

“Index, Net” – sekamo benchmark “net total return” per kalendorinius metus.

“Index, Gross” – sekamo benchmark “gross total return” per kalendorinius metus.

“ETF NAV – Index Net” parodo, kiek ETF lenkė arba atsiliko nuo savo “net total return” indekso.

“ETF NAV – Index Gross” parodo, kiek ETF lenkė arba atsiliko nuo savo “gross total return” indekso.

Papildomai pateikiu kitą aktualią ETF informaciją.

- Expense ratio

- Fondo dydis

- Valiuta

- Sekamą indekas

- Investuojamų kompanijų dydis (L – large cap, M – mid cap, S – small cap)

- Indeksą sudarančių kompanijų skaičius

Raudona ir žalia spalva langeliuose parodyti skirtumai, kuriuos ir noriu apskaičiuoti. Spaijiuoju keturis dalykus. Kiek ETF atsiliko nuo a) net total return per paskutinius 3 metus, b) net total return per visą turimą laikotarpį; c) gross total return per paskutinius 3 metus; d) gross total return per visą turimą laikotarpį.

Pavyzdžiui, VWRD indeksas, sekantis viso pasaulio akcijas, per paskutinius tris metus -0,04% per metus atsilieka nuo savo “net total return” indekso. Per visą laikotarį nuo “net total return” indekso atsilieka irgi 0,04% per metus. Bet žiūrint į ETF rezultatus juos lygiant su “gross total retun” indeksu, matome kad ETF atsilieka -0,6% per metus per paskutinius tris metus ir -0,59% per visą turimą 2015-2021 metų laikotarpį.

Pasaulio akcijų ETFs

Pataisyta (2022-12-13): iShares Core MSCI World ir Xtrackers MSCI World (abu indeksai seka MSCI World indeksą) skaičiavimuose įsivėlė klaida. Šių ETF atsilikimas nuo gross indekso didesnis nei galvojau (ir panašus į Vanguard FTSE All-World UCITS ETF’o). Žemiau pateikiami duomenys pataisyti ir atnaujinti.

Geriausia sekasi iShares Core MSCI World ir Xtrackers MSCI World fondams, jie nuo savo gross indeksų reikšmių atsilieka po -0,55% ir -0,5% per metus. Bet šie indeksai investuoja tik į išsivysčiusias rinkas.

Vienintelis rimtas ETF, prieinamas Lietuvoje ir apimantis viso pasaulio akcijas visose rinkose (besivystančių ir išsivysčiusių šalių) yra Vanguard FTSE All-World UCITS. Šis ETF vidutiniškai -0,60% per metus atsilieka nuo “popierinio” indekso. Ką tai reiškia investuotojui ? Na, jeigu turima lūkestį, kad istoriškai akcijos uždirba 8%, tada investuojant į tokį fondą lūkestį reikia mažinti iki 7,4%. Įtaka gan reikšminga.

iShares MSCI World Small Cap ETF, nors šio ETF nemažas valdymo mokestis, atsilieka po -0,69% per metu nuo savo gross indekso. Tad, visai neprastas small-cap fondas.

JAV akcijų ETFs

Kaip minėjau pradžioje, dėka euro biurokratų Europoje gyvenantys neprofesionalieji investuotojai nebegali išvengti Level 1 withholding tax investuodami į JAV rinką. Gal ir gerai, yra kitų priežasčių kodėl to nereiktų daryti.

Kita puiki žinia – JAV kompanijos nemėgsta mokėti dividendų. Populiarūs share buyback (plačiau šia tema rašiau apie vertės investavimą), kurie mokestine prasme daug efektyvesni investuojant per Airiškus ETF.

iShares ir Vanguard ETFs, sekantys S&P500 indeksą, vidutiniškai nuo “popierinio” benchmark atsilieka po -0,4% per metus.

Įdomu, kad SPDR Russell 200 U.S. Small cap fondas atsilieka nuo gross indekso irgi po -0,4% per metus, bet iShares MSCI USA Small Cap underperformina net po -0,65%. Sunku suprasti kodėl.

Dar sunkia susuprasti, kodėl iShares Nasdaq 100 ETF rezultatas net -0,65%. Nors Nasdaq indekso kompanijos, spėju, moka daug mažesnius dividendus nei S&P500. Kodėl taip yra – keista.

Dar nesmagu, kad europiečiam nėra pasiekiamas nei vienas JAV ETF apimantis L+M+S kapitalizacijos kompanijas. Apgailėtina.

Europos akcijų ETFs

Populiariausi Europos akcijų ETF labai panašūs. Visi atsilieka apytiksliai -0,5% nuo gross indekso reikšmės. Nėra skirtumo tarp iShares, Vanguard ir Xtrackers ETF (šis registruotas Liuksemburge). iShares Core MSCI Europe laimi, nes pats didžiausias. Tad, tikėtina, mažiausią spread sumoka pirkėjas.

Kas man nemalonu, kad nėra nei vieno plataus europinio ETF, apimančio vidurio ir rytų Europos akcijų rinkas, įvairių dydžių kompanijas. Gal šios rinkos per seklios ? Bet kai kurios seklesnės Europos rinkos įtrauktos į iShares Core MSCI EM IMI ETF.

Emerging Markets akcijų ETFs

Ryškus laimėtojas yra iShares Core MSCI EM IMI UCITS ETF. Ne tik ženkliai mažiau atsilieka nuo gross indekso, nei kai kurie konkurentai, bet investuojama į visų dydžių EM kompanijas.

Tik pastebėčiau, kad lyginti FTSE ir MSCI Emerging Market indeksus sudėtinga, nes Pietų korėja yra įtraukiama į MSCI indeksą, bet neįtraukiama į FTSE. Tas gali turėti neigiamos įtakos FTSE Emerging Markets UCITS ETF (ar taip yra – netikrinau).

Xtrackers MSCI Emering Markets UCITS fondas irgi atrodo neblogai, tačiau turi pusantro tūkstančiu mažesnį kompanijų skaičių ir fondo dydis tris kartus mažesnis už iShares atitikmenį.

Kiti regionai

Keletas mažiau įdomių regionų, be komentarų ir išvadų.

Idėjos portfelio formavimui

Pataisyta (2022-12-13):

Panašu, geriausias ir paprasčiausias variantas – Vanguard FTSE All-World ETF.

Kita alternatyva – iShares Core MSCI World ir iShares Core MSCI EM IMI fondų kombinaciją. Abu fondai itin dideli, tad kainų spread neturėtų būti didelis. Dar vienas pliusas – tokiu būdu investuojama į net 4,5k kompanijų, kai Vanguard FTSE All-World turi 3,8k.

Norint, visada galima pridėti iShares MSCI World Small Cap ETF, toks portfelis investuotų aštuonis tūkstančius kompanijų visame pasaulyje.

Dar vienas tokio portfelio privalumas – galima tax harvestinti. Jeigu viena pozicija turi unrealized gains, ją galima parduoti ir sumažinti savo mokamus mokesčius.

Bet Vanguard FTSE All-World ETF rinktis paprasčiau. One click ir viskas baigta 🙂

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.

Didelis, didelis ačiū už dalijimąsi savo skaičiavimais. Labai įdomu ir tokios info lietuviškai dar niekur neteko matyti, tad vertinu!

Puikus straipsnis, tikrai daug darbo. Panagrinėsiu lenteles dar. Tikrai vertinga info.

Ačiū labai!

Labai idomu. Gal kada nors galėtumėte dar apžvelgti investavimo į ETF mokestinius niuansus, galvojant apie eilinį pasyvų periodiškai investuojanti investuotoją, turintį pvz. keletą ETF.

Smagu, kad patiko. šį straipsnį tikrai atnaujinsiu ateityje.

Kalbant apie mokestinius niuansus, nėra ten ko rašyt. Ypač periodiškai investuojant.

Mokamas 15% dividendų mokestis nuo gaunamų dividendų, bet jei renkamasi accumulating tipo ETF, net ir to daryt nereikia.

Pardavus ETF akcijas, jeigu pardavimo pajamos didesnės nei įsigijimo savikaina, taip pat reikia mokėti 15% nuo gauto pelno. Tačiau, pasyviam investuotojui, dar tik kaupiausiam lėšas, nėra tikslo prekiauti VWRD ar panašiu ETF. Perki ir laikai.

Apibendrinant, renkantis accumulating tipo ETF – mokesčių net nereikia mokėti, jeigu ETF akcijomis nėra prekiaujama.

Tik 500 eurų lengvata galima pasinaudoti, šiek tiek ETF akcijų kas metus parduodant, kad 500 eur pelno susidarytų.

Atskiro straipsnio šia tema rašyti neketinu, bet jei turite klausimų, prašau, klauskite.

Dėkui už straipsnį.

Bandžiau atkapstyti kodėl VWRD taip skiriasi.

Mano google-fu grąžina kitokius MSCI rezultatus [1].

Pakeitus skaičiukus pasidaro -0,55% kas yra netoli Vanguard.

Tokiu atveju pagrindinis skirtumas – indekso aplenkimas.

Dėl aplenkimo turbūt reiktų gilintis kaip skaičiuoja, pvz iShares rašo:

“It includes the net income earned by the investment in terms of dividends or interest along with any change in the capital value of the investment.”

Bet greičiausiai nes Developed World (VHVG irgi +0,10%)

P.S. 2021 FTSE yra 16.01% (ne 16.10%)

[1] https://www.msci.com/documents/10199/178e6643-6ae6-47b9-82be-e1fc565ededb

Sveiki,

ačiū už komentarą.

Jūs visiškai teisus, padariau klaidą ir skubėdamas ne to indekso gross duomenis paėmiau (pasinaudojau MSCI World with USA Gross index, https://www.msci.com/documents/10199/1de1e8f9-7db0-4e65-a117-66ea2f625557, šiaip MSCI indeksų duomenis galima arba pagooglinus šias automatiškai generuojamas ataskaitas, arba per jų website, daug detalesnius. Ale per google – greičiau, tai ir pridariau klaidų, ne ta ataskaitą paėmęs).

Pataisiau duomenis straipsnyje. Taip pat, panašu, kad pataisius duomenis VWRD tampa neabejotinai geriausias ir paprasčiausias variantas.

Dėl aplenkimo, čia turbūt turite omenyje kodėl kai kurie ETF lenkia savo net indeksus (pavyzdžiui, SWDA). Nes net indeksai skaičiuojami darant įvairias prielaidas apie foreign withholding tarifus, kurie nebūtinai tokie dideli praktikoje. Skirtingi indeksų provideriai gali naudoti skirtingus tarifus. Mano galva, daug svarbiau atsilikimas nuo gross indekso, o nuo net – ženkliai mažiau informatyvu.

Ačiū dar kartą, tikrai naudingas komentaras.