Jau ne kartą esu pabrėžęs, kad esu didelis tarpusavio skolinimo platformų entuziastas, o investicijos per tokius operatorius kaip Paskolų Klubas ir Finbee tapo neatsiejama mano investicinio portfelio dalimi.

Tačiau esu taip pat minėjęs, jog P2P investicijos nėra tinkamos „buy-and-hold“ investavimo stiliui, kai galima tiesiog sukonfigūruoti automatinio investavimo skelbimus ir pamiršti apie šių priežiūrą.

Šiandien, atsižvelgiant į dabartines rinkos sąlygas, manau, atėjo laikas rimtai apsvarstyti, ar tarpusavio skolinimo platformos vis dar išlieka patraukliu investiciniu instrumentu.

1. Mažėja grąža Paskolų Klube ir Finbee

Kadangi šis puslapis tėra mano asmeninės investavimo kelionės dienoraštis, o ne užsakytų straipsnių rinkinys (už turinį man niekas nemoka), laikui bėgant, faktams ir aplinkybėms keičiantis, kartais kinta ir mano nuomonė apie tai, kas yra geras, o kas ne, pasirinkimas.

Įraše „P2P naujienos“ jau buvau išsakęs tam tikrus savo nuogąstavimus, apie prastėjančius tarpusavio skolinimo platformų rezultatus. Paviršutiniu tuo metu atliktu vertinimu Paskolų Klube ir Finbee sumažėjo uždirbama grąža.

Savy platformoje grąža iš pirmo grubaus žvilgsnio nesumažėjo, bet detaliau vertinti negaliu, nes pati platforma detalių duomenų, kuriais remiantis galėčiau tendencijas vertinti, nepateikia, o mano asmeninis portfelis šioje platformoje yra per daug smulkus.

Todėl toliau šnekėsiu išimtinai apie Paskolų Klubą ir Finbee.

1.1 Kiek uždirbu Paskolų Klube

Esu nekartą rašęs, kaip skaičiuoju grąžą iš P2P platformų (pvz., įraše P2P: Tarpusavio skolinimas), taip pat, kaip grąžos geriau neskaičiuoti (įraše Tarpusavio skolinimo platformos).

Trumpai – geriausia apskaičiuoti dabartinę portfelio vertę taikant skirtingus koeficientus vėluojančioms, smarkiai vėluojančioms ir nevėluojančioms paskoloms, susirašyti savo pinigų srautus ir datas (įnašus ir nusiėmimus), paskaičiuoti rezultatą pasinaudojant XIRR formule Excel.

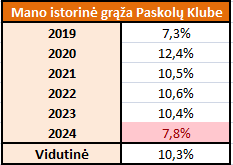

Štai kaip keitėsi mano grąža Paskolų Klube nuo 2019 m.

2019 m. grąža nėra reprezentatyvi, nes užtruko kol platformoje “apšilau” ir pinigus įdarbinau, todėl šių metų rezultatas nėra svarbus. Tuo tarpu vėlesnių metų grąža siekė nuo 10,4% iki 12,4% per metus.

Tuo tarpu 2024 m. grąža siekia tik 7,8%. Tai reiškia, kad, lyginant su ankstesniais metais, mano uždarbis sumažėjo apie 2,5% per metus.

Ši 7,8% grąža yra metinė (annualized return), tiek uždirbsiu darant prielaidą, jog per likusius šių metų tris mėnesius uždirbamos grąžos tempas išliks toks pat, kaip per pirmus devynis šių metų mėnesius.

Techninė pastaba: Pastebiu, jog 2024 m. nurodyta 7,8% rezultatas yra metinė grąža (annualized return). Investavus 1000 EUR, jeigu per devynis mėnesius uždirbama 1074,1 EUR, tai metinė grąža lygi (1074,1/1000)^(12/8)-1 = 10%. Panašiai ir su Paskolų Klubo 7,8% metine grąža, tai nereikia, kad nuo sausio iki spalio buvo uždirba 7,8%, buvo uždirbta mažiau, bet, jeigu toliau uždirbamos grąžos tempas išliks toks pat, tai per visus metus, per 12 mėn. laikotarpį, bus pasiektas 7,8% rezultatas.

1.2 Kiek uždirbu Finbee

Finbee grąžą apskaičiuoti yra sudėtingiau, nes Finbee automatiškai nepateikia duomenų apie tikėtiną portfelio vertę, skirtingų vėlavimų paskolas vertinant skirtingu koeficientu.

Todėl negaliu paskaičiuoti Finbee rezultato kiekvienais kalendoriniais metais, o tik tam tikrais laikotarpiais, kuomet tokius tarpinius skaičiavimus esu daręs pats.

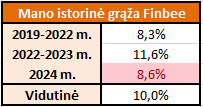

Žinau kiek uždirbau apytiksliai 2019-2022 m., 2022-2023 m. ir 2024 m. laikotarpiais.

Vidutinė metinė grąža 2019-2022 m. laikotarpiu siekė 8,3% per metus, tačiau šiuo laikotarpiu platforma dar tik mokiausi naudotis, pinigų sumos buvo mažos, o ir būdavo, jog pervesdavau lėšas ir šios ilgai stovėjo nejudindamos, kol automatinius investavimo skelbimus tinkamai koregavau.

2022-2023 m. laikotarpiu uždirbau 11,6% metinę grąžą.

Tuo tarpu šiais metais uždirbau vos 8,6% siekiančią metinę grąžą (ir šis skaičius yra annualized return, žr. techninė pastaba aukščiau).

Taigi, ir Paskolų Klube, ir Finbee mano uždirbama grąža sumažėjo, metinė grąža krito apie 2,5%.

2. Kodėl sumažėjo grąža

Yra trys priežastys, kodėl grąža tarpusavio skolinimo platformose galėjo sumažėti.

- Sumažėjo paskolų palūkanų normos;

- Išaugo nemokių paskolų (defaults) skaičius;

- Suprastėjo nemokių paskolų administravimas.

Pabandysiu įvertinti šiuos tris veiksnius kiekvienoje platformoje ir palyginti, ar grąža abiejose platformose sumažėjo dėl tų pačių priežasčių (užuomina – ne, priežastys skiriasi).

3. Paskolų Klubas

Pradėsiu nuo Paskolų Klubo. Šia platforma naudojuosi šiek tiek ilgiau nei Finbee, o ankščiau būtent Paskolų Klubas buvo mano favoritas.

3.1 Palūkanų normų mažėjimas

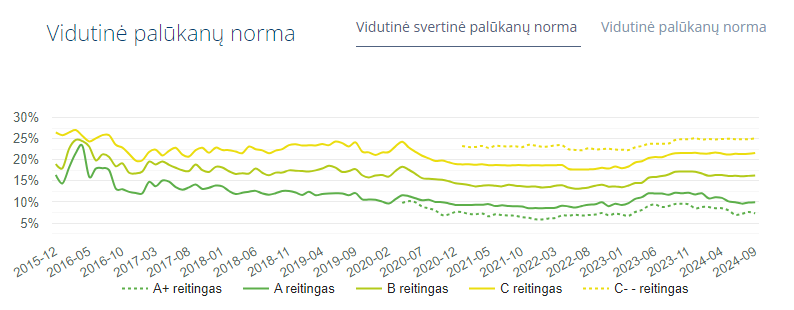

Pirmas darbas – įvertinti, kaip keitėsi palūkanų normos Paskolų Klubo platformoje (vėliau – kaip tai paveikė mano asmeninį portfelį).

Paskolų Klubo oficialiame puslapyje, statistiko skiltyje, galime rasti šį grafiką.

Matyti, kad vidutinės palūkanų normos pastaruoju metu sumažėjo. Toliau pateikiu konkrečius 2024 m. pokyčius.

Nuo 2024 m. pradžios iki rugsėjo mėnesio svertinės palūkanų norma Paskolų Klube kiekvienam reitingui kito taip:

- A+: nuo 8,48% sumažėjo iki 7,32%;

- A: nuo 11,78% sumažėjo iki 9,93%;

- B: nuo 17,18% sumažėjo iki 16,29%;

- C: nuo 21,65% sumažėjo iki 21,62%.

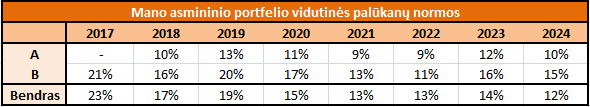

Palyginimui, lentelėje žemiau pateikiu kaip kito mano asmeninio portfelio vidutinės palūkanų normos.

2024 m. mano portfelyje sumažėjo A ir B reitingų paskolų palūkanų normos – šiuos reitingus daugiausia ir renkuosi investicijoms.

Bet čia reikia prisipažinti, kad 2024 m. sausio pabaigoje pakeičiau investavimo strategiją: pradėjau investuoti į trumpesnės trukmės paskolas, kurių vidutinės palūkanų normos yra mažesnės.

Mano grubiais skaičiavimais, dėl šių dviejų priežasčių – (a) iš esmės kažkiek krito palūkanų normos platformoje bendrai ir (b) asmeninių strategijos pokyčių – grąža platformoje 2024 m. galėjo sumažėjo apie 0,5%.

Bet tai nepaaiškina, kodėl mano grąža sumažėjo net 2,5%! Kur dingo likę 2%?

3.2 Padidėjęs nemokių paskolų procentas

Kita priežastis, dėl kurios galėjo kristi mano uždarbis Paskolų Klube, yra padidėjęs nemokių paskolų skaičius.

Remiantis Paskolų Klubo komunikacija (senesnių metų, paskutiniu metu komunikacijos sumažėjo) ir savo asmeniniais skaičiavimais, aš iš Paskolų Klubo tikėjausi tokių metinių default rates pagal reitingą: A+ reitingo 1%, A reitingo 2%, B reitingo 7%, C reitingo 15%.

Techninė pastaba: Čia reiktų pabrėžti žodžius metinių default rates, nes jeigu investuojama į trejų metų trukmės 100 paskolų su 10% metiniu default rate, tai po pirmų metų 10 paskolų bus defaulte, po antrų metų iš likusių 90 paskolų dar 9 defaultins ir 19 paskolų bus defaulte bendrai, o po trejų metų iš likusių “sveikų” 81 paskolų dar ~8 defaultins ir iš viso bus 27% defaulte per tris metus (nors metinis default rate, primenu, yra 10%). Skaičiavimus dar labiau komplikuotų faktas, jeigu 50% paskolų grįžtų ankščiau laiko, kaip yra realybėje, bet palikim šį niuansą kitam kartui.

Istoriškai vidutiniškai tiek paskolų, kurios buvo išduotos prieš metus ar truputį seniau, kiekvieno reitingo tapdavo nemokiomis.

Todėl dar prieš kažkokią analizę atliekant aš tikėjausi, jog jeigu Paskolų Klube defaults lygis nedidėjo, tai pažvelgus į 2023 m. duomenis matysiu, jog A+ reitingo nemokių paskolų bus apie 1%, A reitingo 2%, B reitingo 7%, o C reitingo 15%.

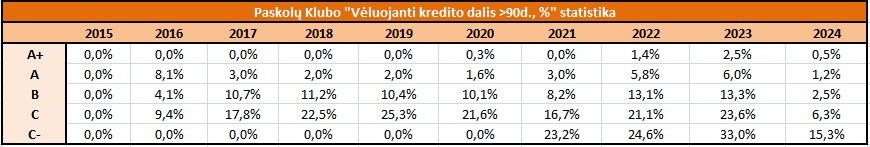

O kaip yra iš tiesų ? Gerokai prasčiau. Šie duomenys paimti iš Paskolų Klubo oficialaus statistikos puslapio.

Nors šiuos duomenis labai sunku vertinti “iš akies”, nes nemokių paskolų dinamika laike bėgant labai sudėtinga ir kinta (skiriasi paskolų trukmė, išankstiniai grąžinimai ir t.t. ir t.t.), bet kaip minėta, 2023 m. išduotų paskolų “vėluojanti >90d. kredito dalis” turėtų būti artima metiniams default rates.

Be to, 2023 m. išduotų paskolų „vėluojanti >90 d. kredito dalis“ turėtų būti žymiai mažesnė nei 2022 m. išduotų paskolų. Tačiau yra priešingai!

2023 m. išduotų A reitingo paskolų „vėluojanti >90 d. kredito dalis“ turėtų būti apie 2%, bet ji siekia net 6%. Atitinkamai, 2022 m. šio reitingo „vėluojanti >90 d. kredito dalis“ neturėtų viršyti 4%, bet ji yra 5,8%.

2023 m. išduotų B reitingo paskolų „vėluojanti >90 d. kredito dalis“ turėtų būti apie 7%, bet siekia net 13,3%!

Būtent A ir B reitingai man yra aktualiausi, sudaro didžiausią svorį portfelyje.

Kaip galite matyti, lyginant su anksčiau Paskolų Klubo įvardintais metiniais default rates, 2023 m. išduotų paskolų nemokių paskolų procentas yra ž-e-e-e-nkliai per didelis. 2022 m. išduotų paskolų, ypač A reitingo, irgi daugokai tapo nemokiomis.

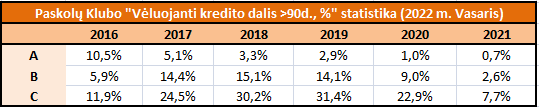

Esu išsaugojęs (lentelė žemiau), kaip ši pati statistika – „vėluojanti >90 d. kredito dalis“ – Paskolų Klubo platformoje atrodė 2022 m. vasarį. Palyginus situaciją dabar ir tada, bus lengviau suprasti, kiek stipriai situacija pablogėjo.

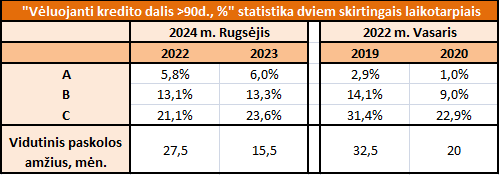

Taip pat 2022 m. vasario lentelės duomenis (paskutinė lentelė aukščiau) ir prieš tai rodytus 2024 m. rugsėjo duomenis palyginau tarpusavyje bendroje lentelėje, kad geriau matytųsi skirtumai.

Dabar, šiuo metu (2024 m. rugsėjis), 2022 m. ir 2023 m. išduotų paskolų amžius yra vidutiniškai 27,5 ir 15,5 mėn. (prieš tiek laiko vidutiniškai šios paskolos buvo išduotos). 2022 m. vasarį 2019 m. ir 2020 m. išduotų paskolų vidutinis amžius buvo 32,5 ir 20 mėn. (tuo metu 2019 ir 2020 m. išduotos paskolos buvo šiek tiek “senesnės”, nei dabar yra 2022 ir 2023 m. išduotos paskolos).

Logiška būtų manyti, jog šiuo metu, žvelgiant į 2022 ir 2023 m. išduotų paskolų statistiką, šių turėtų mažesnis procentas nemokių, ar bent jau toks pat ir panašus dydis nemokių, nei kaip buvo 2022 m. vasarį, žvelgiant į 2019 ir 2020 m. išduotų nemokių paskolų statistiką.

Bet yra priešingai !

Šiuo metu A reitingo paskolų, išduotų 2022 m., kurių vidutinis paskolos amžius 27,5 mėn., nemokių 5,8%! Ženkliai daugiau, nei 2022 m. vasarį buvo panašaus amžiaus, 32,5 mėn., 2019 m. išduotų paskolų, kurių tuomet nemokių buvo vos 2,9%.

Šiuo metu paskolų, išduotų 2023 m., kurių vidutinis amžius 15,5 mėn., A reitingo net 6% yra nemokios, o B reitingo paskolų net 13,3%. Kai 2022 m. vasarį paskolų, išduotų 2020 m., kurių vidutinis amžius buvo 20 mėn., buvo nemokių A reitingo vos 1% ir B reitingo 9%.

Apibendrinant, ankščiau A ir B reitingo paskolos Paskolų Klubo platformoje tapdavo nemokios apytikriai tokiu dažnumu, kaip aš to tikėjausi, tačiau dabar nemokių paskolų procentas gerokai išaugo.

Įdomu tai, kad, matyt, ir įmonės vadovybė pripažįsta šią problemą ir sprendžia ją. Viename Faceboo įraše Evaldas Remeikis rašė, kad algoritmas, jų pažangusis AI, vertinantis nemokių paskolų rizikas, buvo pakoreguotas.

Dėl paskolų atrinkimo jau rašiau, tai priminsiu tik, kad gegužę kreditingumo vertinimas buvo sugriežtintas ir dalis vartotojų, kurie anksčiau gaudavo A+, dabar gauna A, kurie gaudavo A, gauna B ir taip toliau.

Evaldas Remeikis

Tiek naudos iš to dirbtiniu intelektu paremto rizikos vertinimo algoritmo 🙂 Ateities nesugeba atspėti ir šis išmanusis algoritmas, bei bet kas, kas vadinamas šių dviejų magiškų raidžių “AI” trumpiniu, tėra reklama.

Taigi, Paskolų Klube mano grąža sumažėjo dėl išaugusio nemokių paskolų skaičiaus!

3.3 Nemokių paskolų administravimas

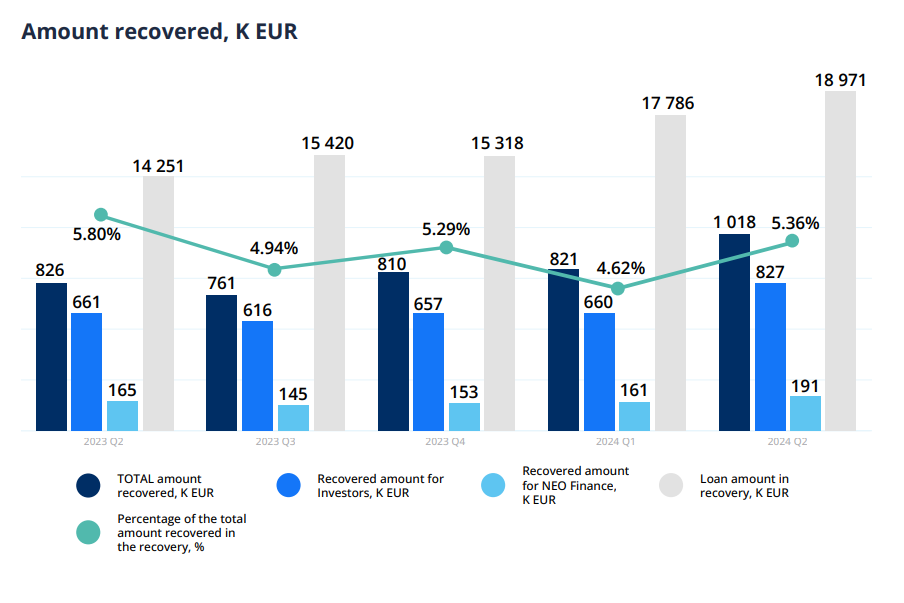

Remiantis Paskolų Klubo paskutinės (2024 Q2) ataskaitos duomenimis, nemokių paskolų administravimas išliko panašus.

Seniau Paskolų Klubas išieškotos dalies procentą nuo nemokių paskolų patiekdavo šiek tiek kitu formatu, todėl yra dar ir senesnių duomenų, kuriuos tarpusavyje vienoje lentelėje sunku palyginti, bet mano “už kadro” vertinimas toks – jei nemokių paskolų administravimas ir suprastėjo, tai ne daugiau nei 10% dydžiu (skaičiuojant kiek per ketvirtį išieškota iš visos sumos esančios išieškojime).

Nėra esminis pokytis, net jei taip ir yra (dar klausimas – ar tikrai iš vis suprastėjo išieškojimas, ar čia tik atsitiktiniai svyravimai).

Dar čia pastebėčiau, jog 2023 m. antroje pusėje Paskolų Klubas keitė savo “BuyBack” paslaugos įkainius, bei A reitingo koeficientą sumažino nuo 80% iki 70%, B reitingo nuo 70% iki 60%, o C reitingo nuo 60% iki 50%.

Šie pokyčiai irgi atitinka mano įtariamus nežymius išieškomų paskolų suprastėjimus. Ne be priežasties, turbūt, koeficientai buvo sumažinti.

Dabar jau grįžtu prie platesnio platformos vertinimo – daryčiau išvadą, jog grąža Paskolų Klube sumažėjo labiausiai dėl daugėjančių vėluojančių paskolų.

Dalinai ir dėl kritusių palūkanų normų, galbūt šiek tiek ir dėl neženkliai suprastėjusio nemokių paskolų administravimo proceso.

4. Finbee

Kaip situacija atrodo Finbee platformoje? Mano grąža taip pat sumažėjo, bet ar priežastys tokios pačios kaip Paskolų Klube? Užsiminsiu iš karto – ne.

4.1 Ar sumažėjo palūkanos?

Paskolų Klube mano grąža sumažėjo dalinai dėl to, jog šioje platformoje sumažėjo palūkanų normos, o aš pradėjau taikyti konservatyvesnę investavimo strategiją.

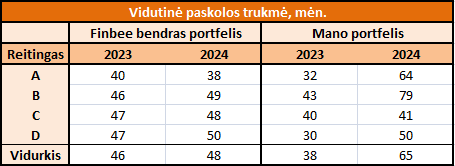

Finbee mano strategija reikšmingai nekito, o kaip štai kaip keitėsi palūkanų normos platformoje bendrai ir mano portfelyje konkrečiai.

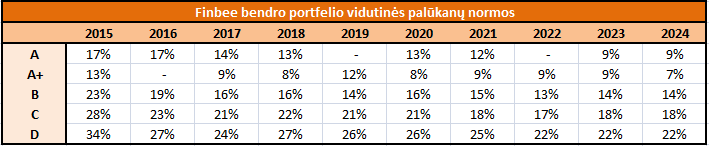

Pradžiai – Finbee bendro portfelio vidutinių palūkanų normų pokyčiai.

Skirtingai nei Paskolų Klube, Finbee 2024 m. išduodamų paskolų vidutinės svertinės palūkanų normos nekrito, bent jau kol kas.

Tai gali pasikeisti ateityje, jei ECB mažinant tarpbankines palūkanų normas, kitiems kredito davėjams rinkoje mažinant klientam taikomas palūkanų normas, konkurencija vers ir Finbee peržiūrėti savo įkainius. Tačiau kol kas palūkanos išliko stabilios, taigi mano grąža 2024 m. Finbee sumažėjo ne dėl palūkanų normų pokyčių platformoje.

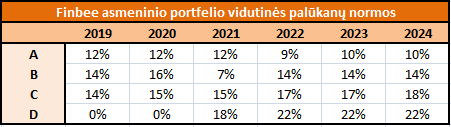

Mano asmeninio portfelio analizė patvirtina tą patį.

2024 m. mano investuotų paskolų vidutinės palūkanų normos nekrito. Taigi atsakymo, kodėl grąža sumažėjo, reikia ieškoti kitur.

4.2 Ar padaugėjo nemokių paskolų?

Natūralus sekantis klausimas, ar Finbee, kaip Paskolų Klube, padaugėjo nemokių paskolų?

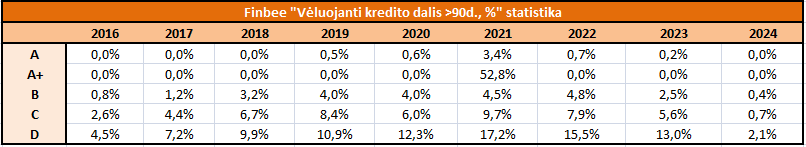

Pirmiausia, panagrinėsiu Finbee bendro portfelio duomenis tuo pačiu pjūviu, kaip ir Paskolų Klubo, kokia dalis kiekvienais metais išduotų paskolų vėluoja daugiau nei 90d.

Skirtingai nei „Paskolų Klube“, Finbee 2023 m. išduotos paskolos vėluoja mažiau nei 2022 m. paskolos, kas yra įprasta ir logiška.

Kalbant apie vėlavimus absoliučiu dydžiu, Finbee aš tikiuosi tokių metinių default rates: A reitingui – 1,5%, B – 4%, C – 8%, D – 15%. Kitaip tariant, prieš atliekant šią analizę tikėjausi, jog jeigu Finbee su vėlavimais viskas gerai, tai 2023 m. išduotų “vėluojanti kredito dalis >90d.” bus nedidesnė nei šie įvardinti dydžiai.

Pažvelgus į faktinius duomenis, 2023 m. išduotų paskolų vėlavimai atitinka šiuos lūkesčius: A reitingo paskolų vėluoja tik 0,2%, B – 2,5%, C – 5,6%, D – 13%.

Teisybės dėlei, 2023 m. “vėluojanti kredito dalis >90d.” ir turėtų būti mažesnė nei metiniai default rates platformoje, nes dalis paskolų grąžinama ankščiau laiko, kita dalis jau sėkmingai išieškota ir grąžinta.

Mano išvada – Finbee atveju, skirtingai nei Paskolų Klubo atveju, 2023 m. išduotos paskolos sukasi kaip laikrodukas, neturiu jokių argumentų, jog šių paskolų vėlavimai išaugo.

Už kadro atlikau ir detalesnę Finbee nemokių paskolų analizę, kurios čia nepristatysiu, bet vis tiek nematau jokio nemokių paskolų augimo, priešingai nei Paskolų Klube.

Bet mano asmeniniame portfelyje rezultatai suprastėjo

Bet yra vienas bet … O mano asmeniniame portfelyje (aukščiau pristačiau rezultatus Finbee platformoje bendrai) nemokių paskolų, 2023-2024 m. laikotarpiu, smarkiai išaugo :/

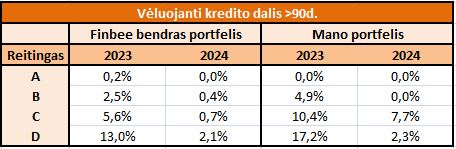

Lentelėje žemiau pateikiu “vėluojanti kredito dalis >90d.” Finbee bendro portfelio (atkartoju rezultatus iš lentelės ankščiau) ir savo asmeninio portfelio duomenis.

Jeigu Finbee bendrame portfelyje 2023 m. C reitingo “vėluojanti kredito dalis >90d.” vos 5,6%, tai mano C paskolų 2023 m. “vėluojanti kredito dalis >90d.” net 10,4%. Panašiai ir su kitais reitingais.

Kad ir kurio reitingo 2023 m. duomenis paimčiau kaip pavyzdį, mano portfelyje to reitingo nemokių paskolų visada daugiau, lyginant su platformos vidurkiu. Kodėl ?

Pabandžiau suprasti to priežastis, bet – nepavyko. Pagalvojau, gal aš investuoju į didesnes paskolas nei Finbee vidurkis, o Finbee šių paskolų riziką netinkamai vertina, todėl mano portfelyje defaults daugiau, bet – ne.

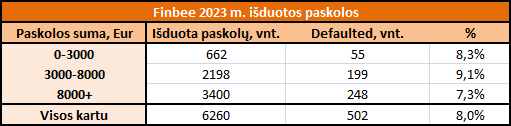

Iš visų Finbee 2023 m. išduotų paskolų, tokių buvo 6 260 vnt., defaultino 502 paskolos, arba 8,0%. Mažų paskolų, kurių paskolos suma buvo iki 3 000 EUR, defaultino 8,3%, vidutinių paskolų, kurių paskolos suma buvo 3000-8000 EUR, defaultino 9,1%, didesnių nei 8000 EUR paskolų defaultino 7,3%.

Patikrinau ir 2024 m. rezultatus, patikrinau ir vien tik C reitingo rezultatus, kurio mano portfelyje defaultino daugiausiai. Visais atvejais nėra reikšmingo ryšio tarp paskolos sumos ir nemokių paskolų procento.

Pagalvojau, gal aš tuomet investuoju į ilgesnio laikotarpio paskolas nei platformos vidurkis, o šios nemokiomis tampa dažniau ? Bet vėl – ne.

Mano portfelyje 2023 m. išduotos paskolos vidutiniškai buvo net trumpesnės, 38 mėn. laikotarpio paskolos, lyginant su bendru Finbee platformos 46 mėn. vidurkiu.

Nors 2024 m. mano portfelyje vidutinė paskolos trukmė šiek tiek ilgesnė, bet būtent 2023 m. išduotų paskolų prastas rezultatas, smarkiai išaugusi nemokių paskolų dalis, lemia sumažėjusią grąžą.

Tai čia … kaip suprasti … ?

Kodėl mano portfelyje nemokių paskolų ženkliai padaugėjo, lyginant su senesniais laikotarpiais, ir lyginant su Finbee bendru portfeliu. Ar čia tik prastas atsitiktinumas, nesėkmė ?

Negaliu atmesti ir tokio varianto, nes jokio kito logiško paaiškinimo nesugalvoju. Visgi, esu 2023-2024 m. finansavęs šimtus paskolų, todėl tokia variacija tik dėl sėkmės tikrai keista ir įtartina.

Bet neatmestina.

Tik dar dvigubai keisčiau, jog tuo pačiu laikotarpiu Finbee ir Paskolų Klube grąža sumažėjo panašiai, bet Paskolų Klube nemokių paskolų procentas išaugo ir platformoje ir mano portfelyje, o Finbee platformoje nemokių paskolų procentas nesikeitė, tik mano išaugo.

Keista …

4.3 Nemokių paskolų administravimas

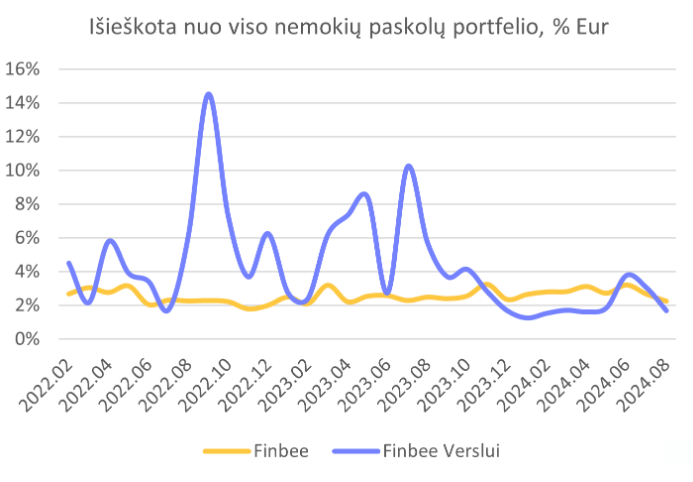

Paskutinis klausimas, gal Finbee grąža sumažėjo dėl prastesnio nemokių paskolų administravimo?

Finbee duomenys rodo, kad sėkmingai išieškomų nemokių paskolų procentai išlieka stabilūs – nuo 2% iki 3,5%. Paskutinių laikotarpio svyravimai atrodo įprasti ir nekelia įtarimų, jog reikšmingai suprastėjo nemokių paskolų administravimas.

Jei nemokių paskolų administravimas ir sumažėjo, tai panašiai kaip ir Paskolų Klube – nežymiai.

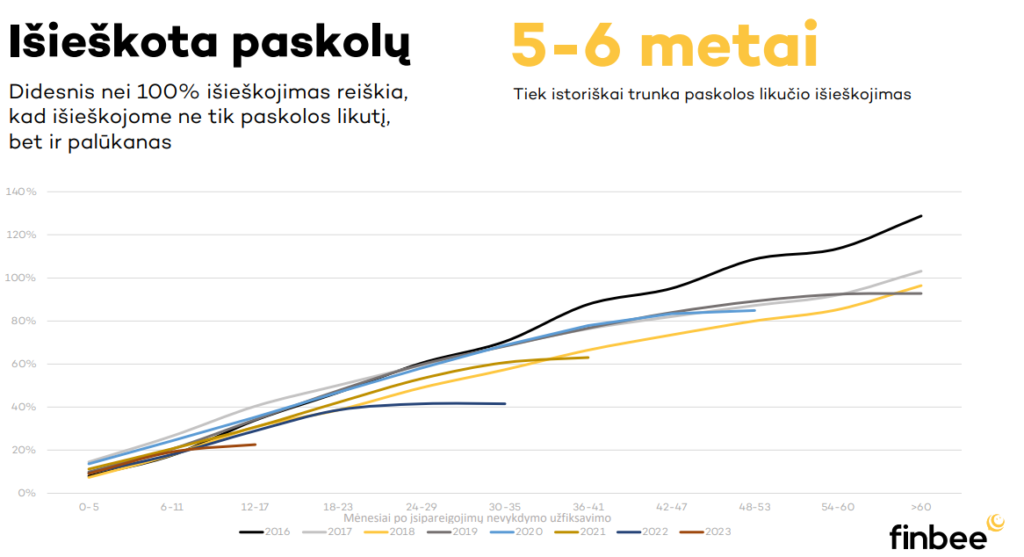

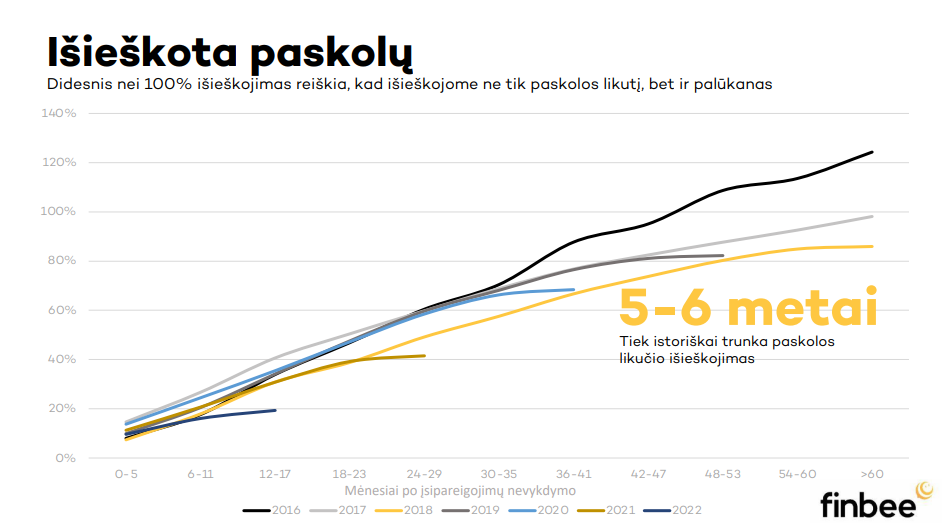

Taip pat Finbee savo ataskaitose teikia informacija, kiek iš kiekvienais metais išduotų paskolų, tapusių nemokiomis, procentų pavyksta sėkmingai išieškoti vėlesniais laikotarpiais.

Pavyzdžiui, remiantis 2024Q2 ataskaita, paskolų išduotų 2023 m. sėkmingai išieškota apie 20% nuo paskolos sumos, praėjus 12-17 mėn. laikotarpiui.

Atrodytų, jog paskolų administravimas suprastėjo, nes gi 2023 m. kreivė yra žemiausia, kitų metų rezultatai tokiu metu, po 12-17 mėn., buvo geresni. Bet, kaip paaiškino Finbee, kreivės forma tiesiog kinta vėlesniais metais šiuos duomenis atnaujinant, kuomet daugiau paskolų papuola į šį intervalą.

Štai kaip atrodė situacija prieš metus, 2023Q2 ataskaitoje.

2023Q2 ataskaitoje praėjusių metų paskolų (2022 m.) sėkmingai išieškota apie 20% praėjus 12-17 mėn. laikotarpiui, 20242Q ataskaitoje praėjusių metų paskolų (2023 m.) sėkmingai išieškota irgi apie 20% praėjus 12-17 mėn. laikotarpiui.

Bet žvelgiant į 2024Q2 ataskaitą, į 2022 m. kreivę, kuri toje ataskaitoje jau pasibaigia ties 30-35 mėn. (nes praėjo daugiau laiko), atrodo, kad po 12-17 m. 2022 m. paskolų buvo išieškota ~30%.

Todėl žvelgiant į 2024Q2 ataskaitą atrodo, kad pastarųjų metų išieškojimai prasčiausi Finbee istorijoje. Ir taip atrodo kiekvienais metais žvelgiant į bet kurių metų ataskaitą.

Viską apsvarsčius, jokio reikšmingo nemokių paskolų administravimo suprastėjimo aš nepastebiu, duomenys to nerodo.

Po vienu savo įrašu esu matęs skaitytojo Aisčio pasakymą, jog Finbee nemokių paskolų administravimas suprastėjo dėl to, kad teismai labai apkrauti.

Man būtų įdomu sužinoti, kiek šiame teiginyje yra teisybės, nes aš pats tokio Finbee komentaro nemačiau, duomenyse to nepastebiu. Gal ką praleidau ?

Informacijos patikslinimas (2022-10-10): Sulaukiau Finbee komentaro, jog teismų darbo sulėtėjimas iš tiesų pastebimas paskutinius kelerius mėnesius, bet tai yra vasaros klausimas (atostogų), su laiku procesas turėtų paspartėti.

Apibendrinant, Paskolų Klube grąža menka dalimi sumažėjo dėl mažėjusių palūkanų ir suprastėjusio nemokių paskolų administravimo, bet daugiausiai – dėl ženkliai padaugėjusių nemokių paskolų.

Finbee atveju, nematau duomenų, pagal kuriuos galėčiau teigti, jog Finbee platformoje sumažėjo paskolų palūkanos, išaugo nemokios paskolos arba reikšmingai suprastėjo nemokių paskolų administravimas.

Bet mano portfelyje nemokių paskolų procentas išaugo, tokių paskolų daugiau, nors nesugebu užčiuopti jokio galimo šios priežasties paaiškinimo, tai gali būti tiesiog atsitiktinumas.

5. Kas naujo Finbee ir Paskolų klube ?

Grąža sumažėjo, bet kodėl ?

Kas galėjo lemti, jog pvz., Paskolų Klube taip ženkliai išaugo nemokių paskolų procentas, arba neženkliai suprastėjo, jeigu taip yra, nemokių paskolų administravimas.

Apžvelgsiu platformų naujienas, pavarčiau naujausias ataskaitas, galbūt čia rasiu kokių nors įžvalgų.

5.1 Finbee

Pradėkime nuo Finbee, siekiant aiškiau pabrėžti skirtumus. Iš esmės, šioje platformoje reikšmingų pokyčių nėra – nei vartojimo paskolų, nei verslo paskolų segmente.

Per pirmąjį 2024 m. pusmetį Finbee išdavė vartojimo paskolų už 14,7 mln. eurų, 29% daugiau nei per tą patį 2023 m. laikotarpį. Verslo paskolų apimtys augo 31% ir pasiekė 16,4 mln. eurų. Įmonė veikia stabiliai – darbuotojai nesikeičia, o administruojamas paskolų portfelis sparčiai auga.

5.2 Paskolų Klubas

Paskolų Klubo situacija yra visiškai kitokia.

Vartojimo paskolų apimtys mažėja

Per pirmąjį 2024 m. pusmetį platforma išdavė paskolų už 20,28 mln. eurų – tai yra 5,2% mažiau nei per tą patį 2023 m. laikotarpį.

Įdomu tai, sumažėjo platformos tarpininkavimo mokesčio pajamos. Per pirmąjį 2024 m. pusmetį Paskolų Klubas gavo 2,8 mln. eurų šių pajamų, t. y. 12% mažiau nei per 2023 m. pirmąjį pusmetį. Ataskaitoje teigiama, kad taip įvyko dėl sumažinto tarpininkavimo mokesčio taikomo naujai išduodamoms paskoloms.

Nepaisant mažėjančio tarpininkavimo mokesčio dydžio, paskolų apimtys vis tiek krito, o tai rodo, kad Paskolų Klubas praranda konkurencinę kovą su kitais kredito davėjais.

Darbuotojų kaita

Paskolų Klube per pastaruosius metus pastebiu nuolatinę darbuotojų ir vadovybės kaitą.

NEO Finance vadovas, motininės įmonės, valdančios Paskolų Klubą, FinoMark ir Neopay, keitėsi daugybę kartų per paskutinius keletą metų.

Ypač sunku suprasti, kas atsakingas už tarpusavio platformos veiklą. Vienu metu lyg ir tarpusavio platformos vadove buvo tapusi Indrė Krasovskė, šiai išėjus į motinystės atostogas jos pareigas parėmė Jolanta Rudė.

Paskolų Klubo 2024Q2 ataskaitoje randu sakinį, jog išduodamų paskolų apimtys sumažėjo dalinai ir dėl naujai suformuotos skolų administravimo komandos.

FinoMark ir Neopay rezultatai

NEO Finance, motininė įmonė valdanti Paskolų Klubą, taip pat valdo FinoMark ir Neopay.

Čia situacija nevienoda. FinoMark, sutelktinio finansavimo platforma, demonstruoja prastus rezultatus: per antrąjį 2024 m. ketvirtį išduotų paskolų suma siekė vos 488 tūkst. eurų, kai tuo pačiu laikotarpiu pernai ši suma buvo 930 tūkst. eurų.

NEO Finance geriau sekasi vystyti mokėjimų tarpininko Neopay veiklą, transakcijų skaičius ir uždirbamos pajamos iš šios veiklos ir toliau sėkmingai auga.

Apibendrinimas

Skirtingai nei Finbee – Paskolų Klube situacija atrodo sudėtingesnė.

Paskolų apimtys mažėja, vadovybė dažnai keičiasi, o FinoMark susiduria su iššūkiais. Nepaisant to, Paskolų Klubas išlieka pelninga įmonė, o Neopay veikla sėkmingai vystoma, todėl tikrai nesakau, kad dangus griūva ir reikia iš platformos bėgti, tikrai ne.

Tačiau rizikų didėja, o už šias rizikas nėra kompensuojama padidėjusia grąža, aukštesnėmis paskolų palūkanų normomis – atvirkščiai.

6. Dar keletas vartojimo paskolų bėdų

Be jau aptartų priežasčių, yra dar dvi svarbios priežastys, dėl kurių grąža iš vartojimo paskolų jau sumažėjo arba gali sumažėti artimiausiu metu.

6.1 Nedarbo lygis

Kai kurie rodikliai, ypač Paskolų Klube, prastėjo, o nemokių paskolų skaičius išaugo. Kodėl tai galėjo įvykti? Manau, jog vienas iš galimų paaiškinimų galėtų būti didėjantis nedarbo lygis šalyje.

Valstybės duomenų tarnybos duomenimis, šiuo metu 15–74 metų amžiaus gyventojų nedarbo lygis Lietuvoje siekia 8 procentus (pašalinus sezoniškumą), prieš dvejus metus jis nesiekė 6 procentų. Pirmąjį šių metų pusmetį Lietuvoje buvo 118 tūkst. bedarbių, 30 tūkst. daugiau nei prieš du metus. Jų, deja, spartus minimalaus atlyginimo didinimas turbūt nepaguos.

Nerijus Mačiulis

Teigdamas, jog nedarbas auga, Nerijus Mačiulis remiasi nedarbo lygio statistika, skaičiuojama pašalinus sezono įtaką.

Bet štai SEB ekonomistas Tadas Povilauskas SEB banko Lietuvos ekonomikos apžvalga Nr.87 teigia, šnekant apie nedarbo lygio augimą, istorija gerokai sudėtingesnė, nei būtų galima spręsti remiantis Nerijaus Mačiulio komentaru.

Valstybės duomenų agentūros duomenimis, nedarbas antrą ketvirtį buvo 6,9 proc. – 1 proc. punkto didesnis negu prieš metus. Įdomu tai, kad per metus ilgalaikis nedarbas netgi sumažėjo iki 1,9 proc., o padidėjimą lėmė trumpalaikio nedarbo padidėjimas.

Tadas Povilauskas

Tadas Povilauskas remiasi nedarbo lygio statistika (nepašalinus sezono įtakos) ir ilgalaikio nedarbo lygio statistika.

Žygimantas Mauricas Baltijos šalių ekonomikos apžvalgoje sako, kad nedarbo lygis formaliai auga, bet daugiausiai imigrantų ir pabėgėlių dėka, dėl šių asmenų skaičiaus didėjimo šalyje auga ir oficialus nedarbo lygis, o skaičiuojant tik vietos gyventojus nedarbo lygis yra mažesnis.

Jeigu jums taip ir liko neaišku, auga tas nedarbo lygis ar ne, bei kiek auga, tai neaišku ir man. Asmenys, kurie turėtų būti ekspertai šioje srityje žongliruoja skirtingomis statistikomis, o aš nedarbo lygio rodiklių atidžiai neseku, ekspertu nesu, rodiklių skaičiavimo niuansų neišmanau.

Nors vertinti, kiek išaugo nedarbo lygis vartojimo paskolų klientų tarpe nepaprastai sunku, bet tokia hipotezė, jog sumažėjusi mano grąža ir padidėjusių nemokių paskolų procentas yra įtakotas nedarbo lygio augimo, skamba visai logiškai.

Ypač imant Paskolų Klubo platformą. Bet ar taip yra tikrai – kol kas lieka neaišku. Nedarbo rinkos tendencijas artimiausiais metais teks atidžiai sekti.

Nes jeigu nedarbo lygis jau pakilo, arba dar kils ateityje, platformų palūkanos tai nekyla. Reiškiasi, jog tokiu atveju mažėtų grąža, nes už papildomus nuostolius ir išaugusias rizikas nėra kompensuojama.

6.2 Civilinio kodekso pakeitimai

Nuo 2024 m. liepos 1 d. įsigaliojo Civilinio proceso kodekso ir kitų teisės aktų pakeitimai. Šių pakeitimų santrauką, kurie aktualūs vartojimo paskolų davėjams, galima rasti Paskolų Klubo naujienose.

Teisės aktų pakeitimais sumažinta dalis, kurią antstoliai nuo atlyginimo gali išskaičiuoti administruojant nemokias paskolas:

- Skolos dalis, išskaičiuojama nuo minimalios algos, sumažinama iki 10 % (prieš tai buvo galima išieškoti 20%), nepriklausomai nuo to, kiek skolų turi žmogus (kelių skolų atveju buvo iki 50% galima išskaičiuoti).

- Iš pajamų, viršijančių vieną minimalią algą, bet neviršijančių dviejų minimalių algų (t. y. nuo 924 iki 1 848 EUR), bus išskaičiuojama 30 % (seniau buvo galima išieškoti 50%) pajamų skolai padengti.

- Iš pajamų, viršijančių dvi minimalias algas (daugiau nei 1 848 EUR), bus išskaičiuojama 50 %, kaip ir anksčiau.

Nemaža dalis skolininkų tikrai neuždirba 1 848 EUR ir daugiau, todėl nemokių paskolų administravimas neišvengiamai užsitęs laike, investuotojų uždarbis sumažės.

Taip pat skolų turintys bedarbiai, nedirbantys pusę metų, registruoti Užimtumo tarnyboje, nuo 2024 m. gruodžio 1 d. įsidarbinę galės pasinaudoti galimybe sustabdyti skolų išieškojimą pusei metų – išskaitos nuo darbo užmokesčio žmogui nebus vykdomos.

Taip pat nuo 2025 m. lapkričio 20 d. į nacionalinę teisę bus perkelta nauja Vartojimo kredito direktyva, kuri numatys papildomas privalomas procedūras, skirtas išsaugoti sutartinius santykius tarp kreditoriaus ir skolininko prieš inicijuojant sutarties nutraukimą. Tai apims kredito sutarties pratęsimą, įmokų atidėjimą, palūkanų normos sumažinimą, grąžinimą dalimis ar refinansavimą.

Visi šie teisinės bazės pakeitimai neigiamai įtakos sėkmingą nemokių paskolų administravimą, grąža mažės (tik kiek mažės – čia jau atviras klausimas), o už šias suprastėjusias sąlygas investuotojai nėra niekaip kompensuojami, palūkanų normos platformose arba jau sumažėjo, arba tikėtina, jog mažės ateityje.

Žinoma, šių pakeitimų įtaka nevienareikšmė. Ženkliai labiau sunerimti turėtų būti rizikingesnius reitingus platformose besirankantys investuotojai, nes tokias nemokias paskolas bus sunkiau administruoti, ilgės administravimo trukmė.

7. Baigiamasis žodis

Aš vis dar esu tarpusavio skolinimo platformų fanas.

Investavimas į vartojimo paskolas leidžia efektyviai diversifikuoti portfelį, ypač jei jis daugiausia sudarytas iš akcijų ETF, nes grąža iš Lietuvoje išduodamų vartojimo kreditų menkai koreliuoja su pasaulinėmis finansų rinkomis.

Vis dar manau, kad tai puikus investicinis instrumentas, tačiau šiuo metu galbūt verta palaukti, atsikvėpti ir po pusmečio iš naujo įvertinti situaciją.

Paskolų Klube palūkanų normos jau sumažėjo, Finbee artimiausiu metu taip pat turėtų mažėti. Tuo tarpu Paskolų Klube nemokių paskolų padaugėjo, Finbee atveju – mano portfelyje padidėjo, tačiau bendrai platformoje dar ne.

Vis dėlto nedarbo rinkos dinamika Lietuvoje krypsta į nepalankią pusę, o priimti teisės aktų pakeitimai, reglamentuojantys nemokių paskolų administravimą, taip pat neprideda optimizmo.

Rizikų daugėja, aplinka prastėja, bet paskolų palūkanų normos krenta, todėl didėja rizika, kad grąža platformose mažės ir toliau.

Esant tokiam dideliam neapibrėžtumui, labai sunku pasakyti, kokios grąžos iš šių investicijų tikėtis ateityje.

Jei anksčiau mano lūkestis buvo apie 10% siekianti grąža, dabar yra įvairių scenarijų: pesimistiniu atveju grąža siektų 4–6%, realistiniu – 6–8%, optimistiniu – 8–10%.

Uždarbis sumažėtų iki 4–6% blogiausiu scenarijumi, jei nedarbo lygis ženkliai augtų, palūkanų normos kristų dėl bendrų tendencijų skolos instrumentuose, o nemokių paskolų administravimas pablogėtų dėl naujai priimtų teisės aktų pakeitimų.

Realistiniu atveju tikėčiausi 6–8% grąžos, jei nedarbo lygis išliktų stabilus, tačiau palūkanų normos platformose dar labiau mažėtų, nemokių paskolų procentas išliktų padidėjęs, o dėl teisinės bazės pasikeitimų nemokios paskolos būtų administruojamos prasčiau.

Optimistiniu scenarijumi mano pastebėjimai, kad grąža sumažėjo, tėra laikinumas ar atsitiktinumas. Nemokių paskolų procentas grįžtų prie įprastinių dydžių, o tokių nemokių paskolų administravimas nebūtų reikšmingai įtakotas įstatyminės bazės pokyčių.

Ar tokia grąža tenkina? Tai kiekvienas turi nuspręsti pats, tačiau man kyla minčių, kad net ir tarp P2P instrumentų gali būti geresnių pasirinkimų.

Nors mano lūkestis suprastėjo, matau daug problemų ir didėjančias rizikas, vis dėlto nereikia piešti paveikslo pernelyg tamsiomis spalvomis.

Tarpusavio skolinimo operatoriai veikia stabiliai, abi minėtos įmonės yra pelningos, o rizika, kad kuri platforma bankrutuos – yra minimali.

Nors šiais metais mano uždirbama grąža platformose sumažėjo, nors neatmetama galimybė, jog grąža mažės ir toliau, vis dėlto tikimybė, kad grąža iš vartojimo paskolų, renkantis saugesnių reitingų paskolas, taptų neigiama, yra nedidelė.

Kalbant apie tarpusavio skolinimo platformas klausimas nėra, ar čia prarasiu pinigus, klausimas – ar kitur galiu uždirbti daugiau.

Asmeniškai, aš turbūt sustabdysiu investicijas Paskolų Klube, vėl patyrinėsiu artimoje ateityje, kaip platforma tvarkosi su iškilusiais sunkumais, ar nemokių paskolų procentas, šių metų vasarą atlikus reitingavimo proceso korekcijas, taisosi.

Finbee esu linkęs mažinti rizikingesnių paskolų investicijas kokiam pusmečiui. O šiam laikui praėjus iš naujo vertinti, kaip keičiasi ekonominė situacija šalyje, nemokių paskolų procentas platformoje ir mano portfelyje, nemokių paskolų administravimas.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Ačiū, labai įdomu ir aktualu.

Buliau, o kaip Jus skaiciuojate pelninguma pvz FinBee platformoje. Pvz mano skaiciai, koks butu tokio porfelio pelningumas pagal Jusu skaiciavimo metodika?

Mano skaiciai per metus laiko:

Investuota: 15.000

Viso portfelis: 17239.49

Dabartinis portfelis:

Nevėluoja: 13,291.81€ 76.70%

<30 dienų: 1,668.70€ 9.63%

31-60 dienų: 630.78€ 3.64%

61-90 dienų: 514.66€ 2.97%

91+ dienų: 1,223.54€ 7.06%

Pirmą ir svarbiausią, tai investuotos sumos neužtenka. Reikia visų platformos sąskaitos papildymų ir nusiėmimų sumų ir datų.

Antrą, aš skaidau paskolas vėluojančias < 30d, 30-60, 60-90, 90-360, 360-720, 720+ (nors iš bėdos ir su grubesniu skaidymu galima daryti), konkrečius naudojamus koeficientus rašiau čia.

Tuomet sudauginama portfelio dalis, kiekviena skirtingo vėlavimo laikotarpio, pagal koeficientą, visos dalys susumuojamos ir gaunamas rezultatas.

Pavyzdžiui, portfelis sudarytas iš 1000 EUR paskolų, kurios nevėluoja, 500 EUR paskolų, kurios vėluoja 91-360 d. ir 500 EUR paskolų, kurios vėluoja daugiau kaip 720d. pagal tokią metodologiją yra vertas: 1000*1 + 500*0,7 + 500*0,1 = 1400 EUR.

Tarkim, jeigu sąskaita buvo papildyta du kartus: 2020 m. sausio 1d 500 EUR ir 2021 sausio 1d 500 EUR.

Tada excel reikia suvesti visus duomenis, jei skaičiuojam kiek portfelis vertas šiandien, 2024 m. spalio 4d.:

2020 m. sausio 1d. 500 EUR

2021 m. sausio 1d. 500 EUR

2024 m. spalio 4d -1400 EUR

Remiantis šiais duomenimis XIRR, Excel formulės pagalba, lygus 8,2%. Tokia uždirbta metinė grąža.

Jeigu norit, galit savo Finbee portfelio duomenis (Finbee puslapis->Portfelis->Ataskaitos->Mano aktyvios ir grąžintos paskolos) atsiųsti man į info @ buliaus anatomija .lt, kartu su savo sąskaitos papildymų ir nusiėmimų datomis, pasakysiu rezultatą. Žinant kaip skaičiuot, pora minučių darbo, o man pačiam smalsu būtų, kiek kiti uždirba 🙂 Konfidencialumą garantuoju.

Visi 15k is esmes buvo isvesti 2023 metu rugpjucio paskutine savaite ir is esmes per pora savaiciu suinvestuota. 360+/velavimu yra apie 15 euru, antrineje nusipirkau

Labai grubiai – grąža apie 10,5%.

Buliau – milziniskas dekui ne tik uz toki profesionalu turini, bet ir uz stabiluma rasant – tas labai palaiko ir ikvepia.

Ačiū už kantrybę skaitant 😉

Finomark bendra statistika gal neatrodo gerai, bet aš asmeniškai tik čia metus laiko periodiškai kas mėnesį investuoju. Nemokių nėra nei vieno, daugiausiai gal savaitę vėlavo kelios įmokos. Vienintelis sunkumas, kad kartais nėra į ką investuot, kaba pinigai sąskaitoj be darbo. Manau dar investuosiu čia daugiau iki tam tikros sumos, tada gal atidarysiu sąskaitą ir kitoj platformoj, kad visko vienoj nelaikyt.

Nesiginčiju, ar gera grąža ir kokios nemokios investuojant į projektus finansuojamus per FinoMark.

Šiuo atveju mano pastebėjimas buvo apie tai, kad NEO Finance įmonių grupei FinoMark sutelktinio finansavimo platformą sunkiai sekasi plėtoti, išduodamos paskolų apimtys 2024 II ketvirtį, lyginant su tuo pačiu ketvirčiu prieš metus, ženkliai smuko, o pati sutelktinio finansavimo platformos veikla vis dar nuostolinga.

Prisidedu prie padėkų už rašymą – ačiū, tikrai unikalus turinys. Ir aš ne vien apie šį įrašą.

O dėl P2P pasikartosiu – šitas produktas dar neapturėjo rimtesnės krizės. Ir sunku planuoti kokia bus reakcija – ar smarkiai vėluos mokėjimai, ar gausim palūkanas už vėlavimą, kiek smarkiai vėluos, kaip smarkiai padaugės nemokių paskolų?

Ačiū už įvertinimą.

Kas dėl P2P rizikingumo, tai visiškai sutinku, jog blogiausia dar tikrai nematėm ir kadangi šis instrumentas nėra matęs pilno ekonominio ciklo reikėtų būti nepaprastai atsargiems.

Aš turiu vilčių, jog tarpusavio skolino grąža rimto ekonominio sukrėtimo metu, iš saugesnių reitingų paskolų, išliktų teigiama. Bet kas žino, realybė gali būti žiauresnė nei mano lūkesčiai.

Aš turiu baimių, jog sutelktinio finansavimo platformų atveju, rimto ekonominio sukrėtimo metu būtų nepaprastai daug nemalonių fejerverkų.

dekui uz turini 🙂

Sveiki,

dėkui už kokybišką straipsnį. Mano faktinė grąža PK neigiama, o FinBee grąža artima skelbiamai. PK ptf paskolos buvo B, C, D ir suprantu, kad rizika didesnė, bet neigiama grąža buvo nemalonus suvokimas. FinBee grąža artima skelbiamai, nes nuspręsta nebefinansuoti žemiau A reitingo. Kuom galiu pasidalinti, kad statistika suveikia prie didelio paskolų skaičiaus. Esant nedideliam paskolų sk. tikėtina, kad grąža svyruotų smarkiau. Gal apie tai rašėte, bet pasidalinu.

Side note, matant obligacijų ir akcijų rinkos pastarojo laikotarpio grąžas, P2P atrodo money business..

T.

O kaip skaičiuojant grąžą PK ? Keista, jeigu tikrai neigiama.

Sveiki,

PK ptf peržiūra: 19.51% Metinė palūkanų norma, -9.57% Metinė investicijų grąža (XIRR). XIRR neigiamas, nes pajamos<x2 atidėjinys. Pajamos 140.06 €, Tikėtinas vertės (sumažėjimas)/padidėjimas -267.03 €.

T.