Tarpusavio skolinimo platformos – mano mėgstamiausia P2P kategorija.

Šias platformas pažįstu geriausiai, pasitikiu labiausiai, investuoju seniausiai. Būtent tarpusavio skolinimo platformas aš laikau stipriausia P2P sub-klase.

Šiuo metu Lietuvoje aktyviai veikia trys tarpusavio skolinimo platformų operatoriai (TSPO) – tai Paskolų Klubas, Finbee ir Savy.

Šiame straipsnyje pabandysiu įvertinti šių platformų rizikas, bei apskaičiuoti tikėtiną grąžą. Sekančiu įrašu kalbėsiu apie sutelktinio finansavimo rinką Lietuvoje.

Natūralu, mano žinios apie įvairias platformas skiriasi, kai kurias išmanau puikiai, o kitas – tik paviršutiniškai.

Todėl lentelėje aukščiau galite rasti mano paties įsivertinimą, kiek gerai išmanau kiekvienos platformos veiklą, bei datą, nuo kada ten pats asmeniškai investuoju.

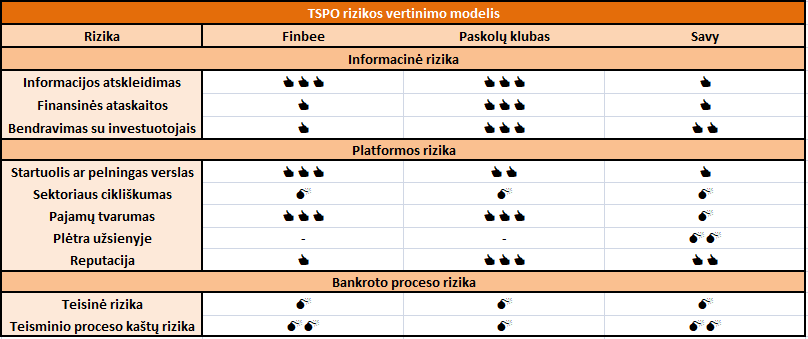

1. Platformų rizikos vertinimo modelis

Pirmoje dalyje daug dėmesio skyriau aprašydamas įvairias P2P rizikas.

Mano noras buvo remiantis šiomis rizikomis sudaryti kažkokia tai palyginimo sistemą, kuria galėčiau skirtingas platformas, jų rizikas, lyginti tarpusavyje.

Tą ir padariau. Sudariau kažką, ką pavadinau platformų rizikos vertinimo modeliu. Čia toks skambus pavadinimas, nes realiai tai tėra mano nuomonė įvairiais platformų veiklos aspektais 🙂

Klausimas, į kurį noriu rasti atsakymą yra šis: kaip gerai platforma atskleidžia informaciją (informacinė rizika), apie savo bankroto tikimybę (platformos rizika), ir kas man liktų operatoriaus bankroto atveju (bankroto proceso rizika).

Plačiau šias rizikas aprašiau pirmoje dalyje, o čia pristatau jau tik savo platformų vertinimus.

Primenu, rizikas vertinu šešiabalėje skalėje, nuo vienos iki trijų 💣, jeigu su šia rizika platforma tvarkosi prastai, arba nuo vieno iki trijų 👍, jeigu platforma su rizika tvarkosi puikiai.

Skalė atrodo šitaip:

💣💣💣 – Didžiulė rizika, verta gerai pagalvoti, ar į tokią platformą investuoti;

💣💣 – Yra svarių argumentų neinvestuoti;

💣 – Yra argumentų neinvestuoti;

👍 – Rizika valdoma neblogai;

👍👍 – Rizika valdoma;

👍👍👍 – Su šia rizika platforma tvarkosi puikiai.

O dabar plačiau apie kiekvieną platformą ir jų rizikas, kodėl aš jas vertinu vienaip, arba kitaip.

1.1 Paskolų Klubas

Prisipažįstu iš karto, Paskolų Klubas yra viena iš mano mėgstamiausių platformų, čia pradėjau investuoti ankščiausiai, 2019 m. pradžioje.

Paskolų Klubas įkurtas vėliausiai iš visų trijų Lietuvoje veikiančių TSPO, 2015 metais, bet šiuo metu užima beveik 50% rinkos, likę du operatoriai po ketvirtį rinkos.

Paskolų Klubą valdo AB NEO Finance, kurios akcijomis prekiaujama viešai Baltijos biržoje.

Teisybės dėlei reiktų pažymėti, jog NEO Finance įmonių grupę sudaro trys veiklos kryptys: (a) tarpusavio skolinimo platforma Paskolų Klubas; (b) sutelktinio finansavimo platforma FinoMark; (c) mokėjimų tarpininkas Neopay.

Turi elektroninės pinigų įstaigos licenciją, tai reiškia, jog nepriklauso nuo pašalinių mokėjimo tarpininkų.

Šiuo įrašu aš siekiu įvertinti būtent Paskolų Klubo, kaip TSPO, rizikas ir rezultatus, tačiau visiškai šių veiklų atskirti neįmanoma (kitame įraše šnekėsiu NEO Finance sutelktinio finansavimo platformą FinoMark).

Paskolų Klubas turi du pagrindinius privalumus – mano galva, tai skaidriausia ir moderniausia platforma. Jų puslapis visada veikia puikiai, yra išsamus.

Kitas nemenkas pliusas – lengva investuoti didesnes sumas, bent jau pasirinkus mažiau paklausius reitingus (lengva investuoti į ilgos trukmės paskolas visų reitingų, lengva į rizikingų reitingų, sunkiau į saugius ir trumpo laikotarpio reitingus).

Paskutiniais metais įmonės veika menkai keitėsi, neapsisprendžiu, ar tai reiktų vertinti kaip stagnaciją, neigiamai, ar kaip jau brandą bandančio pasiekti verslo rezultatą.

Paskolų Klubas kasmet išduoda vis daugiau paskolų, bet paskolų portfelio augimo tempai panašūs į kitų TSPO platformų, gal nežymiai nusileidžia.

Keista nesiliaujanti vadovybės kaita, paskutiniais metais ne kartą buvo įmonės vadovybės pokyčių, bet platformos veikla liko stabili ir patikima.

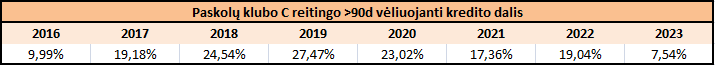

Viena, ką dar reiktų pastebėti, tai Paskolų Klubas niekada nevengė išduoti rizikingų paskolų, su mintim, jog rizikingi skolininkai tikrai bankrutuos dažnai, bet nemokios paskolos bus sėkmingai išieškotos.

Paskolų Klubas, nuo pat kada aš jais domiuose, reklamavo, kad C reitingo metinis default rate siekia 15%.

Todėl viena iš kritikų, kurių Paskolų Klubo platforma susilaukia, kad pas juos aukšti defaults. Bet žvelgiant į jų nemokių paskolų dinamiką laike, su šiomis rizikingoms, nemokios paskolom, sėkmingai tvarkomasi.

Nemokių C reitingo paskolų dalis piką pasiekia ties penktai metais (2019 m. siekia 27,47%), senesnių metų nemokių paskolų dalis, nuo visų tais metais išduotų C reitingo paskolų, jau mažesnė, nes naujų defaults nėra (pasibaigęs paskolų laikotarpis), o dalis default paskolų atgaunama.

Viena, ką aš esu primiršęs, tai koks yra Paskolų Klubo ryšys su jų nemokių paskolų administravimo partneriu Legal Balance.

Tarp jų lyg ir yra glaudūs ryšiai (galimai ir tarp akcininkų, gerai nepamenu). Jeigu kitos platformos paskolų išieškojimą administruoja savo lėšomis, tai Paskolų Klubas per Legal Balance.

Kas vėl, nebūtinai blogai, sakyčiau atvirkščiai, anie neblogai dirba.

Bet šiais metais nemokių paskolų supirkimo koeficientai sumažėjo. Kas reiškia, jog rinkoje išaugo rizika (supirkimo kaina, kurią siūlo Paskolų Klubas savo klientams, kaip suprantu, priklauso nuo tokių paskolų kainos rinkoje).

Dabar prie rizikų.

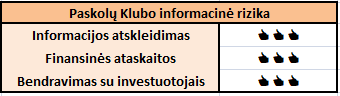

Informacinės rizikos

Šioje lentelėje tie patys duomenys, kaip ir lentelėje aukščiau, kur palygintos visų platformų visos rizikos. Pakartoju duomenis, kad nereikėtų scrollinti nuolat aukštyn.

Visas tris su informacijos atskleidimu susijusias rizikas vertinu trimis 👍👍👍.

Paskolų Klubo platforma vienintelė, kurios akcijomis prekiaujama biržoje. Tai svarbu, didelis pliusas, nes akcinei bendrovei taikomi visai kitokie informacijos atskleidimo reikalavimai.

Įmonė jau seniai teikia detalią informaciją apie savo veiklą, portfelio statistiką, audituotas finansines ataskaitas.

Net kol įmonė nebuvo AB, visada noriai, puikiai ir atvirai bendravo su investuotojų bendruomene, tiek rengdami įvairius renginius, tiek atsakinėdami į klausimus internetuose.

Aš pats perpratau P2P niuansus būtent skaitinėdamas Paskolų Klubo atsakymus į įvairius klausimus 200+ puslapių turinčiame traders.lt forum thread, nuo pačių elementariausių klausimų, iki techninių ir sudėtingiausių, viskas buvo atsakoma.

Joks kitas P2P rinkos žaidėjas neįdėjo tiek pastangų, atskleisdami informaciją apie savo veiklą, kaip ši platforma.

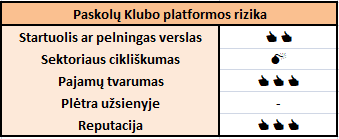

Platformos rizika

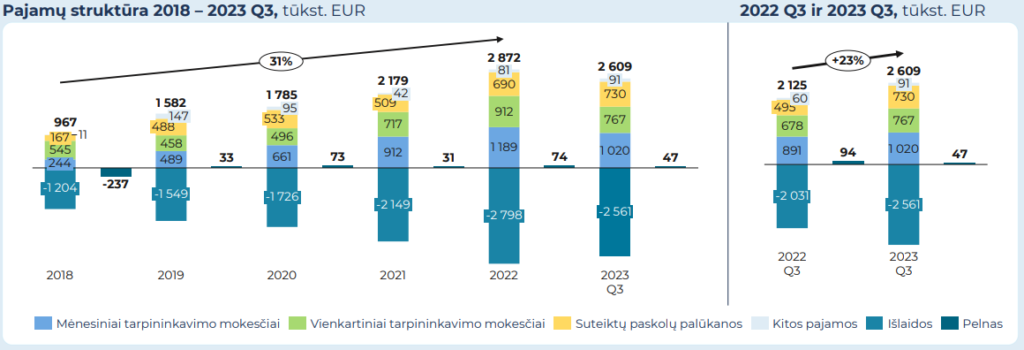

Paskolų klubas tikrai nėra startuolis, bet nėra ir kažkoks super pelningas verslas, per 2022 ir 2021 metus uždirbta po ~100 tūkst. eurų per metus (platformos pelningumo riziką vertinu 👍👍).

Nenuostabu, kad įmonės akcijos kaina Baltijos šalių biržoje stagnuoja, nes nėra didelio pelno. 2019 m. IPO metu akcijos platintos už 3,2 Eur., šiuo metu akcijos kaina 2,2 Eur.

Aš subjektyviai vertinu, kad vartojimo paskolų platformos nėra tokios cikliškos, kaip SFPO platformos, apie tai plačiau vėliau.

Kas tikrai išskiria Paskolų Klubą nuo visų kitų P2P platformų, jog tai vienintelis operatorius, kuris paskolos gavėjui jokių mokesčių netaiko paskolos išdavimo momentu.

Pagrindinės platformos pajamos yra kas mėnesį, kartu su mėnesine paskolos įmoka, skolininkų mokamas tarpininkavimo mokestis.

Įmonės vadovas Evaldas Remeikis mėgsta sakyti, kad sėdi toje pačioje valtyje su investuotojais, nes pajamas gauna tik kartu su investuotojais.

Kitos platformos didelę dalį pajamų, kurios bus gautos per visą paskolos gyvavimo laikotarpį, pasiima iš karto vienkartinio tarpininkavimo mokesčio pavidalu.

Toks Paskolų Klubo kainodaros pasirinkimas nėra palankus platformai, mažiau pajamų gaunama dabar, pajamų gavimo momentas nukeliamas į ateitį.

Tačiau investuotojams ši aplinkybė paranki, nes ir ekonominių sukrėtimų metu, arba bankroto atveju, įmonė turėtų nemažai gaunamų pajamų veiklos tęstinumui užtikrinti, blogiausiu atveju – veiklos nutraukimui finansuoti.

Plius, platforma nėra one trick pony, nemažą dalį pajamų pajamų sudaro su elektroninių pinigų leidimu susijusios pajamos.

Dėl šių priežasčių, Paskolų Klubo pajamų tvarumą vertinu nepaprastai aukštu vertinimu (👍👍👍).

Paskolų Klubo reputacija visada buvo puiki (👍👍👍).

Aukštas investuotojų pasitikėjimas platforma, tiek dėl puikios reputacijos, tiek dėl funkcionalumo ir galimybės investuoti didesnes sumas be trikdžių, lemia, jog platformoje palūkanos yra žemesnės, lyginant su Finbee ir Savy platformomis.

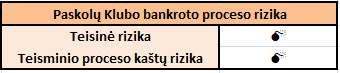

Bankroto proceso rizika

Kas būtų, jeigu Paskolų Klubas užsilenktų ? Nieko gero, bet nebūtinai tai būtų tragedija.

Įmonė turi sąlyginai nedaug skolų, bet nemažai ateityje gaunamų tarpininkavimo mokesčio pajamų. Būtų iš ko, bent jau dalinai, sąskaitas apmokėti.

Platforma taip pat turi nemažą institucinį investuotoją, valdantį 10,7 mln. eurų paskolų portfelį. Ar tai blogai, ar gerai ?

Kartais blogai, nes mažiau paskolų lieka investuotojams, bet bankroto atvejų gal ir teigiamas faktorius, nes proceso metu šio stambus žaidėjo interesai daugiau mažiau sutaptų su smulkių investuotojų interesais, sėkmingai toliau administruoti išduotas paskolas.

O stambus juridinis asmuo visada turi daugiau svertų bankroto procesui paveikti, teisininkams samdyti ir panašiai.

Įmonės bankroto procedūra palengvintų tai, jog įmonė neveikia užsienyje, paskolos nėra užtikrinto jokiomis užtikrinimo priemonėmis, su kuriomis galėtų vargo būti bankroto metu.

Todėl vertinčiau, jog bankroto kaštų rizika nėra didelė (💣).

1.2 Finbee

Esu visą Finbee apžvalgą parašęs.

Nors Paskolų Klubo platforma naudojuosi seniausiai, bet šiuo metu didžiausią portfelį turiu būtent Finbee platformoje.

Kas tikrai yra tam tikras nuomonės pasikeitimas, nes ilgą laiką mano nuomonė apie šią platformą buvo gana skeptiška, galvojau, kad tai bus pirma bankrutavusi P2P platforma.

Kaip sakoma, kai faktai pasikeičia, aš pakeičiu ir savo nuomonę. O šiuo metu mano nuomonė tokia, jog tai geriausiai valdomas verslas iš visų P2P platformų Lietuvoje

Tai nereiškia, kad saugiausia, ar kad pelningiausia investuotojams, tiesiog pats verslo modelis puikiai išplėtotas, diversifikuotas, lankstus ir greitai prisitaikantis prie besikeičiančių aplinkybių.

Dauguma TSPO, tame tarpe ir Finbee, veikia ir kaip sutelktinio finansavimo platformos. Tačiau tik Finbee realiai pavyko savo sutelktinio finansavimo verslą įsukti (plačiau apie Finbee Verslas SFPO kitame įraše).

Finbee, kaip ir Paskolų Klubas, irgi turi institucinį investuotoją, netgi tą patį juridinį asmenį, NordIX fondą.

Iš visų P2P platformų tik Paskolų Klubas ir Finbee turi elektrinės pinigų įstaigos licenciją, visi kiti naudojasi Paysera ar kitų mokėjimų tarpininkų paslaugomis.

Nežinau, ar tai svarbi smulkmena, bet vis šioks toks pliusas Finbee ir Paskolų Klubo atžvilgiu.

Dažnai matau internetuose besipiktinančių asmenų, jog per tarpusavio skolinimo platformas kreditai išduodami bet kam, kaip įrodymas įdedamas screenshot su paskolos gavėjo charakteristikomis (pavyzdžiui, menku atlyginimu).

Jeigu kam nors atrodo, jog vartojimo paskolų P2P rizika tokia aukšta, štai jums statistika: Finbee per savo veiklos istoriją išdavė 3201 skirtingų A reitingo paskolų, iš kurių defaultino 37, arba 1,2%.

Iš šių 37 default paskolų 22 paskolos jau sėkmingai išieškotos, ir šiuo metu daugiau negu 90 d. vėluoja 15 paskolų, arba 0,5% nuo visų išduotų A reitingo paskolų.

Ne taip jau ir rizikinga.

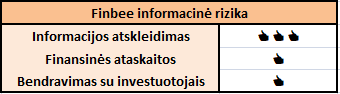

Informacinė rizika

Kodėl tai žinau ? Nes Finbee vienintelė platforma, kuri teikia informaciją apie visą savo paskolų portfelį viešai, tiek verslo, tiek vartojimo paskolų. Man tai nepaprastai didžiulis pliusas.

Taip pat įmonė teikia ganėtinai išsamias ketvirtines ataskaitas (todėl informacijos atskleidimas 👍👍👍) .

Tačiau įmonė neteikia savo finansinių ataskaitų viešai, tik dalį finansinių rodiklių pateikia savo metinėse ataskaitose (finansinės ataskaitos 👍).

Jeigu Paskolų Klubas ir Savy rengia renginius investuotojams, vadovai dalina interviu ir panašiai, tai Finbee komanda dirba gerokai tyliau, ir bendravimas su investuotojais niekada nebuvo platformos stiprioji pusė (bendravimas su investuotojais 👍).

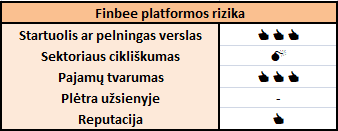

Platformos rizika

Gal jiems to ir nereikia ? Platformai sekasi puikiai ir be tiesioginio bendravimo su investuotojais.

Aš turiu įtarimą, kad Finbee įmonių grupė (susidedanti iš TSPO ir SFPO verslų) yra pati pelningiausia iš visų P2P žaidėjų Lietuvoje.

Įmonė yra stabilus, rentabilus ir diversifikuotas verslas (platformos pelningumas 👍👍👍).

Finbee ir toliau sėkmingai auga, sparčiausiai iš visų TSPO platform, šių metų trečiąjį ketvirtį išdavė 42% daugiau paskolų, nei prieš metus.

Nors skirtingai nei Paskolų Klubas, Finbee dalį tarpininkavimo mokesčio pasiima iš karto, paskolos išdavimo metu, tačiau dėka diversifikuotos įmonės veiklos, bei iš esmės aukšto pelningumo, pajamų tvarumo riziką irgi vertinu trimis 👍👍👍.

Jau esu rašęs, bet seniau buvo šios toks skandalas (veikiau šaršalas) dėl Finbee paskolų sąlygų, jog ne už visą paskolos sumą mokamos palūkanos. Tai susiję su tam tikrų Lietuvos Banko reikalavimų, taikomų TSPO platformoms, įgyvendinimu.

Paskolos gavėjas dalį paskolos sumos, kurią finansavo investuotojai, iš karto perveda pačiai platformai, kaip tarpininkavimo mokestį. Nors šis tarpininkavimo mokestis grąžinamas kartu su mėnesinėmis įmokomis, nuo jo palūkanos nėra skaičiuojamos.

Omenyje šį faktą reikėtų turėti skaičiuojant tikėtiną grąžą, nes jeigu investuočiau į paskolą su tokia pačia palūkanų norma Finbee ir kitose platformose, tai Finbee uždirbčiau mažiau, nes ne nuo visos paskolos sumos skaičiuojamos palūkanos.

Susidaro įspūdis internetuose, kad tikrai ne visi šią istoriją pamiršo ir Finbee reputaciją vertinčiau prasčiau, nei kitų TSPO (👍).

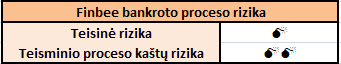

Bankroto proceso rizika

Įmonės bankroto kaštų riziką vertinu prasčiau nei kitų TSPO (💣💣).

Tokią mano nuomonę lemia faktas, jog įmonė turi turi reikšmingą SFPO padalinį, kuris lemtų sudėtingesnę bankroto procedūrą.

Dargi, Finbee Verslui per įvairias valstybės paramos verslui programas skolina lėšas verslam tiesiogiai, netgi ne kaip SFPO (pasiskolina iš Invega ir perskolina lėšas), prisiimdama paskolų kredito riziką ant savo pečių (plačiau Finbee apžvalgoje).

Kontrargumentas, jog šie SFPO Finbee Verslui įsipareigojimai prisiimami kito juridinio asmens vardu (UAB “Finansų bitė verslui” vardu, tuo tarpu TSPO operatorius veikia UAB “Finansų bitė” vardu).

Man sunku vertinti, kiek SFPO bankroto atveju šis procesas įtakotų TSPO veiklą. Juridiniai asmenys skirtingi, bet web platforma viena, ta pati holdinginė įmonė.

Visi vertinimai tėra mano subjektyvi nuomonė, o aš gi net ne teisininkas. Tikrai daug kur galiu suklysti.

1.3 Savy

Savy man mažiausiai pažįstamai TSPO platforma.

Čia investuoju nuo 2020 metų pradžios, bet šioje platformoje turiu tik smulkų eksperimentinį portfelį.

Man labai patinka TSPO niša, tad norisi išbandyti ir įvertinti visus operatorius, bet Savy nekelia per didelio pasitikėjimo.

Dar vienas argumentas, kodėl į Savy neinvestuoju rimčiau – paprasčiausiai sunkiau čia investuoti, nes autoinvestavimo skelbimai paskolų nepagauna.

Nebent nori skolinti bet kam ir bet kuriai trukmei, o aš to nenoriu (nors net ir tokiu atveju paskolų pasiūla ne stebuklas).

Kas man yra mistika, nes Finbee ir Savy išduoda panašią sumą paskolų per metus (nuo metų pradžios abi platformos išdavė ~20 mln. eurų paskolų), bet Finbee mano investicijos sukasi, Savy cashas nejuda.

O skolinti bet kam ir bet kokiomis sąlygomis per Savy man niekada nesinorėjo, nes platforma lyginant su kitais TSPO operatoriais, mano nuomone, visada buvo trečias brolis Jonas.

Ypač IT prasme – sunkiai suprantama, užstrigusi veiklos pradžioje.

Bet ne viskas vien juoda Savy atžvilgiu.

Jei gerai skaičiuoju, Savy mažiausia portfelio dalis, nuo aktyvios portfelio dalies, vėluoja – vos apie 14% (Paskolų Klubo 20%, Finbee 17%).

Nors Savy, galimai, mažiausiai nemokių paskolų, bet visiškai neaišku, kaip jiems sekasi su šiomis nemokiomis paskolomis tvarkytis. Kitos platformos apie tai duomenis teikia, o Savy atveju – šių duomenų rasti nesugebu.

Tačiau būčiau nustebęs, jei Savy išieškojimus vykdo geriau, arba taip pat, kaip Paskolų Klubas ir Finbee.

Paskutiniu metu Savy veikloje matau nemažai naujovių – naujas vadovas, nauja svetainė, mobili aplikacija.

Tačiau Savy veikla man primena vieną žodį – chaltūra. Svetainė neišdirbta, aplikacija irgi.

Neseniai žiūrėjau 2023 Q3 Savy investuotojų bendruomenės susitikimą, kur buvo užsiminta, jog Savy turi minčių plėstis į užsienio rinkas, bei naujas vadovas prisistatė.

Iš vienos pusės vadovas paliko gerą įspūdį, iki kol šneka pakrypo apie planus plėstis. Tuomet girdėjau tokias mintis, kaip kad čia truputį teisininkam pamokėsim, konsultantų pasamdysim ir plėsimės.

Jau ne kartą įvairių operatorių tokie plėtros planai baigėsi nekaip, ir Savy mintys šiuo klausimu palieka tą patį įspūdį, chaltūra.

Iš kitos pusės, negali sakyti, kad įmonė neatsakinga.

Nuo pat veiklos pradžios įmonė investuoja nemažiau 12% į kiekvieną išduodamą vartojimo kreditą savo vardu (turi skin in the game), bei, kaip minėta, paskolos vidutiniškai išduodamos saugesniems skolininkams, nei kitose platformose.

Informacinė rizika

Savy teikia ketvirtines ataskaitas, bet mažokai informacijos atskleidžiama apie tai, kiek kurio reitingo konkrečiais metais išduotų paskolų defaultina.

O ir tose pačiose ketvirtinėse ataskaitose pateikiamą informaciją, neretai, sunku suprasti.

Ataskaitose šiek tiek atskleidžiama informacija apie įmonės finansinius rezultatus, bet – minimaliai (informacijos atskleidimo ir finansinių ataskaitų rizikas vertinu vienu 👍).

Įmonė rengia įvairius renginius su investuotojais, todėl dėl bendravimu su investuotojais (👍👍) neturiu priekaištų.

Platformos rizika

Kaip minėta, įmonė teikia truputėlį duomenų, apie savo finansinius rezultatus.

Ko aš dar negaliu suprasti, tai įmonė nemažą dalį pajamų gauna kaip “suteiktų paskolų palūkanos”, nes dalį paskolų finansuoja patys (kaip minėjau, 12% kiekvienos paskolos finansuojama įmonės vardu).

Kas yra įprasta praktika, taip daro ir kiti TSPO. Bet Finbee ir Paskolų Klubas lyg ir didelę dalį savo vardu finansuojamų paskolų tiesiog perduoda/parduota instituciniam investuotojui.

Didelė sutelktų paskolų pajamų dalis, bendrų pajamų dalyje, leidžia manyti, kad Savy savo vardu išduotas paskolas laiko ant savo balanso.

Kas yra įdomu, iš vienos pusės teigiamas faktorius, nes įmonė turi nemažai turto savo vardu (jeigu taip iš tikro yra). Bet, galimai, ir daug skolų (įmonė skolinasi obligacijomis, kad galėtų šias investicijas atlikti).

Įmonė lyg ir veikia kaip bankas, skolinasi lėšas obligacijomis, perskolina šias paskolų gavėjams. Kas būtų ekonominės krizės atveju, kai šis įmonės vardu turimas paskolų portfelis performintų prasčiau, o įmonės skolas vis tiek aptarnaut reikėtų ?

Kitą didelę pajamų dalį sudaro vienkartinis tarpininkavimo mokestis, gaunamas paskolos išdavimo momentu.

Blogiausia, kad net ir didelę dalį mokesčių gaudama iš karto, o ne ateityje, įmonė yra varganai pelninga (platformos pelningumas 👍).

Kadangi nemažą dalį pajamų sudaro suteiktų paskolų palūkanos, kurios mažėtų ekonominiai situacijai šaltyje prastėjant, bei vienkartinis tarpininkavimo mokestis, kurio irgi galėtų tokiu atveju būti surenkama mažiau – aš vertinčiau įmonės pajamų tvarumo riziką (💣) ženkliai prasčiau, nei konkurentų.

Jau minėjau, kad Q3 rezultatų pristatyme platforma užsiminė apie savo plėtros užsienyje planus.

Tai jau savaime yra rizika. Dar blogiau, konkretūs žodžiai išsakyti filmuke leidžia daryti prielaidą, kad jie nei žinių nei gebėjimų tam neturi, todėl plėtros užsienyje riziką vertinu 💣💣.

Nors šiuo metu įmonė užsienyje neveikia, bet panašu, rimtai ketina tai daryti, o tada jau gero nelauk.

Kalbant apie įmonės reputaciją (👍👍), susidaro įspūdis, jog dalis P2P investuotojų yra hard-core Savy fanai, todėl platformos reputaciją vertinu neblogai.

Bankroto proceso rizika

Nors Savy, kaip ir Finbee, veikia ir kaip SFPO per tą pačią web platformą (kas lyg ir turėtų apsunkinti bankroto procesą), bet mažai jie tų verslo paskolų išduoda.

Tačiau bankroto kaštų riziką (💣💣) aukštesnė nei Paskolų Klubo, nes įmonė nemažą dalį mokesčių pasiima iš karto, mažiau lėšų gaunama ateityje su mėnesinėmis įmokomis, kurios galėtų amortizuoti galimus veiklos nutraukimo kaštus.

2. TSPO specifinės rizikos

Vertindamas platformas nei žodžiu neužsiminiau apie visų platformų sektoriaus cikliškumo ir teisines rizikas, bet visų TSPO šias rizikas vertinu vienodai, vienu 💣. Norėčiau paaiškinti, kodėl.

Sektoriaus cikliškumo rizika

Svarbus nežinomasis, vertinant TSPO platformas, kaip ekonomikos nuosmukis paveiktų skolininkus.

Visos lietuviškos platformos veikė gana stabiliais laikais, netgi ir Covid pandemija reikšmingai TSPO veiklos neįtakojo. Kas būtų, jeigu nedarbo lygis šalyje smarkiai išaugtų, ekonominė situacija suprastėtų ?

Būčiau atsargus optimistas.

2007-2008 metų krizės laikotarpiu, JAV jau veikė pora panašių P2P platformų ir jų rezultatas nebuvo tragiškas (jei nemaišau, krizės metais grąža buvo artima nuliui, bet teigiama).

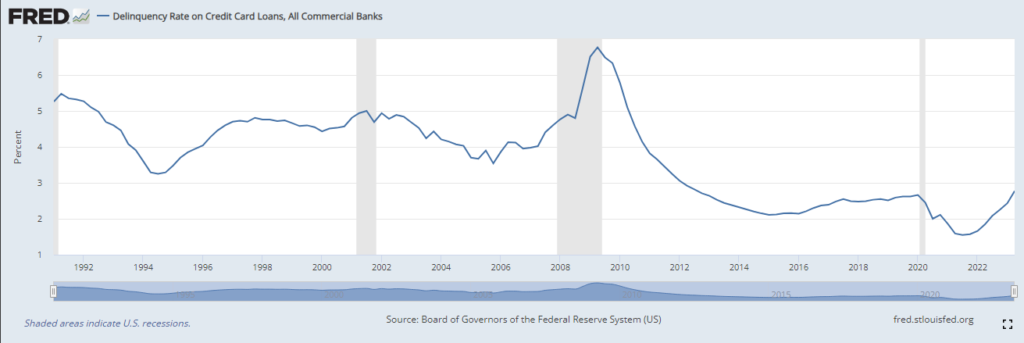

Taip pat, kreditai per P2P platformas kažkuo panašūs į kitus vartojimo kreditus, tokius kaip kreditinių kortelių vartojimo kreditai, apie kurias yra duomenų, ir pagal šiuos turimus duomenis kažkokių didžiulių pavojų nesimato.

Jei nemaišau, delinquency rates grafike reiškia, koks procentas nuo viso banko credit card consumer loan portfelio vėluoja daugiau negu 60%.

Remiantis šiuo grafiku nieko negalima pasakyti apie tai, kokie konkrečiai būtų Paskolų Klubo ar Finbee saugesnių reitingų nemokumo dydžiai, bet galima daryti išvadą, kad net ir gana didelės krizės metu, nemokių paskolų dalis augtų 2x-3x, bet ne 10x.

Ar praktikoje toks 2x-3x nemokių paskolų šuolis būtų tragedija ?

Grąža iš Paskolų Klubo B reitingo paskolų su 17% palūkanų norma siekia apie ~15% (darant prielaidą, jog recovery rate 60%, metinis default rate 7%).

Jeigu recovery rate kirstų iki 30%, o defaultai augtų iki 21% (scenarijus ne pats smagiausias), tikėtina grąža apie ~0%.

Sunku sugalvoti realistiškų scenarijų, jog TSPO platformų saugių reitingų paskolų grąža būtų neigiama net ir rimtų krizių atveju (jeigu platforma neužsilenkia).

Pabrėžiu, čia šneku apie saugių reitingų paskolas, kurių metiniai default rates neviršija 7%. Rizikingų reitingų paskolų atveju, pablogėjus ekonominei situacijai šalyje, visko gali būti.

Kitas aspektas, nuosmukio metu nemokių paskolų procentas neabejotinai augtų, bet tarpusavio skolinimo platformų grožis tame, kad krizei praėjus asmenys vėl ras darbus.

Tos paskolos, kurios šiuo metu vėluoja 5 metus, jos vis dar juda.

Įdomumo dėlei paskaičiavau, kiek turiu Paskolų Klubo paskolų, kurios vėluoja daugiau kaip 1000 dienų. Turiu 64 tokias paskolas.

Iš šių 64 paskolų radau 22 paskolas, kurios sumokėjo kokią nors įmoką per paskutinius tris mėnesius ir dar 6 paskolas, kurios sumokėjo kokią nors įmoką šiais metais (bet nieko per paskutinius tris mėnesius).

Taigi, iš visų paskolų, valiuojančių daugiau kaip 1000 dienų, 44% paskolų bent kažkokį mokėjimą šiais metais yra atlikę. Tai leidžia daryti išvadą – tokios paskolos tikrai dar nėra mirę.

Atitinkamai, pagalvokite, kiek atgautumėte iš 1000 d. ir ilgiau vėluojančių verslo paskolų ? Nepriklausomai nuo to, su NT užstatu ar be jo.

Teisinė rizika

Šį klausimą jau nagrinėjau P2P (1 dalis).

TSPO platformų teisinė rizika, rizika, kad platformos bankroto atveju investuotojų turtas nebūtų tinkamai atskirtas nuo platformos turto, nėra didžiulė.

Ypač kalbant apie mokias paskolas.

Užtikrino priemonių nėra, apie jas iš viso nereiktų diskutuoti bankroto proceso metu, pati įmonių struktūra ir teisinė baze paprastesnė.

Bet apie tai jau rašiau.

Galiausiai, aš net nežinau nei vienos užsienyje veikusios ir bankrutavusios vartojimo kreditus išduodančios platformos. O kaip pasakosiu kitoje dalyje, situacija su sutelktiniu finansavimu, šiuo klausimu, priešinga.

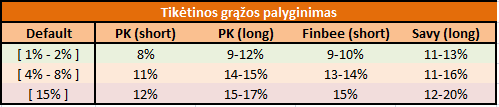

3. Tikėtina grąža

Daug jau čia prišnekėjau apie rizikas, bet ne tik rizikos svarbu, svarbu ir dėl ko rizikuojama. Pabandžiau įvertinti, kokia tikėtina grąža investuojant į kiekvieną TSPO platformą.

Norint paskaičiuoti grąžą reikia žinoti tris skaičius: (i) metinę palūkanų normą, (ii) metinį default rate, (iii) recovery rate.

Kaip skaičiuoju tikėtiną grąžą jau ne kartą esu rašęs: Vartojimo kreditai (1 dalis), Vartojimo kreditai (2 dalis). Šiuo atveju detalių skaičiavimų, kaip tikėtiną grąžą apskaičiavau, nepateiksiu, nes vargiai kas nors norės gilintis (visada galėčiau patikslinti, jeigu kiltų klausimų).

Įvardinsiu tik prielaidas, kuriomis vadovaujuosi, bei kodėl tokias prielaidas darau.

Metinė palūkanų normą

Tai vienintelis žinomas, o ne spėjamas, kintamasis.

Naudoju tokią metinę palūkanų normą, kokią šiuo metu kiekvienam reitingui siūlo platformos.

Ateityje palūkanų normos gali keistis.

Metinis default rate

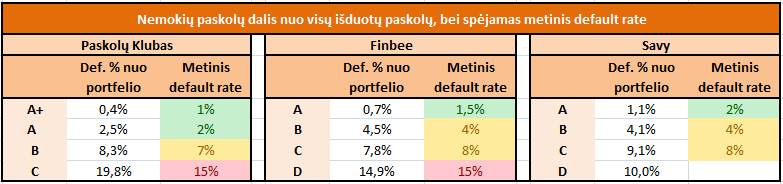

Remiantis įvairia man prieinama informacija paskaičiavau ir interpoliavau įvairių platformų tikėtinus metinius default rates.

Metiniai default rates nėra tikslūs, juos +- gavau taip:

- Paskolų Klubas veiklos pradžioje įvardijo, kokių metinių default rates tikisi, naudojuosi šiais duomenimis (duomenys gali būti pasenę);

- Finbee default rates skaičiavau pats, prieš du metus (skaičiavimuose gali būti klaidų, bei ir šie duomenys galėjo kisti);

- Savy default rates interpoliuoju remiantis ribotais jų ketvirtinėse ataskaitose pateikiamais duomenimis ir pasiremdamas savo logika.

Trys spalvos šiame ir vėlesniuose grafikuose reiškia:

- Žalia – mažos rizikos paskolos, kurių metinis default rate intervale nuo 1% iki 2%.

- Geltona – vidutinės rizikos paskolos, metinis default rate intervale nuo 4% iki 8%.

- Raudona – aukštos rizikos paskolos, metinis default rate apie ~15%.

Kaip matome, to paties reitingo rizika platformose gerokai skiriasi. Nykščio taisyklė – Finbee ir Savy reitingų rizika panaši.

Paskolų Klubo atveju, jų A+ ir A reitingai panašūs į kitų platformų A reitingus, bet Paskolų Klubo B reitingas labiau atitinka kitų platformų C reitingą, o Paskolų Klubo C reitingas artimesnis kitų platformų D reitingui.

Nevertinau Paskolų Klubo C- reitingo, man jis neįdomus, bei Savy D reitingo, per mažai šio reitingo paskolų išduodama.

Recovery rates

Norint paskaičiuoti tikėtiną grąžą, reikia daryti prielaidą, kokia dalis paskolų bus išieškota sėkmingai.

Nors tam tikrus duomenis platformos teikia, tačiau platformos nurodo duomenis, kiek sėkmingai išieškoma % nuo principal, bet tikslesniam skaičiavimai reiktų žinoti, kiek paskolų sėkmingai atgaunama kartu su palūkanomis.

Todėl mano pasirinkti recovery rates tėra educated guess. Darau prielaidą, kad nerizikingų reitingų recovery rates siekia 70%, o rizikingų reitingų 60%.

Čia, primenu, reiškia kiek sėkmingai paskolų bus išieškota kartu su pradelstomis palūkanomis, o ne procentas nuo principal.

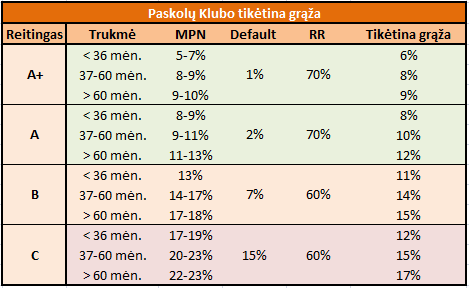

3.1 Paskolų Klubo tikėtina grąža

Paskolų Klubo atveju, skaičiuoju trumpo laikotarpio (iki 36 mėn.), vidutinio (37-60 mėn.) ir ilgo laikotarpio (>60 mėn.) paskolų tikėtiną grąžą, kiekvienam reitingų atskirai.

Paskolų Klube yra didelis skirtumas tarp trumpo ir ilgo laikotarpių paskolų metinių palūkanų normų (trumpo laikotarpio paskolų MPN ženkliai mažesni už ilgo), to nepastebiu kitose platformose.

Nors A+ ir A reitingų paskolos iki 36 mėn. tikrai saugios, jų tikėtina grąža nėra labai aukšta. Štai A+ reitingo trumpo laikotarpio paskolų tikėtina grąža ~6%, A reitingo apie ~8%.

Vidutinio laikotarpio trukmės A+ reitingo tikėtina grąža ~8%, A reitingo apie ~10%.

Tuo tarpu Paskolų Klubo ilgo laikotarpio paskolų tikėtina grąža yra tikrai aukšta.

120 mėn. A reitingo paskolų tikėtina grąža ~12%, gal net 13%. B reitingo 84 mėn. paskolų tikėtina grąža 15-16%.

Gana nemažai.

Man susidaro įspūdis, kad Paskolų Klubas gal ir nėra pati pelningiausia platforma investuoti trumpam laikotarpiui (nors, galimai, saugiausia).

Bet puikus pasirinkimas investuojant į ilgo laikotarpio paskolas, prisiimant aukštesnę platformos veiklos tęstinumo riziką.

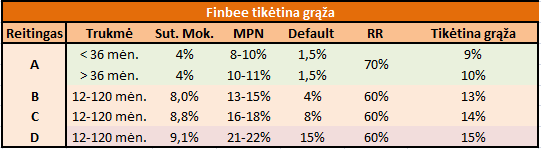

3.2 Finbee tikėtina grąža

Skaičiuojant Finbee tikėtiną grąžą reikia atsižvelgti į faktą, jog paskolos gavėjas moka palūkanas tik nuo dalies paskolos sumos, o likusią paskolos dalį platforma pasiima kaip sutarties sudarymo mokestį, nuo kurio palūkanos nėra skaičiuojamos (ši paskolos dalis irgi grąžinama kartu su mėnesinėmis įmokomis, tik nėra skaičiuojamos palūkanomis).

Sutarties mokestis svyruoja nuo 4% iki 9,1%, priklausomai nuo reitingo.

Finbee, skirtingai nei Paskolų Klube, nėra tokio didelio skirtumo tarp metinių palūkanų normų, kurios mokamos už to paties reitingo skirtingų laikotarpių paskolas.

Didesnį skirtumą randu tik tarp A reitingo paskolų, kurių trumpo (iki 36 mėn.) ir ilgo (virš 36 mėn.) laikotarpio siūlomos palūkanų normos skiriasi reikšmingai.

A reitingo trumpos trukmės paskolų tikėtina grąža ~8-9%, ilgos trukmės ~10-11%.

B reitingo tikėtina grąža ~13%, C reitingo apie 14%, o rizikingiausio D reitingo ~15%.

Kadangi nėra didelio ryšio tarp paskolos trukmės ir tikėtinos grąžos, man Finbee ypač įdomios trumpos trukmės paskolos.

Dar jos mane labiau domina dėl to, jog aš turiu tam tikrų įtarimų, jog Finbee metiniai default rates yra aukštesni ilgesnio laikotarpio paskolų, plačiau šia tema rašiau Tarpusavio skolinimo platformos (5 dalis).

Esu klausęs Paskolų Klubo, ar taip yra ir pas juos, bet jie lyg ir taip nemano, arba bent jau teigė, jog neturi duomenų (gerai nepamenu tikslaus jų atsakymo).

Tačiau visada tokia galimybė išlieka (kad investuojant ir per Paskolų Klubą, į ilgo laikotarpio paskolas, tokių paskolų metinė nemokumo tikimybė aukštesnė, nei to paties reitingo trumpesnių periodų paskolų, nors pats aš taip nemanau).

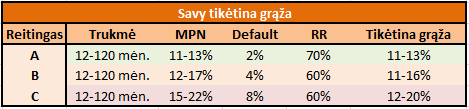

3.3 Savy tikėtina grąža

Savy atveju savo skaičiavimais pasitikiu mažiausiai, nes remiuosi silpniausiais duomenimis.

Savy paskolų aš neskirstau į ilgo ir trumpo laikotarpio, pagrinde todėl, kad šiaip ar taip trumpo laikotarpio paskolų negausi, nėra prasmės skaičiuoti to, ko negali gauti.

Savy, mano supratimu, default rates pagal reitingą artimi Finbee to paties reitingo default rates.

Bet Savy platformoje didesnė dalis paskolų, nei kitur, išduodama saugių reitingų.

Apie ~65% visų išduodamų paskolų yra A ir B reitingo, kai Finbee platformoje tik apie ~50% visų išduodamų paskolų yra A ir B reitingų (o Paskolų Klubo paskolos iš vis ženkliai rizikingesnės).

Remiantis mano skaičiavimais, A reitingo tikėtina grąža siekia apie 11-13%, B reitingo 11-16%, C reitingo 12-20%.

Bet paklaidos intervalai didžiuliai. Viskas, kas susiję su Savy, sunku paskaičiuoti.

Palūkanos, siūlomos platformoje, lyg ir nemažai keitėsi paskutiniu metu. Kita bėda – kartais net sunku suprasti, kodėl Savy platformoje panašių charakteristikų paskolų palūkanų normos smarkiai skiriasi.

Savy atveju ir recovery rates visiškai iš piršto laužti, tiesiog remiuosi kitų platformų duomenimis. Bet visai gali būti, kad Savy prasčiau išieško nemokias paskolas. Ar taip yra – nežinau, nes nėra duomenų.

3.4 Palyginimas

Paskutinė lentelė apie tikėtiną grąžą, aukščiau pateiktų duomenų palyginimas tarpusavyje. Duomenis grupuoju pagal riziką, bandau atsakyti, kurioje platformoje aukščiausios palūkanos už saugias paskolas, vidutinės rizikos ir rizikingiausias.

Lentelėje pateikiu Paskolų Klubo trumpo ir ilgo laikotarpio paskolų tikėtiną grąžą, Finbee trumpo laikotarpio paskolų tikėtiną grąžą ir Savy ilgo laikotarpio paskolų tikėtiną grąžą.

Praleidžiu, nelyginu, Finbee ilgo laikotarpio paskolų ir Savy trumpo laikotarpio paskolų.

Finbee, manau, ilgo laikotarpio paskolų grąža panaši į trumpo, tai kam rinktis Finbee ilgo laikotarpio paskolas ? Savy trumpo laikotarpio paskolų vis tiek iš esmės neįmanoma pagauti.

Žalia spalva – mažos nemokumo tikimybės paskolos (default tikimybė nuo 1% iki 2%), atitinka Paskolų Klubo A ir A+ reitingus, bei Finbee ir Savy A reitingus.

Oranžinė spalva – vidutinės nemokumo tikimybės paskolos (default tikimybė nuo 4% iki 8%), atitinka Paskolų Klubo B reitingą, bei Finbee ir Savy B ir C reitingus.

Raudona spalva – aukštos nemokumo tikimybės paskolos (default tikimybė ~15%), atitinka Paskolų Klubo C reitingą, bei Finbee ir Savy D reitingus.

Rezultatai

Norint investuoti į saugias trumpo laikotarpio paskolas (iki 36 mėn.), kurių metinė nemokumo tikimybė nuo 1% iki 2%, geriausia rinktis Finbee, čia tikėtina grąža siekia 9-10%.

Norint investuoti į saugias ilgo laikotarpio paskolas (virš 60 mėn.) geriausia rinkti Paskolų Klubą ir Savy, tokiu atveju grąža siekia iki 12-13%.

Už trumpos trukmės vidutinės rizikos paskolas, kurių nemokumo tikimybė nuo 4% iki 8%, didžiausias palūkanas siūlo Finbee, 13-14%.

Už ilgos trukmės vidutines rizikos paskolas didžiausias palūkanas siūlo Paskolų Klubas ir Savy, iki 15-16%.

Finbee siūlo puikias palūkanas už trumpos trukmės rizikingas paskolas, apie 15%, Paskolų Klubas siūlo 15-17% už rizikingas ilgos trukmės paskolas.

Savy rizikingų ilgo laikotarpio paskolų tikėtina grąža intervale 12-20%, bet nepaprastai sunku tiksliai apskaičiuoti.

Paskolų Klubo trumpo laikotarpio paskolos nėra konkurencijos, panašios trukmės Finbee paskolos moka aukštesnes palūkanas.

Savy ir Paskolų Klubo ilgų laikotarpių paskolų tikėtini rezultatai panašūs, bet Savy daug platesnis tikėtinos grąžos intervalas, ar verta gamblinti ?

3.5 Kiek tikslūs mano paskaičiuoti tikėtinos grąžos rodikliai ?

Atsakymas į klausimą, ar tiksliai apskaičiuota tikėtina grąža įvairiose platformose, vienareikšmis – ne.

Visų pirma, gauti rezultatai remiasi tik prielaidomis, o ne faktais. O prielaidos tokios:

- MPN rodiklis nesikeis;

- Default rates įvertinti gerai;

- Recovery rates paskaičiuoti gerai ir nesikeis.

Šios prielaidos jau ir dabar gali būti klaidingos, nes kai kur vadovaujuosi savo nuomone, daug subjektyvaus interpretavimo.

Net jeigu prielaidos šiuo metu teisingos, tai keičiantis ekonominiai situacijai šalyje, keisis ir visi parametrai.

Kaip sakoma, all models are wrong, but some models are useful.

Ar mano modeliai turi prasmės priklauso nuo prielaidų teisingumo ir stabilumo laike.

4. Asmeninė patirtis

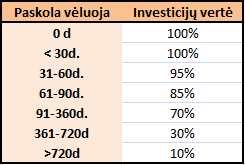

Esu visą įrašą skyręs tam, kaip apskaičiuoti savo portfelio vertę bei grąžą investuojant į TSPO platformas.

Dauguma grąžos rodiklių, kuriuos skaičiuoja pačios platformos, man atrodo menkai naudingi.

Mano mėgstamiausias būdas, įvertinti uždarbiui, tai paskaičiuoti portfelio likvidacinę vertę, už kiek galėčiau portfelį parduoti antrinėje rinkoje.

Tuomet žinant šią vertę, dar reikia žinoti datas ir sumas, kada ir kiek investuota lėšų į platformą, ir galima ganėtinai tiksliai apskaičiuoti gautą istorinę grąžą remiantis Excel ir XIRR formule.

Skaičiuodamas portfelio likvidacinę vertę naudoju tokius koeficientus:

Darau prielaidą, kad ta portfelio dalis, kuri vėluoja mažiau nei 30 d., verta 100% nuo likusios paskolos dalies, paskolos vėluojančios 31-60d. vertos 95% ir t.t.

Remiantis tokia metodologija paskaičiavau savo grąžą TSPO platformose.

4.1 Kiek uždirbau Paskolų Klube

Man pačiam investuoti Paskolų Klube sekėsi neblogai.

Investuoti Paskolų Klube pradėjau 2019 metų pradžioje. Aš niekada nesirinkau C reitingo paskolų, mano portfelį šiuo metu sudaro grubiai A ir B reitingų paskolos po lygiai.

Kaip rašiau minėtame įraše, kuriame lyginau įvairius būdus paskaičiuoti grąžai, Paskolų Klubas automatiškai apskaičiuoja tai, ką jie vadina “grynąja portfelio verte”.

Skaičiuojant likvidacinę portfelio vertę iš bėdos galima naudoti ir šį skaičių. Tokiu atveju grąža investuojant per Paskolų Klubą mano atveju būtų 10,7%.

Bet taip pat rašiau, kad portfelio grynosios vertės rodiklis per daug optimistinis, paskaičiavus portfelio likvidacinę vertę tiksliau, pagal aukščiau nurodytus koeficientus, gaunu, kad mano grąža investuojant per Paskolų Klubo platformą siekia 9,5%.

Tikrai neblogai.

Nors tai mažesnė grąža, nei kitose platformose (tą paskaičiuosiu žemiau), bet Paskolų Klubo platforma, mano galva, saugiausia.

4.2 Kiek uždirbau Finbee

Investuoti į Finbee pradėjau panašiu metu kaip ir per Paskolų Klubo platformą, apie 2019 metus. Tačiau rimtesnes sumas čia investuoju tik nuo 2022 metų.

Paskaičiavus likvidacinę portfelio vertę, pagal koeficientus nurodytus aukščiau, pasiekta grąža platformoje yra 10,7% per metus.

Puikus rezultatas.

4.3 Kiek uždirbau Savy

Savy investuoju nuo 2020 metų pradžios, bet niekada čia neturėjau rimtesnio portfelio. Visada susidurdavau su problema, kad autoinvestavimo skelbimai sunkiai pagauna paskolų.

Galiausiai, apie pačią platformą visada buvo mažiau informacijos, mažiaus pasitikėjimo ja.

Visada kyla klausimas, ar įtraukdamas ir Savy platformą, į savo portfelį, ką nors išlošiu, padidinu diversifikaciją, ar tik bendrą portfelio riziką.

Bandant apskaičiuoti savo grąža Savy nuo investavimo pradžios, kaip visada su šia platforma, susiduriu su informacijos trūkumo.

Situacija beveik absurdiška, platformoje nėra galimybės filtruoti paskolos pagal tai, kiek dienų šios vėluoja.

Neįmanoma žinoti, kuri portfelio dalis vėluoja 90 d., 180 d., 360 d. ir t.t.

Primečiau, labai grubiai, kokia galėtų būti portfelio likvidacinė vertė ir grąža. Grubiai, uždarbis Savy siekia apie 10,5%, tačiau skaičiavimo paklaidos intervalas nemažas.

Taigi, nepaisant visų platformos trūkumų, čia uždirbti įmanoma. Tik klausimas, ar šis siūlomas uždarbis vertas platformos rizikų.

Gal ir galima uždirbti, gal ir verta, bet visiška chaltūra.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Aciu uz apzvalga.

Kviečiu užmesti akį į atsinaujinusį Savy, galim filtruotis paskolas

app.gosavy.com

Gal aš ko nepastebiu, bet nematau tokios galimybės ?

Yra funkcija filtruoti vėluojančias arba išieškomas paskolas, bet ne funkcija filtruoti paskolas pagal konkretų valiuojančių dienų skaičių, pvz., rodyti 90-360 d. vėluojančias paskolas.

Taip pat nėra funkcijos, niekur nerašoma, kuri portfelis dalis vėluoja 90d+, 360d+ ir panašiai. Senoje versijoje tik nurodoma, kiek įmokų ir palūkanų vėluoja, bet ne kiek likutinės paskolos sumos vėluoja. Tik nurodoma perduotos teisminiam išieškojimui paskolų suma.

Bent jau aš nerandu.

Užvargau, kol perskaičiau, bet buvo verta! 👍 Lauksiu sekančių įrašų apie P2P. Asmeniškai labai įdomi ir aktuali tema. 😉

Sveiki,

dar kartą ačiū už įdomius skaitalus. Kas dėl Savy autoinvestavimo, man irgi labai labai sunkiai jis dirba. Esu pasidaręs vieną papildomą ivestavimo profilį į VISAS paskolas, tačiau net ir jis nesuinvestuoja nieko..

Aš ir nesuprantu, ar čia mano rankos kreivos, kur kokią varnelę pamiršau, kad taip sunku ten investuoti.

Bet kiek bandžiau naujus skelbimus kurti, niekada normaliai nejuda.

Ačiū už straipsnį. Dedu tik į savy, nuo starto, visada 500 į paskolą, automatu, imu A-C reitingus, visas trukmes, skolininkai su ir be skolų, vioms reikmėms, visoms lytims, amžiaus ir socialinėms grupėms. Pagauna pakankamai, visada naudoju investuotojų fondo apsaugą. Keista, bet per 8 metus ji labai nedaug paskolų padengė, taigi ne tiek daug priblemų buvo. Šiuo metu turiu beveik 65000 negrąžintų.

Pastebėjau, kad Savy ne vienas ir ne du užkietėję Savy fanai, kurie tik į šią platformą iš visų P2P investuoja, neretai tokie asmenys turi ne pačius mažiausius portfelius ir galimai todėl Savy sunkiau paskolas gauti, nei kokiam Finbee.

Tikėtina, kad visai gerai galima uždirbti Savy, tai viskas ok su šia platforma. Man pačiam visgi daugiau pasitikėjimo PK ir Finbee, šios atrodo stipresnės įmonės.

Mano vienintelis pasirinkimas – investuotojų fondas, nenoriu turėti metų metais išieškomų paskolų. Tiesiog kitur tokio intrumento nėra, aš pasyvus automatinis investuotojas.

fondas, kuriame beveik nėra pinigų jau dabar 🙂 Rimtesnės krizės atveju bus lygiai tas pats – metų metais teks laukti išmokų.

Fonde ir turėtų beveik nebūti pinigų, perteklinis jis rodytų nesubalansuotumą, kiek už tą malonumą permokame. Juk susimetame visi savanoriškai, atsisakydami dalies palūkanų, tai esant reikalui savy gali pakoreguoti jo parametrus,

Įdomus požiūris. Tik krizės atveju, kai visi bėgs ir nustos įnešinėti pinigus, niekas tuo fondu niekas nebesinaudos, koreguok nekoregavęs, pinigų jame nuo to neatsiras.

Bijantiems belieka indėliai

P.S. verslo paskolų investuotojų fonde jau dabar nebėra pinigų, turiu eilę defaultinusių paskolų, kurias turėjo padengti fondas, deja.

Neturiu verslo paskolų, netikiu jomis, tik paskolos žmonėms, jie visi tikrai nedings, kažkur dirbs, skolas mokės gal ir ne savo noru.