Lietuvos ir Europos obligacijų pajamingumas

Seniai seniai buvo tokie laikai, kai obligacijos turėjo svarbią rolę portfelio konstravime. Šių vertybinių popierių pajamingumas buvo aukštas, o grąža net ir po infliacijos – teigiama. Dabar ši turto klasė virto pajuokos objektu.

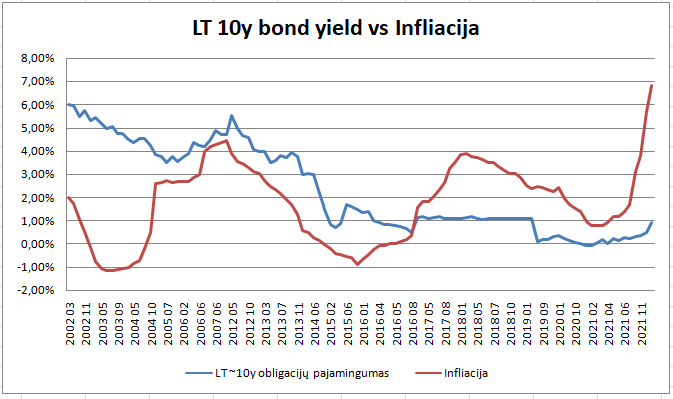

Įdomumo dėlei pasižiūrėjau į Lietuvos vyriausybės obligacijų, kurių trukmė apie 10 metų, istorinį pajamingumą. Bei palyginau su infliacija šalyje (skaičiuojant pagal vidutinį metinį VKI) tomis datomis, kada obligacijos buvo platinamos.

Pirkę vyriausybės obligacijas pastarąjį dešimtmetį aukštu uždarbiu pasigirti negali. O paskutinius penkerius metus kainų lygio augimas šalyje smarkiai viršija nominalią lietuviškų obligacijų grąžą.

O kas vyksta globaliose rinkose ?

Europos šalių obligacijos bando išlipti iš neigiamų palūkanų zonos. iShares Core € Govt Bond UCITS ETF, kuris ir į jį panašūs turėtų būti pagrindas konstruojant kiekvieno euro zonos investuotojo portfelį, siūlo ~0,5 proc. nominalią grąžą po fondo mokesčių.

JAV 10Y obligacijų pajamingumas pastaraisiais mėnesiais smarkiai augo ir yra apie 2,15 proc. Situacija geresnė nei Europoje, bet laikant obligacijos doleriais susiduriama su valiutos svyravimo rizika, o ši rizika saugiai portfelio daliai visai nereikalinga.

Primenu, metinė infliacija Lietuvoje, pagal VKI, vasarį padidėjo iki 14,2 proc. lyginant su praėjusių metų vasariu.

Žemi senojo ir naujojo pasaulio ekonomikų augimo tempai ir aukšta infliacija priverčia abejoti ateinančio dešimtmečio tradicinio 60/40 portfelio perspektyvomis. Kokia bus akcijų grąža niekas negali tikslai žinoti, bet obligacijos, kaip turto klasė, diskredituota. Šiems aktyvams šiuo metu nėra vietos retail investuotojo portfelyje.

Bet ką tada daryti ? Saugių aktyvų rolė portfelyje yra didžiulė. Svarbu turėti tokį vertybinių popierių krepšelį, kuris atitiktų kiekvienam žmogui priimtiną rizikos laipsnį. Daugumai investuotojų 100 proc. akcijų krepšelis ženkliai per daug rizikingas dėl psichologinių priežasčių.

Obligacijos ne tik sumažina svyravimus, ne visi investuotojai yra FIRE wannabe, kuriems po 20-40 metų ir dar tik kaupia lėšas. Daliai žmonių reikia planuoti, kaip iš sukauptų lėšų pragyventi jau dabar. Tam reikalinga saugių aktyvų dalis portfelyje, kurių kaina nelaksto po grafiką kas dieną aukštyn ir žemyn.

Vienintelė likusi paguoda indėliai. Lietuviškos kredito unijos moka 2-3 proc. per metus už padėtus juos. Mažiau už infliacija ? Ką padarysi. Geriau uždirbti 3 proc., nei neuždirbti nieko.

Obligacijų istorija

Nemaža dalis ekonominių rodiklių neturi istorinio vidurkio. Praeities duomenys negali atskleisti ko tikėtis ateityje. Obligacijų istorija patvirtina šį faktą.

Vidutinė istorinė palūkanų norma, mokama už valstybių skolos vertybinius popierius neegzistuoja. Nesu tikras kiek aštuonių šimtų metų senumo duomenys patikimi, bet grafikas tikrai įdomus.

Gera žinia – nepaisant kiekvieną šimtmetį žemėjančių nominalių palūkanų normų, reali norma išlieka teigiama. Nors ir šis dydis vis artėja prie nulio.

Valstybių obligacijos vadinamos saugiomis investicijomis. Ne be reikalo, nes blogą dieną akcijų rinką sekantis indeksas praranda tiek, kiek obligacijų indeksas per prastus metus. Tačiau kažkuria prasme šis saugumas apgaulingas. Nes būna labai ilgų periodų, kuriais reali skolos vertybinių popierių grąža neigiama.

Nuo 1950 m. iki 1981 m. laikotarpiu per pačius prasčiausiu metus obligacijų rinkai JAV dešimt metų obligacijų metinė grąža buvo -5 proc. Nieko baisaus. Bet šiuo laikotarpiu reali metinė grąža buvo -1,4 proc. Turto klasė, vadinama saugia, tris dešimtmečius generavo neigiamą grąža.

Bet tai nėra vienintelė pamoka iš šio istorijos laikotarpio. Laikotarpiais, kuriais rinkose karaliavo meškos, obligacijos savo darbą atliko, kilo aukštyn, kai akcijos krito.

Bonds were not a great long-term investment in this 30+ year environment of rising rates and inflation. That’s obvious. But bonds did their part when stocks went down. When stocks fell 11% in 1957, bonds were up nearly 7%. In 1966 when stocks fell almost 10%, bonds were up 3%. And when stocks fell 37% from the start of 1973 through the end of 1974, bonds were up nearly 6% in total.

A Wealth of Common Sense

Paskutiniai metai finansų rinkose pasižymėjo tyla ir ramybe. 2020 pavasarį būtą neramumų, bet retas spėjo į juos sureguoti, rinkos grįžo į augimo teritoriją taip pat staigiai, kaip ir krito. Spėju, kad dauguma investuotojų neturi jokio supratimo, kas yra ilgą periodą besitęsianti meškų rinka, kai portfelio vertė krenta savaitėm, mėnesiais, o po juodžiausios dienos būna dar viena tokia pati.

Jausmas dieną iš dienos stebėti menkstančią portfelio vertę nėra malonus. Žiūrint į istorinį grafiką, kuriame akcijos krenta, papuola į ilgametę meškų rinką, bet atsitiesia ir vėl stiebiasi aukštyn. Dažnam atrodo, kad jis ar ji galėtų neparsiduoti, iškęsti, ir laikyti akcijas iki šios atsispirs nuo dugno. Bet viduryje meškų rinkos kyla abejonių, o kas jei šis kartas kitoks ? O kas jeigu būtent šį kartą, kuris man pats svarbiausias, rinkos taip ir liks žemai ?

Istorija moko, kad patyrę pakankamai skausmo investuotojai kapituliuoja ir išsilaksto. Čia ir yra pagrindinė saugių investicijų rolė portfelyje. Ne uždirbti, bet išlaikyti perkamąją galią, ir išlaukti rytojaus.

Neigiamas obligacijų pajamingumas

Yra dar keletas pamokų, kurias galima išmokti žvelgiant į ilgalaikę obligacijų istoriją.

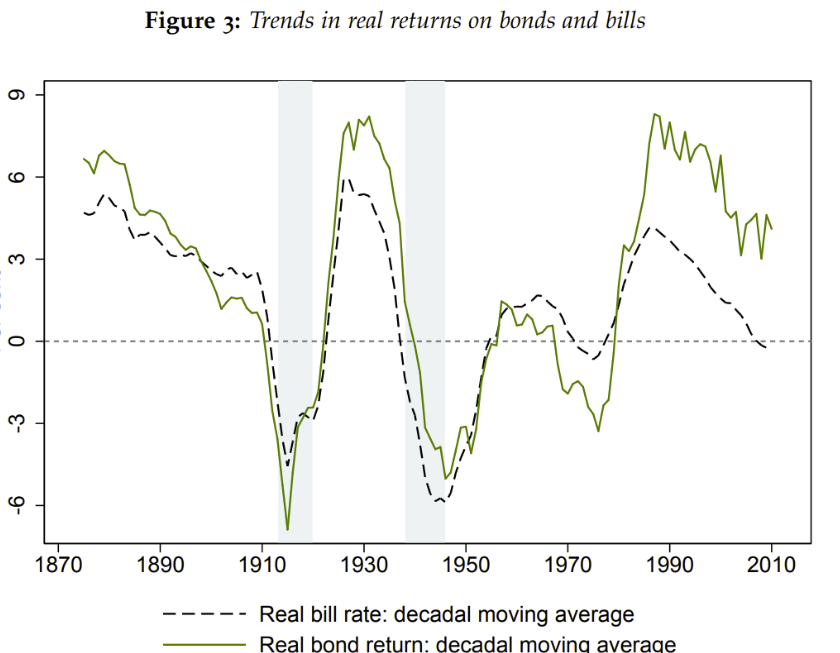

Šiuo metu trumpalaikių vertybinių popierių pajamingumas, ir centrinių bankų nustatytos palūkanų normos, yra ženkliai mažesni už infliacijos rodiklius.

Žvelgiant į praėjusio šimtmečio duomenis galime pastebėti, kad tokia situacija nėra jokia naujiena. Taip jau yra buvę 1910-aisiais ir 1940-aisiais. Pamoka, kurią čia norėčiau išmokti yra ta, kad neverta manyti, jog centrinių bankų palūkanų normos tikrai bus keliamos, vien dėl to, kad yra infliacija. Istorijoje taip būta ne visada.

Pusantro šimto metų neigiamos grąžos

Yra toks tyrimas pavadinimu “The Rate of Return on Everything, 1870-2015“. Grafikas aukščiau irgi paimtas iš jo. Labai įdomus tyrimas tuo, kad nagrinėja įvairių turto klasių ilgos istorijos duomenis įvairiose šalyse.

Verta visą tyrimą bent permesti akimis, užtektų peržvelgti lenteles ir grafikus, jie vaizdžiai viską paaiškina. Viena iš tokių lentelių pateikiu žemiau.

Dauguma šalių duomenys prasideda apie 1870-uosius, likusių 1900-aisiais. Lentelėje atskleidžiama kokia didelė yra net ir daugiau nei šimto metų duomenų variacija. Vienose šalyse (Prancūzija, Portugalija ir Ispanija) trumpo laikotarpio skolos vertybiniai popieriai generavo neigiamą grąžą, jeigu skaičiuojant visą laikotarpį. Bet yra šalių (Danija, JAV), kurių iki metų trukmės vertybiniai popieriai generavo 2 proc. ir didesnę realią grąžą.

Ši lentelė leidžia tvirtai teigti, kad nėra tokio dalyko, kaip stabilus ir teigiamas uždarbis, kurio investuotojai turėtų tikėtis investuodami ir į Lietuviškas trumpalaikes obligacijas.

Autoriai pažymi, kad aukšta obligacijų grąža nuo 1980 metų veikiau išimtis iš taisyklės, o ne istorinis vidurkis. Šiuo laikotarpiu saugios investicijos buvo itin pelningos.

In sum, real returns on safe assets, even adjusted for risk, have been quite low across the advanced countries and throughout the last 150 years. In fact, for some countries, these returns have been persistently negative. Periods of unexpected inflation, in war and peace, have often diluted returns, and flights to safety have arguably depressed returns in the asset class even further in the more turbulent periods of global financial history. The low return for investors has, on the flipside, implied a low financing cost for governments, which was particularly important in reducing the debts incurred during World War 2.

The Rate of Return on Everything, 1870-2015

Finansų rinkose dažnai taip būna, kad vienu laikotarpiu itin dideliu pajamingumu pasižymėję vertybiniai popieriai, sekančiu periodu tampa tikras inkaras investuotojų portfeliuose. Kaži ar ir obligacijos taps tokiu balastu ateinančiais metais ir dešimtmečiais ?

Obligacijos – tai apsauga nuo defliacijos

Šiuo metu atrodo kvaila galvoti apie defliaciją, ar bent jau palūkanų normų mažėjimo laikotarpius. Tačiau dar kartą peržvelkite šio posto pradžioje įdėtą aštuonių šimtų metų grafiką. Obligacijų pajamingumo ir palūkanų normų dydžiai jau ilgus dešimtmečius tampa mažesni.

Jeigu prieš dešimt metų apie neigiamas palūkanas niekas negalėjo ir pagalvoti, tai dabar jau įrodyta – jos reali galimybė.

Dar vienas tyrimas, šį kartą tai AQR publikacija pavadinimu “Fire and Ice”, nagrinėjantis įvairių turto klasių ir infliacijos duomenis, pastebi, kad tiek akcijos, tiek ir obligacijos nukenčia nuo taip vadinamų “infliacijos siurprizų”. Kada infliacija JAV netikėtai padidėja.

Vienas skirtumas tarp akcijų, obligacijų ir jų reakcijos į infliacija yra. Akcijos mėgsta pastovią infliaciją, smarkiai nešokinėjančią. Jeigu infliacija sparčiai krinta – akcijos nebūtinai tokiai periodais atrodo gerai, jų grąža gali būti ir menka.

Tuo tarpu obligacijos puikiai apsaugo portfelį nuo svyravimų šiais laikotarpiais, kada vartojimo kainų lygis JAV staigiai krenta.

Žinoma, niekas nesitiki, kad dabar ims kainos ir staigiai sumažės. Bet prieš pusantrų metų niekas nesitikėjo, kad staigiai kils. Šiandien obligacijų teikiama apsauga nuo defliacijos gal ir atrodo juokingai, bet portfelį reikia apsaugoti nuo įvairiausių galimų scenarijų.

Įmonių obligacijos

Šiame įraše nagrinėjau tik vieną obligacijų turto klasės dalį – valstybių leidžiamus skolos vertybinius popierius. Nieko nerašiau apie įmonių obligacijas. Dėl keleto priežasčių.

Pirma, tai nieko apie jas nežinau. Tenka pripažinti iš vis apie obligacijas netiek daug ir žinau. Niekada nesu pirkęs pavienių emitentų skolos vertybinių popierių. Pagrinde dėl to, kad JAV ir Europos įmonių obligacijos neatrodo patraukliai. Labai norint, jas visada galima įsigyti ETF pavidalu.

Antra, esu susidaręs nuomonę, kad geriau skirstyti portfelį į rizikingą dalį, ir į saugią. Rizikinga dalimi stengiuosi uždirbti kuo didesnę grąžą, o saugia – apsaugoti portfelį nuo svyravimų. Kadangi įmonių obligacijų kainos ganėtinai smarkiai svyruoja, gal geriau jų iš viso neturėti ? Neaišku, ar šis obligacijų porūšis turi vietą portfelyje. Įmonių obligacijų grąža mažesnė už akcijų. bet rizika pakankama, kad jų negalima traktuoti kaip saugių investicijų. Gal logiškiau portfelį konstruoti be įmonių obligacijų ?

Lietuvos įmonių vertybinių popierių rinkoje gal ir būtų galima surasti svarstytinų pirkinių, bet mano supratimu, neprofesionaliam retail investuotojui čia nėra vietos. Tiesiog nėra priėjimo prie šios rinkos.

Išvados

Obligacijos, tai turto klasė, kurios nominali grąža (neketinant jų parduoti antrinėje rinkoje) daugiau ar mažiau aiški. Koks kuponas – toks ir rezultatas.

Realus uždarbis priklauso nuo infliacijos. Dabartinėmis sąlygomis žemas obligacijų pajamingumas ir aukšta infliacija sąlygojo, kad šį turto klasė tapo neįdomi smulkiems investuotojas. Nes indėliai kredito unijose teikia ženkliai aukštesnes palūkanas.

Žinoma, akcijų rinkų neramumų laikotarpiais, obligacijų kainoms ir paklausai kylant, ši turto klasė suteikia geresnę pagalvę nei indėliai, jų vertė ne tik stabili, bet gali ir pakilti. Tačiau kol eurais denominuotų vertybinių popierių pajamingumas nulinis – nėra gero pasirinkimo.

Po ilgo žemų palūkanų laikotarpio pradedame matyti pirmuosius obligacijų pajamingumo augimo ženklus. JAV dešimt metų obligacijų pajamingumas lipa virš dvejų procentų, prasideda kalbos apie euro zonos palūkanų normų normalizavimą. Įmanoma, kad po kelių metų bus galima grįžti prie šios turto klasės.

Bet šiuo metu ši turto klasė skirta tik instituciniam investuotojom, kurie dėl įvairių priežasčių nori, arba privalo, investuoti į skolos vertybiniu popierius. Smulkiam, retail investuotojui, yra geresnių pasirinkimo variantų.

Asmeniškai jau senokai pardaviau obligacijų ETF ir perėjau prie indėlių kopėčių.

Reikėtų nepamiršti, kad saugių aktyvų dalis portfelyje atlieka keletą svarbių funkcijų. Leidžia nenukrypti nuo ilgalaikio plano, padeda ramiau miegoti naktimis ir sąskaitas apmokėti.

Formuodamas investicinį portfelį siekiu balanso. Viena vertus reikia uždirbti, kita vertus apsisaugoti nuo įvairių galimų ateities scenarijų. Būtų gerai turėti obligacijų dėl jų teikiamos apsaugos nuo defliacinių periodų.

P2P

Nedaug bendra tarp obligacijų ir p2p. Kažkuria prasme abu šiuos instrumentus galima pavadinti skolos vertybiniais popieriais. Tai, kad rašau apie šias turto klases viename įraše nereiškia, kad matau daug panašumų. Tiesiog, apie p2p ir infliacija nedaug ką galima paminėti, nėra prasmės atskiram įrašui.

Dažnai nėra aišku, kuris žmogus ką turį omenyje, vartodamas terminą p2p. Man p2p – Lietuviškos tarpusavio ir Sutelktinio skolinimo platformos, veikiančios pagal Vartojimo kredito įstatymą arba sutelktinio finansavimo įstatymą, reguliuojamos ir turinčios licencijas.

Nesu matęs įdomių užsienyje registruotų “p2p” platformų. Dalis jų balansuoja ties scam riba, arbą šią ribą peržengę, kita dalis tiesiog siūlo mažas palūkanas ir prastus rezultatus, lyginant su lietuviškomis platformomis. Dažniausiai investuotojai, susidomėję užsienio pseudo-p2p platformas nesupranta, kur kiša uodegą, galimų rizikų ir pasekmių.

Inflacija neturi įtakos p2p palūkanoms

Bet šio įrašo tema nėra nagrinėti p2p rinką, o apgalvoti, koks gali būti ryšys tarp p2p rezultatų ir kainų lygio šalyje. Tikriausiai tokio ryšio ir nėra. Na gal, šiek tiek, kažkiek. Teoriškai.

Jeigu palyginčiau palūkanas, siūlomas p2p platformų Lietuvoje nuo pat jų atsiradimo, ir infliaciją šalyje, esu įsitikinęs jokio ryšio ar koreliacijos nepastebėčiau. Palūkanų normos krinta kiekvienais metais, o VKI daro ką nori daryti, paskutiniu metu – kylą.

Teoriškai turėtų būti ryšys tarp pinigų kainos, tai yra centrinių bankų nustatomų palūkanų normų, ir skolinimosi kainoms žmonėms, imantiems vartojimo paskolas per p2p platformas. Realybėje, šis dėmuo, centrinių bankų palūkanų normos, yra dešimtas pagal svarbumą tarp visų veiksnių lemiančių MPN dydį p2p platformose.

Kodėl vos p2p atsiradus, buvo mokama 20-25 proc. palūkanų ? Nes infliacija aukšta buvo ? Žinoma, kad ne. Visai kita buvo rinkos struktūra. Vartojimo kreditų kaina lemia konkurencinė aplinka šioje rinkoje. O ji vis stiprėja. Kiekvieną kart važiuojant mašina girdžiu po kelias skirtingas reklamas skatinančias imti kredituką.

Kalbant apie vartojimo kreditus išduodančias platformas, jos turi konkuruoti su bankais ir kitais vartojimo kreditus išduodančiais rinkos žaidėjais. Konkurencija didžiulė, todėl tokios platformos, kaip Paskolų Klubas, Finbee ir Savy nesugeba reikšmingai augti.

O investuotojai neturi kur dėti pinigų. Obligacijos – dingusi priemonė. Akcijos – nedaug kas moka jomis naudotis, rizikinga, svyruoja. Aukšta konkurencija tarp kredito davėjų ir investuotojų perteklius dar ilgai stums palūkanas žemyn. Infliacija čia reikšmingo vaidmens neturi.

Kalbant apie sutelktinio finansavimo platformas, sunkiau suprasti, kiek jų verslo aplinka konkurencinga. Nemaža dalis bankų, spėju, nelabai ir domisi smulkioms verslo finansavimo paskolomis. Panašu tuo naudojasi Finbee Verslui ir Heavyfinance, šių platformų augimo potencialas galimai dar neišnaudotas, nesimato staigaus palūkanų normų kritimo.

Kitokia situacija NT plėtros projektų finansavimu užsiimančiose sutelktinio finansavimo platformose. Nesu įsigilinęs į jų plėtros tempus, bet jaučiamas palūkanų normų mažėjimas.

Ar verta bėgti iš p2p dėl infliacijos

Mano nuomone – ne. Juolab, kad bėgti nėra kur. Visos turto klasės tuo pačiu metu susiduria su panašiomis problemomis.

Rašiau praeitame įraše, kuo skiriasi “inflation-hedge” ir “inflation-beating” turto klasė, argumentavau, kad akcijos yra būtent antrojo tipo aktyvas.

Manau, p2p, kaip ir akcijos, yra “inflation-beating” aktyvas. Šiuo metu p2p siūlomos palūkanos tam tikrai atvejais žemesnės už infliaciją šalyje, bet nominalia išraiškia vis dar galimas reikšmingas uždarbis. Nebent keletas platformų bankrutuotų ir paaiškėtų, kad platformų ir investuotojų turtas nėra tinkamai atskirtas.

Jeigu kainų lygio augimas Lietuvoje tebuvo laikinas, ir jau įvykęs, aukšta nominali grąža ilgainiui kompensuos šį laikiną realios perkamosios galios smukimą.

Jeigu kainų lygis ir toliau sparčiai augtų, neigiamos realios grąžos išvengti investuojant į p2p nepavyktų. Bet ir tokiu atveju nereiškia, kad kitų turto klasių grąža būtų aukštesnė.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.