Finansų medijose visuomet gausu pranašų, prognozuojančių įvairius ekonominius rodiklius. Viso to, žinoma, netrūkstą ir šioje meškų rinkoje.

Įsijungęs TV ar mėgstamiausią YouTube kanalą investavimo tema pamatysi ratu susėdusius ekspertus, besidalinančius savo įžvalgomis, apie ekonomikos perspektyvas, recesiją, visa to reikšmę kompanijų pelnams.

Lyg tas svarbu.

Visa tai galima pavadinti terminu “Finiancial Pornography“. Betiksle informacija, nepadedančia priimti išmintingų ilgalaikę naudą teikiančių sprendimų.

Neseniai rašiau straipsnį apie OMX Baltic akcijas ir ar verta į jas investuoti – bet į šį klausimą atsakyti nesugebėjau. Supratau, kad šią temą noriu suprasti gerokai giliau. Temą, kurią galima pavadinti taip:

Kodėl vienos šalys ir regionai istoriškai pasižymėjo aukštesne grąža už kitas ?

Bet šia tema bus sekantis mano įrašas. O šio įrašo tema – atvirkštinė.

Kas nesvarbu. Nors dažnai teigiama priešingai.

#1 Mitas. Prognozuojant pelnus galima atspėti akcijų kainų pokyčius

Akcijos – tai vertybiniai popieriai, suteikiantys teisę į verslo nuosavybę. Jas investuotojai perka tikėdamiesi, kad nupirkta kompanija uždirbs ir pasidalins uždarbiu su akcininkais.

Tad nenuostabu, ir akivaizdu, kad kokios nors šalies akcijų indekso pokyčiai priklauso nuo tą indeksą sudarančių kompanijų uždarbio. Negi gali būti kitaip ?

Pasirodo gali. Straipsnis “Myth-Busting: Earnings Don’t Matter Much for Stock Returns1” analizuoja kokią įtaka S&P 500 indekso grąžai turi šį indeksą sudarančių kompanijų pelno pokyčiai nuo vienerių iki dešimties metų laikotarpiu. Šio straipsnio pagrindinė mintis paprasta:

Trumpu laikotarpiu nėra ryšio tarp akcijų rinkų grąžos ir rinką sudarančių kompanijų pelningumo pokyčių.

Cituojant minėta straipsnį:

The perspective does not change if we switch the rolling return calculation window to one or 10 years, or if we use real rather than nominal stock market prices and earnings. The correlation between US stock market returns and earnings growth was essentially zero over the last century.

Myth-Busting: Earnings Don’t Matter Much for Stock Returns

Kitaip tariant, 500 stambiausių JAV kompanijų pelno pokyčiai per paskutinius viena, du, penkis ar dešimt metų neturi įtakos tam, kiek akcijų rinka uždirbo per atitinkamą laikotarpį. Ar bent jau pelno augimas (earnings growth) nėra svarbiausias akcijų kainas lemiantis veiksnys.

Dar vienas paveiksliukas, patvirtinantis tą patį argumentą, pasiskolintas iš Ben Carlson blogo A Wealth of Common Sense2:

Going back to 1930, year-over-year earnings growth for the U.S. stock market has been positive in 60 out of 91 years. But the majority of the time when earnings were down, the stock market was actually up in that time. In 24 out of 31 years where earnings fell from one year to the next, the stock market was positive on the year.

Alternatively, more than 1 out of every 4 years which saw corporate earnings grow, the stock market finished the year with a loss.

A Wealth of Common Sense

Tiek tos naudos pelną prognozuojant.

Bet gal, visgi, naudos yra ? Kas būtų, jeigu investuotojas galėtų, kaip koks aiškiaregis, atspėti ateitį ? Jeigu Sausio 1 d. tobulai suprognozuotų būsimų metų JAV akcijų rinką sudarančių kompanijų pelno pokyčius (t.y. kaip keisis visų S&P 500 indeksą sudarančių kompanijų pelnas, jis didės ar mažės).

Tokio super-prognozuotojo gebėjimai gi tikrai padės uždirbti milijonus ?

Nope…. Pabandysiu paaiškinti šitą grafiką.

1900-2020 metų S&P 500 duomenys suskirstomi į decilius. Į pirmąjį patenka dešimtadalis prasčiausių S&P 500 earnings growth metų. Į antrą – antras prasčiausias dešimtadalis ir t.t.

Daroma prielaida, kad Sausio 1d. buvo investuota į S&P 500 indeksą metams, patenkantiems į tą decilį. Kiekvieno decilio mėlynas rezultatas parodo kiek vidutiniškai krito ar kilo earnings, o pilkas – kaip skėsi investicijoms atitinkamais kalendoriniais metais.

Tik tais atvejais, kai įmonių pelningumas krito labiausiai (pirmas decilis) reikšmingas ryšys tarp kompanijų pelningumo sumažėjimo ir neigiamos akcijų rinkų grąžos egzistavo. Visais kitais atvejais – prognozės buvo bevertės.

Taigi, yra ryšys tarp akcijų rinkų grąžos ir kompanijų pelningumo tais atvejais, kai pelningumas krenta labiausiai. Visais kitais atvejais – ne.

Kaip čia taip gaunasi ? Gi visa esmė investuojant į akcijas yra ta, kad tampama bendrasavininku verslo, kuris vėliau ar anksčiau pasidalins uždirbamu pelnu su akcininkais dividendų ar akcijų supirkimo (share buybacks) pavidalu. Kodėl tada nėra ryšio tarp dvylikos mėnesių pelno ir akcijų kainų pokyčių ? Ar net 10 metų ???

Nes trumpu ir vidutiniu laikotarpiu dominuoja kiti veiksniai. Visų pirma – rinka nėra kvaila. Būsimi pelnų pokyčiai jau įskaičiuoti į akcijų kainas. Ir iš vis, tokiu trumpu laikotarpiu rinkų rezultatą lemia “Animal Spirits“. Kiek pesimistiškai ar optimistiškai rinka yra nusiteikusi šią akimirką. O sentimentui suprasti reikia studijuoti minios psichologiją, o ne įmonių pelno/nuostolio ataskaitą.

Šie faktai neturėtų būti suprasti klaidingai – kad pelnas nėra svarbu. Atvirkščiai, gi kai pelnai čiuožia žemyn (pirmas decilis paskutiniam paveiksliuke) – rinkos irgi.

Tačiau apart “dangus griūva” scenarijų – trumpalaikėje ir vidutinėje perspektyvoje pelningumo spėlionės neturi pridėtinės vertės investuotojui. Blogiausia – niekas ir tų prasčiausių metų nesugeba atspėti.

Tad kitą kart, kai kas nors prognozuos ateinančių metų rinkų grąža remdamiesi šalies indeksą sudarančių kompanijų pelningumu – prisiminkite šią analizę.

Bet ilgu laikotarpiu – pelnas visgi svarbu, ane ?

Ilgu laikotarpiu profit is the king

Pasirodo, 10 metų laikotarpis, kurį apima aukščiau minėtas tyrimas1 – per trumpas.

Štai per trisdešimt metų akcijų rinkos grąža priklauso nuo to, kaip sekėsi rinką sudarančioms įmonėms pelnus auginti:

Publikacija “Earnings Growth drives market return in the long run, but not in the short run ?”3 tiria S&P500 indekso ir jį sudarančių kompanijų earning growth ryšį trisdešimties metų laikotarpiu.

Šiuo atveju viskas tvarkoje ir yra taip, kaip diktuoja common sense. Trisdešimtmečiai, kuriais kompanijų pelningumas didėjo sparčiausiai buvo tie, kuriais akcijų rinkoms sekėsi geriausiai.

Apibendrinant – vienerių, penkerių ar dešimties metų akcijų rinką sudarančių kompanijų pelningumo pokyčiai neturi įtakos (lemiamos) rinką sekančio indekso rezultatui. Bet per tris dešimtmečius pelnas – pagrindinis veiksnys lemsiantis rezultatą.

10 metų tik triukšmas ….

#2 Mitas. Sparčiausiai augančių ekonomikų akcijų rinkos – geriausia investicija

Pasikartosiu. Trumpu (ir vidutiniu) laikotarpių tam tikroje šalyje veikiančių įmonių uždirbtas pelnas neleidžia prognozuoti šios šalies akcijų rinkos indekso pokyčių.

Tačiau ilgu laikotarpiu pelnas lemia indekso augimą ar smukimą. Tą aptariau kalbėdamas apie pirmąjį mitą.

O kas ilguoju laikotarpiu lemia kompanijų pelno augimą ? Gal šalies ekonomikos raida ir augimo tempai ?

Jeigu investuosiu į tas šalis ar regionus, kurių BVP augs sparčiausiai per ateinančius 100 metų, tai per tuos 100 metų didžiausią BVP augimą sugeneravusių šalių akcijų indekso kainų prieaugis bus didžiausias ? Right ?… Nu negi ne ?…

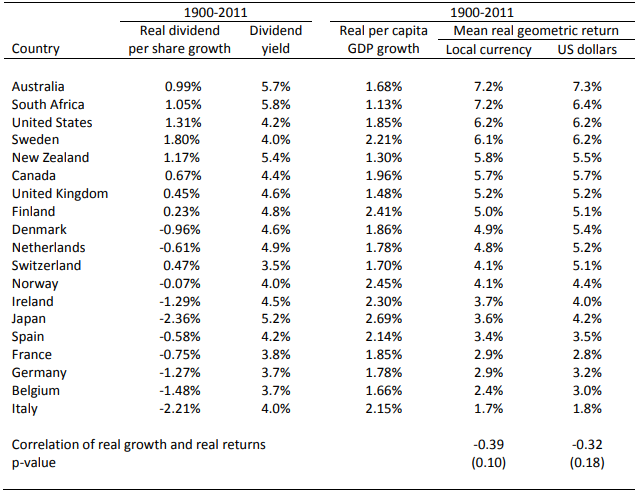

Vienas žymiausių autorių, nagrinėjančių ekonomikos augimo įtaką akcijų rinkų pokyčiams, yra Jay R. Ritter. Paveikslėlis aukščiau pasiskolintas iš šio autoriaus 2012 metų publikacijos “Is Economic Growth Good for Investors?4“.

Smagi išvada – šalys, kurių BVP vienam gyventojui augo lėčiau, buvo geresnė investicija už spartesniu ekonomikos augimo tempu pasižymėjusias šalis 1900-2011 metų laikotarpiu.

Remiantis to paties autoriaus šių metų tyrimu5 situacija nepasikeitė nei įtraukus naujesnius duomenis, nei papildžius duomenis besivystančių rinkų šalimis.

Akim permetus grafiką aukščiau ar žemiau akivaizdu, kad nėra jokio ryšio tarp šalies ekonomikos augimo (skaičiuojant BVP vienam gyventojui) ir tos pačios šalies akcijų rinkų grąžos. Viršuje pateiktas grafikas atspindi išsivysčiusių rinkų rezultatą 1900-2019 metų laikotarpiu. Apatinis grafikas – besivystančių rinkų 1988-2019 metais.

Iš išsivysčiusių šalių tarpo aukščiausiais BVP vienam gyventojui augimo tempais pasižymėjusių šalių (Japonija ir Airija) akcijų rinkų grąža buvo vidutinė.

Besivystančių šalių grupėje išsiskiria tokios šalys kaip Portugalija (BVP vienam žmogui augo, bet akcijų rinkų grąža neigiama), Kinija (itin sparčiai augęs BVP žmogui nepersimėtė į gerus akcijų rinkų rezultatus), Meksika (BVP vos augo, bet akcijų rinkų grąža nuostabi).

Tyrimai, nagrinėjantys akcijų rinkų ir ekonomikos ryšį, dažnai randa neigiamą koreliaciją tarp šių kintamųjų. Tačiau tai nereiškia, kad smunkanti ekonomika – gera žinia akcijų rinkoms.

Nes visose nagrinėtose šalyse (imant kelių dešimtmečių ir ilgesnius laikotarpiu) ekonomika augo. Yra istorinių pavyzdžių, kuomet ekonomika patiria krachą dėl revoliucijų, karų ir panašiai. Ten akcijų rinkų augimo tikrai nerasčiau. Bet tokie atvejai arba nepatenka į analizes, arba jų įtaka pasimeta bendruose gausiuose duomenyse.

Dažnai įvairių ekonominių rodiklių pokyčiai skirstomi į tikėtinus (expected) ir netikėtus (unexpected).

Rinkos nėra kvailos. Jeigu kuri nors ekonomika, tikėtina, artimoje ateityje patirs augimą ar kritimą, tai jau yra įskaičiuota į akcijų rinkų kaina. Todėl dažnai ir nėra ryšio tarp akcijų kainų ir ekonomikos pokyčių.

Visgi, jeigu netikėtai kuri nors šalis patiria staigesnį ekonominį augimą ar kilimą – tai gali atsispindėti šalies akcijų rinką sekančiame indekse4.

Bet kiek ten augs Kinijos ar Lietuvos BVP per artimiausius kelis metus ar dešimtmečius – po 3% ar po 7% – nėra lemiamas veiksnys tos šalies akcijų rinkos indeksui.

P.S. Ekonomikos augimo ir akcijų rinkų grąžos ryšys itin komplikuotas. Tyrimuose, imančiuose BVP vienam žmogui šis ryšys neigiamas4,6. Bet tyrimuose imančiuose bendrą BVP (aggregate, o ne BVP vienam žmogui) koreliacija smulkiai teigiama6. Žiūrint į viso pasaulio bendro BVP augimą ir viso pasaulio akcijų rinkų augimą ryšys teigiamas ir reikšmingesnis, nei žiūrint į pavienes šalis7.

Ar ta koreliacija teigiama ar ne – nėra taip jau labai svarbu. Esmė – ryšys tarp ekonomikos augimo ir akcijų rinkų grąžos šalyje yra menkas ir sunkiai nuspėjamas.

P.P.S. Aiškiaregis prognozuotojas, sugebantis atspėti BVP pokyčius per artimiausius vienerius ar kelerius metus galėtų neblogai uždirbti (skirtingai nei tobulai akcijų pelnus prognozuojantis asmuo)6.

Pabaigai

Kas man iš to ?

Rašydamas apie OMX Baltic teigiau:

Įtraukiant Baltijos šalių akcijas į portfelį, tą daryčiau siekiant labiau susieti portfelio rezultatus su vietinės šalies ekonominėmis perspektyvomis.

Norėčiau, kad vietinių įmonių akcijos apsaugotų mano portfelio perkamąją galią tai atvejais, jeigu šalies ekonomika ir toliau šuoliuotų puikiais tempais. Arba jeigu infliacija šalyje ir toliau būtų aukštesnė nei vakarų Europos vidurkis.

OMX Baltic akcijų rolė portfelyje

Bet pasirodo, to ryšio tarp šalies ekonomikos perspektyvų ir šalies akcijų rinkos grąžos nėra.

Jeigu OMX Baltic kompanijoms puikiai seksis ir jų pelnai augs per ateinančius dešimt metų – tai gali neturėti jokios OMX Baltic indeksui per šį laikotarpį. Ar bent jau kitų veiksnių įtaka dominuotų (#1 Mitas).

Na, bet ilgu laikotarpiu ryšys yra. Tad, jeigu kas investuotų į OMX Baltic būdamas trisdešimties, iki sueis šešiasdešimt metų – kompanijų pelno augimas lems grąžą.

Bet grįžtu prie to, kodėl apskritai verta į OMX Baltic. O ne Lenkijos, Vokietijos ar kitų šalių akcijų rinkas. Nes noriu apsisaugoti nuo tokio scenarijaus, kada vietinės šalies ekonomika augs sparčiu tempu, artėdama link vakarų Europos vidurkio.

Bet nėra ryšio, tarp ekonomikos augimo tempų ir šalies akcijų rinkų grąžos (#2 Mitas).

Todėl, tas argumentas, kad investicijos į Lietuvos ir kitų Baltijos šalių akcijų rinkas kaip nors apsaugotų mano portfelio perkamąją galią scenarijais, kuriais vietinė ekonomika sėkmingai vejasi vakarų Europos šalis – neveikia.

Ta pati logika galioja investicijoms į besivystančių šalių akcijas. Kam ten investuoti, jei ekonomikos augimas nepaverčiamas aukšta akcijų rinkų grąža ?

Kitame įraše grįšiu prie šio klausimo.

Šaltiniai

- Myth-Busting: Earnings Don’t Matter Much for Stock Returns

- The Stock Market vs. Earnings Growth

- EARNINGS GROWTH DRIVES MARKET RETURN IN THE LONG RUN, BUT NOT IN THE SHORT RUN

- Is Economic Growth Good for Investors?

- What Matters More for Emerging Markets Investors: Economic Growth or EPS Growth

- Credit Suisse Global Investment Returns Yearbook 2014

- GLOBAL GROWTH AND EQUITY RETURNS

Pripažinsiu, šįkart taip įdėmiai kaip įprastai neperskaičiau, nesiskaitė itin maloniai, bet išvados labai nustebino. Nekartą yra kilusi mintis, kad va buvo laikas į Airiją ar Japoniją investuot, nes gi žmonės ten taip sparčiai turtėjo, o gi žiū, akcijų grąža visai netokia įspūdinga. Be to įdomu buvo išgirsti, kad 30 metų jau turi svorį sprendžiant apie pelno įtaką akcijų kainoms, o 10 metų not really. Žmogui, gi, 0 metų taip daug…

Nesiginu, nesu labai gerai tekstų rašytojas 🙂

Ne visada pavyksta aiškiai perduoti informaciją, kuri susumuota iš daugelio skirtingų šaltinių, kurie dažnai painūs ir, bent jau dalinai, vienas kitam prieštarauja.

Viso šio straipsnio esmė – ekonomikos augimas nėra svarbus veiksnys, lėmęs skirtumus tarp skirtingų šalių akcijų rinkų istorinių rezultatų.

Greitu metu planuoju patalpinti dar vieną įrašą, kuriame nagrinėsiu tai, kas tuos skirtumus lemia.

Ačiū už komentarą.

Įdomus straipsnis. Prapletė suvokimą apie akcijų rinkas. Ačiū.

Super straipsnis, kuris parodo, kad nebūtina per daug analizuoti rinką ir ieškoti aukso kalnų, galima tiesiog toliau pasyviai investuoti į įvairius fondus ir generuoti vidutinę grąžą.

Visiškai sutinku. Pasyvus investavimas į viso pasaulio akcijas sekantį indeksą, mano galva, pats geriausias pasirinkimas.

Vienintelė problema, kad dauguma tyrimų apie pasyvų investavimą akumuliacijos fazėje (kai lėšos dar tik kaupiamos) ir vartojimo fazėje (jau išėjus į pensiją ar šiaip nusiiminėjant dalį portfelio vartojimo reikmėms kasmet) yra daromi iš amerikiečio investuotojo perspektyvų.

Situacija gali šiek tiek skirtis Baltijos šalių investuotojams. Kas sukelia tokius klausimus, ar investavimas į vietinę rinką kuo nors keičia situacija.

Tačiau kol kas neturiu ir nerandu jokių svarių argumentų, kuriais remiantis galėčiau teigti, kad dalies portfelio alokavimas į Baltijos regiono šalių akcijas, besivystančių rinkų overweightinimas ir panašiai, padidina sėkmės investuojant į akcijas tikimybę ar grąžą.

Dar sakyčiau, kad didžiausias klausimas ne kokius akcijų ETFs rinktis (geriausia, turbūt, viso pasaulio akcijas sekantis indeksas ir tiek), bet kiek išvis portfelio nukreipti į akcijų ETFs, o kiek į kitus finansinius instrumentus.