Neslėpsiu, mėgstu tarpusavio skolinimo platformas, tokias kaip Paskolų Klubas, SAVY ar Finbee.

Manau, jos suteikia unikalių galimybių Lietuvoje gyvenantiems asmenims diversifikuoti portfelį, kurių neturi nemaža dalis kitų šalių

Bet visada svarbu suprasti, kas sėdi kitoje ekrano pusėjo ? Kas yra kredito gavėjai ir dėl kokių priežasčių skolinamasi ?

Atsakymą surasti nesunku – didžiausia dalis paskolų, kurias išduoda tarpusavio skolinimo platformos, naudojama esamų finansinių įsipareigojimų refinansavimui.

Štai net 60,8% SAVY išduodamų paskolų paskirtis yra “Refinansavimas”.

Per 2022 IV ketv. Paskolų Klubas išdavė 10,6 mln. eurų paskolų, iš jų 6,1 mln. eurų, arba 58% – paskolos esamų finansinių įsipareigojimų refinansavimui.

Per 2022 m. Finbee išdavė 17,6 mln. eurų paskolų, iš kurių 7 mln. eurų, arba 39% paskirtis buvo refinansavimas.

Natūralu, kyla klausimas, ar šios paskolos yra rizikingesnės už likusias ? Galbūt verta tokių paskolų vengti, nes jų nemokumo procentas aukštesnis ?

Neseniai klausiau vieno SAVY platformos filmuko, kuriame kalbinamas šioje platformoje investuojantis asmuo. Šis asmuo, kaip ir daugelis kitų, turi įsitikinimą, kad – taip. Refinansavimo paskolos yra rizikingesnės.

Aš pats niekada taip nemaniau ir iki šiol refinansuojamų paskolų nevengiau, jų riziką laikiau tokia pačia kaip ir likusių paskolų.

Bet kito mintis šį savo įsitikinimą patikrinti.

Šiuo įrašu bandysiu atsakyti į klausimą, ar refinansavimo tikslais imamų vartojimo kreditų nemokių paskolų dydis aukštesnis už kitokios paskirties paskolų.

Trumpas patikslinimas, šiame įraše nagrinėju būtent per tarpusavio skolinimo platformas išduodamų vartojimo kreditų tendencijas.

Įraše pateikiama informacija negali būti tiesiogiai pritaikoma sutelktinio finansavimo paskoloms verslui, pavyzdžiui, per EstateGuru refinansuojamoms paskoloms statyboms.

Remsiuosi Finbee duomenimis

Norint atsakyti į klausimą, ar paskolos išduodamos esamų įsipareigojimų refinansavimui yra rizikingesnės, reikia turėti platformos valdomų paskolų krepšelio duomenis.

Deja, bet tik vienintelė Finbee platforma visus platformos valdomų paskolų krepšelio duomenis teikia viešai.

Todėl ir visa analizė, pateikta žemiau, remiasi tik Finbee duomenimis.

Bet lengva daryti prielaidą, kad jeigu Finbee refinansuojamos paskolos yra rizikingesnės (arba atvirkščiai), tai panašiai bus ir kitose tarpusavio skolinimo platformose.

Tai kaip yra ?

Rezultatai

Pradžiai, eksportavau visų Finbee išduotų paskolų duomenis ir išskirsčiau juos į dvi imtis – “Kitos paskirties” paskolos ir “Refinansavimo” paskolos.

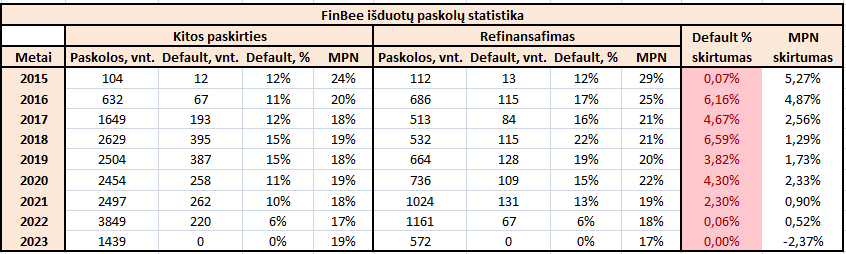

Trumpi paaiškinimai, kokie duomenys pateikiami lentelėje:

“Kitos paskirties” – čia visos paskolos, kurių paskirtis nėra esamų įsiskolinimų refinansavimas (paskolos remontui, atostogoms, kitos paskirties ir t.t.).

“Refinansavimas” – paskolos, išduotos esamų įsipareigojimų refinansavimui.

“Paskolos, vnt.” – kiek paskolų išduota per metus.

“Default, vnt.” – kiek paskolų buvo tapusios nemokiomis per visą paskolos laikotarpį. Nepriklausomai nuo to, ar vėliau paskola buvo išieškota, skolininkas ją grąžino ir t.t. Jeigu paskola bet kuriuo momentu buvo defaulte, šioje grafoje tokia paskola įtraukiama.

“Default, %” – išduotų paskolų skaičius padalintas iš kada nors defaultinusių paskolų skaičiaus.

“MPN” – vidutinė (bet ne svertinė) metinė palūkanų norma.

“Default % skirtumas” – rezultatas, gautas iš refinansavimui skirtų paskolų “Default, %” atimant kitos paskirties paskolų “Default, %”. Teigiamas (raudona spalva) pažymėtas langelis reiškia, kad refinansuojamų paskolų didesnis procentas tapo nemokiomis.

“MPN skirtumas” – rezultatas, gautas iš refinansavimui skirtų paskolų MPN vidurkio atimant kitos paskirties paskolų MPN vidurkį. Teigimas skaičius rodo, kad refinansavimo paskolų MPN buvo didesnis.

Tai ką sako rezultatai ?

Iš pirmo žvilgsnio gali atrodyti, kad refinansuojamos paskolos – tikrai rizikingesnės.

Pavyzdžiui, iš 2018 metais išduotų “Kitos paskirties“ paskolų defaultino 15%. O paskolų, kurios išduotos esamų įsiskolinimų refinansavimui, defaultinimo procentas aukštesnis ir siekia 22%.

Na, bet užtrunka kelių akimirkų suprasti, kad tokia analizė yra niekinė, nes reikia atsižvelgti į tris svarbius kriterijus.

Metinė palūkanų norma

Gali būti, kad refinansuojamų paskolų rizika aukštesnė, bet už tai investuotojai kompensuojami aukštesne palūkanų norma.

Paveikslėlyje aukščiau matau, kad tikrai refinansuojamų paskolų MPM yra aukštesnis.

Pavyzdžiui, 2018 metų vidutinis refinansuojamų paskolų MPN yra 21%, o kitų paskolų 19%. Taigi, už refinansuojamas paskolas mokama 1,29% aukštesnė palūkanų norma per metus.

Reitingas

Bet, galbūt, ta palūkanų norma, mokama už refinansuojamas paskolas vidutiniškai aukštesnė todėl, kad refinansuojamoms paskoloms vidutiniškai suteikiamas prastesnis reitingas ?

Prie šito dar grįšiu.

Paskolos trukmė

Trečias faktorius, į kurį būtina atsižvelgti, tai paskolos trukmė.

Jeigu refinansuojamų paskolų trukmė ilgesnė, tai natūralu, kad defaultins didesnis tokių paskolų procentas.

Nes čia skaičiuoju ne metinius default rates, bet suminius.

Patikslinti rezultatai

Greitomis pabandžiau pirminius duomenis analizuoti įvairesniais pjūviais.

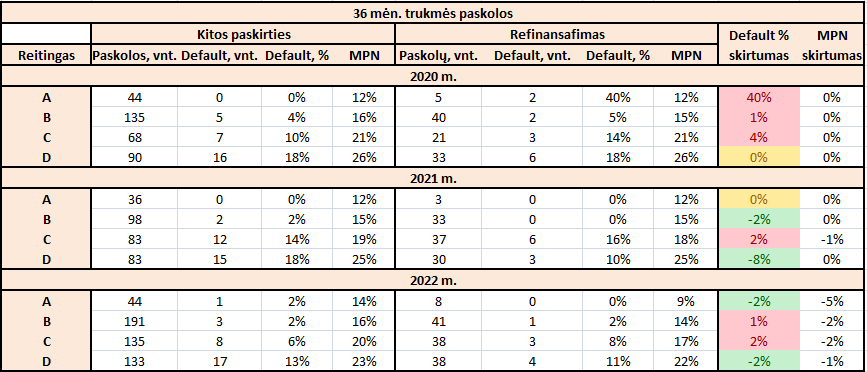

Pasirinkau trijų metų (2020, 2021 ir 2022) ir trijų paskolos trukmės laikotarpių (36 mėn., 48 mėn. ir 60 mėn.) paskolas.

Tokiu būdu galėsiu tiesiogiai lyginti, pavyzdžiui, A reitingo 36 mėn. paskolas, kurių paskirtis yra refinansavimas, su visų kitų paskirčių A reitingo 36 mėn. paskolomis.

Jeigu refinansavimo paskolos yra rizikingesnės, tai didesnė dalis jų defaultins.

Štai 36 mėn. trukmės paskolų rezultatai.

Pradėsiu nuo “Default % skirtumas” reikšmių.

Jeigu “Kitos paskirties” ir “Refinansavimo” paskolos defaultina tiek pat, tai “Default % skirtumas” reikšmė turi būti lygi nuliui. Teigiamas (raudonas skaičius rodo), jog “Refinansavimo” paskolos yra rizikingesnės.

Taigi, ar jos rizikingesnė ?

Nors iš 2020 m. išduotų 36 mėn. A reitingo “Refinansavimo” paskirties paskolų net 40% tapo nemokiomis, bet greitai pastebima, jog tokių paskolų buvo vos 5, iš kurių 2 tapo neveiksniomis. Šis rezultatas lemtas tiesiog mažos duomenų imties.

Imant kitus reitingus ir kalendorinius metus, nėra jokios aiškios tendencijos, jog esamų įsiskolinimų refinansavimui imamos vartojimo paskolos būtų rizikingesnės už paskolas, kurių paskirtis kitokia.

O kaip su vidutine metine palūkanų norma ?

Paskutinis stulpelio, “MPN skirtumas“, reikšmės artimos nuliui.

Kitaip tariant, tokios pačios trukmės ir to paties reitingo paskolos, nepriklausomai nuo jų paskirties, turi tokią pačią metinę palūkanų normą.

Nors yra tam tikrų smulkių išimčių, kurios lemiamos mažos imties, bet nėra jokios aiškios tendencijos, jog refinansuojamos paskolos būtų rizikingesnės.

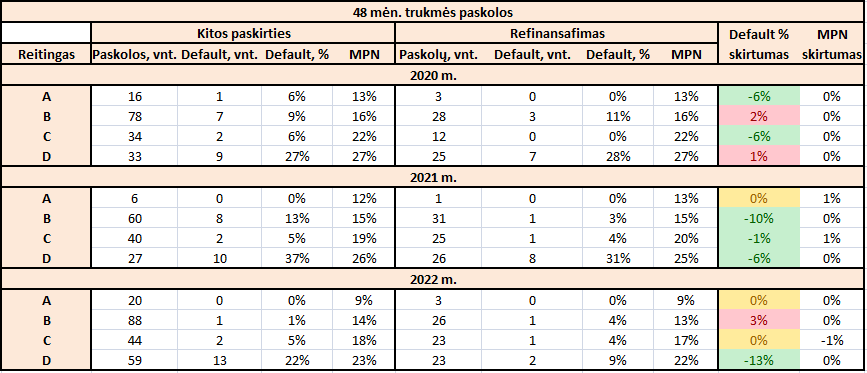

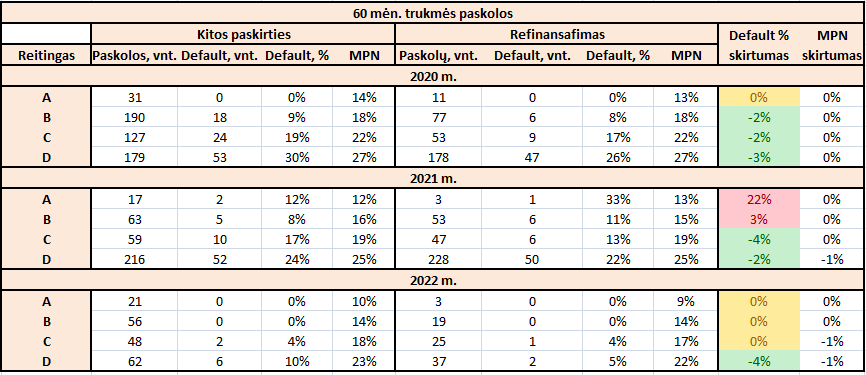

Žiūrėjau ne tik 36 mėn. paskolų rezultatus, bet ir 48 mėn. ir 60 mėn. trukmės paskolų.

Šie rezultatai tokie patys, kaip ir 36 mėn. paskolų.

“Default % skirtumas” langelio rezultatai svyruoja apie nulį.

“MPN skirtumas” irgi.

Tai reiškia, kad refinansuojamos paskolos Finbee platformoje nėra rizikingesnės už kitos paskirties paskolas. Taip pat, refinansuojamų ir kitų paskolų palūkanų normos yra identiškos.

Reitingas

Ar faktas, jog esami finansiniai įsipareigojimai refinansuojami neturi jokios reikšmės ?

Turi – paprasčiausiai, tai faktorius neigiamai įtakojantis reitingą.

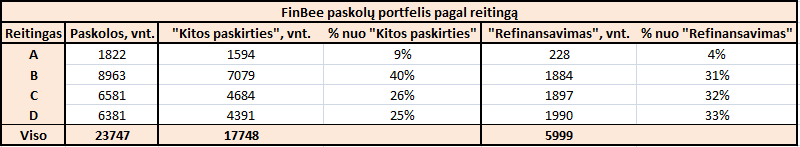

Iš visų išduotų “Kitos paskirties” paskolų 9% buvo A reitingo (1594 vnt.) ir 40% B reitingo (7079 vnt.).

Iš visų “Refinansavimo” paskolų tik 4% buvo A reitingo (228 vnt.) ir 31% B reitingo (1884 vnt.).

Prisiimti asmeniškai tinkamą rizikos laipsnį – svarbu. Bet ne vengiant refinansuojamų paskolų, bet pasirenkant norimą reitingą.

Finbee reitingavimo sistema tinkamai atsižvelgia į paskolos gavėjų turimus įsipareigojimus, debt-to-income rodiklį ir kitus su esamų įsipareigojimų refinansavimu susijusius kriterijus.

Būtent paskolai suteikiamas reitingas geriausiai atspindi tikimybę, jog paskola taps nemoki, o ne paskolos paskirtis.

Išvados

Įsitikinimas, kad paskolos, kurių paskirtis esamų finansinių įsipareigojimų refinansavimas yra rizikingesnės – liaudies folkloras, neparemtas jokiais duomenimis.

Bent jau Finbee atveju tą galima lengvai patikrinti.

Finbee duomenimis paskolos paskirtis neturi įtakos paskolos nemokumo tikimybei, nes ši informacija jau atsispindi paskolai suteikiamame reitinge.

Renkantis “Kitos paskirties” paskolas daugiau galimybių investuoti į A reitingo paskolas, tuo tarpu didesnė dalis C ir D reitingų paskolų yra “Refinansavimo” paskirties.

Ar taip yra ir kitose platformose ? Spėčiau, kad taip.

Žinoma, jeigu kalbėčiau apie asmenis, kurie nevykdo esamų įsipareigojimų ir vėluoja mokėjimus atlikti – istorija būtų kitokia.

Bet pats faktas, jog paskola imama esamų įsipareigojimų refinansavimui, didelės reikšmės neturi.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas

Įdomus straipsnis 🙂

Tik manau čia nelabai tiksliai parašei:

> Įsitikinimas, kad paskolos, kurių paskirtis esamų finansinių įsipareigojimų refinansavimas yra rizikingesnės – liaudies folkloras, neparemtas jokiais duomenimis

Iš duomenų matosi, kad tos paskolos tikrai yra rizikingesnės, BET ta rizika jau yra įskaičiuota reitinge, todėl antrą kartą į ją atsižvelgti nereikia.

Jūs visiškai teisus, bet tą patį rašiau tekste 🙂

“Ar faktas, jog esami finansiniai įsipareigojimai refinansuojami neturi jokios reikšmės ?

Turi – paprasčiausiai, tai faktorius neigiamai įtakojantis reitingą.”