Parašiau ilgą įrašą apie nekilnojamo turto kainų istoriją pasaulyje. Pats laikas pasižiūrėti, kiek trumpa Lietuvos patirtis panaši į ilgalaikes pasaulines tendencijas.

Jeigu istoriškai pasaulyje būsto kainos auga panašiu į infliaciją tempu, tai nereikia jokios gilios analizės, kad nuspėti, jog Lietuvoje realios NT kainos augo ženkliai sparčiau, nei kitų vartojimo prekių ir paslaugų kainos. O kaip su būsto nuomos pajamingumu ?

Ar būstas nuomai – gera investicija ?

Štai, anot “INVL Asset Management” publikacijos, būstas nuomai buvo geriausia investicija:

Būsto kainos Lietuvoje augo po 6,8 proc. per metus 1996-2021 metų laikotarpiu, o nuomos pajamingumas siekė 7,3 proc.

Per pastaruosius dešimt metų pajamingumas sumažėjęs, kainos augo po 5 proc. per metus, o nuomos pajamingumas siekė 4,7 proc. 2012-2021 metų laikotarpiu.

Įdomu, kad nuomos pajamingumas 2021 metais jau siekia vos 4 proc. per metus.

Šio tyrimo aprašyme randu, kad nuo 2016 metų būsto kainos ir nuomos pajamos skaičiuojamos įvertinus sąnaudas, kurios siekia 25 proc. būsto nuo nuomos pajamų. Tai viena iš priežasčių, kodėl iki 2016 metų nuomos pajamos ženkliai didesnės.

Kita priežastis, tai ženkliai išaugusios NT kainos. Visame pasaulyje NT nuomos pajamingumas kritęs (lyginant su istoriniais vidurkiais).

Istoriniai Lietuvos duomenys

Akivaizdu, kad nuo Lietuvos nepriklausomybės atgavimo nekilnojamo turto kainų augimo sparta ženkliai lenkė infliaciją. Bet kiek tiksliai ?

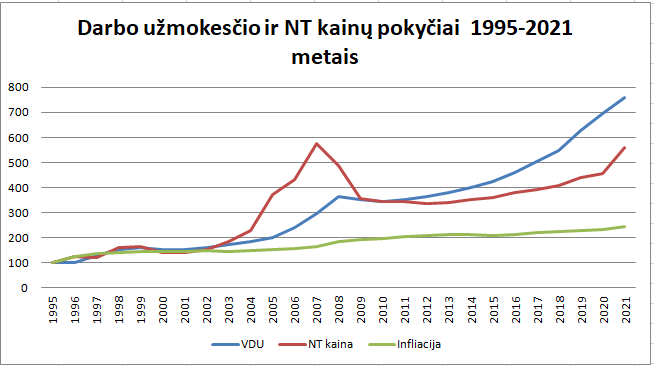

Remiantis duomenimis iš “INVL Asset Management” publikacijos (o ši savo ruožtu remiasi “Ober-Haus” OHBI indeksu) ir statistikos departamento pagalba, paskaičiavau nominalius ir realius vidutinio darbo užmokesčio, nekilnojamo turto ir infliacijos pokyčius 1995-2021 metais.

Remiantis mano mėgėjiškais skaičiavimais, nominalus vidutinis darbo užmokestis 1995-2021 metų laikotarpiu augo po 8,0 proc. per metus, nominalus NT kainų augimas siekė 6,8 proc., o štai vidutinė metinė infliacija pagal VKI buvo 3,5 proc. per metus.

Realius NT kainų augimas šalyje siekė apie 3,2 proc., o realius VDU augimas 4,3 proc.

Nuomos pajamingumas augo 2,7-3,7 proc. per metus intervale 1996-2021 metų laikotarpiu (sunku pasakyti tiksliais, nes ketėsi skaičiavimo metodologija nuo 2016 metų, 25 proc. nuomos pajamingumo nurašant kaip sąnaudas).

Apskritai, “INVL Asset Management” pateikiami nuomos pajamingumo duomenys neatrodo įtikinami. Bet geresnių ir tikslesnių duomenų nežinau kur gauti.

Itin grubiais skaičiavimais, nuomos pajamingumas augo panašiu, arba 1 proc. aukštesniu metiniu dydžiu, už infliaciją. Priklausomai nuo metodologijos pasirinkimo.

Lietuvos ir pasaulinių tendencijų palyginimas

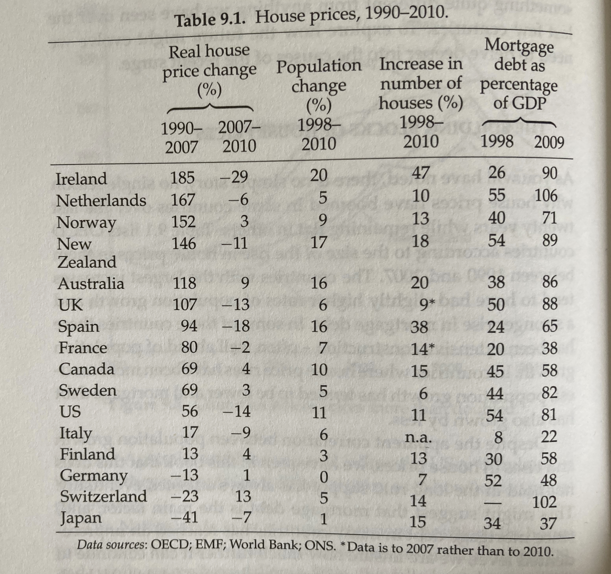

Realus būsto kainų augimas, siekęs 3,2 proc. per metus įspūdingas, bet šis rezultatas nėra išskirtinis pasauliniame kontekste.

Lietuva atsiduria atsiduria per viduriuką, lyginant su kitomis šalimis. Keista.

Prieš atlikdamas skaičiavimus tikėjausi, kad realios NT kainos Lietuvoje augo ženkliai sparčiau už išsivysčiusių šalių vidurkį.

Gyventojų pajamų augimas

Realus VDU augo 4,3 proc. per metus 1995-2021 metų laikotarpiu. Tai neįtikėtinai daug. Pavyzdžiui, štai kaip atrodo average wage growht in EU-27 2006-2020 metais:

Kitas panašus šaltinis apie algų augimą Euro zonoje:

Nerandu ilgalaikių, būtent kontinentinės Europos, atlyginimų augimo tempų. Primenu, ką rašiau praeitame įraše apie long-term UK ir kitus duomenis:

- Bank of England duomenimis, real wages augo po 1,4 proc. per metus 1850-2016 laikotarpiu Didžiojoje Britanijoje.

- Vidutinis šešiolikos išsivysčiusių šalių GDP per capita augimo vidurkis 1900-2015 metais siekia 1,8 proc.

Dar kartą, Lietuvoje šis VDU augo po 4,3 proc. kasmet jau dvidešimt penkerius metus !

Jeigu istoriškai realios NT kainos kyla po 1 proc. per metus, o pajamos apie 1,5 proc. per metus, tai nenuostabu, kad atvejais, kai gyventojų pajamos kyla 2x-3x greičiau už istorinius vidurkius (kaip buvo Lietuvoje per paskutinį ketvirtį amžiaus), šis pajamų augimas lemia ir aukštesnį už vidutinį NT kainų augimą.

Būsto įperkamumas tikrai nėra tragedija Lietuvoje. Lietuvos Banko skaičiavimais, būsto įperkamumas gerėja jau dešimt metų.

Apibendrinant, nieko keisto, kad NT kainos Lietuvoje auga iki šiol stebėtais tempais. Nekilnojamo turto pagrindinis kainų variklis, tikėtina, buvo sparčiai augusios gyventojų pajamos.

Įdomesnis klausimas, kodėl ne dar greičiau augo NT kainos. Kodėl kitose išsivysčiusiose šalyse kainos augo panašiai, arba dar sparčiau, nors kitur algos nekilo nė iš tolo taip sparčiai ?

Financializacija

Atsakymas gali slėptis po žodžiu financializacija.

Nenoriu jau per daug plėstis ir ieškoti rimtesnių Lietuvos “debt to GDP” duomenų, tad pasinaudosiu ką radau atsitiktinėje skaidrėje spaudoje:

Palyginimui, “Mortgage debt as percentage of GDP” duomenys 2010 metais kitose šalyse:

Naujausiais duomenimis, Euro zonos Household Debt to GDP apie 60 proc., Lietuvos apie 25 proc.

Galima daryti išvadą, kad Lietuvos NT rinkoje būsto kreditavimas (lyginant su BVP) yra ženkliai mažesnis veiksnys, lemiantis NT kainų augimą šalyje, nei kitose Europos ir vakarų pasaulio šalyse.

Lietuvos Banko publikacijos nuomone, skirtingai nei 2005-2008 m., kredito vaidmuo būsto rinkoje yra gerokai mažesnis šiuo metu, suteikiamų paskolų rizikingumas nedidėja, o būsto paskolų riziką mažina atsakingo skolinimo nuostatų reikalavimai.

Panašu, kad dabar NT kainų augimas nėra lemiamas financializacijos ir būsto kreditavimo augimo.

Populiacijos augimas ir kiti veiksniai

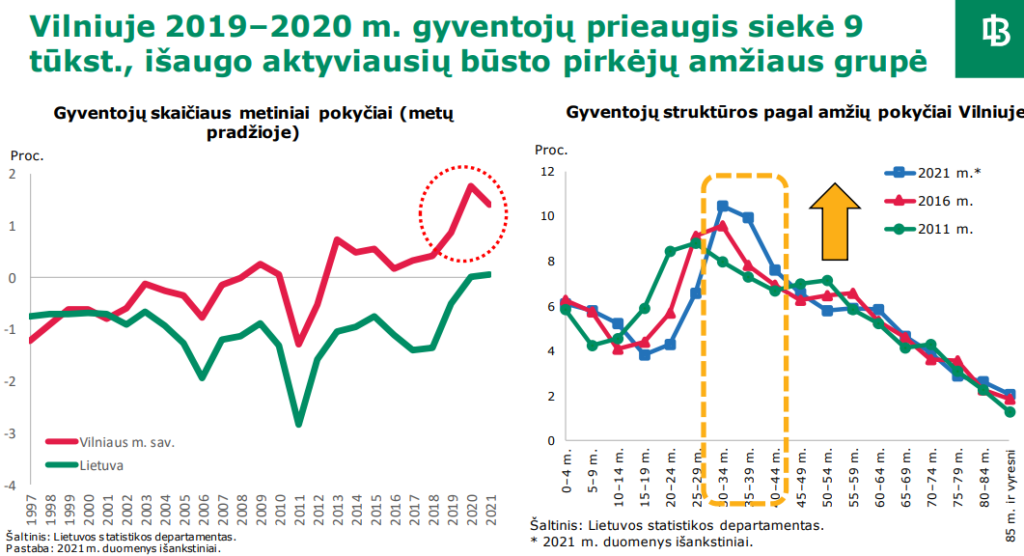

Iš pirmo žvilgsnio, gal ir galima būtų įžvelgti populiacijos augimo teigiamą įtaką Vilniaus NT kainoms.

Bet NT kainos auga ne tik Vilniuje. Todėl Vilniaus teigiami populiacijos pokyčiai niekaip nepaaiškina kainų augimo kituose miestuose.

Primenu, nekilnojamo turto kaina susideda iš trijų komponentų – i) žemės kainos, ant kurios stovi statinys; ii) žaliavų, kurių reikia būstui pastatyti; iii) darbo jėgos kaštų.

Nesiimsiu vertinti žemės kainų pokyčių reikšmės galutinei statinio kainai šalyje, kurioje nenaudojamos žemės (miestuose) daugėja (ne Vilniuje). Iš pirmo žvilgsnio įvairiuose miestuose griuvenų, kurių vietoje galima plėtoti naują statybą, netrūksta. Bet kiek reguliacinė aplinka tinkama tokioms konversijoms – ne mano kompetencija.

Vėl, nežinau kaip keitėsi žaliavų kainos per dvidešimt penkerius metus, bet smarkiai abejoju, ar imant visą laikotarpį, žaliavų kainos augo sparčiau už infliacijos lygį Lietuvoje.

Paskutinė nekilnojamo turto kainų dydį lemianti dedamoji yra darbo jėgos kaštai. Neabejotinai, ši dedamoji, kartu su emigracijos problemomis, ženkliai prisideda prie nekilnojamo turto kainų augimo šalyje.

Išvados

Realios NT kainos Lietuvoje 1995-2021 metų laikotarpiu augo sparčiai (po 3,2 proc. per metus), bet ne be priežasties.

Vidutinis darbo užmokesčio augimas lenkė būsto kainų augimą, šis dydis siekė 4,3 proc. per metus.

Skirtingai nei kitose išsivysčiusiose šalyse, Lietuvos nekilnojamo turto rinka kyla dėl realių atlyginimų augimo, o ne dėl būsto kreditavimo apimčių augimo.

Per paskutinius dvidešimt penkerius metus, remiantis prastos kokybės duomenimis, nuomos kainos didėjo panašiu į infliaciją šalyje tempu.

Ateities lūkesčiai

Praeitame įraše teigiau, kad tikėtina grąža, investuojant į NT susideda iš dviejų dalių:

- NT kainų pokyčių, kurie yra lygūs (arba labai artimi) infliacijos pokyčiams šalyje;

- Nuomos kainų augimo. Nuomos kainos kyla panašu tempu kaip infliacija.

Faktas (ar bent jau mano nuomonė), kad nekilnojamo turto kainų augimas Lietuvoje buvo paremtas fundamentaliai sveikais veiksniais – pajamų augimu.

Nebent Lietuva virs naująja Šveicarija, menkai tikėtinas ir tolimesnis 2-3x kartus didesnis pajamų augimas už ES vidurkį.

Daug kalbama apie “vidutinių pajamų spąstus“. Pasivyti ES vidurkį galima ženkliai lengviau, nei visiškai prieš jo priartėti, o aplenkti beveik neįmanoma.

Šios priežastys verčia spėti, jog atlyginimų augimas Lietuvoje ankščiau ar vėliau išsikvėps.

Jeigu neliks šio veiksnio, skatinančio NT kainų augimą, tai savaime nereiškia, nei kad kainos kris, nei kad kils. Nes kainas įtakoja ne tik atlyginimai, bet ir kiti veiksniai.

Bet tai reiškia, kad logiškiausia tikėtis, kad ateityje Lietuvoje NT kainos didės dydžiu panašiu į infliaciją.

Lygiai tas pats taikoma nuomos pajamomis. Jeigu dabar už kurį nors būstą gaunama 800 eurų per mėnesį nuomos pajamų, tai tikėtina, nepriklausomai nuo statinio kainų pokyčių, kad šiuos 800 eurų adjusted for inflation, gaučiau ir po ketvirčio amžiau.

Dar kartą primenu, kad čia šneku apie expected return, tam tikrą labiausiai tikėtiną vidurkį. Metant kauliuką, tikėtina, kad per 10 metimų 1/6 iš jų iškris šešios akutės. Bet akivaizdu, kad realized return šiuo atveju visada skirsis nuo expected.

Lygiai taip pat ir čia, investavus 250,000 eurų į būstą nuomai, kurio metinis nuomos pajamingumas 800 eurų tikėtina, kad tokios pačios vertės tiek būstas, tiek nuomos pajamas, bus ir po dešimtmečio (inflation-adjusted).

Bet lygiai taip pat beveik garantuota, kaip ir kauliuko metimo atveju, kad konkreti istorijos imtis skirsis nuo statistinio matematinio vidurkio.