Paskutinius dešimt metų JAV akcijos, ir ypač US large-cap growth technologijų akcijos, buvo the only game in town. QQQ dešimtmečio metinė grąža 22.59%, SPY 16.3%, VEA 8.25%, Emerging Markets 5.1%. Šis didžiulis JAV rinkos dominavimas paskatino mane prisiminti istorinius JAV, Developed Markets ir Emerging Markets rezultatus. Labai dažnai investuotojai, įvairaus plauko konsultantai ir kiti besidomintys akcijų rinkomis naudoja vienos šalies, JAV, istorinius akcijų rezultatai. Kas būtų, jeigu lūkesčius formuotų ne sėkmingiausia pasaulio rinka ir jos istorinė grąža, bet pasaulio akcijų grąžos vidurkis ? Įtraukiant per revoliucijas ir karus žlugusias akcijų rinkas.

Vienas geriausių šaltinių apie istorinius akcijų rinkų rezultatus yra Triumph of the Optimists” knygos autorių Elroy Dimson, Paul Marsh, Mike Stauton kasmetinė publikacija pavadinimu “Credit suisse Global Investment Returns Yearbook (toliau – yearbook). Šiose publikacijose pateikiami istoriniai įvairių šalių rinkų duomenys. Taip pat, kiekvienais metais yearbook detaliai nagrinėja kokią nors pasirinktą temą. Pavyzdžiui, infliacijos įtaką akcijų kainų pokyčiams, grįžimo prie vidurkio tendenciją, Emerging vs Developed markets rezultatus ar kitą.

Kiekvienais metais stengiuosi perskaityti šią publikaciją, bet 2021 metų leidinys buvo neperskaitytas iki šiol. Nusprendžiau ištaisyti šią klaidą. Perskaičius paskutinių metų leidinį pasitikslinau ir senesnių publikacijų informaciją, ieškodamas atsakymų į mane dominančius klausimus.

Žemiau mano summary didžioji dalis informacija pateikiama iš 2021 metų Credit suisse Global Investment Returns Yearbook. Bet taip pat remiamasi ir senesniais šaltiniais. Visus leidinius galite rasti https://www.credit-suisse.com/about-us/en/reports-research/studies-publications.html. Nuoroda į paskutį leidinį: https://www.credit-suisse.com/media/assets/corporate/docs/about-us/research/publications/credit-suisse-global-investment-returns-yearbook-2021-summary-edition.pdf

Temos, kurios mane domino, į kurias norėjau įsigilinti ir prisiminti:

- Istoriniai akcijų rinkų duomenis, JAV vs EM vs DM.

- Išsivysčiusios rinkos (DMs) vs Besivystančios rinkos (EMs)

- Įvairių sektorių istoriniai rezultatai, jų reikšmės mažėjimo įtaka investicijų grąžai.

- Grįžimas prie vidurkio, iliuzija ?

Pabrėžčiau, kad teiginiai žemiau remiasi Credit Suisse metinėmis apžvalgomis, tai yra šių apžvalgų summary. Yra daugybe informacijos šaltinių, kurie nesutinka su leidiniuose pateikiama informacija ir įžvalgomis.

Kodėl negalima pasitikėti tyrimais ir duomenimis paremtais vien tik JAV rinka.

Istoriniai akcijų rinkų grąžos rodikliai ilguoju laikotarpiu (1900-2020 metais):

| Nominali, akcijos | Reali, akcijos | Nominali, obligacijos | Reali, obligacijos | |

| JAV | 9.7% | 6.6% | 5% | 2.1% |

| Viso pasaulio rinkų grąža | 8.3% | 5.3% | 2.1% | |

| Viso pasaulio (ex JAV) | 4.5% | |||

| Išsivysčiusių šalių | 8.4% | 5.4% | 4.9% | 2% |

| Besivystančių šaliu | 6.8% | 3.9% | 2.7% | -0.2% |

JAV akcijų rinka buvo viena sėkmingiausių pasaulyje nuo 1900 metų. Negalima remtis jos duomenimis kaip baziniu scenarijumi. Yra teigiančių, kad JAV akcijų rinka išliks išskirtinė ir jos grąža bus didesnė nei kitų šalių. Tarp tokios nuomonės šalininkų galima rasti John Bogle ir Warren Buffett. Bet pasaulis daug platesnis nei vien tik JAV. Prastas įprotis formuoti įpročius remiantis pačiu sėkmingiausiu pavyzdžiu. Čia tas pats, kas e-prekybos verslą tikėtis, kad būsi naujas Jeff Bezon. Vidurkis visada yra žemesnis, nei sėkmingiausias imties rodmuo.

Manau logiškiau remtis pasaulio akcijų vidurkiu, kaip atspirties tašku, apie galimą ateities akcijų rinkų grąža. Šis vidurkis yra 8.3% JAV investuotojo akimis (nes kitų šalių grąža tyrime skaičiuojama doleriais, tas turi įtakos, bet nedidelės). Būtų lengviau sugalvoti priežasčių, kodėl ateities grąža turėtų būti žemesnė, nei praeities. Tad ir 8.3% nominali grąžą ateityje gali būti nepasiekiama. O tikėtis didesnės, tarkim 10-15% grąžos akcijų rinkoje ilgalaikėje perspektyvoje yra naivi iliuzija.

Išsivysčiusios rinkos (DMs) vs besivystančios rinkos (EMs)

Įvairių metų yearbooks daug dėmesio skiriama akcijų klasifikacijai į DMs ir EMs ir jų istoriniams rezultatams. Dabartinius ilgalaikius rezultatus galite rasti lentelėje pirmajame punkte. 1900-2020 metų laikotarpiu DMs nominali grąža 8.4%, EMs grąža yra žemesnė ir siekia 6.8%. Tačiau ilgalaikėje istorijoje būta ilgų laikotarpių, kuomet EMs grąžą daug metų būna didesnė už DMs.

Nesu tikras ar galiu copy/paste grafikus iš Credit Suisse publikacijų nepažeidžiant autorinių teisių, todėl jų grafikų čia nenaudoju. Bet 2021 metų publikacijos 20 grafike galite pamatyti ilgo laikotarpio DMs vs EMs akcijų rinkų dinamiką. Pirmąją XX a. dalį besivystančių rinkų grąža buvo didesnė, bet pirmojo ir antrojo pasaulinio karo metais šios rinkos patyrė rimtų nuostolių lyginant su išsivysčiusioms rinkomis. Nuo 1960 iki 2020 EMs grąža buvo 11.2%, DMs grąža buvo mažesnė ir siekė 9.5%.

Manau, kad būtų naivu iš šios istorijos daryti kokias nors išvadas, kad išsivysčiusios rinkos ilguoju laikotarpiu uždirba daugiau, arba atvirkščiai. Mano išvada – būna ilgų laikotarpių, kuomet DMs sekasi reikšmingai geriau, bet būna ir atvirkščiai. Nėra priežasčių manyti, kad paskutinių metų EMs atsilikimas nuo išsivysčiusių rinkų yra koks nors nuolatinis reiškinys ir ateityje ši tendencija išliks. Bet tai nereiškia ir to, kad po prasto dešimtmečio būtinai seka geras dešimtmetis.

Svarbus DMs ir EMs istorinis skirtumas tas, kad istoriškai nei viena išsivysčiusi šalis nėra “pradingusi” iš pasaulio akcijų rinkų. Su besivystančiomis rinkomis taip yra nutikę Rusijoje, Kinijoje ir Japonijoje. Dėl šios priežasties investuoti į DMs yra istoriškai saugiau.

Paminėsiu dar du svarbius aspektus apie besivystančias rinkas. Pirma – istoriškai labai sunku peršokti iš EMs klasifikacijos į DMs. Tai pavyko tik trim šalims – Portugalijai, Japonijai ir Suomijai (jų reali akcijų rinkų grąža atitinkamai 3.8%, 4.2% ir 5.5%. Graikija buvo ketvirtoji, bet vėl pažeminta į besivystančių rinkų kastą. Kažkada Argentina, Nigeria, Pakistanas, Venezuela and Zimbabwe buvo daug žadančios besivystančios šalys … Tai tam tikros prasto žinios ir Lietuvos ekonomikai, kaip Lietuvos ekonomikai seksis šį barjerą įveikti ?

Antras ir paskutinis aspektas šis. Yra tam tikras nusistovėjęs lūkestis, kad besivystančios rinkos greičiau auga, arba bent jau turi aukštesnį augimo potencialą, todėl akcijų rinkų grąža ten didesnė. Na gal tik svyravimai bus didesnė. Šiai nuomonei prieštarauja faktai, kad nėra stipraus, jei iš viso yra ryšys, tarp ekonomikos augimo ir akcijų rinkų grąžos. Tarkim, BVP per capita ir akcijų rinkų grąžos koreliacija iš viso neigiama. Todėl investuoti į EMs remiantis prielaidą, kad jų BVP augs sparčiau, tai ir akcijų rinkų grąža bus didesnė yra naivu. Ši prielaida įvairių tyrimų duomenimis nėra teisinga. Plačiau domėtis šia tema galite skaityti 2014 metų yearbook. Taip pat https://www.msci.com/documents/10199/a134c5d5-dca0-420d-875d-06adb948f578).

Pramonės šakos 1900-2020 Ką galima išmokti iš istorijos, apie dabartinį technologijų kompanijų sektoriaus dominavimą ?

Šiame paragrafe remiuosi informacija iš 2015 metų leidinio. Jame daug dėmesio skiriama industrijoms, jų istoriniams rezultatams, investuotojų rezultatams investuojant į populiarias, nepopuliarias ir nykstančias industrijas. Šie duomenys man įdomūs ir aktualūs dabartiniame technologijų kompanijų dominavimo akcijų rinkose kontekste.

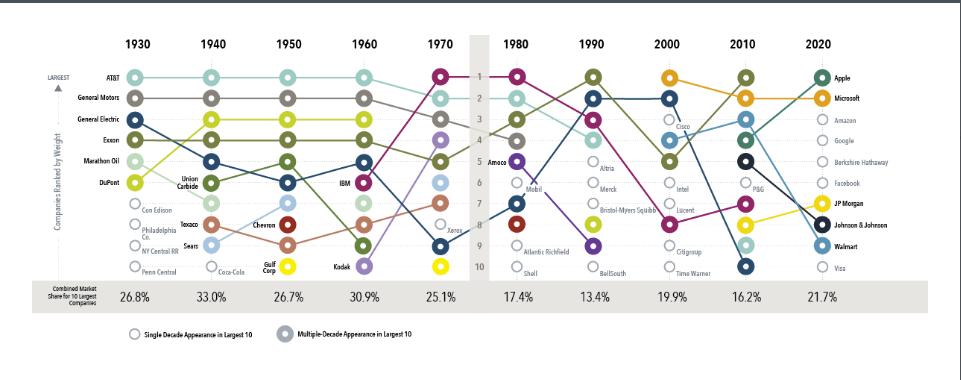

Šaltinis: https://www.dimensional.com/us-en/insights/large-and-in-charge-giant-firms-atop-market-is-nothing-new

Ką reikštų dabartinio technologijų sektoriaus dalies akcijų rinkoje smukimas ? Dažnai populiarioje finansų spaudoje galima rasti akcentą, kad akcijų rinką traukia vos kelios stambios įmonės ir be jų indėlių viskas sugriūtų kaip kortų namelis. Problema su tokia analize ir išvadoms ta, kad tikėtina, taip buvo visada. Kaip galite matyti aukščiau pateiktame paveiksle. Vieno dešimtmečio didžiausios kompanijos nebūtinai išlaiko savo lyderio pozicijas kitame dešimtmetyje, ir ankščiau ar vėliau visų jų reikšmė sumenksta.

Ar tai reiškia, kad investuotojai turėtų vengti didžiausią dalį akcijų rinkoje užimančių sektorių ir kompanijų ?Tikrai nebūtinai. Ištraukos, faktai ir nuomonės iš yearbook:

- JAV ir UK 1900 metais daugiau kaip pusę akcijų rinkos kapitalizacijos užėmė geležinkelių kompanijos – dabar jų dydis akcijų rinkoje artimas nuliui. Įdomioji dalis – tai nebuvo prasta investicija. 1900-2015 metais geležinkelių kompanijos netgi nesmarkiai aplenkė US rinkos vidurkį.

- Atsiradus naujai technologijai investuotojai ją pasitinką skeptiškai, bet susidomėjimui augant susikuria tam tikra euforijos atmosfera, kuomet įmonių vertės ir generuojami pelnai mažai ką turi bendra su tokių įmonių verte. Daugiausiai iš to naudos turi naujų technologijų insideriai, bet ne investuotojai. Tai nereiškia, kad tokie naujai atsiradę sektoriai būtinai yra bloga investicija, bet kuo didesnis susižavėjimas nauja technologija, tuo didesnė tokia galimybė.

- Kompanijos, kurios sugeba uždirbti pelno iš naujai sukurtų technologijų, per ilgesnį laikotarpį įgauna tam tikros monopolinės galios, sukuriami įėjimo į rinką barjerai naujoms kompanijoms.

- Investuotojai neturėtų nei vengti naujų kompanijų, nei jomis perdėtai susižavėti. Svarbu, ar kompanijų kaina racionaliai atspindi jų vertę. Yra periodų kuomet investuotojai yra per daug pesimistiški, yra – kuomet per daug optimistiški. Tikėtina, didžiąją laiko dalį the market is right.

Kokias išvadas iš to galima daryti ? Čia jau mano nuomonė:

- Žvelgiant į didžiausias šių laikų kompanijas – Apple, Microsoft, Amazon ir t.t. Tai dominuojančios, monopolinių galių turinčios kompanijos, generuojančios bile kokio dydžio pelnus. Sakyčiau, menkai pražasčių teigti, kad tai kompanijos, pervertintos dėl per didelio investuotojų susidomėjimo. Menkai tikėtina, kad rinka reikšmingai jas mis-pricina.

- Visai kita istorija žiūrint į tokias šių laikų aktualijas ir sektorius kaip EV ir kripto. Kur gausu aukšta verte įvertintu kompanijų negeneruojančių jokių reikšmingų pelnų. Turbūt, kad į šias sritis, remiantis yearbook pateikiama informacija, galima būtų žiūrėti skeptiškiausiai. Per didelis investuotojų ir spekuliantų hype šiais sektoriais verčia būti itin atsargiems.

Nuodėmės – pelningas reikalas, o atsakingas investavimas ?

Smagus faktas, kad pelningiausios industrijos yra taip vadinamos “sin stocks”. Kompanijos, gaminančios žalingus produktus ir veikiančios neetiškose sirtyse. Pavyzdžiui, tarp visų įmonių tabako kompanijos 1900-2015 metais buvo pačios pelningiausios. Šiuo laikotarpiu JAV rinka paaugo 9.6%, tabako kompanijos 14.6%. UK panaši situacija – rinkos vidurkis 9.4%, tabako 14.8%.2015 metų leidinys nagrinėja “sin stocks” grąža 1970-2007 metų laikotarpiu. Rezultatai – investavimas į neetiškus verslus turi rizikos priedą, tokių kompanijų akcijų grąža didesnė.

Kokias išvadas iš to galima daryti ? Atsargiai su ESG 🙂 Rimčiau nagrinėti šį klausimą užtruktų per ilgai, ir tai nėra mane šiuo metu dominanti sritis. Bet pats skeptiškai žiūri į ESG investavimą. Bent jau iš grąžos pusės ilgalaikėje perspektyvoje.

P.S. yra toks Vice Fund (VICEX), kuris investuoja į panašias į sin kompanijas. Jo metinė grąžą 2002-2018 metų laikotarpiu yra 8.45% (S&P500 11.19%). Nėra prastas rezultata (ypač įskaičiuojant 1.49% valdymo mokestį), nes fondą sudaro tikrai ne technologijų kompanijos 🙂

Grįžimo prie vidurkio (mean reversion) iliuzija

Visi yra girdėję ir matę grafiką rodantį, kad aukštas CAPE reiškia žemą akcijų rinkų grąžą ateityje. Tai vadinama mean reversion. Jeigu akcijų rinkos vertė smarkiai išaugo, lyginant su istoriniu kainos ir vertės santykiu, ateityje akcijų rinkų grąža bus ženkliai mažesnė. Su malonumu dar kartą perskaičiau 2013 metų leidinį. Skyrių Growth Puzzle būtina perskaityti kiekvienam, siekiant išvengti naivaus istorinių duomenų interpretavimo.

Publikacijoje nagrinėjamas Price-to-Dividend rodiklis, o ne CAPE, bet tai smulkmena. Visi vertės investavimo mėgėjai tvirtina, kad vertei skaičiuoti tinkamai visi rodikliai rodikliai. CAPE, P/E, ir P/D matuoja tą patį. Autoriai pasirinko P/D, nes yra surinkę ilgalaikius duomenis apie kompanijų mokamus dividendus, o apie pelną istorinių duomenų neturi.

Iš pirmo žvilgsnio – rezultatai tie patys, kaip ir visuose kituose tyrimuose. JAV ir UK duomenimis, kuo aukštesnis CAPE – tuo prasteni akcijų rinkų grąžos rezultatai per artimiausius 1, 2, 5 ir 10 metų. Tačiau įdomioji dalis – kad panašlinus po du periodus kiekvienai šaliai (JAV 1929-32 ir 2008-2009, UK 1920-22 ir 1973-75) ši grįžimo prie vidurkio tendencija smarkiai sumažėja. Tai reiškia, kad atėmus du istorinius įvykius, kurie daugiau niekada gali ir nebepasikartoti, kuomet akcijų rinkos staigiai nukrito ir staigiai atšoko, rinkų tendencija grįžti prie vidurkio labai smarkiai sumažėja. Jeigu analizuojami tik US ir UK duomenys.

Dar įdomiau žiūrint ne tik į US ir UK, bet į visų šalių duomenis. Paaiškėja, kad grįžimo tendencijos JAV ir UK yra istoriškai vienos iš pačių stipriausių. O kitų šalių akcijų rinkose ši tendencija daug žemesnė. Vidutiniškai, žvelgiant į visas nagrinėtas šalis, istoriškai 1% aukštesnė dividendų grąža lemia vos 0,4% padidėjusį expected return.

Last, but not least. Autoriai nagrinėja, ar naudojantis P/D rodikliu galima timinti akcijų rinką. Sukuriama tam tikra prekybos strategiją, pagal kurią investuojama arba į šalies akcijų rinką, arba perkama tos šalies obligacijos. Pirkimai ir pardavimai atliekami remiantis prognozuojama ateities grąža, bet strategija gali naudotis tik iki sprendimo momento prieinamais duomenimis. T.y. sprendžiant pirkti ar parduoti akcijas 1950 metais remiamasi 1900-1950 metų duomenimis, priimant sprendimą 2007 metais modelis naudojasi 1900-2007 metų duomenis. Rezultatas – visose šalyse investuotojai uždirba daugiau naudodami buy-and-hold strategija, nei bandydami įšokti ir iššokti iš akcijų rinkos, remdamiesi P/D rodiklio prognoze apie ateities grąžą.

Šaltinis: https://advisors.vanguard.com/insights/article/marketperspectivesdecember2021

Ką tai reiškia rinkų dalyviams šiuo metu ? Neseniai Vanguard patiekė ateinančių dešimties metų prognozę. Remiantis šia prognoze geriau laikyti obligacijas, nei U.S growth akcijas. Bet 2015 metų Credit Suisse publikacija atskleidžia, kiek mažai praktinės naudos turi tokios ateities grąžos simuliacijos. Akcijų vertės istoriniais rodikliais neįmanoma vadovautis aktyvioje prekyboje, jie netinkami generuoti buy/sell signalams ir atspėti laiko momentą, kada reikia parsiduoti ir laukti rinkų nuosmukio. Žinoma, tai nereiškia, kad akcijų įverčiai visiškai neturi reikšmės. Perkant pinigų srautą generuojantį aktyvą visada daugiau uždirbama už generuojamus pinigus mokant mažesnę kainą. Tačiau didžiąją laiko dalį neįmanoma prognozuoti, ar dabartinis istorinis momentas yra tas, kada finansiniai instrumentai įvertinti per brangiai ir geriau palaukti jų kainų smukimo.

Išvados

Ar galima daryti kokias nors išvadas apie dabartinę akcijų rinkų situaciją. Ar remiantis Credit Suisse metiniuose leidiniuose pateikiama informacija yra priežasčių manyti, jog šiuo metu akcijų rinkose egzistuoja rimti nukrypimai nuo istorinių normų.

- JAV akcijų rinkos įtaka

Asmeniškai mane gąsdina faktas, kad pasaulio akcijų rinkoje 60% dalį užima JAV. Šios šalies akcijų rinkos sėkmė lems buy-and-hold investutojo, kuris perka market-cap-weighted pasaulio akcijų ETF. Jeigu pasitvirtintų scenarijus, pagal kurį ateinančius dešimt metų JAV rinkų rezultatai būtų prasti, pasaulio akcijų indeksas galėtų būti prasta investicija. O kur dar valiutų kursų svyravimo riziką. Tačiau, istoriniai duomenys suteikia svarių duomenų, kad negalima teigti, jog JAV akcijų rinka yra pervertinta ir reikėtų laukti jos kritimo dėl to, kad vertės rodikliai šiuo metu yra istoriškai brangūs.

- DMs vs EMs

Pastarojo dešimtmečio JAV akcijų rinkų dominavimas nėra nuolatinis istorinis reiškinys. Ar vertėtų nukrypti nuo market-cap-weighted pasaulio akcijų rinkų, sumažinant JAV akcijų svorį, nėra šios straipsnio nagrinėtas klausimas. Bet tikrai galima teigti, kad nevertėtų sumažinti ex-JAV akcijų svorio investuotojo portfelyje. Nes ateinančio dešimtmečio rezultatai gali būti tarptautinių investuotojų naudai. Žinoma, gali būti ir priešingai.

- Technologijų sektoriaus dominavimas JAV ir pasaulio akcijų rinkose

Istoriškai nėra priežasčių leidžiančių teigti, kad sektorius, užimantis dominuojančią dalį akcijų rinkoje yra prastesnė investicija, nei kitos kompanijos. Su salyga, kad investuotojų lūkesčiai atspindi realybe ir kompanijų generuojamus pelnus. Manau dabartinis JAV technologijų sektoriaus dominavimas yra pelnytas, nes šios kompanijos generuoja pasakiškus pelnus akcininkams. Sunku būtų pagrįsti sprendimą vengti tokių kompanijų akcijų, bet lygiai taip pat – investuoti tik į jas.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.

Tai kokia išvada?:)

Kad nėra priežasčių nukrypti nuo market-cap svorių pasaulio indekse dėl tokių baimių kaip aukšta JAV akcijų kaina, besivystančių rinkų underperformance, technologijų sektoriaus kompanijų dydžio 🙂

Dviejų pirmų blogo įrašų esmė yra ta, kad šiuo metu svarstau, ar didinti p2p dalį savo portfelyje. Jeigu nuspręsčiau taip daryti, reiktų galvoti, kieno sąskaita.

[…] Kaip minėta praeitame įraše, naudojantis vertės rodikliais market-timing neveikia, jeigu bandoma šokinėti tarp tos pačios šalies akcijų ir obligacijų rinkų, remiantis istoriniais vertės rodikliais. Buy-and-hold strategija pelningesnė. Bet galbūt galima pasinaudoti reliatyvia verte, investuoti į pigesnias šalis, sektorius ar kompanijas ? […]

Visų šitų vargų galima išvengti perkant VWCE ir laikant viską. Automatiškai persidėlios, keičiantis rinkos sąlygoms.

Visiškai sutinku, kad pirkti VWCE yra puiki strategija.

Šiaip gali copy/paste grafikus iš Credit Suisse publikacijų (ir kitų šaltinių) nepažeidžiant autorinių teisių jei tenkinamos 2 pagrindinės sąlygos: 1. cituojamas (turinys) grafikas nėra reikšminga cituojamos publikacijos dalis (jei publikacija 10+ lapų 1/2 grafikus ar pastraipas gali laisvai cituoti.ES tai galima daryti net jei autorius neleidžia kopijuoti/cituoti (JAV cituoti gali tik kai tai nėra uždrausta) 2. butina pilnai nurotyti grafiko/citatos šaltinį (kad nebūtų kaip vienam buvusiam KTU rektoriui).