Šis puslapis Buliaus anatomija – visų pirma apie investavimą, apie tai, kur pats investuoju.

Kartais geriau parodyti, ką turi savo portfelyje, nei pasakoti, kokios mintys sukasi galvoje. Čia rasite trumpą mano investicinio portfelio pristatymą.

Don’t tell me what you think, tell me what you have in your portfolio

Nassim Nicholas Taleb

Esu įsitikinęs, jog dviejų dalykų neįmanoma atspėti – trumpalaikės rinkų nuotaikų kaitos ir ateities pokyčių.

Kadangi negaliu atspėti trumpalaikių rinkos pokyčių, kaip keisis kainos artimiausiu metu, vengiu aktyvios prekybos vertybiniais popieriais, nebandau būti traderiu ar spekuliantu.

Kadangi negaliu atspėti, kas bus ateityje, nė nebandau prognozuoti įvairių fundamentalių rodiklių pokyčių – kurių įmonių ar regionų uždirbamas pelnas ateityje augs sparčiausiai, kaip keisis infliacijos ar palūkanų normų rodikliai ir pan.

Mano investavimo filosofija paprasta – skirstau įvairias turto klases į investicines ir spekuliacines.

Investicinių turto klasių grąžą, bent jau ilguoju laikotarpiu, lemia fundamentalūs veiksniai, generuojami pinigų srautai, tokie kaip dividendai ir share buybacks akcijose, kupono mokėjimai obligacijose, palūkanų mokėjimai P2P ar nuompinigiai NT.

Spekuliacinių turto klasių grąžą lemia minios nuotaika – kiek minia yra pasiruošusi mokėti už kokį BTC, auksą ar meno kurinį dabartiniu momentu.

Visus spekuliacinius instrumentus metu į šoną – man šie nereikalingi, nes prekyba jais panašu į lošimą kazino, kuriame aš neturiu jokio pranašumo prieš kazino.

Sudarydamas portfelį renkuosi investicinius instrumentus –akcijas, obligacijas, P2P ar nekilnojamą turtą. Nors mano portfelis laikui bėgant kinta nežymiai, tačiau mano strategija nėra visiškai statinė – tam tikri pokyčiai visgi vyksta.

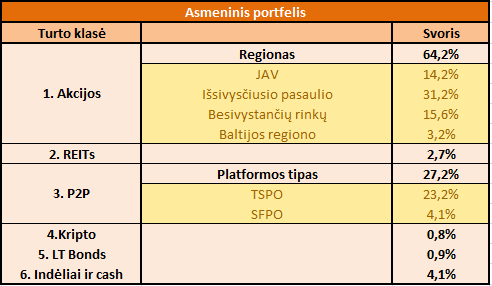

Žemiau lentelėje pateikiu, kaip šiuo metu (2025-12-31) atrodo mano investicinis portfelis, tačiau svarbu paminėti, kad šiame puslapyje pateiktos informacijos nuolat neatnaujinsiu – galbūt kartą ar du per metus.

Akcijos

Mano portfelis sudarytas daugiausia iš įvairių akcijų fondų, taip vadinamų ETFs. Į akcijas esu investavęs 64,2% viso portfelio vertės.

Ši portfelio dalis laikui bėgant kinta mažiausiai, nes esu didelis pasyvaus investavimo fanas, esu įsitikinęs, jog stock picking neveikia, o spėlioti, kurios konkrečios įmonės akcijos ateityje brangs labiausiai, yra laiko švaistymas.

Todėl esu įsigijęs keletą plačius indeksus sekančių akcijų ETFs ir šiuos laikau ilgą laiką, vengdamas aktyvios prekybos.

Visgi tam tikrų pokyčiu paskutiniu metu būta, nes manau (nors čia jau mano nuomonė nebėra tokia stipri), kad rinkose pasitaiko ilgalaikių ciklų, kai tam tikrų regionų ar sektorių akcijos tam tikrais momentais gali būti gerokai patrauklesnės arba atvirkščiai – per daug populiarios.

Štai kodėl matau tam tikrų rizikų turėti per didelę JAV akcijų alokaciją (14,2%) – jų turiu mažiau, nei rastumėte viso pasaulio akcijų rinką atspindinčiame indekse.

Šių akcijų svorį reikšmingai savo portfelyje mažinau per pastaruosius metus.

Nors neturiu jokios nuomonės, ar artimiausiu metu JAV akcijų rinkų kaina koreguosis, turiu nuomonę, jog artimiausių kelerių metų laikotarpiu JAV akcijų rinkų grąža nebus dviženklė.

Todėl dalį investicijų paskutiniais metais nukreipiau į alternatyvias turto klases, mažindamas JAV svorį.

Likusi mano akcijų investicijų dalis yra skirta kitų regionų akcijoms, tokioms kaip išsivysčiusio pasaulio (31,2%) arba besivystančių rinkų regionų akcijos (15,6%), nes tikiu akcijų turto klase iš esmės, ir manau, kad perkant ir laikant įvairius akcijų fondus ilgą laiką grąža turėtų būti patenkinama.

Neseniai nedidelę dalį lėšų investavau ir į Baltijos šalių įmonių akcijas (3,2%), kadangi šio regiono akcijos buvo įkainotos tikrai pigiai ir nereikėjo daug teigiamų naujienų ar didžiulio augimo, jog ateinančio dešimtmečio grąža iš šių investicijų butų neprasta.

Nurodyti konkrečius ETF, kuriuos esu asmeniškai pasirinkęs, neturi daug prasmės – didelę jų dalį keisčiau kitais, jei šiandien formuočiau portfelį nuo nulio. Rinkčiausi iš fondų, minimų įraše „Geriausi akcijų ETFs“.

Investuodamas į Baltic akcijas, tiesiog atkartoju „OMX Baltic 10“ indeksą. Apie tai, kaip tai darau, esu rašęs įraše „Kas naujo Baltic akcijose“.

REITs

Nedidelę dalį portfolio, tiksliau 2,7%, esu investavęs į REITs. Nors lyg ir išskiriu REITs kaip atskirą turto klasę, iš esmės REITs yra tiesiog truputį kitokio tipo įmonių akcijos, todėl realiai į akcijas esu investavęs ne 64,2%, bet 67,0% viso portfelio vertės.

Turiu pripažinti, kad nesu tikras dėl sprendimo dalį portfelio skirti REITs turto klasei. Buvai laikai, kai portfelyje turėjau daugiau alternatyvių turto klasių ir taip jau nutiko, kad ši REITs alokacija užsiliko nuo tų senų laikų.

2022 m. ilgai galvojau („REITs: nuo A iki Z”), kiek pagrįstas šis mano sprendimas turėt REITs alokaciją, bet negalėjau sugalvoti argumentų, kodėl toks sprendimas yra blogas.

O kadangi negaliu tvirtai argumentuoti, kad REITs alokacija yra klaida, nusprendžiau šios neparduoti, nes tai greičiausiai būtų tiesiog elgesio klaida, kuomet atsisakoma tam tikros turto klasės portfelyje vien todėl, kad paskutiniu metu šios rezultatai neblizga.

Taip ir liko REITs mano alokacijoje, nes tikiu, jog svarbu pasirinktos alokacijos ilgą laiką laikytis, o toks kvailas užsispyrimas neparduoti ir laikyti dažnu atveju yra svarbesnis nei pradinis sprendimas, kokią alokaciją pasirinkti.

P2P

Dar viena alternatyvi turto klasė, kurios svoris portfelyje augo pastaruoju metu, todėl ir nemaža dalis mano įrašų buvo būtent apie P2P.

Nuo viso mano portfelio 27,2% sudaro P2P investicijos, kurias skirstau į vartojimo paskolas per tarpusavio skolinimo platformas (23,2%) ir verslo paskolas per sutelktinio finansavimo platformas (4,1%).

Man labiau patinka tarpusavio skolinimo platformos, nes laikau jas tvaresnėmis ir patikimesnėmis už daugumą sutelktinio finansavimo platformų. Renkuosi tokias tarpusavio skolinimo platformas kaip Finbee, SAVY ir Paskolų kubas (šiame naujas investicijas sustabdęs).

Kartais dalį investicijų nukreipiu ir į sutelktinio finansavimo platformas. Esu seniau investavęs į Rontgen, BeMyBond ir InSoil (buvęs HeavyFinance) Bet šiuo metu naujas investicijas į tarpusavio skolinimo platformas esu sustabdęs.

Kripto

2021 m. susidomėjau kripto tema, nes ši technologija man pasirodė nepaprastai įdomi ir inovatyvi. Visgi, mano susidomėjimas buvo tik hobis ir eksperimentas, tačiau ką tuo metu įsigijau, vis dar tebeturiu.

Mano investavimo filosofija yra rinktis investicines turto klases, kurios generuoja pinigų srautus. Dauguma kripto valiutų ir žetonų yra spekuliaciniai instrumentai, nekuriantys pridėtinės vertės, nors išimčių yra.

Tačiau silpniausia kripto turto klasės pusė yra ta, jog vis dar nėra, sukurta jokių rimtesnių produktų ir paslaugų kripto technologijų pagrindu, todėl ši turto klasė lieka absoliučiai spekuliacinė. Bet gal kada nors tai pasikeis ?

O spekuliuoti kripto valiutų ir žetonų kainomis nėra mano investavimo stilius.

Baltijos regiono obligacijos

Baltijos regiono įmonių obligacijos – dar vienas eksperimentas, pradėtas prieš metus, kuomet pabandžiau įsigyti keletą obligacijų, daugiausia pirminio platinimo metu.

Šiuo metu šios investicijos sudaro vos 0,9% viso portfelio, ir nemanau, kad artimiausiu metu reikšmingai didinsiu investicijas į Baltijos regiono įmonių obligacijas.

Nematau čia galimybių aukštai grąžai, o rizikos yra pakankamai daug. Vis dėlto mano susidomėjimas šia turto klase nėra dingęs, nors aktyviai didesnėmis sumomis neinvestuoju, bet ateityje šioje turto klasėje gali pasitaikyti patrauklių galimybių.

Tačiau jeigu neturėsiu žinių – nebūsiu joms pasiruošęs.

Trumpai ir aiškiai. Sėkmės investavime.

Labas, klausimas, kas kiek laiko planuoji rebalansuoti (jei išvis planuoji tai daryti)? Taipogi, jei nepaslaptis, kokiam laiko periodui esi pasirengęs išlaikyti tokią akcijų strategiją (50/25/25). P.S. Vertingos įžvalgos, malonu, kad yra tokių žmonių.

Nors turėti ilgalaikį planą svarbu, jis ne visada realu – mano veiksmai priklausys nuo rinkų elgsenos. Šiuo metu detalaus rebalansavimo plano neturiu dėl kelių priežasčių:

a) rebelansavimas iš esmės nėra toks svarbus;

b) rebalansuoju nusiimdamas lėšas pragyvenimui;

c) manau, kad rinkoms būdingi ilgalaikiai ciklai, todėl strategija „leisti laimėtojams augti“ (let the winners run) dažnu atveju puiki;

Panašiai ir su 50/25/25 alokacija – šios pasirinkimas priklausys nuo rinkų elgsenos. Jei išsivysčiusios rinkos (be JAV) ar emerging markets artimiausius kelerius metus rodys geresnius rezultatus nei JAV akcijos, galbūt tiesiog nieko nekeisiu ir išnaudosiu trendą. Tačiau jei JAV akcijos patirtų stiprią korekciją kitų rinkų atžvilgiu, tada svarstyčiau šios alokacijos atsisakyti.

Dėkingas