Į portfelio formavimą aš žiūriu kaip į keleto žingsnių procesą:

(i) Pirmiausia – pasirenkamos investavimui tinkamos turto klasės, (ii) tuomet įvertinama galima šių turto klasių grąža ir rizika, (iii) stengiantis rizikas diversifikuoti suformuojamas investicinis portfelis.

Pirmas žingsnis yra ganėtinai lengvatas, bet antrasis – sunkiai įgyvendinamas praktikoje, todėl, kuomet nukeliauji iki trečiojo žingsnio – jau sunku susigaudyti kuo užsiimi.

Štai kodėl pilna įvairiausių skirtingų portfelio sudarymo strategijų.

Kadangi niekas nežino kur investuoti geriausia, nei kur grąža didžiausia, nei rizika mažiausia, dauguma atvejų portfelio formavimas labiau primena ne mokslą, bet meną, kuomet svarbiausia, jog galutinė keverzonė nediorgintų kiekvieną kartą portfelio ataskaitą akimis permetus.

Šiame įraše apžvelgsiu keletą populiariausių Lietuvoje ir pasaulyje portfelio sudarymo strategijų.

Kaip visada šiuo klausimu – geriausios investavimo strategijos nėra, tai tik nuomonės. Kiekvienam pačiam spręsti kas jam tinka ir patinka.

Pastaba: Šis įrašas yra pirmojo mano įrašo, Kaip sudaryti savo investicinį portfelį, tęsinys. Nors neturėtų būti sunku suprast čia pateikiama informaciją pirmojo teksto neskaičius, tačiau būtų lengviau.

1. Du būdai portfeliui formuoti

Yra dvi metodologijos, kaip sudaryti investicinį portfelį – remtis statine arba dinamine turto alokacijos strategija.

Turto alokacija – tai procesas ir rezultatas, kokias turto klases ir instrumentus pasirinkti.

Statinė turto alokacija

Formuojant portfelį remiantis statine turto alokacija, portfelio sudarymo metu pasirenkami įvairių turto klasių ir instrumentų svoriai laikui bėgant nekinta.

Populiarioji 60/40 turto alokacija, gyvenimo ciklo fondai ar permanent portfolio – visai atvejais dabartinės finansų rinkų ir ekonominės aplinkybės nėra vertinamos, svarbu, kaip portfeliui sekėsi istoriškai, daroma prielaida, kad ir ateityje rezultatai bus panašūs.

Tokios strategijos taikymo trūkumas – nedaromi jokie pokyčiai, net jeigu logika rėkte rėktų, jog kažkas negerai. Pasirenki sau tinkančią ir patinkančią alokaciją dabar, o ateityje laikaisi šios no matter what.

Dinaminė turto alokacija

Kuomet naudojama dinaminė turto alokacija, čia jau atsižvelgiama į ateities tikėtiną grąža ir dabartines rizikas, šias vis vertinant iš naujo.

Kur kas sunkiau pateikti dinaminių turto alokacijų pavyzdžių, nes nėra jokio vieno standartizuoto pasirinkimo.

Šiuo atveju dažniausiai imamas kažkoks atsparos taškas, galimai, kokia nors statinė alokacija, bei ši modifikuojama keičiantis dabarties ir ateities lūkesčiams.

Elementarus pavyzdys galėtų būti fizinis asmuo, kuris daugelį metų laikėsi 60/40 alokacijos, bet kuomet kai kurių obligacijų pajamingumas tapo neigiamas, šį instrumentą iškeitė į indėlius.

Statine alokacija besivadovaujantis asmuo arba fondas (pavyzdžiui, II pakopos pensijų fondai) ir toliau laikytųsi nekintančios strategijos, bei investuotų į obligacijas su neigiamu pajamingumu.

Dinamine turto alokacija reiškia, jog portfelio svoriai, kiek ir kada procentų nuo portfelio investuojama į kurią turto klasę, keičiasi laikui bėgant.

Bet tai savaime nieko nepasako, kokius instrumentus pasirenkama investuojant. Dinaminė turto alokacija besivadovaujantys investuotojai gali naudotis tiek pasyviai, tiek aktyviai valdomais fondais.

Prie šio tipo portfelio formavimo strategijos grįšiu antroje straipsnio dalyje.

O pirmiausia panagrinėsiu įvairias populiariausias statinės turto alokacijos strategijas.

2. 60/40 portfelis

Pradėsiu nuo paprasčiausios, nors nemanau, jog dažnai Lietuvoje naudojamos alokacijos – 60/40 statinio portfelio, sudaryto iš 60% akcijų ir 40% obligacijų.

Ši strategija paremta logika, jog kuomet investuosi į dvi skirtingas, neigiama koreliacija pasižyminčias, turto klases, kurių abiejų grąža pakankamai aukšta, dviejų turto klasių mišinys uždirbs panašiai, bet svyravimai bus mažesni.

60/40 strategija išpopuliarėjo JAV prieš kokius ~70 metų ir tai tapo tam tikru vidutinės rizikos portfelio benchmark.

Teoriškai, žmonėms tikintiems modern portfolio theory ir kitomis “moderniųjų finansų” nesąmonėms, ši strategija patraukli, nes istoriškai generuoja neblogą grąžą, bet portfelio standard devotion nėra aukštas.

Praktiškai, daugumai asmenų su mažesne rizikos tolerancija, ši strategija patraukli, nes istoriškai maksimalūs kritimai nuo piko nedideli, bei greit po nuosmukių atsistato.

Nemažai institucinių investuotojų irgi naudojasi šią alokacija, kaip taip tikru benchmark.

Nors istoriškai strategija veikė puikiai, bet jeigu ateityje koreliacija tarp obligacijų ir akcijų būtų teigiama (kaip buvo 2022 metais, kuomet akcijos krito 13%, euro obligacijos 18%), strategijos rezultatai ateityje būtų silpnesni.

Galiausiai, strategija neveiks, jeigu akcijų arba obligacijų grąža ateityje bus tiesiog per maža. Pastarąjį dešimtmetį, kuomet obligacijų pajamingumas buvo arti nulio, klausimas, kiek logikos buvo šią rinktis.

Štai ką Warren Buffet 2018 sakė apie 60/40 strategiją.

That’s why I’ve said for a long time that equities were the place to be. I mean, there’s been no comparison. To me, it’s just been absurd to see pension funds and those people, in the early teens of this century, saying, ‘We ought to have 30 or 40% in bonds.’ There’s no comparison. A bond that pays you 2% is selling at 50 times earnings, and the earnings can’t go up. And the government has told you, ‘We’d like to take that 2% away from you by decreasing the value of money.’ I mean, that’s absurd to own something like that. You may have to own it for legal reasons or something of the sort, but to make that as a voluntary choice in the last ten years, against owning assets, has struck me as absolutely foolish.

Dabar, kuomet ar obligacijų pajamingumas siekia ~3-4%, ar to pakanka, jog ši strategija būtų svarstytinas pasirinkimas ? Nežinau.

2.1 Turto klasės ir instrumentai

60/40 alokacija skamba paprastai iš pirmo žvilgsnio, nėra sudėtinga ir iš antro, bet visgi, kas konkrečiai yra tos 60% akcijos ir 40% obligacijos ? Kokius akcijų fondus ir obligacijų rūšis logiška rinktis asmeniui norinčiam tokį portfelį atkartoti ?

60/40 alokacijos kilmė yra JAV, bet pabandysiu pritaikyti šį portfelį investuotojui gyvenančiam Europoje.

Vėl, nėra vieno teisingo atsakymo, kurį fondą ar instrumentą rinktis, bet yra keletas logiškų pasirinkimų.

Akcijos

Praktikoje už Atlanto, kur ši strategija sukurta, dažnai naudojama 60% S&P 500 ir 40% JAV obligacijų kombinacija.

Visgi, investuotojui gyvenančiam Europoje, tokia alokacija nebūtų tinkamas pasirinkimas, bei kur kas logiškiau rinktis viso pasaulio akcijas sekantį fondas.

Tam puikiai tinka tokie ETFs, kaip Vanguard FTSE All-World UCITS ETF (ticker VWCE) arba iShares Core MSCI World UCITS ETF (ticker SWDA).

Pastarajam nėra emerging markets, todėl papildomai galima įtraukti iShares Core MSCI EM IMI UCITS ETF (ticker EIMI).

Žinoma, galima rinktis ir bet kurį kitą viso pasaulio akcijas sekantį fondą, svarbu, jog šis pigus būtų. Minėtus akcijų ETF įvardijau, nes šiuos geriausiai pažįstu, nesu nieko prieš kitus panašius fondus.

Žinau, kad yra nemažai žmonių, kuriems investavimas per tarptautinius brokerius per brangus, per daug sudėtingas, arba nepriimtinas, nes norima turėti galimybę su supportu pašnekėti, ar šiaip, banko, per kurį investuoji, pastatą pačiupinėti.

Tokiems asmenims visada yra galimybė pirkti ETFs per kokį Lietuvoje fizikai veikiantį banką, tačiau komisiniai būtų aukštesni, todėl tai nėra tinkamas sprendimas investuojant smulkias sumas.

Vienas iš šios problemos sprendimo būdų yra rinktis Swedbank Robur fondus, pastebiu, jog internetuose šis pasirinkimas populiarus, investuojant smulkiom sumom į akcijų rinkas.

Kitas problemos sprendimo būdas, kuris man patinka gerokai labiau (nemėgstu Swedbank Robur fondų), rinktis III pakopos pensijų fondus.

Dar vienas variantas – dalyvavimas II pensijų sistemos pakopos akcijų fonduose.

Žinau, jog II pakopą daugelį alergizuoja, bei neturiu tvirtos nuomonės, ar tai geriausias pasirinkimas, tačiau tam tikrais atvejais turi logikos.

Savo nuomonę apie pensijų sistemos instrumentus esu pristatęs įrašuose Pensijų sistema Lietuvoje (1 dalis): II ir III pakopa ir Pensijų sistema Lietuvoje (2 dalis): II ir III pakopa vs ETF.

Bet svarbiausia, ta dalis portfelio, kuri investuojama į pensijų pakopos instrumentus, irgi turėtų būti apskaitoma.

Jeigu esi sukaupęs ~10k eurų akcijų pensijų fonde, tuomet skaičiuojant savo turtą ir portfelio alokaciją, to pamiršti nereikėtų.

Obligacijos

60/40 strategija remiasi logika take your risk on equity side.

60% portfelio investuojama į rizikingas akcijas, kurios uždirbs didelę grąžą, o likusi 40% dalis investuojama į saugias vyriausybių obligacijas, siekiant atsverti rizikingas ir svyruojančias akcijas.

Corporate bonds, tuo tarpu, rinkų nuosmukio periodais keliauja žemyn neprasčiau už tas pačias akcijas (plačiai šia tema rašiau Obligacijos (2 dalis): kam jos reikalingos).

Todėl, įgyvendinant 60/40 strategiją, investuojama į saugių vyriausybių trumpo arba ilgo laikotarpio obligacijas.

Trumpo laikotarpio obligacijų pranašumas, jog periodais, kuomet palūkanų normos sparčiai kyla, šios obligacijos nepatiria ženklaus vertės smukimo.

Ilgo laikotarpio obligacijų (~10 metų) pranašumas, jog periodais, kuomet ekonomika patiria sukrėtimų ir mažinamos palūkanų normos, šių instrumentų vertė auga, bei mažina bendrą portfelio volatilumą, nes akcijos tuo metu dažniausiai pinga.

Dar vienas praktikoje dažnai sutinkamas obligacijų fondo pasirinkimas, tai koks nors platus obligacijų fondas (JAV populiarūs BND ar AGG ETFs), kuriame didžiąją dalį sudaro įvairaus periodo saugių vyriausybių obligacijos, o ~20% fondo investuojama į investment grade corporate bonds.

Tačiau svarbu suprasti, jog įtraukiant high yield bonds į 40% saugių aktyvų dalį, arba lietuviškas obligacijas, kurios, mano galva, labiau panašios į high yield bonds, sulaužoma visa 60/40 strategijos logika, jog obligacijos turi būti saugios, bei kuomet akcijos zig, obligacijos zag, ir atvirkščiai.

Todėl esant dideliam norui high yield bonds turėti, šias reikėtų įtraukti į 60% rizikų aktyvų dalį, o ne į 40% saugių aktyvų dalį.

Įvardinsiu ir keletą instrumentų pasiekiamų Europoje. Aš geriausiai pažįstu iShares fondų šeimą.

iShares € Aggregate Bond ESG UCITS ETF (ticker IEAG). Šis ETF seka platų government ir corporate investment grade obligacijų indeksą, įvairių šalių, korporacijų ir trukmės obligacijas, fondą sudaro net ~4500 skirtingų obligacijų emisijų.

iShares € Govt Bond 7-10yr UCITS ETF (ticker IBGM). Šis ETF investuoja išimtinai į 7-10 metų trukmės Prancūzijos, Vokietijos, Italijos, Ispanijos ir Nyderlandų obligacijas, fondą sudaro vos ~50 emisijų.

iShares € Govt Bond 1-3yr UCITS ETF (ticker IBGS), kuris investuoja į trumpo laikotarpio saugių euro zonos vyriausybių obligacijas.

Dar vienas puikus pasirinkimas 60/40 portfeliui yra paprasčiausi indėliai kredito unijoje arba banke. Ypač kuomet šių instrumentų pajamingumas aukštesnis nei obligacijų.

Šiuo atveju logiškiausia būtų susidaryti taip vadinamas indėlių kopėčias (angl. bond ladder), tokiu būdu diversifikuoti palūkanų normų kitimo riziką, bei kas metus dalį indėlio atgauti, bei padėti iš naujo arba panaudoti kitoms reikmėms.

Galiausiai, įvardijau įvairius pasirinkimus, bet tai nereiškia, jog portfelis turi būti sudarytas iš daugelio pozicijų, užtenka pasirinkti po vieną kiekvienai turto klasei.

Pavyzdžiui, puikiai užtenka dviejų fondų – VWCE akcijų fondo ir indėlių kopėčių kredito unijoje. Arba kas labiausiai patinka jums patiems.

2.2 Istoriniai rezultatai ir rizika

Šiame įraše iliustraciniais tikslais pateiksiu minimalų kiekį istorinių backtestų rezultatų, jog apytiksliai būtų galima įsivaizduoti tam tikras kiekybines rizikos dimensijas.

Tačiau backtestai nėra mano įrašo tikslas ir esmė, o kur kas rimtesnių 60/40 portfelio backtestų, ypač iš JAV investuotojo perspektyvos, internetuose galima rasti tiek, jog nieko nauja pasakyti neįmanoma.

Aš pateiksiu istorinius duomenis skaičiuojant eurais, Iš Europiečio perspektyvos, kas automatiškai reiškia, jog ta istorija nebus ilga.

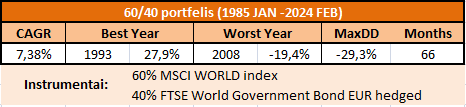

Štai kaip atrodytų 60/40 grąžos ir tam tikrų rizikų parametrai, remiantis Backtest by Curvo duomenimis, nuo 1985 metų sausio iki 2024 metų vasario.

Metinė grąža, skaičiuojant eurais, siekia 7,38%.

Prasčiausias metinis rezultatas buvo 2008 metais, kuomet portfelis krito -19,4%.

Didžiausias kritimas nuo piko, fiksuotas 2003 m. kovą, kuomet portfelio vertė krito -29,3%, lyginant su prieš tai pasiektu piku.

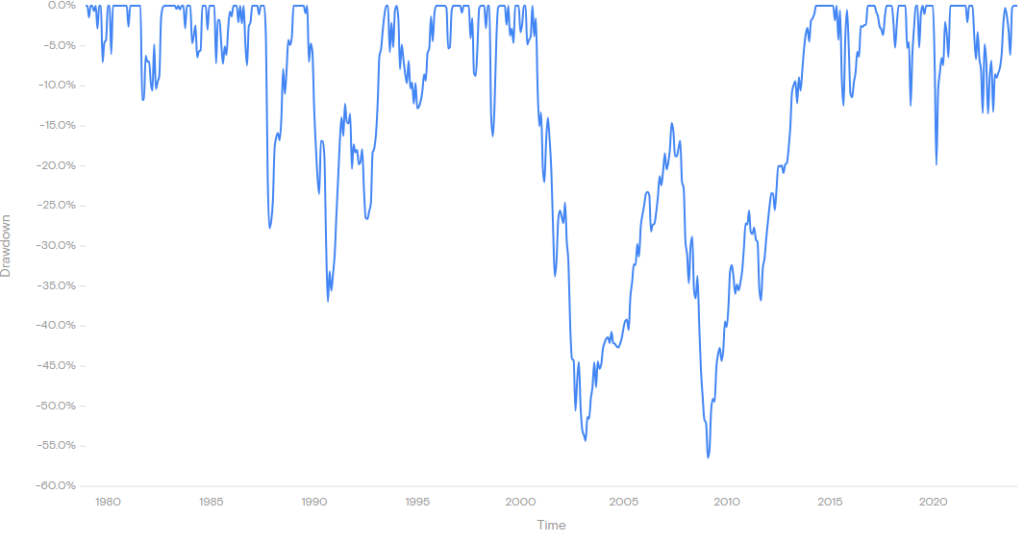

Šis nuosmukių grafikas kur kas geriau leidžia “pajausti” portfelio galimą riziką, nei tokie rizikos matai, kaip standard deviation ar sharp ratio.

Įdomu, jog užtruko net penkis metus ir šešis mėnesius (66 mėnesius), iki kol portfelio vertė vėl pasiekė piką, kas nutiko 2006 m. spalį.

Bet 2007 m. balandį portfelio vertė vėl pradėjo kristi, krito arti trisdešimt procentų, grįžo iki all time high 2010 m. gruodį.

Nelinksmi linkimieji kalneliai, puikiai iliustruojantys, jog net ir 60/40 portfelis neapsaugo nuo didelių svyravimų (tačiau, kaip pamatysite, 100% akcijų portfelio atveju, būna ir kur kas blogesnių periodų).

Taip pat pastebėčiau, jog šie backtestinti duomenys remiasi MSCI World indeksu, kuris neapima emerging markets, bei FTSE World Government Bond obligacijų hedged EUR indeksu, kuris (pelnytai) nėra dažnas 60/40 portfelio pasirinkimas.

Šiuos duomenis backtestui pasirinkau, nes visais kitais atvejais backtest laikotarpis būtų vos dešimtmečio ar panašiai, nes kitų instrumentų duomenų eurais tiesiog neturiu. Tačiau pasirinkus kitus panašius akcijų ir obligacijų fondus, galutinis rezultatus smarkiai nesikeistų.

Aš pats pirmas pastebėsiu, nereikia ir kritikos iš šalies, jog tokie backtest tėra iliustratyvaus pobūdžio, kituose puslapiuose galite rasti kur kas išsamesnius istorinius tyrimus, deja, dažniausiai USD valiuta ir JAV akcijų rinkos.

2.3 Tikėtina grąža ateityje

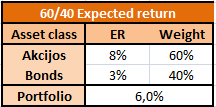

Kokios grąžos galima tikėtis iš 60/40 portfelio artimiausius dešimt metų ar panašų periodą ?

Vertinant, kiek uždirbs akcijos, man labiausiai patinka remtis praeities rezultatais, o istoriškai akcijos uždirba apie 8% per metus.

Obligacijų atveju, tikėtiną grąžą geriausiai atspindi YTM grąžos rodiklis, o šiuo metu iShares € Govt Bond 7-10yr UCITS ETF (ticker IBGM) YTM siekia apie ~3%.

60% x 8% + 40% x 3% = 6%

Tikėtina grąža investavimus į 60/40 portfelį šiuo metu siekia ~6% per metus, not great not terrible.

Žinoma, būtų galima įtraukti ir kitokių obligacijų, siekiant aukštesnės obligacijų dalies grąžos, ne tik saugių euro zonos vyriausybių obligacijų, bet, pavyzdžiui, Baltijos regiono įmonių obligacijų. Tačiau tuomet sulaužoma visa logika, kodėl tokia alokacija buvo pasirinkta.

O ta logika buvo tokia – remiantis istoriniais duomenimis, take your risk on equity side, akcijos geriausiai uždirba, o saugios obligacijos geriausiai diversifikuoja. Pasirinkus rizikingas obligacijas negauni nei aukštos grąžos, nei stabilumo.

Visgi yra vienas logiškas būdas pasiekti aukštesnę tikėtiną grąžą – vietoje obligacijų rinktis indėlį kredito unijoje, šio instrumento pajamingumas šiuo metu siekia apie 4,5%.

Primenu, šiame skyriuje rašau apie statines turto alokacijas, kuomet remiantis istoriniais duomenimis sudaroma kažkokia tai investavimo strategija ir šios laikomasi nepaisant dabartinių rinkos pokyčių, bei iš esmės jokie pakeitimai nedaromi.

Akivaizdu, jog pasikliauti statine turto alokacija, ypač šnekant apie obligacijas, ne visada logiška, bet prie šios temos dar grįšiu.

3. 100% akcijų portfelis

60/40 taisykle paremtas portfelis Lietuvoje tikrai nėra dažnas pasirinkimas.

O štai 100% akcijų portfelis – nepaprastai populiarus. Juk dauguma jaunų ir vidutinio amžiaus asmenų, dalyvaujančių II pakopos pensijų fonduose, irgi naudoja 100% akcijų strategija.

100% akcijų strategiją mėgsta ir įvairūs pasyvaus investavimo ir FIRE judėjimo šalininkai.

100% akcijų strategija kyla iš elementaraus pastebėjimo, jog istoriškai akcijų turto klasė pasižymi aukščiausia grąža, bei ženkliai lenkia kitas turto klases.

Tai kam, klausia kai kurie, man tas balastas, tokios turto klasės kaip obligacijos ? Imsiu sako jie, investuosiu viską į akcijų rinkas ir vargo nematysiu.

“O jeigu kas bloga nutiks ?”, atsako kritikai. “Paimsiu, pralauksiu blogą periodą – ir viskas”, teigia šios strategijos proponentai.

Abi pusės turi pagrindo savo įsitikinimams, pasirenkant portfelio alokaciją dažnai nėra vieno teisingo atsakymo.

Jeigu pasirinkto fondo ar šalies akcijų grąža bus artima JAV istoriniam vidurkiui, jeigu svyravimus gali “pakelti”, o elgesio klaidų išvengi, pasirinkus 100% akcijų portfelį galutinis rezultatas puikus gali būti.

Bet gali ir nebūti.

Yra ir mažiau sėkmingų pavyzdžių, šalių ir regionų, laikotarpių, kuomet akcijų rinkų grąža buvo bloga, baisi arba tragiška.

Kitaip tariant, 100% akcijų strategija puikus pasirinkimas tuo atveju, jeigu pasaulio kapitalo rinkos ir toliau dirbs business as usual rėžimu.

Kitu atveju, ištikus rimties ekonominiams ar kariniams neramumams, galima ir be triusikų likti. Aišku, pasaulinių kataklizmų atveju nėra jokių garantijų, jog obligacijos išsaugotų vertę, veikiausiai – irgi sudegtų.

Asmeniškai, aš visiškai nieko prieš 100% akcijų strategiją, bet tik tam tikriems asmenims, tam tikrais atvejais.

Manau, 100% akcijų strategija tinkamiausia pakankamai jauniems investuotojams, investuojantiems dollar cost averaging metodologija, kas mėnesį po tam tikrą sumą pinigų, turintiems dar visą gyvenimą prieš akis.

Tokiu atveju, netgi nesėkmingai susiklosčius akcijų rinkoms, jėgų ir galimybių atsitiesti netrūksta.

Naudoti šią strategiją lėšų nusiėmimo stadijoje (decumulation phase), bei laikyti 100% turto akcijų rinkose pensijoje, jau būtų sudėtinga ir neatsakinga.

Kita didžiulė bėda, jog nors šią strategiją nepaprastai lengva įgyvendinti praktikoje, užtenka kas mėnesį, ketvirtį ar metus atlikti vieną pirkimo sandėrį, bet kur kas sunkiau išvengti elgesio klaidų.

Nes retas turi disciplinos pirkti kokį viso pasaulio akcijų indeksą sekantį fondą ir nieko daugiau nedaryti dešimtmečiais, jokio papildomo judesiukio. O be tokios absoliučios disciplinos sėkmės nebus.

Todėl tokia strategija tinkamiausia tiems, kas plačiai ir išsamiai yra susipažinę su pasyvaus investavimo filosofiją, sugeba šios laikytis ilgą laiką, netradina ir išvengia kitų elgesio klaidų.

Yra keletas realių žmonių Lietuvoje, kuriems puikiai sekasi šios strategijos laikytis – Povilas Panavas, šeši nuliai, Baltic Mustache.

Neabejoju, jų investicijų portfelių grąža bus ženkliai aukštesnė už daugumos, jeigu tik nenutiks kokia didžiulė sunkiai prognozuojama nelaimė, arba klaidų nepridarys aktyviai prekiaudami, ar dar kažką.

Kita bėda, jog net jeigu 100% akcijų strategijai seksis long term, short term visko gali būti. Kas, jeigu prireiks pinigų, kuomet rinkos -50% bus kritę ?

O jeigu jau esi senesnio amžiaus, gyvenimui lėšų nuolatos reikia, bei užtaikei ant prasto dešimtmečio – vėl ne pyragai. Didžiulė sequence of return rizika su 100% akcijų portfeliu.

Akcijos, skirtingai nei dažnai teigiama, neapsaugo ir nuo infliacijos. Tokiais periodais kaip 2022 m. galima daug perkamosios galios netekti.

Bei, pasirinkus 100% akcijų strategiją, visada tenka gyventi didžiuliame neužtikrintume, ar tikrai ateitis akcijų rinkoms tokia pati rožinė bus, kaip būta praeityje ? Niekas sėkmės garantuoti negali.

Dauguma šią strategiją pasirinkusių investuotojų pražils ankščiau laiko.

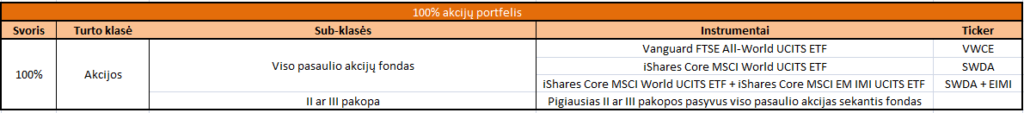

3.1 Instrumentai

100% akcijų strategijai tinka tie patys instrumentai, kaip ir 60/40 portfeliui, kurio 60% sudaryta iš akcijų.

Tam puikiai tiks bet kuris viso pasaulio akcijas sekantis pigus fondas.

Tiems, kas alergiški užsienyje registruotiems tarpininkams, galima ETF įsigyti naudojantis vietinių bankų paslaugomis, juk sandėrių bus atliekama nepaprastai mažai.

Dar paprasčiau pasinaudoti II ar III pensijų sistemos pakopos fondais.

3.2 Istoriniai rezultatai ir rizika

Vertinant grąžą, 100% akcijų portfelio rezultatai geresni nei 60/40 portfelio, bet tam tikri rizikos parametrai prastesni.

Nuo 1978 m. pabaigos grąža eurais siekia 10,11% per metus.

Maksimalus kritimas nuo piko, tuo tarpu, gerokai didesnis nei 60/40 portfelio atveju, siekia -56,5%, o ilgiausias periodas, iki kol portfelio vertė grįžt iki all time high, truko net 13 metų ir 9 mėnesius (165 mėn.) !

Šitas didžiulis nuosmukis nutiko tarp 2000 ir 2014 metų, kuomet pasaulio išsivysčiusių šalių akcijų indeksas išgyveno du didžiulius kritimus, sukeltus dot-com burbulo ir 2007-2008 m. finansų krizės.

3.3 Tikėtina grąža ateityje

Esu sakęs, jog geriausias būdas vertinti ateities grąžai akcijų rinkose yra remtis praeities rezultatais.

O istoriškai viso pasaulio akcijų rinkų grąža siekia apie ~8% per metus.

Panašaus rezultato logiška tikėtis ir ateityje, su sąlyga, jog karai ir kitos masinės nelaimės aplenks akcijų rinkas, į kurias investuosite.

4. “1/N” taisyklė

Žvelgiant iš finansų teorijos, 100% akcijų portfelis nėra geras pasirinkimas, nes gi rizikas reikia diversifikuoti.

Tą puikiai žino ir praktikai, kaip rašiau praeitame įraše, jau prieš 1500 metų žydų Talmudo tekstuose galima rasti pamokymų apie diversifikacijos naudą.

Bet kaip diversifikuoti ?

Praeitame įraše rašiau, jog XX a. kilo didžiulė finansų teorijos matematizacijos banga, vienas iš pačių svarbiausių to metų darbų buvo sukurta “Modern Portfolio Theory“.

Teorija diversifikavimo bėdą bandė spręsti matematiškai, iš šių teorinių “rizikos optimizavimo” skaičiavimų ir gimė 60/40 portfelis, nuo kurios šį straipsnį ir pradėjau.

Teorijos autorius, išpopuliarinęs ir 60/40 portfelį, Harry Markowitz, matematiškai įrodė, jog remiantis tam tikromis prielaidomis (kurios neatitinka realybės) galima sukurti geriausią, optimaliausią, portfelį, už tai Ekonomikos vardo Nobelio premiją gavo.

Ironiška, kuomet pats Harry Markowitz konstravo savo asmeninį investavimo portfelį, visas savo sukurtas teorijas išmetė į šiukšlių dėžę ir pasirinko pasinaudoti “1/N” taisykle.

50% investavo į akcijas ir 50% obligacijas.

Pasirodo, jog gali užsiiminėti teoriniais skaičiavimais kiek nori, kur geriau investuoti, bet kadangi realiam gyvenime praeities duomenys retai kada atspindi ateities rezultatus, bet kokie diversifikacijos modeliai yra “garbage in, garbage out” tipo modeliai.

Realiam pasaulyje, kuriame rizikos yra neapibrėžtos ir nežinomos, jokios komplikuotos formulės portfeliui sudaryti neveikia.

Aš sakyčiau, jog 1/N taisyklė portfelio konstravime yra pati patikimiausia, šią taisyklę galima pavadinti – one rule to rule them all.

4.1 Kaip veikia 1/N taisyklė

1/N taisyklė veikia tokiu būdu – išsirenki norimas turto klases, padalini portfelį iš N, į kiekvieną dalį investuoji po lygiai.

Aš matau keturias pagrindines investicines turto klases, tai akcijos, obligacijos, P2P ir NT, todėl portfelį sudarytų 25% kiekvienos turto klasės.

O gražiausia dalis yra ši.

Praeitame įraše rašiau, jog portfelio suformavimo procesas atrodo daugiau mažiau taip: pasirenki turto klases, įvertini jų grąžą ir riziką, remiantis šiais įverčiais suformuoji portfelį.

Teoriškai skamba puikiai – praktikoje neveikia.

Nes praktikoje įvertinti įvairių turto klasių grąžą nepaprastai sunku, o riziką – neįmanoma.

Todėl portfelio formavimo procesas pasirinkus 1/N taisyklę gerokai supaprastėja, nes remiantis šia metodologija rizika ir grąža tiesiog nėra vertinama.

Jeigu nevertinti rizikos ir grąžos, bei visur investuoti po lygiai, jums atrodo naivu ir neatsakinga, tai štai – realiam pasaulyje 1/N taisyklė veikia geriau, nei kažkokie sudėtingi diversifikacijos modeliai.

Nėra taip, jog išvengdami kompleksiškumo aukojame grąžą ir didinam riziką, atvirkščiai.

Man nepaprastai patinka mintis, jog siekiant maksimalios diversifikacijos portfelis galėtų būti suformuotas iš įvairių turto klasių, į šias investuojant po lygią dalį, apskritai nevertinant galimos grąžos.

Esu įsitikinęs, jog remiantis šia filosofiją suformuotas portfelis būtų geriausiai diversifikuotas, investuotojai padarytų mažiau elgesio klaidų, o grąža galėtų maloniai nustebinti.

Kaip toks portfelis galėtų atrodyti praktikoje ?

4.2 Turto klasės ir instrumentai

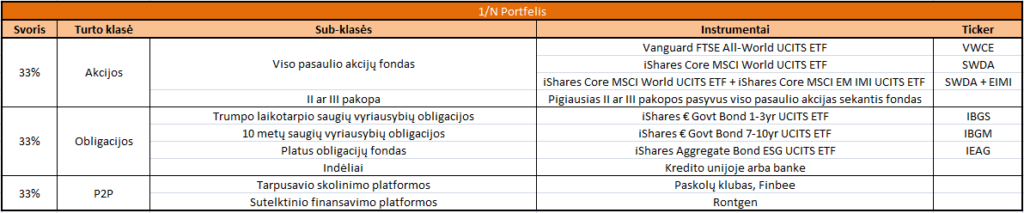

Kiek ir ar investuoti į NT – individualus ir ne visiems lengvas pasirinkimas, toliau darysiu prielaidą, jog NT turto klasė nėra įtraukiama, investuojama į akcijų, obligacijų ir P2P turto klases po 1/3 portfelio vertės.

Tačiau prie NT klausimo grįšiu vėliau.

Akcijos

Kalbant apie akcijų dalį – vienas iš puikiausių pasirinkimų tas pats kaip visada, investuoti pigų viso pasaulio akcijų rinką sekantį instrumentą.

Tačiau galėčiau sugalvoti ir dar vieną variantą.

JAV akcijos kokybiškai šiek tiek skiriasi nuo likusių išsivysčiusių regionų akcijų, bei šie abu akcijų segmentai skiriasi nuo emerging markets regionų akcijų.

Būtų galima remtis 1/N ir toliau, formuojant akcijų dalį, bei investuoti po 1/3 akcijų dalies portfelio į JAV, ex-JAV developed ir emerging market regionų akcijas.

Platesnės argumentacijos tokiai strategijai dėl vietos ir laiko stokos šiame įraše nepateiksiu, bet matau logikos tokiame pasirinkime.

Obligacijos

Su obligacijų dalimi kur kas sunkiau.

Yra gausybė obligacijų porūšių: indėliai, short/long term government bonds, aggregate bond funds, investment grade ir high yield corporate bonds.

60/40 portfelio atveju, įvairios rizikingesnės obligacijos nebuvo svarstytinas variantas, nes to portfelio logika take your risk on equity side taisyklė, jog obligacijos turi būti saugios.

1/N portfeliui ši logika nėra taikoma, nes portfelis nėra sudaromas remiantis istoriniais įvairių turto klasių, tame tarpe ir obligacijų, duomenimis.

Sudarant 1/N portfelį automatiškai nedaroma prielaida, jog akcijų grąža būtinai bus aukštesnė.

Tačiau, kalbant apie 1/N portfelį sudarančius skolos instrumentus, turbūt neįmanoma rinktis visiškai statinės turto alokacijos, bei karts nuo karto vis tiek reikės vertinti įvairių skolos instrumentų pajamingumus.

Pavyzdžiui, šiuo metu visai logiška rinktis indėlių kopėčias, nes indėlių siūloma grąža siekia apie 4,5%, kas apie procentu daugiau nei saugių vyriausybių obligacijų pajamingumas ir investment grade corporate obligacijų pajamingumas.

Žvelgiant į istorinius duomenis tie patys europietiški high yield bonds istoriškai uždirba panašiai. Pavyzdžiui, iShares € High Yield Corp Bond UCITS ETF return since inception 4,18% per metus.

Remiantis dabartiniais high yield corporate bonds pajamingumais, dabartiniais šių obligacijų spreads over same maturity safe government bonds, istoriniais duomenimis kiek iš šių spreads pavyksta gauti grąžos, o kiek netenkama dėl defaults, bei mano back on the envelope calculations, panašaus fondo į iShares € High Yield Corp Bond UCITS ETF dabar siūloma grąža vargiai viršija 4,5% indėlių siūlomą grąžą, kam tuomet papildomą riziką prisiimti ?

Gal ir galima būtų svarstyti įtraukti lietuviškų obligacijų emisijų, kurių spreads vs government bonds aukštesni, bet nesu tikras ar verta, bei tą praktiškai sunku padaryti.

Todėl sakyčiau, jog logiškiausia šiuo metu likti prie indėlių kopėčių. O jeigu ateityje pajamingumai rinkose kistų, tuomet grįžtančią kopėčių pakopą būtų galima reinvestuoti į kitokio tipo skolos instrumentus.

P2P

Su P2P, lygiai kaip su obligacijų dalimi, visiškai statinės turto alokacijos laikytis nepavyks.

Nes nuolat teks domėtis, kaip sekasi įvairioms pasirinktoms P2P platformoms, vertintų jų veiklos tęstinumo rizika.

Svarbiausia užduotis investuojant per P2P platformas – išvengti nemokių operatorių, nes tokiu atveju galima prarasti didžiąją dalį, ar net visą, investuoto kapitalo, kas visiškai nėra priimtina.

Aš vertinu, jog trys žaidėjai šiuo metu Lietuvoje yra stipriausi – Finbee, Paskolų Klubas ir Rontgen.

Taip pat suprantu žmones investuojančius į Savy, Profitus arba FinoMark, o toliau – jau dėčiau brūkšnį.

Iš likusių platformų dalis veikia black box principu ir iš esmės neįmanoma vertinti, normalus tai verslas ar ne, arba tėra nuostolingi start ups, arba su default paskolomis nesusitvarko.

Žinoma, kurias platformas rinktis, bei kelias iš jų – kiekvieno asmeninis pasirinkimas.

Mažam portfeliui pilnai užtenka ir vienos, didesniam – jau reikės diversifikuoti investicijas per kelis žaidėjus, bei, galbūt, kelis paskolų segmentus (vartojimo paskolos, NT paskolos, verslo paskolos).

Dar vienas pastebėjimas, tas mano pasirinkimas, kas yra N, jog investuoti galima į tris turto klases – akcijas, obligacijas ir P2P, yra visiškai arbitrary, atspindinti mano asmeninius įsitikinimus, o ne objektyvias tiesas.

Kitas logiškas požiūris būtų laikyti, jog P2P tėra vienas iš skolos instrumentų tipų, tuomet remiantis 1/N taisykle po 50% investuoti į akcijas ir skolos instrumentus.

P2P šiuo atveju sudarytų kažkokią tai dalį skolos instrumentų alokacijos, kartu su obligacijomis, indėliais ir panašiai.

4.3 Istoriniai rezultatai ir rizika, bei tikėtina grąža ateityje

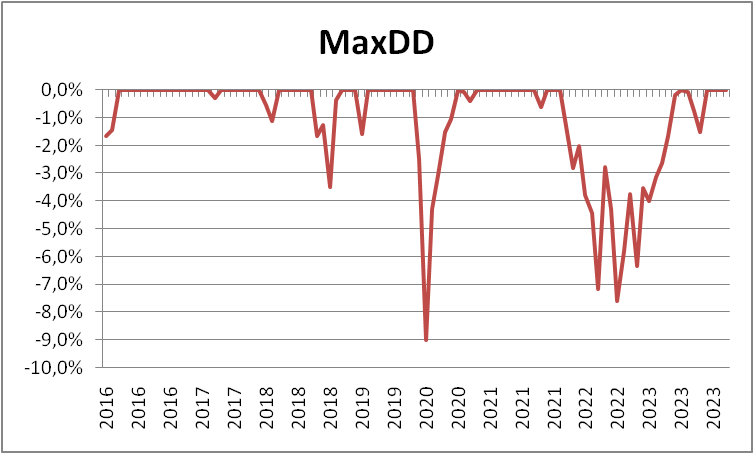

Pirmosios P2P platformos Lietuvoje atsirado vos 2015 metais, todėl neįmanoma pateikti kažkokių ilgo laikotarpio 1/N portfelio backtest duomenų.

Pabandžiau suskaičiuoti, kiek toks portfelis būtų uždirbęs, remiantis tokiomis prielaidomis.

1/3 investuota į viso pasaulio akcijų fondą (VWCE ETF), 1/3 portfelio investuota į tris obligacijų fondus po lygiai – (i) 7-10 m. trukmės euro zonos vyriausybių obligacijas (IBGM ETF), (ii) short term corporate bonds (IEAC ETF), (iii) high yield bonds (IHYG ETF), bei 1/3 investuota į P2P platformas.

Skaičiuojant P2P grąža rėmiausi prielaidą, jog šis instrumentas uždirbs 10% metinę grąžą, arba 0,27% per mėnesį.

Viso portfelio rezultatai atrodytų štai kaip:

Nuo 2016 metų pradžios uždirba 7,09% metinė grąža, o didžiausias kritimas nuo piko vos -9%.

Žinoma, trumpesnio nei dešimtmečio backtest duomenys tėra triukšmas.

Visgi, šis laikotarpis apima akcijų kritimą per Covid epidemiją 2020 metų pirmoje pusėje, bei obligacijų crashą 2022 metais, kuomet sparčiai kilo palūkanų normos.

Esmė, kurią noriu atskleisti, šis portfelis yra nepaprastai tvirtas, atlaikantis įvairius rinkų sukrėtimus be reikšmingų portfelio vertės svyravimų.

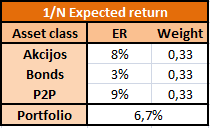

Tikėtina grąža ateityje

Ko būtų galima tikėtis ateityje ?

Remiantis prielaida, jog akcijos ateityje uždirbs 8%, obligacijos 3%, o P2P 9%, toks portfelis uždirbtų apie 6,7% per metus.

Renkantis indėlių kopėčias, bent jau dabartinėje situacijoje, kuomet indėlių palūkanos siekia 4,5%, tikėtina grąža būtų šiek tiek aukštesnė, apie 7,2%

Rizikos

Silpniausia šio portfelio vieta akivaizdi – P2P.

Nes juk grąžos skaičiavimuose darau prielaidą, jog P2P grąža yra stabili, 9-10%, bei nepatiria jokių vertės svyravimų.

Iš esmės šį prielaida atitinka tokių sėkmingų platformų kaip Finbee, Paskolų Klubas arba Rontgen istorinius rezultatus, tačiau, kaip pasakytų koks nors sunkumus patiriančios Estateguru platformos klientas, arba jau bankrutavusios Lenndy platformos vartotojas – debiliška prielaida.

Ateityje visko gali būti, štai kodėl aš pats stengiuosi atidžiai sekti savo pasirinktas platformas, bei kruopščiai šių operatorių rizikas vertinti.

Galiausiai – P2P turto klasė jauna, nenusistovėjusi, neištestuota, bei po dešimt metų šios iš vis gali nebelikti.

5. Įvairios kitos statinės alokacijos

Dar kartą apie tą patį – “geriausio” pasirinkimo nėra, nes kiekvienas pasirinkimas atspindi šį sprendimą atlikusio asmens subjektyvius įsitikinimus, o ne objektyvią tikrovę – objektyviai geriausio pasirinkimo nėra.

Natūralu, jog be 100% akcijų, 60% akcijų ir 40% obligacijų, ar 1/3 akcijų + 1/3 obligacijų + 1/3 P2P, yra gausybė kitų galimų variantų, kažkam portfelis sudarytas vien tik iš indėlių banke geriausias pasirinkimas.

Lygiai taip pat “logiškai” galima pasirinkti tokias turto alokacijas, kaip 70/30 arba 80/20, ar dar kažką.

Bei kas yra tas 20% ar 30% – spręsti kiekvienam pačiam.

Vienas iš logiškų pasirinkimų būtų investuoti, pavyzdžiui, 70% į viso pasaulio akcijas sekantį fondą, o likusius 30% padalinti tarp indėlių ir P2P per pusę.

Nes, nors aš laikau P2P skirtinga turto klase, nes lyginant P2P su įprastomis obligacijomis rizikos kokybiškai skiriasi (ypač skolinant fiziniams asmenims per vartojimo paskolas), visgi, šį instrumentą galima traktuoti tiesiog kaip dar vienu skolos instrumentu.

Taigi, tokios 70/30 strategijos logika, jog 70% skiriama aukščiausia grąža pasižyminčiai turto klasei, akcijoms, o likusi 30% dalis, remiantis 1/N taisyklę, padalijama tarp įvairių skolos instrumentų, pavyzdžiui, tarp indėlių ir P2P.

Apibendrinant, nėra vieno gero pasirinkimo, bet svarbu, jog pasirinkimai būtų nuoseklūs ir logiški:

- 60/40 portfelis formuojamas vadovaujantis logika, jog remiantis istoriniais duomenimis rizika prisiimama 60% akcijų pusėje, o 40% skiriama saugiausiems įmanomiems pasirinkimams.

- 100% akcijų portfelio logika – investuoti į tą turto klasę, kur tikėtina grąža didžiausia, bei nelaikant obligacijų turto klasės grąžos pakankama, o diversifikacinių savybių svarbiomis.

- 1/N portfelis sudaromas remiantis prielaida, jog istoriniai duomenys nepatikimi, ateities neatspėsi, todėl galimos grąžos ir rizikų įvertinti neįmanoma, bei aklas diversifikavimas, investavimas po lygią dalį į visas turto klases, geriausias pasirinkimas.

- Arba remiantis istoriniais duomenimis, tikėtina ateities grąža, 1/N arba kitomis diversifikacijos taisyklėmis, pasirenkama bet kuri kita tinkanti ir patinkanti turto alokacija.

Tačiau viena kas bendra visoms šioms taisyklėms – visos jos statinės, bei pasirinktos portfelio turto alokacijos laikomasi nepriklausomai nuo rinkos pokyčių.

6. Dinaminė turto alokacija

Statinė turto alokacija yra viena iš galimybių, bet yra ir priešingybė – dinaminė turto alokacijos strategija.

Statinėje turto alokacijoje, remiantis istoriniais duomenimis, ilgam laikui sudaromas nekintantis portfelis, kuris laikui bėgant nėra peržiūrimas ir keičiamas.

Dinaminėje turto alokacijoje, remiantis istoriniais duomenimis, dabartine situacija rinkose, bei asmeniniais spėjimais apie ateitį, dažniau arba rečiau atliekamos portfelio pozicijų modifikacijos.

Kuomet manoma, jog tam tikrų turto klasių tikėtina grąža ateityje nėra didelė, šių turto klasių svoris portfelyje mažinamas, arba atsisakoma iš viso.

Bei atvirkščiai, kuomet kurios nors turto klasės ar instrumento tikėtina grąža yra aukšta, arba istoriškai lyginant su ja pačia, arba reliatyviai su kitomis turto klasėmis – ši turto klasė įtraukiama, arba svoris didinamas.

Dinaminė turto alokacija iš esmės yra medium and long term market timing.

Tokiu būdu nėra bandoma prognozuoti, kas nutiks artimiausiais metais ar dvejais, bet bandoma atspėti ilgesnio laikotarpio aktyvų kainų pokyčius (dažniausiai reliatyviai vienas kitam, bet ne absoliučiai).

O štai short term kainų spėliojimas jau būtų visiškas spekuliavimas, kas nėra šio straipsnio tema.

Ar tokia dinaminė turto alokacijos strategija veikia ? Kartais. Dažniausia – ne.

Bene pagrindinis shopas Lietuvoje užsiimantis kažkuo panašaus yra Synergy Finance, galima pabrowsinti jų puslapį, arba mano įrašą Lietuviškųjų “profesionalių” investuotojų rezultatai, bei patikrinti jų rezultatus – bet kuri statinė turto alokacijos strategija beatina dauguma jų fondų.

Tarp dinaminę turto alokaciją taikančių fondų patenka ir visi aktyviai valdomi fondai, kurie turi mandatą keisti obligacijų ir akcijų svorį portfelyje. Tarp tokių fondų aš irgi nežinau nei vieno, kuris beatintu bent kokį pasyvų statinį benchmark.

Todėl pirmasis dalykas, kurį vertėtų suprasti apie dinaminę turto alokaciją – ši kur kas geriau skamba on paper, ypač reklaminiuose lankstinukuose, nei veikia praktikoje.

Dinaminė turto alokacija turi savo pliusų ir trūkumų.

Didžiausias trūkumas – strategija neveikia akcijų rinkose, ypač, kuomet bandoma iš akcijų į obligacijas šokinėti, apie tai plačiau rašiau praeitame įraše.

Tačiau yra ir pliusų, tokia strategija kur kas geriau veikia vertinant skolos instrumentų, tokių kaip P2P ar obligacijos, svorį ir vietą portfelyje.

Pavyzdžiui, keliais metais atgal, kuomet ilgo laikotarpio obligacijų pajamingumas buvo neigiamas, tapo nepaprastai sunku remiantis dinamine turto alokacija šių įtraukimą į investicinį portfelį pateisinti.

Kuomet įsigyji vertybinių popierių su neigiamu pajamingumu, ko gi tikiesi ? Kad palūkanos dar labiau kris ir uždirbsi iš kapitalo prieaugio ? Kažkoks absurdas.

Reikėjo arba trumpinti obligacijų periodą, arba šių svorį portfelyje.

Tie kas rėmėsi statine turto alokacija, pavyzdžiui, į obligacijas investuojantys lietuviški II pakopos pensijų fondai, ir toliau laikė įvairias ilgo laikotarpio obligacijas su neigiama palūkanų norma.

Aišku, žvelgiant atgal, jau žinant kas nutiko, visada lengva pamokslauti, ką reikėjo daryti.

Bet yra ganėtinai mažai sėkmės pavyzdžių, kuomet remiantis dinamine turto alokacija, kokie nors fondai ar žymūs investuotojais sugeba nuolatos ir nuosekliai atspėti, kada verta turėti didelę dali akcijų portfelyje, o kuomet mažą.

Bei kurio regiono akcijas pirkti ir kada.

6.1 Nuo kažkur atsispirti ir judėti lėtai

Net ir pasirinkus vadovautis dinamine turto alokacija, vis tiek pradžios taškas, tikėtina, bus kažkokia statinė turto alokacija, kurios svoriai laikui bėgant būtų keičiami, jog atitiktų investuotojo to momento įsitikinimus, apie įvairių turto klasių ateities tikėtiną grąžą.

Pavyzdžiui, pradedi nuo 80/20, 70/30 ar 60/40, bei įtrauki daugiau obligacijų, kuomet vertini, jog akcijų tikėtina grąža žema, arba obligacijų grąža patraukli, bei panašiai.

Taip pat, jeigu kas nors nusprendžia investuoti remiantis dinamine turto alokacija, tai dar nereiškia, jog penkis kartus per metus reikės kažką keisti, veikiau kartą per penkis metus.

Įvairių turto klasių expected returns dažnai reikšmingai nekinta.

Niekada nebus taip, jog pradedi sausį su 100% stocks, tuomet kovą metiesi į obligacijas, o vasarai butuką Palangoje įsigyji, kurį rudeniop parduodi ir stovi P2P.

Na, žinoma, taip daryti techniškai niekas nedraudžia, tik rezultatas bus, jog po tokių metų, investavimo studijas iškeisi į užimtumo tarnybos siūlomų galimybių studijas.

6.2 Kartais rinkos tikrai yra neracionalios

Didžiausias pažadas, kuriuo dinaminė turto alokacija vilioja rinkos naujokus ir senus vilkus, gi rinkos tikrai ne visada racionalios !

Gi kuomet rinkos per daug brangios, reikia iš čia bėgti, argi ne ?

Štai citata iš naujausio GMO laiško, parašyto žymiojo akcijų rinkų grąžų prognozuotojo Jeremy Grantham:

As for the U.S. market in general, there has never been a sustained rally starting from a 34 Shiller P/E. The only bull markets that continued up from levels like this were the last 18 months in Japan until 1989, and the U.S. tech bubble of 1998 and 1999, and we know how those ended.

Jeremy Grantham

Išvada, dabar JAV akcijos brangios, bėk iš čia, investuok kitur.

Tačiau praeitame įraše aš skyriau nemažai dėmesio šiai temai, bei to paties Jeremy Grantham kitų periodų spėjimams, kuomet tą patį jis sakė apie JAV akcijas jau prieš dešimtmetį, bei šį pastarąjį dešimtmetį JAV akcijų rinkų grąža vis tiek buvo aukščiausia.

Rinkos yra nepaprastai išmintingos, bei jų beveik neįmanoma “aplošti”, beveik niekada.

Tačiau visai įmanoma, jog per labai ilgą investavimo karjerą pasitaikys koks vienas ar du periodai, kuomet tam tikrų turto klasių tikėtina grąža bus nepateisinamai aukšta ar žema, dėka neracionalaus rinkos žaidėjų elgesio.

Howard Marks mėgsta sakyti, jog rinkos yra cikliškos, veikia švytuoklės principu, nuo pesimizmo iki euforijos, nuo aukštos grąžos iki žemos.

Galbūt, jei labai pasiseks, taikant dinaminę turto alokaciją kartą gyvenime pasiseks gerą sprendimą priimti.

6.3 Reikia gerokai daugiau žinių

Dinaminei alokacijai reikia dviejų dalykų – žinių ir laiko.

Nors judesiai nebus dažnai, bet neišvengiamai, tam reikės skirti pastangų.

Darbo daug, o įdėtas darbas sėkmės negarantuoja.

Veikiau atvirkščiai, daugiau bus padaryta elgesio klaidų, bei, tikėtina, galutiniam rezultate vis tiek atsiliksi nuo “kvailos” ir “naivios” statinės turto alokacijos.

6.4 Mano paties strategija

Ironiška, jog nepaisant to, jog mano nuomonė apie dinaminę turto alokaciją nepaprastai kritiška, bet tai mano paties asmeninis pasirinkimas.

Mano paties portfelis panašiausias į 70/30 strategiją, kuomet 70% dalis investuojama į akcijas, o 30% į skolos vertybinius popierius.

Šie svoriai nesmarkiai laikas nuo laiko kinta, bet jau seniai laikosi 70/30 – 80/20 intervale.

Akcijos

Kaip esu rašęs Nenugalimos JAV akcijos aš skeptiškas JAV akcijų atžvilgiu, manau, mažai tikėtina, jog per artimiausius 10 metų jų grąža viršys 10% per metus, šios tiesiog per brangios.

Per daug visi rinkos dalyviai įsitikinę JAV akcijų rinkos išskirtinumu, bei istoriškai, kuomet visų rinkos dalyvių nuomonė tokia pati, jog tam tikra vertybinių popierių rūšis yra nepalyginamai geresnė nei kitos, šie vertybiniai popieriai tampa pervertinta, jų tikėtina ateities grąža mažesnė už istorinį vidurkį.

Bet tai niekaip negarantuoja, jog jeigu JAV akcijoms nesiseks, kitų rinkų akcijoms seksis geriau.

Kitaip tariant, jeigu JAV akcijos per artimiausius 10 metų uždirbs 5% per metus, tai nereiškia, jog kokių nors emerging markets rezultatas bus aukštesnis, arba iš viso teigiamas.

Mano atsargumas JAV akcijų rinkų atžvilgiu remiasi strategija, jog aš nenoriu, jog didelė mano portfelio dalis būtų susieta su pačia brangiausia turto klase, nes istoriškas – kas brangu, to ateities grąža menkiausia.

Žvelgiant į sequence of return risk, ši irgi didžiausia tuomet, kada akcijų vertės rodikliai aukščiausi.

Apibendrinant akcijas, nemanau jog JAV akcijų rinka patirs kažkokį krachą ar staigų nuosmukį, nei aš nei niekas kitas tokių dalykų nežino ir prognozuoti nesugeba, bet yra nemaža tikimybė, jog ateinančio dešimtmečio rezultatas bus arčiau 0-5%, nors 5-10% irgi visai įmanoma.

Bet uždirbti JAV akcijose 10-15%, per artimiausia dešimtmetį – nemanau, jog realus scenarijus.

Tuomet, net jeigu JAV akcijų tikėtina grąža šiuo metu 5-10%, kitų regionų akcijų ar P2P tikėtina grąža panaši. O jeigu 0-5% intervale, kitų regionų – aukštesnė.

Kam, tokiu atveju, man prisiimti vienos šalies, vienos valiutos, brangiausios rinkos rizikas ?

Štai kokia mano logika akcijų klausimu, tik nebūtinai ši kada nors pasitvirtins, bei visai realus scenarijus, jog JAV akcijų rinkos ir toliau lenks likusias, yra argumentų ir tokiam požiūriui.

Galiausiai, mano skeptiškas požiūris į JAV akcijas nereiškia, jog visiškai šių esu atsisakęs. Tiesiog JAV akcijos mano akcijų portfelyje sudaro mažesnį svorį, nei jų yra pasaulio akcijų indekse.

Skolos instrumentai

Likusi 30% mano portfelio portfelio dalis padalinta tarp saugių skolos instrumentų ir P2P.

Kažkada turėjau ir tam tikrų obligacijų fondų, bet jau keleri metai, rodos nuo 2018 metų, šių atsisakęs ir viską permetęs į indėlių kopėčias.

P2P alokacijoje renkuosi tokias platformas kaip Finbee, Paskolų klubą, ir šiais metais išbandžiau Rontgen.

Seniau esu bandęs Estateguru, HeavyFinance, bet iš šių P2P žaidėjų šiuo metu pasitraukinėju.

Dar turiu smulkų testinį portfelį Savy, kurio panaikinti neketinu, bet ir nedidinu, likusios dvi tarpusavio skolinimo platformos man atrodo patikimesnės.

Taipogi turiu mažiau nei 1% portfelio investavęs į lietuviškų obligacijų emisijas, bei apie ~1% kripto.

Tačiau iš abiejų šių turto klasių uždirbti neketinu, veikiau noriu susipažinti, tuomet jeigu ateityje matyčiau perspektyvų, galėčiau rimtesnę portfelio dalį alokuoti.

Daug vargo – nebūtinai yra naudos

Vertinant mano pasirinkimus svarbu suprasti, jog čia vieno atsitiktinio blogerio nuomonė, kuria tikrai nerekomenduočiau pasikliauti.

Kaip sakiau, dauguma dinaminių turto alokacijų ir šiomis besivadovaujančių rinkos praktikų atsilieka nuo statinių strategijų rezultatų.

Tokia ir yra dinaminio portfelio realybė – darbo daug, bet nėra jokios garantijos, jog netgi paprastutį 60/40 statinį portfelį aplenksi.

Bet, kaip jau ne kartą sakiau, portfelio turto alokacijos strategijos pasirinkimas yra absoliučiai asmeninis reikalas, geriausias pasirinkimas tas, kuris patinka, su kuriuo miegot ramiai gali.

7. NT rolė portfelyje

Nekartą minėjau, jog, mano nuomone, yra keturios investicinės turto klasės – akcijos, obligacijos, P2P ir NT.

NT, tam tikrai atvejais, fenomenaliai gera turto klasė, o konkrečiai – infliaciniais periodais, nes niekas kitas taip puikia nediversifikuoja portfelio, kuomet kainos šalyje sparčiai kyla.

Tokiais atvejais akcijų vertė krenta, obligacijų muša dugną, o NT yra vienintelis tikras inflation-hedge, niekas kitas neužtikrina tokių stabilių real long term returns, kaip nuomojamas NT.

Bet čia svarbu suprasti, kuomet šneku apie NT, šneku apie NT objektą, kuris yra išnuomotas ir generuoja nuomos pajamas. Plačiai apie šią turto klasę rašęs ne kartą.

Bet NT turi ir reikšmingų trukumų, tarp kurių svarbiausi – beveik neįmanoma šios turto klasės įtraukti į smulkų portfelį, bei ne visiems norisi knistis su realiais objektais, jų administravimu ir priežiūra.

Todėl įtraukti NT ar ne į savo portfelį – kiekvieno preferencijų ir aplinkybių lemiamas asmeninis apsisprendimas.

Tačiau svarbu suprasti, jog kompromisų čia nėra.

Įtraukti NT į savo portfelį reiškia, jog realiai reikia pirkti ir nuomoti tam tikrą objektą.

Visokios sutelktinio finansavimo NT platformos, REITs ir kiti NT fondai, dažniausiai, mažai bendra turi su NT, elgiasi kaip akcijos ar skolos instrumentai, bei dėl šių priežasčių portfelio papildomai nediversifikuoja.

Kitas trūkumas, jog vertinant NT tikėtiną grąžą ateityje, remiantis dabartinėmis aplinkybėmis, NT Lietuvoje irgi nespindi, mano skaičiavimus galite rasti čia.

8. Start Small, Grow Big

Dažnai matau internetuose ir facebook pasimetusius žmones klausiančius – kur man investuoti.

Vieni nori investuoti smulkią sumą kiekvieną mėnesį, o kiti – jau turi šimtą ar kelis šimtus tūkstančių eurų, bei neapsisprendžia, ką man dabar daryti.

Abiem pradedančių investuotojų kategorijoms tinka šis patarimas – start small, grow big.

Nesvarbu kokia suma pradėsi – bet pradėti reikia nuo nedidelių, tau asmeniškai, sumų, nes niekas negimė gabiu investuotoju, bei dauguma pirmąsias savo investicijas sudegina.

Beveik neįmanoma, jog kažkas staiga praturtėjęs, imtų ir sėkmingai investuotų didžiulę sumą, pavyzdžiui, iš niekur gautą 1 mln. eurų.

Todėl geriausia strategija yra pradėti anksti, mažomis sumomis, bei patirtį ir žinias kaupti.

O jei pasisekė čia ir dabar turėti rimtesnį kapitalą, šį pirmiausia investuoti į mažiau svyruojančias turto klases, tokias kaip indėliai, saugios trumpalaikės obligacijos ar P2P (tam tikrais atvejais), o su akcijomis ir NT elgtis atsargiau.

Didžiulis akcijų volatilumas lemia, jog čia mažai kam sekasi gerų rezultatų pasiekti, per daug pridaroma elgesio klaidų.

NT irgi tik paviršutiniškai lengva aukštą grąža pasiekti, nebent dėl dumb luck, kai pataikai ant NT kainų augimo laikotarpio.

Šias turto klases reikia bandyti ir mokytis po truputėlį, o jų svorį portfelyje auginti palaipsniui.

9. Kas vienam tinka, kitam nebūtinai patinka

Investicinis portfelis – kaip antra pusė gyvenime, kartu eisi miegoti, gyvensi laimėje ir nelaimėje.

Kur kas svarbiau ne tai, jog savo pasirinkimu prieš kitus galėtum pasipuikuoti, o jog tyloje ir vienatvėje kartu puikiai sutartumėte.

Žmonės skiriasi, skiriasi jų būdo savybės, pomėgiai, tikslai ir norai.

Visa tai turi atspindėti ir pasirinkta investavimo strategija, kiekvienam kas pačiam tinka, kiekvienam, kas asmeniškai patinka.

Kitu atveju investavimas iš ilgalaikio proceso virs trumpalaikiu tradinimu, elgesio klaidomis ir nuostoliais.

Kita šio asmeniškumo pusė – būtina save pažinti, bei įvertinti savo tikruosius tikslus ir investavimo motyvus, suprasti asmenines galimybes.

Ką iš tiesų pats veiki finansų rinkose ?

Šia tema plačiai rašiau Investavimo psichologija (1 dalis): emocijos ir kitos bėdos.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Dėkui už įrašą! Norintiems giliau gilintis į portfelių temą, turiu rekomendaciją:

https://portfoliocharts.com/

Sveiki. Jums knygas rašyti, uždirbsite. Dauguma pinigus uždirba, retas užinvestuoja. NT sakyčiau pirma investicija, kurioje gyveni – sutaupai nuomą, arba sumoki sau, čia psichologija. Ne vienas keldamasis į antrąjį būstą pirmąjį pasilieka kaip nuomos pajamas generuojantį. Man taip ramiau, nors mėgsu išvykti, bet noriu turėti savo uostą. Aš lyg esu savu entuziastas, bet atvirai tai vynioju meškeres iš viso šito. Manau geriausia praeityje, palūkanos krenta, norinčių investuoti daugėja. Kai apie investicijas pradeda kalbėti taksistai… Tikrai patinka skaityti visokiis žanrus, pats manau apie pajūčius, nuojautas, emocijas ir būsenas rašau, greičiau sau nei kitiems. O Jūs toks tikslus, ir peimistiškas, nors gal skeptiškas? Šokinėjant prie straipsnio – kaip grąžą veikia nusiėmimo laikotarpis? Labai daug priklausys nuo laikotarpio, nei nuo investicijų kokybės? Aplinka amžina, o investuotojai laikini, ent jau investicijų aplinkos atžvilgiu. Savęs išvis neįsivaizduoju nusiėmimo ir investicijų suvartojimo procese, jei kataklizmai neužpuls. Kaip kolekcionavimas – nes tai smagu. Iki mirties.

SAVY ne savu

Skeptiškas realistas ? Sunku pasakyti.

Nesu tikras, kad suprantu klausimą, apie tai kaip grąžą veikia nusiėmimo laikotarpis.

Tad nežinau ar šis atsakymas bus į temą.

Kuomet investuojama ir nenusiimama lėšų, jeigu per dešimt metų kokios akcijos uždirba ~10%, tai ir tavo grąža po dešimt metų bus tokia pati.

Jeigu 4% per metus nusiimti, tai nebūtinai galutinis rezultatas bus 6% per metus portfelio prieaugis, nes jeigu portfelio vertė pradžioje smarkiai smuks, bei vėliau stipriai augs, tuomet jeigu smukus dalį portfelio pravaldyti, galutinis rezultatas bus ženkliai mažesnis nei 6% per metus grąža.

Visų pirma, nuoširdus ačiū už tokį kokybišką turinį. Nepaprastai įdomūs ir išdirbti deep dive’ai. Skaitau ir jaučiu, kad darausi protingesnis (beje, už tokį turinį tikrai ne gėda būtų imti solidų honorarą per visokius patreon ir pan. – nes tai juk gale gale padeda žmonėmis uždirbti).

Žinau, kad čia ne pageidavimų koncertas, bet – kada nors būtų velniškai smalsu autoriaus nuomonė (o gal ir hands-on asmeninė patirtis) apie nuo pernai metų suaktyvėjusias lietuviškų įmonių obligacijas. Esant patraukliom pal. normom ir tiek daug emitentų, tai tapo labai įdomus produktas. Bet kažkiek jaučiu trūkumą info, ypač pradedantiesiems dėl jų atsirinkimo – ypač ten, kur prasideda specifiniai terminai – pirminis, antrinis įkeitimas, subordinacija, ir ką tai praktiškai reiškia, kokia riziką tai neša praktiškai, kokie LTC ar LTV rodikliai turėtų būti priimtini vidutiniam investuotojui ir pan. Manau, situacija kažkiek panaši su autoriaus aprašyta P2P platformų ypatybe – kol nėra plačiai nuskambėjusio defaulto, tol visi tik iš popieriaus turi įsivaizdavimą, kas būtų, jeigu būtų. Na, nebent Plusplus atvejis duoda kažkokių indikacijų, ar kiek įtemptesnė IntegreTrans situacija. Labai įdomi ir aktuali temai, sakyčiau.

Jei kas randa naudos – smagu ir to užtenka. Iš savo pusės man nėra prasmės bandyti monetizuoti turinį, nes, tiesa sakant, norinčių mokėti būtų mažesnis skaičius nei sveikas žmogus turi pirštų.

Kalbant apie obligacijas, šiuo metu neturiu pakankamai žinių ir patirties, jog detaliai ir išsamiai šiuos klaidumus galėčiau komentuoti. Bet karts nuo karto sudalyvauju vienoje kitoje emisijoje, laikui bėgant žinios ir patirtis kaupsis, tada ir pasidalinsiu.

Nežinau ar tenka paskaityti, bet yra nuostabus naujienlaiškis šia tema, bemybond, kuriame dalis išsakytų temų apie obligacijas buvo paliestos, jeigu nesate šio naujienlaiškio prenumeravęs seniau, bent kai kurių turinį galite rasti bemybond linkedin paskyroje.

Sveiki! Dėkui už įžvalgas. Turiu keletą klausimų:

1. Ar investuojant į EIMI ETF (emerging markets) arba SJPA ETF (Japan) nėra kokių papildomų mokesčių? Pvz., dvigubas dividendų apmokestinimas (valstybėse, kuriose veikia ETFo įmonės ir papildomai LT). Arba kažkokių papildomų mokesčių dėl to, kad perkama per LSEETF (kaip suprantu, Londono akcijų biržą).

2. Kodėl neinvestuojate į JAV valstybines obligacijas (tiesiogiai ar per ETF)?

3. Ką manote apie WSML (iShares MSCI World Small Cap UCITS ETF)? Šiuo metu P/E apie 15, kas yra ženkliai mažiau nei pvz. VWCE (FTSE All-World UCITS ETF) 20 P/E.

4. Gal galite paminėti pavyzdį developed markets ex US ETF, kurį būtų galima pirkti per Interactive Brokers?

Sveiki.

1. Yra taip vadinamas “foreign withholding tax” (kartais vadinamas “level 1 withholding tax”).

Kas tai yra rašiau įraše https://buliausanatomija.lt/etf-apzvalga/.

Grubiai, perkant Airiškus ETF, apie ~10% dividendų prarandama dėl šios priežasties, o nuo likusios gautos sumos dar reikės sumokėti 15% GPM.

LSE birža lyg ir turi kažkokių papildomų mokesčių kai perkamos pavienės akcijos, bet šie nėra taikomi ETF’ams.

2. Valstybės obligacijos (arba indėliai) mano portfelyje skirti saugumui užtikrinti, svyravimams sumažinti. Tokioms investicijoms nerekomenduojama prisiimti valiutos rizikos. O kas jeigu USD per metus kris -15% ?

Aš laikausi filosofijos “take your risk on equity side”. Apie tai rašiau: https://buliausanatomija.lt/obligacijos-2-dalis-kam-jos-reikalingos/

3. Ankščiau buvo manoma, jog small caps turi tendenciją outperforminti large caps, paskutinių tyrimų duomenimis – tokios tendencijos nėra (nors per daug atidžiai šių tyrimų nesu skaitęs, esu tik kitus autoritetingus šaltinius girdėjęs apie tai šnekant).

O faktas, jog small caps pigesnės, neleidžia teigti, jog šios kompanijos uždirbs daugiau. Gal tai tiesiog prastos kompanijos, todėl ir pigios ?

Bet visaip gali būti, tikrai gali būti, kad paims ir per ateinančius dešimt metų small caps grąža bus ženkliai geresnė.

Visgi, aš pats nesugebėčiau tokios strategijos laikytis, nes vien galimybė, jog taip gali būti, man nėra pakankama argumentaciją, small caps pirkti. Nes gali būti ir priešingai.

4. Populiariausi pasaulyje ex-US ETFs yra registruoti JAV, bet dėl Europinio reguliavimo europiečiams jų įsigyti negalima (nebent turi profesionalaus investuotojo statusą Interactive brokers, arba perki per options).

Europoje toks instrumentas nėra populiarus.

Yra vienintelis, kurį žinau, tai: Xtrackers MSCI World ex USA UCITS ETF.

Tai tai nepaprastai smulkus ETFas.