Dažnai sakoma, jog vienas geriausių investicinių instrumentų, asmeniui taupančiam pensijai ar šiaip ilgam laikui, yra visą pasaulio akcijų rinką sekantis pigus ir pasyvus fondas.

Aš esu didelis tokio investavimo fanas, bei šį savo požiūrį esu plačiai pristatęs senesniuose įrašuose (Investavimo į akcijas pradžiamokslis 1 dalis ir 2 dalis).

Tačiau dažnai investuotojai Lietuvoje viliojami taupyti ateičiai, ypač pensiniam amžiui, pasinaudojant kitais instrumentais – tokiais kaip pensijų sistemos II ar III pakopos.

Jau ne kartą rašiau tokie lietuviški instrumentai (II pakopos pensijų fondų rezultatai; Lietuviškųjų “profesionalių” investuotojų rezultatai), žvelgiant į jų pasiektus istorinius rezultatus, ženkliai atsilieka nuo viso pasaulio akcijų rinką sekančio pigaus ETF.

Tačiau investavimas į ETF neturi mokestinių lengvatų, o II ir III pakopos fondai, tuo tarpu, plačiai įvairiomis lengvatomis apdovanoti.

Tačiau II ir III pakopų fondai turi ne tik vieną bėda, tai jog jų rezultatai ženkliai prastesni nei rinkos vidurkis – pirkdamas šiuos instrumentus gauni visą puokštę rizikų, kurių neturi ETF.

Apie šias rizikas plačiai rašiau pirmoje dalyje apie pensijų sistemą Lietuvoje.

Atsižvelgiant į visą šią informaciją, mokestines lengvatas, kurios daro II ir III pakopos instrumentus patrauklesniais, bei rizikas, kurios šiuos instrumentus neigiamai įtakoja, ką geriau rinktis asmeniui, norinčiam ilgam laikui investuoti į akcijų rinką ?

Viso pasaulio akcijų rinką sekantį ETF ar maksimalios rizikos į akcijas investuojančius II ir III pakopos pensijų fondus ?

Šiuo įrašu pristatysiu savo skaičiavimus ir nuomone, kuomet geriau rinktis ETF, o kada, remiantis tam tikromis prielaidomis, galima svarstyti II ir III pakopą.

Pabandysiu įvertinti, kaip geriau taupyti lėšas senatvei, rinktis mokestinėmis lengvatomis gausiai apdovanotas II ir III pensijų sistemos pakopas, ar geriau kaupti savarankiškai, investuojant į viso pasaulio akcijas sekantį ETF ?

1. Instrumentai ir prielaidos

Aš lyginsiu tik akcijų instrumentus – viso pasaulio akcijų rinką sekantį ETF vs II/III pakopos maksimalios rizikos fondų tikėtiną rezultatą.

Tokį mano pasirinkimą lemia faktas, jog didžiąją dalį grąžos istoriškai generuoja būtent akcijų rinka, o saugios obligacijos (ypač dabar), nors irgi leidžia šiek tiek uždirbti, visgi, esamu istoriniu momentu labiau atlieka portfelio diversifikavimo ir vertės svyravimų sumažinimo funkciją.

Iš esmės – jeigu taupai 10-30 metų į priekį, neketini lėšų panaudoti artimiausią dešimtmetį, obligacijų reikia tiek, jog sumažintum portfelio vertės volatilumą iki sau priimtino lygio.

Bet grąžą uždirbs, tikėtina, būtent akcijų portfelio dalis, todėl vertinant, kurie instrumentai geriausi investuojant ilgam laikotarpiui, nagrinėsiu vien tik akcijų instrumentus.

Yra daugybe atvejų ir scenarijų, kuomet toks supaprastinimas, mesk viską į akcijų rinką, yra neteisingas, bet šis straipsnis tiesiog ne apie tai.

Tema, kaip sukonstruoti portfelį iš įvairių turto klasių, ketinu pasisakyti artimiausiu metu, bet šiuo atveju, kalbant apie ETF vs II/III pakopos fondus, aš noriu panagrinėti klausimą, kurį instrumentą geriau rinktis investuojant į akcijų rinką.

Nes II/III pakopos fondai gali būti viso investicinio portfelio dalis, sudaryto iš įvairių turto klasių.

1.1 Lyginsiu II ir III pakopos pensijų fondus su ETF

Šiame straipsnyje lyginsiu tris instrumentų grupes:

- Viso pasaulio akcijų rinką sekantis ETF;

- Maksimalios rizikos II pakopos pensijų fondai;

- Vidutinis bet kurio rinkos žaidėjo II pakopos fondas;

- Goindex fondas.

- Maksimalios rizikos III pakopos pensijų fondai.

- Vidutinis bet kurio rinkos žaidėjo III pakopos fondas;

- Goindex fondas.

Kaip visada, norint suprasti kieno skaičiavimus, būtina suprasti ir to asmens įsitikinimus.

Vienas iš pagrindinių mano įsitikinimų apie akcijų rinką ir į šią turto klasę investuojančius fondus – aktyvus investavimas neveikia, bei aktyvūs fondų valdytojai beveik garantuotai atsilieka nuo rinkos vidurkio.

Kitaip tariant, jeigu pasaulio akcijų rinka uždirbs vidutiniškai 8% per metus, tai beveik neįmanoma, jog II ar III pakopos pensijų fondai šias lubas pramuš ir rezultatą viršys.

Aš esu plačiai argumentavęs faktą, jog visi profesionalūs fondų valdytojai, Lietuvoje ir pasaulyje, atsilieka nuo pasaulio akcijų rinkų vidurkio.

Šią mano argumentaciją galite rasti įrašuose: II pakopos pensijų fondų rezultatai, Lietuviškųjų “profesionalių” investuotojų rezultatai, Investavimo į akcijas pradžiamokslis (1 dalis) ir Investavimo į akcijas pradžiamokslis (2 dalis): Pasyvus investavimas.

Šis mano įsitikinimas, jog rinkų vidurkio aplenkti neįmanoma nepriklausomai nuo pasirinkto instrumento, lemia, jog akcijų rinkų vidurkis yra lubos, kurių pramušti neįmanoma.

1.2 ETF uždirbs 8%

Kadangi aktyviu investavimu netikiu, esminė mano prielaida – aukščiausią grąžą uždirbs pasyvus viso pasaulio akcijas sekantis ETF, o II ir III pakopos pensijų fondai nuo šio rezultato atsiliks.

Toks atsilikimas fiksuojamas ir praktikoje, remiantis Lietuvoje veikiančių fondų rezultatais, tai nėra teorinis svaičiojimas.

Atsilikimas, kiek II ir III pakopos pensijų fondai underperformins viso pasaulio akcijų ETF, priklauso nuo įvairių faktorių, kurių du esminiai – įvairūs valdymo mokesčiai ir fondų valdytojų klaidos.

Darysiu prielaidą, jog viso pasaulio akcijų rinką sekantis ETF uždirbs 8% per metus.

Tai skaičius artimas istoriniam pastarųjų 40-ies metų akcijų rinkų rezultatui, bet ar taip bus ir ateityje – niekas tiksliais nežino.

Taip pat svarbu suprasti, jog jeigu ETF uždirba 8% per metus, tai reiškia, jog viso pasaulio akcijų rinką sekantis indeksas uždirba apie ~0,5% per metus daugiau, nes indeksui nereikia mokesčių nuo dividendų mokėti, sandorių atlikti ir panašiai.

1.3 Vidutinis II pakopos fondas atsiliks 2%, Goindex fondas 0,6%, nuo ETF rezultato

Modeliuodamas II pakopų rezultatus, skaičiuosiu tikėtiną grąžą dviem atvejais: investuojant į vidutinį II pakopos pensijų fondą Lietuvoje, bei renkantis Goindex II fondą.

Savo įraše II pakopos pensijų fondų rezultatai paskaičiavau, jog realybėje vidutinis pensijų fondas Lietuvoje nuo viso pasaulio akcijų indekso nuo 2019 metų pradžios, kada pradėjo veikti gyvenimo ciklo fondai, atsilieka 2% per metus.

Kadangi neturiu priežasčių manyti, kad staiga fondai taps magiškai geriau valdomi, remiantis istoriniu 2% atsilikimu skaičiuosiu jų tikėtiną ateities rezultatą.

Bet yra vienas fondų valdytojas, Goindex, kuris taiko pasyvaus investavimo į akcijų rinką strategiją, bei nėra jokių priežasčių manyti (nors fondai įsteigti neseniai, tai realybės patikrintų rezultatų dar nėra), jog šie fondai irgi 2% atsiliks nuo viso pasaulio akcijų rinką sekančio ETF.

Mano subjektyviu vertinimu, remiantis fondų kainodara, Goindex fondai turėtų atsilikti apie ~0,6% per metus nuo viso pasaulio akcijų rinką sekančio ETF.

1.4 Vidutinis III pakopos fondas atsiliks 2,2%, Goindex fondas 0,8%, nuo ETF rezultato

Kiek realybėje nuo ETF atsilieka III pakopos fondai neskaičiavau, bet kaip taisyklė, šių fondų mokesčiai yra šiek tiek aukštesni, nei II pakopos fondų, o valdomi jie absoliučiai taip pat, remiantis tokia pačia metodologija ir sprendimais.

Todėl darysiu prielaidą, jog vidutinis III pakopos pensijų fondas nuo ETF atsiliks 2,2% per metus, o Goindex III pakopos fondas 0,8% per metus.

1.5 Atlyginimai ir valstybės paskata augs 5% per metus, infliacija 3% per metus

Skaičiuosiu kiek pinigų, nominalia ir realia (šiandienos eurais) perkamąja galia bus sukaupta po 10, 20 ir 30 metų įvairiais scenarijais.

Bet, akivaizdu, jog jeigu kas nors investuoja dabar 3% nuo 3 000 EUR siekiančio atlyginimo, arba 90 EUR per mėnesį, tai per 30 metų tokio asmens atlyginimas, bei kas mėnesį investuojama suma, gerokai padidės.

Nes atlyginimai turi tendencija augti, ypač nominalia išraiška.

Aš darysiu prielaidą, jog nominalus darbo užmokestis šalyje augs 5% per metus, infliacija bus 3%.

Taigi, realus atlyginimų augimas sieks 2% per metus.

Atitinkamai, valstybė prisideda savo lėšomis prie įmokų į II pakopos pensijų fondus, šiuo metu paskata siekia 27,04 EUR per mėnesį.

Darysiu prielaida, jog ir šis dydis augs 5% per metus dydžiu.

Kiek realistiškos šios prielaidos ?

Ateities neatspėsi, bet 5% nominalus, 2% realus, atlyginimų augimas, bei 3% metinė infliacija – tai dydžiai kurie, mano galva, vienas iš pakankamai realių ateities scenarijų.

Bet net ne tame esmė, nes jeigu aš neteisingai šiuos skaičius įvertinsiu – tai nieko tokio.

Nes visų mano skaičiavimų pagrindas bus procentai, kiek procentų bus didesnė ar mažesnė sukaupta suma, pasirinkus II/III pakopą vs ETF.

Atlyginimų augimas bei infliacija turi didelę įtaką galutiniam nominaliam arba realiam rezultatui, kiek pinigų bus sukaupta, bet neturi didelės įtakos skaičiuojant, kiek % daugiau ar mažiau sukaupta lyginant su ETF.

Nes atlyginimų augimas ir infliacija panašiai veikia ETF ir kituose instrumentuose sukauptą sumą.

2. Kaip interpretuoti rezultatus

Esu įsitikinęs, jog geriausias būdas investuoti į akcijų rinką yra rinktis pigų viso pasaulio akcijų rinką sekantį ETF.

Todėl šį pasirinkimą vertinsiu kaip base case ir kitų instrumentų (II ir III pakopų) rezultatus lyginsiu su ETF tikėtina grąža.

Bet, tarkim, tam tikrais atvejais paskaičiavus II ir III fondų tikėtiną grąža, ši bus keliais ar net keliolika procentų aukštesnė. Tokiu atveju, ar šie fondai geresnis pasirinkimas ?

II pakopa vs ETF

Kaip rašiau pirmoje dalyje, II pakopa turi didžiulių apribojimų ir trūkumų, svarbiausi iš jų – lėšomis negali disponuoti ankščiau pensinio amžiaus, gali būti priverstas pirkti anuitetą, net jei tau tuo metu reikės pinigų širdies operacijai, visa sistema priklauso nuo politikų veiksmų ir jų tolimesnių sprendimų.

Kaip rašiau pirmoje dalyje, remiantis visomis šiomis rizikomis aš svarstyčiau investuoti į II pakopos fondą tik su sąlyga, jog tikėtinas rezultatas, gale sukaupta suma, bus gerokai aukštesnis.

Kiek aukštesnis – kiekvieno asmeninis pasirinkimas. Aš iš galvos sugalvojau, jog subjektyviai įvertinus visas su II pakopos pensijų fondais susijusias rizikas, šiuos svarstytina rinktis, jeigu tikėtina sukaupta suma yra 50% didesnė nei renkantis ETF.

III pakopa vs ETF

Panašiai ir su III pakopa.

Jeigu tikėtina grąža bus 20% didesnė nei ETF, laikysiu, jog šis instrumentas svarstytina alternatyva investavimui į akcijų rinką.

Kodėl II pakopos fondui reikalauju 50% perviršio, o III pakopos fondui vos 20%, t.y. jog galutinė sukaupta suma būtų 50% arba 20% didesnė, paaiškinti nesunku.

III pakopos fondai turi ženkliai mažiau įgimtų rizikų, nes lėšas galima atsiimti kada nori, plačiai šį klausimą nagrinėjau pirmoje dalyje.

3. II pakopa vs ETF

Keletas trumpų pastebėjimų.

Pirma, kaip sakoma, give credit where credit is due.

Savo skaičiavimams pasinaudojau Finansai paprastai Martyno Kairio sukurtu Excel šablonu, nors gerokai šį modifikavau, nes skaičiuoju remiantis šiek tiek skirtinga metodologija.

Tačiau ačiū Martynui Kairiui už įdėtą darbą ir mano paties vargo palengvinimą.

Antra, skaičiuojant ETF tikėtiną rezultatą, šiame instrumente sukauptą sumą skaičiuoju jau po mokesčių, darant prielaidą, jog laikotarpio gale viską parduosiu ir sumokėsiu 15% GPM.

Kas yra ne visiškai tikslu dėka dviejų priežasčių – neatsižvelgiama į 500 eurų per metus lengvatą, bei faktą, jog suma viršijanti 120 VDU apmokestinama 20% GPM tarifu.

Bet tai – smulkmenos, nekeičiančios esmės.

Tačiau gali būti, jog įvedus investicinės sąskaitos mechanizmą ar kitus mokestinius pakeitimus, ateityje ETF tikėtina grąža, lyginant su II/III pakopa, gerėtų.

Paskutinis pastebėjimas, skaičiavimuose darau prielaidą, jog kuomet investuojama į III pakopos fondus ir pasinaudojama 300 EUR per metus lengvata, gautos lėšos reinvestuojamos.

Taip pat, investuojama suma ir valstybės paskata II pakopos fondams indeksuojama 5% VDU augimo dydžiu, bet 300 EUR paskata neindeksuojama.

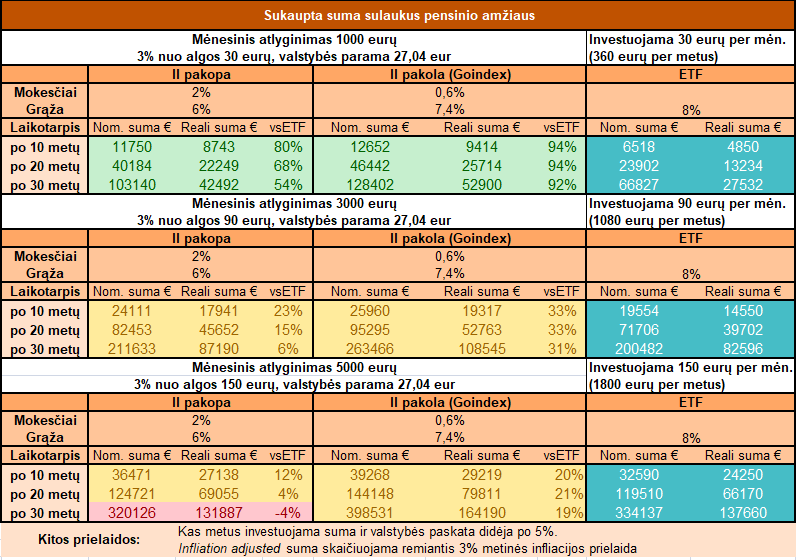

3.1 Sukaupta suma sulaukus pensinio amžiau

Pirma scenarijų grupė, kurią nagrinėsiu, tai kiek būtų sukaupta per 10, 20 ar 30 metų įvairiuose II pakopos fonduose, įvairiais scenarijais.

Lyginsiu II pakopos rezultatą, darant prielaidą, jog asmuo uždirba 1000, 3000 arba 5000 EUR per mėnesį atlyginimą ant popieriaus, 3% šios sumos investuoja į II pakopos pensijų fondą (t.y. 360, 1080 arba 1800 EUR per metus), valstybė papildomai prisideda 1,5% nuo VDU, arba 27,04 EUR per mėn.

Šį II pakopos rezultatą lyginsiu su ETF rezultatu, kuomet čia investuojama ta pati 360, 1080 arba 1800 EUR per metus suma.

Pažiūrėkim į rezultatus atidžiau.

Iš pradžių rezultatus suprasti bus sunku, bet perpratus metodologiją – vėliau bus lengviau.

Taigi, kairėje lentelės pusėje (pirmi du stulpeliai) – II pakopos rezultatas.

Pirmas stulpelis – jeigu investuojama per bet kurį II pakopos pensijų fondą, su tikėtina 6% grąža.

6% grąža pasirenku, nes darau prielaidas, jog ETF uždirbs 8%, o vidutinis II pakopos pensijų fondas atsiliks 2% nuo šio rezultato.

Antras stulpelis – jeigu investuojama į Goindex pensijų kaupimo bendrovės fondus, darau prielaidą, jog šie nuo ETF atsiliks po 0,6% per metus, bei metinė grąža sieks 7,4%.

O trečias stulpelis – ETF sukaupta suma, darant prielaidą, jog lėšos pasiimamos iš karto kaupimo laikotarpio pabaigoje, sumokant gyventojų pajamų mokestį 15% tarifu.

Dar vienas pastebėjimas, procentai lentelėje reiškia, kiek % daugiau ar mažiau sukaupta po 10, 20 ar 30 metų lyginant su ETF sukaupta suma.

Pavyzdžiui, investuojant į II pakopą po 30 EUR per mėnesį (asmeniui su 1 000 EUR alga), arba tokią pat sumą, 360 EUR per metus, skiriant ETF, po 10 metų prie 8% grąžos ETF bus sukaupta 6 518 EUR, o II pakopoje net 80% daugiau, 11 750 EUR, skaičiuojant nominalią sukauptą sumą.

Taigi, būtent lentelėje nurodyti procentai yra esminis viso skaičiavimo rodiklis.

Galiausiai, nurodau dvi sumas – realią ir nominalią sukauptą sumą.

Pavyzdžiui, investuojant po 90 EUR per mėnesį (1080 EUR per metus) į II pakopos fondą, po 30 metų bus sukaupta 211 633 EUR suma (darant prielaidą, jog investuojama suma per mėnesį didėja 5% per metus). ETF rezultatas būtų 200 482 EUR.

Bet šis nemažas nominalus skaičius neturi prasmės, nes norint suprasti kiek šie pinigai yra verti dabar, reikia skaičiuoti inflation-adjusted vertę. T.y. kiek po 30 metų už 211 633 EUR būtų galima įpirkti prekių ir paslaugų šiandienos kainomis.

Remiantis prielaida, jog kainos didės 3% per metus, dabar ši suma verta 87 190 EUR II pakopos atveju, tuo tarpu ETF rezultatas būtų 82 596 EUR sukaupta suma, skaičiuojant dabartinėmis kainomis.

Kaip vertinti skaičius II pakopoje

Primenu, jog pirmoje dalyje rašiau, kad kaupti II pakopoje, mano nuomone, galima svarstyti, jeigu sukaupta suma bus 50% didesnė nei atitinkamą atlyginimo dalį investuojant į ETF.

Nes II pakopa turi politinę riziką, lėšomis negalima laisvai disponuoti, todėl reikia didesnės sukauptos sumos, kad šį instrumentą būtų galima rinktis. Kiek didesnės – kiekvienam asmeniškas sprendimas, aš išgalvos ištraukiau 50% skirtumą.

Plačiau šia tema skaityti pirmoje dalyje.

Rezultatai: sukaupta suma investuojant 3% nuo 1000, 3000 arba 5000 EUR

Investuojant po 3% nuo 1 000 algos, po 30 metų sukaupta suma būtų 103 140 EUR, 54% daugiau nei ETF sukaupta suma, kuri siektų 66 827 EUR, skaičiuojant nominalia išraiška.

Reali sukaupta suma būtų 42 492 EUR II pakopoje, bei 27 532 EUR ETF.

Čia tuo atveju, jeigu kaupiama bet kuriame fonde, bet ne Goindex, nes istoriškai įvairūs II pakopos fondai atsilieka apie ~2% nuo ETF rezultato per metus.

Tuo tarpu kaupiant Goindex II pakopos fonde, jeigu pasitvirtintų mano spėjimas, kad Goindex atsiliks nuo ETF 0,6% per metus, sukaupta suma po 30 metų būtų net 92% didesnė nei ETF.

Čia reikia pripažinti, jog nerealu, kad 30 metų laikotarpyje visi fondai atsiliks nuo indekso ~2% per metus, o Goindex 0,6%. Realiau, kad likę fondai laikui bėgant pradės atsilikinėti mažiau, jeigu irgi pradės vadovautis pasyvaus investavimo metodologiją.

Taip pat tikėtina, jog visų fondų valdomo mokesčiai mažės, bei atsilikimas irgi mažės.

Taigi, remiantis mano iš lempos sugalvotu reikalavimu, jog II pakopos fondas turi uždirbti 50% daugiau nei ETF, jog šį investicinį instrumentą vertėtų svarstyti, uždirbant 1 000 EUR ant popieriaus rinktis II pakopą galima svarstyti.

Atlyginimui padidėjus iki 3 000 eurų per mėnesį, investuojant 3% nuo šios sumos, 90 eurų per mėnesį, į vidutinį (ne Goindex) II pakopos fondą, šio pranašumas lyginant su ETF gerokai menksta.

II pakopos fondas po 30 metų bus sukaupęs panašią sumą kaip ir ETF, net su valstybės taikoma 1,5% VDU lengvata.

Sukaupta suma būtų 211 633 EUR (inflation-adjused 87 190 EUR), ETF rezultatas 200 482 EUR (inflation-adjused 82 596 EUR). ETF rezultatas ~6% geresnis.

IMO tai per prastas II pakopos rezultatas, jog tokį fondą būtų verta rinktis.

Fondas, panašus į Goindex, su 0,6% atsilikimu nuo ETF, 31% lenktų ETF rezultatą. Ar 31% rezultato jums užtenka – spręsti patiems. Aš vertinu, jog reikia 50% arba daugiau.

Atlyginimui padidėjus iki 5 000 eurų per mėnesį, vidutiniame II pakopos fonde per 30 metų būtų sukaupta 4% mažesnė suma nei ETF.

Renkantis Goindex arba panašų fondą, per 30 metų būtų sukaupta 19% daugiau pinigų.

Tačiau ar šis rezultatas (19% didesnė sukaupta suma) vertas politinės rizikos, kuomet ETF lėšomis gali disponuoti kaip tik nori, jas laikyti užsienyje, jų vertė nėra priklausoma nuo Lietuvos politinės raidos ? Veikiausiai – ne.

Reziume

Tai štai mano išvada su II pakopa, lyginant šį instrumentą su ETF rezultatu.

Rinktis ne Goindex fondus, remiantis mano skaičiavimais, akivaizdu, jog būtų absurdiška. Nors šie Goindex fondai neturi ilgo track record, bet tikimybė, jog jų rezultatas bus geresnis, mano subjektyvia nuomone, didžiulė.

Matau nemažai logikos rinktis II pakopą asmenims, kurių atlyginimai šiuo metu yra panašus į VDU (~2 000 EUR “ant popieriaus”) arba šiek tiek mažesni.

Vėliau instrumento nauda krenta, nes kuo didesnė alga, tuo mažesnis galutinis rezultatas prieš ETF.

O kadangi mano reikalavimas, kad galutinis rezultatas būtų 50% aukštesnis nei ETF, jog II pakopą prie esamų rizikų vertinčiau kaip tinkamą, tai uždirbant daugiau nei VDU, turbūt, geriau rinktis kitus instrumentus.

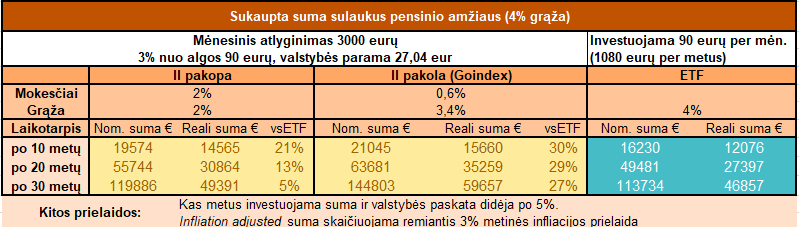

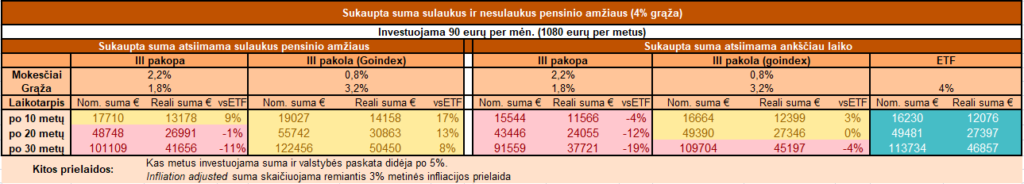

3.2 O kas jeigu akcijų grąža bus prastesnė ?

Iki šiol pateiktuose savo skaičiavimuose dariau prielaidą, jog ETF grąža bus 8% per metus.

Nors istoriškai tai tiesa, visgi, ateityje akcijų rinkų grąža gali nuvilti. Todėl nusprendžiau paskaičiuoti kiek pavyktų sutaupyti tuo atveju, jeigu ETF rezultatas būtų vos 4% per metus siekianti grąža.

Kadangi II pakopos fondas atsilieka nuo ETF 2% per metus, o Goindex 0,6% per metus, tai šių II pakopos instrumentų metinė grąža atitinkamai šiuo scenarijumi siektų 2% ir 3,4%.

Šiuo atveju skaičiuosiu tik vieną scenarijų, jeigu investuojama 3% nuo 3 000 EUR atlyginimo, arba 90 EUR per mėnesį.

Šiuo pavyzdžiu noriu parodyti, jog instrumento rezultatas nėra jautrus pradinei akcijų rinkų grąžos prielaidai.

Sukaupta suma, jeigu akcijų rinkų grąža nuvils, bus ženkliai mažesnė.

Štai dabar po 30 metų Goindex fonde bus sukaupta vos 144 803 EUR (inflation-adjusted 59 657 EUR), prie 8% ETF grąžos prielaidos, kuomet Goindex metinė grąža siekė 7,4%, ši sukaupta suma siekė net 263 466 EUR (inflation-adjusted 108 545 EUR).

Bet vis tiek ir šiuo atveju Goindex rezultatas 27% geresnis nei ETF (prieš tai rezultatas buvo 31% didesnė sukaupta suma).

Nors pinigine išraiška galutinis rezultatas ženkliai prastesnis, bet skaičiuojant kiek % II pakopos instrumentai lenkia ETF rezultatą, skirtumas beveik nepakito.

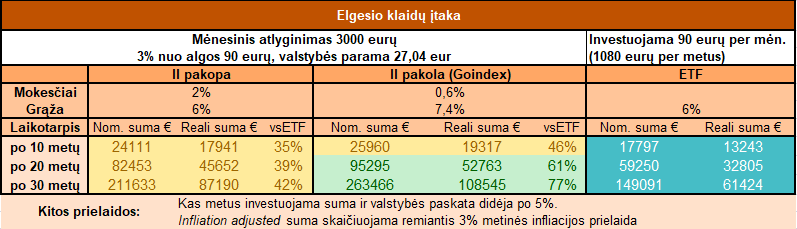

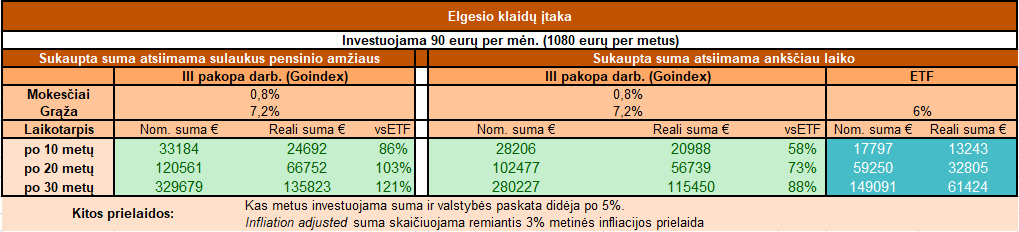

3.3 Elgesio klaidų įtaka

Kokia silpniausia mano analizės grandis ?

Ta, jog skaičiuoju kiek uždirbs vidutinis fondas, bet ne kiek uždirbs vidutinis fondu besinaudojantis asmuo.

Bet aš neabejoju, jog realybėje tikrieji pensininkai ir ilgalaikiams tikslams taupantys asmenys niekada neuždirbs tiek, kiek uždirba viso pasaulio akcijų rinką sekantis fondas, kuomet patys investuoja per ETF ar panašius fondus – dėka elgesio klaidų (pačiai šią temą nagrinėjau įrašuose Investavimo psichologija (1 dalis) ir Investavimo psichologija (2 dalis)).

Pats didžiausias II/III pakopos instrumentų pranašumas – šiais instrumentais mažiau prekiaujama.

Ypač II pakopa, kurioje kaupimo neleidžiama nutraukti net ir norint, kuomet finansų rinkose vyrauja maksimalaus pesimizmo nuotaikos, ar dėl kitų priežasčių.

Galima, aišku, fondą iš akcijų į obligacijų pasikeisti, bei, neabejoju, per finansines krizes ne vienas tokią klaidą atliks, bet vis tiek vidutinio investuotojo rezultatas gerokai mažiau atsiliks nuo vidutinio fondo.

Nusprendžiau atlikti dar trumpą savo skaičiavimų modifikaciją, bei paskaičiuoti kokia būtų grąža, jeigu ETF instrumentą pasirinkęs investuotojas uždirbtų 2% žemesnę grąžą (vietoje 8% darytos prielaidos prieš tai), dėka elgesio klaidų.

Tuo tarpu II pakopos instrumentų grąža ir prielaidos nesikeičia, II pakopos vidutinis fondas uždirbs 6%, Goindex fondas 7,4%.

Kuomet investuojama 3% nuo 3 000 EUR algos, Goindex fonde po 30 metų būtų sukaupta 77% didesnė pinigų suma.

Čia yra didžiausias šios mano šios analizės rebusas.

Čia būtent ta situacija, kuomet teorija ir praktika visiškai skiriasi.

Nes realybėje daugumos asmenų rezultatas, kiek jų pasiekta grąža atsiliks nuo viso pasaulio akcijų rinką sekančio ETF rezultato, neabejotinai bus prastesnis nei -2%.

Realybėje dauguma asmenų senatvėje daugiau lėšų turėtų pasirinkę II pakopos fondą, nei investuodami savarankiškai per ETF instrumentą, ar kokį Swedbank Robur fondą po 90 EUR per mėn.

Teoriškai ETF rinktis daugeliu atveju racijos yra, nes išvengiama įvairių rizikų – sunku prognozuoti ar II pakopos instrumentas išliks iš viso, kaip keisis, kas būtų šio instrumento veikimą šalyje sustabdžius.

II pakopoje sukauptomis lėšomis net išėjus į užtarnautą poilsį negalima disponuoti laisvai, būtina įsigyti anuitetą, tampi priklausomas nuo Pensijų anuitetų fondo sėkmingos veiklos, bei rizikos, jog fondo įsipareigojimai viršys turtą.

Bet jeigu šių rizikų pavyktų išvengti, tuomet II fondų klientai vidutiniškai bus gerokai turtingesni nei ETF pasirinkę savarankiški investuotojai, tuo neabejoju.

Tačiau minėtų juodosios gulbės tipo rizikų tikimybės paskaičiuoti neįmanoma.

Vienas iš problemos sprendimo būtų – diversifikacija. Niekas neverčia visą savo portfelį nukreipti į vieną instrumentą.

Aš matau daug racijos kokį ~25% savo turto turėti su II (ar net III) pakopa susietuose instrumentuose, bent jau iki rimtesnių sumų, kol portfelis neviršija ~1 mln. EUR ir aukščiau.

II pakopa tikrai įdomus instrumentas, bet su įgimtomis rizikomis, investuoti į akcijų rinką.

4. III pakopa vs ETF (savarankiškai mokant įmokas)

Toliau pateiksiu rezultatus, kokią sumą galima tikėtis sukaupti, bei ar ši bus didesnė ar mažesnė nei ETF sukaupta suma, renkantis III pakopą.

Tačiau kaip plačiai rašiau pirmoje dalyje, mokėti įmokas į III pakopą galima dviem būdais – pačiam asmeniškai iš savo lėšų, bei kuomet įmokas darbuotojo naudai moka darbdavys.

Šiame ketvirtame skyriuje pateikiu skaičiavimus kuomet įmokos mokamos asmeniškai, kitame skyriuje – kuomet įmokas darbuotojo naudai moka darbdavys.

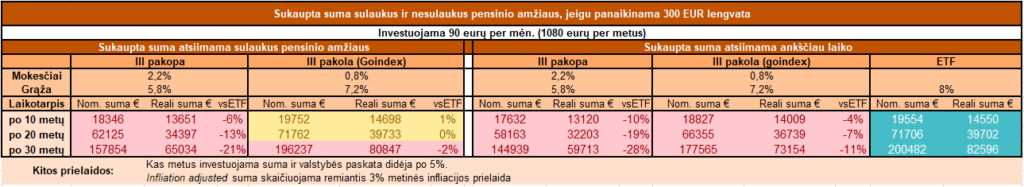

Pateikiu skaičiavimus kokie rezultatai būtų naudojantis III pakopos fondu, kuris nuo ETF atsilieka 2,2% per metus (uždirba 5,8% metinę grąža) ir Goindex III pakopos fondo rezultatą, darant prielaidą, jog šis nuo ETF atsilieka 0,8% per metus (uždirba 7,2% metinę grąža).

Skaičiuosiu tik vienu scenarijumi, kuomet investuojama 1080 eurų per metus, investuojama suma didėja 5% per metus.

Pasinaudojama 300 EUR lengvata (šį nėra indeksuojama 5% dydžiu), gauta lengvata reinvestuojama.

Verta pastebėti, jog 300 EUR lengvata aktuali tik iki 1 500 EUR per metus siekiančiai įmokai, virš kurios 20% nuo įmokėtos sumos susigrąžinti neįmanoma (plačiau pirmoje dalyje).

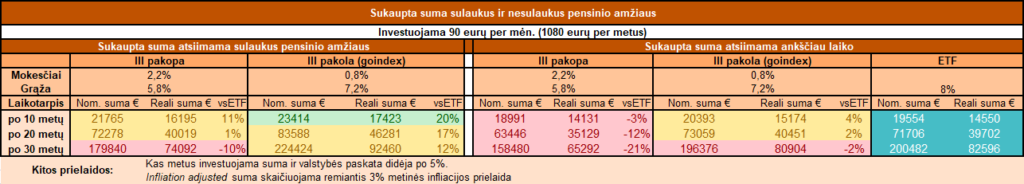

4.1 Sukaupta suma lėšas atsiimant sulaukus arba nesulaukus pensinio amžiau

Lėšas iš III pensijų pakopos, skirtingai nei iš II, galima atsiimti bet kada.

Lentelė išskirta į dvi dalis – kairėje pusėje sukaupta suma ir šios palyginimas vs ETF darant prielaidą, jog lėšos bus atsiimtos ne ankščiau nei 5 metai iki pensinio amžiau (bet praėjus 5 metam nuo sutarties su pensijų kaupimo bendrove sudarymo), bei bus galima pasinaudoti visomis mokestinėmis lengvatomis.

Dešinėje pusėje – koks rezultatas būtų pasiektas lėšas atsiimant ankščau.

Sukaupta suma atsiimama sulaukus pensinio amžiaus

Šiuo atveju sukaupta suma, naudojantis Goindex fondu, po 10 metų bus 20% didesnė, po 20 metų 17% didesnė, o po 30 metų 12% didesnė nei ETF sukaupta suma.

Aš vertinu, jog III pakopa svarstytinas instrumentas, kuomet sukaupta suma 20% didesnė nei ETF, bet iš esmės visi skaičiai nėra tolimi šiam reikalavimui.

Sukaupta suma atsiimama ankščiau laiko

Dauguma asmenų nenori įsipareigoti kaupti kažkuriame instrumente 20-30 metų į priekį, neįmanoma žinoti nei savo, nei šalies, situacijos po tokio ilgo laiko.

Todėl visada įdomus klausimas, kur geriausia taupyti, jeigu norima turėti galimybę lėšas atsiimti ankščiau pensinio amžiau.

Tokiu atveju II pakopa atkrenta, o III pakopos mokestinės naudos gerokai mažėja.

Visgi, nors III pakopos valdymo mokesčiai didesni, imant į Goindex panašų fondą, kuris nuo ETF atsiliks 0,8% per metus, rezultatas per 10, 20 ar 30 metų bus neaprastai panašus į ETF.

Po 10 metų sukaupta suma bus 4% didesnė, o po 30 metų -2% mažesnė, nei renkantis ETF.

Tokį gerą rezultatą užtikrina GPM lengvata, nes nors ir III pakopos fondas brangesnis nei ETF, bet kurį laika disponuojama papildomomis lėšomis (GPM lengvata), bei atsiimant lėšas ankščiau laiko šios apmokestinamos 15% tarifu, kuomet o pati lengvata siekė 20% nuo įmokėtų įmoku (plačiau apie tai skaityti pirmoje dalyje).

III pakopa – nuostabus instrumentas

Vienas iš šio mano dviejų dalių darbo malonių atradimų yra III pakopos fondai.

Nesu tikras ar šiuos verta rinktis asmenims, kurie valdo didesnius portfelius – nežinau, gal ne.

Visgi kažkokia politinė rizika yra, man smagiau absoliučiai laisvai disponuoti savo lėšomis. Jeigu staiga nutiktų mega didžiulė niekieno neprognozuota krizė, niekada negali žinoti kas ten kam valdžioje šaus į galvą,

Tačiau tiems kas turi mažus portfelius, nepasitiki užsienio tarpininkais, nenori mokestinių deklaracijų pildyti, arba šiaip knopkių kokiam IBKR per daug, jog susigaudytų ką daro, III pakopa tikrai panašu į puikų instrumentą, bent jau kol yra 300 EUR lengvata.

Juk po 50 EUR per mėnesį į IBKR nepervedinėsi, pirkimo mokesčiai suvalgys per didelę dalį įmokų, bei už 50 EUR pinigų daugumos ETF nei vieno vieneto neįpirksi.

Dažnai tokie asmenys renkasi Swedbank Robur fondus, bet šie, remiantis mano skaičiavimais ir trumpu šių fondų veiklos laikotarpiu, nuo ETF atsilieka po 1,3% per metus.

Tuo tarpu III pakopa ETF lenkią ! Bent jau kol yra 300 EUR lengvata.

O dar jeigu netyčia kažkada nutiktų taip, kad šios investuotos lėšos sulauktų pensinio amžiau, ar kaip kitaip įstatymai pasikeistų reglamentuojantys III pakopą, jog pavyktų išvengi kapitalo prieaugio apmokestinimo, rezultatas gali būti dar geresnis nei ETF.

Didžiausia bėda – ta 300 EUR lengvata gali būti greitai panaikinta, bei instrumento patrauklumas tokiu atveju menksta.

4.2 Sukaupta suma be 300 EUR lengvatos

Štai kokie būtų III pakopos instrumento rezultatai, jeigu staiga 300 EUR lengvata būtų panaikinta.

Imant Goindex fondą, bei sulaukus pensinio amžiaus, po 10 metų sukaupta suma būtų 1% didesnė, o po 30 metų -2% mažesnei, nei renkantis ETF.

Atsiimant lėšas nesulaukus pensinio amžiau sukaupta suma būtų -4% mažesnė po 10 metų, bei -11% mažesnė po 30 metų, remiantis Goindex fondo grąžos prielaidomis.

Taigi, be lengvatos instrumentas nebėra toks puikus, bet vis tiek – nėra ir tragiškas.

Juolab, kad net ir priėmus mokestinius pakeitimus, panaikinančius 300 EUR GPM lengvatą, šie gali įsigalioti seniai sudarytoms sutartims tik po kokio dešimtmečio.

Bei sąlygoms netenkinant visada galima kaupimą sustabdyti, nutraukti, lėšas pasiimti.

4.3 O kas jeigu akcijų grąža bus prastesnė ?

Lygiai kaip su II pakopa, paskaičiavau III pakopos rezultatus darant prielaidą, jog ETF grąža sieks vos 4%, o ne 8%.

Kaip ir II pakopos atveju, sukauptos sumos ženkliai mažėja, bet procentalia išraiška ETF ir III pakopos rezultatai smarkiai nesukeičia.

3.4 Elgesio klaidų įtaka

Galiausiai, vėl skaičiuoju rezultatą, jeigu ETF pasirinkę investuotojai dėka elgesio klaidų uždirbs ne 8%, o vos 6%.

Šiuo atveju tai kiek agresyvesnė prielaida nei II pakopos atveju, nes II pakopoje investuotojų lėšos yra užrakinamos be galimybės šias atgauti iki pensinio amžiau, todėl galimybių elgesio klaidoms mažiau.

Tačiau ir III pakopoje sukauptos lėšos, spėju, bus mažiau įtakotos elgesio klaidų. T.y. spėju, jog šiame instrumente kaupiamas lėšas žmonės mažiau tradins, pirks chasindami performance, parduos išsigandę nuostolių ir panašiai, bei mažiau stock pickins naujų Tesla ir Nvidia ieškodami.

Remiantis šiomis prielaidomis, realių, o ne hipotetinių, investuotojų pasirinkusių III pakopą rezultatas bus ženkliai geresnis nei pasirinkusiųjų ETF.

Taigi, rinktis III pakopą tikrai gali būti daug racijos, bei vidutinis šią pasirinkęs investuotojas, tikėtina, uždirbs daugiau nei savarankiškas investuotojas, besinaudojantis ETF’ais ar kitais laisvę klaidoms daryti suteikiančiais instrumentais.

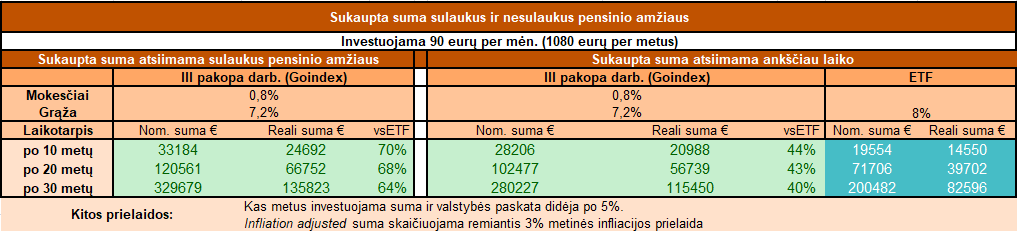

4. III pakopa vs ETF (darbdavys moka įmokas)

Primenu, ką rašiau pirmoje dalyje, jeigu 100 EUR sumą gauni atlyginimu, darbdaviui tai kainuoja 168 EUR po visų darbo užmokesčio mokesčių, bet galima visą šią sumą nukreipti darbuotojo naudai į III pakopos fondą, visų mokesčių išvengiant.

Todėl scenarijumi, kai investuojama 3% nuo 3000 EUR algos, arba 1080 per metus, į III pakopos fondą investuojama 1080*1,68 = 1814,4 EUR.

Bei ši suma didėja 5% per metus.

Skaičiuoju tik koks būtų rezultatas investuojant į III pakopos fondą darbdavio lėšomis renkantis Goindex fondą, šiuo atveju nebeskaičiuoju tikėtinos grąžos renkantis kitas Lietuvoje veikiančias pensijų kaupimo bendroves.

Tai lemia mano subjektyvus įsitikinimas, jog Goindex, turbūt (bet gal aš ko nežinau ?), yra geriausias pasirinkimas, bei tingėjau papildomai gaišti laiką be reikalo.

Rezultatai:

Jeigu ETF grąža 4%:

Jeigu ETF grąža 6% dėka elgesio klaidų:

Svarbiausias mano “atradimas” (kurį jau seniai padarė kiti blogeriai) – III pakopos fondai, kuomet įmokas atlieka darbdavys, dėka mokestinių lengvatų yra pats geriausias egzistuojantis instrumentas, bei smarkiai visais įmanomais scenarijais lenkia visus kitus instrumentus.

Nepriklausomai nuo to, lėšos išlaikomos iki pensinio amžiau, ar atsiimamos ankščiau laiko sumokant 15% GPM.

Tik ne visiems šis pasirinkimas ir instrumentas prieinamas 🙂

Kadangi įstatymai dažniausiai atgaline tvarka netaikomi, tai net ir priėmus teisės aktų pakeitimus, neigiamai įtakojančius šį instrumentą, visada galima lėšas atsiimti su geresniu nei ETF rezultatu.

Čia nebent nuo išorinės politinės rizikos neapsaugotų, nes jei bijai, kad staiga rusas užpuls, tai jau gal ir netektum sukauptų lėšų tokiu atveju.

Dar kitas juodosios gulbės scenarijus, kad valstybė nacionalizuotų lėšas kažkokiu būdų, bet negaliu šio scenarijaus kiekybiškai ar kokybiškai įvertinti, bei ar tai išviso yra reali rizika.

5. Pabaigai

Laikas prie išvadų.

Būti ar nebūti II ir III pakopų dalyviu ? Viskas priklauso nuo to, ar esi hipotetinis žmogus, ar realus.

II pakopa

Teoriškai, II pakopoje daugumai gerus atlyginimus gaunančių asmenų dalyvauti neapsimoka, nes nors dažnu atveju sukaupta suma bus didesnė, nei renkantis ETF, bet tas skirtumas neatperka įvairių su II pakopa susijusių rizikų, bei negalėjimu laisvai disponuoti sukauptomis lėšomis.

Kaupti II pakopoje naudingiausia asmenims, kurių atlyginimas “ant popieriaus” panašus į VDU šalyje, ypač naudinga – kuomet alga gerokai mažesnė už VDU.

Tokiu atveju tikėtina sukaupta suma gerokai aukštesnė nei galima viltis susitapyti pačiam, savarankiškai investuojant į kokį ETF.

Tačiau dauguma asmenų, egzistuojančių realiame gyvenime, o ne Excel modeliuose, investavimas yra nepaprastai sunki veikla, kurioje tiesiog nesiseka, nes visi žmonės investuojant daro gausybė įgimtų elgesio klaidų.

II pakopos fondai leidžia šių klaidų išvengti, nes sukauptomis lėšomis negalima laisvai disponuoti. Ši aplinkybė, didžiausias II fondų trūkumas, kartu yra ir didžiausias jų privalumas.

Aš neabejoju, jog dauguma II pakopos investuotojų uždirbs ženkliai geresnes grąžas ir sukaups ženkliai didesnes sumas, nei savarankiškai į akcijų rinką investuojantys būsimieji pensininkai.

Su viena sąlyga – II pakopos kaupimo sąlygos nebus ženkliai pablogintos, lėšos nacionalizuotos, ar dar kas nepaprastai bloga ir sunkiai prognozuojama nenutiks. Tačiau šių rizikų kiekybiškai šiuo metu įvertinti neįmanoma.

Jeigu visiškai niekur neinvestuoji ir neturi minčių to daryti, pasiimti bent jau II pakopą tikrai nėra kvaila.

III pakopa savarankiškai mokant įmokas

III pakopa, kuomet įmokas atlieka asmuo pats, kaip fizinis asmuo savo vardu – ganėtinai įdomus instrumentas, ypač tiems, kas nori investuoti keliasdešimt eurų ar panašias sumas kas mėnesį.

Ypač kol dar vis galioja 300 EUR GPM lengvata.

Lėšas galima atsiimti kada nori, bei tikėtina grąža panaši į viso pasaulio akcijų rinką sekantį ETF.

Pora papildomų bonusų – jeigu lėšų neatsiimsi iki pensinio amžiau, tai ETF dar ir aplenksi.

Taip pat tikėtina, jog vidutinis III pakopos akcijų fondo dalyvis aplenks vidutinį savarankiškai investuojantį asmenį, nes III pakopa irgi turėtų padėti išvengti bent jau dalies elgesio klaidų.

III pakopa darbdaviui darbuotojo naudai mokant įmokas

Dėka nerealiai gerų mokestinių lengvatų, tai neabejotinai geriausias investicinis instruments Lietuvoje.

Problema – ne kiekvienas gali juo pasinaudoti.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Gal Jūs savo lenelėse greitai galite primesti variantą kai asmuo uždirba mma, ir kai darbdavys už jį moka maksimalias, berods 25% nuo atlyginimo,įmokas į goindex 3 pakopos fondą? Tokių asmenų labai daug tarp mažų įmonių direktorių – savininkų, bei darbuotojų – šeimos narių. Kažkada sodra paskelbė, kad mma dažniausiai uždirba… vadovai. Kurie sau dividendus išmoka – čia mano pridėta. Čia lengvata tikriausiai jiems!

Tingiu 🙂

Nes yra vienas aspektas, kurio aš neliečiau savo skaičiavimuose ir prisiminiau tik kai paklausėte klausimo.

III pakopa darbdavio lėšomis yra nepaprastai puikus instrumentas dėl to, jog nereikia mokėti su darbo santykiais susijusių mokesčių, tarp kurių ir 20% gyventojų pajamų mokesčio, kuris yra taikomas su darbo santykiai susijusioms pajamoms.

Tačiau yra dar toks dalykas kaip NPD (neapmokestinamas pajamų dydis).

Mano išmonė šiuo klausimu ribota, nes man tai neaktualu, bet iš esmės NPD priklauso nuo gaunamų pajamų dydžio, bei nuo NPD sumos nereikia mokėti 20% GPM.

Kuomet uždirbama 3000 EUR per mėn., kaip mano pavyzdyje šiame įraše, NPD nebėra taikomas. Tačiau uždirbant MMA (šiuo metu 924 EUR) taikomas 747 EUR NPD, todėl 20% GPM reikia mokėti tik nuo 924-747=177 EUR, arba 35,4%.

Kaip aš suprantu, todėl III pakopos pranašumas darbdaviui mokant įmokas menksta.

Maniau, kas Jums tereikia skaičių į lentelę įrašyti ir rezultatas matosi. Na bet gal ne taip ten veikia. O dėl npd tai ir kitos pajamos jį mažina. Aš šiandien visokias lenteles pavarčiau, kaip pigiausiai pinigus išsitraukti, tai individualiai veiklai lygių nėra, jei sumos nedidelės. Kaip žinia visaip galima suktis, permesti ant nedirbančių šeimos narių, giminių, draugų. Daro taip ir dėl galimybės išvengti tapimo pvm mokėtojais. O jau tik po to investuojama. Situacijos visų skirtingos tai sunku iš vienos varpinės viską apžvelgti. Pva aš gaunu mma nes psd išvengti vistiek nepavyktų, o čia dar ir kokios ligos atveju gali net ligos pašalpą gauti. Na aš sąžiningai per visą gyvenimą nesu gavęs, nesirgau iš tiesų, o simuliuoti dėl smulkmenų neketinau niekada. Bet grįžtant prie investicijų tai žmogui gaunančiam darbo pajamas labiausiai verta, o besirūpinantis kuo mažiau legaliai sumokėti pasirinks kitą apmokesinimo formą ir tokio pliuso neištrauks. Net ir po keliasdešimt tūkstančių per mėnesį uždirbantys iš savo verslų renkasi mma + dividendus. Tai oficialiai gauna didesnę sumą tik kas ketvirtį, nes dažniau lyg ir negalima Lietuvoje dividendų išsimokėti. Dar labai paplitęs būas kai savo verslas atskirtas nuo turto, o turtas, pvz sandliai ar ofisai priklauso akcininkui bet kaip fiziniam asmeniui, tokiu atveju kas mėnesį išsimokama nuoma, ji tik 15% apmokestinama. Žinoma, kaina nuomos turi būti rinkos, kad vmi neprikibtų.

Teisybė ir gerai pastebėta, jog tokiu atveju NPD nėra aktualus.

Bet rezultatai tokiu atveju nesikeičia, jeigu investuojama 25% nuo MMA, arba 2772 EUR per metus, rezultatas tas pats.

Po 10 metų 70% geriau nei ETF, po 20 metų 68%, po 30 metų 64%, darant prielaidą, jog išlaikoma iki pensinio amžiaus, bei pasinaudojama visomis lengvatomis.

Jūs teisingai pastebite. Ir Buliausanatomija taip pat teisus(-i), kad esant mažam atlyginimui, darbdavio pensijų įmokų nauda gali iš dalies mažėti dėl NPD. Bet vėlgi – jei ir kiek jis konkrečiam žmogui taikomas. Net jei NPD mažina naudą maksimaliai – tai tik daliai sutaupymo dėl GPM. Tad net ir tokiu atveju – sutaupymas gauti įmokas į III pakopos pensijų fondą iš darbdavio (iki 25% atlyginimo) yra didžiulis, palyginus su įmokų darymu pačiam iš atlyginimo po mokesčių. Na o jei santaupos pensijų fonde išlaikomos iki pensinio amžiaus minus 5 metai, nuo kapitalo prieaugio (kuris tuo metu, labai tikėtina, sudarys didžiąją dalį santaupų, jei kaupta ilgai) – nereikia mokėti GPM. Sumoje – šiuo metu Lietuvoje turime labai didelį skatinimą darbdavio pensijos kaupimui, tad belieka juo naudotis, kas tik turi galimybę dėl tokio dalyko susiderėti su darbdaviu.

Puikus straipsnis, tik norėjau paklausti kodėl III PPK skaičiavimai buvo atlikti su 1080 eur metine įmoka, o ne 1500?

Nes su tokiais skaičiais II pakopą skaičiavau 🙂

Bet esmė – nėra didelio skirtumo, rezultatai nėra jautrūs per metus įmokomos įmokos prielaidai.

Įmokėjus 1500 EUR per metus ar 3000 EUR – vis tiek % panašus rezultatas.

Pavyzdžiui, mokant po 3000 EUR per metus III pakopa Goindex atveju po 30 metų sukaupta suma 3% didesnė nei ETF, kuomet atsiimama sulaukus pensinio amžiau (prie 1080 EUR šis skaičius lygus 12%).

Nesulaukus pensinio amžiau po 30 metų sukaupta suma lygi -8% (prie 1080 EUR šis skaičius lygus -2%).

Galvoju ar korektiškai pritaikytas pavyzdys skaičiuojant II pakopos ir ETF pavyzdį. Taip sakykim nuo 3000 3% yra 90 eur, bet ar tai galioja žmogui pervedant į ETF? Nes 3000 tai popierinis atlyginimas, o žmogus norėdamas nusipirkti ETF pirma turės mokesčius sumokėti ir realiai iš 90 eur gausis grubiai 50eur už kuriuos jis galės pirktis jau ETF. Jei tai pritaikyti, tai antra pakopa taps stipriai pelningesnė…

Korektiška, nes jeigu gauni 3000 EUR atlyginimą ir 3%, arba 90 EUR, pervedi į II pakopą, mokesčius vis tiek moki nuo 3000 EUR atlyginimo, o ne nuo 2910 EUR.

pvz., pirma pasitaikiusi atlyginimų skaičiuoklė:

https://www.auditum.lt/index.php/atlyginimu-skaiciuokle/atlyginimo-skaiciuokle.html

Suvedus 3000 EUR algą, kuomet pervedi 3% į II pakopą, į rankas gauni 90 EUR mažiau, arba 1725 EUR.

Jei nepervedi, lieka 90 EUR daugiau, 1815 EUR.

Tuos 90 EUR galima pačiam investuoti.

Man, kaip Goindex bendraįkūrėjui, vienas malonumas skaityti tokią išsamę analizę ir gerą mūsų pensijų fondų įvertinimą. Ačiū, Buliausanatomija! Išties retai kada matau, kad žmogus skiria tiek laiko ir pastangų taip detaliai viską išanalizuoti. Dvigubiai smagu, kad šis palankaus įvertinimas yra ne iš kokios nors užsakytos studijos, o Jūsų -nepriklausomo analitiko (-ės). Nežinau, kas Jūs esate, bet darote gerą šviečiamąjį darbą! Žingsnis po žingsnio vis daugiau žmonių Lietuvoje atras pasyvaus indeksinio investavimo naudą.

Periodiškai po 90€ per mėsį į ETF gali būti sunkoka investuot. Nuo metų pradžios pats tą norėjau daryt, bet banko mokestis už pavedimą jei gerai atsimenu net 11€, kitų Lietuvos bankų ir panašiai. III pakopa kaip suprantu tokių mokesčių neturi.

Aišku paieškojus turbūt galima rasti ir be Lietuvos bankų kur būtų mažesni pavedimo mokesčiai.

Perkant ETF kartą ar du per metus vargei didelis grąžos skirtumas galutinis būtų.

IB sandorio mokestis kokie ~1,25EUR ar kiek ten. Nesu įsigilinęs į mažesnių brokerių kainodarą, bet gal dar ką pigiau galima rasti.

Bet tikrai yra daug logikos svarstyti III pakopą tiems, kas investuoti nori smulkias sumas kas mėnesį.

Tik aš to pats nesu praktiškai išbandęs, tai negaliu garantuoti, kad nėra kokio kabliuko, apie kurį nežinau ar nepagalvojau.

Radau Revolut su standartiniu planu leidžia vieną nemokamą pirkimą per mėnesį. Visiem lengvai prieinama ir paprasta.

Paprasčiau tik gavus atlyginimą investuot numatytą sumą, mažiau pagundų kitur panaudot.

O koks geriausias ETF?

Čia galite rasti mano nuomonę:

https://buliausanatomija.lt/etf-apzvalga/