Prieš keletą dienų klausiau pokalbio su Profitus marketingo vadove Monika Lenčickaite, kuriame pašnekovė pasakojo apie savo investavimo į akcijas strategiją.

Pašnekovė prisipažįsta, investavime į akcijas save laikanti naujoke, užsimena, jog seniau jos investavimo strategija buvo pagalvoti, kuriam sektoriui ateityje seksis geriau, tuomet atsitiktinai atrinkdavo keletą to sektoriaus įmonių ir į jas investuodavo.

Viena iš tokių jos investicijų buvo skrydžių kompanijos, kuomet pagalvojo, jog po pandemijos šiam sektoriui turėtų sektis, bet pasirinko ir Kinijos skrydžių kompanijas, kurioms, kaip sakė pašnekovė, nepagalvojo, jog gali nepasisekti dėl įvestų sankcijų.

Investicija nenusisekė.

Dabar, sako Monika, jau pasimokius, kad spėlioti kuriam sektoriui seksis neverta, bet reikia tiesiog pasidomėti, pasiskaityti, dabar ji nusiperka kokį žurnalą skrendant į komandiruotę apie verslą ar ekonomiką ir taip bando sugalvotu, kur reikėtų investuoti.

Negalėjau nesišypsoti klausydamasis šios investavimo kelionės.

Visų pirma – tikrai nieko nekritikuoju, nes visi nuo kažko pradeda, Monika Lenčickaitė pokalbyje aiškiai įvardija, kad ji nėra patyrusi investuoja, dar tik mokosi.

Man ši istorija yra puiki iliustracija, jog net ir daug savo pagrindinėje veikloje pasiekę individai (Profitus marketingas vienas geriausių P2P rinkoje), gabūs ir protingi, mokydamiesi investuoti šoka ant tų pačių bazinių klaidų, apie kurias ir noriu papasakoti šioje rubrikoje “Investavimo psichologija”.

Viena iš pagrindinių klaidų – įsitikinimas, jog galvą pasukus, gerai pagalvojus, galima išmąstyti kuri turto klasė ar konkretus vertybinis popierius atneš geriausią grąžą.

Šis įrašas yra antrasis investavimo psichologijos tema, kuriais aš noriu atskleisti pagrindines priežastis, kodėl vidutinis investuoto rezultatas gerokai atsilieka nuo rinkų vidurkio.

Pirmajame įraše pasakojau apie tai, kad viena iš pagrindinių priežasčių, lemiančių prastą rezultatą, jog perkama ir parduodama vadovaujantis emocijomis, o ne faktais.

Sprendimas pirkti vertybinius popierius yra racionalus, jeigu vertė aukštesnė už kainą, bei sprendimas parduoti yra racionus, jeigu vertė yra žemesnė už kainą.

Tik viena smulki bėda, dauguma atveju paskaičiuoti vertę beveik neįmanoma, niekas, išskyrus retais atvejais kelis nepaprastai išskirtinius ir savo veiklai atsidavusius individus, nesugeba to padaryti.

Todėl realybėje sprendimus investuoti lemia ne informuota nuomonė, analize pagrįstas pasirinkimas, bet tai tėra nuotaikų ir emocijų lemtas spėliojimas.

1. Investavimas yra tiesiog per sunku

Neseniai rašiau įrašą apie lietuviškųjų profesionalių investuotojų pasiekimus, kaip šiems sekasi aplenkti akcijų rinkų vidurkį.

Iš lietuviškųjų fondų valdytojų, kurie savo nuomone dalijasi viešai, man įdomiausia paklausyti Luko ir Artūro, Synergy Fondų valdytojų, minčių.

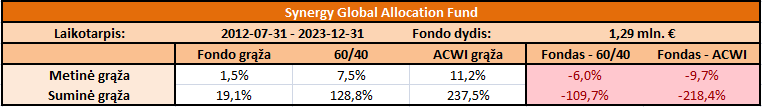

Ironiškiausia, kad iš visų minėtame mano įraše aptartų fondų valdytojų, būtent Synergy Global Allocation Fund rezultatas buvo pats prasčiausias, vos 1,5% per metus siekianti grąža per daugiau kaip dešimtmetį.

Kodėl ?

Nes tarp išminties ir rezultatų rinkose yra beveik nulis koreliacijos (su nepaprastai retomis išmintis), jeigu tavo investavimo strategija yra numatyti, kurios turto klasės ir instrumentai brangs sparčiausiai (tarp išminties ir rezultatų koreliacija yra, jeigu išmintis pasireiškia vengimu aktyviai prekiauti).

Gaila, bet pasakyti kur geriausia investuoti, kas brangs sparčiausiai, beveik neįmanoma.

Tiesiog nėra jokio man žinomo būdo, kuriuo remiantis būtų galima numatyti, kurio instrumento grąža bus aukščiausia, jeigu šį instrumentą įsigysi ir laikysi ilgą laiką – akcijų ar obligacijų, P2P ar NT.

Jeigu akcijų – tai kurių akcijų ? Gal JAV ar Europos ? O gal Indijos, Kinijos, Taivano ar Turkijos.

Jeigu JAV akcijų, tai kokio tipo akcijų – vertės akcijų ar technologijų, o kurios konkrečios kompanijos ?

Galima surasti pakankamai sudėtingų įvairių investuotojų analizių (keletą iš jų ir šiame bloge), pagrindžiančių, kodėl vienas ar kitas pasirinktas instrumentas yra geresnis.

Bet visos tokios analizės ir tyrimai atsižvelgia tik į menką visų veiksnių, lemiančių rezultatą, kiekį, smulkų ir nebūtiniai esminį.

Gaila, bet realus pasaulis yra per daug komplikuotas, pasižymintis nelinijiniais ryšiais, nepasiduodantis analizėms ir absoliučiai nenuspėjamas.

Geriausias tam analogas yra drugelio efektas, mintis, jog drugelio suplazdenimas sparnais vienoje planetos pusėje gali sukelti uraganą kitoje pusėje.

Panašiai ir rinkose, gali iki raudonumo įrodinėti savo investavimo tiesas, kodėl vienas ar kitas pasirinkimas yra pats geriausias, bet realybė tokia, kad visų drugelio plazdėjimų tavo argumentacija vis tiek neapima.

O bet kas kas praleista (o praleista didžioji dalis informacijos), gali lemti absoliučiai skirtingą, nei tu tikiesi, rezultatą.

Įmanoma argumentai įrodyti, kurie sprendimai yra netinkami, bet niekada neįmanoma žinoti, kurio instrumento grąža bus aukščiausia.

Šis faktas, jog, dauguma atvejų žinoti kur geriausia investuoti yra neįmanoma, dažnai ignoruojamas.

Ši aplinkybė, jog ateitis yra nežinoma, esamu momentu sudėtingų procesų baigties neatspėsi, nėra būdinga vien tik investavimui.

Dauguma atvejų gyvenime sprendžiamos problemos yra tiesiog per sudėtingos, nenuspėjamos, todėl evoliucijos eigoje žmonės puikiai prie šių aplinkybių prisitaikė.

Žmogaus smegenys išmoko “išrasti” įvairius shortcuts, įvairius triukus, kaip elgtis net ir nežinant kuris pasirinkimas geriausias.

Kitu atveju asmenį, kuris nesugeba nuspręsti, ištiktų veiksmų paralyžius, kuomet tave puola tigras ar liūtas vietoje to, kad liptum į medį arba bėgtum pasislėpti, negalėdamas nuspręsti, kurį sprendimą priimti – būtum suvalgytas vietoje.

Šis skyrius apie įvairius triukus, kuriais remiantis žmonės sugeba priimti investicinius sprendimus, pasirinkti pirkti ar parduoti, kur investuoti, nors neturi pakankamai racionalaus pagrindo tokiems sprendimams priimti.

1.1 Pakeitimo efektas

Daniel Kahneman vienas iš mano investavimo psichologijos herojų, nes jo darbuose pilna neįkainojamos informacijos.

Vienas iš jo išpopuliarintų terminų, tai mechanizmas, kaip žmogus sugeba veikti situacijose, kuomet veiksmai priklauso nuo atsakymo į sudėtingą ir neatsakomą klausimą.

Šis principas pavadintas pakeitimo efektu (angl. substitution effect).

Remiantis šiuo principu, kuomet klausimas, į kurį bandoma rasti atsakymą, yra per daug sudėtingas – šis klausimas pakeičiamas kitu klausimu, lengvesniu.

Knygoje Thinking, Fast and Slow Daniel Kahneman mini pavyzdį, kaip vienas stambus institucinis investuotojas jam pasakojo, kodėl nusprendė investuoti šimtus milijonų į Ford kompaniją.

Investuotojas apsilankęs automobilių parodoje ir apžiūrėjęs Ford automobilius buvo šiais sužavėtas. Kahneman žodžiais, investuotojas vieną klausimą, “Ar Ford kompanija yra gera investicija ?”, pakeitė kitu klausimu “Ar man patinka Ford automobiliai ?”.

I found it remarkable that he had apparently not considered the one question that an economist would call relevant: Is Ford stock currently underpriced?” Kahneman writes. “Instead, he had listened to his intuition; he liked the cars, he like the company, and he liked the idea of owning its stock. From what we know about the accuracy of stock picking, it is reasonable to believe that he did not know what he was doing.

Daniel Kahneman

Atsakyti į klausimą, ar Ford yra gera investicija, yra beveik neįmanoma, bet atsakyti į klausimą, ar man patinka Ford automobiliai, yra daug lengviau.

Pakeitimo efektas yra vienas iš pagrindinių mechanizmų, kuriais vadovaujantis žmonės priima investicinius sprendimus.

Kadangi atsakyti į klausimą, kuris pasirinkimas yra geresnis (kurių įmonių akcijos brangs sparčiausiai, P2P ar obligacijų grąža bus aukštesnė) daugumoje atvejų neįmanoma, tai žmonės, rinkdamiesi kur investuoti, atsako į kokį kitą klausimą.

Pavyzdžiui, straipsnio pradžioje minėta Profitus marketingo vadovė klausimą, kas yra gera investicija, pakeitė klausimu, kuriam sektoriui gali pasisekti.

Tuomet yra įmanoma sugalvoti, jog štai, aviacijos sektoriui tikrai gali pasisekti, nes po pandemijos jis gali atsigauti – į ten ir investavo.

Bet liko nepagalvota apie gausybę žinomų nežinomųjų – kokia įmonės akcijos kaina, kokia informacija į ją jau įskaičiuota, kaip keisis palūkanų normos lemiančios akcijų kainas, reikia atspėti ir bendrą ekonomikos raidą ir taip toliau ir taip toliau.

Liko nepagalvota apie gausybę nežinomų nežinomųjų – gal nauja pandemija ištiks, gal trečias pasaulinis karas, ekonomikos krachas arba naujas išradimas visiškai pakeisiantis aviacijos sektorių.

Visos žinomos ir nežinomos informacijos, kuri lems ar investicinis sprendimas geras, joks vienas individas aprėpti nesugeba, didelė dalis informacijos šiuo metu iš vis nėra žinoma.

1.2 Susikurk gerą istoriją

Naratyvo klaida (angl. narrative fallacy) vadinama kognityvinė klaida, žmonių polinkis konstruoti įtikinamas istorijas ar pasakojimus, nebūtinai atitinkančius faktus ar tikrovę, bet skambančius logiškai ir įtikinamai.

Kadangi pasaulis nepaprastai sudėtingas, dinamiškas ir nenuspėjamas, jame veikti ir priimti sprendimus sunku.

Siekiant šį uždavinį palengvinti žmogus turi įgimtą gebėjimą sudėtingus faktus ir tarpusavio ryšius dumbint down iki paprastos istorijos.

Kas neturi kokio keisto giminaičio, absoliučiai su šimtu procentu užtikrintumu įsitikinusio kokia nors sąmokslo teorija.

The confidence that individuals have in their beliefs depends mostly on the quality of the story they can tell about what they see, even if they see little.

Daniel Kahneman

Ar tai reiškia, jog individas racionaliai ir argumentuotai konstruoja tikrovę atitinkančius įsitikinimus ? Tikrai – ne.

Absoliutus įsitikinimas savo teisumu tiesiog reiškia, kad galvoje susikūrei nuoseklią istoriją, kuria tiki.

Panašiai ir rinkose, pilna investuotojų, šventai įtikėjusių kodėl verta dabar investuoti į technologijų kompanijų akcijas, arba atvirkščiai, į vertės akcijas, arba pirkti Baltijos šalių nuvertintas akcijas, o gal kripto ar NT.

Visi šie argumentai nėra pakankami, nes žinoti kas brangs smarkiausiai iš esmės neįmanoma, bet tai tiesiog atspindi, jog individai susigalvojo istoriją, kodėl vienas ar kitas pasirinkimas yra pats tinkamiausias.

Žmonės, kaip dažnai sakoma, yra story telling animal. Duok jiems du niekuo nesusijusius faktus ir iš jų sukurs kokią nors “racionalią” juos pagrindžiančią istoriją.

Seniau ekonomikos mokslas tikėjo, tiksliau darė prielaidą, kad žmonės yra racionalūs ir optimaliai siekia savo tikslų.

Tuomet atėjo elgesio ekonomikos (behaviour economics) era, bei pasipylė įrodymai, lyg iš gausybės rago, jog žmonės absoliučiai nėra racionalūs daugybėje savo sprendimų.

Žmonės naudoja įvairius sprendimų priėmimo supaprastinimo mechanizmus, iš kurių vienas yra susikurti nuoseklią istoriją, vardan galėtų veikti sudėtingame pasaulyje.

1.3 What You See Is All There Is

Apie kitą mąstymo klaidą, susijusia su faktu, jog visos reikalingos informacijos žinoti neįmanoma, jau esu rašęs.

Tai vadinamoji WYSIATI (What You See Is All There Is) mąstymo klaida.

Šiuo terminu pabrėžiama mąstymo klaida, jog žmonės nekvestionuoja, ar jų turima informacija yra pakankama sprendimams priimti, ar jų turimi įsitikinimai pagrįsti.

Žmonių mąstymas pasižymi tendencingumu automatiškai ir greitai iš turimų galvoje faktų ir jų nuotrupų padaryti tvirtas išvadas.

Jeigu dalis svarbios informacijos individui nėra žinoma, šis faktas ignoruojamas, sprendimas vis tiek priimamas (arba nuomonė suformuojama), o blogiausia – individo subjektyvus įsitikinimas savo teisumu menkai koreliuoja su informacijos, naudotos sprendimui priimti, išsamumu ir patikimumu.

What You See is All There Is (WYSIATI) is a cognitive bias described by Daniel Kahneman in Thinking, Fast and Slow. WYSIATI says that when presented with evidence, especially those that confirm your mental model, you do not question what evidence might be missing.

“What You See Is All There Is” Bias

Dar kartą grįžtant prie straipsnio pradžioje minėto pokalbio su Monika Lenčickaite, kuri kažkuriuo metu buvo pasirinkusi investuoti į aviacijos sektorių, nes šiam ateityje gali sektis.

Tai puikius WYSIATI klaidos pavyzdys, nes dėka aiškaus neseniai įvykusios pandemijos pėdsako (su pandemija susijusi informacija vis dar vaizdžiai išlikusi galvoje), nesunku apie šią nelaimę ir jos padarinius pagalvoti, apie jos įtaką aviacijos sektoriui, kaip galėtų aviacijos sektorius atsigauti po nelaimės.

Bet nežinoma, nėra matoma ir lieka neapgalvota daugybę kitos svarbios informacijos, lemiančios ar investuoti į aviacijos sektorių yra gera mintis.

1.4 Inkaravimas

Nepaprastai svarbus faktorius, lemiantis kur pasirenkama investuoti, yra inkaravimas (angl. anchoring effect).

Jeigu aš paprašyčiau salės susirinkusių žmonių spėti, kiek Afrikos tautų yra Jungtinių Tautų Organizacijos nariai, gaučiau tam tikrą atsakymą.

Bet jeigu prieš salėje susirinkusiems asmenims spėjant visiems matant pasukčiau ruletės ratą, bei kauliukas sustotų ties skaičiumi 10, atsakymas būtų gerokai artimesnis šiam skaičiui, nei jei kauliukas sustotų ties skaičiumi 65.

Akivaizdu, kad ruletės parinktas skaičius nieko neturi bendra su teisingu atsakymu, tačiau bet koks garsiai įvardintas skaičius žmogaus spėjimui turi įtakos, spėjimas būna artimesnis įvardintam skaičiui.

When we make an estimate, we can end up using irrelevant information as our ‘anchor.’ We then adjust from there, often failing to make sufficient updates.

Mental Model: Anchoring

Profesionalūs pardavėjai puikiai žino šį triuką, štai kodėl paklausus kainos turguje babytės, NT brokerio ar mašinos pardavėjo, visada pirma bus pasakyta gerokai per didelė kaina, nes profesionalus pardavėjas žino, kad žmogus prisiriš prie garsiai išsakytos kainos, ir ja remdamasis toliau darys sprendimus, džiaugsis -20% nuolaidą gavęs.

Šis inkaravimo efektas nepaprastai svarbus investavime ir pasireiškia daugybe formų.

Visų pirma, sprendžiant kur investuoti visi mėgsta inkaruotis prie paskutinių periodų turto klasės ar akcijos rezultato – jeigu kažkas performino gerai, daroma prielaida, kad taip bus ir toliau.

Antra, sprendžiant kiek kuris nors aktyvas yra vertas, kaip atskaitos taškas yra pasirenkama dabartinė kaina ir ši adjustinama remiantis argumentais ir įsitikinimais.

Bet ta dabartinė kaina gali būti visiškai klaidinga, kuomet žmonės adjustina šią kainą, gautas rezultatas vis tiek lieka per daug arti pirminės reikšmės.

Puikus to pavyzdys kiekvienais metais metų gale daromos rinkų prognozės.

Štai S&P 500 indeksas baigė 2023 metus su reikšme 4769, analitikų prognozių vidurkis 2024 metams yra 5068, arba ~6% aukštesnis.

Kaip gaunamasis šis skaičius ? Imama 4769 metų reikšmė, kaip inkaras ir nuo šio rodmens atsispiriama.

Niekas nepradeda savo analizės nuo balto lapo, nieks nuo nulio neskaičiuoja, kokia turėtų būti rinką sekančio indekso vertė.

Trečia, inkaravimas lemia ir pasirenkamus instrumentus ir pozicijas, iš kurių formuojamas portfelis.

Kažkada vienu ar kitų būdu buvo priimtas pirmas sprendimas, tuomet antras, vėliau trečias.

Darydami naujus sprendimus, ką pirkti ir parduoti, šie nauji pirkiniai reikšmingai įtakojami jau turimų pozicijų.

Retas investuotojas, jeigu pradėtų investuoti iš naujo, nuo balto lapo, pirktų lygiai tokias pozicijas, kaip dabar turi.

2. “Galvojimą” perduoti kitiems

Norint pirkti ar parduoti finansinius instrumentus racionaliai, reikėtų žinoti, ar kaina, mokama už pirkinį, atitinka vertę.

Pirmoje šio įrašo dalyje argumentavau, jog dauguma atveju investuotojai nesugebėdami atsakyti į klausumą, kokia yra tikroji vertė, daro įvairias klaidas – atsako į kitą (panašų) klausimą, remiantis ribota, neapkankama informacija ir argumentais, ignoruodami, kas nežinoma.

Arba susikuria galvoje gerą istoriją, šia įtiki ir ramiai toliau planuoja savo pirkinius.

Vienaip ar kitaip, žmogus sugeba savo jėgomis priimti sprendimą, kur investuoti, net jeigu tam nepakanka racionalių argumentų.

Yra dar viena klaidų grupė, kuomet sprendimas, kur investuoti, priimamas ne savo jėgomis, bet perduodamas kitiems asmenims ar jų grupėms.

Tikintis, jog kiti individai yra geresni, labiau kvalifikuoti ir racionalesnis, bei viliantis, jog vadovaujantis kitų nuomone pavyks išspręsti tuos sudėtingus uždavinius, kuriems sprendimo nesugebi rasti pats.

Apie tai – šiame skyriuje

2.1 Pasitikėjimas ekspertais

Dažnas būdas, kaip žmonės priima investavimo sprendimus – tai klauso ekspertų nuomonės ir patarimų.

Jeigu pats esi nevykėlis, nesugebi rasti gerų investicijų, tai ne bėda – netrūksta mokamų ir nemokamų patarimų, įvairių naujienlaiškių ar investavimo guru socialiniuose tinkluose, kurie tau paaiškins, kur reikėtų investuoti.

Klaida, kurią daro individas šiuo atveju, manyti, jog kiti sugebės tai, ko nesugebi pats.

Autoriteto suvedžioti

Didelė bėda, jog investuotojai linkę pasitikėti užtikrintai skambančiais ekspertais ir jų patarimais.

Authority bias is the tendency of investors to give more weight and influence to the opinions of people in authority, believing them more likely to be correct.

Prisimenu kažkada apsilankiau Investuok žurnalo XVI Tradicinėje individualių investuotojų metinėje konferencijoje, kurioje kelias valandas ant scenos lipo nauji ir nauji ekspertai, su didžiuliu įsitikinimu skleidė, kas yra ir kas nėra gera investicija.

Vienintelė bėda – “profesionaliųjų” investuotojų rezultatai, švelniai tariant, neblizga. Profesionalai, lygiai kaip ir mėgėjai, atsilieka nuo akcijų rinkų vidurkio, nesugeba atspėti ir nuspėti, kur geriau investuoti.

Yra sričių, kur ekspertais vertėtų pasitikėti, kur specialisto nuomonė yra pagrįsta faktais ir įrodymais.

Tačiau investavimas nėra viena iš tokių sričių, nes čia, kur geriau investuoti, nežino niekas – tai tiesiog per daug sudėtingas klausimas, į kurį niekas nežino atsakymo.

Tačiau viena iš mąstymo klaidu yra ta, jog žmonės nesugeba skirti situacijų, kur vertėtų ekspertu pasitikėti, o kur ne.

Tai pat, labiausiai pasitikima tais ekspertais, kurie skamba užtikrintai, bei tvirtai tiki savo nuomone.

Psychologist have repeatedly found that people prefer those who sound confident and are even willing to pay more for confident (but inaccurate) advisors

The Little Book of Behavioral Investing by James Montier

Bet ekonomikoje ir investavime užtikrintas dėl ateities, savo spėjimų ir jų pasekmių, negali būti niekas.

Visgi, populiariausi būtent tie investavimo ir ekonomikos influenceriai, kurie neužsikirsdami ir neabejodami savo teisumu užtikrintai argumentuoja.

Panašiai kaip atėjus į gydytojo kabinetą žmogus nebūtų patenkintas, jeigu gydytojas sakytų “gal tau odos vėžys, o gal šiaip odą išbėrė, iš kur aš galiu žinoti”.

Taip ir dauguma ieškančių investavimo patarimo, užduotimi klausima, kas brangs labiausiai, nėra patenkinti gavę vienintelį teisingą eksperto atsakymą – “I don’t know“.

Buvo kažkada atlikta tokia studija, kuomet dviejų grupių, psichologijos studentų ir profesionalių fondų valdytojų, buvo paprašyta atsakyti į du klausimus: (a) kurios įmonės akcijos kaina, iš dviejų pasirinkimo variantų, ateinantį mėnesį augs sparčiausiai; (b) subjektyviai įsivertinti savo nuomonės tvirtumą.

Pasirinkdami, kuriai iš dviejų akcijų seksis geriau, studentai buvo įsitikinę savo teisumu 59% (kad jų nuomone 59% tikimybė, jog pasirinktai akcijai seksis geriau), profesionalieji fondų valdytojai buvo įsitikinę savo teisumu 65%.

Ironiška, kad abiem grupėms spėlioti sekėsi blogiau, nei jei spręstum atsitiktinai, mesdamas monetą. Studentai, kurios akcijos kaina kils labiau atspėjo 49% laiko, profesionalai – 40%.

Dvigubai ironiška, kad kuomet profesionalai buvo 100% įsitikinę, jog jų pasirinktai įmonei seksis artimiausią mėnesį geriau, realybėje tokia pasirinkta įmonė vos 12% laiko outperformino nepasirinktą akciją.

Viskas ką noriu šiuo skyriumi pasakyti, tai jog nėra absoliučiai jokių įrodymų ir priežasčių, kodėl vertėtų pasitikėti “ekspertais”, kuomet šie įvardija, kuris pasirinkimas yra geresnė investicija.

Tačiau žmonės taip daro nuolatos, savo sprendimus, kur investuoti, perduoda “profesionalams”, manydami, jog šie žino geriau, kas brangs.

2.2 Grupinis mąstymas

Paskutinis būdas, apie kurį noriu parašyti, kuriuo remiantis investuotojai bando atsakyti į neatsakomą klausimą, kur geriau investuoti, yra grupinis mąstymas.

Šia tema jau esu rašęs įraše Investavimo į akcijas pradžiamokslis (1 dalis).

Investuotojai bandydami suprasti, kur geriau investuoti, mėgsta pasitikėti minios nuomone.

Vienas žymiausių psichologų, tyrinėjančių minios įtaką individo sprendimams, buvo Solomon Asch.

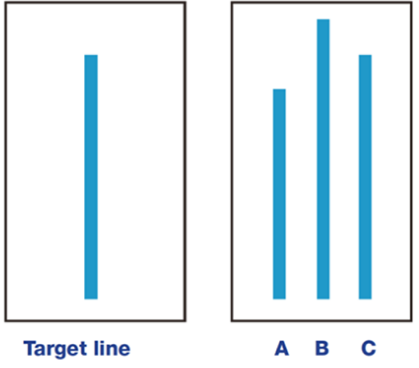

Pavyzdžiui, jis sugalvojo eksperimentą, sudaryti 8 žmonių grupę ir paprašyti grupės dalyvių įvertinti, kuri iš dešinėje nupieštų linijų atitinka kairėje nupieštą liniją.

Kas gali būti lengviau, nei įvertinti žvilgsniu linijos ilgį ? Paprasta, akivaizdu, kad teisingas atsakymas yra C.

Tik viena bėda, grupę sudarė septyni aktoriai ir vienas tikras eksperimento dalyvis. Kuomet grupė (aktoriai) sakydavo, kad teisingas atsakymas yra A ar B, tikrasis eksperimento dalyvis pasimesdavo, pradėdavo abejoti savo nuomone ir, dažnai, sutikdavo su kitų rinkos dalyvių nuomonę.

Panašiai ir rinkose žmonės nuolatos yra minios nuomonės suklaidinami, kokia yra tikroji vienos ar kitos investicijos tikroji vertė.

Kadangi investuotojai klausosi tų pačių informacijos šaltinių, dažnai mokėsi tuose pačiose universitetuose, pagal panašias programas, tiki panašiomis istorijomis, turi panašią patartį.

Todėl ir jų investavimo sprendimai, padrąsinti vieni kitų, sutampa, vieni kitus kaip kokios avelės įtikina, koks pasirinkimas yra geriausias.

Vienas iš tokių pavyzdžių galbūt galėtų būti ir tas pats Baltic Horizon Fund, kuomet menkai edukuoti investuotojai galėjo turėti keletą klaidingų įsitikinimų. Jog: (a) dividendus mokanti kompanija (arba fondas) yra geresnė investicija ir (b) NT yra stabilu. Todėl investuoti į tokį fondą yra saugus pasirinkimas.

Kuomet rinkoje yra pakankamai panašiai mąstančių individų, rinka tampa nebe išmintingu sprendimų priėmimo mechanizmu, bet akla avelių banda, sukelianti kainų euforiškus burbulus ir gilius dugnus.

Tai yra akmenėlis ir į pasyvaus investavimo daržą, jog galimai, rinka tam tikrais atvejais nėra racionali ir rinkdamasis investuoti į kokį pasyvų rinką sekantį ETFą gali užtaikyti ant pervertintos rinkos.

Galbūt tam tikrais retais atvejais išmintingas ir patyręs investuotojas turėtų būti atsargesnis, bei rinktis susilaikyti nuo investicijų į tam tikrus per daug brangius ar populiarius aktyvus.

Tačiau ar rinka teisi ar klysta sužinosi tik po laiko. O tie kas bando taip spėlioti, kaip taisyklė, gerokai atsilieka nuo “neracionalių” rinkų vidurkio.

3. Pabaigai

Straipsnio tikslas buvo atskleisti mąstymo mechanizmus, kuriais vadovaujantis individai sugeba priimti investavimo sprendimus, nors beveik visada neturi pakankamai gebėjimų ir informacijos tokius sprendimus atlikti.

Ne kartą teigiau, jog žinoti, kokia yra tikroji vertė, didesnė ar mažesnė nei mokama kaina, bei kurios turto klasės brangs labiausiai – tiesiog neįmanoma.

Vardan išvengti sprendimų paralyžiau evoliucijos eigoje žmonės išmoko įvairius triukus, kaip greitai ir dažnu atveju efektyviai priimti sprendimus.

Tačiau šie sprendimų mechanizmai, puikiai veikiantys įvairiose gyvenimiškose situacijose, visiškai netinka investavimo veikloje.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Rinkos rezultatas ulyra visų rinkos dalyvių vidurkis, natūralu, kad jų asmeniniai rezultatai išsibarsto abipus rezultato. O apie bh, kaip pats turintis jo, atsakyčiau, kad esant nemokamiems pinigams fondas jais nesinaudojantis būtų visiškai nepatrauklus ir gal net neegzistuotų, pasikeitė palūkanos, pasikeitė rezultatas. Man jis gyvenimo nesugadino, nes esu iš beveik niekaip nekeičiančių savo išlaidų, nesvarbu kiek auga pajamos. Kažkada supratęs, kas nieko man nestinga,tiesiig mečiau dibti už pinigus, nes džiaugsmo tame nebuvo. Ir nepamenu per dešimtmetį nei vieno mėnesio, kad būčiau išleidęs ben arti to ką kas mėnesį surenku. Bendrai linkęs manyti, kad žmonės kaupiantys konkretiems tikslams padaro daugiau judesių o kartu ir klaidų, nei perkantys ir kaupiantys nežinia kam. Nerealizuoti nuostoliai ir pelnai dar nėra rezultatas ant duonos tepti.

Ne visiškai.

(a) Vidutinio rinkos dalyvio, individualaus investuotojo, rezultatas nesiekia rinkos vidurkio, vidutiniam investuotojui sekasi prasčiau.

(b) Vidutinis fondas irgi atsilieka nuo rinkos vidurkio.

(c) Žvelgiant į praėjusio laikotarpio laimėtojus, tiems kuriems seksi geriau nei rinkos vidurkiui, kitame laikotarpyje jie pranašumo nesugeba išlaikyti, todėl verta daryti išvadą, kad jų sėkmė tebuvo atsitiktinumas.

Iš pirmo žvilgsnio, gi taip negali būti, nes gi negali visi atsilikti nuo vidurkio. Nes jeigu kažkas pralošia, tai kažkas turi ir išlošti.

Nesu matęs jokio rimto tyrimo ar pilnaverčio atsakymo, kodėl taip yra, bet spėčiau, kad tai lemia keletas faktorių:

(a) Jeigu vidutinis investuotojas atsilieka, tai dar nereikia, kad nėra retų turtingų fondų ir investuotojų, kurie beatina vidurkį. Nes skaičiuojant faktą, jog vidutinis investuotos atsilieka, neatsižvelgiama į dollar weighted rezultatus. Tokiu atveju visokie Renaissance Technologies ar Berkshire Hathaway, bei panašūs į juos, susišluoja pralaimėtojų milijardus.

(b) Dar svarbiau, skaičiuojami rezultatai po mokesčių. Jeigu vidutinis rinkų dalyvis po mokesčių atsilieka nuo vidurkio, tai kažkam atitenka mokesčiai.

(c) Pakeliui užsidirba įvairūs kainai nejautrūs rinkos dalyviai, kurie ištraukia bapkes iš sistemos dėka rinkos struktūros. Tai visokie high frequency traders ir panašiai, kurių prekybos strategija nieko neturi bendro su vertinimu, ar kaina teisinga ar ne. Tokie į tyrimus, vertinančius rinkos dalyvių rezultatus, galimai, nepatenka.

Dar pastbėjimas – žmonės tikriausia geriau jaučiasi matydami vieną poziciją pvz sp500 portfelyje nei visas jų sudėtines dalis atskirai – tada akis badytų nukstolingos eilutės, labiau nei širdį glostančios pelningos ir tada tikriausiai suveiktų nostolių vengimo mechanizmas – parduoti per anksti pelningas ir per ilgai kaupti nuostolingas.

Esu tik pradedantis tai spėju dar daug kas gali ateityje keistis, bet dabar labiau sekasi kai naudoju labai paprastą, sakyčiau net visai primityvę strategiją kai tik Excelis rodo verta pirkti akciją ar ne ir to sprendimo niekaip neįtakoja emocijos, perskaityta naujiena spaudoje, eksperto patarimas ar dar kažkas. Kitaip sakant sprendimus turi priimti kaip robotas.

Perduoti savo sprendimų priėmimą excel yra tikrai puiki strategija, kurią taiko ne vienas ir ne du sėkmingi traderiai.

Bet yra tokia bėda, kad visos rules based automatizuotos strategijos vis tiek kada nors underperformina rinkos vidurkį.

Ne tik kad underperformina, bet gali underperforminti metų metus, nors prieš tai backtestai sakė, jog tai puiki strategija.

Tuomet po metų, dviejų ar penkerių iškyla klausimas, ar ši strategija vis dar veikia, ar tai tik normalus underperforminimas, po kurio strategija vėl veiks.

Žinoti atsakymą į šį klausimą neįmanoma, todėl lieka arba nutraukti strategijos naudojimą (kas gali būti elgesio klaida), arba tolia ja naudotis (bet ji gal tiesiog nebeveikia !). Ką darysit tokiu atveju ?

Pavyzdžiui, jei gerai pamenu, straipsnyje minimas Synergy Global Allocation Fund, kuris ACWI indeksą underperformina -9,7% per metus, yra rules based, investuoja remiantis exceliu, prieš paleidžiant fondą tikrai excelis nežadėjo jiems tokio underperforminimo 🙂

Kitas pavyzdys, GVAL ETF’as. Tyrimai sako, jog investuodami į pigesnes šalis vidutiniškai uždirbsite daugiau, šis ETF rotatina iš brangių šalių į pigiausias, pagal automatizuotą logišką tyrimais paremtą strategiją.

Nuo 2015 metų pradžios GVAL grąža 4,35%, Vanguard Total World Stock ETF (viso pasaulio akcijos) grąža 8,55%.

Kas sugebės ir toliau laikytis GVAL automatizuotos strategijos ? Kaip galima žinoti, čia laikinas underperformance, ar tiesiog blogai sukurta strategija ?

Žinoti ateities negali todėl esmė paskirstyti riziką, dalis į akcijas, o į vieną akciją tik tiek kiek gali sau leist prarast, dalis į P2P, dalis į obligacijas. Viską investuoti į pasaulio indeksą sekantį foną taip pat nenorėčiau, jo ateities irgi niekas nežino.

Įdomi straipsnių serija, dėkui.

Sutinku, kad paprastam retailer’ui nėra galimybės tiesiogiai ir tiksliai įvertinti aktyvų vertę, tačiau mintis, kad rinkoje nėra žaidėjų, kurie tokią galimybę turi – neteisinga. Kalbu apie institucinius investuotuojus, kurių veiksmus galima pastebėti skaitant tape. Instituciniai investuotojai turi edge prieš rinką dėl galimybės gauti ir apdoroti informaciją, kuri nėra prieinama retailer’iams (pvž. Bloomberg terminal) ir kartu turi lėšų tą edge įgyvendinti.

Grįžtant prie klausimo – tai kodėl paprastas rinkos dalyvis on average pasirodo taip prastai stock-picking’e ir kodėl ilgalaikio investavimo į pasaulio indeksus rezultatai tokie geri? Mano nuomone – stock-pickerių tikslai tiesiogiai kertasi su institucinių investuotuojų tikslais trumpuoju bei vidutiniu laikotarpiu. T.y. instituciniai investuotojai pirkimus vykdo išskirtinai prie kainų žemumų (t.y. jų vertinimu kaina yra žemesnė už vertę) ir parduoda aukštumose (t.y. jų vertinimu kaina yra aukštesnę už vertę), o retaileriai, neturėdami nei tiek suvokimo apie rinką, nei tikslios informacijos, pirkimus vykdo market orderiais, neišlaukia bottomų ir iš esmės tampa likvidumu instituciniems investuotojams. Ilgalaikiame investavime yra priešingai – institucinių investuotojų tikslas ilguoju laikotarpiu yra toks pats kaip retail investuotojų – su mažiausiomis investicijomis pakelti aktyvų vertę iki debesų, kad būtų galima gauti maksimalią gražą.

Antras dalykas, kodėl, mano nuomone, retail traderių rezultatas yra toks prastas – investavimas yra sumaišomas su tradingu. T.y. aktyvai yra nuperkami market orderiais, nėra kreipiamas dėmesys į jiems prieinamus įrankius, kurie padeda išvengti žmogiškų ydų, kalbu apie stop-loss ir take profit. Taip pat labiau žiūrima ekspertų nuomonės, o ne tai, ką rodo price action. Prekyba akcijomis ar kitais VP yra visiškai kitoks gyvūnas nei ilgalaikis investavimas, galioja visai kitos taisyklės ir kažkodėl vidutiniai rinkos dalyviai į tai nekreipia dėmėsio. Keista.

My 2 cents.

Ačiū už įdomų komentarą.

Bet turiu pora pastebėjimų apie jūsų pastebėjimus.

Įvertinti tikslią aktyvų verte dauguma atveju nesugeba ne tik retail, bet ir instituciniai, nes norint apskaičiuoti tikrąją vertę tiksliai, reikėtų žinoti daugelį faktorių, kurių šiuo metu apskaičiuoti neįmanoma, nes jie yra nežinomi.

Manau ši Keynes citata puikiai apima esmę, jis žodį uncertain naudoja kaip nežinomas sinonimą.

“By ‘uncertain’ knowledge, let me explain, I do not mean merely to distinguish

what is known for certain from what is only probable. The game of roulette is not

subject, in this sense, to uncertainty; nor is the prospect of a Victory bond

being drawn. Or, again, the expectation of life is only slightly uncertain. Even

the weather is moderately uncertain. The sense in which I am using the term is

that in which the prospect of a European war is uncertain, or the price of copper

and the rate of interest twenty years later hence, or the obsolescence of a new

invention, or the position of private wealth owners in the social system in 1970.

About these matters there is no scientific basis on which to form any calculable

probability whatever. We simply do not know”.

Tam tikrai retais atvejais įmanoma rasti aktyvų, kurių kaina nepaprastai maža ir akivaizdu, jog jų kaina mažesnė, nei tikroji vertė (Benjamin Graham išpopuliarintas terminas šiam investavimo stiliui apibūdinti yra Cigar Butt investing).

Taip pat, nors neįmanoma nustatyti tikslios tikrosios vertės, yra individų, kurie sugebėjo susikurti investavimo strategijas, praktiškai veikiančias rinkoje (pvz. Warren Buffer ir Charlie Munger išvystytas stilius investuoti į geras kompanijas).

Abiems atvejais niekas vis tiek nesugeba nustatyti tikrosios vertės.

Tačiau kadangi rinka nepaprastai konkurencinga, visi pranašumai turi tendenciją laikui bėgant būti pašalinami, net ir tokių intelektinių gigantų kaip Buffetas stilius nebūtinai amžinai veiks.

Komentuojant antrą pastraipą, tai kam nėra man žinomų įrodymų, kuriais remiantis galėčiau teigti, jog instituciniai short terme prekiauja pelningai ta prasme, jog perka žemumose, o parduoda aukštumose.

Su trečia pastraipa, apie investavimo sumaišymą su tradingu, visiškai sutinku 🙂

Noriu patikslinti, ką turėjau galvoje sakydamas, kad instituciniai žaidėjai geba apskaičiuoti aktyvo vertę. Mano pirminė hipotezė yra: žiūrint pagal ilgalaikius rezultatus, rinkoje yra žaidėjų, kurie vidutiniškai pasirodo daug geriau už kitus (būtent ir kalbu apie W.Buffet ir panašaus lygio rinkos dalyvius), todėl darau prielaidą, kad jie elgiasi kitaip, nei kiti žaidėjai. Tiesiogiai šios prielaidos patikrinti neturiu galimybių – nerandu nei straipsnių apie tai, nei galiu pasitikėti tuo, ką sako patys instituciniai investuotojai, tačiau galiu pastebėti, kad prie tam tikrų bet kurio vertingo aktyvo kainų yra stebimi masiški pirkimai ir atvirkščiai – prie tam tikrų aktyvo kainų yra stebimi masiški išsipardavimai. T.y. suformuojami kainų supports ir resistances.

Kyla klausimas – tai ką gi reiškia susiformavęs kainos supportas (ir atvirkščiai resistance)? Ekonomistai galimai sakytų, kad tai yra “nematomos ekonomikos rankos” įsikišimas, bet aš pats matau tiesioginius rinkos žaidėjų veiksmus – pirkimą ir pardavimą, kas mane lenkia prie manymo, kad dalis rinkos žaidėjų, įvertinę jiems prieinamą informaciją, daro educated risk ir prie tam tikrų aktyvo kainų imasi veiksmų. Ar tie veiksmai yra paremti tiksliu aktyvo vertės įvertinimu ar labiau sėkmės ir kitų kintamųjų – klausimas yra atviras.

Mano paties strategija yra kuo labiau prisišlieti prie institucinių investuotojų, tačiau neturiu lūkesčio, kad jie visada bus teisūs, pakanka 50%+ teisingumo. Ir šią, kaip ir bet kokią kitą back-tested strategiją vertinu kaip veiksmingą, iki kol matau, kad ji nebeveikia. T.y. neturiu lūkesčio, kad naudodamasis šia strategija duoną valgysiu visą gyvenimą. 🙂

Bet kokiu atveju, labai ačiū, kad skyrėte laiko man atsakyti. Jūsų atsakymas bei straipsniai man suteikė daug peno apmąstymams.

Dar komentaras iš mano pusės, išskirsiu jį į dvi dalis.

—-

Bėda ta, jog Warren Buffer ir panašius aptikti galima tik žiūrint į praeities duomenis, bet neįmanoma identifikuoti dabar, kurie instituciniai žaidėjai aplenks rinkos vidurkį.

Pavyzdžiui, yra tyrimų, kuomet imami paskutinių metų geriausią uždarbį pasiekę stock pickeriai ir žiūrima, ar jie per ateinantį laikotarpį lenkia rinkos vidurkį. Atsakymas – nelenkia.

Apie kokią strategiją ir kokius 50%+ teisius institucinius šnekate ?

—-

Aš sutinku, kad galimai yra žaidėjų rinkoje, kurie prie tam tikrų aplinkybių sugeba daryti educated guess, kad aktyvo kaina yra per žema arba per aukšta.

Pavyzdžiui, 2020 March kainoms kritus -30%, galimai buvo rinkoje žaidėjų, kurie suteikė rinkai likvidumą, pirko smarkiai atpigusius aktyvus ir iš to puikiai uždirbo.

Čia yra viena tik bėda, kad tokiu atveju reikia turėti grynųjų, iš kur jų gauti ?

Nes tie kas bando atspėti, kada bus kritimas ir ankščiau rinkoms smunkant parsiduoti, kaip taisyklė, uždirba gerokai mažiau nei buy-and-hold investuotojas.

Dėkui už grįžtamąjį ryšį.

Šiuo atveju apie institucinius investuotojus kalbu bendrai, konkretaus investuotojo įvardinimas neturi reikšmės. Ką aš stebiu – istorinius kainų support’us ir resistance’us. Darau prielaidą, kad kainai pasiekus tam tikrą lygį, atsiras rinkos žaidėjų, kurie masiškai pirks/parduos aktyvus ir tada tikrinu savo prielaidą praktiškai – stebiu grafikus, volume’us ir tape. Ši prielaida seka iš kitos prielaidos – kad dideli žaidėjai stengsis apginti savo pozicijas kritimo metu (suformuos support), o kilimo metu stengsis išsiparduoti kuo pelningiau. (suformuos resistance)

Jei jiems tai pavyksta dažniau nei nepavyksta (t.y. pasisekimas 50%+), darau prielaidą, kad jų veiksmai yra pelningi. Prielaida man – jei aš gebėsiu pakankami tiksliai įvertinti, kuriose vietose aktyvai masiškai pereina iš retailer’ių į institucinių investuotojų rankas kainai krentant ir atvirkščiai kainai kylant bei darysiu tuos pačius veiksmus, kaip ir instituciniai, aš taip pat uždirbsiu daugiau nei vidutinis prekybininkas.

Visos šios prielaidos kyla iš jūsų aprašytų žmogiškųjų limitacijų – vieni žaidėjai kainai krentant neatlaikys spaudimo ir išsiparduos su nuostoliu, kiti žaidėjai, potencialiai manydami, kad kaina yra žemesnė nei vertė, suskubs pirkti aktyvų su nuolaida. (ir atvirkščiai kainai kylant) Reikia nepamiršti, kad bet koks sandoris įvyksta tik tada, kai už tą pačią kainą atsiranda ir pirkėjas ir pardavėjas. O short-term’e rinkos yra pakankamai arti zero sum game, t.y. jei kažkas iš sandorio išlošia, kažkas privalo pralošti. Ilgesniąjame laikotarpyje nuo zero sum game tolstama dėl pinigų vertės skirtumo, t.y. infliacijos/defliacijos. Bet kokiu atveju aš noriu būti toje vietoje, kur perkama su nuolaida ir parduodama su antkainiu. Pats šių kainų vs. vertės lygių įvertinti negaliu, neturiu tam nei protinių galių, nei pakankamos informacijos, tačiau stebėdamas rinką ir jos žaidėjų veiksmus bei viešai prieinamą informaciją apie institucinių investuotojų pelningumą, pats darau educated guess, kad sekdamas jų veiksmus, būsiu pelningesnis nei vidutinis prekiautojas.

Dėl minties apie grynųjų turėjimą rinkoms krentant – instituciniai investuotojai visada turi cash’o, tai ne pirmas jų rodeo, jie žino, kad rinkos yra volatilios ir pagrįstai tikisi žemumų, tam, kad galėtų pirkti aktyvus su nuolaida. Čia dar galioja kitas dalykas – jei perkama ilgąjam laikotarpui, tada tikrai taip – statistiškai tas rinkos žaidėjas, kuris nusipirko ir laiko aktyvą išloš labiau, nei tas, kuris mėtosi, nes, kaip ir paminėta jūsų straipsnyje, kiekvienas sprendimas yra potenciali galimybė klaidai. Tačiau žiūrint iš prekybininko perspektyvos – 30% nuostolis bet kokiai short-mid term pozicijai yra nepriimtinas, tokia pozicija jau seniai turėjo būti parduota su minimaliu nuostoliu (stop-loss), o gautas cash – panaudotas naujų pozicijų sukūrimui.

Paskutinė mintis – aš pats vengiu pirkti bet kokį aktyvą, kuris tuo metu yra all time high, geriau laukiu rimto kritimo, bet kartu ir neturiu lūkesčio, kad kainai krentant galėsiu “pagauti krentantį peilį” ir nusipirksiu jų prie pačių žemumų. Mano strategija tuo atveju – DCA į apačią, pastebėjus rinkos suaktyvėjimą, volume didėjimą ir masiškesnius pirkimus. Kartu pastebiu kognityvinį disonansą tarp statistikos ir savo veiksmų – žinau, kad statistiškai buy and hold žaidėjai ilgąjame laikotarpyje išlošia labiau, nei laukiantys žemumų, bet pats laukiu jų. 🙂 Tad palieku šį klausimą atvirą. Bet kokiu atveju, viską ką teigiu reiktų imti “with a grain of salt”. Priimu savo žmogišką ribotumą kaip duotybę ir matau, kad suvokimo apie savo vietą rinkoje procesas yra ilgas ir nelinijinis.

Didelė dalis minimų prielaidų gali būti neteisingos:

1) Aš nežinau jokių institucinių žaidėjų grupės, kuri prekiauja racionaliai, nedaro klaidų, kurios veiksmus vertėtų sekti. O jūs ?

2) Grafikuose pastebimi support ir resistance lygiai galbūt tikrai atvejais egzistuoja, bet didele dalimi tikrai noise, o ne signalas.

3) Net jeigu galėtumėte atspėti lygį, prie kurie kažkokie instituciniai žaidėjai pasiruošę pirki didelį kiekį, nebūtinai kaina kris iki tokio lygio. O sėdėti ir laukti ilgus metus nėra pelninga strategija, nes praleidžiama galimybė dalyvauti nuolatiniame rinkų augime. Visi kas taip daro istoriškai tragiškai underperformina.

4) Net jei ir tas lygis prie kurio kažkas masiškai pirks yra, nebūtinai tai baigsis pelnu. Pavyzdžiui, po Japonijos 1990m. burbulo rinka ilgą laiką krito, bet buvo keli 20% atšokimai. Kas iš to, jei juos atpirktumėte, jei vėl kaina krenta ? Tobulai atspėti kada kas kils ir kris tiesiog neįmanoma.

5) Prielaida, jog yra protingi instituciniai ir klaidingas retail, mano supratimu, nėra teisinga. Abi šios grupės daro klaidas, jų veiksmai susiplaka laike, nei viena grupė (su retomis išimtimis, kurių grafike neidentifikuosi) nėra sėkmingi traderiai.

Nesakau, kad ką jūs teigiate yra visiškas nonsense ir neįmanoma suformuoti prekybos strategijos paremtos kitų dalyvių veiksmai, bet aš į tokią neinvestuočiau, nes sėkmės tikimybė nepaprastai maža. Jei jums pavyks – kuo didžiausios sėkmės 😉

Šios dvi knygos į temą, jei nesate jų skaitęs:

Evidence-Based Technical Analysis by David Aronson

Fooled by Randomness by Nassim Taleb

Visiškai sutinku, kad mano strategija paremta milijonu prielaidų. Ar jos yra teisingos – parodys laikas. Kol kas jaunatviškas maksimalizmas ir maištinga siela ima viršų, bet in the end svarbus yra vienintelis dalykas – ar ilgąjame laikotarpyje mano pastangos atneša didesnę grąžą nei pasyvus investavimas į ETF (ala VWCE & chill) ir kartu, ar ta didesnė grąža (jei tokia yra) yra verta mano laiko ir emocinių pastangų.

Būtų labai įdomu šią diskusiją pratęsti po 3-5 metų, o kol kas nuoširdžiai dėkoju už jūsų laiką, įžvalgas ir knygų rekomendacijas! 🙂

Tautvydas žeria kritikos pasyviam investavimui, ką manote?

Ar pasyvus investavimas – panacėja?

Skaitykite daugiau: https://www.delfi.lt/verslas/mano-eurai/visai-nejuokingas-siu-laiku-klausimas-kur-deti-pinigus-kai-nera-kur-ju-deti-82672699

Manau, kad parašysiu trumpą blogo įrašą, kaip atsakymą į tokią kritiką.

Bet ką reiktų suprasti, jog kai kas nors pasirenka investuoti remiantis pasyvaus investavimo filosofija, Tautvydas nieko neuždirba. Šioks toks interesų konfliktukas 😉

Šaunu! 😊

Man tai buvo vienas iš argumentų svarstant prieš kelis metus, mintis kad sunkmetyje galiu tikėtis aplenkti indeksus. Dėja pasirinkau klaidingai ir rezultatas labai prastas, atslikau kokia 20 – 30 % nuo indeksų per dvejus metus. Dabar paskaitęs jūsų blogą supratau, kad toks stock pickinimas realiai buvo kvailas lošimas kazino ir nieko daugiau…😔

Dabar galvoju, kad vienam žmogui aplenkti rinką ilgą laikotarpį turbūt yra neįmanoma, nes konkuruojama prieš visą rinką, ten ir technologijos ir sveikatos, energetikos sektoriai ir kiti keičiantys pasaulį, vienam žmoguis visų įvykių neįmanoma susekti, juo lab atrinkti favoritus.

O renkantis visą rinką statai ant to kad būsimo nežinomo technologinio proveržio nepraleisi, o eisi kartu su rinka, toks kaip ir draudimas gaunasi. 😊 Jei DI atims darbo vietą, gal ne taip ir blogai jei esi apsidraudęs akcijų rinkoje😂

Na, tikiuosi, kad daug $$$ prasme jums ši pamoka nekainavo, nes klaidos pasekoje gauta išmintis tikrai puiki.

Absoliučiai sutinku su viskuo ką parašėte, jog vienas už rinką protingesnis nebūsi.

Kainavo išties daug, bet geriau pamoką išmokti anksčiau nei vėliau.

Jau parašiau įrašą apie minėtą Delfi straipsnį: https://buliausanatomija.lt/tautvydas-marciulaitis-kristolinis-rutulys-ir-pasyvus-investavimas/

Puikus įrašas.

LT investuotojų erdvėj pastebiu, kad tikrai nemažai kas klausydami Tautvydo investavo į BHF ir po to skaudžiai nudegė.

Tautvydas rašo labai užtikrintai, įtikinamai nors tai tik spėlionės.

Tačiau jo straipsniai apie finansų ir ekonomikos pagrindus buvo labai geri ir naudingi.

Kaip rašiau šiame įraše apie investavimo psichologiją:

“Psychologist have repeatedly found that people prefer those who sound confident and are even willing to pay more for confident (but inaccurate) advisors”.

Tas užtikrintumas ir sukuria klaidingą įspūdį, jog pateikiama informacija galima pasitikėti.