Šiais metais publikavau kelis įrašus tema, jog Lietuvoje valdomų akcijų fondų rezultatai, švelniai tariant, nedžiugina.

Vienas populiarus instrumentas liko nepaminėtas – II pakopos pensijų fondai, kuriuose šiuo metu pinigus kaupia ~1,4 mln. šalies gyventojų.

Šis įrašas bus apie būtent II pakopos pensijų fondus, bet ne visus, o pačius rizikingiausius, kurie visą arba beveik visą turtą investuoja į akcijų rinką.

Tiksliau – pažiūrėsiu kaip sekėsi 1996-2002 metų ciklo fondams.

2019 m. įgyvendintos pensijų reformos rezultatas, jog visi pensijų fondai tapo gyvenimo ciklo fondais.

Visi pensijų fondai suskirstyti pagal tikslines amžiaus grupes, kurioms fondas skirtas.

1996-2002 fondai skirti asmenims gimusiems šiais metais, pagal finansų teoriją, jiems iki pensijos liko dar nepaprastai daug laiko, todėl visos lėšos turėtų būti investuojamos į rizikingiausią turto klasę – akcijų rinką.

Laikui bėgant, dalis, ir vis didesnė, fondo lėšų nukreipiama į obligacijų turto klase, jog žmogui artėjant link pensijinio amžiaus, sukaupto turto vertė ženkliai nebesvyruotų, nors kartu sumažėja ir tikėtinas uždarbis.

Kadangi 2019 metais visi II pakopos fondai virto gyvenimo ciklo fondais, visų pagrindinių pensijų fondų valdytojų instrumentus labai smagu palyginti, nes veiklos trukmė tokia pati, veikia jau penkerius metus.

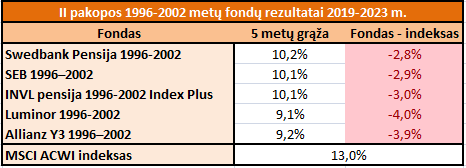

Štai kokia grąža gali pasigirti penki Lietuvoje nuo 2019 metų veikiantys 1996-2002 metų ciklo pensijų fondai.

1996-2002 metų ciklo fonduose šiuo metu pensijai taupo daugiau kaip 131 tūkst. asmenų, o sukaupta suma viršija 230 mln. eurų.

Iš pirmo žvilgsnio – rezultatai nėra blogi, nes net ir prasčiausią rezultatą pademonstravęs Luminor 1996-2002 fondas uždirbo 9,1%.

Bet tik iš pirmo žvilgsnio rezultatai neblogi, nes MSCI ACWI gross indekso (kas yra gross indeksas, kuo skiriasi nuo net, rašiau ETF apžvalga) grąža ženkliai aukštesnė.

MSCI ACWI indeksas tuo pačiu laikotarpiu augo 3-4% sparčiau nei II pakopos pensijų fondai, indekso metinė grąža siekia net 13%.

Kaip visada, profesionalai nėra tokie jau profesionalūs, kai žiūri rezultatus, o ne lozungų klausai.

1. Giliau į mišką

Jeigu koks nors pensijų fondų valdytojas perskaitytų mano pirmąją pastraipą, kuria pradėjau šį įrašą, galimai, jam iš ausų pradėtų rūkti dūmai, nes gi tai nėra korektiškas palyginimas !

Reikia pripažinti, mano lentelė, kurioje fondai atsilieka 3-4% nuo indekso, turi šiek tiek click-bait elemento.

Taip, palyginau fondų rezultatus su indeksu, bet čia yra dvi bėdos:

- Tiesiogiai į indeksą investuoti neįmanoma, nes indeksas yra teorinis skaičiavimas, indeksui nereikia svetimose šalyse dividendų mokesčių mokėti, sandorių mokesčių mokėti, realus fondas turi darbuotojams algas mokėti, į visa tai neatsižvelgta.

- Visi II pakopos fondai, veikiantys nuo 2019 metų, net ir patys rizikingiausi, nuo 3% iki 10% fondo lėšų investuoja į obligacijas, todėl lyginti jų rezultatus su 100% akcijų indeksu nėra korektiška.

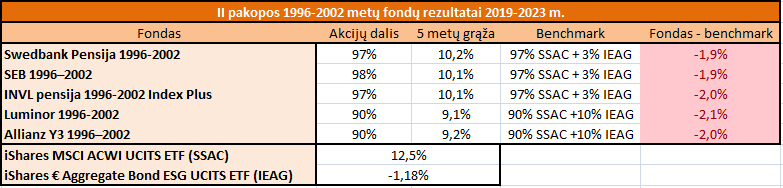

Siekiant korektiškesnio palyginimo, atsižvelgiau į abi šias savo paties pastabas.

Parinkau du realius fondus, o ne kažkokius teorinius indeksus, vieną akcijų ir kitą obligacijų, su kurių rezultatu palyginsiu II pakopos fondus.

Pirmas fondas – iShares MSCI ACWI UCITS ETF (ticker SSAC), sekantis viso pasaulio akcijų MSCI ACWI indeksą.

Šis fondas 2019-2023 metų laikotarpiu uždirbo 12,5% per metus siekiančią grąžą, nuo teorinio 100% akcijų indekso atsiliko ~0,5% per metus.

Antras fondas – iShares € Aggregate Bond ESG UCITS ETF (ticker IEAG). Tai platus eurais denominuotų obligacijų fondas, apimantis vyriausybių ir įmonių obligacijas.

Šio fondo grąža 2019-2023 metų laikotarpiu -1,2% per metus.

Tuomet sukūriau du benchmark, viena 97% SSAC + 3% IEAG, kitą 90% SSAC + 10% IEAG.

Nes Swedbank, SEB ir INVL II pakopos pensijų fondai investuoja 97-98% į akcijų rinką, likusią dalį į obligacijas, šiuos lyginsiu su 97% SSAC + 3% IEAG benchmark.

O Luminor ir Allianz net 10% skiria obligacijos, jų rezultatus lyginsiu su 90% SSAC + 10% IEAG benchmark.

Štai ką gaunu:

Atsižvelgus į visus šiuos niuansus vis tiek gaunu, jog fondai atsilieka apie ~2% per metus (!!) nuo mano sukurto benchmark.

Šiuo atveju benchmark rezultatą pasiekti galėjo bet kas, tereikėjo pačiam įsigyti du fondus per bet kokį brokerį, tai nebėra teorinis skaičiavimas.

Ar 2% daug ? Tai nepaprastai prastas rezultatas.

Jeigu 30 metų kas mėnesį investuočiau po 50 eurų, tai per šį laikotarpį iš viso investuočiau 18 tūkst. eurų.

Investavus šią 18 tūkst. eurų sumą su 6% grąža, galutinis rezultatas būtų ~49 tūkst. eurų, su 8% grąža ~71 tūkst. eurų.

Skirtumas siekia ~22 tūkst. eurų !

Štai kiek vidutiniam pensininkui kainuotų II pakopos pensijų fondų nekompetencija, per 30 metų laikotarpį, jeigu niekas ateityje nesikeistų.

2. Kodėl rizikingi akcijų fondai investuoja į obligacijas ?

Kaip pastebėjau ankščiau, dalis rizikingiausių pensijų fondų investuoja nuo 3% iki 10% į obligacijų turto klasę.

Čia kyla klausimas, kodėl ?

Kadangi visi pasirinkti fondai yra maksimalios rizikos 1996-2002 metų ciklo fondai, kokio velnio tos obligacijos reikalingos ?

Aš sakyčiau, kad tas 3-10% obligacijų turėjimas yra tiesiog prasto valdymo požymis, neatitinkantis 1996-2002 m. gimusių asmenų interesų, kuriems, mano galva, geriau 100% į akcijas investuoti (nesakau, kad senesnio amžiaus žmonių grupei 100% akcijų fondas yra geras pasirinkimas).

Ypač keisti Luminor ir Allianz pasirinkimai, turėti net 10% obligacijų rizikingiausiuose pensijų fonduose.

Šis sprendimas priimtas 2019 metais, steigiant fondą ir jo taisykles rašant, kuomet tokių šalių kaip Vokietija obligacijos mokėjo arti nulio dydžio palūkanas, bei į tokias obligacijas sugalvojo investuoti maksimalios rizikos akcijų fondai !

Tai eilinis prasto valdymo požymis.

Swedbank, SEB ir INVL II obligacijų dalis dar kažkiek pateisinama, nes fondai turi realius pinigų srautus, todėl negali 100% lėtų laikyti akcijose. Aišku, gal užtektų 1-2% piniginių lėšų, o ne 3%.

3. Ko tik neprisiperka …

Yra tokio portfelio formavimo strategija, vadinama “core & satellite“.

Tai tokia strategija, kuomet didžioji portfelio dalis (core) investuojama, pavyzdžiui, į viso pasaulio indeksą, o likusi dalis išskaidoma į mažesnius spėjimus (satellites), remiantis aktyvaus investavimo strategija.

Iš satelitinių pozicijų fondo valdytojas tikisi aukštesnės grąžos, nei iš pasyvaus core. Satelitinės pozicijos gali būti įvairios pavienės daug žadančių akcijų pozicijos ar sektoriai, kitos turto klasės, kiti aktyviai valdomi fondai ir panašiai.

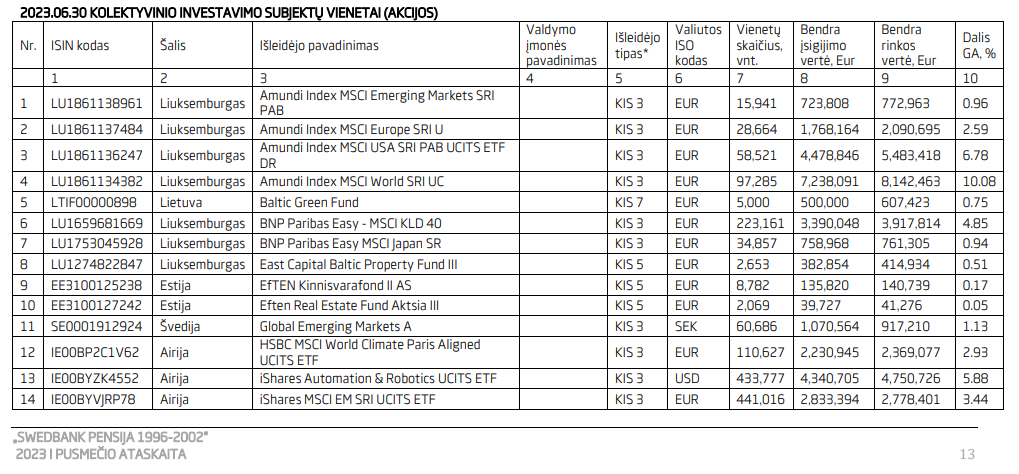

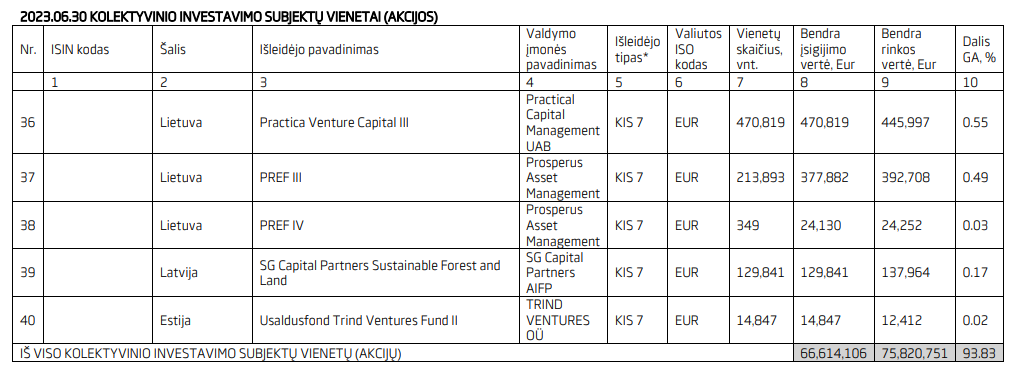

Pasižiūrėjus į II pakopos pensijų fondų ataskaitas, permetus akimis į kokius instrumentus investuojama, kraupsta akys.

Šių fondų investavimo strategiją pavadinčiau “core & trash“.

Nes nemaža dalis (core) investuojama į tuos pačius pasyvius pasaulio akcijų rinką sekančius fondus (todėl iš esmės II pakopos pensijų fondai su dideliu atsilikimu ir seka viso pasaulio akcijų rinką).

Bet kaip satelitais (tiksliau trash) pasirenkami antrarūšiai ETFs, įvairūs smulkūs Baltijos šalių fondukai, įvairūs aktyvus fondai, su valdytoju susiję fondai.

Satelitinių pozicijų valdymo mokesčiai, žinoma, aukštesni, todėl ir galutinis rezultatas prastesnis, nei galėtų būti.

Pavyzdžiui, Swedbank Pensija 1996-2002 fondo akcijų dalį (fondas 97% turto investuoja į akcijas) sudaro ~40 skirtingų pozicijų.

Kaip matosi, daugiausiai investuojama į pasyvius indeksinius fondus (core), įvairius iShares, Amundi ar Xtrackers ETFs.

Likusi dalis į įvairias kvestionuojamas pozicijas (trash), tokias kaip:

- Swedbank Robur Global Emerging Markets A (SE0001912924), tai susijusios įmonės fondas, taikantis 1,44% valdymo mokestį !

- EfTEN Kinnisvarafond II AS (EE3100125238), BaltCap Infrastructure Management OÜ, Clean Energy Infrastructure Fund ir gausybę kitų Baltijos šalyje veikiančių fondukų, kurių valdymo mokesčių viešai niekas neskelbia, bet neabejoju, šie nebus maži.

- Įvairūs active bets, į skirtingas šalis ir sektorius.

Jeigu Swedbank ir kiti II pakopos pensijų fondai susitvarkytų, išsivalytų tas nesąmones – rezultatas geresnis būtų.

O kodėl tų trash pozicijų neatsisakoma – puikus klausimas, kuriam, matyt, nėra vieno atsakymo.

Dalis investuojama į kitus su įmone susijusius fondus, tokiu būdu valdomo mokestis du kart nugula į įmonės ar susijusių įmonių grupės kišenes, o dvi sąskaitas klientui išstatyti pelningiau nei vieną.

Kai kurios pozicijos pasirinktos, nes fondų valdytojai vis dar tiki savo magiškais aktyvaus investavimo gebėjimais ir tikisi rinkos vidurkį aplenkti.

Pilna ir investicijų į vietinės Baltijos šalių rinkos fondukus, ar dėl to, kad valdytojas su jų vadovais kava geria, univere mokėsi ar kitaip asmeniškai pažįsta, ar iš tikrųjų tikisi gero rezultato iš tokių pozicijų – pasakyti iš šalies neįmanoma.

Bet nekompetencija galutiniam rezultate kainuoja brangiai būsimiems pensininkams.

4. Goindex

Negaliu straipsnio užbaigti nepaminėjęs elephant in the room – Goindex II pakopos fondų.

Na gerai, čia tikrai ne dramblys, kol kas tik įkyri musė (nes Goindex fondai užima tik 1% rinkos Lietuvoje).

Nepaminėjau jų todėl, kad Goindex fondai pradėjo veiklą vos prieš metus ir nėra 5 metų track record.

Tačiau tai yra vienintelis Lietuvoje veikiantis II pakopos pensijų fondų valdytojas, investuojantis vadovausiantis pasyvaus investavimo strategija.

Šio valdytojo fondai nedaro gausybės klaidų, kurių prikrečia stambesnieji žaidėjai.

Bent jau šnekant apie 1996-2002 metų Goindex fondą, ~99% fondo turto investuota į pigiausius akcijų ETFs, neturi jokių obligacijų pozicijų.

Visos šio konkretaus fondo lėšos investuotos per septynias pozicijas, pasyvius ir pigius fondus, viskas paprasta, skaidru ir aišku.

Vienintelis man kliūnantis dalykas, jog ~30% fondo investuota į Liuksemburge registruotus pigius ETFs, sekančius viso pasaulio akcijų rinką.

Bėda ta, jog Liuksemburgas neturi dvigubo apmokestinimo išvengimo sutarties su JAV, todėl šioje jurisdikcijoje registruoti viso pasaulio fondai, kurių 60% turto investuojama į JAV akcijas, iš JAV gaunamus dividendus apmokestina 30% tarifu, kai Airiški fondai JAV dividendus apmokestina 15% tarifu.

Todėl rinktis Liuksemburgo fondus, investuojančius į JAV akcijų rinką, nėra efektyvu.

Visgi, aš nežinau II pakopos fondų teisinio reguliavimo, įmanoma, kad fondų valdytojas negali 100% turto investuoti vien į Airiškus fondus, todėl Liuksemburgo ETFs pasirinkimas gali būti reguliacinės aplinkos lemtas sprendimas.

Ar taip yra – nežinau.

4.1 Ko tikėtis iš Goindex fondų ateityje

Pradžiai, noriu pabrėžti, tai nėra Goindex reklaminis straipsnis, neturiu su jais jokių sąsajų, tik pritariu pasyviai investavimo į akcijų turto klase strategijai, kuria vadovaujantis Goindex fondai valdomi.

Bet, žinoma, įdomu, kokio rezultato galima tikėtis iš šio fondų valdytojo ateityje ?

Labai didelė tikimybė, mano nuomone, jog dėka pasyvaus investavimo strategijos šio fondų valdytojo fondų rezultatai bus apčiuopiamai geresni, lyginant su konkurentais.

Spėčiau, kad nuo viso pasaulio akcijų indeksą sekančio ETF (tokio kaip minėto iShares MSCI ACWI UCITS ETF), Goindex maksimalios rizikos fondai atsiliks apie ~0,6% per metus.

Kadangi kiti rinkos žaidėjai nuo tokio ar panašaus ETF atsilieka 2% per metus, tai ~1,4% geresnė metinė grąža greit privers konkurentus ką nors daryti su tokiu išsišokėliu.

Nenustebčiau, jog Goindex atėjimas gali turėti didžiulį teigiamą impulsą visai papildomo kaupimo II ir III pakopos fonduose sistemai, nes visų rinkos dalyvių valdymo mokesčiai sparčiai mažės.

Jeigu mano prognozė išsipildys, Goindex smarkiai lenks kitus žaidėjus rezultatu, tai kitiems irgi teks pasitempti, nes savo nekompetenciją paslėpti bus daug sunkiau nei dabar, kai visi kartu sisiodami nepataiko į taikinį.

Vis daugiau pensijų fondai bus valdomi remiantis pasyvia investavimo filosofija, bei mažės kaštai.

4.2 Kiek tvari Goindex įmonės veikla ?

Nemanau, kad verta bijoti, jog Goindex užsilenktų, dėl šios priežasties vengti ten investuoti, nes gi čia nauja įmonė ir neaišku kas bus.

Įmonės ir fondo valdomas turtas atskirtas, bei čia nėra P2P platformos, kur teisinė aplinka laiko neišbandyta ir nepatikrinta, todėl didesnių baimių neturėčiau. Aišku, skeptiškumas niekada nemaišo, kas žino, gal ko aš nežinau ?

Bet dar vienas įdomesnis klausimas, kiek ilgai gyvuos ši įmonė, kaip fondų valdytojas, ar verslo modelis yra tvarus.

Viena iš priežasčių, kodėl beveik visų lietuviškų instrumentų rezultatai neblizga yra ta, kad taikomi valdymo mokesčiai yra nepaprastai svarbus galutinį rezultatą lemiantis veiksnys.

Visi lietuviški instrumentai nepaprastai brangūs dalinai todėl, kad rinka maža, fondai smulkūs, nėra masto ekonomijos ir pigių instrumentų sukurti neįmanoma (iš mažų valdymo mokesčių komandos darbo sąnaudų neįmanoma apmokėti, jau nekalbant apie pelną akcininkams), todėl lietuviški instrumentai rezultatais smarkiai atsilieka nuo pigių ETFs.

Goindex strategija yra sukurti pigius lietuviškus fondus, kas yra puiki ir sveikintina iniciatyva.

Bet iš kur įmonės gaus pakankamai pajamų ir pelno įmonės veiklai finansuoti, kur bus akcininkų uždarbis ?

2022 metais įmonė patyrė ~1 mln. eurų veiklos nuostolį, veiklos sąnaudos laikui bėgant turėtų didėti, o ne mažėti.

Norint uždirbti ~1 mln. eurų, jeigu pajamos yra ~0,5% siekiantis valdymo mokestis, reikia valdyti ~200 mln. eurų portfelį.

Šiuo metu įmonė valdo ~40 mln. eurų sumoje įvairiuose fonduose, tai reiškia, dabartinės pajamos geriausiu atveju gali siekti iki 200 tūkst. eurų per metus.

Skaičiuojant bendrai visą II ir III pakopos pensijų fonduose (visų valdytojų) sukauptą turtą Lietuvoje, suma siekia ~7,5 mlrd. eurų.

Jeigu ateityje visų pensijų fondų valdymo mokesčiai ir toliau kris (kas tikėtina), bei po 5-10 metų Goindex turėtų ~15% visos rinkos, tarkim, valdytų ~1 mlrd. eurų portfelį, bet valdymo mokestis kristų iki 0,3%, tai įmonės pajamos būtų ~3 mln. eur.

Ne kažkoks stebuklas, didelis klausimas, ar metinės išlaidos nebūtų tuo metu aukštesnės nei 3 mln. eurų, tai iš kur įmonė pelną uždirbs ?

Viską susumavus, sunku sukti dorą fondų valdymo biznį Lietuvoje, tiesiog nėra masto ekonomijos.

Ypač turint omenyje tautiečių nemeilę pasyviam investavimui, bei kitų rinkos žaidėjų kur kas gilesnes kišenes ir pakurtą reklamos mechanizmą (įvairūs influenceriai ir konferencijos reklamuoja aktyvų investavimą ir fondus), Goindex rasti vietą po saule bus nepaprastai sunku.

Nes įrodyti savo veiklos strategiją, jog pasyvus investavimas crushina aktyvų, reikės bent 5-10 metų, o tiek, visų pirma, teks patiems išgyventi.

Tik vėl, nematau didelės rizikos pensininkams, besirenkantiems įmonės fondus, tik akcininkams.

5. Būti ar nebūti II pensijų pakopos dalyviu

Vieną, ką norėčiau pabrėžti, tai jog šis įrašas nėra pasisakymas prieš II pakopą.

Bet nėra ir už.

Viena vertus, patys investuodami asmeniškai į pigius ETFs, o ne rinkdamiesi II pakopą, galite uždirbti iki ~2% per metus daugiau (skirtumas ~0,6% renkantis Goindex fondus).

Ar verta tokiu atveju investuoti į II pakopą, turint omenyje, jog prie jūsų atliktų pervedimų į pensijų fondą prisideda ir valstybė, dėl ko gerokai padidėja tikėtina grąža ?

Tiesa sakant, neįsivaizduoju, nes niekada nedariau tokių skaičiavimų, neturiu nuomonės.

Galiausiai, ne tik galima uždarbį reikia skaičiuoti, bet atsižvelgti į faktą, jog II pakopos fondų lėšomis neįmanoma laisvai disponuoti, bei politinės rizikos įtaką, jog sistema gali keistis.

Kita vertus, kuomet skaičiuoju kiek asmuo galėtų daugiau uždirbti, rinkdamasis pasaulio akcijų rinką sekančius ETFs, vietoje lietuviškų instrumentų, vartoju esminį žodį – galite uždirbti daugiau, nei pensijų fondas.

Jokiu būdu tai nėra garantija, nes vidutinis investuotojas uždirba gerokai mažiau nei vidutiniškai uždirba akcijų rinka, dėka elgesio klaidų.

Apie tai išsamiai rašiau: Investavimo psichologija (1 dalis): emocijos ir kitos bėdos ir Investavimo psichologija (2 dalis): vertės žinoti neįmanoma.

Aš beveik neabejoju, kad vidutinis investuotojas, investuojantis į akcijų rinką, gerokai atsilieka ir nuo viso pasaulio akcijų rinką sekančio ETF ir nuo II pakopos pensijų fondų rezultato.

Negalėjimas laisvai disponuoti savo lėšomis, esančiomis II pakopos fonduose, tam tikrais atvejais yra trūkumas, bet kartais – pliusas. Apsaugo nuo elgesio klaidų.

Negali pasiimti pinigų ir Bitcoin užsipirkti, ar kitam kazino palošti, arba kaip Raimondas Kuodis sako, vidurio amžiaus krizei atėjus raudono automobiliuko įsigyti.

Viskas, ką noriu pasakyti, tai dar kartą pakartoti, jog šis įrašas tikrai nėra kritika sprendimui dalyvauti II pakopos pensijų fonduose.

Tai gali būti geriausias investicinis instrumentas daugeliui asmenų. Bet ar taip yra – nežinau, neturiu nuomonės.

Gal kada reiks atidžiau šį klausimą panagrinėti.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Buvo įdomu. Ačiū!

Įdomu, ačiū!

Luminor raso, kad ju cikliniu fondu valdymo mokestis tik 0.49%.

Bet rezultatai vistiek prasciausi 😀

Visai gali būti, kad tai lėmė aktyvūs portfelio valdymo sprendimai.

Rašo (https://www.luminor.lt/lt/rinkis-fonda?fund=20), kad iki 2023 metų pradžios sekė indeksą su didžiulę besivystančių rinkų alokacija:

“Lyginamasis indeksas nuo 2019-01-02 iki 2023-03-31

Akcijų dalies lyginamąjį indeksą sudaro MSCI indeksų krepšelis:

63 % pasaulio akcijos (MSCI World Daily Net Total Return)

27 % besivystančių rinkų (MSCI EM Daily Net Total Return) “.

Fondo valdytojai tikėjosi rinkos vidurkį aplenkti, prisipirkę besivystančių rinkų akcijų, bet besivystančių rinkų rezultatas buvo prasčiausias iš visų rinkų.

2019Jan-2023 March CAGR: US akcijos 13,42%, Int Developed ex-US 7,65%, Emerging Markets 4,05%.

Tiek naudos iš to aktyvaus valdymo 🙂

Dabar jau savo strategijos, matyt, atsisakė, nes dabar seka tokį indeksą:

76,5 % pasaulio akcijos (MSCI World Daily Net Total Return EUR)

13,5 % besivystančių rinkų (MSCI EM Daily Net Total Return EUR)

Nenoriu kritikuoti konkurentų 🙂 , bet be Buliausanatomijos paminėtų aktyvių valdymo veiksmų (kurie tikrai nebūtinai buvo sėkmingi), šios bendrovės fonduose pamėginkite panagrinėti, kokiais kaštais veikė konkretūs fondai. Ir žiūrėti siūlyčiau ne tik valdymo mokestį, o pilnutinius kaštus. Jei pvz. fondas pats ima 0,49% mokestį, bet portfelį formuoja iš inv.fondų, kurių kaštai irgi apie 0,5%, tai bendri su investavimu susiję pensijų fondo kaštai jau gali siekti apie 1% ir daugiau. Lietuvos bankas skelbia rodiklius, kurie didžiąja dalimi parodo tuos pilnutinius kaštus – rodiklį vadina Bendruoju išlaidų koeficientu (BIK). Štai čia nuoroda į LB šių rodiklių failą, siūlyčiau žiūrėti “Sąlyginis BIK” arba “Tikėtinas sąlyginis BIK” stulpelius. https://www.lb.lt/uploads/documents/files/musu-veikla/finansu-rinkos-dalyviu-prieziura/finansu-sektoriai/pensiju-fondai/Islaidu%20rodikliai_2022(1).xlsx

Mes Goindex II pakopos fonduose žinome, kad šie pilnutiniai kaštai yra apie 0,6% per metus. Tad Buliausanatomija darė teisingą išvadą, kad mūsų vien į akcijas investuojantys fondai kasmet nuo MSCI ACWI IMI TR atsiliks maždaug tokiu dydžiu. Tuo tarpu daugelis konkurentų fondų, kaip rašoma ir šiame straipsnyje atsilieka gerokai daugiau (didele dalimi, dėl nebūtinai sėkmingų aktyvaus investavimo veiksmų ir didesnių pilnutinių kaštų). Tad rinkitės išmintingai! 🙂

Nuo 2010 m. kaupiant sukaupta 46% daugiau nei pervesta į fondą. Įvertinus ką papildomai valstybė pervedė gautųsi 61% daugiau nei įmokėjau nuo savo atlyginimo.

Dar reiktų nepamiršt, kad su laiku kyla pajamos ir įmokos.

Abejoju, ar suprantu, ką norite pasakyti.

Šiuo straipsniu aš nevertinu, ar geras/blogas sprendimas yra kaupti II pakopoje.

Man įdomu buvo pasižiūrėti, kiek fondai atsilieka nuo ETFs, nes vertinant sprendimą ar rinktis II pakopą, tai esminė informacija (kiek fondų valdytojai praterlioja įvairiais fondų valdomo mokesčiais ir klaidingais sprendimais).

Mano atsakymas, dauguma apie 2% praranda, lyginant su ETF rezultatu.

Bet visai gali būti, jog net ir tada rinktis II pakopą vertą. Reikia skaičiuoti.

Čia gal daugiau perskaites sau norėjau pasižiūrėti, kiek reikšmingas valstybės skatinimas. Tiesiog statistika, galima ištrinti jei ne į temą.

@Buliausanatomija

Esu vienas iš Goindex steigėjų ir investicijų vadovas. Labai malonu, kad atkreipėte dėmesį į Goindex pensijų fondus! Dar maloniau – skaityti tokį gerą įvertinimą iš jūsų! 🙂

Nors mes turbūt nepažįstami (ar?), bet akivaizdu, kad mąstome panašia linkme. Tai nenuostabu – nes pasyvus indeksinis investavimas yra sunkiai aplenkiamas pasirinkimas, kalbant apie ilgo horizonto, periodinį investavimą. O pensijų kaupimas – būtent toks ir yra. Ir nieko originalaus mes čia neišrandame – apie tai kalbėjo dar Samuelson, Bogle ir netgi Buffet bei, neseniai amžinatilsį, Munger… Ir taip, mes su Goindex pensijų fondais darome turbūt arčiausiai to, ką jūs šiame ir, kiek mačiau, ankstesniuose straipsniuose įvardijate kaip tam tikrą etaloną. Mūsų visi pensijų fondai, kurie skirti jauno ir vidutinio amžiaus kaupiantiesiems, turi labai paprastą, aiškų, skaidrų benchmarką (lyg. indeksą) – 100% MSCI ACWI IMI TR. Ne 80%, ne 90% ir net ne 99%, o tiesiog 100%. Pabandykite surasti konkurentų, kurie turi ambicingesnį ir, juolab, paprastesnį benchmarką. 🙂 Realiai apie 99% mūsų šių fondų aktyvų būna investuoti šį indeksą sekančius ETF/inv. fondus. Likęs 1% (kartais mažiau) gaunasi neinvestuotas dėl nuolat fondus papildančių įplaukų ir kitais, operaciniais fondo likvidumo valdymo tikslais. Ir galiu tik pasakyti, kad pasyvus investavimas pensijų fonduose – veikia, ir veikia puikiai. 🙂 Pernai buvo pirmi pilni kalendoriniai metai mūsų pensijų fondams. Pernai metų visų Lietuvos pensijų fondų rezultatus (investicijų grąžas) galite pažiūrėti LB svetainėje: https://www.lb.lt/lt/pf-veiklos-rodikliai#ex-1-1 Bet iškart spoiler atert 😉 – pernai daugelyje kategorijų niekas nesugebėjo aplenkti Goindex fondų. Tyrimai rodo, kad per ilgesnį laikotarpį aplenkti mūsų indeksinius fondus konkurentams, kurie investicijas daugiau ar mažiau valdo aktyviai, bus dar sunkiau. 🙂

Trumpai atsakau ir dėl Goindex patikimumo, verslo tęstinumo ir panašių klausimų. Taip, teisingai pastebėta straipsnyje – mūsų klientai gali būti visiškai ramūs. Net jei mūsų pensijų fondų valdymo įmonei nepasisektų kaip verslui – jų santaupoms Goindex pensijų fonduose tai neturėtų jokios įtakos. Bet mes tikime, kad mums pasiseks. 🙂 Daugiausiai įkvėpimo ir pasitikėjimo mums suteikia matymas, kaip sparčiai ir kiek daug klientų pereina pas mus iš kitų pensijų kaupimo bendrovių ir savo pensijoms renkasi kaupti Goindex. Juk jei jau dalyvaujate II ir/ar III pakopoje – tai geriau tai daryti efektyviame fonde! Per 1,5 metų nuo mūsų paslaugų starto klientams, kaupiančiųjų mūsų fonduose skaičius išaugo nuo 0 iki 14 000. Tai didelis pasitikėjimas. Klientų patikėtams mums valdyti turtas jau artėja prie 50 mln. EUR. Žinoma, teisingai pastebėta, kad tai nėra nei lengvas, nei greitas verslas. Kol sparčiai augame, dar ne vienus metus į augimą investuojame ir investuosime savo pinigus tiek mes, įkūrėjai, tiek mūsų finansiniai investuotojai (bendrai – akcininkai). Ir mes džiaugiamės, kad mūsų akcininkai – apie 30 daugiausiai Lietuvos ir kitų Baltijos šalių verslininkai, verslo angelai – gerai supranta, kad pensijų fondų valdymas yra labai lėtas, ilgalaikis verslas. Tad turime gerą akcininkų palaikymą ir reikiamą kapitalą. Vienas iš mūsų akcininkų yra labai panaši indeksinių pensijų fondų bendrovė INDEXO Latvijoje. Taip, jie irgi pradėjo nuo 0 ir jiems irgi užtruko daugiau nei 7 metus, bet dabar jie jau biržoje listinguota bendrovė, kurios pensijų fonduose Latvijoje klientai laiko daugiau pinigų, nei Luminor, Citadele ir kitų mažesnių pensijų fondų valdytojų fonduose, kuriuos INDEXO aplenkė. Tad mes esame optimistiški, kad ir lietuviai atras pasyvaus indeksinio investavimo privalumus ir vis dažniau rinksis kaupti Goindex fonduose!

Jei kam būtų įdomu, kad ką nors daugiau pakomentuotumėme ar kyla koks klausimas – drąsiai klauskite, atsakysime!

Malonu sulaukti jūsų komentaro, ačiū už pastebėjimus.

Labai smulkus ir neesminis pastebėjimas iš mano pusės, jog teigiate, cituoju: “Mūsų visi pensijų fondai … turi labai paprastą, aiškų, skaidrų benchmarką (lyg. indeksą) – 100% MSCI ACWI IMI TR … apie 99% mūsų šių fondų aktyvų būna investuoti šį indeksą sekančius ETF/inv. fondus”.

Kas nėra visiškai tiesa, nes IMI indeksas apima large+medium+small kapitalizacijos akcijas, bet visi jūsų pasirinkti ETFs seka MSCI World ir MSCI ACWI indeksus, kuriuose small caps nėra.

Tik iShares Core MSCI EM IMI UCITS ETF, kuris 1996-2002 ciklo fonde sudaro ~10% svorio portfelyje, seka IMI indeksą.

Čia, aišku, smulkmena, bet nesusilaikiau 🙂

Jei kada dar skaitysite komentarus, būtų smalsu išgirsti jūsų pastebėjimus šiais klausimais:

1. Kas lieka neatsakyta, tai kodėl renkatės Liuksemburgo ETFs, kurie nėra mokestine prasme patrauklūs, nes JAV dividendus apmokestina aukštesniu nei Airijoje registruoti ETF tarifu.

2. LB 2023Q4 II pakopos rezultatų ataskaitoje nurodoma, jog Goindex grąža nuo metų pradžios 17,94%, indekso 17,9%.

Kas tiksliai yra jūsų palyginamasis indeksas ir kaip jį skaičiuojate, nes kuomet aš paėmiau MSCI ACWI IMI indekso duomenis (https://www.msci.com/end-of-day-history), randu jog MSCI ACWI gross grąžą 2023 metų laikotarpiu 18,05%, o net indekso grąža 17,47%.

3. Klausimas absoliučiai ne į tema, bet šiandien pabandžiau išgoolinti kaip apmokestinamos lėšas atsiimant šias iš III pakopos pensijų fondų, jeigu iki pensinio amžiaus likę daugiau nei 5 metai, bei buvo pasinaudota iki 300 eurų siekiančia GPM lengvata.

Gal galite iš praktikos atsakyti į šį klausimą, nes kaip suprantu, sutartį sudariusiam asmeniui paprašius sukauptas lėšas gražinti, kurioms buvo pritaikyta lengvata, III pakopos pensijų fondo valdytojo darbas yra apskaičiuoti priklausančius mokesčius ir asmeniui išmokama suma yra jau po mokesčių.

Aš nesuprantu kuris iš dviejų apmokestinimo variantų pritaikomas: (a) visa išmokama suma apmokestinama 15% tarifu (jeigu suma neviršija 120 VDU), ar (b) pirma iš sukauptos sumos nuskaičiuojama iš valstybės gauta GPM lengvatos suma, tuomet iš likusios sumos atimama įmokėtų įmokų suma ir gautas kapitalo prieaugis apmokestinamas 15%.

Dėkui už papildomus klausimus, tik dabar radau laiko atsakyti. Smagu diskutuoti, kai klausimai tokie profesionalūs ir detalūs. Jūs galėtumėte būti geru fondų valdytoju. 🙂 Žinoma, aš mielai atsakysiu ir į paprastesnius klausimus, jei Jūs ar Jūsų skaitytojai tokių turės. O dabar atsakau iš eilės:

1. Norėjau jau ankstesniame komentare tai paliesti, bet pagalvojau, kad jau ir taip ilgas komentaras gavosi. Iš esmės teisinga pastaba ir prielaidos dėl priežasčių. Dabartinis reguliavimas mums neleidžia turėti mažiau pozicijų pensijų fonde (nors ir taip manome, kad turime nemažą pranašumą prieš visus konkurentus, palyginkite mūsų pensijų fondų sandarą iš 7-8 mažų kaštų inv.fondų vs. 40 ir daugiau pozicijų pas konkurentus). Norint suformuoti kuo efektyvesnį portfelį iš fondų su kuo žemesniais TER, mažu bid-ask spreadu ir kitais kriterijais, mums neužtenka IE pasiūlos ir reikia naudoti ir LU fondus. Visgi, kiek mums yra pavykę išsiaiškinti, skirtumas tarp efektyvios mokesčio normos gaunamiems dividendams iš JAV akcijų IE ir LU fonduose gali būti mažesnis nei 15%, nes LU ir JAV dvigubo apmokestinimo išvengimo sutartis UCITS fondams leidžia tą normą susimažinti arti 15%. Tiesiog IE fonduose tai sureguliuota aiškiau ir užtikrinčiau. Tad darome, ką galime, ir šioje srityje.

2. Geras pastebėjimas ir dėl mūsų fondų lyginamųjų indeksų rezultatų praeitais metais. Esmė ta, kad nuo veiklos pradžios iki maždaug 2023 m. vidurio, kaip akcijų dalies indeksą buvome pasirinkę gross versiją (kas turbūt labai patiktų Buliausanatomijai 🙂 ). Bet išties praeitais metais savo investicijų komitete pradėjome diskutuoti, kad tai nėra paplitusi praktika ir išties gal ir nėra prasminga kelti sau tikslą sekti gross tipo indeksą, kai praktiškai visi prieinami instrumentai tokį indeksą replikuoti, seka jo net versiją. Tad kreipėmės į Lietuvos banką, kad norime keisti šį aspektą savo fondų indekse ir, reguliatoriui neprieštaraujant, maždaug metų viduryje pakeitėme indekso versiją iš gross į net. Praeityje jau suskaičiuotų ir publikuotų indekso verčių, žinoma, nekeitėme. Todėl praeitų metų mūsų fondų indekso pokytis buvo maždaug per vidurį tarp gross ir net versijų.

3. Ką rašau čia, negali būti laikoma mokesčių aiškinimu ar konsultacija – dėl kiekvienos situacijos geriausia kreiptis į VMI arba perskaityti mokesčių įstatymus pačiam. Bet galiu pasidalinti, kokia yra praktika ir kaip aš skaitau įstatymus – tai yra mano nuomonė. Jūsų aprašytu atveju, pirmiausia pensijų kaupimo bendrovė (PKB) nuo visos išmokamos sumos nuskaičiuos 15%, taigi (a). BET įstatymas (GPMĮ) numato, kad tokiu atveju gyventojas turi sumokėti 15% GPM TIK nuo vertės padidėjimo (kapitalo prieaugio) bei nuo įmokų dalies, kurioms pasinaudojo GPM lengvata ir kasmet atgavo iki 300 Eur. Pastarasis aspektas panašus į lengvatos grąžinimą, bet išties daugeliu atvejų gyventojas bus susigrąžinęs GPM 20% tarifu, o išmokos metais nuo tų pačių sumų turi sumokėti 15%, tad reikia pripažinti, kad dabartinis mokestinis reguliavimas čia palieka nedidelę naudą gyventojui (čia neanalizuoju, kiek pelnytai). Kadangi PKB išmokos metu nuskaičiavo 15% nuo visos išmokos, o įstatymas numato, kad gyventojas 15% turi susimokėti TIK nuo prieaugio ir lengvatų dalies – tai šią GPM permoką jis gali susigrąžinti, deklaruodamas pajamas. Kaip suprantu, pagrindinė priežastis, kodėl PKB neleidžiama išskaičiuoti visų šių aspektų išmokos metu, o ji įpareigota nuskaityti 15% nuo visos išmokos – kaupiantysis gali būti persikėlęs savo santaupas iš vienos PKB į kitą (ir galbūt ne vieną kartą), tad PKB ne visada turi pilną informaciją. Čia jau Lietuvos mokesčių reguliavimo aspektai, kurių PKB pakeisti negali.

Ačiū už atsakymus, tikrai įdomu į detales pasigilinti.

Įdomu, ką sakote apie Liuksemburgo fondus, kad galimai jie yra mažiau neefektyvus mokestine prasme, nei aš galvojau. Reikės kada palyginti detaliau realių fondų pasiektus rezultatus, ar neefektyvumas pastebimas rezultatuose, ar ne.

Dar kartą noriu sugrįžti prie III pakopos GPM apmokestino, kuomet lėšas atsiimamos ankščiau laiko, nesulaukus 5 metų iki pensinio amžiaus.

Pavyzdžiui, jeigu asmuo kaupė penkis metus III pakopos fonde po 1 000 per metus, kas metus pasinaudojęs 200 eurų lengvata.

Asmuo iš viso investavo 5 000 eurų (lengvatos juk reinvestuoti nebūtina).

Tuomet po kelerių metų investuotų lėšų vertė dėka aukštos akcijų rinkų grąžos padvigubėjo, asmens sukauptų lėšų suma pasiekė 10 000 eurų, bei asmuo nutraukė III pakopos sutartį ir visą sukauptą sumą atsiimė.

Jūsų nuomone, kas žinoma nėra mokestinė konsultacija, kaip bus apmokestinta šios lėšos.

PKB automatiškai nuskaičiuos 15% nuo pasiimamos sumos, t.y. grąžins 8 500 eurų.

Bet asmuo turėtų mokėti mokesčius tik nuo 5 000 kapitalo prieaugio, 15% būtų 750 eurų.

Todėl kitais metais užpildęs GPM deklaraciją gali susigrąžinti skirtumą, kaip mokestinę permoką, bei atgauti 1 500 – 750 = 750 eurų.

O kaip su per penkis metus gauta GPM 1 000 eurų lengvata ? Niekam nereikia nieko grąžinti, čia tik liaudies folkloras ?

Dėl III pakopos GPM. Mano supratimu, viskas teisingai aprašyta. PKB nuskaičiuos 15% nuo visos sumos, o per deklaravimą žmogus susigrąžins dalį nuskaičiuoto GPM. Susigrąžintų pusę nuskaičiuoto GPM (750 Eur), jei nebūtų naudojęsis GPM lengvata įmokoms. (Beje, čia dar vienas dalykas, kurio PKB, darydama išmoką nežino – ar ir kiek žmogus pasinaudojo GPM lengvata įmokoms – todėl iš PKB reikalaujama nuskaičiuoti tiesiog 15% nuo išmokos). Minėtoj situacijoj žmogus gavo 1000 Eur GPM lengvatos (nuo 5000 Eur įmokų) – ją reikės grąžinti. Bet ne visą. Tiesiog dabar, gavus išmoką, bus skaičiuojama, kad nuo tų įmokų, kurioms buvo pritaikyta GPM lengvata, t.y. nuo 5000 Eur reikia sumokėti 15% GPM = 750 Eur. Tad jau anksčiau žmogus gavo 1000 Eur (ir jo nereinvestavo), o dabar turi grąžinti 750 Eur. Taigi išties iš lengvatos gavo “pliusą” (net neskaičiuojant pinigų laiko vertės, nes lengavtą gavo anksčiau, nei dabar didesnę jos dalį turi grąžinti). Bet patvirtinu, kad tai ne folkloras – GPMĮ įpareigoja tokiu atveju lengvatą grąžinti. Kas, mano subjektyviu vertinimu, yra sąžininga ir turbūt nebūtų neteisinga netgi grąžinti lengvatą pilna apimtimi, o ne didesne dalimi, kaip dabar numato įstatymas.

Tiesa, dar norėjau pakomentuot pastabą, kad mūsų lyginamasis indeksas IMI, bet daugelis mūsų naudojamų ETF seka ne IMI versiją. Tad indeksas apima large+medium+small capus, o naudojami instrumentai daugiausiai tik large+medium. Pastaba iš dalies teisinga. Tik sekančių IMI pas mus šiek tiek daugiau, šiuo metu tai sudaro kiek daugiau nei 25% mūsų akcijų portfelio. Su kitais instrumentais turėjome ieškoti kompromiso, rinkdamiesi žemo TER fondus, bet visada pasitikrinam, kad koreliacija tarp konkretaus fondo (ar kelių kombinacijos, jei tai DM+EM) ir mūsų indekso būtų kuo didesnė. Išties dauguma naudojamų fondų seka IMI indeksą labai artimai. Jei matytume kažkur susidarančius didesnius nuokrypius, ieškotume būdų situaciją koreguoti.

Šiaip įdomu būtų išgirsti nuomonę truputi kitu kampu apie satelitus (trash).

Mano nuomone, tos satelinės investicijos palaiko būtent Baltijos šalių kapitalo rinką ir bendrai ekonomiką, t. y. be šių pinigų didžioji dauguma investicijų ir bendrai eurų iškeliautų iš Lietuvos ar kitų Baltijos valstybių.

IMO fondų valdytojų tikslas yra dirbti investuotojų naudai.

Baltijos šalių kapitalo rinkų vystymas, ekonominė plėtra, smulkių fondų parėmimas nėra ir negali būti jų veiklos tikslas, nes ne šioms funkcijoms atlikti taupantieji jiems pinigus perveda.

Tačiau visai kitas klausimas, ar valstybė išmintingai elgiasi sukurdama tokį II pakopos mechanizmą, kuriuo skatina gyventojus lėšas nutekinti užsienin, kas mėnesį, bei prie to dar papildomai prisidedama visų sąskaita.

Nesu ekonomistas, bei tokiu neapsimetu, neturiu nuomonės ar tai geras ir išmintingas sprendimas.

Liuks apžvalga – viskas logiška, argumentai stiprūs. Jau po įrašo “Finansinės pornografijos konferencija” apsisprendžiau keisti pensijų fondo valdytoją ir jau esu Goindex klientas. Dėkui, nepritrūkit entuziazmo rašyti 🙂

Ačiū, kad įvertinote mus ir pasirinkote sau naudingą sprendimą! Išties labai džiaugiamės, kad jau tiek daug kaupiančiųjų (spėčiau – daugiausiai tie, kurie bent šiek tiek domisi savo finansais ir investavimu ar tiesiog yra linkę į racionalumą) atranda ir jungiasi prie mūsų. Mūsų – jau >14 000!

Fainai fainai goindex – labai reikejo jusu, tokiu bendraujanciu ir zmogisku. Ir bulius tikras saunuolis – visas sitas blogas man labai groja ir tikra atgaiba. As pats dirbantis sioki toki svietejiska darba su jaunimu (nemazai ir finansiniais klausimais) pasisemiu ir nukreipiu taip kad darot didelius dalykus ir dekui jums begalinis.

Labai ačiū už įvertinimą! Mums tikrai labai smagu ir svarbu jį išgirsti.