Kažkuria prasme investuoti į akcijas ar obligacijas lengviau nei į P2P.

Apie šias turto klases viskas jau pasakyti, pakanka naudotis kitų išmintimi, pačiam darbo neįdėti. Užtenka ilgam nusipirkti plačiai diversifikuotą akcijų indeksą ir galima pagrįstai tikėtis neblogo galutinio rezultato.

P2P turto klasė yra lokali, informacijos apie ją, bent jau kokybiškos ir atidžios, rasti sunku. Čia negali investuoti buy-and-hold stiliumi. Sukūręs autoinvestavimo skelbimus ir palikęs juos be priežiūros keleriems metams grįžus gali berasti bankrutavusią platformą.

Ši penkių dalių P2P turto klasės apžvalga buvo skirta visų pirma sau, jog man pačiam lengviau būtų spręsti, ką su savo lėšomis daryti, kur nukreipti investicijas.

Nes, spėju, ateityje bus ne viena ir ne dvi platformos, kurios užsilenks. Vargei tokiu atveju investuotojai liks nenukentėję.

To išvengti – mano pagrindinis tikslas investuojant į P2P platformas.

Šiuo paskutiniu įrašu apibendrinsiu savo iki šiol išsakytas mintis, įvardinsiu tas platformas, kurias laikau patikimiausiomis ir tinkamiausiomis investavimui, bei – kurių geriau vengti.

1. Svarbiausia užduotis – pasirinkti patikimą platformą

Paskolų įvairovė, į kurias galima investuoti per įvairius P2P operatorius, didžiulė. Nuo 7% siūlančių NT įkeitimu užtikrintų paskolų iki 20% ir daugiau žadančių rizikingų vartojimo kreditų.

Bet akivaizdu, kad ne ši pradinė reklaminė palūkanų norma lems kiek galutiniam rezultate uždirbs investuotojas.

Kiek bus uždirbta galutiniame rezultate priklausys nuo dviejų faktorių: (a) ar skolininkai paskolas atiduos; (b) ar pati platforma neužsilenks.

Aš sakyčiau, jog paskutinis faktorius, užsilenks pasirinkta platforma ar ne, lems galutinį investuotojų uždarbį. Nes jeigu sugebėsi išvengti platformų bankrotų, uždarbis pats savimi pasirūpins, tačiau užsirovus ant nemokios platformos – beveik neabejotinai prarasi pinigus.

Keturių dalių P2P turto klasės apžvalgoje būtent todėl daugiausiai dėmesio skyriau pastarajam klausimui – kokia tikimybė, jog pasirinkta platforma užsilenks ?

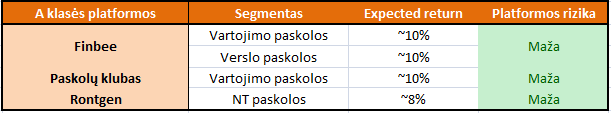

Šiame apibendrinime išskyriau tris grupes platformų – A klasės, B klasės ir C klasės platformos.

A klasės platformos – pačios patikimiausios, kurių veiklos tęstinumo rizika, rizika jog platforma bankrutuos, pati mažiausia.

A klasės platformos puikus pasirinkimas investavimui, nes didelė tikimybė, jog neteks smarkiai nusivysti. Nebūtinai uždirbsite aukso kalnus, bet nedidelė nuostolio tikimybė.

B klasės platformomis įvardijau tokias, kurios šiuo metu atrodo stabiliai, bet man kyla klaustukų, ar šios tvarios long terme.

C klasės platformomis įvardijau tuos rinkos žaidėjus, per kurios investuoti šiuo metu man būtų nedrąsu, nes jų ateitis visiškai neaiški.

Ties kiekviena platforma įvardinu ir tikėtiną uždarbį (expected return). Žinoma, šis skaičius nepaprastai supaprastintas mano vertinimas, kiek čia galima uždirbti, kurie pasikliauti nederėtų.

2. Patikimiausios P2P platformos Lietuvoje

Štai trys platformos, kurias aš laikau pačiomis patikimiausiomis Lietuvoje, pavadinau šias A klasės platformomis.

Finbee ir Paskolų Klubas patikimiausios tarpusavio skolinimo platformos, neturiu bėdų jose laikyti reikšmingą dalį portfelio.

Finbee Verslui patikimiausia verslo paskolų segmente veikianti sutelktinio finansavimo platforma, tačiau pats į verslo paskolas neinvestuoju.

Manau, jog vartojimo kreditai mažiau rizikingas pasirinkimas, nei verslo paskolos. Turiu įtarimą, jog pablogėjus ekonominei situacijai šalyje vartojimo kreditų grąža lenktų verslo paskolas, nors dabartinė šių instrumentų grąža Finbee platformoje panaši.

Įtraukiau ir Rontgen į patikimiausių platformų sąrašą, nors šios platformos gerai nepažįstu, pats nesu pats išbandęs (ketinu tai padaryti ateityje).

Mano nuomonė apie sektorių kuriame veikia Rontgen, skolinimą NT vystymo įmonėms – absoliučiai neigiama. Nelaikiau šio segmento tvariu, tikiuosi, jog dauguma P2P platformų, užsiimančiu NT projektų finansavimu, long terme užsilenks. Plačiau apie tai rašiau Įspėjimas dėl NT platformų.

Tačiau būtent Rontgen vertinu, pagal šiuo metu turimą informaciją, kaip vienintelį stiprų šio sektoriaus žaidėją, su tikrai tvirtu ir tvariu verslo modeliu.

Kalbant apie tikėtiną uždarbį, mano asmeninė patirtis, jog investuodamas į vartojimo kreditus per Finbee ir Paskolų Klubą uždirbu, grubiai, apie ~10% per metus.

Finbee verslo paskolos šiuo metu uždirba panašiai kaip Finbee vartojimo kreditai, bet ar taip bus ir ateityje – klaustukas.

Investuojant per Rontgen tikėčiausi šiek tiek mažesnio uždarbio, nei investuojant per tarpusavio skolinimo platformas, apie ~8%.

3. Beveik patikimos P2P platformos

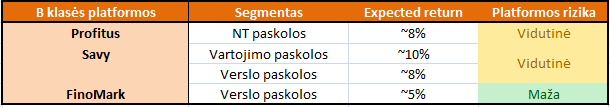

Yra antra platformų grupė, kurias laikau beveik patikimomis, jas įvardijau kaip B klasės platformomis.

Nors visos B klasės platformos šiuo metu stabilios, bet man kyla klausimų dėl jų gyvybingumo long terme.

Man pačiam nekiltų minčių šiuo metu čia investuoti reikšmingesnių sumų, bet jeigu kam nors atrodo priešingai – gi ne mano pinigais rizikuoja, negaila. Galbūt aš klystų – o jie teisūs.

Visgi, abejoju, ar verta čia investuoti, nes grąžos/rizikos santykis kituose instrumentuose tiosiog geresnis.

Profitus demonstruoja neblogus rezultatus, bet dėka mano nemeilės NT platformoms ir Profitus planų užkariauti pasaulį – ateityje situacija gali keistis, užtenka susipažinti su Estateguru plėtros užsienyje patirtimi.

Galiausiai, nemaža dalis projektų Profitus platformoje smulkūs, periferijoje. Ekonominei situacijai šalyje pasikeitus, nekilnojamo turto rinkoms patiriant svyravimus, tokių smulkmių objektų kainos taptų nepaprastai volatilios, nemokių projektų procentas ženkliai augtų, investuotojų pasitikėjimas kristų.

Net pats nežinau, kaip vertinti Savy. Kalbant apie vartojimo kreditus, šią platformą vertinu kaip B klasės platformą ne todėl, jog manau, kad čia nepavyks uždirbti. Atvirkščiai – gali būti, jog čia tikėtina grąža aukštesnė nei pas konkurentus.

Bet šios platformos rizika aukštesnė, matau didesnę tikimybę, jog platforma ateityje galėtų susidurti su veiklos tęstinumo sunkumais.

Savy verslo paskolos gerokai mažiau įdomus instrumentas (nei Savy vartojimo kreditai), neturi jokių pranašumų lyginant su konkurentų panašiais produktais.

Tikėtina, jog Savy verslo paskolų defaults aukštesni nei Finbee verslo paskolų. Nors tvirtai, ar šis teiginys yra teisybė, pasakyti negaliu, nes įmonė neteikia išsamios informacijos, kiek verslo paskolų defaultina ir kaip default paskolas sekasi administruoti.

Kas tik dar vienas argumentas šio instrumento nesirinkti, kam tas nežinomas rizikas prisiimti.

Esu didelis Neo Finance kompanijos valdomos Paskolų Klubo platformos fanas, bet tikrai nesu tos pačios kompanijos valdomos FinoMark platformos fanas.

Problema su šia platforma ta, kad FinoMark defaults ženkliai ženkliai aukštesni nei Finbee ir Savy verslo paskolų, tai vėl – nėra absoliučiai jokios logikos į šias paskolas investuoti.

Čia atvirkščias nei Savy atvejis. Savy gali uždirbti, bet pati platforma nėra tokia patikima, jos bankroto rizika didesnė.

FinoMark bankroto rizikos nevertinu kaip didžiulės, nes už jos stovi visa Neo Finance grupė, bet uždarbio čia nėra.

4. Rizikingiausios P2P platformos

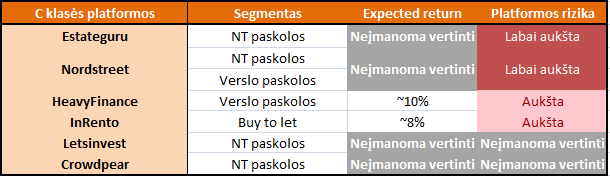

Trečioji platformų grupė, tai įvairios P2P platformos, į kurias investuoti šiuo metu nederėtų.

Šiuos P2P rinkos žaidėjus vadinu C klasės platformomis ir manau, jog visos jos yra uninvestable. Išmintingas ir išprusęs investuotojas jų turėtų tokių platformų vengti.

Estateguru ir Nordstreet šiuo metu aš laikau pačiomis rizikingiausiomis platformomis iš visų.

Abiejose defaultų tiek, kad sunku numanyti, kaip platformos galėtų atgauti investuotojų pasitikėjimą, be kurio tęstinė įmonės veikla negalima. O šių operatorių finansinė būklė jau ir šiuo metu tragiška, nepavydėtina.

Su dideliu liūdesiu ir HeavyFinance turiu įtraukti į uninvestable platformų sąrašą. Su liūdesiu, nes nuo pat veiklos pradžios man ši platforma nepaprastai patinka.

Tačiau šiuo metu defaultų nemažai, plėtra užsienyje nesiseka, įmonės finansinė situacija nėra stipri.

Visgi, jeigu Estateguru ir Nordstreet nematau galimybių atsitiesti, tai kalbant apie HeavyFinance, tikiuosi, kad savo problemas įmonė išspręs ir ateityje galėsiu per juos vėl investuoti.

Reikėtų, jog įmonė susitvarkytų su defaults, ypač užsienyje, atgautų investuotojų pasitikėjimą, įsitikinčiau, jog nemažėja per platformą finansuojamų paskolų apimtys, pasitaisytų įmonės finansinė būklė. Gal žaliosios paskolos juos išgelbės ?

InRento dar viena simpatiška platforma, kurią nemalonu įtraukti į uninvestable platformų sąrašą, bet, deja, tokia realybė.

Du faktoriai tą lemia tokį vertinimą – įmonė yra startuolis, bei turi ambicijų plėstis į užsienio rinkas.

Platformos rizika, tikimybė jog platforma kada nors ateityje užsilenks, tiesiog per didelė. Bet po kelių sėkmingų įmonės veiklos metų esu absoliučiai pasiruošęs savo nuomonę, jog platforma nėra tinkama investavimui, pakeisti.

Kaip kelis kartus minėjau, jeigu kas nors sukuria naują finansinį instrumentą, neverta iš karto bėgti šio išbandyti, lengvai gali nudegti pirštus.

Letsinvest ir Crowdpear nepateikia jokios informacijos apie savo veiklą, todėl neįmanoma vertinti nei tikėtino uždarbio, nei galimų rizikų.

Vėl, jeigu kas nors sukuria web puslapį siūlantį investavimo paslaugas, tai nėra pakankama priežastis jiems bapkes pervesti.

5. Tarpusavio skolinimas prieš sutelktinį finansavimą

P2P platformos tėra skolos instrumentas, kuomet investuojama į kokio nors pobūdžio paskolas.

Yra du pagrindiniai platformų tipai – (a) tarpusavio skolinimo platformos, per kurias galima investuoti į fizinių asmenų vartojimo paskolas ir (b) sutelktinio finansavimo platformos, per kurias galima investuoti į NT paskolas arba į verslo paskolas.

IMO akivaizdu, jog geriausias pasirinkimas yra investuoti į vartojimo kreditus per tarpusavio skolinimo platformos.

Šios platformos (Finbee ir Paskolų Klubas) pačios patikimiausios, nes jų istorija ilgiausia, jau įrodė, jog sėkmingai geba šias paskolas administruoti, suvaldo nemokių paskolų procentą.

Nemažiau svarbu, abi šios platformos yra stiprūs verslai, pelningos, o ne kokie startuoliai. Nėra baisu, jog nepavykus pritraukti papildomo finansavimo įmonė užsilenks, kaip dažnai būna startuoliams (rašiau apie vieno JAV P2P startuolio bankroto istoriją).

Net jeigu Paskolų Klubas ar Finbee užsilenktų, nebūtų sunku perduoti turimą portfelį administruoti kitam rinkos žaidėjui, arba parduoti visą portfelį rinkoje ir atsiskaityti su investuotojais.

Tuo tarpu kas galėtų perimtų Estateguru ar HeavyFinance portfelio administravimą ? Šių operatorių valdomas paskolų krepšelis per daug kompiliuotas, išmėtytas per įvairias šalis, sudarytas iš begalės skirtingų paskolų ir užtikrinimo priemonių tipų..

Net jeigu Lietuvos ekonomiką ištiktų sunkmetis, vartojimo kreditų didžiulė teigiama savybė, jog ir po kelerių nemokių metų nemaža dalis skolininkų vėl tampa mokūs, suranda darbus, paskolos vėl juda.

Verslo paskoloms užsilenkus kažką gal ir atgausi pirmus du metus, o vėliau – nieko. Nepadės ir užtikrinimo priemonės, jeigu jų vertė kritusi per daug, arba buvo išpūsta nuo pat pradžių.

Galiausiai, abi minėtos tarpusavio skolinimo platformos veikia tik Lietuvoje, o aš nepaprastai neigiamai vertinu platformas bandančias plėstis užsienyje, dar nei vienai to padaryti sėkmingai nepavyko, o failų pilna.

IMO blogiausias pasirinkimas investuoti į NT paskolas, detaliai pristačiau savo nuomonę, kodėl būtent tokios paskolos yra rizikingiausios. Abejoju, ar išvis įmanoma sukurti platforma veikiančią tik NT paskolų sektoriuje, kuri long terme neužsilenks.

NT sektorius nepaprastai cikliškas, sunkmečio atveju, net ir mažai daliai projektų tapus nemokiems, to užtenka, jog visa platforma prarastų reputaciją, nebeišduotų pakankamai naujų paskolų. Tuomet pati platforma netektų pajamų ir neturėtų lėšų veiklai tęsti.

Kaip rodo kitų šalių patirtis, bankroto atveju nekas telieka investuotojams iš jų turimų reikalavimo teisių vertės, net jeigu paskolos buvo užtikrintos įkeistu NT.

Ar verslo paskolos tinkamas investavimo instrumentas – atviras klausimas. Daugumai operatorių (HeavyFinance, FinoMark) verslo paskolos jau dabar sunkiai įkandamas riešutėlis.

Yra rizika, jog ekonominio nuosmukio metu nemokių paskolų procentas ženkliai augtų, šios nemokios paskolos niekada nebebūtų gražintos.

Visgi, šiuo metu yra viena P2P platforma, kuri su verslo paskolomis tvarkosi puikiai – Finbee. Tvarkosi taip puikiai, kad net stebėtina kaip gerai jiems sekasi.

Finbee nemokių verslo paskolų mažai, viskas sukasi kaip laikrodukas. Klausimas tik kaip šių paskolų situacija pasikeistų, jeigu Lietuvos ekonomika patirtų nuosmukio periodą.

6. Kas laukia ateityje

Šiuo menu P2P rinka Lietuvoje siūlo puikių būdų portfeliui diversifikuoti, siūloma grąža patraukti, bei nekoreliuoja su kitomis turto klasėmis.

Tačiau P2P nėra ta turto klasė, kuri bus nepasikeitusi ir po kelerių metų, viskas sparčiai kinta.

Vienos dienos laimėtojai (pavyzdžiui, Estateguru) kitą dieną jau gali būti ant bankroto slenksčio.

Asmeniškai nuolat seku tų platformų, per kurias investuoju, finansines ataskaitas, atidžiai stebiu operatorių veiklos pokyčius.

P2P, neabejotinai, rizikinga turto klasė, neaiškios ateities perspektyvos. Bet rizikingos ir kitos turto klasės, todėl apsvarstyti šią investicinę galimybę derėtų.

Visgi, turiu blogą nuojautą, kad P2P platformų aukso amžius baigėsi ir per artimiausius kelis metus pamatysim bent keletą bankrutavusių žaidėjų.

Šiuo metu Estateguru ir Nordstreet platformos, mano vertinu, geriausios kandidatės išbandyti kaip veikia licencijuoto P2P operatoriaus bankroto procedūra praktikoje.

Bet – niekada nežinai, situacija keičiasi. Vieno žmogaus nuomonė, net jei tai esu aš pats, nebūtinai išsipildo ir pasitvirtina.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Pagal atlyginimų dydį neo finance stripriai atsilieka nuo bendrojo finansavimo, kažas neskaidraus tame, nes vargu ar už tokius atlyginimus kas dirba finansų srityje. Verslų pirkėjai tokiais atvejais abejoja pelnais, mano, kad dalis akcininkų pelno popierinis. Čia iš patirties, susidūrus su verslų vertintojais iš užsienio.

Įdomus pastebėjimas, bet ką konkrečiai turit omenyje sakydamas “kažkas neskaidraus” ?

Seniai nesidomėjau P2P rinka, todėl nežinau čia tas atvejis, bet PK darbuotojams (daliai) siūlė opcionus. Tai gali sumažinti vidurkius.

Neaiškus apmokėjimo būdas, algos mažos, dividendai apmokestinami mažiau. Čia lengviausiai pasiekiami pinigai apmokėjimui. Ne visi verslai juodų gauna tiesiog iš neapskaitytos prekybos, kartais tenka savo dividendus naudoti vokeliams. Neteigiu kad čia tas atvejis, bet minčių visokių kyla.

Paskolų Klubas dividendų nemoka. Aišku, visada galima sugalvoti schemų, kaip akcininkai kitų verslų pajamomis kažkokias machinacijas atlieka, bet šiuo atveju nematau tam jokio realaus pagrindo.

Nesu atlyginimų ekspertas (dideli atlyginai ar maži), pastebėjimas įdomus, bet tam gali būti ir kitų paaiškinimų. Visų pirma, aš visiškai neįsivaizduoju kaip rekvizitai.lt (spėju, remiatės jų duomenimis) duomenis surenka ir kiek šie tikslūs.

Antra, kaip atsižvelgiama į pusę etato dirbančius ir panašiai ?

Trečia, Paskolų Klubo darbuotojų struktūra, jų funkcijos, gali reikšmingai skirtis nuo kitos įmonės, nuo Savy. Pavyzdžiui, Paskolų Klubas, mano supratimu, nemokių paskolų neadministruoja įmonės žmogiškaisiais resursais, bet perduoda Legal Balance. Evaldas Remeikis turi keletą verslų, galimai IT komanda dirba prie visų jų (ar taip yra tikrai nežinau).

Galiausiai, atlyginimų mediana Finbee dar mažesnė nei Paskolų Klubas.

Pastebėjimas įdomus, bet man jis įdomesnis iš tos pusės, kodėl Savy aukšti atlyginimai, ar ir dėl to yra kažkokių galimų naudų platformos investuotojams (lojalesni ir geresni darbuotojai), nei kad aš čia matyčiau galimų konkurentų veiklos neskaidrumų.

Savy atitinka finansinių įmonių atlyginimus, Jūsų paminėti kiti du – ne. Sunku įsivaizduoti už kiek didesnį nei mažmeninės prekybos įmonėse mokamą atlyginimą dirbančius finansų specialistus. Tai nereiškia, kad jos nepelningos, bet viešai matomas pelnas spaudžiamas didesnis, kai mažiau išleidi darbuotojams. Užsienio pirkėjams tokie dirbtiniai verslų pelningumo kėlimai nepraeina, jie visada lygina daugiau parametrų, ieško kiek tikrai tas pelnas tvarus, o kiek užkeltas dirbtinai nurėžiant sąnaudas. Tai tinka bendrai visoms rinkoje esančioms įmonėms. Panašios lyginamos su panašiomis.

Paskolų klube dažna vadovų kaita, tas nepriduoda pasitikėjimo. Va ir vėl nauja vadovė bus.

https://www.vz.lt/verslo-valdymas/is-tarnybos-i/2023/12/15/j-rude-vadovaus-paskolu-klubui

Visiškai sutinku, panašiai rašiau: https://buliausanatomija.lt/p2p-2-dalis-tarpusavio-skolinimas/

Nuolatinė Paskolų Klubo vadovybės kaita pasitikėjimo neprideda.

Ačiū už turinį!

InRento vadovas turėjo tokį projektėlį http://www.evoestate.com

Nereikėjo net bankroto, tiesiog vieną dieną atėjo emailas, kad evoestate nebebus, registruokitės naujame projekte inrento. Informacijos, kas vyksta su vėluojančiais/defaultiniais projektais evoestate lygiai nulis, jokios komunikacijos.

Ačiū už įspėjimą. Pats nesu detaliai susipažinęs su šia istorija. Būtų įdomu smaulkiau išgirsti, kaip vyko klientų migravimas iš EvoEstate į InRento

Nutariau pabandyti vartojimo paskolų platformoje. Priėjus prie realaus investavimo viskas atrodo jau ne taip paprasta kaip skaitant teoriškai. Reikia gerai pagalvot kokią dalį skirti vienai paskolai, trumpesnio ar ilgesnio periodo, mažiau rizikuot ir tenkintis žemesniais procentais ar bandyt labiau rizikuot, o dar antrinė paskolų rinka. Strategijų čia gali būti ne viena ir ne dvi.

Visiškai sutinku, nėra taip paprasta, kaip iš pirmo žvilgsnio, bet nėra jau taip ir sudėtinga 🙂

Manyčiau, kad ilgesnis pasirinktas paskolos terminas lemia aukštesnę platformos riziką, tikimybę, jog investuojant į 120 mėn. trukmės paskolas, platforma trumpiau gyvuos.

Čia jau kiekvienam asmeniškai tenka spręsti, kokios trukmės riziką prisiimti.

Logiškas vienos paskolos dydis irgi nepaprastai priklauso nuo investuojamos sumos ir bendro investicinio portfelio.

Tačiau nėra sunku investuojant į vartojimo paskolomis išskaidyti bendrą portfelį į daugelį smulkiu investicijų.

Net ir į 100 skirtingų paskolų investuojant jau nemaža diversifikacija.

Padariau automatinį investavimą iki 12 mėn. Paskolų tokių buvo, bet mano pinigų niekas neima jau kelios dienos. Kaip suprantu investuotojų daugiau nei norinčių skolintis ir mano investicijos stovi kažkur eilėje.

Taip, ne visada įmanoma gauti, ko norisi.

Dar ar pavyksta, priklauso nuo platformos.

Jei nemaišau, Paskolų Klube tiems autoskelbimams pirmenybė, kurie sukurti ankščiau, todėl seniau sukurtas skelbimas gali nuolatos pagauti paskolų, o naujas ne, net jei skelbimų nustatytai tokie patys.

Finbee lyg ir skelbimus “suka” ratu, kol visi gauna panašūs skelbimai. Tačiau 12 mėn. paskolų nėra daug, o jos paklausios, todėl gauti nėra lengva.

Aš turiu investicijas 5-kiuose P2P portaluose – Finbee, CrowdPear, Rontgen, Profitus ir HeavyFinance, visuose maždaug 6 mėnesius.

Tai blogiausia patirtis su HeavyFinance – iš 14 turimų investicijų vėluoja 9, vėluoja visos trys lenkiškos investicijos. Lenkų dvi jau yra 30+ dienų, klausiau HV kas toliau, kada spręs lenkų klausimą, tai atsakymą rašo jau 10+ dienų. Toks jausmas, kad sėdi ir augina vėlavimo palūkanas, nes nuo jos turbūt jiems svarbi pajamų dalis.

Norisi kažkiek išsakyti nuomone apie CrowdPear – turėjau/turiu ten 14 projektų (13 aktyvių, vienas jau gražintas). bet mokėjimai ten daromi lygiai taip pat kaip Rontgen – nėra nei vienos paskolos, kuri vėluotų nors vieną dieną. Taip, skirtingai nei Rontgen, CrowdPear finansuoja nedidelius projektukus ir ne didmiesčiuose, bet man tokie ir patinka – didelis projektas = didelis nuostolis kai projektas nesuvaldytas tinkamai. Mažas projektas – maži nuostoliai, kuriuos žmogaus galimybės prisiimti yra lengvesnės ir anksčiau ar vėliau gražins. Be to, kuo įdomu su Crowd, jie palūkanas skaičiuoja nuo tos dienos kai įmetei eurus į projektą – kai tiek HV, tiek Profitus tempia iki 16 darbo dienų.

Profitus žymiai prasčiau mokėjimus sukontroluoja, pvz 12.31 dieną palūkanų ten niekas nemokėjo, nors man buvo aktualu būtent 2023 metais jas įsirašyti į deklaraciją. O ir šiaip – iš esmės dauguma mokėjimų buvo gauti pavėlavus tiesa ne daugiau nei 14 dienų.

HeavyFinance tikrai turi daug bėdų su nemokiomis paskolomis. Bus smalsu stebėti, kaip seksis šias tvarkyti, bet jos kelia rimtą riziką platformai (ypač užsienyje dalintos nemokios paskolos).

Šiaip pamąstymui. Prieš pradedant svarbiausia atrodė skaičiai, kokia galima grąža, kokia rizika ir t.t. Pradėjus skolinti pagalvojau, kad man ne tas pats kur bus panaudoti mano pinigai.

Daug maloniau skolinti verslui, kai žinai, kad pinigai bus panaudoti uždirbti didesnius pinigus. Net ir praradimas čia nebūtų toks skaudus, juk versle visko būna.

O vartojimo paskolos kelia įvairių minčių. Galima didesnė grąža vilioja, bet kaip bus panaudoti pinigai daugeliu atvejų man nelabai patinka. Matosi, kad didelę dalį paskolų ima jaunimas nusipirkti BMW už kosmines palūkanas. Kitaip sakant panaudoju pinigus į traukti žmogų į dar didesnį skurdą. Kitas reikalas jei nutinka kažkas nenumatyto ir skubiai reikia neilgam laikotarpiui, tarkim sugedo automobilis ir nėra su kuo važiuoti į darbą, toks skolinimas atrodo priimtinesnis.

Panašu labiau krypstu į verslo paskolų pusę.

Išsakyti argumentai puikūs ir absoliučiai logiški. Tikrai puikus klausimas, ar vartojimo paskolų nauda, kaip instrumento prieinamo individualisms žmonėms pasiskolinti, visumoje duoda daugiau naudos ar žalos.

Šiek tiek minimaliai šią temą esu lietęs įraše: https://buliausanatomija.lt/p2p-1-dalis-zaidziame-minesweeper/

BVKKMN (galutinė skolos kaina procentais, susumavus mokesčius ir palūkanas), remiantis LB 2023 Q2 duomenimis siekia 26,3%!

Net ir atmetus visus moralinius instrumentus, tikrai kyla rimtų klausimų, kiek čia vartotojas gauna naudos.

Realiai iš vartotojo pusės nelabai sugalvoju situacijos, kad pasinaudot greitu kreditu. Jei reikia mažos sumos iki sekančios algos yra kretinės kortelės, net nėra palūkanų per mėnesį gražinant. Jei jau nusprendi automobiliui skolintis yra žymiai pigesni lizingai, o jei bankas neduoda vadinasi nepajėgus sumokėt. Suges žiemą šildymo katilas ir neturėsi pinigų pardavėjas parduos išsimokėtinai irgi žymiai mažesniu pabrangimu.

Greitam kreditui arba turi būti nelegaliai dirbantis su minimaliom pajamom arba visiškai nemokantis skaičiuot. Abiem atvejais tokiem skolint rizikinga.

Kaip vertinat įvedamą mėnesinį €1 mokestį investuotojam Savy ir Finbee? Smulkūs pradedantys investuotojai norintys nuo atlyginimo kas mėnesį po nedidelę sumą investuot atkris. Gal tai reiškia, kad investicijų pritraukia daugiau nei reikia ir galima pradėt ribot investuotojų kiekį? Bet to papildomos pajamos, kas turėtų užtikrinti didesnį platformų patikimumą? Ar kaip tik vertinti atvirkščiai, kad platformos ne iš gero gyvenimo tą mokestį įveda, o jau pritrauktas didelis kiekis investuotojų su tuo susitaikys?

Iš esmės tai yra smulkmė.

Vertinu taip pat, kaip bankų mėnesinį sąskaitos mokestį – tai P2P operatorių papildomas pajamų šaltinis, noras užsidirbti.

Kadangi P2P operatoriai, kaip bet kuris kitas vertas, veikia su tikslu visų pirma akcininkams uždirbti, nėra nieko keisto, jog mokesčiai taikomi.

Nesiečiau jų su paskolų apimtimis, patikimumu ar panašiais dalykais.

Iš investuotojo pusės, 1000€+ portfelyje tai pradeda darytis smulkiu neesminiu faktoriumi.

O kas bus jeigu “platforma užsilenks”? Kokie tada scenarijai? Juk tos paskolos niekur nedings?

Aš asmeniškai investuoju tik du metai, kas mėnesį nuo algos paskirstau ~5% į tris platformas: Savy, FinBee, Paskolų klubas. Tikslas – sukauptais (uždirbtais) pinigais pasinaudoti po kokių 20 metų. Tad gan laisvai skolinu ir 120mėn., bet kaip matau toks ilgas skolinimo laikotarpis gali būti rizikingas?

Klausimu, kas būtų platformai užsilenkus, esu pasisakęs ne kartą:

https://buliausanatomija.lt/p2p-1-dalis-zaidziame-minesweeper/

https://buliausanatomija.lt/finbee-apzvalga/

Trumpai – rizika, jog kažkas būtų negerai yra didžiulė, todėl būtina išvengti nemokių operatorių.

Platformai bankrutavus ypač kvestionuotina nemokių paskolų vertė, todėl platformos rizika didesnė rizikingesnių paskolų, kurios dažniau tampa nemokiomis.

Ilgo laikotarpio paskolos irgi rizikingesnės, nes situacijai pasikeitus (operatoriaus veiklos tęstinumo rizikai išaugus) trumpas paskolas gali dar spėti atgauti ir pabėgti, o ilgam lėšas įmerkus neįmanoma greit pasitraukti.

Tačiau faktas, kad kažkas turi rizika, nereiškia, jog tai netinkamas instrumentas. Svarbu, kad už riziką būtum kompensuotas. Aš pats irgi šiek tiek investuoju ir į 120 mėn. paskolas, bet saugių reitingų.

Tačiau ta dalis, ypač vertinant nuo viso investicinio portfelio (o ne nuo P2P portfelio dalies) nėra reikšminga.

Aš labai nustebčiau, jeigu kuri nors platforma išgyventų 20 metų laikotarpį, tai beveik neįmanoma. Tačiau nebūtinai veiklos nutraukimas reikštų nuostolius, nes nebūtinai įmonės bankrutuos, gali parsiduoti konkurentam, portfelį paskolų parduoti ar dar kažką.

Bet bankroto scenarijaus tikrai neįmanoma atmesti, tai visai realu, ypač per 20 metų.

Sveiki. Labai geras straipsnis. Du klausimai:

1. Ar numatoma graza nurodoma po mokesciu ir portfelio sumazejimo del blogu paskolu nurasymo? Ar realiai bus dar 2-3% mazesne?

2. Kodel manote “Verslo paskoloms užsilenkus kažką gal ir atgausi pirmus du metus, o vėliau – nieko.”

P.s. Praktiskai teismai ir isjeskojimas uzims apie 8-15men, per si laika turbut graza bus nuline. Ar ya kazkokia statistika, kiek grizta po teismo sprendimo?

Sveiki,

1. Prieš mokesčius VMI, bet atsižvelgiant į blogas paskolas.

2. Kalbu apie verslo paskolas be užstato, remiuosi Finbee duomenimis: https://www.finbee.lt/pdf/Finbee_report_2023Q4_LT_v1.pdf

Finbee 2023Q4 ataskaitos 18 psl. yra grafikas, kaip sekasi verslo paskolas laike administruoti. Iš esmės kažkas atgaunama 24 mėn. po išieškojimo pradžios, vėliau nebejuda.

Spėju išieškojimo pradžios turima omenyje, jog po 90d. vėlavimo prasideda išieškojimas, bet galiu klysti.

Ok. As skaitau sita grafika, kaip 80-70% isieskojima per 6 metus (ziuriu 18-19m grafika) ir apie 80-88% jei paskolos naujasnes. Idomu ar per ta laika yra isjeskomos ir palukanos, bei koks tu palukanu didis(teismas gali sumazinti procenta, kas labai populiaru pvz. Suomijoje). Bijojau, kad gal yra koks teisinis terminas, po kurio isjeskojimas stabdomas.

Aciu uz atsakyma, labai gera analitika

Grafike nurodoma išieškota suma, kaip procentas nuo default sumos.

Bei nurodoma suma, kuri išieškoma investuotojų naudai.

Pavyzdžiui, prie 80% sėkmingo išieškojimo ir 10 000 EUR paskolos, iš kurios 2 000 EUR gražinta.

Reikštų, kad 8 000 EUR defaultino, kažkiek išieškota teismo išlaidoms apmokėti ir platformos sąnaudoms ir 80% išieškota investuotojams.

Tai nuo 8 000 EUR išieškota 8 000 * 0,8 = 6 400 EUR investuotojams.

Ši suma sudaryta iš principal ir palūkanų grąžinimo. Kas reiškia, jog vienos paskolos išieškomos pilnai su palūkanomis, kitos dalinai ir visai neatgaunamos.