Nors p2p nėra pagrindinė turto klasė mano portfelį, bet tam tikrą vietą jame atradusi.

Paskutiniu metu mane labiau domino įvykiai akcijų rinkose ir p2p platformų pokyčių nesekiau. Laikas vėl užmesti akį ir į šią turto klasę. Kas pasikeitė per 2022-uosius ?

Iš visų Lietuvoje egzistuojančių p2p platformų mane labiausiai domina trys – Finbee, Paskolų Klubas ir HeavyFinance. Visose trijose turiu portfelius.

Taip pat turiu smulkų portfelį EstateGuru. Bet, mano nuomone, sutelktinio finansavimo platformos, orientuotos į NT projektų vystymą, šiuo metu – prastas pasirinkimas. Jeigu NT kainos kristų, tokios platformos kaip EstateGuru, Profitus ar Rontgen galėtų susidurti su sunkumais.

Yra dar keletas lietuviškų p2p projektų, kuriais nesidomiu. Tai Savy ir įvairios verslo paskolos (Finbee Verslui, Nordstreet, Finomark). Reikėtų kada ir šias atidžiau panagrinėti.

Bet šis įrašas – apie Finbee (vartojimo paskolas), Paskolų Klubą ir HeavyFinance.

Visas šias platformas jau esu nagrinėjęs. Galite rasti mano HeavyFinance ir Finbee apžvalgas.

Paskolų klubą analizavau seniau, kai dar blogas neegzistavo, tad šios platformos išsamios apžvalgos nesu rašęs viešai. Tačiau esu nemažai rašęs apie tikėtiną Paskolų klubo grąžą ir lyginęs ją su Finbee tikėtina grąža.

1. Finbee

Paskutinis mano įrašas p2p tema buvo balandį rašyta išsami Finbee apžvalga. Kas pasikeitė nuo to laiko ? Didelių pokyčių nematyti.

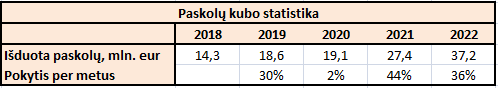

Išduotų paskolų apimtys

Prisipažįstu, pora metų atgal mano nuomonė apie Finbee buvo itin skeptiška. Maniau, kad nemaža tikimybė, jog platforma užsilenks.

Smagu, klydau. Finbee augimo tempai puikūs:

Per 2022 metus išduota 40% daugiau vartojimo ir 90% verslo paskolų, nei 2021 metais.

Toliau šnekėsiu tik apie Finbee vartojimo paskolas, nes į verslo paskolas neinvestuoju.

Palūkanų normų pokyčiai

Palyginau įvairių reitingų ir laikotarpių vartojimo paskolų palūkanų normas 2021 metų pabaigoje, 2022 metų kovo-balandžio mėnesiais (tuo metu rašiau Finbee apžvalgą) ir 2022 metų gruodžio mėnesiais.

Nors tam tikrų finansinių instrumentų pajamingumas per 2022 metus augo, Finbee palūkanų norma – tikrai ne.

Lyginant 2021 metų pabaigos duomenis su 2022 metų kovo-balandžio duomenimis, pastebiu, kad labiausiai krito A ir D reitingų palūkanų normos. Tuo tarpu B ir C reitingai išliko ženkliai nepakitę.

Bet lyginant 2022-ųjų metų kovo-balandžio ir gruodžio mėnesio duomenis – pokyčių beveik nebuvo.

Taigi, 2021 metų pradžioje Finbee perkainojo savo išduodamas paskolas, palūkanų normos ženkliai mažėjo (ypač kai kuriems reitingams). Bet nuo 2022 kovo-balandžio mėnesio iki 2022 metų pabaigos palūkanų normos platformoje beveik nekito.

Kol kas neturiu priežasčių manyti, kad nemokių paskolų procentas platformoje yra išaugęs, todėl tikėtina, grąža platformoje (extected return) irgi nepasikeitė nuo to laiko kai ją skaičiavau čia.

Paskolos su atidėtomis palūkanos

Neseniai Finbee pristatė naujovę – paskolas su atidėtomis palūkanomis.

Finbee bendradarbiaus su “Citadelės” bankų ir jų sukurta e. atsiskaitymų paslauga “Klix Pay later”. Tai tam tikras prekės pirkimo būdas išsimokėtinai.

Nuo šiol esame pirmoji tarpusavio skolinimo platforma Lietuvoje, suteikianti galimybę patogiai, greitai ir taupiai apsipirkti, išsimokant už pirkinį vėliau. Žmogus, pasirinkęs pirkimą išsimokėtinai, „Klix“ platformoje užpildys trumpą paraišką, kuri bus pateikta mums. Jeigu įvertinus kliento mokumą (tai truks nuo 30 sekundžių iki 2 minučių) jam paskola bus prieinama, pirkėjas gaus mūsų pasiūlymus. Esame paruošę du produktus: paskolas su mėnesinėmis įmokomis ir paskolas su nemokamu 1-10 mėn. periodu

Finbee

Kaip suprantu, dalis paskolų bus su mėnesinėmis įmokomis, šios paskolos bus grąžinamos anuiteto būtų per 6-36 mėnesius. Čia turbūt nėra didelio skirtumo tarp įprastų Finbee išduodamų vartojimo paskolų ir šių. Tik “Klix Pay laer” atveju paskolos prašymas bus pildomas kažkur kitur, o ne pačioje platformoje.

Kita dalis paskolų bus 36 mėnesių trukmės, bet su nemokamu 1-10 mėnesių periodu. Per 1-10 mėnesių periodą kas mėnesį paskolos gavėjas mokės 1/36 paskolos sumos, bet nemokės jokių palūkanų.

Nemokamam paskolos periodui pasibaigus, likusi paskolos suma bus mokama įprastu būdų, pagal anuiteto grafiką.

Vartotojui nauda ta, kad gražinant paskolą nemokamu periodu nereikia mokėti jokių palūkanų. Taigi, aš galiu imti tokią paskola su 10 mėnesių palūkanų atidėjimu, už pirmus 10 mėnesių mokėti po 1/36 paskolos dalies, o 10 mėnesių periodui einant į pabaigą grąžinti visą paskolos sumą ir man už tokią paskolą nereikės mokėti jokių palūkanų.

Palūkanos, šiuo atveju, priklausys ne tik nuo reitingo, bet ir nuo nemokamo periodo trukmės.

Be nemokamo periodo – 6-22%

Finbee

1 mėn. nemokamas periodas – 11-26%

3 mėn. nemokamas periodas – 13-30%

6 mėn. nemokamas periodas – 16-35%

10 mėn. nemokamas periodas – 20-43%

Įdomumo dėlei palyginau dvi paskolas Excel.

36 mėn. B reitingo paskolos, su 15% MPN, XIRR pagal mokėjimų grafiką yra 14,8%.

36 mėn. B reitingo paskolos, su dešimt 10 mėn. nemokamu periodu, MPN yra 29%. Pagal mokėjimų grafiką XIRR 16,2%.

Taigi, paskolų su atidėtomis palūkanomis XIRR yra šiek tiek aukštesnis. Bet tokios paskolos susiduria su keliomis rizikoms.

Pirma – paskolos gavėjai kartais atiduos paskolas nemokamo periodo metu, už kurį investuotojai negaus jokių palūkanų.

Antra – tokių paskolų defaultai gali būti aukštesni, nes iš pradžių klientas nieko nemoka, o tada moka didesnes įmokas ir jų gali “nepavežti”.

Trečia – gi paskolos gavėjas galės refinansuoti paskolą kur nors už mažesnes palūkanas ? Pavyzdžiui, jeigu pasiskolini 3600 eurų su 10 mėnesių nemokamu periodu ir 29% palūkanų norma. Tai per pirmus dešimt mėnesių gražinama 10/36 paskolos dalis, arba 1000 eurų. Lieka 2600 eurų paskolos sumos, už šią paskolą per likusį paskolos laikotarpį bus mokama 29% palūkanų.

Bet gi paskolos gavėjas gali refinansuoti šią 2600 eurų paskolą kur nors kitur už 10-15% palūkanas. Tokia atveju paskolos finansuotojai nieko negauna, tik po dešimt mėnesių atgal atgauna savo lėšas. O svarbiausia, nematau jokių argumentų, kodėl šis scenarijus neturėtų dažnai kartotis.

Laikas parodys ar aš teisus, bet man tokios paskolos neatrodo galimybė uždirbti daugiau, už įprastas Finbee paskolas. Jeigu po nemokomo periodo paskolų gavėjai dažnai naudosis refinansavimo galimybe – tai čia iš viso meh, o ne investicija.

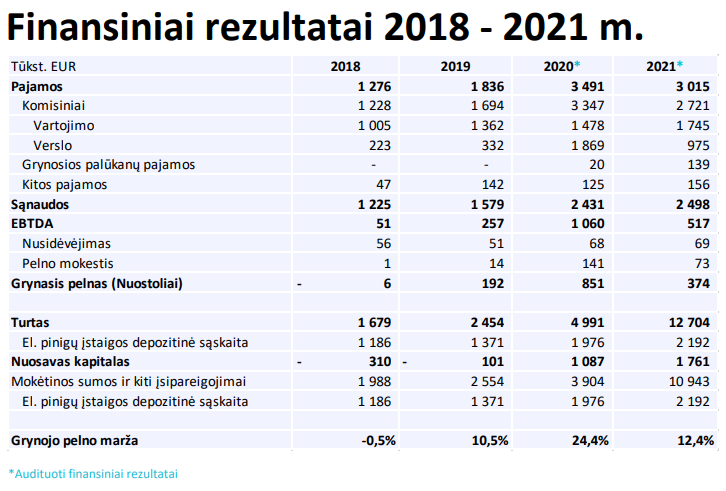

Finansiniai įmonės rezultatai

Vienas iš pagrindinių mano tikslų, investuojant į bet kurią p2p platformą, tai išvengti operatoriaus bankroto.

Kadangi Finbee nėra įmonė, kurios akcijomis prekiaujama viešai (skirtingai nei, pavyzdžiui, Paskolų klubas), įmonės finansinės ataskaitos viešai nėra prieinamos. Tik dalis informacijos pateikiama kartu su ketvirtinėmis ataskaitomis.

Gaila, kad pilnos ataskaitos nėra publikuojamos, nes nepanašu, kad įmonė turėtų ką slėpti (aišku, labai norint finansines ataskaitas galima ir registrų centre užsisakyti).

Finbee, mano galva, viena finansiškai tvariausių iš visų p2p platformų Lietuvoje (remiantis 2021 metų duomenimis). Nes veikia stabiliai pelningai.

Bus smalsu matyti, kaip įmonės pajamos ir išlaidos keitėsi 2022-ais metais.

Vienas rizikos elementas yra. Mokėtinos sumos ir kiti įsipareigojimai siekia 10,9 mln. eurų. Iš jų 2,2 mln. eurų elektroninių pinigų įstaigos depozitinė sąskaita (iš esmės klientų cash’as laikomas pas juos, kaip elektroninių pinigų įstaigą). Reiškia, įmonė turėjo apie 8,7 mln. eurų skolų.

Iš kur tokios didžiulės skolos ? Nes įmonė skolinasi tam, kad investuotų į savo pačių administruojamas paskolas.

Finbee apžvalgoje rašiau, kad įmonė investuoja po 15% į kiekvieną vartojimo paskolą ir 50% į kiekvieną verslo paskolą. Nežinau, ar ši informacija pasenus, ar vis dar teisinga.

Jeigu verslo arba vartojimo paskolų nemokumas ženkliai padidėtų, Finbee galėtų susidurti su sunkumais šias savo skolas grąžinant, refinansuojant ir panašiai.

Tokia rizika yra, bet nevertinčiau jos kaip didžiulės, ar argumento šia platforma nesinaudoti.

Smulkių investuotojų pyragas mažėja

Kaip minėta, platforma skolinasi lėšas ir investuoja į savo pačių išduodamas paskolas.

Taip pat, 2022 metais pasirašyta sutartis su instituciniu investuotoju (tuo pačių, kuris ir į Paskolų klubą investuoja):

2022 m. gegužės mėn. pasirašėme sutartį su vokiečių turto valdymo bendrove „nordIX“ dėl 5 mln. eurų investicijos į mūsų platformoje išduodamas vartojimo paskolas.

Finbee 2022 I pusmečio ataskaita

Iš viso per pirmus tris ketvirčius Finbee investavo 5,9 mln. eurų į savo administruojamas paskolas, iš kurių dalį perleido “nordIX” fondui.

Nesu tikras kiek iš šių 5,9% mln. eurų investuota į vartojimo paskolas ir kiek į verslo paskolas (institucinis investuotojas investuoja tik į vartojimo paskolas). Bet mačiau pora vartojimo paskolų (B reitingo) į kurias 60% visos paskolų sumos investuoja Finbee.

Gaila, bet nedaug lieka fiziniams investuotojams. Ką padarysi, Finbee tikslas maksimizuoti ne platformos vartotojų pelną, bet akcininkų. Viskas su tuo ok.

Finbee Čekija

Rašydamas šį postą aptikau, kad metų viduryje Finbee pateikė ataskaitą, kaip jiems sekasi išeidinėti iš Čekijos rinkos.

Apie tai, kad man platformos veikla Čekijoje buvo tam tikras red flag’as rašiau Finbee apžvalgoje.

Esminė informacija, kad šios nemokios Čekiškos paskolos vis dar judinamos ir stengiamasi jas administruoti.

Buvo susidaręs įspūdis, kad čekišką istoriją įmonė stengiasi paslėpti po kilimu ir tyliai laukti kol visi užmirš. Smagu, kad informacijos pateikiama, kažkas daroma. Dedu pliusą.

Finbee apibendrinimas

Labai jau pozityvus Finbee aprašymas išėjo. Matyt todėl, kad Finbee atveju iš įmonės kritiko tapau fanu. Kuo toliau – tuo labiau ši platforma man patinka. Vertinčiau ją kaip #1 Lietuvoje.

Komanda puikiai dirba, kuria naujus produktus ir paslaugas, abejuose segmentuose, verslo ir vartojimo paskolų.

Įmonės finansiniai rezultatai stabilūs, pagaliau kažkiek atsigavo ir komunikacija su investuotojais.

Mano skaičiavimais grąža Finbee didesnė, nei Paskolų klube (ypač trumpo laikotarpio paskolų). Nesu tikras kaip su Savy, reiktų ir šį operatorių kada prisiversti giliau pakrapštyti.

Vienintelė bėda – kaip ir visame pasaulyje, tokių platformų sėkmė pritraukia institucinius investuotojus, kol galiausiai fiziniams asmenims, kaip investuotojams, vietos nelieka.

Bet kol kas, vietos vis dar yra.

2. Paskolų Klubas

Paskolų klubas ilgą laiką buvo mano mėgstamiausia platforma. Dėka šio blogo – jau sustabdęs ten investicijas. Dėka todėl, kad atlikęs išsamesnius grąžos palyginimus, manau, jog Finbee yra pelningesnė platforma.

Tačiau tai nereiškia, kad vertinu Paskolų Klubą neigiamai.

Tai neabejotinai skaidriausia iš visų platformų. Prie to didele dalimi prisideda faktas, kad tai akcinė bendrovė, įmonės akcijomis prekiaujama viešai ir jai taikomi visiškai kitokie skaidrumo reikalavimai nei UAB’ams.

Galimai, tai ir saugiausia platforma.

Kas keitėsi šios platformos veikloje per paskutinius metus ?

Išduotų paskolų apimtys

Paskolų klubas išlieka daugiausiai vartojimo paskolų išduodančia platforma Lietuvoje. Per 2022 metus išduota 36% daugiau paskolų, nei 2021 metais.

Imant visas tris tarpusavio skolinimo platformas (Paskolų Klubas, Finbee ir Savy), kartu jos išdavė 70 mln. eurų paskolų per 2022 metus.

Paskolų klubo dalis rinkoje siekia 53% (išduota 37,2 mln. eurų paskolų), Finbee užima 25% rinkos (išduota 17,6 mln. eurų paskolų), o Savy 22% (išduota 15,2 mln. eurų paskolų).

Palūkanų normų pokyčiai

Šie duomenys yra apytiksliai. Bet panašu, kad didelių pokyčių nebuvo ?

Gruodžio mėnesio Paskolų klubo webminare buvo teigiama, jog palūkanos padidėjo 1%. Ale nežinau su kuriuo laikotarpiu lyginant tas 1% turimas omenyje.

Pagal mano apytikslius skaičiavimus, šiek tiek padidėjo A reitingo palūkanų norma. Galimai padidėjo ir A+ reitingo, bet neturiu duomenų, kokia buvo A+ reitingo palūkanų norma 2021-ais metais (patingėjau ieškoti).

Paskolų Klubo didžiausia bėda, kad ne visada įmanoma investuoti į tas paskolas, į kurias nori. Jeigu tavo skelbimas sukurtas vėlai ir atsiduria toli skelbimų eilėje. Bent jau situacija tokia buvo seniau (kurį laiką ten nebeinvestuoju).

Todėl jeigu mane tenkintų tam tikrų periodų ir reitingų palūkanų norma, tai dar nereiškia, kad į tokias paskolas pavyks suinvestuoti norimą sumą.

Kaip ir Finbee atveju, nemanau, kad reikšmingai pasikeitė Paskolų klubo tikėtina grąža (lyginant su seniau atliktais modeliavimais).

Grąža priklauso nuo palūkanų normų ir defaultų. Tam pačiam gruodžio mėnesio webminare buvo sakyta, kad defaultai netgi sumažėję. Bet grąžą ateityje lems ateinančio laikotarpio default dydis, o ne kokie default buvo per paskutinius metus.

Finansiniai įmonės rezultatai

Nors Paskolų klubas ir yra rinkos lyderis tarpusavio skolinimo segmente, tai nėra pati pelningiausia įmonė pasaulyje.

2020 metais įmonė patyrė 69,4 tūkst. eurų nuostolį, 2021 metais 179,1 tūkst. eurų pelną.

Remianti Q3 ataskaita, 2022 metų I-III ketv. įmonė uždirbo 82,7 tūkst. eurų pelno (atitinkamai 2021 metų I-III ketv. rezultatas siekia 258,1 tūkst. eurų pelno).

Per pirmus tris metų ketvirčius suteikta paskolų už 26,5 mln. eurų, 29% daugiau nei atitinkamu laikotarpiu 2021 metais, bet su tarpusavio skolinimo veikla susijusios pajamos augo vos penkiais procentais.

Čia reikia pastebėti vieną dalyką, kuris apsunkina Paskolų klubo ir, pavyzdžiui, Finbee finansinių rezultatų palyginimą.

Finbee taiko du mokesčius, vienkartinį paskolos sudarymo mokestį ir kasmėnesinį paskolos administravimo mokestį. Todėl Finbee nemažą dalį mokesčių, kuriuos paskolos gavėjas sumokės per visą paskolos gyvavimo laikotarpį platformai, gauna iš karto, vos tik paskola yra pilnai finansuojama.

Paskolų klubas, tuo tarpu, tarpininkavimo mokestį gauna tik kartu su grąžinamomis paskolų įmokomis.

Todėl Paskolų klubo pajamas, už tas paskolas kuriuos išduotos dabar, gaus tik ateityje. Finbee dalį pajamų gauna dabar, dalį ateityje.

2022 metų pabaigoje Paskolų klubas turi sukaupęs 7,78 mln. eurų ateityje gautino tarpininkavimo mokesčio už jau išduotas paskolas. 2021 metų pabaigoje Paskolų klubas buvo sukaupęs 6,78 mln. eurų gautino tarpininkavimo mokesčio.

Palyginimui, 2021 metų pabaigoje Finbee turėjo 4,1 mln. eurų gautinų komisinių mokesčių. Taigi, nėra taip, kad tik Paskolų klubo ataskaitose šios ateityje gautinos pajamos neatsispindi.

Tačiau nereikėtų galvoti, kad šie ateityje gautini komisiniai mokesčiai yra kažkoks į ataskaitą neįtrauktas pelnas.

Tai pajamos, kurios bus uždirbto ateityje. Net jeigu įmonė naujų paskolų visiškai neišduotų, vis tiek gautų tam tikras pajamas iš seniau išduotų paskolų.

Bet kad tos pajamos būtų gauto, vis tiek būtų patiriamos su tomis pajamomis susijusios išlaidos (antstoliai, skambučiai ir t.t.) ir bendrosios ir administracinės sąnaudos (darbuotojai, platformos palaikymas ir t.t.).

Dalis šių pajamų niekada nebus surinkta, ypač rizikingesnių reitingų, nes paskolos taps nemokiomis ir nebus sėkmingai išieškotos.

Institucinis investuotojas

Paskolų klubas nuo pat veiklos pradžios (atrodo) kartu su fiziniais asmenimis finansuoja dalį savo išduodamų vartojimo kreditų.

Nuo 2021 metų įmonė turi ir institucinį investuotoją “nordIX”. Praktikoje, spėju, pirma Paskolų klubas investuoja į paskolą savo vardu, o tada perduoda paskolą “nordIX” fondui.

Nuo šių metų balandžio mėnesio pasikeitė limitai, kiek procentų paskolos Paskolų klubas gali finansuoti, ir kiek lieka smulkiesiems investuotojams.

Iki šiol Paskolų klubas galėjo investuoti iki 50% paskolos, visų reitingų. Dabar pakeistos taisyklės, Paskolų klubas galės investuoti iki 80% paskolos sumos.

Kai vartojimo kredito gavėjui suteikiamas A+ arba A kreditingumo reitingas – NEO Finance, AB iš karto gali suteikti vartojimo kreditą iki 15 000 EUR, jeigu suteikiamas B kreditingumo reitingas – iki 8 800 EUR, tačiau ne daugiau kaip 80 procentų nuo pradinės Vartojimo kredito sumos. NEO Finance gali nesilaikyti aukščiau nurodytų maksimalių investavimo sumų ir suteikti vartojimo kreditą visų kreditingumo reitingų vartojimo kredito gavėjams, jeigu investuotojai jau sufinansavo bent 20 proc. vartojimo kredito sumos ir yra praėję mažiausiai 24 val. nuo prašymo suteikti vartojimo kreditą pateikimo biržoje.

Į C ir C- reitingų paskolas NEO Finance, AB galės investuoti tik tuomet, kai kiti investuotojai sufinansuos bent 20 proc. paskolos sumos ir bus praėję mažiausiai 48 val. nuo prašymo suteikti vartojimo kreditą pateikimo biržoje.

Paskolų klubas

2022 m. I-III ketv. Paskolų klubas iš viso išdavė 26,55 mln. eurų paskolų. Iš šios sumos 7,73 mln. eurų finansavo pats Paskolų klubas ir perdavė “nordIX” fondui. Tai sudaro 29% visų išduotų paskolų per 2022 m. I-III ketv.

Panašų, kad “nordIX” renkasi daugiausiai A ir B reitingų paskolas.

Kaip ir Finbee atveju, nieko bloga, kad platforma dalį paskolos atiduoda instituciniam žaidėjui. Jų verslas, jų taisyklės.

Bet klausimas, ar ta institucinio investuotojo dalis vis didės (tikėtina), ir ar laikui bėgant liks vietos fiziniams asmenims.

Pokyčiai platformoje

Yra ir keletas kitų pokyčių platformoje.

Vadovybės kaita

Vėl pasikeitė įmonės vadovas. Pasitraukė Paulius Tarbūnas, o vadovo pareigas nuo liepos mėnesio eina Evaldas Remeikis.

Iš vienos pusės, čia jau kelintas vadovas pasikeitė įmonėje per paskutinius vienerius ar du metus ? Trys ar keturi ? Pamečiau skaičių. Tokia didžiulė vadovybės kaita stebina.

Iš kitos pusės, dabar vadovu tapo Evaldas Remeikis, vienas iš įmonės įkūrėju ir didžiausių akcininkų.

Kiek tekdavo dalyvauti Paskolų klubo renginiuose ir klausytis Evaldo Remeikio pasakojimų apie įmonės veiklą, man šis žmogus visada paliko gerą įspūdį. Sėkmės jam naujose pareigose.

Atnaujinama “Buyback” paslaugos sutartis

Paskolų klubas yra įsipareigojęs supirkti nemokias paskolas už 50-80 proc. nuo likusios kredito dalies, kuomet paskola tampa nemoki (mokėjimai vėluoja daugiau nei 90 d.). Plačiau, kas tai yra čia.

Nors šiuo metu koeficientai, už kuriuos Paskolų klubas perka nemokias paskolas nesikeičia, bet pakeistos sutarties sąlygos taip, kad jeigu įmonė norėtų šiuos koeficientus keisti, tai galėtų atlikti greičiau.

Seniau galiojo nuostata, kad apie pasikeitimus įmonė investuotojus turi įspėti prieš 6 mėnesius. Dabar sąlygos pakeistos į tokias, kad užteks įspėti prieš 14 dienų.

Beje, dėl šių sutarties sąlygų pasikeitimo būtina atnaujinti automatinius investavimo skelbimus.

Nauja rinka ?

Paskolų klubo Q3 ataskaitoje radau įdomią frazę:

Atsižvelgiant į atliktas investicijas, sukauptą patirtį ir suprantant, kad Lietuva yra labai maža rinka su ribotomis apimčių auginimo galimybėmis, valdyboje buvo priimtas sprendimas pasiruošti plėtrai į vieną užsienio rinką ir startuoti joje sekančių metų antroje pusėje. NEO Finance, AB jau pradėjo paruošiamuosius darbus vystyti vartojimo kreditavimo verslą didesnėje Europos sąjungos šalyje ir sieks tai įgyvendinti 2023 metų antroje pusėje

Paskolų klubo Q3 ataskaita

Įdomu kas čia gausis, seksiu naujienas. Jau kurį laiką susidaręs įspūdis, kad įmonės veikla stagnuoja, o gi reikšmingo pelno dar neuždirbama. Gal įmonės vairą perėmus Evaldui Remeikiui bus daugiau pokyčių ?

Paskolų klubas apibendrinimas

Kaip minėta, Paskolų klubas buvo pirmoji platforma, kurioje sukaupiau rimtesnį portfelį. Laikui bėgant sąlygos čia investuoti prastėjo.

Kadangi tai, galimai, patikimiausias operatorius, o ir pati platforma lenkia konkurentus, Paskolų klubas buvo ne tik didžiausias rinkos žaidėjas, bet ir populiariausias pasirinkimas tarp investuotojų.

Matyt todėl ir palūkanos žemesnės, nei konkuruojančiose platformose.

Atėjęs institucinis investuotojas dar pablogino sąlygas, sumažėjo pasiūla. Kartais Paskolų klube būdavo sunku sumesti norimas sumas į norimus reitingus, mano skelbimai niekaip nebuvo pasirenkami. Nes pirmenybė teikiama seniau sukurtiems skelbimams.

Nors esu sustabdęs investavimą į Paskolų klubo paskolas, neatmetu galimybės grįžti. Plius, vis dar turiu seniau supirktų paskolų portfelį, kurios sėkmingai grįžta.

Vienintelis kabliukas, įmonei sunkiai sekasi generuoti pelną akcininkams. Šioks toks pelnas uždirbamas, bet verslas tikrai ne pinigų karvė.

3. HeavyFinance

Tarpusavio skolinimo platformos (Finbee ir Paskolų Klubas), lyginant su HeavyFinance – rinkoje įsitvirtinę verslai, kurių finansiniai rezultatai daugiau ar mažiau stabilūs.

HeavyFinance – priešingybė. Platforma sparčiai plečiasi ir vystosi, bent jau taip atrodo iš pirmo žvilgsnio.

HeavyFinance apžvalga buvo pats pirmasis mano įrašas, kuriuo ir pradėjau šį blogą. Kas pasikeitė nuo to laiko ?

Plėtra

Ambicija plėstis išskiria HeavyFinance iš kitų rinkos žaidėjų. Tai vienintelis lietuviškas p2p projektas, kurio nemaža dalis projektų vystomi užsienio šalyse. Savo plėtros modeliu, panašu, bando atkartoto EstateGuru sėkmę.

HeavyFinance šiuo metu veikia Lietuvoje, Latvijoje, Lenkijoje, Bulgarijoje ir Portugalijoje. Girdėjau, turi ketinimų plėstis dar į vieną rinką.

Prieš metus rašytoje apžvalgoje vienas iš skeptiškiausiai vertintų mano aspektų ir buvo ši sparti plėtra. Turint omenyje kaip baigėsi Finbee plėtra užsienyje (Čekijoje), kada šiai platformai vadovavo dabartinis HeavyFinance vadovas, šis skepticizmas pelnytas.

Na, vieneri metai prabėgo, kaip sekasi ?

Prieš metus nedaug buvo viešinama apie įmonės darbuotojus užsienyje, ar tai samdomi darbuotojai ar kažkokie freelanceriai. Dabar jau šią informaciją galima rasti įmonės puslapyje.

Įmonė atidariusi padalinius Portugalijoje, Lenkijoje, Bulgarijoje. Kiekviename padalinyje dirba 4-5 darbuotojai.

O kiek paskolų išduodama tose įvairiose rinkose ? Štai lentelė:

Remiantis lapkričio ataskaita, nuo veiklos pradžios išduota 28 mln. eurų paskolų. Nors Lietuva išlieka pagrindine rinka, bet nuo įmonės veiklos pradžios užsienyje išduota apie trečdalis visų paskolų.

Išduotų paskolų apimčių stagnacija

Nors įmonės veikla ženkliai išsiplėtė geografiškai 2021-aisiais, į akis krenta tai, kad sufinansuotų paskolų apimtys stagnuoja.

Man pirmas red flag’as yra sulėtėję išduotų paskolų per metus augimo tempai,

2022 metais išduota vos 6,5% daugiau paskolų, nei 2021 metais.

Kodėl ? Galimos dvi priežastys. Trūksta finansuotinų projektų, arba trūksta investuotojų, kurie šiuos projektus finansuotų. Smalsu būtų žinoti, kuri iš šių dviejų problemų lemia plėtros tempų sulėtėjimą.

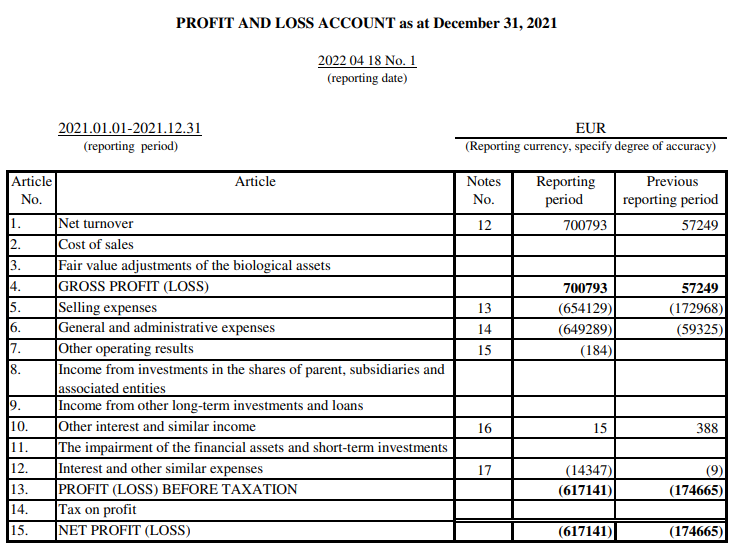

HeavyFinance finansai

Kodėl išduotų paskolų apimčių stagnacija yra problema ? Nes plėtra realiai buvo. Yra realūs kaštai, kuriuos reikia padengti. Teisininkų konsultacijos, atlyginimai, reklama ir kita.

2021-aisiais įmonė gavo 700,8 tūkst. eurų pajamų, bet patyrė 617 tūkst. eurų nuostolį.

Toks prastas rezultatas lemtas didžiulių sąnaudų. Selling expenses (čia, spėju, yra reklamos sąnaudos, cashbackai ir kitos su pardavimo pajamomis susijusios išlaidos) siekia 654,1 tūkst. eurų, o bendrosios ir administracinės sąnaudos (čia turėtų būti darbo užmokestis, nusidėvėjimas ir kita) siekia 649,3 tūkst. eurų 2021-aisiais metais.

Svarbu, kad 2021 metų skirtumas tarp Net turnover ir Selling expenses nėra didelis. Tai leidžia įtarti, kad pats veiklos modelis nėra kažkoks super pelningas. Bet norint detaliau suprasti įmonės sąnaudų struktūrą reikėtų matyti pilnas ataskaitas, kartu su paaiškinimais (bet tokių įmonė neteikia).

2022 metų finansinių ataskaitų dar nėra, bet, spėju, dėl plėtros užsienyje sąnaudos 2022 metais bus dar didesnės. Tai lems dar vienerius ženkliai nuostolingus metus.

2021 metais išduota paskolų už 13,5 mln. eurų, 2022 metais išduota paskolų už 14,38 mln. eurų.

Jeigu 2022 metais pajamos nekyla (kas tikėtina, bet palauksiu ataskaitų), administraciniai kaštai dėl tolimesnės plėtros didėja, tai už ką reikės išlaikyti ofisus užsienyje ir kaip apmokėti kitas plėtros sąnaudas ?

Atsakymus į klausimus, iš kur bus finansuojama tolimesnė plėtra, įmonė pateikia.

In 2021 HeavyFinance also raised €850.000 in an equity round to fuel the company\’s expansion. The round was led by „Black Pearls VC“ and joined by „bValue VC“ together with angel investors Adrian Watson (Lendable) and Marius Krikštopaitis.

…

As HeavyFinance chose a rapid expansion across Europe over a short term profit, the company was still generating loss. In 2021 net loss was €617.141, while the company experienced €174.665 loss in 2020.

HeavyFinance

The loss was covered with the capital from equity rounds raised in both 2020 and 2021. However, as the final documentation of the latest equity round moved to 2022, €850.000 equity round is not included in this audited report formally making the company’s equity for last year – €415.891

Kitaip tariant, 2021 metais pasiektas susitarimas dėl 850 tūkst. eurų investicijos į įmonės veiklą mainais už dalį įmonės akcijų, bet lėšos bus gautos ir panaudotos 2022 metais.

2022 metais (nors ataskaitos nepateiktos, bet galima spėti) įmonė turėjo pakankamą finansavimą plėtrai ir veiklai. Bet kas toliau ? Ar įmonė turi lėšų veikti ir 2023 metais ? Galbūt, tikėtina, bet nežinau. Reikės sekti pranešimus.

Defaults

Bet paskolas išduoti – viena. Išduoti paskolas mokiems klientams ir jas administruoti – kita. Kaip sekasi su defaultais ?

Mano skaičiavimais, iš viso 2020-2022 metais HeavyFinance išdavė 29,96 mln. eurų paskolų, iš kurių šiuo metu 1,55 mln. eurų yra defaulte (arba 5,18%).

Lapkričio mėnesį tokių paskolų buvo 5,4%, taigi rezultatas gerėja, nemokių paskolų mažėja, o ne daugėja laikui bėgant.

Galimai nemokių paskolų procentas ženkliai augo metų pradžioje, dėl geopolitinių ir karo lemtų ekonominių priežasčių (degalų, trąšų kainų augimas kirto ūkininkų mokumui), ir dabar jau mažėja. Šitai mano hipotezė, galiu klysti.

Kitas dalykas, krentantis į akis peržvelgiant lapkričio mėnesio apžvalgą, tai kad nemokių paskolų procentas svyruoja įvairiose šalyse.

Panašu, kad Portugalija yra ta rinka, kurioje sekasi prasčiausiai. Nemokių paskolų dalis aukštesnė nei kitose rinkoje. Pastebiu, kad remiantis pateikiamai duomenimis, 2022 Q4 HeavyFinance nebeišdavė naujų paskolų šioje rinkoje. Ar ketinama trauktis ?

Lenkijos nemokių paskolų dalis 4,6%, bet, kadangi rinkoje veikiama vos vienerius metus, ateityje lenkiškų paskolų nemokumas turėtų viršyti lietuviškų.

Bulgarijoje ir Latvijoje HeavyFinance sekasi neblogai, nemokios paskolos siekia atitinkamai 1,5% ir 0,3%. Klausimas, ar šis rezultatas tvarus ir bus pavartotas ateityje, o gal čia laimingas atsitiktinumas ?

Overall, nemokių paskolų administravimas man lieka dideliu klaustuku. Ar sėkmingai seksis šias paskolas administruoti ? Ypač užsienyje.

Aš vis dar neinvestuočiau į nelietuviškas paskolas (šiuo metu nebeinvestuoju visiškai), bet duomenys kaupiasi, į kai kuriose šalyse (Latvija, Bulgarija, gal net ir Lenkija) išduotas paskolas žvalgytis galima.

Defaultai, faktas vs prognozė

Vienas iš būdų vertinti platformos sėkmę administruojant defaultus yra lyginti esamą situacija su lūkesčiais.

2021 metų pradžioje Laimonas Noreika užsienio auditorijai skirtoje YouTube laidoje teigė, kad tikimąsi, jog (a) nuo visų išduotų paskolų apie 5% taps nemokiomis (vėluos daugiau kaip 90 d.) ir (b) pusę defaultinusių paskolų bus išieškota per du metus. Ar lūkesčiai atitinka realybę ?

At least 20% of all the portfolio will be late at least one day. We expect around 5% of the farmers will actually default and we expect at least half of the defaulted amount will be recovered in the two years period.

Laimonas Noreika

Nors lentelėje aukščiau matau, kad dabar apie 5% paskolų yra defaulte, būtų neteisinga vertinti, kad lūkesčiai atitinka realybę. Nes didelė dalis paskolų dar defaultins ateityje.

Geriau šią mintį suprasti žvelgiant į šią lentelę:

Iš visų 2020 metais išduotų paskolų, kažkoks nežinomas procentas defaultino. Dalis tų defaultinusių paskolų jau sėkmingai grąžinta arba vėl pasivijo mokėjimo grafikus. Šiuo metu 9,53% iš 2020 metais išduotų paskolų vėluoja daugiau nei 90d.

O prognozė buvo kad 5% nuo visų išduotų paskolų taps nemokiomis per visą paskolos gyvavimo laikotarpį (o ne kažkuriuo momentiniu metu bus nemokios).

Vertinant 2020 metų paskolas, defaultai bent jau du kartus viršija prognoze. Not good.

Iš 2021 metais išduotų paskolų šiuo metų defaulte 7,59%, 2022 metų rezultatas 2,29%.

Išvada – HeavyFinance veiklos pradžioje prognozuoti default dydžiai buvo ženkliai per daug optimistiniai.

O kaip su antru teiginiu, kad pusė defaultų bus sėkmingai išieškota per du metus ?

Neturiu visų duomenų paneigti ar patvirtinti šį teiginį. Tačiau jeigu iš 2020 metais išduotų ir defaultinusių paskolų (nuo 2020 jau praėjo du metai) pusė jau yra išieškota (arba pasivijo mokėjimo grafikus), tai reikštų, kad net 20% tais metais išduotų paskolų yra vėlavę atlikti mokėjimus 90 d. arba ilgiau. Menkai tikėtina ?

Dvigubai aukštesnis nemokių paskolų procentas nei prognozuota – man antras red flag’as.

Didžiausią riziką matyčiau užsienyje išduotų nemokių paskolų turėtojams. Jeigu dėl kokių nors priežasčių įmonės veikla sutriktų, ko vertos Portugalijoje išduotos nemokios paskolos ? Kas perims jų administravimą ir už kokius mokesčius ?

Net ir Lietuvoje tai būtų problema. Daug lengviau parduoti ar perduoti vartojimo paskolų administravimą kitam operatoriui, nes yra daug juridinių asmenų, kurie tokia veikla užsiima.

Kam perduoti neveiksnias ūkininko Jono Petraičio paskolas ?

Institucinis investuotojas

2021 metų pabaigoje HeavyFinance pradėjo bendradarbiauti su instituciniu investuotoju, šveicarų fondu “i2 group”.

Fondas per platformą turėjo investuoti 500 tūkst. eurų.

Įdomu, kad šia tema 2022 metais nebėra jokios naujos informacijos. Tikėtina, kad bendradarbiavimas nebuvo pratęstas.

Gera žinia investuotojams ? Mums lieka didesnis paskolų pasirinkimas. Kita vertus, kodėl nebuvo pratęstas bendradarbiavimas ?

Kitos naujovės

Trumpai permesiu akimis kelis pokyčius platformoje, kuriuos pastebėjau šiais metais.

Pasikeitė reitingavimo sistema

Šiais metais HeavyFinance reitingavimo sistema pasikeitė. Ankščiau buvo trys reitingai (A, B ir C), dabar – šeši. Atsirado A+, B+ ir C+ reitingai.

Naujas mokėjimo tarpininkas

Norint investuoti į HeavyFinance paskolas reikėjo susikurti Paysera paskyrą, nes naudojantis šia elektorinių pinigų įstaiga HeavyFinance administravo visus mokėjimus.

2022 metais įmonė pradėjo bendradarbiauti su dar viena elektroninių pinigų įstaiga – Lemonway. Tai vieno didesnių Europinių bankų “BNP Paribas” produktas.

Pati idėja ir iniciatyva sveikintina, Lemonway turėtų būti patikimesnis pasirinkimas nei Paysera.

Bėda tik ta, kad kiekviena naujai administruojama paskola priskiriama arba vienam arba kitam mokėjimo tarpininkui. T.y. iš Paysera sąskaitos negalima investuoti į Lemonway paskolas, ir atvirkščiai.

Bent jau tokia situacija buvo pirmoje 2022 metų pusėje. Šiuo metu HeavyFinance puslapyje neberandu informacijos, kurios paskolos kuriam mokėjimo tarpininkui priskiriamos. Gal situacija pasikeitė ? Gal Lemonway tarpininko paslaugų atsisakyta ?

Kaip yra iš tikro – patingėjau aiškintis, nes vis tiek šiuo metu sustabdęs investicijas į šią platformą.

HeavyFinance yra sukūrę FAQ šia tema.

ESG paskolos.

Dar viena HeavyFinance naujovė – žaliosios paskolos.

Tokios paskolos (rodos iki šiol jų buvo tik viena ?) mokės 0 proc. palūkanų, bet grąža susieta su Carbon Credit rinka. Nes šias paskolas gaunantys ūkiai įsipareigoja mažinti CO2 emisijas, už tai gauti sertifikatus, kuriuos bus galima parduoti Carbon Credit tarptautinėje rinkoje.

Ar kažkas panašaus. Tiesa sakant, nemanau kad šiuo metu verta per daug gilintis į šią tema.

Man tik klausimas, ar tokios, kažkuria prasme pašalinės, veiklos neatima per daug įmonės vadovybės laiko. Nes plėstis keliose užsienio rinkose ir taip yra ką veikti.

HeavyFinance apibendrinimas

Na tai kokios išvados ?

Platforma plečiasi, samdo darbuotojus, vysto veiklą naujose rinkose.

Tačiau yra ir klaustukų. Pirma bėda – išduotų paskolų apimtys nebeauga taip sparčiai, kaip aš tikėjausi. Gal trūksta norinčių investuoti ? Nes kiek užmetu akį, tai projektų į kuriuos galima investuoti platformoje netrūksta.

Kita bėda – nemokių paskolų dalis aukštesnė, nei patį įmonė prognozavo. Galimai tai karo Ukrainoje pasekmė ir situacija normalizuosis laikui bėgant.

Trečia problema – įmonės finansinės perspektyvos kelia klaustukų. Tikrai neteigiu, kad įmonė šiuo metu susiduria su veiklos tęstinumo problemomis. Mano nuomone, taip nėra. Bet kas bus po metų, dviejų ar trejų ? Ar įmonė taps pelninga ? Lauksiu 2022 metų finansinių ataskaitų.

Asmeniškai šiuo metu esu sustabdęs naujas investicijas į šią platformą, seksiu kaip spręsis trys išvardintos bėdos.

4. P2P vieta portfelyje

P2P turi vieną trūkumą – expected returns per 2022 metus išliko panašus.

Tuo tarpu obligacijų pajamingumas augo, akcijų kainos krito žemyn, tad jų ateities expected return irgi šiuo metu aukštesnis, nei buvo prieš metus.

Dėl to šiuo metu atidžiai p2p rinkos neseku. Nesu apsisprendęs, ką daryti su p2p investicijomis portfelyje.

Iš vienos pusės, tai tampa visai patikima turto klase, netgi šiek tiek atstojančia saugias investicijas, tokias kaip valstybių obligacijos ar indėliai. Šiais metais neretai sąskaitas apmokėdavau iš Paskolų klube investuotų ir grįžtančių lėšų.

Pora mygtuko paspaudimų ir lėšos iš Paskolų klubo sąskaitos akimirksniu atsiduria mano banko sąskaitoje. O grįžtančių paskolų srautas pastovus, puikus būdas turėti nuolatines pajamas.

Iš kitos pusės, akcijų kainoms kritus (ypač jeigu akcijų kainų kritimas tęstųsi ir 2023-ais metais) šios turto klasės patrauklumas auga.

Net ir obligacijų pajamingumas kyla, o p2p nominali grąža per metus ženkliai nepakito.

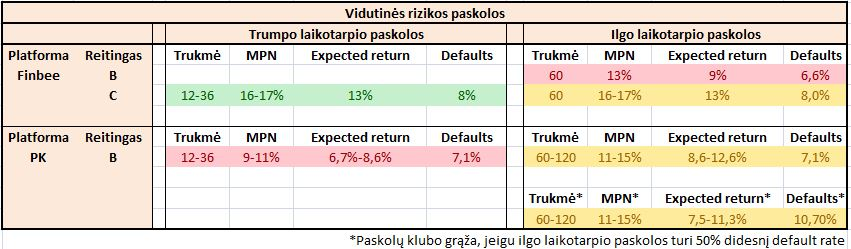

Expected returns

Savo viename įraše modeliavau Finbee ir Paskolų klubo tikėtiną grąžą:

Manau, kad šie skaičiavimai daugiau mažiau vis dar atitinka realybę.

Finbee iš vis pokyčiai minimalūs.

Paskolų klubo A reitingo ilgo termino paskolų grąža galimai pakilo vienu ar dviem procentais.

O kaip su HeavyFinance expected return ?

Sunku ką pasakyti, nes duomenų nėra. Grąža gali svyruoti nuo 5% iki 12%, priklauso nuo to, kaip seksis pačiai platformai tęsti veiklą ir kaip seksis administruoti nemokias paskolas.

Blogiausiu scenarijumi, įmonės bankroto atveju, ir tas 5% expected return gali pasirodyti per daug optimistiškas vertinimas. Klausimas, ar tokio scenarijau tikimybė didelė (to neteigiu).

Bet, mano nuomone, tarpusavio skolinimosi platformos šiuo metu siūlo geresnį risk/reward santykį.

Ką renkuosi pats

Šiuo metu vienintelė platforma, kurioje investuoju lėšas yra Finbee.

Toks sprendimas lemtas fakto, kad akcijų rinkos yra kritę. Jeigu akcijų rinkos būtų aukštumose, rasčiau ir daugiau vietos p2p investicijoms.

Tačiau kyla minčių, gal atnaujinti investavimą į Paskolų klubą, nukreipiant grįžtančias lėšas į 60-120 mėn. trukmės A reitingo paskolas.

Paskutiniam seminare Evaldas Remeikis pora gerų minčių pasakė, apie ilgo laikotarpio paskolas.

Pirma – metinis default rate mažėja kiekvienais metais. Tikimybė, kad paskola defaultins pirmais metais aukštesnė, nei antrais.

Antra – nominali ir efektyvi paskolos trukmė skiriasi. Čia mintis ta, kad didelė paskolų dalis grąžinama ankščiau laiko.

Kadangi ilgesnio periodo paskolų palūkanų normos aukštesnės, A reitingo 60-120 mėn. paskolos Paskolų klube tampa tikrai įdomiomis.

Plius, mano portfelio vidutinė paskolos trukmė gerokai sumažėjo, tad tai dar vienas argumentas įtraukti ilgesnio periodo paskolas. Ateityje palūkanos, siūlomos p2p platformų, tikrai gali mažėti.

Štai kaip, tikėtina, artimiausiu metu atrodys mano strategija ir lūkesčiai:

Dar norėčiau panagrinėti Savy platformą. Gal ir ten atrasčiau galimybių.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.

Šauni apžvalga bei įdomios mintys! Ačiū!

Pats investuoju per Savy, FinBee, Estateguru ir InRento platformas.

Lauksiu Jūsų Savy platformos apžvalgos 🙂

Kaip jums sekasi Savy paskolų pagauti ?

Metų pradžioje sukūriau autoinvestavimo skelbimą, pagal kurį renkuosi visas 60 mėn. ir trumpesnes paskolas, bet tik į vieną kitą pagal skelbimą pavyksta investuoti.

Jeigu taip ir toliau, tai tikrai nebus ten ką apžvelginėt, nes neįmanoma investuoti į platformos išduodamas paskolas.

Kadangi mano portfelis nėra didelis, tai užtenka tų paskolų – kol kas…

Bet taip, čia ne FinBee, kur paskolų pasiūlymai krenta, kad nespėju net sužiūrėti 🙂

Savy vienas asmuo gali turėti dvi paskyras, tai iš dalies palengvina paskolų gaudymą, žinant, kad automatiniai profiliai veikia eilės tvarka.

Per savy skolinu beveik nuo pradžios, tiksliau nuo investuotojų fondo atsiradimo. Visada automatu. Iš pradžių gaudžiau trumpas paskolas, vėliau nusprendžiau imti viską a1-b3 rėžyje, jokių kitų apribojimų, tik ne mažiau 10% su fondu, visada maksimali suma į paskolą – 500 eur. Pasikaičius jų ataskaitas suprantu, kad keli procentai ten turi >100000eur portfelius. Geriausiu laiku turėjau mažiau, tiesiog neužtekdavo paskolų pagal mano kriterijus, grįžtančių buvo daugiau nei paskokinamų, tad manau pasiekti tokias sumas įmanoma tik imant ir c kategoriją. Man jų fondas tuo or patinka, kad greitai grįžta pinigai iš nemokių, nekelia problemų deklaruojant, nėra jokių metais pakibusių pinigų.

Eksperimentavau sausio mėnesį su Savy autoinvestavimu. Rinkausi paskolas iki 10 tūkst. eurų bet kurios trukmės, tai per mėnesį 10 tokių paskolų autoinvestavimo skelbimas pagavo.

Didžiausia bėda, dauguma paskolų ilgo periodo, arti 60 mėn. ir daugiau. Savy platforma man nepažįstama ir iš vis nepanašu, kad jie daug info apie save pateiktų. Sunku vertinti jų 5 metų ateities perspektyvas.

Manęs ilgi terminai negasdina, imu bet ką iki C1, su ir be registruotų skolų, iki ir virš 10000eur paskolas. Dedu visada po 500 eurų kaip ir dar keliasdešimt vartotojų, kurie nuneša didelę dalį paskolų. Sukuosi nuo įkūrimo, nesu turėjęs reikalų su finbee ar paskolų klubu, kurie man atrodo neskaidrūs ir tik labiausiai sau dirbantys, o pašaliniai tik užpildo jiems netinkamas spragas. Visada naudojų investuotojų fondo apsaugą.

Finbee Klix paskolos su palūkanų atidėjimu man atrodo totali nesąmonė. Ekperimento vardan dalį investicijų skyriau šioms paskolom, ir matau, kad vaizdelis nekoks – absoliuti dauguma šių paskolų grąžinamos iki nemokamo periodo pabaigos. Ir antrinėje rinkoje matau tokias paskolas (laikytas 9-11 mėn.) išparduodant už kelis procentus. Reiškia, pardavėjai nebesitiki gauti nieko daugiau už jas, kaip tik tą kelių procentų premiją. Taip pat ir Finbee niekur neskelbia jokių ataskaitų būtent apie tokio tipo paskolas, savo portfeliuose (nei prie aktyvių, nei prie grąžintų) jų atfiltruoti neįmanoma, atrodo specialiai padaryta viskas, kad niekas nesusigaudytų, kokios jos nepelningos (aišku, mums, o ne Finbee, kuri savo procentėlį tai pasiima).

Aš irgi nematau prasmės į tokias paskolas investuoti, mano skaičiavimai sako, kad neverta, nors pats praktiškai šių paskolų nesu išbandęs.

Visgi, neteisinga būtų teigti, jog Finbee nesuteikia galimybės vertinti šių paskolų pelningumo, nes galima Portfelis->Ataskaitos skiltyje galima parsisiųsti savo asmeninių investicijų arba visą Finbee valdomą portfelį Excel formatu ir nagrinėti šių paskolų su atidėtu nemokumu duomenis įvairiais pjūviais.