Paskutinysis mano įrašas buvo apie REITs. Nusprendžiau užmesti akį į patį populiariausią Lietuvišką atitikmenį – Baltic Horizon Fund.

Ilgą laiką visiškai nesidomėjau šiuo fondu dėl išankstinės savo nuomonės, kad visi Baltijos rinkoje platinami finansiniai instrumentai yra tiesiog per brangūs. Jų valdymo mokesčiai yra super aukšti, todėl jie yra uninvestable.

Bet, dėka mano pastarojo meto pomėgio domėtis REIT’ais, nusprendžiau panagrinėti ir šį instrumentą.

Apie šį instrumentą dažnai matau įvairios (neretai klaidingos) informacijos lietuviškoje investavimo erdvėje.

Kartais teigiama, kad investicijos į šį instrumentą panašu į tiesiogiai valdomą NT (nesąmonė, tai visiškai skirtingi instrumentai). Arba lūkesčius, kad šio fondo vienetų vertė kažkaip susijusi su vietine NT rinka (nesusijusi).

Kartais matau, stebimasi, kad fondo vieneto kaina mažesnė nei NAV.

Kartais, tikimąsi, kad tai – stabili investicija. Nes aukšti gi fondo dividendai (tai ar stabili šiais metais?).

Apie visą tai ir dar daugiau – šiame įraše.

1. Kas yra Baltic Horizon Fund

Trumpai – tai fondas, kuriam priklauso (per antrines įmones) įvairūs NT objektai, prekybos centrai ir biurų pastatai.

Fondą valdo valdymo įmonė Northern Horizon Capital AS. Ši valdymo įmone valdo keletą skirtingų fondų ir BHF yra tik vienas jų.

Žinoma, BHF nėra tikras REIT. Nors tokiu save reklamuoja.

Norint detaliai suprasti, kas tai per fondas ir kuo užsiima, siūlau perskaityti fondo metinę ataskaitą ir mano paskutinįjį įrašą. Kuris šneka apie tai, kas yra RE fondai ir jų skirtumus nuo REITs.

Trumpai primenu ir pakartoju esmė:

- REITs (arba NT fondai) – tai kažkas panašaus į akcijų ir įmonių obligacijų mix’ą.

- REITs veiklos sėkmę lemia ne NT kainų pokyčiai, bet tai, kaip sekasi fondo vadovybei uždirbti pelną ir jį padalinti akcininkams dividendais.

- REITs nėra ir nebus tinkamas instrumentas, siekiant susieti savo portfelį su vietine nekilnėjamojo turto rinka. REITs rezultatus NT kainų pokyčiai (ypač kalbant apie gyvenamosios paskirties NT kainas) įtakoja menkai.

- REITs – rizikingas instrumentas, kaina svyruoja dar labiau nei akcijų.

Šiuo įrašu plačiau, kas yra Baltic Horizon Fund, nenagrinėsiu (vadovybės, veiklos segmentų ir panašiai).

Ką noriu padaryti, tai permesti akimis finansinę fondo dalį. Veiklos rodiklius, uždarbį ir pažiūrėti, kodėl taip smarkiai krito fondo vieneto kaina.

2. Baltic Horizon Fund istorinė grąža

Ech, gal aš nežinau ko, bet ar kur nors skelbiami Baltic Horizon fondo total returns ? Ne tik fondo vieneto kainos pokyčiai, bet kokia būtų fondo grąža dividendus reinvestuojant.

Kadangi nežinojau, kur šiuos duomenis rasti, paskaičiavau pats:

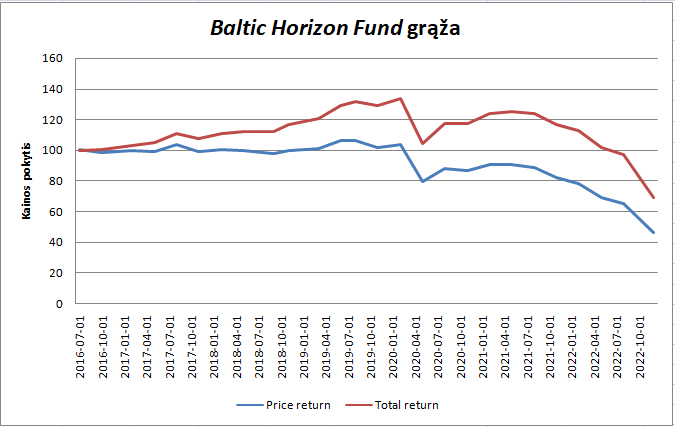

Nuo 2016-07-08 iki 2022-12-05 Baltic Horizon Fund uždirbo po -11% per metus, vertinant tik fondo vieneto kainos pokyčius.

Reinvestuojant dividendus grąža būtų siekusi -6% per metus.

Pirmais veiklos metais price return laikėsi apie nulį, bet total return augo. Po 2020 metų ir pandemijos fondo rezultatai nėrė žemyn. Štai kaip atrodytų grąžos grafikas:

Geri ar blogi šie rezultatai ? Štai, iShares European Property Yield YCITS ETF, kuris investuoja į panašius instrumentus Europos mastu, total return tuo pačiu laikotarpiu yra -2,5% per metus.

iShares European Property Yield YCITS ETF rezultatai prasti, bet Baltic Horizon Fund dar blogesni.

Dividend return

Tai iš ko susideda total return REIT’ų ir Baltic Horizon Fund atveju ?

Total return = price return + dividend return.

Pradžiai, pakalbėsiu apie dividendus.

Yra tekę matyti misinformacijos, kad fondas turėtų būti stabili investicija, nes susieta grąža su NT (kas nesąmonė, kodėl – rašiau praeitame įraše) ir dividendus moka.

Teisybė, dividendus moka, štai kiekvienų metų dividendinio pajamingumo lentelė:

Kaip jau nekartą rašiau savo pasisakymuose, dividend return tai dar ne viskas. Visada reikia žiūrėti į bendrą grąžą (total return).

Price return

O kaip su price return, kuris, kaip jau sakyta, buvo -11% per metus. Nemažas nuostolis … kaip toks prastas rezultatas sugeneruotas ?

Akcijos kainos pokytį lemia kiek įmonė uždirba pelno ir kokį multiple rinka moka už šį metinį pelną.

REITs atveju, buhalterinis pelnas nėra prasmingas rodmuo. Analizuojant šią turto klasę naudojami tokie rodikliai kaip FFO, AFFO ir EPRA Earnings (kas tai yra plačiau skaityti jau minėtame įraše).

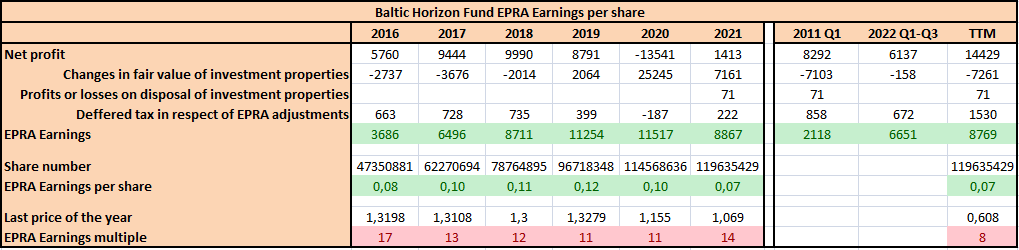

Sudariau lentelę ir pasižiūrėjau, kaip kinta Baltic Horizon Fund EPRA Earnings ir EPRA Earnings multiple nuo fondo įkūrimo pradžios.

Trumpai paaiškinsiu, kas ką reiškia.

EPRA Earnings ir EPRA Earnings per share rodiklius galima rasti fondo ataskaitose nuo 2019 metų. Pirmais veiklos metais fondas šių rodiklių neskaičiavo, bet tą nesunkiai padariau pats.

Pirma žalia eilutė ir rodo šį rodiklį – EPRA Earnings. EPRA Earnings, grubiai, kiek pelno fondas iš tikro generavo akcininkams (imamas buhalterinis pelnas, pridedamas NT turto perkainojimo pokytis, plius dar kiti smulkesni adjustinimai).

Antra žalia eilutė rodo, kiek pelno vienam fondo vienetui buvo uždirbta kiekvienais metais. Tai elementariai EPRA Earnings padalinta iš fondo vienetų skaičiaus.

Raudona eilutė – kaip keitėsi multiple. Visi žino kas yra P/E multiple, tai čia tas pats. Tik ne kaina dalijama iš earnings per share, bet kaina dalijama iš EPRA Earnings per share.

Kokie rezultatai ?

EPRA Earnings per share augo po 14% per metus 2016-2019 metų laikotarpiu, bet pandemijai prasidėjus uždirbamas pelnas akcijai krito ir vis dar yra ženkliai smukęs, lyginant su prieš pandeminiais metais. Bendras EPRA Earnings per share augimas 2019-2022Q3 siekia -1% per metus.

Įdomu, kad 2016-2019 metais EPRA Earnings per share augo, bet multiple (rinkos sentimentas, arba kiek metinių pelnų įvertintas fondas) krito. Keista ir įdomu.

Nors šiuo metu multiple ypač mažas ir siekia vos 8x per paskutinius dvylika mėnesių, nereiktų per daug džiaugtis. Prie šios temos dar grįšiu, bet rinka visada vertina ateitį, o ne praeitį. Fondo uždirbamas pelnas gali smarkiai mažėti artimoje ateityje ir, galimai, fondo kaina ir mokamas multiple už dabartinį uždarbį, tai atspindi.

3. Kiek kainuoja fondo valdymas

Pats pirmas dalykas kurį paskaičiavau darydamas šią analizę – kiek kainuoja fondo valdymas. Labai dažnai lietuviški finansiniai instrumentai yra visiškai ir totaliai nepriimtini, nes jų valdymo ir kitokie mokesčiai absoliučiai neracionalūs.

Tikėjausi, kad ir Baltic Horizon Fund mokesčiai bus neadekvatūs, užteks juos paskaičiuoti ir galėsiu visą analizę tuo ir pabaigti.

Tai kokie tie fondo mokesčiai?

Kokius mokesčius gauna fondo valdymo įmonė

Fondas ima nuo 0,5% iki 1,5% dydžio valdymo mokestį:

The Management Company is entitled to receive an annual management fee which is calculated quarterly, based on the 3-month average market capitalisation of the Fund. In case the market capitalisation is lower than 90% of the NAV of the Fund, the amount equal to 90% of the NAV of the Fund shall be used for the management fee calculation instead of

the market capitalisation.

The fee is based on the following rates and in the following tranches:

• 1.50% of the market capitalisation below EUR 50 million;

• 1.25% of the part of the market capitalisation that is equal to or exceeds EUR 50 million and is below EUR 100

million;

• 1.00% of the part of the market capitalisation that is equal to or exceeds EUR 100 million and is below EUR 200

million;

• 0.75% of the part of the market capitalisation that is equal to or exceeds EUR 200 and is below EUR 300 million;

• 0.50% of the part of the market capitalisation that is equal to or exceeds EUR 300 million.

Iš kart krenta į akis, kad mokestis skaičiuojamas nuo market capitalisation, nebent šis dydis mažesnis nei 90% NAV (kaip kad yra šiuo metu).

Remiantis fondo 2022Q3 ataskaita, fondo NAV yra 135,7 mln. eurų. Tuo tarpu, kapitalizacija tik 83,8 mln. eurų. Taigi, fondo mokesčiai skaičiuojami nuo 90% NAV vertės. O 90% nuo NAV yra apytiksliai 122,1 mln. eurų.

Už pirmus 50 mln. eurų skaičiuojama 1,5% kofu, už dalį tarp 50 mln. ir 100 mln. 1,25%, ir kas viršija 100 mln. 1%.

Taigi: 50*1,5% + 50*1,25% + 22,1*1% = 1,6 mln. eurų.

Apytiksliai, fondo valdymas kainuoja 1,6 mln. eurų. Šiuos pinigus gauna fondą valdanti įmonė, Northern Horizon Capital AS.

Beje, kas tas NAV ir kodėl jis dabar toks mažas, lyginant su fondo kaina, dar pasakosiu vėliau.

Bet čia ne viskas, imamas ir kitas mokestis:

The Management Company is entitled to calculate the performance fee based on the annual adjusted funds from operations (AFFO) of the Fund. If AFFO divided by paid in capital during the year exceeds 8% per annum, the Management Company is entitled to a performance fee in the amount of 20% of the amount exceeding 8%. The performance fee based on this formula will be calculated starting from 1 January 2017. The performance fee first becomes payable in the fifth year of the Fund (i.e. 2020).

Panagrinėsiu, ką šitai reiškia.

Deja, čia trūksta skaidrumo ir metinėse ataskaitose šie skaičiavimai nėra nurodyti. Galimai todėl, kad šis mokestis nėra skaičiuojamas, nes AFFO neviršija 8% nuo paid in capital.

Kas yra AFFO rašiau praeitame įraše. BHF savo ataskaitose šį terminą apibūdina taip:

Adjusted Funds From Operations means the net operating income of properties less fund administration expenses, less external interest expenses and less all capital expenditures including tenant fit-out expenses invested into existing properties by the Fund. New investments and acquisitions and follow-on investments into properties are not considered to be capital expenditures.

Pabandžiau paskaičiuoti:

Pagal mano skaičiavimus AFFO yra 7,6%, neviršija 8% nuo paid in capital ir šis mokestis “neįsijungia”.

Na, gerai, visus mokesčius įvardijau. Kas dabar ? Dideli jie ar maži ?

Žinoma, Baltic Horizon Fund mokesčių negalima lyginti su kokių nors ETF’ų mokesčiais. Šioje vietoje pasimečiau ir nežinau kaip vertinti šiuos valdymo mokesčius. Priimtini jie, ar ne.

EPRA Cost ratio

Nusprendžiau palyginti fondo mokesčius, su kitų REIT’ų. Kadangi JAV ir Europos fondai seka skirtingus apskaitos standartus (Europos fondai remiasi IFRS, o JAV REITs U.S. GAAP apskaitos standartais), tai lengviausia lyginti su Europos fondais.

Fondo ataskaitoje randu EPRA Cost Ratio. Kas tai yra ir kaip skaičiuojamas ?

EPRA Cost Ratio parodo, kiek procentaliai pajamų (nuo gross rental income) išleidžiama nekilnojamo turto priežiūrai ir administravimui.

Skaičiai iškalbingesni nei žodžiai. Baltic Horizon Fund‘e šis EPRA Cost Ratio skaičiuojamas taip:

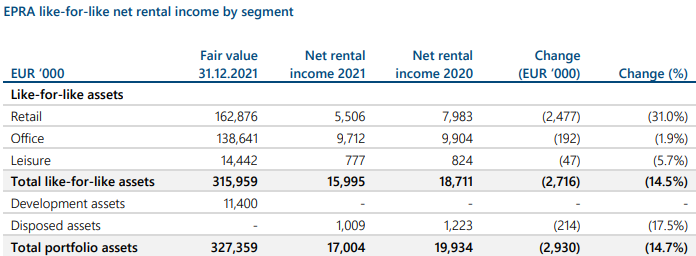

EPRA Cost Ratio rodiklis 2021 metais siekia 27,5%, o 2020 metais buvo 21,6%. (žiūrėti į including direct vacancy costs rodiklį).

Daug ar mažai ? Čia jau galiu palyginti su kitais panašiais instrumentais.

Europinių REITs EPRA Cost Ratios

Pasižiūrėjau į iShares European Property Yield YCITS ETF dešimt didžiausių pozicijų. Šis ETF investuoja į Europinius REITs ir REOCs.

Greitomis patikrinau, kokie yra šių top 10 instrumentų EPRA Cost Ratios:

Taigi, Baltic Horizon Fund išlaidų rodiklis 2021 metais siekė 27,5%, 2020 metais 21,6%.

Top10 iShares vidurkis 2021 metais 21%, 2020 metais 23%.

Baltic Horizon Fund kaštai aukštesni, nei Europinis vidurkis, bet tas skirtumas nėra didžiulis. Be to, yra ir Europinių didžiulių fondų (žr. į lentelę, pavyzdžiui Vonovia), kurių kaštų rodikliai panašūs.

Apibendrinant, mano pirminis įsitikinimas, kad Baltic Horizon Fund yra uninvestable, nes fondo valdymo mokesčiai turėtų būti kosminiai – nebuvo pagrįstas. Nors fondas nėra pigus (lyginant su Europiniais REITs ir REOCs), bet per daug nuo jų nesiskiria.

Be to, Baltic Horizon Fund turi vieną pliusą. Šio fondo mokami dividendai nenukenčia nuo foreign withholding tax nuostolio. Investuojant į iShares European Property Yield ETF šio nuostolio nepavyktų išvengti (šią temą plačiai nagrinėjau paskutiniame įraše).

Aišku, turi ir minusą (lyginant su tikrais REITs) – pelnas yra apmokestinamas pelno mokesčiu.

4. NAV ir share price skirtumas

Skaitant Baltic Horizon Fund ataskaitą neįmanoma nepastebėti didžiulio skirtumo tarp fondo vieneto kainos ir NAV (Net Asset Value). Kodėl šis skirtumas didžiulis ?

NAV iš esmės yra viso fondo turimo turto buhalterinė vertė minus įsipareigojimų buhalterinė vertė.

Imkim Baltic Horizon Fund 2022Q3 ataskaitą. Fondo turtas, pagrinde NT objektai (jų buhalterinė vertė 338,6 mln. eurų), plius išvestinės finansinės priemonės (vertė 2,1 mln. eurų), bei trumpalaikis turtas (cashas ir gautinos sumos, vertė 8,4 mln. eurų). Iš viso turto buhalterinė vertė lygi 349,181 mln. eurų.

Buhalterinė skolų vertė 213,457 mln. eurų.

Atimam pirmą skaičių iš antro ir lieka 135,724 mln. eurų NAV.

Fondas turi išleidęs 119,6 mln. vienetų. Todėl: 135,724 / 119,6 = 1,1545 eurų.

Štai kaip gaunamas tas magiškas 1,1545 IFRS NAV per unit.

NAV fondas skaičiuoja kas mėnesį, bet šis dydis menkai kinta.

Čia galima pasakyti du dalykus. Pirma – fondo akcininkų uždarbis priklauso ne nuo NAV dydžio, bet nuo išmokamų dividendų ir vieneto kainos pokyčio. Nors teoriškai fondo vadovybė galėtų nuspręsti fondą likviduoti, NT objektus parduoti ir lėšas išmokėti fondo vienetų turėtojams, bet praktiškai – that’s not gonna happen.

Kaip rašiau, fondo vadovybė suinteresuota asmeniniu uždarbiu, kuris gaunamas imant valdymo mokestį. Fondą likvidavus – šio uždarbio nebelieka.

Antra – net jeigu kas nors parduotų visus, arba dalį, NT objektų, tai Baltic Horizon Fund NAV neturi nieko bendra su šių objektų rinkos verte.

Fondas NAV skaičiuoja remdamiesi DCF (discounting cash flows) metodologija. Tiesa sakant, tikrai nesu DCF ekspertas, bet grubiai, daroma aibė įvairių prielaidų (pavyzdžiui, koks yra fondo cost of equity, ko realiai neįmanoma paskaičiuoti, kokius pinigų srautus generuos kiekvienas objektas ir taip toliau) ir tada fokus pokus paskaičiuojama NT vertė remiantis šiomis prielaidomis. Iš esmės – trash in trash out metodologija ir paskaičiavimai.

Štai kodėl rinkai vienodai šviečia, kad NAV aukštas ir ženkliai lenkia fondo vieneto kainą.

5. Kodėl krenta fondo vieneto kaina

Galima pareiti įdomiausios dalies. Na, bent jau tiems, kas turi fondo vienetų užpirkę. Kur dingo bapkės ir kodėl fondo vieneto kaina nuo metų pradžios nukrito -44%.

Fondas turi kelias bėdas.

(a) Pirma, krenta pajamos (net rental income). Šios po pandemijos mažėjo, vis dar mažėja ir neatsigauna.

(b) Antra, kyla skolinimosi kaina. REIT’ai veikia skolindamiesi ir yra smarkiai leveraged. Fondo leverage ratio jau siekia 60% (kai įstatuose sako, kad 65% max. gali būt).

(c) Trečia, rinkoje kyla įvairių instrumentų pajamingumas. Todėl REITs kaina turi kristi, kad šių instrumentų grąža būtų konkurencinga.

(a) Krenta pajamos

Pandemija buvo sudėtingas laikotarpis BHF veiklai. Ženkliai pasikeitė žmonių įpročiai ofiso segmente (darbas iš namų) ir prekybos segmente (prekyba internetu).

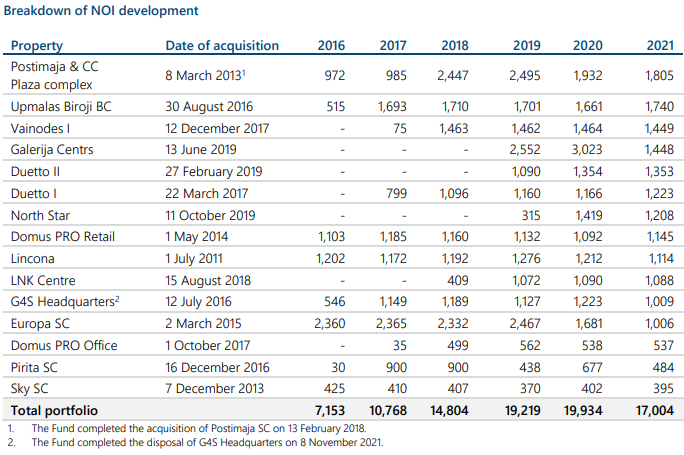

Štai kaip kito kiekvienais metais fondo įvairių objektų NOI (Net operating income).

NOI rodo, kiek pelno fondui lieka iš tam tikro objekto, atmetus visas su tuo konkrečiu objektu susijusias sąnaudas. Bet prieš bendras sąnaudas (gross pajamos iš tam tikro objekto, atėmus to konkretaus objekto komunalines, elektros lempučių keitimo, kilimų valymo ir panašiai sąnaudas, bet neskaičiuojama bendros fondo administracinės sąnaudos, neatimamos palūkanų sąnaudos).

Ypač Europa shopping center pajamos tragiškai kritę, lyginant su ankstesniais metais. Bet iš esmės, visas prekybos centrų segmentas labiausiai tempia fondą žemyn:

Sunku pasakyti kodėl, nes gi prekybininkai nesiskundžia apyvartomis. Galimai, BHF tiesiog suckina perkybos centrų valdyme ? Todėl pajamos nekyla ir neauga ? O gal čia pandemijos įtaka, pasikeitė pirkėjų įpročiai amžinai ir niekas ten nebevaikšto.

Taigi, pajamos krenta. Fondo EPRA earnings per share buvo 2021 metais buvo 36.3% mažesnės už 2019 metų rezultatą. O administracinės sąnaudos nekinta, lieka aukštos.

Dažnai nuomos sutartys yra indeksuojamos pagal infliaciją, bet BHF atveju (jei taip yra) tas rezultatams nepadeda.

Nesu nuomos rinkos ekspertas ir neturiu krištolinio rutulio, neįsivaizduoju, ar sektis fondui pastarųjų metų tendencijas pakeisti.

(b) Kyla skolinimosi kaina

Turbūt, dar didesnė už pajamų kritimą fondui yra skolinimo kainos augimo problema.

Pradžiai, kodėl REITs naudoja leverage ?

Nes, dažniausiai, skolinimosi kaina mažesnė už cost of capital.

Pavyzdžiui, jei perkamas objektas už 20 mln. eurų. Lygiomis dalimis finansuojamas skolintomis ir akcininkų lėšomis. Tarkim, už 10 mln. eurų paskolą tenka mokėti 3% palūkanų. Objektas generuoja 6% NOI.

I atvejis

Objektas generuoja 6% * 20 mln. = 1,2 mln. eurų pajamų. Paskolai apmokėti reikia 3% * 10 mln. = 0,3 mln. eurų. Akcininkams lieka 1,2 mln. – 0,3 mln. = 0,9 mln. eurų.

Primenu, akcininkai investavo irgi 10 mln. eurų savų lėtų. Reiškia akcininkų uždarbis siekia 0,9 mln. / 10 mln. = 9%

II atvejis

Kas nutinka, jeigu staiga skolinimosi kaina padidėja iki 7% ?

Objektas generuoja tuos pačius 1,2 mln. eurų pajamų, bet skolai apmokėti reikia jau 0,7 mln. eurų, akcininkams lieka 0,5 mln. eurų arba 5%, skaičiuojant nuo akcininkų investuotų 10 mln. eurų.

Taigi, pirmu atveju akcininkų uždarbis 9%, antru 5% (be leverage uždarbis būtų 6%).

Kuo didesnė skolinimosi kaina, tuo mažiau lieka akcininkams, tuo mažesnė akcijos kaina. Rinkoje akcijos kaina krenta, nes dabartinių akcininkų sumažėjęs uždarbis netenkina, jie parduoda akcijas rinkoje. Bet pirkėjų už seną akcijos kainą nėra, kaina krenta.

Palūkanų normos kyla

Koks svarbiausias pasikeitimas finansų rinkose šiais metais ? Palūkanų normų augimas.

Remiantis fondo 2022 Q3 ataskaita, average interest rate šuo metu siekia 2,8%. Bet, tikėtina, per ateinančius 12 mėn. fondo skolinimosi kaštai ženkliai didės.

Fondas skolinasi dviem būdais. Iš bankų už fiksuotą maržą + EURIBOR (3m arba 6m). Taip pat, leisdamas obligacijas.

Iš viso fondas pasiskolinęs 198,8 mln. eurų. Grubiai, apie 150 mln. eurų iš bankų. O likusi suma, apie 50 mln. eurų – obligacijomis.

Kalbant apie bankų paskolas, EURIBOR metų pradžioje buvo neigiamas, dabar 3 mėn. EURIBOR 1,9%, o 6 mėn. 2,4%. Bet šis skolos kaštų augimas kol kas neatsispindi įmonės ataskaitose, nes 2022Q3 “Financial expenses” yra -1,50 mln. eurų, kai 2021Q3 buvo beveik tas pats, -1,47 mln. eurų.

Ateinančiose ataskaitose augantis EURIBOR ženkliai mažins uždirbimą pelną.

Obligacijų pajamingumas šiuo metu siekia 4,25%, tačiau emisijos pabaiga 2023 gegužę. Kitų metų viduryje ir šią dalį skolos teks refinansuoti. Garantuotai, skolos kaina augs smarkiai virš dabartinių 4,25%.

Koks fondo NOI

Kokia fondo grąža iš įvairių objektų ? Fondas pateikia du skaičius. Direct property yield (skaičiuojamas NOI dalinant iš įsigijimo vertės, prie įsigijimo vertės pridedama papildomos į to objekto atnaujinimus investuojamos sumos) ir Net initial yield (skaičiuojamas NOI dalinant iš buhalterinės NT objektų vertės, kuri paskaičiuota pagal DCF metodą).

Šiuo metu direct property yield siekia 5%. Net initial yield siekia 5,3%.

Tikėtina, skolinimosi kaina gali smarkiai priartėti prie šių skaičių.

Kaip ir II pavyzdyje aukščiau, jeigu fondo NOI žemesnis nei skolinimosi kaštai, tai dar nereiškia, kad fondas dirbs nuostolingai. Bet pelnas, liekantis akcininkams, smarkiai menksta ir krenta akcijų kaina.

Jeigu fondas dabar turi apie 200 mln. skolų ir skolos aptarnavimo kaštais išauga 2%, tai jau 4 mln. eurų papildomų sąnaudų.

2021 metų fondo EPRA Earnings siekia 8,9 mln. eurų (per paskutinius keturis ketvirčius 8,8 mln. eurų) Jeigu objektų generuojamas NOI nesikeistų, o skolos kaštai augtų 4 mln. eurų, tai jau lieka tik apie 4 mln. eurų EPRA Earnings.

Sakyčiau, kad paskutinių mėnesių fondo kainos laisvas kritimas būtent ir atspindi šį faktą. Po skolos padidėjimo akcininkams liekanti pelno dalis ženkliai sumenko. O pelno perspektyvos ateityje – niūrios.

Paskutinis vinis

Su skola bėdos nesibaigia.

Fondas skaičiuoja, taip vadinimą, loan-to-value ratio. Šiuo metu, remiantis 2022Q3 ataskaita, šis rodiklis siekia 58,6%.

Pagal fondo taisykles, šis dydis negali būti didesnis už 65%.

Manau tai reiškia, kad skoloms didėjant (arba buhalteriniai NT vertei mažėjant), tektų parduoti kažkokius tai objektus.

(c) Kyla kitų instrumentų pajamingumas

Kylančios palūkanų normos lemia ne tik augančius skolinimosi kaštus.

Jeigu rinkoje Lietuvos 10 metų obligacijų pajamingumas -0,5%, tai REIT’as, kurio grąža 5% gali būti svarstytinas pirkinys. Bet kai obligacijų pajamingumas siekia 5%, REIT’o akcijų kaina turi kristi, kad kas nors jį pirktų.

Ši, trečioji, priežastis irgi smukdo BHF fondo vienetų kainą.

6. Praeitis, dabartis ir ateitis

Žinoma, neketinu duoti buy, hold or sell rekomendacijų (bet kas tuo užsiimantis – šarlatanas). Bet galima pasvarstyti, ar šis instrumentas turi vietos portfelyje.

Praeitis ir dabartis

Nuo savo veiklos pradžios (2016 m.), Baltic Horizon Fund kelis metus sekėsi neblogai. EPRA Earnings augo pakankamai sparčiais tempais. Nors fondo akcijų kaina buvo stabili ir smarkiai nekito.

Pandemija buvo didžiulis smūgis fondui. Smarkiai krito įvairių objektų nuomos pajamos. Keista, kad jos vis dar žemesnės nei 2019 ir 2020 metais.

Didžiausia bėda – skolinimosi kaštų augimas. Nuomos pajamos, procentaliai nuo NT vertės, nėra didelės. Objektai pirkti brangiai, o išnuomojama už, grubiai, 5% nuo įsigijimo vertės.

Nenuostabu, kad skolinimo kaštam kylant, fondas, kuris smarkiai įsiskolinęs ir galintis pasigirti sąlyginai žemu pajamingumu, susiduria su veiklos problemomis.

Galiausiai, rinkoje kylant kitų instrumentų pajamingumui, pinga ir BHF akcijų kaina, kad BHF siūlomas pajamingumas būtų rinkoje patrauklus.

Tačiau, ne tik Baltic Horizon Fund šie metai blogi, neretam REIT’ui ir panašiam instrumentui pastarasis laikotarpis buvo sunkus.

Ateitis

Kas bus ateityje ? Kaip sakė John Maynard Keynes: “The Future Is Not Unknown It Is Unknowable“.

Nežinau ir aš.

Jeigu nuomos pajamos kils, o skolinimosi ir valdymo kaštai bus suvaldyti, fondas vėl gali tapti pelningesniu. Atitinkamai, dabar gali būti puiki proga įsigyti atpigusių fondo vienetų.

Antra vertus, o kas jeigu skolinimosi kaštai auga, šalyje įsivyrauja recesinės nuotaikos, nuomos pajamos nekyla ar net krenta. Padidėja bankrotų skaičius, ofisų paklausa menksta, sumažėja pirkėjų prekybos centruose.

Jau nekalbant apie tai, kad net ir fondui demonstruojant gerus veiklos rezultatus, jo vienų kaina priklausys nuo rinkos sentimento.

Vieta portfelyje

Esu matęs žmonių pasisakymų, teigiančių, kad 20% investicinio portfelio sumetę į Baltic Horizon Fund. Kokia didžiulė klaida. Svarbu nepamiršti diversifikacijos.

Tačiau, tai nereiškia, investiciniame portfelyje visiškai nėra vietos šiam instrumentui.

Nieko bloga su REITs ir Baltic Horizon Fund nėra. Svarbu suprasti, kad tai rizikinga investicija, REITs akcijų kainos svyruoja labiau, nei akcijų vidurkis.

Taip pat, nereikia turėti lūkesčiu, kad REITs ir Baltic Horizon Fund rezultatai kaip nors susiję su NT kainų pokyčiais šalyje.

REITs – gana nauja turto klasė (tiksliau, akcijų porūšis). Yra tam tikrų ženklų, kad šios turto klasės grąža artima akcijoms (nors su aukštesniu volatility).

Overall, manau, REITs galima rasti vietos investuotojo portfelyje.

O kaip su konkrečiu, į REIT panašiu instrumentu, Baltic Horizon Fund ?

Iš vienos pusės – šis fondas turi privalumų. Praeitame įrašiau sakiau, kad Europoje nėra gerų finansinių instrumentų investuoti į REITs. Airiškų REITs ETFs valdymo kaštai aukšti, o dar susiduriama su foreign withholding tax problema.

Baltic Horizon Fund šių bėdų neturi, valdymo mokesčiai aukštoki, bet pusė velnio. Foreign withholding tax nuostolio nepatiriama.

Tačiau, šis fondas nėra REITs, todėl moka pelno mokesčius. Tai kuo blogesnė investicija tiesiogiai į kokį tikrą Europinį REIT (ne per ETFs, bet tiesiogiai), taip išvengiant ir foreign withholding tax, ir įmonių pelno mokesčio.

Galiausiai, REITs yra visokių ir įvairiausių. Tikrai ne visi jų veikia biurų pastatų ir prekybos centrų segmente. Galima rasti viešbučių, mobiliojo ryšio bokštų, ligoninių pastatų, restoranų, sandėlių, gyvenamosios paskirties ir kitokių REITs.

Pateikiama informacija nėra rekomendacija pirkti ar parduotu konkrečias finansines priemones. Skaitytojai asmeniškai patys atsako už savo sprendimus. Plačiau: Informacijos atskleidimas.

Baltic horizon uzknisa, vidutine kaina 1.15 turiu prisipirkes, galvojau gal divai atgros, bet kazkaip ateitis matau tamsi darosi 😱

Nebūtinai, gal dabartinė kaina jau atspindi visus tamsumus ir nuo dugnas pasiektas. O gal ne 🙂

Niekas nežino.

Jo kai buvo tamsus laikai del indeliu nuliniu palukanu tipo kai psaugia investija su dividendais prisipirkau bhf irgi kazkur 1.15, o siandien visu laiku zemuma 0.46 ir dvd nesisviecia, vienu zodziu, blokiausia investicja kokia tik esu turejes. Ir paskaites straipsni supratau kad klaidingai supratau apie REIT kaip po investicija.

Teisybė, REITs tikrai nėra saugi investicija, dar rizikingesnė nei akcijos.

Bet gal čia jau dugnas ? 🙂

Ateinantys keli metai tikrai bus sunkūs šiam fondai (kaip ir REITs), bet siurprizų būna ne tik į neigiamą pusę, kainos visada mažiausios, kai nuotaikos prasčiausios, perspektyvos niūriausios.

Aišku, svarbu nebankrutuot 🙂

Pradėdamas investuoti per IB, pirkau ETF eurais (Ibis biržoje) ir REIT’ą RITM (Nyse) doleriais. Žinoma sumokėjau konvertavimo mokestį, žodžiu naujoko veiksmai. Šiuo metu nebeperku ir svarstau, ar iš viso verta turėti REIT’ą doleriais ir mokantį dividendus, ar geriau fiksuoti nuostolį (10%) ir pamiršti, vien dėl to, kad bus papraščiau deklaruoti mokesčius ir jokie dividendai nebekvaršins galvos. Įdomios BA mintys, ačiū.

Geriau už mano nuomonę ir atsakymą siūlau paskaityti vieną Howard Marks memo:

https://www.oaktreecapital.com/insights/memo/selling-out

Howard Marks žinomas investuotojas, dažnai parašantis ką nors išmintingą. Šitas jo straipsniukas būtent ir yra apie tai, kada parduoti turimas pozicijas.

Straipsnyje Howard apsvarsto dvi pagrindines priežastis, kodėl dauguma investuotojų parduoda savo turimus aktyvus: (a) dėl to kad kaina pakilo ir (b) dėl to, kad kaina nukrito. Bet abi šios priežastys – klaidingos. Kodėl – skaityti linką.

Kokios tada tinkamos priežastys parduoti akcijas ar kitus aktyvus ? Tingiu versti iš anglų kalbos, tad tiesiog copy/paste:

* If your investment thesis seems less valid than it did previously and/or the probability that it will prove accurate has declined, selling some or all of the holding is probably appropriate.

* Likewise, if another investment comes along that appears to have more promise – to offer a superior risk-adjusted prospective return – it’s reasonable to reduce or eliminate existing holdings to make room for it.

Šita vieta, taipogi, labai svarbi:

Selling an asset is a decision that must not be considered in isolation. Cottle’s concept of “relative selection” highlights the fact that every sale results in proceeds. What will you do with them? Do you have something in mind that you think might produce a superior return? What might you miss by switching to the new investment? And what will you give up if you continue to hold the asset in your portfolio rather than making the change? Or perhaps you don’t plan to reinvest the proceeds. In that case, what’s the likelihood that holding the proceeds in cash will make you better off than you would have been if you had held onto the thing you sold? Questions like these relate to the concept of “opportunity cost,” one of the most important ideas in financial decision-making.

Kitaip tariant. Parduoti dėl to, kad REIT’o kaina pakilo ar nukrito nėra logiška, tai būtų klaida. Parduoti logiška tada, jeigu kas nors fundamentaliai pasikeitė ir sumažėjo tikėtina REIT grąža. Arba dėl to, kad rinkoje atsirado dar geresnių alternatyvų.

Tikėtina, kad pirkote REIT akcijas atsitiktinai, tiesiog, be jokios priežasties ir analizės. Todėl neturite jokio tvirto tikėjimo savo turima pozicija. Tikėtina, kad parduosite vėl taip pat, be jokios priežasties ir analizės. Ką darysite su gautomis lėšomis ? Vėl pirksite kažkokią poziciją, kurią vėl parduosite kai jos kaina kris ?

Svarbu pirkti tokius instrumentus, kuriais tikite ir pasitikite, kurių neparduosite dėl to, kad metus, du ar pentis šie instrumentai underperformins kažką kas tuo metu populiaru. Todėl turėti viso pasaulio rinką sekantį ETF (VWRD ar panašiai) ir yra tokia puiki strategija..

Ar parduoti REIT’o akcijas priklauso nuo to, pasitikite šia pozicija, ar ne 🙂

pats itin daug susūdžiau į šį instrumentą, starte virš 50%, pardavinėti neketinu, manau, kad dabar blogi laikai net ir sp500. Ir gal džiaugiuosi, kad nekrenta kaip tesla, tiesiog naujai perku robur global ir per laiką bh dalis portfelyje natūraliai sumažės iki nepavojingo dydžio. Būtent nespurdėti ir neprekiauti tik dėl kritusios ar pakilusios kainos. Nes tikrai nežinau, ką pirkčiau pardavęs.

Investavau per pandemiją, kai buvo pakritusi kaina. Viena iš pirmųjų mano investicijų, atrodė patraukliai. Dabar vertė nukritusi 60%. Vieneto kaina 32 ct. Dividentai 2023 m. išmokėti nebuvo.