Lietuvos banko duomenimis, 2024 m. apie 1,4 mln. gyventojų dalyvavo II pensijų pakopos sistemoje, tačiau maždaug pusė šių asmenų kaupimą jau yra sustabdę.

Šiais metais priimtos II pensijų pakopos pataisos, kurios leis pinigus iš šio investicinio instrumento atsiimti.

Ar verta kaupimą stabdyti, nutraukti ir pinigus atsiimti?

Viešoje erdvėje pastebiu dvi stovyklas:

Pirmoji stovykla – profesionalūs investuotojai, pasisakantys už pasilikimą II pensijų pakopoje. Tačiau, kokia ironija, dauguma jų yra susiję asmenys, patys dirba bankuose ar pensijų fondų valdymo įmonėse. Todėl jų nuomone pasikliauti negalima.

Antroji stovykla – individualūs investuotojai, jau sukaupę nemažai žinių apie investavimą. Jie II pakopos sistemos negali pakęsti ir pasisako už kuo greitesnį pasitraukimą.

Kuri stovykla teisi?

Viena vertus, aš visiškai sutinku su antrąja stovykla – II pakopos pensijų fondų sistema yra vimdančiai neefektyvi ir problematiška.

Tačiau pasitraukimas – geriausias pasirinkimas tik pažengusiems investuotojams, kurie turi nemažą žinių bagažą apie investavimą. Be to, reikia turėti įrodytų gebėjimų kiekvieną mėnesį atsidėti dalį pajamų bei sugebėjimą santaupų neiššvaistyti dešimtmečiais.

Net ir tada, kai pasirodo naujas „iPhone“, norisi prabangių atostogų ar naujo automobilio.

Realybėje vidutinis Jonas – standartinis II pakopos dalyvis – tokių gebėjimų dažniausiai neturi. Vidutinis Jonas apie investavimą beveik nieko nenusimano, neturi pakankamai tvirtos valios savarankiškai valdyti finansus, nuosekliai taupyti ir nepaliesti santaupų.

Todėl II pakopa, nepaisant visų jos trūkumų, daugeliui vis dar išlieka geriausiu pasirinkimu.

1. Kas blogai su II pakopa?

Kodėl patyrę individualūs investuotojai šio instrumento nemėgsta? Atsakymas paprastas – kaip investicinis produktas II pensijų pakopa yra tragiškai prastas, komplikuotas ir neefektyvus.

II pakopos fondų rezultatai – tiesiog prasti

Pradedant nuo svarbiausio kriterijaus – investuotojams uždirbamos grąžos. II pakopos fondų rezultatai – švelniai tariant, apgailėtini.

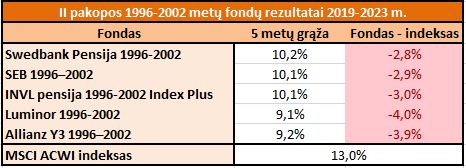

Kaip kažkada rašiau, 2019–2023 m. vidutinis II pakopos fondas nuo MSCI ACWI indekso atsiliko net 3–4% per metus!

O gal pastarieji metai buvo geresni? Galbūt fondai „pasitempė”? Kur tau!

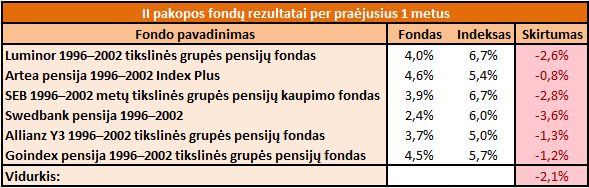

Remiantis Lietuvos banko ataskaita, per pastaruosius metus vidutinis II pakopos fondas atsiliko apie 2,1% per metus nuo savo sekamo indekso!

Vienu metu galvojau, kad bent jau Goindex valdomi akcijų fondai demonstruos geresnius rezultatus. Tačiau realybė tokia, kad per pastaruosius metus jų atsilikimas nuo sekamo indekso taip pat nemažas ir siekia net -1,24%.

Priverstinis anuitetas sulaukus pensinio amžiaus

Prasti rezultatai – ne vienintelis II pakopos fondų trūkumas.

Antrasis trūkumas – investuojamos lėšos yra „užrakinamos“ ne tik iki pensijos. Sulaukus garbaus amžiaus pinigų taip paprastai neatgausi.

Sulaukus pensinio amžiaus ir pareiškus norą atsiimti pinigus, esi priverstas pirkti anuitetą (nors yra tam tikrų niuansų ir išimčių, apie kurias jau rašiau anksčiau; taip pat naujos pataisos leidžia vieną kartą atsiimti iki 25% sukauptos sumos).

Anuitetą privalu pirkti iš Sodros valdomo Pensijų anuitetų fondo (PAF). Tai fondas, į kurį pervedamos II pakopos lėšos tų asmenų, kurie pareiškia norą gauti periodines išmokas. PAF investuoja šias gautas sumas, o mainais įsipareigoja anuitetų pirkėjams kas mėnesį mokėti periodines išmokas.

Šių išmokų dydis iš pradžių priklauso nuo asmeniškai II pakopos fonde sukauptos sumos, o jau įsigijus anuitetą – nuo PAF pasiekiamų rezultatų.

Kaip PAF sekasi valdyti savo klientų pinigus? Tragiškai!

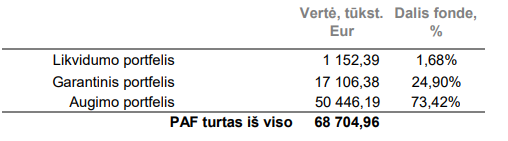

PAF sudarytas iš kelių dalių – 1,68% likvidumo portfelio (skirtas apmokėti einamosioms išlaidoms), 24,9% garantinio portfelio (skirtas padengti vidutinio ir ilgesnio laikotarpio išmokoms) ir 73,42% augimo portfelio (lėšos, kurių nereikės išmokėti pensininkams ilgą laiką).

Likvidumo ir garantinio portfelio dalys nėra orientuotos į grąžos siekimą – likvidumo portfelis laikomas cashe, o garantinis portfelis investuojamas į ganėtinai saugias obligacijas.

PAF yra „labai ambicingas fondas“ (čia ironija) – pavyzdžiui, deklaruojama, kad iš garantinio portfelio siekiama uždirbti 0% grąžą (realybėje uždirbama apie 3%), bei tokį rezultatą laiko patenkinamu.

O kaip augimo portfelio dalis? Ši investuojama į rizikingesnius aktyvus – daugiausia įvairius akcijų fondus. Tačiau grąža ir čia nežiba…

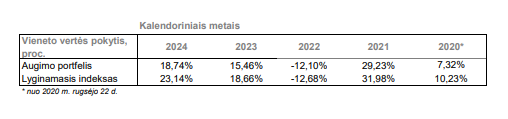

PAF yra aktyviai valdomas fondas, kuris underperformina savo indeksus (jau nekalbant apie kokį viso pasaulio akcijų ETF’ą) kiekvienais metais visus metus iš eilės!

Štai per 2024 m. fondo uždarbis siekia 18,74%, tačiau nuo savo palyginamojo indekso, kurio rezultatas 23,14%, atsiliko net -4,36%. Atsilikimas dar didesnis, jei lygintume su pasaulio akcijų fondu. Pavyzdžiui, VWCE grąža per 2024 m. siekia 24,65%.

Kodėl PAF sekasi taip prastai? Sunku pasakyti. Viena vertus, fondas laikosi ESG mandato. Kita vertus, jame yra mažiau JAV akcijų nei jų benchmarke, o būtent JAV akcijos pastaraisiais metais pasiekė aukščiausius rezultatus.

Tačiau PAF atsilieka nuo savo indekso ir tais laikotarpiais, kai JAV akcijoms nesisekė, tokiais kaip 2022-ieji metai ir šie metai. Taip sakant, lietus ar giedra – PAF underperformina visada!

Absoliuti nekompetencija. Ir, keisčiausia, niekas apie tai viešai nekalba.

Taigi, II pensijų pakopa – absurdiškai komplikuotas ir neefektyvus investavimo instrumentas.

Iš pradžių iki pensinio amžiaus pinigai klimpsta į neefektyviai valdomus II pakopos fondus, o vėliau – jau pensijos sulaukusių asmenų lėšas švaisto PAF.

O kur dar kol kas šiame įraše nepaminėtas politinės rizikos argumentas – juk neįmanoma žinoti, kaip ši sistema keisis ateityje (bet šia tema esu rašęs kitame savo įraše).

Atrodytų, sprendimas aiškus – pasitraukti? Nebūtinai.

2. Kodėl pasitraukti nebūtinai yra geriausias sprendimas

Faktas, kad II pakopa trūkumų turi, bet kas jų neturi? Dauguma II pakopos dalyvių irgi nėra be ydų.

Vidutinis investuotojas nuo rinkos vidurkio atsilieka ne mažiau nei II pakopos pensijų fondų valdytojai. Perėmęs investicijas į savo rankas, negali būti tikras, kad pats sugebėsi pasiekti aukštesnę grąžą.

Ir tai nėra vienintelė problema. Yra dar trys svarios priežastys, kodėl vidutiniam Jonui derėtų tris kartus pagalvoti, prieš stabdant kaupimą II pakopoje.

Pirma. Kokia dalis iš dabartinių 1,4 mln. II pakopos dalyvių iš tikrųjų patys reguliariai atsidėtų bent po 30, 50 ar 100 eurų senatvei?

Abejoju, ar didelė. O II pensijų pakopa priverčia taupyti automatiškai.

Antra. Kokia dalis iš tų žmonių, kurie visgi sugebėtų kas mėnesį atsidėti dalį algos, turi praktinių žinių ir gebėjimų tinkamai investuoti savo smulkias kasmėnesines sumas?

Ar tokių žmonių bus bent 100 tūkstančių? Ir kiek iš jų pasieks geresnių rezultatų nei II pakopos fondai? Dar mažiau.

Trečia. Iš tų mažiau nei 100 tūkstančių (skaičius, žinoma, laužtas iš piršto), kokia dalis pinigus sugebės išsaugoti iki pensinio amžiaus?

Juk visiems norisi geresnio būsto, vaikus į gyvenimą išleisti, prabangaus automobilio ar tiesesnių dantų. Visada lengva pateisinti, kodėl konkretus pirkinys šiandien yra svarbesnis nei būsimi poreikiai ateityje.

Surasti jėgų ilgus metų neliesti pinigų, kurie „guli po ranka“, reikalauja neįtikėtinos valios pastangų. Daugumai – tai neįgyvendinama užduotis. Dauguma vaikų neišlaiko „The Marshmallow Test“, dauguma suaugusiųjų su panašiais iššūkiais realiame gyvenime irgi nesusitvarko.

Visos šios priežastys lemia, kad daugumai II pakopos dalyvių teisingesnis sprendimas yra kaupimo II pakopoje nenutraukti.

Nepaisant visų II pakopos trūkumų, tikėtina, jog naudojantis šiuo taupymo instrumentu senatvėje bus galima džiaugtis aukštesnėmis mėnesinėmis pajamomis nei alternatyviu scenarijumi.

3. Plačiau skaityti

Šį įrašą supaprastinau iki vienos paprastos minties – daugumai žmonių likti II pakopoje yra geresnis sprendimas nei pasitraukti.

Tačiau kartu praleidau gausybę svarbių niuansų ir smulkmenų, dėl kurių konkrečiam asmeniui, o ne vidutiniam Jonui, gali būti logiškiau pasitraukti iš II pakopos.

Apie visus šiuos niuansus, apie II pakopą išsamiau, esu rašęs kituose savo įrašuose:

- Įraše „II pakopos pensijų fondų rezultatai” lyginau įvairių fondų pasiektus rezultatus – šie nespindi.

- Įraše „Pensijų sistema Lietuvoje (1 dalis): II ir III pakopa” aiškinausi, kas apskritai yra II pakopa. Argumentavau, kad tai tėra eilinis investavimo instrumentas, niekuo nesiskiriantis nuo kitų (pvz., ETF vienetų įsigijimo per kokį nors brokerį). Todėl logiška manyti, jog ateityje II pakopos ir kitų investicijų instrumentų teisinis reguliavimas gali dar labiau supanašėti.

- Įraše „Pensijų sistema Lietuvoje (2 dalis): II ir III pakopa vs ETF” lyginau, kuris investicinis instrumentas – II pakopa ar ETF – gali uždirbti daugiau. Mano išvada buvo tokia: II pakopa labiau „apsimoka“ mažas pajamas gaunantiems asmenims, o ETF yra geresnis pasirinkimas uždirbantiems vidutines ir aukštas pajamas.

Tiems, kas nori pasigilinti išsamiau, siūlau paskaityti šiuos senesnius mano įrašus. Gali būti, kad tavo asmeninėje situacijoje pasitraukti vis dėlto yra geresnis sprendimas.

Ketinau išsamiau parašyti ir konkrečiai apie šiais metais priimtas II pakopos įstatymų pataisas, bet pastebėjau, jog „Šeši Nuliai“ jau parengė puikią apžvalgą šia tema.

„Šeši Nuliai” straipsniai „II pensijų pakopos pokyčiai. Kas keičiasi ir ką planuoju daryti?” ir „II pakopos pokyčiai (2 dalis) – skaičiavimai ir palyginimas su ETF investavimu” puikūs, išsamūs ir verti dėmesio, todėl rašyti lygiai tą patį, lygiai ta pačia tema, nematau prasmės.

Norėčiau atkreipti dėmesį tik į vieną akivaizdų faktą: „Šeši Nuliai“ nusprendė pasitraukti iš II pakopos, tačiau jis nėra geras vidutinio II pakopos dalyvio atspindys (autorius ir pats tai pabrėžia savo įrašuose). Kitaip tariant – „Šeši Nuliai” nėra vidutinis Jonas.

„Šeši Nuliai” tinklalapio autorius turi savo puikų asmeninį track record’ą, kuriuo remiantis jis gali būti tikras, kad: (a) turi gebėjimą kas mėnesį atsidėti tam tikrą sumą pinigų, (b) šias sumas sėkmingai investuoti, (c) ir valią neiššvaistyti sukaupto turto.

Dauguma iš 1,4 mln. II pakopos dalyvių visų šių trijų (būtinų!) žingsnių tiesiog nesugebėtų įgyvendinti. Jau nekalbant apie tai, kad vidutinis Jonas niekada neturės šimtatūkstantinių sumų siekiančio investicinio portfelio – nei II pakopoje, nei bet kur kitur.

Todėl daugumai II pakopos instrumentas išlieka geriausiu taupymo senatvei pasirinkimu.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas

Puikus straipsnis👍 Ačiū.

Bet jei tarkim lieka nedaug iki pensijos 10-15 metu, ar verta iseiti is antros pakopos?

Patikslinkite, ką turite omenyje sakydamas „ar verta”? Tai sudėtingesnis klausimas nei atrodo iš pradžių.

Pavyzdžiui, jei vertinant kur bus sukaupta didesnė pinigų suma, ar pasitraukus ir investuojant pačiam, ar per ETF. Tai net ir tokiu, iš pradžių, atrodančiai paprastu klausimu pasigilinus visas miškas iškyla prieš akis.

Pirmiausia, ar kalbama jau esančias investicijas II pakopoje (ten sukauptas sumas), ar naujas kas mėnesį mokamas pinigų injekcijas?

Kalbant apie naujas pinigų injekcijas, kas mėnesį investuojant 3% darbo užmokesčio + 1,5% valstybės priedas, tai beveik visais atvejais didesnė pinigų suma bus sukaupta naudojantis II pakopa, jei iki pensijos liko tik 10 metų.

Bet kaip su jau esamomis sumomis II pakopos fonde, kas per ilgus metus jau sukaupta? Geriau su šiais pinigais „pabėgti” ar likti? Kokiu atveju galutinė sukaupta suma prieš išeinant į pensiją bus didesnė?

Klausimas nepaprastai sudėtingas. Tarkim, šiuo metu sukaupta 10 000 EUR suma, iš kurios 70% būtų atgaunama (7 000 EUR), o likusi suma (3 000 EUR) bus grąžinama į Sodrą, t. y. paverčiamos papildomais pensijų apskaitos vienetais. Reikia skaičiuoti jas abi atskirai.

Pradėkim nuo 7 000 EUR. Geriau šiuos atgauti ir pačiam pirkti ETF, ar palikti II pakopoje? Nuo paties investicijų gale reikės GPM mokėti, II pakopoje to nėra. Bet II pakopa investuoja neefektyviai, atsilieka nuo indeksų. Tai kaip ir „tas ant to” išeina. Bet tik tuo atveju, jeigu tikrai pats sugebėsite ne tik atsiimtas lėšas investuoti, bet ir demonstruoti geresnius rezultatus nei pensijų fondai (o tai didelis „jeigu”). Plius dar nėra man rodos VMI išsaikinimo, ar atsiėmus nuo 7 000 EUR nereikės GPM sumokėti, bet, spėju – nereiks.

Tai reziumė – sakyčiau su tais 7 000 EUR nėra didelio skirtumo, abu rezultatai bus panašūs.

Tada eikim prie 3 000 EUR, kurie bus pervesti Sodrai. Geriau palikti šiuos pinigus II pakopos fonde, ar pasitraukti ir tuomet jie Sodrai atitenka?

Jei gerai suprantu, tai už šiuos 3 000 EUR būtų perkamas papildomas pensijų apskaitos vienetas, kuriuo vieno kaina 3168,6 EUR, o už vieną apskaitos vienetą išmokama 7,16 EUR per mėnesį. 7,16*12/3168,6 = 2,7%.

Tai, galima sakyti, kad už tuos 3 000 EUR bus gaunama kas mėnesinė 2,7% išmoka (7,16 EUR nuo 3168,6 EUR apskaitos vieneto), kuri laikui bėgant augs.

Taigi, kokiu tempu augs ta išmoka, arba 7,16 EUR mokami nuo vieno Sodros apskaitos vieneto? Šios sumos augimo tempai priklauso nuo vidutinio šalies darbo užmokesčio augimo tempų. T.y. nuo dirbančiųjų asmenų skaičiaus, infliacijos šalyje ir realaus darbo užmokesčio (toks išskaidymas nėra visiškai korektiškas, bet padės vėliau skaičiuojant).

Pastaraisiais metais vidutinio šalies darbo užmokesčio fondas augo ~10% per metus, bet ilgai taip nebus, tampras turėtų mažėti. Tarkim, kad dėl mažėjančių dirbančiųjų skaičiaus fondo augimo tempai lėtės -2% per metus, bet infliacija šalyje bus 4%, o realius darbo užmokestis augs irgi 4%. Tokiu atveju ši 7,16 EUR išmoka už vieną vienetą augs -2%+4%+4%=6%.

Tai, grubiai, remiantis mano prielaidomis, už šiuos 3 000 EUR bus įsigijimas anuitetas, mokantis 2,7% nuo kainos, kurio išmokos augs ~6% per metus. Nėra blogai, nėra ir stebuklingas.

Primenu, taip bus jei pasitraukiama iš II pakopos, o jei nepasitraukiama, ši suma liks II pakopos fonde, vėliau už ją irgi bus perkamas anuitetas, tik iš „Pensijų anuiteto fondo”. Spėčiau, kad rezultatas per daug nesiskirs bet kuriuo atveju, bent jau remiantis mano prielaidomis.

Reziumė su tais 3 000 EUR – nėra skirtumo likti II pakopoje ar pasitraukti.

Apibendrinant, naujas investicijas ateinantiems 10 metų geriau atlikti per II pakopos fondą, dėl valstybės 1,5% nuo VDU priedo. Su jau esamoms sukauptoms sumoms nėra didelio skirtumo, pasitraukti ar ne. Bet tik JEIGU iš tiesų pats sugebi investuoti, ir tikrai visus pasiimtus pinigus investuosi.

Labai geras postas, kaip ir visas Jusu blogas. Pats esu bandes skaiciuoti- tikrai yra daug zmoniu, kurie gali prarasti daug iseidami is II pakopos ir isimta suma nesugebes aplenkti II pakopos, net gaudami 10% graza. II pakopa bus sunku aplenkti ir mazai uzdirbantiems ir pradejusiems taupyti <20 metu iki pensijos. II pakopa greiciausiai apsimokes pradeti <10 metu iki pensijos. Ir daug kitu mazu smulkmenu, kurios lieka neivertintos..

p.s. Manau kad neteisinga lyginti "vidutinis II pakopos fondas" su "MSCI ACWI". Pats taip galvojau. Bet tai neteisinga. Toks paliginimas veikai tik jauniems amiaus grupem, kur investuojama i akcijas. Veliau akciju procentas PF mazeja, po 50 metu mazejalabai stipriai. Tad lyginti PF 1968 ar 1694 su MSCI butu klaida.

Teisybės dėlei, nors iš tiesų tekste pavartojai frazę “vidutinis II pakopos fondas”, bet aš lyginau tik 1996-2002 amžiaus grupės fondų rezultatus su “MSCI ACWI”, kurie investuoja 100% į akcijas 😉

Senesnių amžiaus grupių fondai investuoja į akcijas ir obligacijas. Tai akcijų dalis underperformins tiek pat, bet obligacijos – nebūtinai.

Ačiū už paminėjimą, laukiau ir jūsų įrašo. Apie PAF išvis nesu girdėjęs, bet čia matau kaip su viskuo – kuo giliau į mišką, tuo daugiau grybų. :))

Tačiau su reziume pilnai sutinku – defaultin’ė rekomendacija kiekvienam turėtų būti likti ir aktyviai dalyvauti II pakopoje.

Mūsų skaitytojų rate, tiesiog, labai didelis finansiškai raštingų burbulas, tai ir gali susidaryti klaidingas įspūdis, kad “visi čia ir patys moka užsipirkti ETF’ų”. NE – nemoka. Todėl, nepaisant mano įrašų ir šios analizės, ofise prie kavutės ar giminės baliuj per Kalėdas toliau sakysiu “NE, dėde Rimvydai, NEišeikite iš II pakopos ir toliau kaupkite.” 🙂

Nusipelnėte 🙂

Ketinau parašyti įrašą apie II pakopos pokyčius, dėstant jūsų įrašuose išsakytus argumentus, bet perskaitęs jūsiškį supratau, kad kaip sakydavo Charlie Munger, „I have nothing to add”.

Klabant apie burbulus ir žmonių gebėjimą patieks ETFs pirkti, irgi turiu sutikti. Gi kas antras gatvėje sutiktas suaugęs žmogus yra II pakopos pensijų fondų dalyvis, bet kiek iš jų realiai gebėtų sėkmingai 30 metų investuoti? Vienetai.