Du metai atgal apie obligacijas niekas nė girdėti nenorėjo, nes šių vertybinių popierių pajamingumas ilgą laiką buvo žemiau plintuso.

Bet laikai keičiasi, štai Lietuvos vyriausybės dešimties metų trukmės obligacijų pajamingumas yra apie 4,5%.

Spaudoje gausu pranešimų apie lietuviškų įmonių platinamas obligacijų emisijas, kurių pajamingumas siekia 10% ir daugiau.

Pagaliau ši turto klasė vėl tampa įdomi daugeliui. Man irgi.

Obligacijos ir akcijos yra dvi didžiausios turto klasės pasaulyje. Apie akcijas buvo du paskutiniai mano įrašai, laikas pašnekėti apie obligacijas.

Pagrindinis obligacijų skirtumas nuo akcijų – ribotas upside. Sakoma, kad į akcijas investuoja optimistai, į obligacijas – pesimistai.

Investuojant į akcijas sėkmingi tie, kas ras įmonių turinčių augimo potencialą, kompanijų, kurių ateities šviesi. Investuojant į obligacijas sekasi tiems, kurie akcentuoja worst case scenario ir sugeba blogiausio išvengti, kitaip tariant, paranojiška ir atsargi asmenybė – būtinas charakterio bruožas sėkmingai veikti šioje rinkoje 🙂

Iš karto svarbus disclaimeris:

Rašant šį postą aš jaučiuosi šiek tiek con artist, nes skolos vertybiniai popieriai nėra ta sritis, kurioje turėčiau gilių ir platų išmanymą.

Kažkada turėjau portfelio valdymo sutartį su viena tokias paslaugas teikusia įmone ir kartais pirkdavo Baltijos šalių įmonių obligacijas mano vardu, bet vėliau, savo asmeninėje investavimo karjeroje, aš pagrinde naudojau obligacijų ETFs ir indėlius.

Ir tai dariau retai, nes obligacijos buvo mirusi turto klasė. Bet laikai keičiasi.

Šis įrašas yra ne per ilgus metus sukauptų sukauptų žinių apibendrinimas (kaip buvo, pavyzdžiui, įraše apie akcijas), bet veikiau mano paties savišvieta, bandant geriau suprasti turto klasę, kuri ilgą laiką neturėjo vietos po saule.

O kur nėra ilgametės patirties, ten galimos klaidos, so take my words with a grain of salt.

Planuoju parašyti tris įrašus obligacijų tema.

Pirmajame pasakosiu apie tai, kas yra obligacijos, jų terminologiją, kodėl iš vis galima tikėtis grąžos ir uždirbti.

Antrajame įraše daugiausia dėmesio bus skirta istoriniam duomenims ir dabartiniai situacijai rinkoje, akcentuojant skirtumus tarp įmonių ir vyriausybių obligacijų.

Trečiasis įrašas bus skirtas išimtinai Lietuvos obligacijų rinkai.

1. Kas tos obligacijos

Obligacija – tai skolos raštelis, paskola.

Skirtumas nuo įprastos paskolos – obligacijos yra standartizuoti vertybiniai popieriai, kuriais galima prekiauti rinkoje.

Kompanija (emitentas), norinti pasiskolinti lėšas rinkose, išleidžia obligacijų emisija, bei numatytą dieną (maturity date) įsipareigoja išpirkti obligacijų emisiją, sumokant nominalią vertę (angl. principal, face value arba par), pagal emisijos dokumentuose nustatytas sąlygas.

Obligacijų emisijos platinamos pirminėje rinkoje, platinimą organizuoja tarpininkai (bankai ar finansų maklerio įmonės). Pirminio platinimo metu vertybinius popierius gali įsigyti instituciniai (dažniausiai) ir retail (rečiau) klientai, teikdami paraiškas pirkti platinamus vertybinius popierius.

Pražiopsojus pirminį platinimą (arba nesant galimybės jame dalyvauti nes neturite portfelio su septynių nuliu zona), kartais, bet ne visada, įmanoma obligacijas įsigyti antrinėje rinkoje.

Bet čia ne akcijos. Dažnai įvairios emisijos yra nelikvidžios, ir nei jų lengvai parduosi, nei įsigysi.

Investuotojo uždarbis priklausys nuo dviejų dedamųjų.

- Už obligacijas sumokėtos kainos;

- Pirminio platinimo metu dažnai, bet ne visada, platinimo kaina lygi nominaliai vertei.

- Perkant ar parduodant obligacijas antrinėje rinkoje, obligacijos kaina gali smarkiai svyruoti ir būti parduodama su premija (premium) arba nuolaida (discount) nuo nominalios vertės.

- Išmokėtų palūkanų (kupono).

Iš pirmo žvilgsnio viskas paprasta ir elementaru. Iš antro – ne.

Pradedant įsigijimu.

Jeigu akcijas lengva įsigyti tampant bet kurio brokerio klientu, norint įsigyti obligacijas gali tekti nemaža prakaito išlieti, anketų užpildyti ir dargi su gyvu žmogumi pabendrauti. Tiek kartais vargo, kad natūralu kyla klausimas, ar iš vis verta terliotis su atskiromis obligacijomis.

Na, bet dar yra ir obligacijų fondai, bet apie tai vėliau.

Pradžiai, apie gausybę įvairių obligacijų rūšių ir porūšių, klasifikacijų ir panašių esminių klausimų, bei kodėl obligacijos apskritai moka palūkanas.

1.1 Kodėl obligacijos moka palūkanas

Obligacijos, tai finansinis instrumentas, kuris moka palūkanas, kupono mokėjimus. Kokio dydžio mokamos palūkanos priklauso nuo dviejų pagrindinių rizikų, su kuriomis susiduria investuotojai.

Įsivaizduokime, kad kažkas, pavyzdžiui, tolimas giminaitis, prašo paskolinti $10 000 sumą. Už kokio dydžio palūkanų normą sutiktumėte paskolinti pinigų ? Priklauso nuo dviejų pagrindinių skolintojo rizikų, gebėjimo skolą grąžinti, bei skolos termino.

Kredito rizika

Akivaizdu, kad pirmasis klausimas išgirdus prašymą paskolinti lėšas yra – ar tu sugebėsi skolą atiduoti ?

Investuojant į obligacijas, upside yra ribotas, čia ne akcijos. Niekada neuždirbti 100-500% return.

Geriausia ko galima tikėtis – atgauti investuotą sumą ir priskaičiuotas palūkanas. Todėl nepaprastai svarbu, kad skolininkas būtų mokus.

Valstybės skolinasi mažesnėmis palūkanomis už įmones. Patikimos įmonės (Maxima Grupė ar Luminor bankas) pigiau, žemesnėmis palūkanomis, nei koks nuostolingas NT fondas (pvz., Baltic Horizon Fund)

Kodėl ? Nes obligacija – skolininko įsipareigojimas lėšas gražinti. Pelningų ir patikimų įmonių žemesnė default rizika, tikimybė, kad kreditiniai įsipareigojimai nebus vykdomi, todėl kredito reitingas aukštesnis, skolinimosi kaina žemesnė.

Valstybės, bent jau tuo atveju kai skolinasi savo pačių kontroliuojama valiuta (Lietuvai šitas teiginys netinka) neturi default risk, nes visada gali atspausdinti daugiau pinigų (nebūtinai nori, bet blogiausiu atveju gali).

Kredito reitingo reikšmė rinkoje didžiulė. Dažnai investuotojai patys nevertina emitento mokumo, šią funkciją atlieka reitingų agentūros (nors jų teikiama nauda ir gebėjimai prognozuoti defaults, švelniai tariant, kartais nuvilia, apie tai vėliau).

Palūkanų normų rizika

Antrasis klausimas išgirdus prašymą paskolinti lėšas yra – o kuriam laikui ?

Kredito rizika, aptarta aukščiau, irgi priklauso nuo laikotarpio.

Net ir pats patikimiausias skolininkas nėra toks jau patikimas, jeigu jam skolinama 30-čiai metų laikotarpiui. Žmogus pasimirt gali, net ir Apple kompanija neaišku ar taip ilgai gyvuos, valstybės kariauja ir žlunga.

Bet ilgesnis paskolos laikotarpis lemia ne tik aukštesnę kredito riziką (ar paskola bus gražinta). Kita svarbi medalio pusė – palūkanų normų rizika.

Jeigu aš būčiau užpirkęs Lietuvos 10 metų trukmės obligacijų 2021 metų pradžioje, kai šių obligacijų pajamingumas siekė 0,5%, tai po kelių metų, kai šių obligacijų pajamingumas siekia jau 4,5%, toks sprendimas neprastus nuostolius būtų atnešęs.

Žinoma, 2021 metais niekas negalėjo žinoti, koks bus Lietuvos vyriausybės obligacijų pajamingumas 2023-ųjų rudenį, bet rizika buvo, kad palūkanų normos pasikeis.

Palūkanų normų rizika, tai rizika patirtį nuostolį dėl panašių instrumentų palūkanų normų pokyčio rinkoje.

Tokiu atveju, norint parduoti obligaciją antrinėje rinkoje, tai būtų įmanoma tik pasiūlius nuolaidą (parduoti žemesne nei nominalia verte). O nusprendus neparduoti, išlaikyti obligaciją iki išpirkimo termino, prarandama galimybė investuoti aukštesnėmis palūkanomis į kitus instrumentus.

Prie šios temos, palūkanų normų pokyčių įtakos obligacijų kainoms, dar grįšiu vėliau.

Dabar laikas aptarti pagrindinius obligacijų tipus.

1.2 Obligacijų tipai

Visi mano įrašai, kaip ir šis, rašomi iš mano paties perspektyvos – individualaus, retail investuotojo, gyvenančio Europos sąjungoje, konkrečiau – Lietuvoje.

Man visiškai neįdomūs JAV ar Vokietijos vyriausybių platinami TIPS (obligacijos susietos su infliacijos lygiu), arba JAV regionų išleidžiami municipal bonds, kurie JAV investuotojams patrauklūs dėl mokestinių lengvatų.

Man neįdomūs ir įvairūs CDOs (collateralized debt obligation) ar ABS (asset-backed securities), nes jie dažniausiai skirti instituciniams žaidėjams, arba per daug sudėtingi suprasti (o vienas mano investavimo principų investuoti tik į man, asmeniškai, puikiai suprantamus instrumentus).

Iš esmės yra tik keletas obligacijų tipų skirtų tokiems investuotojams kaip aš.

Juos galima klasifikuoti pagal emitentą (vyriausybių ar įmonių obligacijos), trukmę, bei geografiją (Europos, JAV, Lietuvos ir kita)

Obligacijos skirstomos į vyriausybių ir įmonių obligacijas …

Obligacijos pajamingumą, didele dalimi, lemia emitento kreditingumas, kitaip tariant, tikimybė, jog emitentas įgyvendins savo įsipareigojimų ir nebankrutuos.

Ženkliai aukštesnė rizika, jog įmonė taps nemoki, negu valstybė. Todėl bene pagrindinė obligacijų klasifikaciją, tai skirstymas į government bonds ir corporate bonds.

Tačiau būna ir išimčių, ne kiekviena įmonė (tarkim, Apple) rizikingesnis skolininkas už valstybę (tarkim, Argentina), bei ne kiekviena valstybė neturi kredito rizikos.

Ši klasifikacija, į valstybių ir įmonių obligacijas, ne visada yra tokia aiški. Nes būna savivaldos leidžiamų obligacijų, arba su valstybės garantija leidžiamų obligacijų, kurios savo rizikomis panašesnės į valstybių obligacijas, nei į įmonių.

Bet esmės tas nekeičia, klausimas pagrindinis, ar obligacija turi backinimą iš valstybės ar ne.

Nykščio taisyklė, valstybės leidžiamos obligacijos neturi credit risk, tuo tarpu įmonių obligacijos kredito riziką turi.

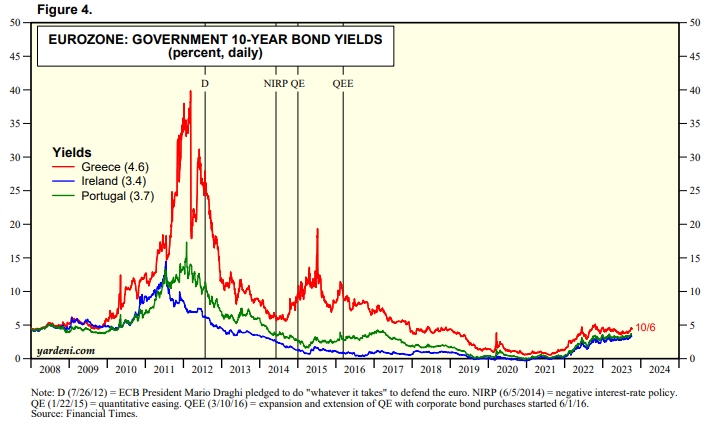

Bet ta nykščio taisyklė nėra labai tvirta, pavyzdžiui, 2007-08 m. krizės metu LT obligacijų pajamingumas buvo didžiulis. Kodėl ? Gi tai vyriausybės obligacijos.

Nes vyriausybių obligacijos neturi kredito rizikos, jeigu vyriausybė patikima, ir skolinasi savo pačios išleidžiama valiuta.

2008 m. litas buvo susietas su eurais, o eurus spausdina ne Lietuvos bankas, bet Europos centrinis bankas. Rinkos žaidėjai abejojo, ar Lietuvos vyriausybė turės pakankamai užsienio valiutos, eurų, savo įsipareigojimams įvykdyti, todėl ir pajamingumas obligacijų buvo didžiulis.

… trumpo ir ilgo laikotarpio obligacijas …

Obligacijos dažnai skirstomos į short-term (1-3 years), medium-term (3-10 years) ir long-term bonds (10+ years).

Taip pat yra ultra short-term (iki vienerių metų trukmės) valstybių obligacijos (JAV tokios vadinamos, T-Bills, kitose šalyse kitaip), bei commercial paper (iki vienerių metų trukmės įmonių obligacijos).

Kuo trumpesnės trukmės obligacijos, tuo jos yra saugesnės, nes tuo mažiau svyruoja jų kaina ir emitento kreditingumas. Bet apie kainų svyravimus ir jų priežastis rašysiu kitame skyriuje.

… pagal valiutą bei emitento geografija …

Svarbi ir obligacijų klasifikacija pagal šalį, kurioje registruotas emitentas, bei emisijos valiutą.

Iš lietuvio investuotojo perspektyvos, aktualiausia ar tai eurais leidžiamos obligacijos, ar užsienio valiuta.

Obligacija yra toks instrumentas, kuriam didžiulę įtaką daro valiutų kainų pokyčiai, kurie nėra pageidautini. Todėl JAV įmonių obligacijos doleriais europiečiam mažiau įdomios, kaip ir atvirkščiai, Europos šalių ir kompanijų obligacijos nėra įdomios amerikiečiams.

Nors teoriškai valiutų kursų svyravimo riziką įmanoma drausti, praktikoje tai nėra lengvai įgyvendinama užduotis, komplikuojanti investavimo procesą ir vargiai atnešanti naudos.

Dažnai investuotojai labiau mėgsta vietinių kompanijų obligacijas, gal dėl to, kad jas geriau pažysta ir lengviau vertinti tokių kompanijų riziką, nei užsienio kompanijų.

…bei daugelį kitų kriterijų.

Jeigu valstybių obligacijos yra daugiau mažiau standartizuotos, tai tarp įmonių obligacijų pasitaiko įvairiausių vertybinių popierių.

Obligacijas galima skirstyti pagal įvairias palūkanų skaičiavimo metodologijas.

Standartinės yra obligacijos su fiksuota palūkanų norma (kuponu), kuris nustatoma emisijos metu.

Kai kurios įmonių obligacijos išleidžiamos su kintama palūkanų norma, arba kintama palūkanų norma ir fiksuotu priedu (pvz., 5% + 6 mėn. Euribor).

Yra valstybių obligacijų susietų su infliacija, bet kadangi ne su infliacija Lietuvoje, tai manęs ši obligacijų kategorija visiškai nedomina. Kas man iš to, jeigu nusipirksiu vertybinių popierių, kurie mane apsaugos nuo infliacijos JAV, Ispanijoje ar Vokietijoje ?

Obligacijos gali būti su užtikrinimo priemonėmis, investuotojų į obligacijas naudai įkeistu NT ar kitu turtu.

Dažnai pasitaiko junior (lietuviškai subordinuotos) ir senior obligacijos. Skirtumas tarp jų tas, kelintas atsidursi kreditorių eilėje bankroto atveju.

Pasitaiko konvertuojamų obligacijų (obligacijos gali būti iškeistos į emitento akcijas).

Dargi, įmonių obligacijų platinimo sąlygose gali būti nurodyti įvairūs papildomi įsipareigojimai (kovenantai), kurios prisiima skolininkas.

1.3 Kredito agentūrų suteikiami reitingai

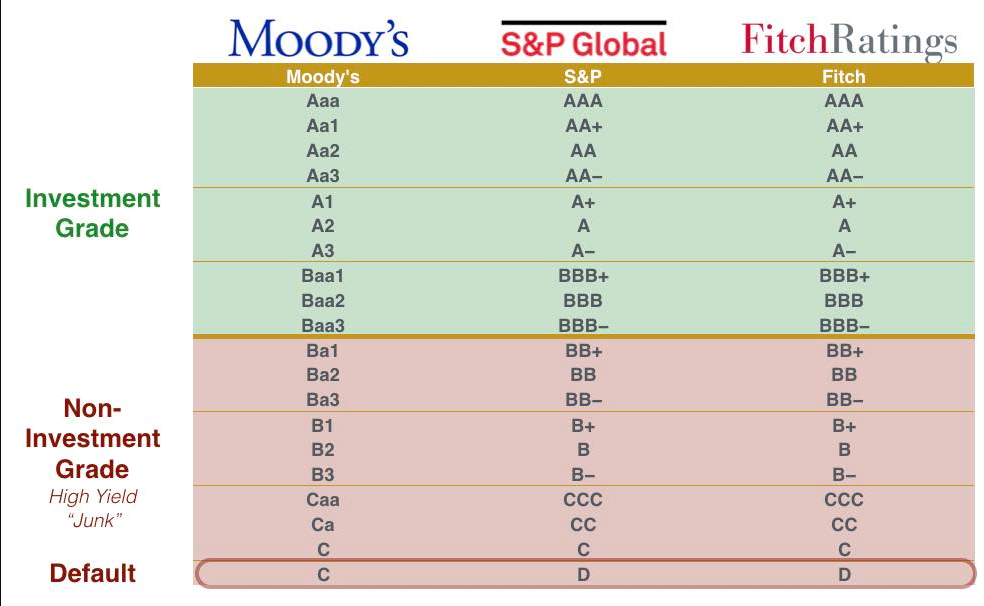

Dar viena obligacijų klasifikacija – pagal kredito agentūrų reitingų suteikiamus kredito reitingus.

Nėra taip paprasta įvertinti šalies ar įmonės kreditingumo riziką, šis darbas dažnai paliekamas trečiajai šaliai – kreditų reitingų agentūrai.

Bene kiekviena rimtesnė obligacijų emisija (čia kalbu ne apie lietuviškas 8 mln. emisijas, bet kai sumos viršija šimtą ir daugiau milijonų) turi kredito reitingą, kurį įmonei ir jos konkrečiai emisijai suteikia reitingų agentūra.

Pasaulyje yra trys pagrindinės reitingų agentūros (Moody’s, Standard & Poor’s ir Fitch), kurių darbas yra (bent jau teoriškai turėtų būti) įvertinti emisijos rizikingumą, suteikiant obligacijų emisijai jos rizikos laipsnį atitinkantį reitingą.

Štai reitingų palyginimo lentelė:

Investment grade ir junk bonds klasifikacija

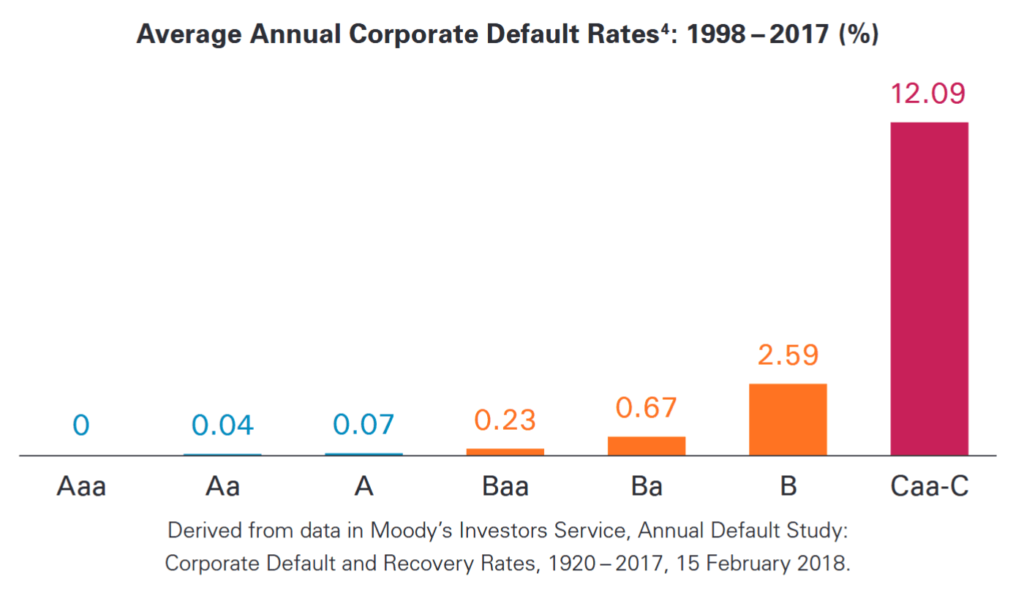

Labai svarbus skirstymas į “investment grade” ir “non-investment grade” (kitaip dar vadinamas high-yield, arba junk bonds) obligacijas.

Pagrindinis skirtumas tarp šių dviejų kategorijų yra nemokumo rizika.

Pradedant pirmuoju non-investment grade, Ba reitingų, ir kuo žemiau tuo labiau, ženkliai auga įmonės nemokumo tikimybė.

Investment grade obligacijų grąžą lemia, didžiąja dalimi, palūkanų normų rizika. O junk bonds grąžą lemia kredito rizika.

Todėl laikotarpiais, kaip paskutinius du metus, kada kyla palūkanų normos, bet kredito rizika nesikeičia, junk bonds grąža aukštesnė už investment grade corporate bonds.

Nes junk bonds obligacijų vidutinė trukmė trumpesnė už investicinio reitingo įmonių obligacijų, todėl palūkanų normų pokyčiai daro menkesnę įtaką.

Skirstymas į šias dvi kategorijas nepaprastai svarbus dar ir todėl, kad pagrindiniai žaidėjai obligacijų rinkoje yra instituciniai investuotojai, kurie veikia griežtai pagal įstatuose numatytas taisykles.

Dauguma jų investuoja tik į investment grade arba tik į junk bonds. Todėl jeigu reitingų agentūros downgradina kokią nors obligacijų žemiau investment grade, rinkoje atsiranda nemažai forced sellers, kurie privalo šių obligacijų atsikratyti.

Kompanijos, kurių emisijos turėjo investment grade reitingą, bet jo neteko, vadinamos fallen angels. Įdomu, kad jų grąža (įsigijus obligaciją jau po reitingo smukimo) dažnai bene pati aukščiausia rinkose (apie tai plačiau kitame įraše).

Ar yra naudos iš tų kredito reitingų ?

Viena vertus, istoriškai žiūrint, aukštesnis reitingas koreliuoja mažesniais default rates, kuo aukštesnis reitingas, tuo mažesnė tikimybė, kad paskola taps nemoki.

Kita vertus, reitingų agentūros turi tragišką reputaciją, nes dažnai jų vertinimai atsilieka nuo rinkos ir reitingus downgradina pavėluotai, kai visi apie emitento problemas seniai žino.

Neseniai bankrutavęs SVB bankas puikus to pavyzdys, Moody’s buvo bankui suteikusi A3 reitingą, ir pirma bankas bankrutavo, o tik tada jo reitingas buvo downgradintas.

Taip pat, kreditingumo vertinimo modeliai ne visada atitinka realybę.

Reitingų agentūros ženkliai prisidėjo prie 2008-2009 m. finansų krizės, nes suteikė AAA reitingus mortgage-backed securities (MBS) ir collateralized debt obligations (CDO) obligacijoms.

Logika buvo ta, kad gi nekris NT kainos visoje Amerikoje vienu metu, pasirodo – logika nebuvo teisinga. Visa finansų sistema vos neužsilenkė, paaiškėjus, jog rizikos buvo vertintos netinkamai, remiantis klaidingais modeliais ir prielaidomis.

Kodėl reitingų agentūros taip darė ? Nes MBS ir CDO verslas geras bapkes generavo. Reitingų agentūros, kaip dažnai finansų rinkose pasitaiko, nešvarus verslas.

Egzistuoja didžiulis interesų konfliktas, nes už suteikiamą reitingą apmoka ne investuotojai, bet emitentai, o kaip visada gyvenime, kas sąskaitą apmoka, tas ir muziką užsako.

Taigi, nors yra ryšys tarp kredito reitingo ir default tikimybės, visgi reitingų agentūromis per daug pasikliauti nederėtų.

2. Kodėl svyruoja obligacijų kaina

Bonds seldom, if ever, trade at par. In fact, bonds are likely to be priced at par only twice during their life: first, when they are brought to market (at issue), and second, when they are redeemed, at maturity.

The Bond Book by Annette Thau

Yra du būdai investuoti į obligacijas, (a) įsigyti tiesiogiai, pirminio platinimo metu arba vėliau antrinėje rinkoje; (b) įsigyti obligacijų fondus.

Perkant obligacijas ir jų niekada neparduodant, obligacijos kaina nesvyruoja. Tačiau norint obligaciją parduoti antrinėje rinkoje, beveik niekada ši nekainuos tiek pat, kiek įsigijimo momentu.

Investuojant į obligacijų fondus kainų pokyčių įtaka grąžai neišvengiama, nes dauguma fondų neišlaiko obligacijų iki maturity (termino, kada obligacijos bus išpirktos), nes investuoja į specifinės trukmės obligacijas.

Tarkim, iShares € Govt Bond 5-7yr UCITS ETF investuoja į 5-7 m. trukmės obligacijas, ir kuomet turimų vertybinių popierių trukmė tampa mažesnė nei 5 metai, fondas įsigytas obligacijas parduoda.

Todėl grąža, investuojant į tokį fondą, arba prekiaujant obligacijomis pačiam, sudaryta iš gaunamų kupono mokėjimų, bei skirtumo tarp įsigijimo ir pardavimo kainos, kitaip tariant, capital gains (or losses).

Kodėl kinta obligacijų kaina ? Dėl trijų priežasčių – palūkanų normų įtakos, kredito rizikos pokyčių, bei rinkos (minios) nuotaikos, kiek ši linkusi už obligacijas mokėti.

2.1 Palūkanų normų įtaka

Obligacijos gi teoriškai turėtų būti saugi turto klasė.

Bet štai, iShares $ Treasury Bond 20+yr UCITS ETF kaina, šis fondas investuoja į 20 metų ir ilgesnės trukmės JAV vyriausybės obligacijas, jau tris metus iš eilės krenta.

Šio fondo, investuojančio į risk-free JAV obligacijas, vertė 2021 m. krito -5%, 2022 m. -31% ir YTD grąža siekia -11%.

Not so safe … Kodėl fondo vertė krito ?

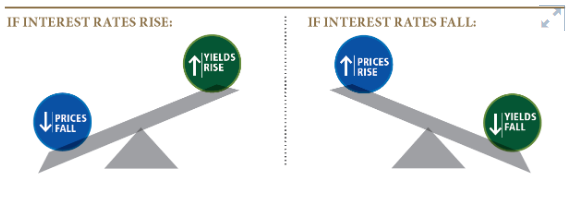

Vienas iš pagrindinių dėsnių, kurio išmokstama susipažįstant su bonds turto klase yra neigiamas ryšys tarp palūkanų normų ir obligacijų vertės, rinkos kainos.

Lengva įsivaizduoti, kaip ši teorinė taisyklė veikia praktiškai.

Tarkim, perku 2 metų trukmės Ignitis obligaciją už 1000 Eur, kurios kuponas 5%. Po vienerių metų Ignitis išleidžia naują obligacijų emisiją, kurios kuponas jau 10%, Ignitis obligacijų palūkanų norma rinkoje padidėjo.

Kokia bus mano seniau įsigytų vertybinių popierių vertė ? Kadangi ta dviejų metų obligacijų emisija dabar jau tėra vienerių metų likutinės trukmės, tai rinkos kaina bus tokia, jog naujos ir senos obligacijų grąža investuotojams būtų tokia pati.

Įsigytos obligacijos kaina rinkoje kris iki 954,55 Eur, tuomet nusipirkus šią obligaciją pirkėjas gaus 50 Eur kupono mokėjimą po vienerių metų, bei 45,45 Eur capital gain, kai obligacija bus išpirkta už 1000 Eur nominalią vertę. Bendra grąža sieks 10% ((1000+50)/954,55-1 = 10%).

Pradžioje skyriaus minėto fondo, iShares $ Treasury Bond 20+yr UCITS ETF, kaina krito, nes rinkoje smarkiai pakilo palūkanų normos, mokamos už ilgo laikotarpio JAV obligacijas.

Bet štai, iShares $ Treasury Bond 1-3yr UCITS ETF grąža 2021 m. siekė -0,6%, 2022 m. -3,8% ir YTD 1,81%.

Dar geresnius trijų pastarųjų metų rezultatus demonstruoja iShares $ Treasury Bond 0-1yr UCITS ETF, kurio rezultatai atitinkamai 2021 m. 0%, 2022 m. 1% ir YTD 3,6%.

Kodėl ? Nes kuo ilgesnės trukmės (maturity) yra obligacijos, tuo didesnę įtaką palūkanų normų pokyčiai turi obligacijos kainai.

Nes pinigų srautų, gautinų ateityje, dabartinė vertė tuo mažesnė, kuo aukštesne palūkanų norma juos diskontuosim, ir kuo vėliau pinigai bus išmokėti.

Taigi, du pagrindiniai dėsniai:

a) Obligacijos kaina keliauja priešinga kryptimi nei palūkanų normos. Jeigu palūkanų normos kyla – obligacijų kaina krenta, ir atvirkščiai.

b) Kuo ilgesnė obligacijų trukmė (maturity), tuo labiau obligacijos kaina svyruoja keičiantis palūkanų normoms.

Bet kas man, jeigu aš neketinu obligacijų parduoti ? Įvairūs fondai privalo obligacijomis prekiauti, nes jų taisyklėse numatyta, į kokios trukmės obligacijas investuoja.

Fizinis asmuo tokių apribojimų neturi ir gali išlaikyti įsigytą obligacijų emisiją iki šios išpirkimo dienos ir nepatirti nuostolio net ir rinkoje pasikeitus emisijos vertei.

Šiuo atveju toks saugumas tik apsimestinis, nes šiuo atveju nėra skirtumo tarp realized ir unrealized nuostolio.

Obligacijų kainoms kritus, dėl palūkanų normų pokyčių, tu irgi galėtum parduoti jas rinkoje, gautas lėšas reinvestuoti aukštesne grąža ir gauti tą patį rezultatą, kaip ir jas išlaikant.

2.2 Kredito rizika

Obligacijų kaina svyruoja ne tik dėl palūkanų normų pokyčių. Geras to pavyzdys Europos skolų krizė, Graikijos 10Y obligacijų pajamingumas 2011 m. siekė arti 40%.

Kredito rizikos pokyčiai gali būti dvejopi – visos rinkos kredito rizikos pokytis, kai dėl besikeičiančių ekonominių sąlygų pasikeičia visos šalies ar sektoriaus kredito rizika.

Arba pavienių kompanijų kredito rizikos pokytis, kuomet tiktai vienos ar kelių įmonių defaulto tikimybė pasikeičia.

Jeigu obligacijų kainai krentant dėl palūkanų normų pokyčių nėra skirtumo tarp realized ir unrealized nuostolio, šiek tiek kitaip su kredito rizikos pokyčiais sukeltais kainų svyravimais.

Gerai nepamenu kuo baigėsi Graikijos skolų krizės istorija (berods privatūs investuotojai patyrė nuostolius, nes dalis skolų buvo restruktūrizuota), bet Portugalijos bondholders, kurie 2011 m. nepardavė skolos vertybinių popierių ir juos išlaikė iki maturity, nuostolių nepatyrė dėl tuo laiku išaugusios kredito rizikos, bet kas pardavė – patyrė.

Nes kuomet obligacijų kaina krenta dėl padidėjusios nemokumo rizikos, ta padidėjusi rizika tėra tikimybė, jog emitentas taps nemokus. Vėliau, ši tikimybė realizuojasi ir emitentas tampa nemokus (tuomet bondholder gali prarasti viską) arba ne, ir viskas gerai baigiasi.

Jeigu parduoti, ar neparduoti, dėl palūkanų normų pokyčių yra sprendimas, neturintis įtakos rezultatui, grąža vis tiek bus tokia pati.

Tai sprendimas parsiduoti dėl kredito rizikos pokyčių gali būti ir klaidingas, atnešantis negrįžtamų nuostolių.

Vienas iš to pavyzdžių, tai vadinamieji fallen angels. Obligacijos, kurios buvo investicinio reitingo, bet vėliau downgradintos iki junk bonds.

Fondas, kuris investuoja tik į investment grade bonds, jas bus priverstas parduoti reitingui suprastėjus. Tyrimų duomenimis (plačiau kitame įraše), fondų investuojančių į investment grade corporate bonds rezultatai dalinai prastoki būtent dėl šios priežasties.

Taigi, yra argumentų, kodėl investavimas į įmonių obligacijas tiesiogiai, o per fondus ar ETFs, tam tikrais atvejais gali atnešti aukštesnę grąžą.

2.3 Minios nuotaika

Obligacijos moka palūkanas, nes kreditoriai susiduria su palūkanų normų ir kredito rizikomis.

Bet pinigų kaina, palūkanų normų dydis, kuriuo rinkos dalyviai apdovanojami už prisiimamas rizikas ne visada priklauso nuo objektyvių veiksnių.

Panašiai kaip akcijų rinkose, bendrą kainų lygi lemia kokį multiple rinka (žmonių minia) pasiruošusi mokėti už dabartinius pelnus, taip ir obligacijų rinkose, kainas irgi nustato prognozės ir nuotaikos, bet ne faktai ir duomenys.

Minios nuomonės įtaka palūkanų normų rizikos kainai

Trumpo laikotarpio obligacijų pajamingumą (ypač risk-free rate), lemia centrinių bankų veiksmai.

Ilgo ir vidutinio laikotarpio pajamingumą centriniai bankai irgi gali įtakoti (įvairiomis kiekybinio skatinimo programomis, bei bankų reikalavimais, dėl kurių bankai privalo turėti long term treasury bonds savo balansuose ir yra forced buyers), bei vyriausybės, koreguodamos skolinimosi, biudžeto deficito, apimtis.

Bet, visgi, ta valstybinių institucijų įtaka long term bonds pajamingumui jau ženkliai mažesnė (ypač periodais, kuomet jokios QE programos nevykdomos) ir kuo ilgesnio laikotarpio obligacijos, tuo labiau šių kainą lemia kiti veiksniai.

Kokie kiti veiksniai lemia ?

Teorija sako, kad ilgo laikotarpio palūkanų normą lemia rinkos dalyvių lūkestis, kokios ateityje bus trumpo laikotarpio palūkanų normos, plius rizikos premija, jeigu prognozės neatitiktų realybės.

Nes norint investuoti į obligacijas dvidešimčiai metų, galima pirkti 20 metų trukmės obligaciją dabar, arba pirkti vienerių metų obligaciją ir kas metus dvidešimt kartų reinvestuoti lėšas.

Jeigu abiejų sprendimų vertė ta pati, tai visi rinkos dalyviai riktųsi vienerių metų trukmės vertybinius popierius, todėl ilgesnio laikotarpio vertybiniai popieriai turi siūlyti rizikos premiją, kad juos kas pirktų.

Bet kaip yra praktikoje nelabai aišku, tikėtina kad nėra taip, kaip sako teorija.

Tikėtina, kad kuo ilgesnio laikotarpio vertybinius popierius perkama, tuo labiau jų pajamingumą ir pajamingumo pokyčius lemia ne faktai, bet rinkos, žmonių minios, spėjimai apie ateitį, nuotaika ir sentimentas.

Nes faktų, kokios bus palūkanų normos po penkerių metų ar dvidešimties, niekas negali žinoti.

Puikus to pavyzdys yra pastarųjų metų short ir long term obligacijų pajamingumo pokyčiai, kurių rinkos visiškai nesugebėjo numatyti.

Šia tema plačiau rašiau investavimo į akcijas pradžiamokslio pirmoje ir antroje dalyje. Šią temą liesiu ir kitame įraše.

Minios nuomonės įtaka kredito rizikos kaina

Panašiai ir su kredito rizikos pokyčiais.

Šios rizikos dabartinė kaina, skirtumas tarp įvairių emitentų obligacijų (investment grade vs non-investment grade, Vokietijos vs Italijos) tėra rinkos dalyvių nuomonė, paremta spėjimais ir nuotaikomis.

Teoriškai rinkos dalyvių nuomonė turėtų atspindėti tikimybę, jog teorinė defaulto tikimybė virs realybe, bei rizikos premiją už prisiimamą riziką.

Bet praktiškai, skirtumai tarp įvairios rizikos vertybinių popierių atspindi ne default tikimybę (bent jau ne tik ją), bet rinkos nuotaiką ir norą riziką prisiimti.

Todėl kai rinkos nuotaika bloga, dažnai rizikingesnės obligacijos yra on a fire sale. Kai rinkoje euforija – credit spreads menki ir neverta į šią rinką lįsti.

2.4 Infliacija

Infliacija pati savaime neturi jokios įtakos nominaliai obligacijų kainai, bet turi didžiulę įtaką realiems perkamosios galios pokyčiams.

Infliacija atima ir konfiskuoja bondholders turtus, nes nominalių dolerių ar eurų niekas nevalgo, esmė kiek ir ko už juos galima nusipirkti.

Kiekvienas į nedidelio pajamingumo obligacijas ar indėlius investuotas euras prarado apie ~30% realios perkamosios galios nuo 2020 metų pradžios.

Kitas mechanizmas, kuriuo infliacija įtakoja obligacijų kainas, tai per palūkanų normų pokyčius. Kadangi centriniai bankai įpratę infliaciniais periodais kelti palūkanų normas, tai šių pokyčiai smukdo ir obligacijų nominalią vertę.

Panašiai ir su įmonių obligacijoms, kurių kainą lemia palūkanų normų dydis už risk-free instrumentus ir papildoma kredito rizikos premiją, vardan kurios rinkos dalyviai sutinka rizikingesnius instrumentus pirkti.

Kuo ilgesnės trukmės obligacijos, tuo palūkanų normų pokyčiai, sukelti infliacijos šalyje, lems didesnius kainos kritimus.

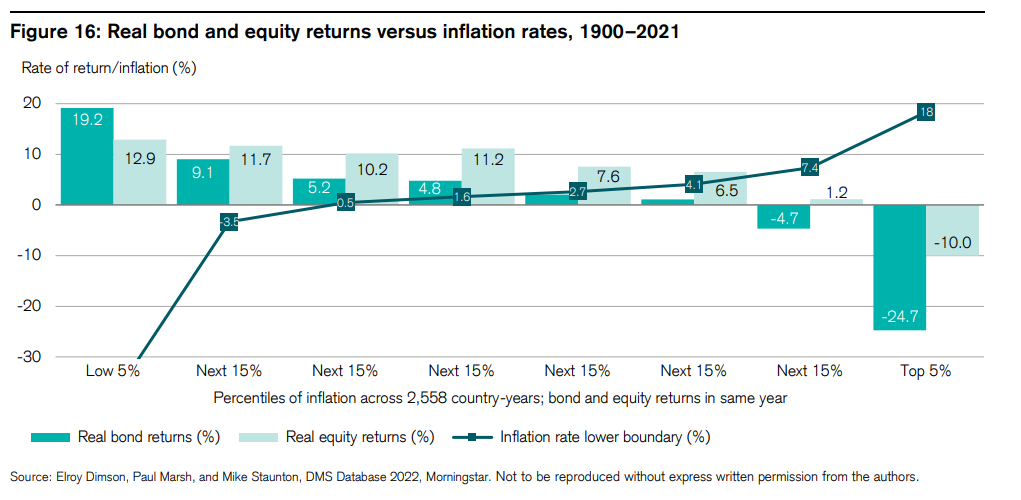

Grafikas žemiau pasiskolintas iš “Triumph of the Optimists” knygos autorių Elroy Dimson, Paul Marsh, Mike Stauton publikacijos “Credit Suisse Global Investment Returns Yearbook 2022“.

Įvairių šalių duomenimis, tai periodais kai infliacija žemiausia (tiksliau defliaciniais periodais), reali ~10Y obligacijų grąža siekia 19,2%.

Periodais su aukščiausia infliacija (18% per metus ir aukštesne), reali obligacijų grąža siekia -24,7%.

3. Terminai ir kiti siaubai

Kas yra obligacijos suprasti lengvą, nes skola yra skola. Kas yra skola suprasti nesunku, bei nesunku suvokti, jog už skolą reikia mokėti palūkanas.

Tačiau tas paprastumas tik iš pirmo žvilgsnio. Iš antro – gausu niuansų, sudėtingų terminų ir kitų subtilybių.

Pradedant grąža.

3.1 Kaip skaičiuoti obligacijų pajamingumą ?

Kalbant apie obligacijų pajamingumą, galima kalbėti apie keletą skirtingų rodiklių.

Kiekviena obligacija turi pirminio platinimo metu nustatytą kuponą, palūkanas mokamas per metus (arba kas ketvirtį, pusmetį) už kiekvieną įsigytą obligacijos vienetą.

Kupono mokėjimą padalinus iš nominalios obligacijos vertės gauname nominal yield.

Kadangi obligacijos kaina kinta laikui bėgant, dar galima skaičiuoti current yield, kupono metinių mokėjimų ir obligacijos rinkos kainos santykį.

Tačiau pajamingumo rodikliai čia nesibaigia.

Norint geriau suprasti grąžą investuojant į akcijas, reikia turėti omenyje, kad obligacijos turi keletą skirtingų grąžos šaltinių:

- Kupono mokėjimai (palūkanos);

- Nominali vertė, kaina už kurią obligacijos bus išpirktos;

- Sudėtinės palūkanos.

Jeigu įsigysiu $1000 vertės penkerių metų obligaciją, mokančia $50 kuponą kartą per metus (nominal yield 5%), kokia bus grąža ?

Iš viso tokia obligacija išmokės $250, taigi grąža sieks (1250/100)^(1/5)-1= 4,56% per metus.

4,56% nėra 5% !

Bet jeigu visus gautus kupono mokėjimus reinvestuočiau tokiomis pačiomis sąlygomis (už 5% palūkanas), tai per penkis metus uždirbčiau $1276,28, arba 5%.

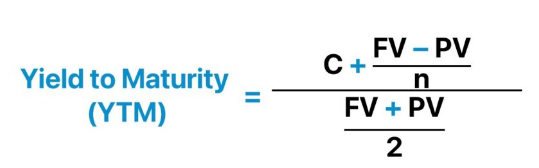

Siekiant atsižvelgti į visus grąžos šaltinius galima skaičiuoti yield-to-maturity (YTM), šis rodiklis, pavyzdyje aukščiau, ir bus lygus 5%.

Yield-to-maturity yra bene dažniausiai naudojamas pajamingumo rodiklis, lyginant vienas obligacijas su kitomis.

YTM parodo, kokia bus grąža, atsižvelgiant į visus tris grąžos šaltinius. Palūkanas, palūkanas už palūkanas gautas reinvestavus kupono mokėjimus, bei gražintą principle.

YTM iš esmės yra obligacijos IRR (internal rate of return) darant prielaidą, kad obligacija bus išlaikoma iki maturity.

YTM leidžia palyginti skirtingus instrumentus tarpusavyje, skirtingų laikotarpių, palūkanų normų ir rinkos kainos obligacijas bei fondus.

Tačiau YTM tėra apytikslis skaičius, nes skaičiuojant šį rodiklį daromos trys prielaidos: a) obligacija išlaikomas iki maturity; b) kuponas bus neišleistas, bet reinvestuotas; c) reinvestuotas tokia pačia palūkanų norma.

Realybėje realized return skirsis nuo YTM. Ypač, jeigu palūkanų normos rinkoje keisis ir reinvestuoti visų būsimų kupono mokėjimų už dabartinę palūkanų normą nepavyks.

3.2 Duration

iShares € High Yield Corp Bond UCITS ETF (fondas investuoja į rizikingų įmonių obligacijas) grąža šiais metais (YTD) straipsnio rašymo metu siekia +5,14% (grąža 2022 m. -9,7%).

Tuo tarpu iShares € Govt Bond 20yr Target Duration UCITS ETF (saugių valstybių obligacijų fondas) grąža šiais metais -7,42% (2022 m. -9,7%).

What gives ? Kaip gali būti, kad saugių valstybių obligacijų fondo vertė krito ženkliai labiau už rizikingiausių įmonių fondo ?

Vienas žodis – duration.

iShares € High Yield Corp Bond UCITS ETF duration 2,62 metai, tuo tarpu iShares € Govt Bond 20yr Target Duration UCITS ETF duration yra 19,35 metai.

Terminas duration vienas sudėtingiau suprantamų, neapsimesiu ir pats tik apytiksliai suprantu kaip šis skaičiuojamas.

Duration galima apibūdinti kaip vidutinį laiką, per kurį investuotojas gauna obligacijos pinigų srautus.

Duration koreliuoja su time to maturity, kuris irgi išreikštas metais, bet duration skaičiuojamas visiškai kitaip (geras summary čia ir čia).

Jeigu nieko neaišku, nesvarbu. Svarbu suprasti, kad duration matuoja obligacijos jautrumą palūkanų normų pokyčiams. Kuo ilgesnis duration, tuo labiau obligacijos pigs palūkanų normoms kylant, arba brangs palūkanų normoms krentant.

Nykščio taisyklė, jeigu palūkanų normos pakils (arba nukris) 1%, tai obligacijos vertė sumažės (arba pakils) apytiksliai tiek procentų, koks yra obligacijos duration.

Taigi, obligacijos, kurios duration 5 metai, vertė kris -5% jeigu palūkanų normos rinkoje pakils 1%, ir tokios obligacijos vertė kils +5%, jeigu palūkanų normos rinkose kris 1%.

For example, if a bond has a duration of 10 and interest rates increase by 1 percentage point, then that bond’s price would be expected to decline by approximately 10 percent. If interest rates were to decline 1 percentage point, the bond’s price would be expected to increase approximately 10 percent.

Brush Up on Bonds: Interest Rate Hikes and Duration

Dar keletas svarbių pastebėjimų šia tema.

Discount bonds, kurie parduodami pigiau nominalios kainos, turi aukštesnę duration už premium bonds, nes procentaliai didesnė jų cashflows dalis gaunama vėliau, todėl reinvestavimo rizika aukštesnė.

Duration trukmė beveik visuomet yra trumpesnis už time to maturity. O ypač aukšto pajamingumo obligacijų duration ženkliai trumpesnis už time to maturity.

Paskutinis pastebėjimas, lyg ir yra tam tikras matematinis ryšis tarp duration ir YTM.

Perkant obligaciją ir visus gautus pinigų srautus reinvestuojant laikotarpiui, kuris dvigubai ilgesnis nei obligacijos duration, gaunama grąža apytiksliai lygi pirkimo metu paskaičiuotam YTM rodikliui.

Starting yield is surprisingly robust predictor of long-run returns for bond portfolios because any capital gains/losses due to yield changes are party offset by lower/higher reinvestments rates. For constant-maturity or duration-targeting portfolios, the yield’s prediction is most reliable for horizons nearly twice the portfolio duration.

Antti Ilmanen

Visa šito informacija apie duration gali atrodyti kaip smulki ir neesminė investuojantiems į pavienes obligacijas, nes nei kas skaičiuos šio rodiklio nei ką.

Bet obligacijų ETFs dažnai šį rodiklį nurodo automatiškai ir tai puikus įrankis įvertinti palūkanų normų riziką fondo kainų pokyčiams.

3.3 Call risk

Dažnai įmonių obligacijos turi taip vadinamą call risk (išpirkimo iki termino rizika).

Įvairiose obligacijų emisijoje gali būti nustatytos sąlygos, pagal kurias emitentas gali išpirkti obligacijų emisiją ankščiau laiko.

Pavyzdžiui, straipsnio rašymo metu platinama Civinity AB 8 mln. eurų obligacijų emisija (ISIN LT0000408197) turi call option.

Pagal šią emitentas turi teisę, bet ne pareigą, praėjus ne ankščiau nei vieneriems metams nuo išleidimo datos, išpirkti obligacijas mokant 100,5% nuo nominalios obligacijos vertės.

Jeigu palūkanų normos rinkoje kristų, tuomet tokios obligacijos kaina kiltų. Tokiu atveju įsigijus obligacijas antrinėje rinkoje už aukštesnę nei nominalią vertę gali tekti nusivilti, nes įmonei obligacijų emisiją anksčiau laiko išpirkus už nominalią vertę (mažesnę nei antrinės rinkos įsigijimo kainą) pirkėjas patirtų capital loss.

Net įsigijus pirminėje rinkoje už nominalią vertę, ir vėliau įmonei pasinaudojus call option bei obligacijas išpirkus už tą pačią nominalią vertę, capital loss nuostolio ir nebūtų patirta, bet gautas lėšas reinvestuoti tokiomis pačiomis palūkanomis į kitas obligacijas gali nebepavykti, jei palūkanų normos rinkoje sumažėjusios.

Sunku vertinti šią riziką, nes įvairių įmonių call option sąlygos smarkiai skiriasi.

Kai kurios emisijos turi taip vadinamą make-whole provision, pagal kurią, jeigu emitentas pasinaudoja kontrakte numatyta opcija išpirkti emisiją ankščiau laiko, mokama ne nominali obligacijos vertė, bet nominali kaina + premija, kuri apskaičiuojama atsižvelgiant į likusių pinigų srautų dabartinę vertę (benchmark + spread).

Jeigu sunku suprasti, tai sunku ir man, google plačiau paaiškins. Bet esmė – obligacijos su make-whole sąlyga geriau apsaugotos nuo palūkanų normų kritimo rizikos.

Šis terminas aktualus ir vietinių obligacijų mėgėjams, mačiau make-whole sąlyga įrašytą ir kai kurių lietuviškų įmonių obligacijų prospektuose (Ignitis, Maxima).

Įmanoma skaičiuoti ne tik yield-to-maturity pajamingumo rodiklį, bet ir yield-to-call, bei yield-to-worse.

Skaičiuojant pastaruosius atsižvelgiama kokia būtų grąža, jeigu obligacijos būtų išpirktos ankščiau laiko.

3.4 Yield spreads

Paskutinis terminas, kuri aptarsiu, yra yield spreads. Tai gan elementari sąvoka.

Yield spread yra skirtumas obligacijų pajamingumo, atspindintis, kurios obligacijos rinkoje įkainotos brangiau (jų yields mažesni) arba kurias rinka nuvertinus ir laiko rizikingomis (high yield bonds ir panašiai).

Jeigu Lietuvos vyriausybės 1Y obligacijų pajamingumas yra 3%, o 10Y 4%, tai term spread lygus 1%.

Jeigu trejų metų Lietuvos vyriausybės obligacijų pajamingumas 3%, bet Civinity trijų metų trukmės obligacijų emisijos pajamingumas 11%, tai credit spread lygus 8%.

Obligacijų pajamingumas skiriasi dėl skirtingo laikotarpio (term spread) arba skirtingos rizikos (credit spread).

Term spread

Term spread rodo skirtumą, tarp tos pačios rizikos, bet skirtingo laikotarpio obligacijų.

Pavyzdžiui, šiuo metu Vokietijos 1Y obligacijų pajamingumas yra 3,658%, bet Vokietijos 10Y obligacijų pajamingumas 2,78%.

Skirtumas tarp šių skaičių yra yield spread, lygus 0,88bp.

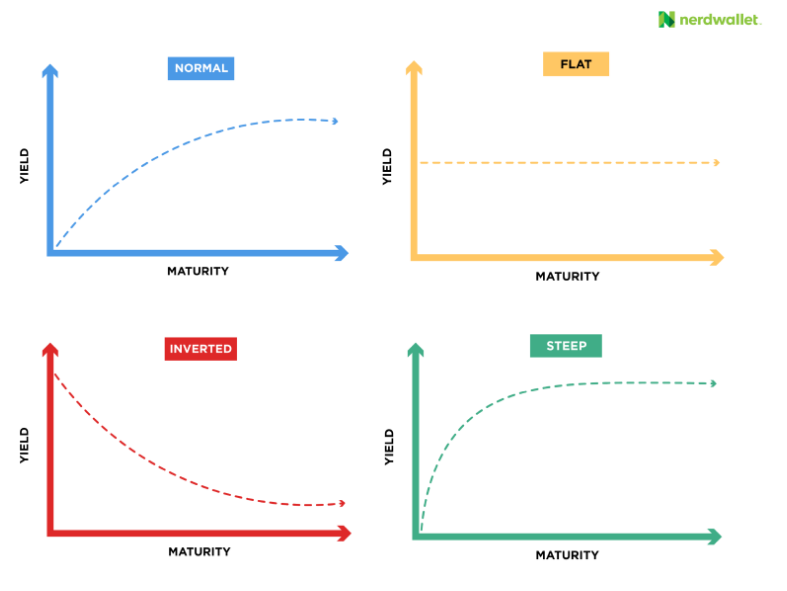

Atvaizdavus grafike skirtingų laikotarpio, bet panašios rizikos, obligacijų pajamingumą gautumėm žymiąją yield curve.

Yield curve, tai tas mistika apipintas grafikas, nes inverted yield curve istoriškai signalizuoja recesiją.

Bet kokia visa to praktinė nauda ?

Jeigu palūkanų normų kreivė yra stati (steep), tai gali reikšti du dalykus:

(a) Ateityje palūkanų normos kils ir stati kreivė atspindi rinkos dalyvių lūkestį, tokiu atveju investuojant į ilgo laikotarpio bonds nebūtinai uždirbsi daugiau, nes jų kainos kris kylant palūkanų normoms.

(b) Šiuo metu rinkoje yra puiki galimybė pirkti ilgo laikotarpio obligacijas, jų grąža bus aukštesnė, nes už jas mokama aukštesnė rizikos premija, o tas skirtumas tarp trumpo ir ilgo laikotarpio obligacijų nieko neturi bendra su ateities palūkanų normų pokyčiais.

Kuri iš šių teorijų yra teisinga (akademikai daug rašalo išliejo aiškindamiesi), nėra mano sritis ir šiuose teoriniuose debatuose nesu pasikaustęs, bet Antti Ilmanen savo knygose teigia, jog aukštas spread indikuoja aukštesnį return.

An upward-sloping yield curve predicts empirically high future excess bond returns rather than rising yield

Antti Ilmanen

Toks požiūris sutampa su mano ta prasme, kad aš nemanau, kad rinkos sugeba atspėti ateities makroekonominių duomenų pokyčius.

Paprastais žodžiais tariant, palūkanų normų kreivė rodo kur aukščiausia grąža, o ne kaip keisis palūkanų normos ateityje (ypač šnekant apie long term rates, kurių niekas nesugeba prognozuoti, short term rates prognozės įmanomos).

Credit spread

Dar vieno tipo spread, skirtumas tarp įvairių obligacijų, yra credit spreads.

Šiuo atveju tai skirtumas tarp skirtingos rizikos, bet panašių maturities obligacijų.

Dažniausiai kalbama apie skirtingų šalių credit spreads, arba spreads tarp tos pačios šalies skirtinga kredito rizika pasižyminčių įmonių obligacijų (investment grade vs high yield bonds) ir panašiai.

Pavyzdžiui, straipsnio rašymo metu Eleving Group (buvusi Mogo Finance) platina penkerių metų trukmės obligacijų emisiją, kurios pajamingumas 13%.

Šiuo metu Latvijos 5 metų obligacijų pajamingumas siekia apie ~4%, taigi credit spread, skirtumas tarp Eleving Group obligacijų pajamingumo ir panašios trukmės Latvijos vyriausybės obligacijų pajamingumo, siekia 9%.

Nuostabus uždarbis ! Bet ar tikrai ? Nes credit spread dar ne viskas, reikia, kad įmonė nebankrutuotų, tik tada bus uždirbama daug.

Dargi, dėl call risk, įmonių obligacijos neuždirba tiek daug, kiek žada spread.

Jeigu palūkanų normos kristų, arba įmonės kreditingumo situacija ir galimybės skolintis rinkoje gerėja, įmonės, kurių obligacijos turi call option, pasinaudoja šia opcija ir investuotojai neuždirbs tiek, kiek tikėjosi.

4. Tęsinys netrukus

Mano tikslas, kurį įvardijau Investavimo pagrindai, yra parašyti įrašų seriją apžvelgiančią pagrindines turto klases, bei kaip iš jų sukonstruoti investicinį portfelį.

Pagal mano apibrėžimą, ilgalaikiam investavimui tinka tos turto klasės, kurios turi natūralius vertės prieaugio šaltinius.

Obligacijų atveju, tai kupono mokėjimai, šiuo reinvestuojant kapitalas auga geometrine progresija, nes gaunama grąža ne tik iš pirminės investicijos, bet ir sudėtinių palūkanų.

Obligacijos puiki turto klasė, su sąlyga, kad mokamos adekvačią grąžą užtikrinančios palūkanos.

Ilgą laiką vyravusioje neigiamų palūkanų normų aplinkoje taip nebuvo, ir ši teoriškai puiki turto klasė pavirto kažkokiu farsu, dėka centrinių bankų manipuliacijų ilgo ir trumpo laikotarpio palūkanų normomis (nuostabi knyga šia tema The Price of Time: The Real Story of Interest).

Pagaliau, laikai keičiasi.

Šis įrašas gal ir ne pats įdomiausias išėjo, bet terminais ir idėjomis aprašytais šiame įraše besiremdamas, sekančiose įrašuose argumentuosiu, turi obligacijos vietą investiciniame portfelyje ar ne.

Bei kokios obligacijos geresnis pasirinkimas – įmonių ar valstybių skolos vertybiniai popieriai.

Taip pat nemažai rašysiu apie istorinius šios turto klasės grąžos duomenis, bei dabartinę situaciją rinkose.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Ačiū!