Obligacijos – viena pagrindinių turto klasių pasaulyje. Šis įrašas antrasis obligacijų tema.

Pirmojoje dalyje rašiau apie tai, kas yra obligacijos. O šio įrašo tikslas atsakyti į klausimą – what the hell do you need them for ? Gal iš viso nereikia ?

Yra dvi priežastys, kodėl investuojama į obligacijas, ir abi jos nesuderinamos.

Pirma, obligacijos yra saugi turto klasė.

Investuojant į obligacijas, nes šios yra saugios, siekiama ne aukštos grąžos, bet kuo labiau sumažinti portfelio vertės svyravimus.

Šiuo atveju dažniausiai šnekama apie patikimų valstybių vyriausybių obligacijas, kurios, sakoma, yra risk-free, neturi tikimybės tapti nemokiomis.

Antra, investuojama į obligacijas norint uždirbti aukštą grąžą.

Antruoju atveju, stengiantis uždirbti, dažniausiai šnekama apie įmonių obligacijas, kurių pajamingumas, bet ir rizika, aukštesnis, nes įmonės gali bankrutuoti.

Ši, antroji priežastis, visiškai nesiderina su pirmąja.

Nes jeigu trumpo laikotarpio vyriausybių obligacijų kainos ganėtinai stabilios, tai obligacijų su aukšta rizika, kokių nors high yield bonds, kaina svyruoja ne ką menkiau už akcijų, ir krenta tuo pačiu metu. Tuomet klausimas, ar iš vis tų obligacijų reikia ? Prie jo dar grįšiu ne kartą.

Yra dvi school of thought, intelektinės tradicijos, mąstymo mokyklos, kurios iš esmės apskritai kvestionuoja obligacijų, kaip turto klasės, naudą ir reikalingumą.

Pirmąją mąstymo mokyklą pavadinčiau “Bonds are not safe in the long run“.

Bene ryškiausias šios intelektinės tradicijos atstovas gerbiamas prof. Jeremy Siegel, knygos Stocks for the Long Run autorius.

Čia bandoma kvestionuoti dažnai atkartojamą teiginį, kad obligacijos yra saugi turto klasė, šiuo atveju šnekama apie valstybių obligacijas.

Antrąją mąstymo mokyklą galima pavadinti “Take your risk on equity side“.

Ši kritikuoja obligacijų, kaip turto klasės tinkamumą, siekiant aukštos grąžos. Vienas iš šios mokyklos atstovų yra William J. Bernstein, knygos The Four Pillars of Investing autorius.

Šį įrašą aš nusprendžiau padalinti į dvi dalis. Pirmoje šnekėsiu apie valstybių obligacijas, jų istorinius ir dabartinius duomenis, bei ar ši turto klasė yra saugi, tinkama portfelio vertei išsaugoti.

Antroje dalyje šnekėsiu apie įmonių obligacijas, bei ar ši turto klasė turi vietą portfelyje, istorinius rezultatus ir dabartinius duomenis.

1. Vyriausybių obligacijos: ar obligacijos yra saugi turto klasė ?

Dažnai obligacijos yra reklamuojamos kaip saugi turto klasė, nes gi yra fiksuoti palūkanų mokėjimai, vertė neturėtų svyruoti ir panašiai.

Na, šnekant apie įmonių obligacijas, ši mintis akivaizdžiai klaidinga, nes šių kainos krizių metu čiuožia žemyn neprasčiau nei akcijų rinkos.

Bet ar saugios yra valstybių obligacijos ? Netgi tokių patikimiausių šalių kaip JAV, Vokietijos, UK ?

Žinoma, pirmasis klausimas būtų, apie kurio laikotarpio obligacijas šnekama.

Štai, kaip rašiau praeitame įraše, iShares $ Treasury Bond 20+yr UCITS ETF kaina (fondas perka 20+ maturity government bonds) krenta tris metus iš eilės, arba -42,6% per paskutinius tris metus.

Saugu, aaa ?

Aišku, buvo galima rinktis iShares $ Treasury Bond 1-3yr UCITS ETF, kurio pastarųjų trejų metų grąža irgi neigiama, bet tik -2,33%.

Betgi čia nominali grąža, atsižvelgiant į tai, jog kainos Lietuvoje per šiuos metus pakilo ~30-40%, tai abiejų fondų reali grąža tokia tragiška, kad apie kažkokį obligacijų turto klasės saugumą liežuvis neapsiverčia šnekėti.

Paaiškinimas: Šnekėdamas apie saugias vyriausybių obligacijas, turiu omenyje išsivysčiusių valstybių obligacijas, kurios leidžiamos local currency.

Šiuose įrašuose iš viso nešneku apie Meksikos ar Argentinos obligacijas doleriais, emerging markets obligacijas, ir kitas rizikingas valstybių obligacijas.

1.1 Jeremy Siegel – bonds are not safe in the long run

Kaip jau rašiau, vienas įtakingiausių obligacijų, kaip saugios turto klasės kritikų, yra prof. Jeremy Siegel, knygos Stocks for the Long Run autorius.

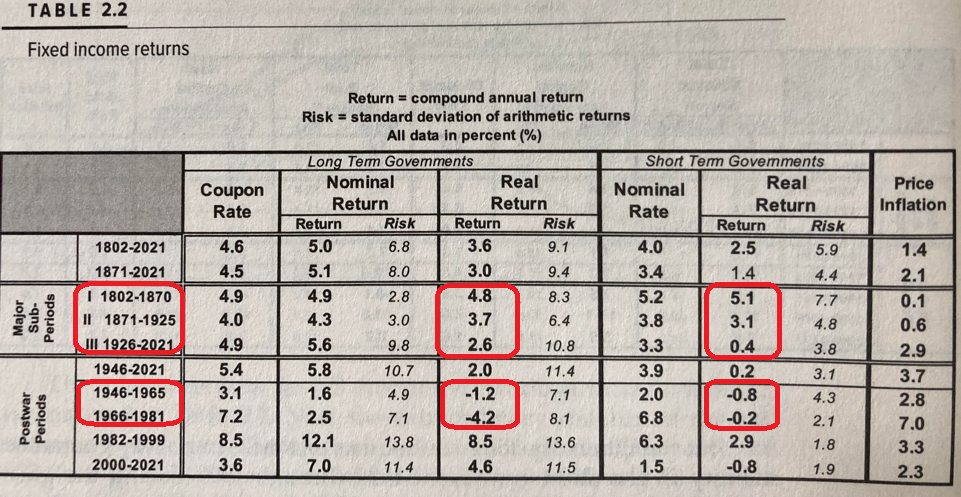

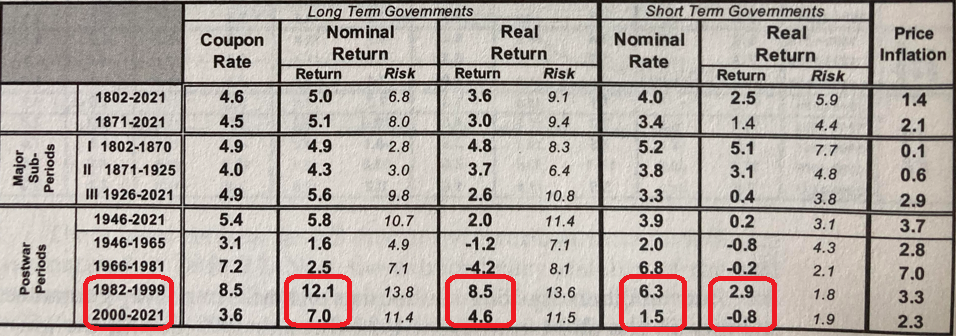

Jeremy Siegel skeptiškai vertina obligacijų “saugumą”. Štai lentelė iš minėtos knygos.

Du dalykai krenta į akis šioje lentelėje.

Pirma, jau daugiau kaip du šimtus metų reali obligacijų grąža mažėja.

1802-1870 m. ilgo laikotarpio obligacijų reali grąža siekia 4,8%, trumpo laikotarpio 5,1%.

1871-1925 m. ilgo laikotarpio obligacijų reali grąža siekia 3,7%, trumpo laikotarpio 3,1%.

1926-2021 m. ilgo laikotarpio obligacijų reali grąža siekia 2,6%, trumpo laikotarpio 0,4%.

Jeigu imant ilgalaikius akcijų grąžos duomenis (ypač 100 metų ir ilgesnius), daugumos šalių patirtis tokia, kad akcijų reali grąža siekia bent ~3%+, o imant JAV duomenis, akcijų rinkų reali grąža ~7%.

Obligacijų reali grąža vis labiau artėja prie nulio laikui bėgant (JAV duomenimis).

Štai iš kur tas posakis, kad stocks are safer in the long run than bonds, nes blogus periodus galima išlaukti, bet taip nėra su obligacijomis.

Antra, yra ilgų periodų, kuomet reali obligacijų grąža neigiama.

1946-1965 m. ilgo laikotarpio obligacijų reali grąža siekia -1,2%, trumpo laikotarpio -0,8%.

1966-1981 m. ilgo laikotarpio obligacijų reali grąža siekia -4,2%, trumpo laikotarpio -0,2%.

Antru atveju, bėda su obligacijų saugumu yra ta, jog gali investuoti $1000 būdamas jaunas į obligacijų rinką, o kai pasensi, investicijų vertė, atsižvelgus į infliacija, bus mažesnė nei jaunystėje.

Kas čia saugaus, jei negali būti tikras, ar investuotos lėšos long terme išsaugos perkamąją galią ?

For the 35-year period from 1946 through 1981, the real return on Treasury bonds was negative. In other words, the coupon on the bonds did not offset the decline in bond prices brought about by rising interest rates and inflation

Stocks for the Long Run

Pagrindinė Jeremy Siegel žinutė, su kuria aš pilnai sutinku, tai jog obligacijos neužtikrina realios perkamosios galio išsaugojimo.

Yra daugybė istorinių pavyzdžių, kuomet obligacijos, kaip saugi turto klasė, absoliučiai failino.

Ir JAV duomenys tikrai nėra prasčiausi istoriniai rezultatai.

1.2 Įvairių šalių patirtis

Bet visada geriau pasikliauti ne vienos šalies, JAV, duomenimis, bet įvairių šalių istoriniais rezultatais.

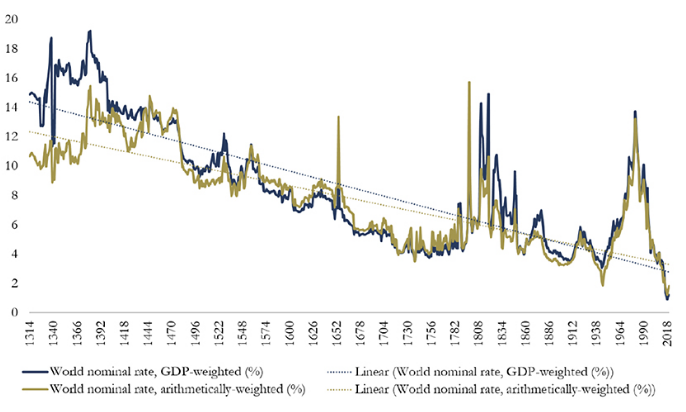

Grafike žemiau patiekiami viso pasaulio obligacijų palūkanų normų pokyčiai nuo 1314 m. 🙂 Šiuo grafiku jau kartą naudojausi, savo įraše Obligacijos, indėliai, p2p ir 14% infliacija.

Klausimas kiek ten viduramžių duomenys patikimi, bet esmė – tendencingas nuolatinis nominalios ir realios obligacijų grąžos mažėjimas.

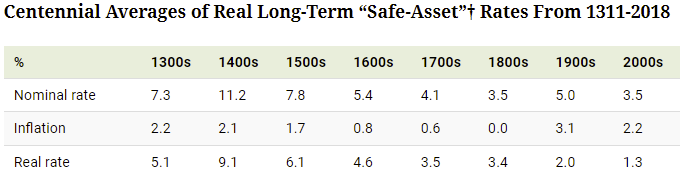

Lentelė iš to paties tyrimo:

Viso pasaulio duomenys patvirtina ir JAV obligacijų pajamingumo tendenciją, minėtą aukščiau, jog šios turto klasės pajamingumas bei grąža mažėja šimtmečiams bėgant.

Tačiau laikui bėgant ir obligacijos, kaip turto klasė, keitėsi. Vargei 1300s valstybių obligacijas galima vadinti risk-free asset, kaip jos traktuojamos dabar. Apskritai valstybės, kaip sąvokos, tuomet dar nebuvo.

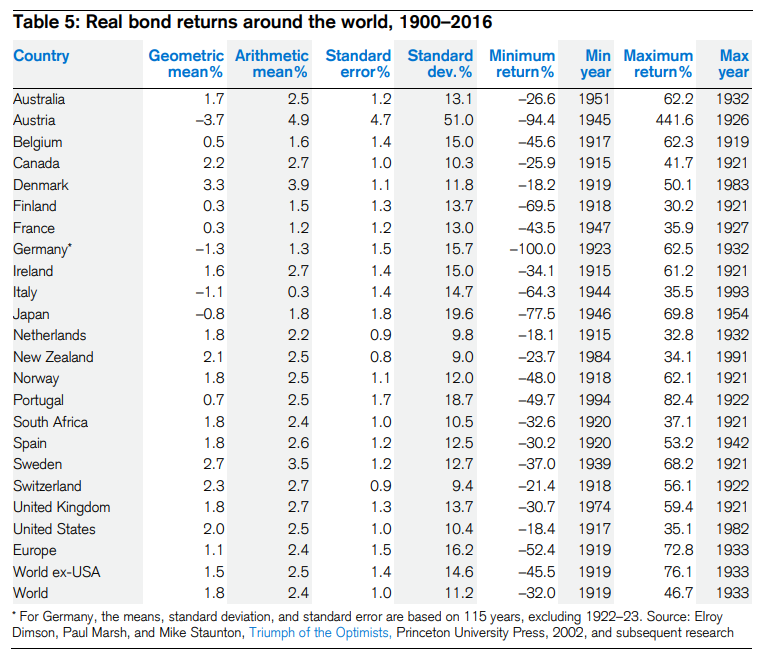

Lentelė žemiau pasiskolintas iš “Triumph of the Optimists” knygos autorių Elroy Dimson, Paul Marsh, Mike Stauton publikacijos “Credit Suisse Global Investment Returns Yearbook 2017“.

Lentelėje nurodoma įvairių šalių paskutinių 115 metų reali obligacijų grąža (jei nemaišau, kalbama apie ~10Y bond returns), įvairių šalių minimali ir maksimali vienerių metų grąža.

Na nėra to saugumo, bent jau ne visada.

Yra šalių, kurių reali grąža per daugiau kaip šimto metų laikotarpį neigiama (Austrija, Vokietija, Italija, Japonija). Kas bendra tarp jų ? Pralošė WWII, nuniokotos infliacijos.

Tačiau ir kitoms šalims, jų obligacijoms, ankščiau ar vėliau tekdavo patirti rimtų sukrėtimų.

Suomijos skolos vertybinių popierių reali grąža krito -69,5% per metus 1918 m., Portugalijos -49,7% 1994 m., UK -30,7% 1974 m.

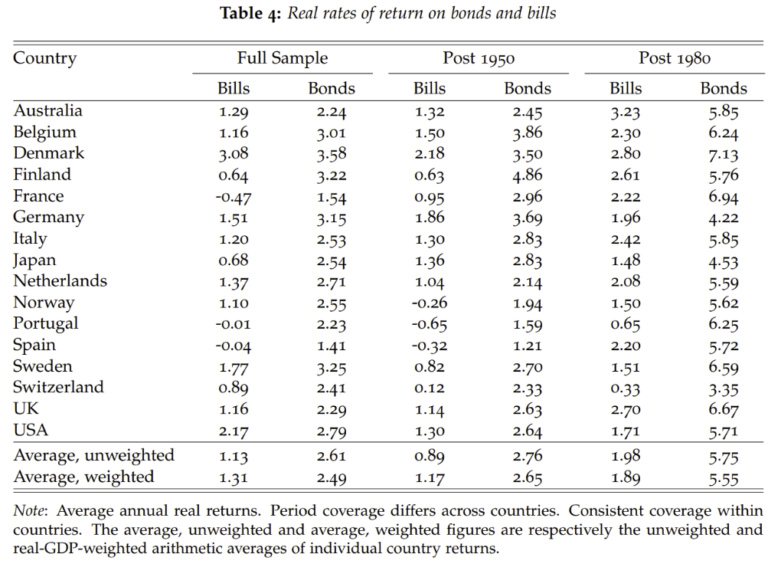

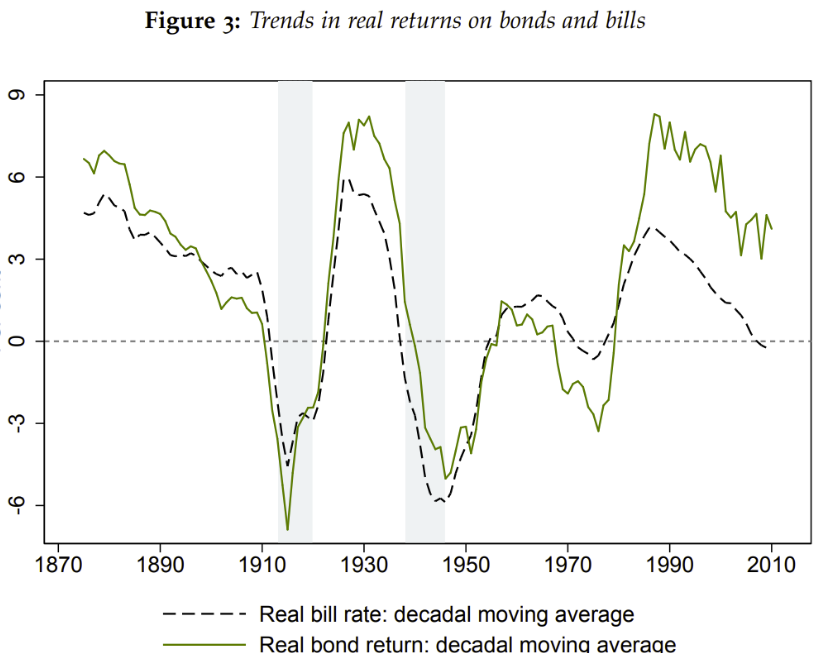

Dar vienas tyrimas, kurį noriu paminėti, tai The Rate of Return on Everything, 1870-2015 ir pora grafikų iš jo.

Lentelėje aukščiau pateikiama įvairių šalių trumpalaikių obligacijų (Bills) ir ilgalaikių (10Y Bonds) reali grąža.

Ką reiktų pastebėti, tai jog tiek Bills, tiek Bonds, long terme išsaugojo realią perkamąją galią (Bills GDP-weighted grąža 1,31%, Bonds 2,49%).

Ne taip ir blogai, a ? 2,49% reali grąža tikrai ne pats blogiausias dalykas, kuris gali nutikti. Bet bėda kitur.

Pilna šalių, ir atvejų, kuomet tam tikrais specifiniais laikotarpiais bondholders turtai buvo suvalgyti infliacijos, karų ir kitų nelaimių.

Todėl negali būti tikras investuojant į obligacijas, jog ši turto klasė atliks saugios turto klasės funkciją per tavo investicinį gyvenimą.

Teigimas galutinis vidurkis neatspindi įvairių laikotarpių tarpinių duomenų. Štai dar vienas grafikas iš to paties tyrimo, kuriame pateikiama GDP-weighted 10 year rolling returns.

1910s ir 1940s reali obligacijų grąža, tiek trumpo tiek ilgo laikotarpio, per dešimt paskutinių metų buvo apie -5% !

1970s viso pasaulio obligacijų rinką sekančio ilgo laikotarpio obligacijų indekso rezultatas per paskutinius dešimt metų irgi buvo neigiamas

Aha, tikrai saugi turto klasė !

Jeigu žvelgiant į akcijų istorinius duomenis, beveik visų šalių reali grąža, 100+ metų laikotarpiu, siekia bent 3% realią grąžą arba daugiau, tai obligacijų rinka, kaip ilgalaikio vertės prieaugio šaltiniu, negalima pasitikėti.

1.3 Bonds yra rizikingas instrumentas ilgalaikiam vertės kaupimui

So what’s my point.

Dažnai teigiama, kad obligacijos yra saugios, jog ne tik įmanoma sumažinti portfelio vertės svyravimus investuojant į obligacijas, bet tai yra tinkamas instrumentas ilgalaikiam kaupimui.

Pavyzdžiui, jeigu kokiam banke gausi klausimyną, kuriuo siekiama įvertinti 30-mečio charakterį ir banko klerkas nuspręs, jog esi risk-averse asmenybė, sakys tau, nu nu nu, į akcijas neinvestuok, investuok į bonds, nes jos saugios !

Not really...

Jeigu esi jaunas žmogus, arba turi dar 20-30 metų prieš akis iki pensijos, kada pradėsi sukauptą kapitalą naudoti, investavimas į obligacijas yra rizikingas sprendimas.

Nėra jokių garantijų, jog saugios obligacijos išsaugos perkamąją galią long and medium term.

Tačiau tai nereiškia, kad saugių valstybių obligacijos neturi vietos portfelyje.

1.4 Bonds mažina short term volatility

Valstybių obligacijos yra ir nėra saugi turto klasė.

Obligacijos nėra saugios, nes fixed income does not mean fixed purchasing power. Niekada negali būti tikras, kad laikui bėgant infliacija, karai ir kitos nelaimės nesugrauš perkamosios galios.

Tačiau saugios obligacijos turi savo rolę portfelyje.

Short term bonds apsaugo nuo portfelio vertės svyravimų

Pagrindinė saugių obligacijų funkcija yra sumažinti portfelio vertės svyravimus, šį darbą geriausia atlieka short term bonds.

Įsigydamas short term saugių valstybių obligacijų, kurių duration trumpas, gali būti tikras, jog nominali obligacijų portfelio vertė svyruos neženkliai.

Ar iš jų pavyks uždirbti high returns ? Ne.

Bet nominalios vertės stabilumas irgi svarbus.

Investavimo ilgalaikė sėkmė priklauso, didele dalimi, ne tuo to, kokia bus finansinių instrumentų grąža, bet nuo to, kokią grąžą uždirbs žmonės, kurie šiais instrumentais naudojasi.

Jeigu short term obligacijų įtraukimas į portfelį padės laikytis investicinio plano, nepanikuoti kada nereikia ir neparduoti akcijų krepšelio nuosmukio metu, tai saugi portfelio dalis, sudaryta iš trumpo laikotarpio valstybių skolos popierių, gali būti pati naudingiausia ir svarbiausia dalis visame portfelyje.

Būtent ši portfelio dalis leis pasiekti suplanuotus tikslus, net jeigu pati neuždirbs turtų savaime, bet leis išgyventi krizes.

Long term bonds kartais apsaugo nuo svyravimų, kartais ne.

Long term bonds rolė portfelyje yra keistesnė.

Įprasta, kad obligacijų koreliacija su akcijomis yra neigiama, kuomet akcijų rinkos neria žemyn, saugių valstybių obligacijų kainos ne tik išlaiko stabilumą, bet dargi ir brangsta, todėl tokiais atvejais long term bonds diversifikuoja portfelį geriau nei short term bonds.

Bet ne visada. Sakoma, kad kažkur vienos iš keturių krizių metu, long term bonds portfelį ne diversifikuoja, bet diworsifikuoja (angt. diworsification) ir portfelis krenta dar labiau, nei neturint long term bonds savo alokacijoje.

Tokia situacija nutinka, kai ir akcijos, ir obligacijos krenta dėl kylančių palūkanų normų, kurios kyla dėl aukštos infliacijos šalyje.

1966-1997 m. koreliacija tarp JAV akcijų ir obligacijų buvo teigiama. 1970s dėl aukštos infliacijos ir kylančių palūkanų normų JAV 10-Year Treasury Bonds reali vertė krito net 61% !

Tai ar verta įtraukti saugių valstybių long term bonds į savo portfelį ?

Neturiu vienareikšmio atsakymo.

Siekiant maksimalios portfelio apsaugos tikrai geriau rinktis short term bonds, nes gali būti tikras, jog nominali šių vertybinių popierių kaina išliks stabili net ir kylant palūkanų normoms.

Tačiau gali būti konkrečių periodų, kuomet geresnis pasirinkimas yra long term bonds.

Short term bonds kartais uždirba daugiau

Net jeigu sumažinti portfelio vertės svyravimus nėra vienintelis tikslas, bei norisi ir kuo daugiau uždirbti, tai nereiškia, kad geriau rinktis long term bonds.

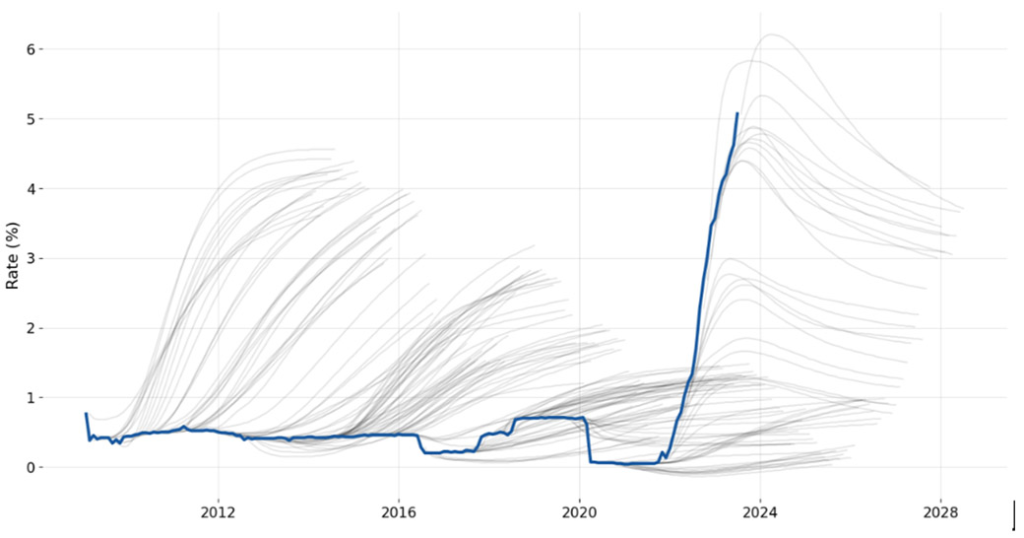

Panašu, obligacijų rinkose yra didžiuliai ilgi ciklai, kurių neįmanoma numatyti iš anksto, bet kurie lems, kurio laikotarpio vertybiniai popieriais bus pelningesnė investicija.

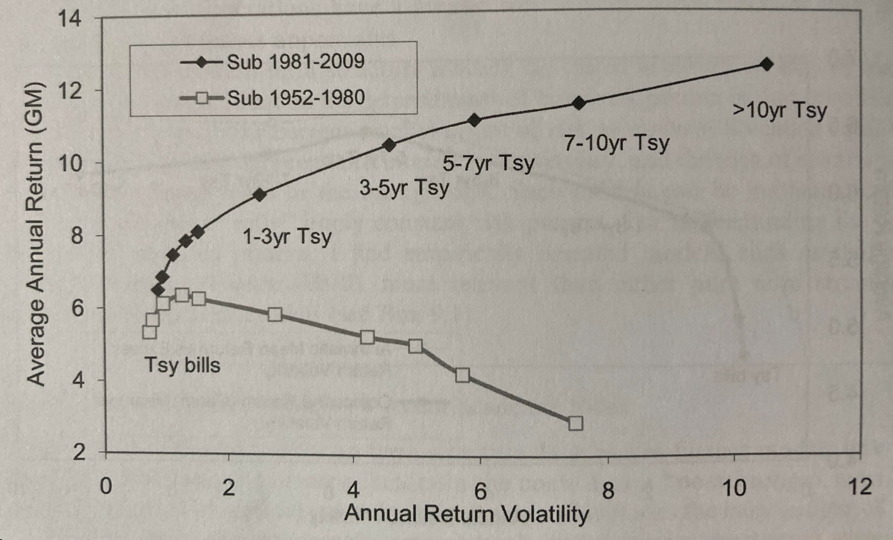

Geras to pavyzdys yra 1952-2009 metų laikotarpis.

Šiame paveiksliuke pateikiama istorinė įvairių laikotarpių Treasuries grąža (nesumaišyti, čia ne yield curve, X skalė ne trukmė metais, kaip būtų yield curve atveju, bet annual return volatility, juodi kvadračiukai rodo skirtingų duration obligacijų istorinius returns ir volatility 1981-2009 m., balti kvadračiukai rodo tą patį, skirtingos trukmės obligacijų pelningumą, tik jau 1952-1980 m.).

Grafikas rodo, kiek uždirbtum pirkdamas įvairaus duration skolos vertybinius popierius dviem skirtingais laikotarpiais, 1952-1980 m. ir 1981-2009 m.

Skirtumas tarp šių laikotarpių tas, kad 1952-1980 m. palūkanų normos JAV rinkoje iš esmės kilo, o nuo 1981 metų palūkanų normos JAV krito.

1952-1980 m. laikotarpiu labiausiai apsimokėjo investuoti į ~1 metų duration bonds, jų grąža buvo aukščiausia, viršijo 6%. Tuo tarpu ilgesnio nei 10y duration vertybiniai popieriai uždirbo mažiau kaip 4%.

1981-2009 m. atvirkščiai, į kuo ilgesnio periodo obligacijas investuota, tuo grąža buvo aukštesnė, ilgesnio nei 10 metų duration bonds uždirbo ~12% per metus.

Kur investuoti spręsti pagal yield curve

Siekiant maksimalios portfelio apsaugos nuo vertės svyravimų short term bonds geriausias pasirinkimas.

Bet jei norisi ir uždirbti, ar bent jau prisiimti menką riziką, siekiant šiek tiek aukštesnės grąžos, kaip tuomet ?

Pirmoje dalyje rašiau, kas yra yield curve.

Taip pat rašiau, jog lyg ir (šioje srityje mano žinios nėra gilios) palūkanų normų kreivė gali pasufleruoti, kurios trukmės obligacijos šiuo metu patraukliausios (ten, kur grąža aukščiausia).

Žvelgiant statistiškai, aukštesnis uždarbis investuojant į tokios trukmės obligacijas, kurių šiuo metu siūloma grąža aukščiausia, bet garantijų nėra.

Jeigu palūkanų kreivė inverted, kaip yra dabar, tai geriau rinktis trumpo pajamingumo vertybinius popierius.

Jeigu palūkanų kreivė normali, bet vis tiek nėra labai stati (ilgo laikotarpio palūkanų normos aukštesnės, bet neženkliai), tikėtina, vis tiek geriau rinktis trumpesnio laikotarpio (~1-3 metų trukmės) vyriausybių obligacijas, nes jų grąža panaši, bet suteikia aukštesnį saugumo laipsnį.

Bet jeigu kreivė stati, pavyzdžiui, long term bonds grąža ~5%, short term ~2%, bei infliacija paskutiniu metu stabili (artimuosiuose rytuose nevyksta kartas, vyriausybės gyventojams nemėto helicopter money ir pan.), tikėtina, kad long term bonds geresnis pasirinkimas.

Asset allocation nėra ir negali būti statiškas pasirinkimas.

Jeigu kas nors turėjo 60/40 portfelį 2020-ųjų pabaigoje, ir 40% savo lėšų investavo į long term bonds, kurių pajamingumas buvo neigiamas, tai čia jau kvailumu kvepia.

1.5 Dabartinė situacija

Dar kartą noriu pasinaudoti jau šiame įraše rodytu grafiku iš Siegel knygos Stocks for the Long Run.

Nuo 1982 m. iki 2021 m. JAV obligacijų grąža buvo neįtikėtinai aukšta. Reali long term bonds grąža 1982-1999 siekė 8,5%, 2000-2021 4,6%.

Kodėl ? Nes tuo metu JAV centrinio banko vadovas Paul Volcker pakėlė fed funds rate iki ~20% ! Šiuo metu JAV bazinė palūkanų norma, siekianti ~5,3%, atrodo juokingai maža, lyginant su tuo laikotarpiu.

Nenuostabu, jog nuo 1982 m. iki 2020 metų pabaigos, obligacijų grąža buvo neįtikėtinai aukšta. Bet toks scenarijus nepasikartos.

Panašiai ir Europoje, čia nuo 2008-2009 metų krizės iki pat 2021 m. pabaigos ilgo laikotarpio obligacijos demonstravo puikius rezultatus, palūkanų normoms šturmuojant vis žemesnes, netgi neigiamas, žemumas.

Ir tuomet viskas apsivertė, palūkanų normos kilo aukštyn beveik niekada nematytais tempais, long term obligacijų fondai patyrė didžiulius nuostolius.

Kas toliau ?

Akivaizdu, kad siekiant maksimalaus portfelio saugumo, kuo labiau sumažinti portfelio svyravimus, geriau rinktis short term bonds.

Šie vertybiniai popieriai visada turi vietą turto alokacijoje, jeigu reikia sumažinti riziką.

Kaip dėl long term bonds ? Ar verta šiuo metu pirkti long term bonds ? Ypač kai jų pajamingumas mažesnis nei short term bonds.

Nebent, jeigu esi įsitikinęs, jog palūkanų normos ateityje kris.

Bet niekas nesugeba atspėti palūkanų normų pokyčių !

Žinoma, gali būti, kad palūkanų normos kris, ir pasiseks uždirbti, bet čia visiška spekuliacija, o ne investavimas.

Grįžtu prie klausimo, kodėl perkamos valstybių obligacijos ?

Jeigu dėl to, jog norima portfeliui suteikti saugumo, stabilumo, tai nėra logikos pirkti long term bonds šiuo metu.

Jei long term bonds perkami siekiant uždirbti, spekuliuojant dėl interest rate changes, tai jau čia tradinimas, o ne investavimas į saugius vertybinius popierius. Nesuderinami tikslai.

2. Įmonių obligacijos

Vyriausybių obligacijoms vietos portfelyje yra, norint sumažinti trumpalaikius portfelio vertės svyravimus. Tačiau tai nėra instrumentas, kuris skirtas uždirbti, pasiekti aukštą grąžą.

O kaip su įmonių obligacijomis ?

Šio tipo vertybiniai popieriai įsigyjami norint ne sumažinti svyravimus, bet siekiant uždirbti.

Būtent todėl nemaža dalis investuotojų mano, kad įmonių obligacijų portfelyje nereikia, nes akcijos uždirba daugiau, o valstybių obligacijos saugesnis.

Tai kam tos įmonių obligacijos ?

2.1 William Bernstein – take your risk on equity side

Pradėjau šį straipsnį mintimi, kad yra keletas mąstymo mokyklų, kritikuojančių obligacijų, kaip turto klasės, tikslingumą apskritai.

Pagrindinė įmonių obligacijų kritika – you just don’t need them.

Jei nori užsidirbti, imk akcijas, jos daugiau uždirba už corporate bonds, o jei nori išsaugoti nominalią vertę, imk government bonds.

Rinkis corporate bonds ir gausi mažą grąžą, bet didelę riziką, blogiausia galimų pasirinkimo variantų kombinaciją.

Vienas iš tokios intelektinės tradicijos atstovų yra žymus investavimo knygų autorius William Bernstein (bene žymiausia jo knyga The Four Pillars of Investing).

Neseniai klausiau podcast su šiuo autoriumi, man nepaprastai patinkančioje tinklalaidėje The New Bazaar, rekomenduoju.

William Bernstein logika tokia, kad yra dviejų tipų riziką, shallow risk ir deep risk.

Shallow risk, tai trumpalaikiai rinkų svyravimai, kuomet galima tiesiog išlaukti, iki kol portfelio vertė atsistatys (1987 m. Black Monday arba 2020 m. Covid market crash būtų shallow risk pavyzdžiai akcijų rinkose).

Deep risk, tai negrįžtamas portfolio vertės nuosmukis, dėl kurio gyvenimo kokybė ženkliai smuks.

Vienas iš deep risk pavyzdžių obligacijose, tai reali JAV obligacijų grąža 1970s, kuomet jų vertė krito ~-60%.

William Bernstein teigia, jog neverta rinktis corporate bonds, nes šių aktyvų vertė krenta pačiu nepalankiausiu metu, tokiu kaip 2008 m. finansų krizė, todėl corporate bonds padidina riziką, jog portfelis ženkliai smuks ir jo vertė nebeatsistatys, kitaip tariant, padidina deep risk tikimybę.

The reason I don’t like corporate bonds is because when they lose money they lose money at the worst possible time due to the credit risk they carry.

William Bernstein

Ne tik corporate bonds turi aukštą rizikos laipsnį, bet šios turto klasės grąža irgi nėra stebuklinga.

The longest series of corporate bond returns shows that, averaged over all grades of corporate bonds, they yield about 1.6% more than treasuries of the same maturity, about half of which is lost to bankruptcies, leaving about a 0.8% return. Is it worth the risk? No.

William Bernstein

William Bernstein išvada, kam tau tos įmonių obligacijos ? Saugumo jos nesuteikia, grąžos irgi.

If you want to take credit risk, just buy stocks. There are times when corporate bonds have done well, such as after 2008, but you would have made more money by putting that amount in stocks.

William Bernstein

Ką rekomenduoja šis investavimo guru ?

Dėl grąžos pirkti akcijas, dėl saugumo pirkti trumpo (duration less than 5 years) laikotarpio saugių valstybių obligacijas, nes ilgo duration government bonds vienos iš keturių krizių metų kainos smarkiai krinta, hence, prastai apsaugo portfelį nuo deep risk.

Ši kritika, kad įmonių obligacijos neturi vietos portfelyje, nėra vieno asmens nuomonė. Tokia pačia filosofija besivadovaujančių asmenų gausu.

Tačiau yra ir kitų nuomonių (berods ir Jack Bogle mėgo corporate bonds).

Laikas peržvelgti kitus argumentus.

2.2 Istorinė JAV įmonių obligacijų grąža

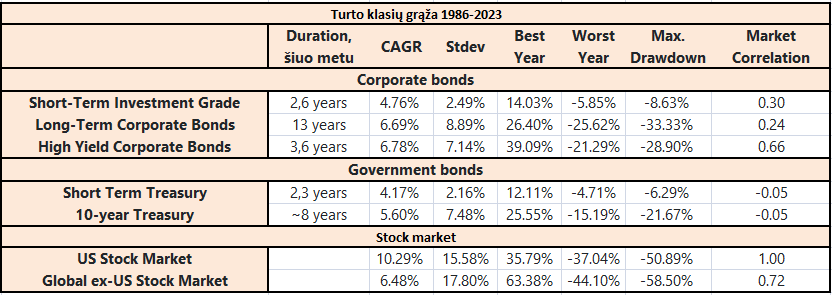

Grafike pateikiama įvairių turto klasių grąža Jan 1986 – Sep 2023 metais, remiuosi www.portfoliovisualizer.com duomenimis.

Short-Term Investment Grade (ST IG) įmonių obligacijų grąža siekia 4,76% per metus, bei smulkiai lenkia Short Term treasury bonds, kurių grąža 4,17%.

Long-Term Corporate Bonds (LT IG) ir High Yield Corporate Bonds (HY) obligacijų rezultatai panašūs, grąžos siekia atitinkamai 6,69% ir 6,78%.

10-year Treasury bonds grąža žemesnė nei LT IG ir HY bonds, siekia 5,6%.

Kadangi, corporate bonds (abiejų, LT IG ir HY) grąžos aukštesnės nei JAV government bonds, tai geriau jas ir pirkti ?

Not so fast !

Koreliacijos

Pasukinis stulpelis, koreliacija su rinką, irgi daug pasako.

1986-2023 m. laikotarpiu Short Term ir 10-year Treasury bonds koreliacija su akcijų rinka siekia -0,05%, tuo tarpu LT IG corporate bonds 0,24, ST IG corporate bonds 0,3%, o HY bonds net 0,66 !

Taigi, jeigu tikslas yra diversifikacija, šią funkciją ženkliai geriau atlieka vyriausybių obligacijos.

Jeigu tikslas yra uždirbti, tai iš pirmo žvilgsnio, geriau HY bonds.

Bet geriau pagalvojus, kam tau tie bonds ?

JAV akcijų rinka uždirbo 10,29% per tą patį laikotarpį, ir ženkliai lenkė JAV HY bonds return.

Teiginys, kad take your risk on equity side, šiuo atveju, visiškai pasiteisino. Jeigu norėjai uždirbti, reikėjo imti ne HY bonds, bet stocks.

Bet įdomu, kad Global ex-US akcijų grąža (6,48% per metus) panaši į JAV HY bonds, panaši ir koreliacija su JAV akcijų rinka (0,72).

Kas leidžia teigti, kad tikrai ne visada geriau akcijos nei obligacijos. Juo labiau, jog Global ex-US akcijų indeksas ženkliai labiau svyruoja nei JAV HY bonds (volatility aukštesnis).

Tačiau čia jau lyginam skirtingų regionų vertybinius popierius, tai veikiau obuolių su apelsinais palyginimas.

Maksimalus kritimas nuo piko

Įdomu atkreipti dėmesį ir į maksimalų kritimą nuo piko.

Short Term Treasury maksimalus kritimas nuo piko siekia vos -6,29%, čia tikrai saugi turto klasė, bent jau skaičiuojant nominalų kritimą nuo piko.

ST IG corporate bonds irgi kritimas nuo piko nedidelis, vos -8,63%, bet koreliacija, kaip primenu, su akcijų rinka aukštesnė nei ST Treasuries (0,3 vs -0,05).

Todėl tas papildomas 0,5% grąžos (ST IG Corporate bonds grąža 4,76%, tuo tarpu Short Term Treasury grąža 4,17%) neaišku ar to vertas.

LT IG corporate bonds maksimalus kritimas nuo piko siekia -33%, tuo tarpu HY corporate bonds -28,9%.

Per daug šie kritimai nuo piko nesiskiria, bet vėl, dėka HY bonds aukštesnės koreliacijos (0,66) su akcijų rinka, būtent HY bonds kainos krenta kartu su akcijų rinkomis.

2007-2009 m. JAV akcijų rinkos krito -50,89%, tuo tarpu LT IG corporate bonds -16,82%, HY corporate bonds -28,46%.

2020 m. per Covid Crash JAV akcijų rinkos krito -20,89%, tuo tarpu LT IG corporate bonds -5,51%, HY corporate bonds -10,68%.

Short Term Treasury 2007-2009 m. krito -1,46%, 10-year Treasury krito -6,16%.

Covid Crash metu Short Term Treasury ir 10-year Treasury kainos nuosmukio nepatyrė, šių aktyvų kainos brango.

Kaip rašiau praeitame įraše, obligacijų kainos svyruoja dėl dviejų pagrindinių rizikų pokyčių, palūkanų normų ir kredito rizikų.

HY corporate bonds kainų svyravimams didžiausią įtaką turi kredito rizikos svyravimai, tuo tarpu Long term government ir IG corporate kainos kinta dėl palūkanų normų svyravimų.

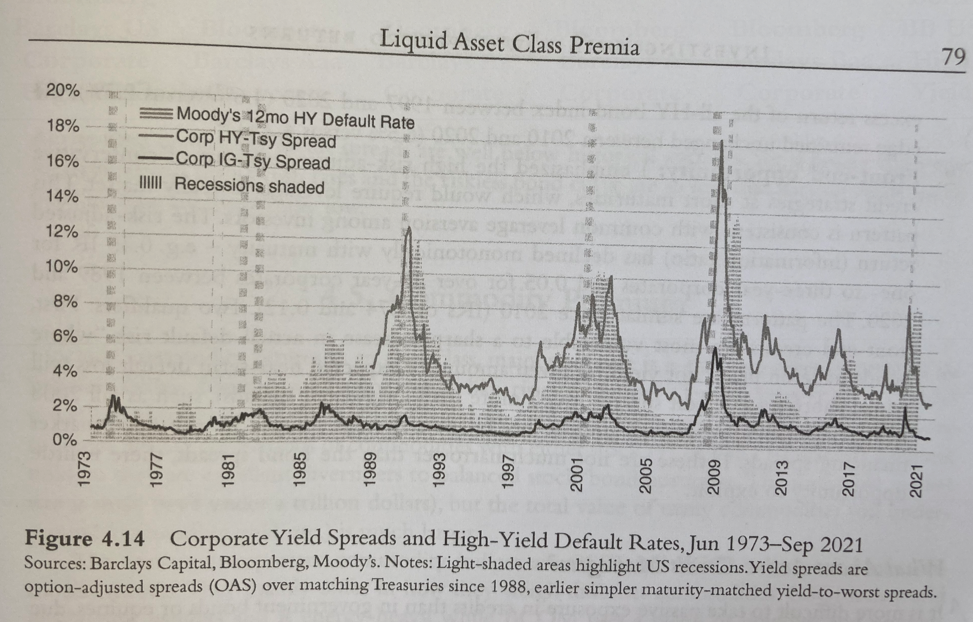

Bėda su HY corporate bonds ta, kad ir akcijų rinkos krinta dėl tų pačių priežasčių, kredito rizikos svyravimų, todėl šių vertybinių popierių koreliacija su akcijų rinka aukštoka, HY bonds prastai atlieka portfelio diversifikacijos funkciją, o grąža mažesnė nei akcijų.

2.3 Europos įmonių obligacijų grąža

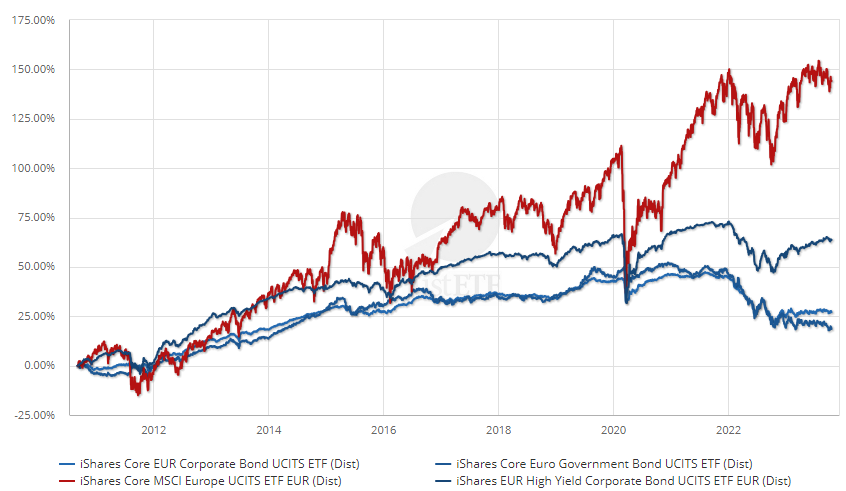

Galima pasižiūrėti ir į Europinius fondus bei jų rezultatus. Tik šiuo atveju laikotarpis visiškai kitas nei JAV duomenų, nuo 2010/09/03 iki 2023/10/17.

iShares Core € Corp Bond fondas (investment grade) uždirbo 27,87% per šį laikotarpį (čia cumulative returns), iShares € High Yield Corp obligacijų fondo grąža siekia 64,27%,

Palyginimui, iShares Core Euro Government Bond ETF (investuoja į saugių įvairaus laikotarpio valstybių obligacijas) grąža minėtu laikotarpiu siekia 19,94%.

Bet iShares CORE MSCI Europe UCITS ETF fondas, investuojantis į Europos šalių akcijas, uždirbo 146,08% !

Kaip ir JAV atveju, tai kam tie corporate bonds, jeigu jų grąža mažesnė nei akcijų.

Dėl saugumo, diversifikacijos ?

2020-ųjų metų kovą-balandį, Corona crash metu, Europos akcijos krito -35%, HY fondas -21%, investment grade corporate bonds fondas -9%, tuo tarpu Euro zonos valstybių obligacijų fondas tik -6%.

Tai eilinis pavyzdys, kad in time of a crisis corporate bonds nieko bendra su saugumu neturi.

2.4 Kur pradingsta obligacijų grąža

Gan įdomu tai, kad istoriškai įmonių ir vyriausybių obligacijų yield skirtumai (spread) būna nemaži perkant šiuos vertybinius popierius, kaip ir skirtumai tarp investicinio ir neinvesticinio reitingų įmonių obligacijų.

Pavyzdžiui, dabar rinkos dalyviai godžiai išperka visas siūlomas obligacijų emisijas Lietuvoje, kurių pajamingumas viršija 10%+, nes gi tikimąsi, kad aukšta grąža čia bus (nes gi 10%+ yra didelis skaičius).

Bet kaip minėta aukščiau, JAV Long-Term corporate bonds ir High Yield bonds istorinė grąža panaši.

Kodėl galutinė grąža investuotojams panaši rizikingų ir nerizikingų obligacijų, nors pradiniai yield spreads tarp saugių ir rizikingų obligacijų didžiuliai ? Kodėl excess return ganėtinai nedidelis ?

Pradžiai, kas tas spread ?

Pavyzdžiui, rugsėjo mėnesį Kreda grupė platino 6 metų trukmės obligacijų emisiją, kurios kuponas 12%. Tuo tarpu Lietuvos vyriausybės panašios trukmės obligacijos platintos už ~4%.

Tuomet Kreda grupės spread over Lietuvos bonds yra ~8%. Jeigu emisija nedefaultins, tai excess return ir bus lygus 8%.

Jeigu investavus į daugelį įmonių obligacijų, panašių į Kreda grupės obligacijas, kai kurioms įmonėms defaultinus, o kai kurioms ne, bus po visų defaultų uždirbta 6%, tai excess return būtų 2% (4% riskfree rate + 2%) .

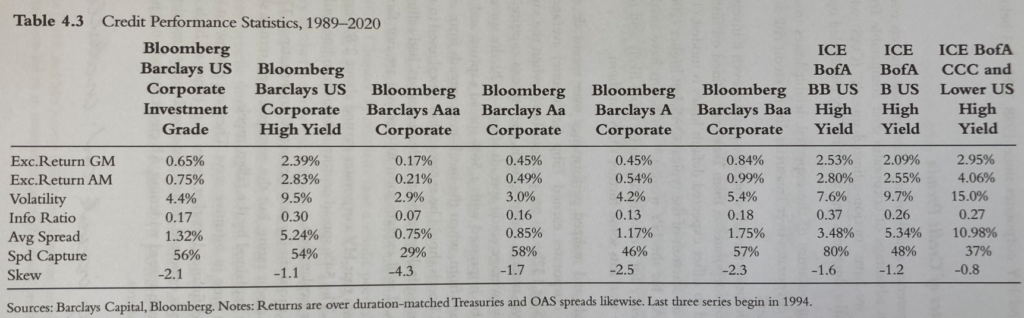

Lentelė aukščiau iš knygos Investing Amid Low Expected Returns. Pateikiama excess returns over duration-matched government bonds.

Kur pradingsta investment grade corporate bonds grąža

Remiantis Bloomberg Barclays US Corporate Investment grade indeksu (pirmas stulpelis) vidutinis spread buvo 1,32%, bet excess return tik 0,75% (aritmetinis, lentelėje žymima AM).

Kur dingo likę 0,57% ?

Dalis grąžos netenkama dėl defaults, bet IG atveju, tik apie ~20bp iš 57bp skirtumo tarp pradinio pajamingumo ir galutinės grąžos, netenkama dėl defaults.

Likęs skirtumas patiriamas dėl to, kad dalis emisijų downgradinamos iki non-investment grade reitingo (taip vadinami fallen angels), todėl visi fondai, kurie buvo įsigiję obligacijas iki reitingo downgrade, bet pagal savo taisykles investuoja tik į investment grade bonds, privalo tokius vertybiniu popierius parduoti bet kokia kaina.

Kadangi investuoti į obligacijas galima tiesiogiai, arba per fondus/ETFs, tai įdomu, kad investuoti į investment grade corporate bonds geriau tiesiogiai. Nes išvengiama neigiamo fallen angels efekto.

Kur pradingsta junk bonds grąža

Remiantis Bloomberg Barclays US Corporate High Yield indeksu (antras stulpelis) vidutinis spread buvo 5,24%, bet excess return tik 2,83%.

Kur pradingsta aukšta žadėta grąža šiuo atveju nėra jokių siurprizų – tiesiog High Yield bonds dažnai defaultina.

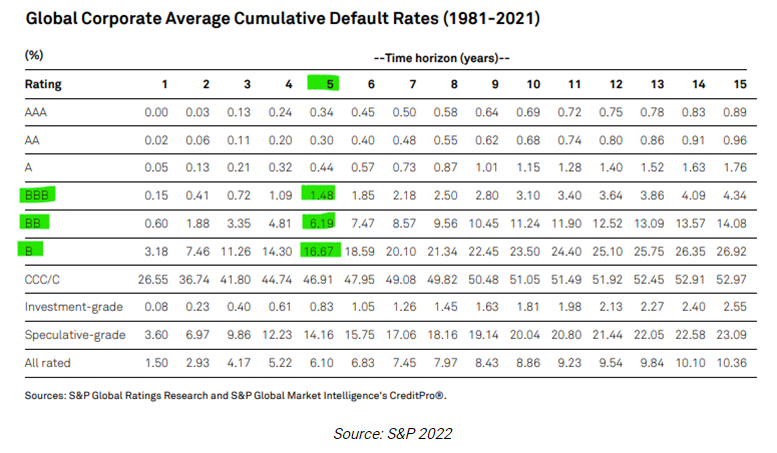

Štai kaip atrodo įvairių reitingų cumulative default rates:

Man įdomu, ką ši informacija reiškia apie dabartines Lietuviškų obligacijų emisijas, rizikingesnių jų grąža siekia ~10%.

Jeigu remčiausi JAV duomenimis, kad galutinė excess return grąža bus lygi ~50% spread tarp įmonių ir valstybių obligacijų.

Jeigu Lietuvos vyriausybės obligacijų grąža apie ~4%, tai skirtumas tarp valstybės ir įmonių obligacijų apie ~6%.

Galutinis rezultatas galėtų būti apie 4% + 0,5 * 6% = 7% nominali grąža.

Ne taip ir blogai.

Aišku, čia visiškai primityvus ir, tenka pripažinti, pritemptas vertinimas, neatsižvelgiantis į daugelį niuansų (pavyzdžiui, (i) aukščiau pateikiami spreads yra option-adjusted spreads, atsižvelgiant į call risk; (ii) aukščiau pateiktų duomenų tiesiogiai negalima pritaikyti Lietuvos rinkai, nes nėra jokių faktų, kuriais remiantis galėčiau teigti, jog šie dydžiai tikrai tapatūs; (iii) aukščiau pateikti duomenys apie emisijas, kurių dydis ~300 mln. $ ir daugiau, Lietuvoje emisijos ~10 mln. €).

Galiausiai, duomenys apie istorinius spreads yra labai nepatikimi ir negalima per daug jais pasitikėti.

2.5 Dabartinė situacija rinkoje

Panašu, kad yra teisybės tame, jog geriau rinktis saugių obligacijų ir akcijų miksą, o corporate bonds prasmė portfelyje kvestionuojama, neaišku ar jų reikia.

Bet ši taisyklė nėra set in stone. Vėlgi, asset allocation nėra ir negali būti statiškas pasirinkimas.

Nes įmonių obligacijų pajamingumas, bei tikėtina grąža ateityje, smarkiai skiriasi įvairiais istoriniais periodais.

Viskas kinta laike – default rates ir spreads.

High yield corporate bonds

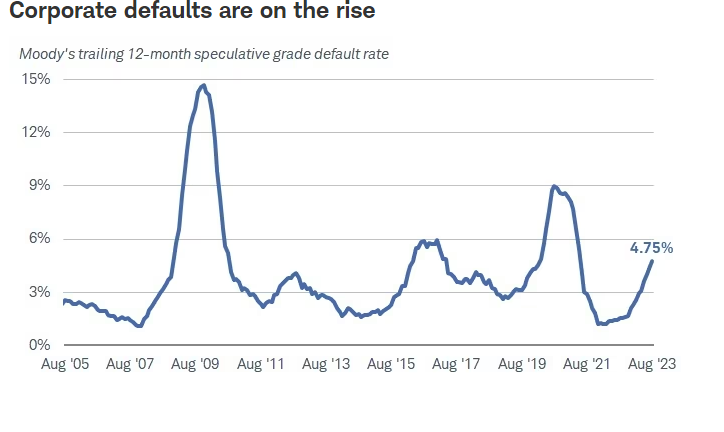

Net jeigu vidutiniškai high yield corporate bonds nėra pati geriausia turto klasė, bet galbūt dabar, kai šios turto klasės pajamingumas siekia 8-10% (kai kas sako, kad HY bonds dabar žada equity like returns), HY bonds nėra pats blogiausias variantas.

Juolab, kad viso pasaulio akcijų indeksas ganėtinai brangus, dėka JAV akcijų rinkos įtakos, ir akcijų expected returns žemesni nei istorinis vidurkis.

Šiuo metu iShares € Govt Bond 1-3yr UCITS ETF YTM apie ~3,5%, tuo tarpu iShares € High Yield Corp Bond UCITS ETF YTM apie ~8%.

Žvelgiant į istorinius duomenis1,2 nei pats pajamingumas (~8%), nei spread tarp Europos HY corporate bonds ir government bonds (~4,5%), nėra kažkokiose istorinėse aukštumose, bet ir ne žemumose.

Sakyčiau, kad šiuo metu kaip tik ši turto klasė yra “ant ribos”, kai jau galima svarstyti į ją investuoti.

Žinoma, viskas priklauso ir nuo to, kaip ateityje keisis HY bonds default rates, kurie šiuo metu siekia apie ~4,75%

Remiantis tokiomis prielaidomis: (a) YTM 8%, (b) default rate 4,5%, (c) 50% default paskolų bus grąžinta.

Tokiu atveju šiuo metu tikėtina grąža (expected return) investuojant į high yield Europos įmonių obligacijas siekia ~5,5%.

Ne pats prasčiausias metas istorijoje investuoti į šią turto klasę, tačiau reikia nepamiršti, kad bendrame portfelyje šias investicijas reikėtų traktuoti kaip rizikingas, o ne parduoti kokius saugius instrumentus ir vietoje jų pirkti HY įmonių obligacijas.

Investment grade corporate bonds

HY corporate bonds nėra vienintelis įmanomas pasirinkimas, gi galima investuoti ir į investment grade corporate bonds.

Pavyzdžiui, iShares Core € Corp Bond UCITS ETF YTM šiuo metu siekia 4,55% (duration 4,44 years).

Turint omenyje, kad iShares € Govt Bond 3-5yr UCITS ETF YTM siekia 3,24% (duration 3,74 years), man sunku būtų suprasti šių vertybinių popierių rolę portfelyje.

Kam šiuo metu pirkti IG corporate bonds aš nesuprantu.

Nei saugumo, nei grąžos.

3. Instrumentai

Yra trys būdai investuoti į obligacijų rinką:

- Pirkti obligacijas tiesiogiai

- Rinktis pasyvius fondus

- Rinktis aktyvius fondus

3.1 Buying individual bonds

Jeigu akcijas lengva įsigyti tampant bet kurio brokerio klientu, norint įsigyti obligacijas gali tekti daug darbo nudirbti. Kartais tiek daug, kad kyla klausimas, ar iš vis verta terliotis su atskiromis obligacijomis.

Nemaža dalis obligacijų emisijų nėra platinama viešai, norint jų įsigyti reikia rankutėmis laiškus rašinėti makleriams (čia ne XXI a., nėra kažkokios patogios elektroninės platformos). O tiems makleriams retail klientas tėra vargas ir kančia, nes laiko resursų tokį klientą aptarnauti daug reikia, bet naudos mažai, nes retail klientai perka vaikiškomis sumomis.

Antrinėje rinkoje sandoriai irgi sudaromi neretai OTC būdų (over-the-counter), kas vėl lemia, jog tai yra institucinių žaidėjų rinka.

Lyg to būtų maža, mokesčiai ir bid-ask spreads tokie aukšti, kad dažnai nėra jokios logikos antrinėje rinkoje dalyvauti.

Jau nekalbant apie tai, jog norint investuoti į obligacijas tiesiogiai, būtinas nemažas portfelis (nes kitaip jokios diversifikacijos nebus, jei į vieną emisiją visus pinigus sudėsi).

O blogiausia, kaip vertinti įvairių kompanijų kredito rizika ? Negi imsi ir skirsi po 20 val. kiekvienos obligacijos kreditingumo analizei, call risk analizei ir t.t. …

Baltijos šalių rinka, šiuo atveju, gal ir visai įdomus variantas, nes įmanoma įsigyti smulkių obligacijų emisijų pirminio platinimo metu.

Tokios emisijos niekada nepateks į jokius obligacijų fondus dėl savo mažumo, tai maž jų paklausa rinkoje nedidelė, gal tada ir tikėtina grąža galėtų būti aukštesnė (tai niekuo neparemtas spėjimas).

Be to, vietinėje rinkoje nedideli įsigijimo mokesčiai, lengviau vertinti riziką. Bet apie Baltijos šalių rinką – kitame įraše.

Žinoma, nebūtina rankiotis pačiam obligacijų krepšelio, galima pirkti įvairių obligacijų ETFs.

3.2 Pasyvūs ETFs

Jeigu investuojant į akcijas indexing strategija yra neabejotinai geriausia, investuojant į obligacijas, didelis klausimas, ar visuomet ši strategija tinka.

It’s a long and complicated story, bet esmė ta, kad akcijų ETFs creation and redemption mechanizmas veikia patikimiau, nes obligacijų emisijų yra nepaprastai daug, skirtingų ir nelikvidžių (plačiau galima skaityti čia, čia ir čia).

In time of a crisis gali pasirodyti, kad obligacijų ETF’o vertė smuks labiau, nei tikimąsi, nes ETFs bus priversti pusvelčiui parduoti nelikvidžius aktyvus (tačiau neketinant ETF’o vienetų parduoti, kuomet nelikvidūs skolos vertybiniai popieriai yra on a fire sale situacijoje, tai, galimai, ir nėra jokia bėda).

Todėl verta gerai pagalvoti, ar pirkti obligacijų ETF, kuris sudarytas iš daugelio nelikvidžių įmonių obligacijų, yra gera mintis (ypač jei yra galimybė, jog nuosmukio metu tektų tokį fondą parduoti).

Ši rizika mažiau aktuali vyriausybių obligacijų fondams.

Nors tokia rizika yra ir apie ją esu girdėjęs ne kartą, bet nepanašu, kad yra didelė rizika. Todėl ją turėti galvoje derėtų, bet nebūtinai tai yra lemiamas sprendimas įsigyjant obligacijų ETFs.

Dar kita bėdą turi investment grade corporate bonds ETFs (kurią jau minėjau šiame tekste), ir kodėl tokie fondai uždirba mažiau nei buy and hold tipo investuotojai į panašias obligacijas.

Tai vadinamas fallen angel effect, investment grade corporate bond fondai priversti parduoti tas obligacijų emisijas, kurių reitingas sumažinamas žemiau investment grade.

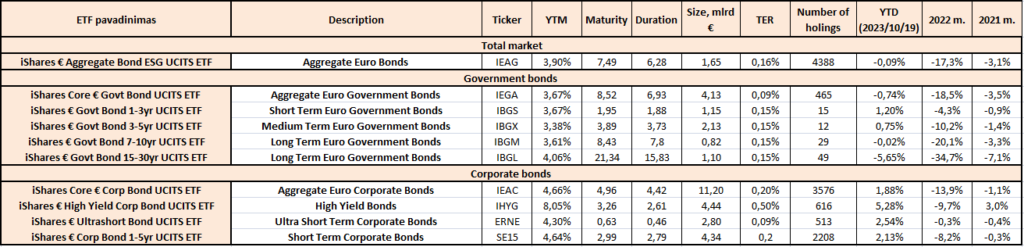

Konkretūs ETFs

Kalbant apie Europos obligacijų fondus, man labiausiai patinka iShares ETFs. Tiesiog juos geriausiai pažįstu, bet jei jums patinka kitų provederių fondai – nieko bloga, tai skonio reikalas.

Lentelėje įvairių iShares fondų dabartiniai duomenys:

Šiuo metu man įdomiausi atrodo trumpo laikotarpio vyriausybių obligacijų ETF (IBGS) ir trumpo laikotarpio įmonių obligacijų ETF (ERNE).

Abu šie fondai pasižymi itin mažu volatility, bei ~4% YTM.

Dėl to, jog neturiu nuomonės kaip ateityje keisis palūkanų normos, o šiuo metu trumpo duration fondų pajamingumas aukštesnis nei ilgo, man įvairūs 4+ duration fondai šiuo metu atrodo neįdomūs.

Sunku šnekėti apie high yield bonds.

Sakyčiau, kad šie instrumentai šiuo metu yra ant ribos, kai tikrai tampa įdomūs. Ypač jeigu tokių fondų YTM ir toliau kiltų, arba turėčiau pagrindo manyti, kad mažėja high yield bonds default risk, tuomet šie instrumentai tampa tikrai svarstytina akcijų fondų alternatyva.

Visai gali būti, kad norint investuoti į įmonių obligacijas, ne pats blogiausias variantas dabar yra rinktis pavienes įmonių obligacijas, net ir tas pačias Lietuviškas.

Jeigu pasitiki savo kreditingumo vertinimo įgūdžiais, gali tam skirti bent ~50k portfelį, negaila laiko bei noro.

Ketinu artimiausiai mėnesiais patyrinėti tokią galimybę ir pats.

3.3 Aktyviai valdomi fondai

Investuoti į aktyviai valdomus akcijų fondus yra prasta mintis, nes įrodyta, jog aukštesnė tikėtina grąža įsigyjant pasyviai valdomus akcijų fondus.

Šiuo klausimu nesu toks kategoriškai obligacijų fondų atveju.

Abejotina, ar renkantis vyriausybių obligacijas aktyvus fondas geras pasirinkimas, bet norint investuoti į įmonių obligacijas, ypač aukštos rizikos, smulkesnių ir mažiau likvidžių – kodėl gi ne.

Tačiau nesu susipažinęs su jokiais konkrečiais instrumentais, kurie man atrodytų tinkami tokiam investavimui.

Yra toks vienas fondas ir Lietuvoje – Milvos fondas, tačiau nesu apsisprendęs, ar šis yra tinkamas investicinis instrumentas.

Iš vienos pusės rezultatai neblogai, bei tikėtina, fondas uždirba ne tik investuodamas į skolos vertybinius popierius ir juos laikydamas, bet ir kaip market makeris vietinėje seklioje kūdroje.

Tačiau, kaip esu rašęs, vienas iš būdų skirstyti instrumentus į tinkamus ir ne yra įvairūs valdymo mokesčiai. Milvas Baltic Corporate Bond fondas taiko 1,4% valdymo mokestį, 0,5-1% įsigijimo mokestį, bei, tam tikrais atvejais (neišlaikius fondo vienetų 12 mėn.) ir pardavimo mokestį.

Klausimas, ar tokie aukšti kaštai nesuvalgo per didelės grąžos pyrago dalies.

4. Išvados

Na kaip, jeigu iki čia pavyko nusigauti, ypač skaitant abu įrašus, ar nebuvo sunku ? Man buvo.

Kaip minėjau primoje dalyje, obligacijos tik iš pirmo žvilgsnio yra paprasta ir lengvai suprantama turto klasė.

Pliusas tas, kad nemažai ir pats sužinojau, rašydamas šiuos du įrašus, apie obligacijas, bei susidariau nuomonę apie dabartinę situaciją rinkoje.

Obligacijos nėra saugi turto klasė

Obligacijomis, kaip saugia turto klase, pasitikėti nederėtų.

Nėra jokių garantijų, kad investuojant į obligacijas pavyks išsaugoti portfelio realią perkamąja galią.

Jeigu vis dar kyla tokių minčių, rekomenduoju perskaityti knygą Wealth, War and Wisdom. Šioje knygoje aprašoma įvairių turto klasių elgsena antrojo pasaulinio karo metais ir po jo.

Spoiler alert: obligacijos nebuvo ta turto klasė, kuri išsaugojo bondholders turtus daugumoje atveju.

Įvairių šalių patirtis, jog obligacijos tuo metu buvo pati rizikingiausia turto klasė.

Valstybių obligacijos

Bet tai nereiškia, kad obligacijoms nėra vietos portfelyje.

Saugių valstybių obligacijos padeda sumažinti portfelio, sudaryto iš įvairių turto klasių, svyravimus. Šią funkciją geriau atlieka trumpo laikotarpio vertybiniai popieriai.

O kaip su ilgo laikotarpio saugių valstybių obligacijomis ? Priklauso nuo situacijos rinkoje.

Šiuo metu, aš tokių vertybinių popierių didelės naudos nematau. Ilgo laikotarpio obligacijų kainą lems palūkanų normų svyravimai, kurių niekas nesugeba numatyti iš anksto.

Gal pasiseks, ir atspėsi ateities palūkanų normų kryptį, įsigijęs tokių skolos vertybinių popierių dabar, bet čia būtų absoliutus spėjimas, spekuliaciją, o ne investavimas. Rezultatą lemtų ne žinios, bet sėkmė.

Pats nebeturiu saugių obligacijų savo portfelyje nuo 2019-ųjų vidurio, kuomet neigiamo pajamingumo palūkanų normos Europoje įsigalėjo.

Nuo to meto lėšas, kurias norėjau laikyti saugiau ir apsaugoti nuo vertės svyravimo, laikiau indėliuose kredito unijose, kurie bent jau po 3% palūkanų per metus mokėjo.

Tačiau situacija keičiasi.

Trumpo laikotarpio skolos vertybiniai popieriai šiuo metu atrodo kaip puikus pasirinkimas nerizikingai portfelio daliai.

Įmonių obligacijos

William J. Bernstein sako, kad neverta investuoti į corporate bonds. Howard Marks sako:

Sell off the big stocks, the small stocks, the value stocks, the growth stocks, the U.S. stocks, and the foreign stocks. Sell the private equity along with the public equity, the real estate, the hedge funds, and the venture capital. Sell it all and put the proceeds into high yield bonds at 9%.

Further Thoughts on Sea Change

Kaip visada investavime, ką rinktis ir kur investuoti tėra skirtingų žmonių nuomonės. Dažnai įmanoma pasakyti, kuris pasirinkimas prastas, bet niekada neįmanoma įrodyti, kuris pasirinkimas yra geriausias ir atneš aukščiausią grąžą.

Investment grade įmonių obligacijos šiuo metu vargiai nusipelno vietos portfelyje.

Galbūt junk bonds pirkimas turi daugiau logikos, investuojant į tokius vertybinius popierius atsargiai, suprantant, kad tai rizikingas instrumentas.

Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Ačiū už darbą ir dalinimąsį. Sunkus turinys. Patinka Jūsų skeptiškumas įv. temomis ir kritiškumas pačiam sau.

Hi. Ačiū už tekstą. Klausimas – kodėl 20y Treasury bills duoda ~15 bps yield pickup palyginti už 30y. Ne, tai nėra inverse curve, nes 10y irgi žemiau.

Neįsivaizduoju, bet palūkanų normų kreivė nebūtinai turi būti taisyklinga, t.y. nuosaikiai augti, kuomet už vis ilgesnio laikotarpio obligacijas mokamos vis aukštesnės palūkanos.

Tarp priežasčių, kurios lemia 20y Treasuries didesnį pajamingumą nei 30y, gali būti tokios kaip:

a) JAV iždo departamento veiksmai, pavyzdžiui, kurie laikotarpio obligacijos šiuo metu yra leidžiamos. Jeigu JAV iždo departamentas šiuo metu skolinasi išleisdamas daugiau 20Y Treasuries, jų kiekis rinkoje didesnis, todėl aukcionuose palūkanų normos aukštesnės.

b) Aš nesu taip gerai susipažinęs su rinkos struktūra, bet lyg ir didelė paklausa 30y bonds yra iš pensijų fondų ir draudimo kompanijų, kurioms reikia suderinti savo įsipareigojimų ir turimų vertybinių popierių trukmę (berods “duration matching” terminas čia naudojamas).

c) Short term rinkos lūkesčiai, gal kas perka, nes tikisi palūkanų normų kritimo, tuomet didesnė grąža šiuo atveju būtų įsigyjant 30y bonds.

d) kas nors dar kita, nes tikrai nesu gerai informuotas šiuo klausimu 🙂

Ačiū už straipsnius!

Aš vis dar laukiu straipsnio apie Baltijos šalių obligacijas. 🙂

Dar mano tokia mintis… Ar šiaip ne klaidingas vertinimas obligacijas kaip fiksuotos grąžos instrumentą vertinti per kintamos grąžos perspektyvą? Mano nuomone (labai diletantiška), obligacijos neblogas instrumentas gauti fiksuotą grąžą laikotarpiais, kai yra didelis rinkų nepastovumas.

Kada nors bus tas straipsnis apie Baltijos šalių obligacijas, bet atidėjau ateičiai, pradžiai reikia dar daugiau žinių sukaupti.

Turiu planą iki vasaros sudalyvauti apie ~20 obligacijų platinimų, kad geriau pačiam įsigilinti į vietinę rinką. Kol kas sudalyvavau keturiose emisijose 🙂

Kas dėl fiksuotos grąžos, tai vertinimas ne klaidingas, plačiau šią tema rašiau pirmoje dalyje apie obligacijas.

Kalbant apie valstybių obligacijas, jeigu krito turimų obligacijų kaina rinkoje, reiškias, gali turimus vertybinius popierius parduoti ir įsigyti naujus, o gauta grąža bus identiška.

Kalbant apie įmonių obligacijas, kainos pokyčiai atspindi palūkanų normų pokyčius ir rinkos dalyvių nuomonę apie kredito rizikos pokyčius, t.y. tikimybę kad obligacijos nebus išpirktos.

Bet kainos pokyčiai yra spekuliavimas, o tai jau nėra dėl ko turėtų būti perkamas fiksuotos grąžos instrumentas. Tai aktualu tiek obligacijoms, tiek P2P. Klasikinis atvejis turėtų būti – nusiperkamos obligacijos, surenkamos palūkanos, išperkamos obligacijos. Šiame procese nėra svarbūs kainos pokyčiai (nekalbant apie būtinybė realizuoti obligacijas).

Jeigu nusiperki 10Y trukmės JAV obligacijų, nes tikiesi, kad sumažės palūkanų normos ir jų kaina pakils – tai spekuliavimas.

Jeigu nusipirkai 10Y trukmės JAV obligacijų norėdamas jas laikyti 10 metų, bet palūkanų normos pakilo ir jų vertė nukrito – čia realybė, realus turto sumažėjimas, o ne spekuliavimas.

Nors antruoju atveju ateityje gaunami pinigų srautai nepasikeitė, vis tiek gausi tiek pat kiek planavai, jeigu 10 metų išlaikysi nusipirktas obligacijas. Bet dabartinė šių ateities pinigų srautų vertė pasikeitė, todėl pasikeitė ir tavo turimo portfelio vertė.

Įsivaizduokim situacija, jog norint gauti darbą, reikėtų už ji sumokėti kažkokią kainą dabar. Bet įsigytą darbo vietą galima perparduoti. Pavyzdžiui, jei nori gauti darbą, kuris moka $1000 algą per mėnesį, dabar reiktų sumokėti $10000 mokestį.

Kas nors sutinka, ir sumoka tuos $10000 už $1000 mokančią darbo vietą. Bet po mėnesio situacija darbo rinkoje pasikeitė, ir dabar už darbą, kuris siūlo $1000 algą, jau užtenka sumokėti $5000.

Nors tavo seniau įsigytos darbo vietos atlyginimas, ateityje gaunami pinigų srautai nepasikeitė. Bet pasikeitė įsigyto turto šiandieninė vertė, nes jeigu norėsi įsigytą darbo vietą perparduoti, patirsi -$5000 nuostolį.

Grįžtant prie obligacijų, įsigydamas JAV obligacijų už $10000, tu nebeturi $10000. Turi vertybinius popierius, kurie verti kažkokios tai pinigų sumos dabar (ta vertė kinta), bei turi JAV valstybės įsipareigojimą ateityje išmokėti kažkokius tai pinigų srautus. Grąža susideda iš šių dviejų dedamųjų, o ne iš vienos.

Nepriklausomai nuo to, ar palūkanų normoms pakilus, o obligacijų vertei sumažėjus, šias JAV obligacijas parduosi ar ne, vis tiek tapai mažiau turtingas. Tarp realized ir unrealized loss nėra skirtumo (situacija šiek tiek skiriasi kalbant apie įmonių obligacijas, kurių vertė krenta dėl kredito rizikos pokyčių, plačiau rašiau obligacijų pirmoje dalyje).

Nes jeigu nuspręstum parduoti obligacijas, su nuostoliu, ir gautas lėšas reinvestuoti į tokios pačios trukmės obligacijas iš naujo, gautum tą patį rezultatą, kaip laikydamas obligacijas jų neparduodamas iki išpirkimo.