Įspėjimas:

Šiame įraše pateikiama informacija nėra ir neturėtų būti suprantama kaip investavimo rekomendacija. Straipsnyje pateikiama informacija yra bendro informacinio pobūdžio ir neturėtų būti naudojama investavimo sprendimams priimti.

Pateikiama informacija yra asmeninė autoriaus nuomonė, tai nėra skatinimas įsigyti minimas finansines priemones.

Autorius nėra kvalifikuotas investavimo konsultantas ir neturi licencijos teikti investavimo rekomendacijoms.

Autorius gali būti asmeniškai investavęs į straipsnyje minimas finansines priemones.

Pateikiama informacija yra nekomercinio pobūdžio. Tinklapio autorius neturi jokių sąsajų su finansinių priemonių leidėjais, negauna jokių reklamos ar partnerystės (angl. affiliate) pajamų.

Plačiau skaityti: Informacijos atskleidimas.

Šį blogą pradėjau rašyti prieš daugiau kaip pusantrų metų.

Dauguma įrašų buvo deep dive į vieną ir konkrečią sritį. Spėčiau, dažnai sunkiau suprantami ir mažiau naudingi skaitytojui, neturinčiam tvirto pagrindo po kojomis – solidžių ir tvirtų investavimo pagrindų.

Šis įrašas – apie investavimo pagrindus.

Kas yra investavimas ?

Kokias turto klases ir instrumentus rinktis ?

Paliesiu investavimo psichologijos temą, bei, galiausiai, kaip iš visa to susidėlioti investicinį portfelį.

Dar kartą noriu pabrėžti disclaimer, kuriuo pradėtas šis įrašas. Straipsnyje pateikiama informacija nėra investavimo rekomendacija pirkti ar parduoti konkrečias finansines priemones jums asmeniškai.

Skaitytojas asmeniškai atsako už savo investicinius sprendimus. Straipsnyje minimos finansinės priemonės gali būti netinkamos konkrečiam skaitytojui, tai yra jums. Dėl jums asmeniškai tinkamų investicinių priemonių kiekvienas investuotojas turėtų pasitarti su savo kvalifikuotu ir licencijuotu investavimo konsultantu.

Tik bėda ta, kad tokių kvalifikuotų investavimo konsultantų Lietuvoje iš esmės beveik nėra.

Lietuvoje galiojantis teisinė bazė neleidžia fiziniams asmenims išsakyti nuomonės, skatinančios įsigyti vienus ar kitus investicinius instrumentus. Tokia veikla paliekama įvairių bankų ir draudimo bendrovių darbuotojams.

Kas lemia, kad dauguma su investavimu susijusios informacijos, kuri pasiekia Lietuvos investuotojus asmeniškai arba platinama viešoje erdvėje yra arba čia veikiančių bankų ir fondų valdytojų reklama investuoti į jų valdomus fondus, arba dar blogiau, investicinio gyvybės draudimo reklama.

Nors nesu ir nepateikiu savęs kaip investavimo eksperto, bet kokias pievas pjauna vidutinis “kvalifikuotas” bei licencijuotas investavimo konsultantas … baisu.

Nekartą tekę pastebėti, kad viešojoje erdvėje dalinami patarimai, kaip čia švelniau pasakius, nėra solidūs, paremti geriausia praktiką, tyrimais ir įrodymais.

Šis įrašas tai mano du centai, apie tai kaip veikia investavimas, remiantis savo asmenine daugiau kaip dešimtmetį siekiančia patirtimi.

Gal kam bus naudinga.

1. Investavimas nėra spekuliavimas

Finansų rinkose galima dalyvauti dviejuose skirtinguose žaidimuose – spekuliavime arba investavime.

Speculation is an attempt, usually unsuccessful, to turn a little money into a lot. Whereas investment is an attempt, usually successful, to prevent a large pot of money becoming a small one.

Fred Schwed Jr., Where Are the Customers’ Yachts ?

Dažnai šie terminai ir veiklos sumakaluojami tarpusavyje, tačiau to daryti nereikėtų. Investavimas ir spekuliavimas – visiškai skirtingi žaidimai.

Šis įrašas yra apie investavimą, o ne spekuliavimą. Bet pradžiai, kas gi tas spekuliavimas ?

Spekuliavimas

Kalbant apie spekuliavimą, kas tai yra ?

Tai veikla, kuomet bandoma kažką pirkti ir parduoti, čia ir dabar.

Galima apie šią veiklą galvoti, kaip apie žaidimą, kurio metu bandoma geriau už minią (vertybinių popierių rinkas) atspėti, kaip minia elgsis ateityje.

Nėra svarbu fundamentalūs veiksniai, tokie kaip įmonės uždirbamas pelnas. Nėra svarbu, kad pasirinktas finansinis instrumentas iš vis turėtų kažkokius cashflows (pinigų srautus).

Vienintelis svarbus dalykas – sėkmingai spėti, ką žmonių minia, finansų rinka, mano apie vieno ar kito aktyvo kainą dabar, ir kaip minia elgsis ateityje.

The Keynesian Beauty Contest – šiuo terminu dažnai apibūdinama rinkų savybė, kuomet trumpalaikius aktyvų kainų svyravimus lemia rinkos dalyvių nuotaika, sentimentas, trendas ar euforija. Bet ne faktai, duomenys, ateities pinigų srautai ar kiti fundamentalūs rodikliai.

The extraordinary surge of stock market volatility during the last month … It’s tempting to think that the market has been responding rationally to these developments. But that isn’t an adequate answer. Why did investors react so strongly to … the opinion of a few analysts on a committee? And why did the market swing so much day to day, even when there was no significant news? …

Robert Shiller, Sept. 3, 2011

Keynes supplied the answer in 1936 … by comparing the stock market to a beauty contest. He described a newspaper contest in which 100 photographs of faces were displayed. … The winner would be the reader whose list of six came closest to the most popular of the combined lists of all readers.

The best strategy, Keynes noted, isn’t to pick the faces that are your personal favorites. It is to select those that you think others will think prettiest. … Similarly in speculative markets, he said, you win not by picking the soundest investment, but by picking the investment that others, who are playing the same game, will soon bid up higher. …

Spekuliavime fundamentalūs veiksniai svarbūs tik tiek, kiek jie paveikia minios psichologiją trumpalaikėje perspektyvoje.

Dažnu atveju naujienos apie fundamentalius veiksnius (uždirbtas pelnas, palūkanų normos, BVP pokyčiai ir kita) veikia aktyvų kainas priešingai, nei būtų logiška tikėtis (ekonominiai duomenys silpni, bet aktyvų kainos kyla).

Spekuliavimas, savo prigimtimi, dažniausiai yra trumpalaikis žaidimas. Kartais, tiesa, rinkų neracionalumas gali tęstis ir kelis metus.

Ar verta šiame žaidime dalyvauti ? Kodėl gi ne, jei tik nori. Gi yra sėkmingų spekuliantų, uždirbusių didžiulius turtus.

Bet čia, kaip ir profesionaliame sporte – krepšininku nebūsi, jei esi žemas ir lėtas. Stambaus sudėjimo žmogus niekada netaps F1 lenktynininku.

Tik tie asmenys, kurie atitinka tam tikras specifines savybes, gali tikėtis tapti sėkmingais spekuliantais finansų rinkose.

Visų pirma, beveik visi sėkmingi spekuliantai yra vyrai, 20-40 metų amžiaus, protingi ir sugebantys greit skaičiuoti (bet nebūtina genijaus lygio IQ), būtina puiki savikontrolė, emocijų valdymas.

O svarbiausia – visi, kas užsiima spekuliavimu sėkmingai, tuo užsiima nuo ryto iki vakaro. Keliasi šia mintim, su ja eina miegoti. Visas gyvenimas nuo ryto iki vakaro praleidžiamas stengiantis laimėti. Kodėl ? Nes konkurencija didžiulė.

Tačiau net ir atitinkant visas šias charakteristikas ir juodai dirbant nėra jokių sėkmės garantijų. Atvirkščiai, dažnai laimėtojus lemia atsitiktinumas (puiki knyga šia tema – Fooled by Randomness by Nassim Nicholas Taleb).

Kartais pastebiu internetuose, kaip asmenys ketvirtame dešimtmetyje užsimano tarpti stock traders, arba kažkam forex rinka pasirodo tinkamas būdas praturtėti auginant vaiką namuose. Sėkmės, bet to niekada nebus.

Jeigu esi gydytojas, protingas ir išmintingas, bet tikiesi po darbo valandų užsiimti spekuliavimu ir praturtėti – that’s not gonna happen. Arba you live and breath šia veikla, arba nėra jokių šansų šiame žaidime.

Taigi, šis įrašas nėra apie prekybą vertybiniais popieriais.

Investavimas

Jeigu spekuliavimas – žaidimas, kurio tikslas yra pergudrauti oponentą (techninis terminas zero sum game), aplenkti, būti protingesniam už kitus rinkos dalyvius, sėkmė pasiekiama tiktai kito žaidėjo sąskaita. Investavimo pobūdis visai kitoks.

Investavimas – tai įsigijimas finansinių instrumentų, turto klasių, kurių vertė laikui bėgant auga dėl fundamentalių ekonominių veiksnių.

Tačiau ne visi investiciniai instrumentai turi vertės prieaugio šaltinius. Tokios turto klasės, kaip auksas, žaliavos ar tiesiog nupirktas ir nevystomas žemės plotas nekuria jokių pinigų srautų savininkams.

Štai sėkmingo investavimo magija ir didžioji paslaptis – kapitalas, investuotas į būtent tuos finansinius instrumentus, kurie generuoja pinigų srautus, didėja geometrine progresija.

Tuomet belieka laukti ir leisti sudėtinių palūkanų magijai atlikti savo darbą.

Compound interest is the eighth wonder of the world. He who understands it, earns it … he who doesn’t … pays it.

Albert Einstein

Akcijų kaina auga, nes įmonės išmoka dividendus, laikui bėgant vis didesnius, obligacijos moka palūkanas, išnuomotas NT generuoja nuomos pajamas ir t.t.

Didžiausia grąža pasiekiama gautus pinigų srautus reinvestuojant. Ne veltui Warren Buffet didžiąją savo turto dalį susikrovė jau po 50-ties metų.

Sudėtinės palūkanos ir jų geometrinis efektas kapitalo prieaugiui dažnai giriamas, bet retai iš tikrųjų suprantamas.

Štai pavyzdys: už $10,000 įsigijus 30 metų trukmės obligaciją, kurios metinis pajamingumas 7%. Per 30 metų bus gauta $21,000 palūkanų. Daug ? Nemažai. Bet ne tai sudaro didžiąją grąžos dalį.

Jeigu gautos palūkanos bus ne pravalgytos, bet reinvestuotos tokiomis pačiomis sąlygomis, tai interest-on-interest, grąža gauta už reinvestuotas palūkanas sieks $47,780.91.

Bendra grąža per 30 metų bus $78,780.91. Didžiausią dalį grąžos uždirbs būtent sudėtinės palūkanos.

Kaip sakant, pinigai daro pinigus.

Todėl pirma ko reikia šiam žaidimui – kapitalo. Kuo ankščiau bus investuotas turtas, ir kuo ilgesniam terminui – tuo užauginti vaisiai saldesni.

Tačiau sunkiai dirbti ir taupyti, o atlygį gauti tik tolimoje ateityje retą viliojanti perspektyva. Kur kas lengviau surasti norinčių pasinaudoti spekuliacinėmis get-rich-quick schemomis, kažką čia ir dabar perkant ir parduodant.

Deja, bet kaip minėta, spekuliavimas yra tokia veikla, kurios sėkmės šansai nedideli.

Geroji žinia – priešingai nei sėkmingu spekuliantu, sėkmingu investuotoju gali tapti daugelis.

Kadangi investavimo sėkmė priklauso ne nuo minios psichologijos, trumpalaikių rinkos sentimento pokyčių, kurių beveik neįmanoma numatyti, šiame žaidime sėkmės tikimybė gerokai aukštesnė.

Čia grįžtu prie antrosios sėkmingo investavimo dedamosios.

Antra ko reikia šiam žaidimui – pasirinkti tinkamas turto klases.

Svarbu pasirinkti tas turto klases, kurios tinkamos tau, asmeniškai. Būtina pasirinkti tinkamą rizikos laipsnį, bei suprati dažniausiai daromas elgesio klaidas ir jų išvengti, susipažinti su finansinių rinkų istorija. Nepamiršti ir diversifikacijos.

But that’s easier said than done.

Nes investavimas nėra mokslas.

Jeigu investavimas būtų mokslas, užtektų perskaityti keletą vadovėlių, pritaikyti ten išmoktas tiesas ir sėkmingai kaupti senatvei ar dar kažką.

Bet investavimo pasaulyje yra tiktais skirtingų žmonių nuomonės. Vienos jų labiau pagrįstos, kitos mažiau.

Bet nėra jokių garantijų, jog vienas ar kitas pasirinktas instrumentas atneš norimą rezultatą.

2. Kas geriausia investicija -pasakyti neįmanoma

Kadangi investavimas nėra mokslas, nėra kažkokio vadovėlio, quick guide, YouTube kanaliuko ar influencerio kuris galėtų išmokyti sėkmingai investuoti.

Yra gausybė skirtingų investavimo stilių ir instrumentų, dažnai vienas kitam prieštaraujančių (value investing vs growth investing, stocks vs bonds, fundamental analysis vs technical analysis, passive vs active ir t.t.).

Yra tarsi kokie lego kubeliai, iš kurių kiekvienam reikia pačiam asmeniškai susikurti tinkamą ir patinkančią investavimo strategiją.

Skaityti čia neužteks, nes investavimas kaip amatas – nei vienas geru staliumi negimė, nei vienas tokiu netapo knygas skaitydamas. Būtina patirtis – veikti, klysti, mokytis.

Tačiau galutinis rezultatas, finansinė sėkmė, didžiąja dalimi priklausys nuo to, ar pasirinktos kaladėlės, turto klasės ir instrumentai, buvo tinkami.

Viena yra sakyti, kad sėkmingą investavimą lemia tinkamai pasirinkti instrumentai ir turto klasės, bet visai kas kitą – pagrįsti, kurie pasirinkimai atneš didžiausią grąžą, yra tinkamiausi, geriausi.

Gaila, bet tai yra fool’s errand, neįvykdoma ir neįgyvendinama užduotis.

The future is unknown and unknowable; everything is inherently uncertain, and always has been.

Barry Ritholtz

Aš, kaip ir niekas kitas, neturiu krištolinio rutulio, kuris leistų pamatyti ateitį. Niekas nežino kas bus ateityje, nes ateitis yra tiesiog nežinoma.

Šiuo metu, kaip ir po metų ar dviejų, neįmanoma atspėti, kurios turto klasės uždirbs daugiausiai ateityje.

Gal akcijų rinkas ištiks kapitalizmo griūtis, o gal infliacija suvalgys investuojančių į obligacijų rinką turtus.

Niekada negali žinoti, visokių pavyzdžių istorijoje yra buvę.

Kas nutiks Lietuvos NT rinkai ? Šturmuos naujas aukštumas ar sprogs astravas ? Pradės čia važiuoti ispanai bėgdami nuo klimato kaitos ar visi vietiniai gyventojai išsilakstys į vakarų Europą ir oro uoste išjungs šviesą ?

Kaip vystysis Lietuviškasis P2P ? Ar Lietuviškų platformų sėkmė buvo trumpalaikė, tuoj prasidės bankrotai ir adios portfeliams ? Gi ne viena užsienyje platforma užsilenkė.

Ateities įvykių raidą dažnai lemia retai nutinkantys, sunkiai prognozuojami, bet reikšmingi įvykiai – black swans (knygą apie tai, “The Black Swan” by Nassim Nicholas Taleb, siūlau perskaityti).

Pokyčius sunku numatyti. Neįmanoma remiantis praeities duomenimis ir rezultatai atspėti, kas bus ateityje.

Ką daryti tokiu atveju ? Kažkur gi investuoti vis tiek reikia, uždirbti noris ir infliacija nėra smagus reikalas.

Na, jeigu negalima pasakyti, kas labiausiai brangs ateityje, gal bent jau galima atmesti prasčiausius pasirinkimu ?

3. Bet galima pasakyti kur neinvestuoti (Via Negativa)

Nassim Nicholas Taleb, kitoje savo knygoje “Antifragile” išpopuliarino terminą “Via Negativa“:

The principle that we know what is wrong with more clarity than what is right, and that knowledge grows by subtraction.

Nassim Nicholas Taleb, Antifragile

Tai sprendimų priėmimo būdas, kuomet ne siekiama surasti geriausią sprendimą ar jį pagrindžiančius argumentus, bet toks, kuomet siekiama pašalinti ir atmesti blogiausius ir prasčiausius pasirinkimus.

Finansų rinkose toks sprendimų priėmimo būdas yra itin aktualus, nes dažnai neįmanoma pasakyti, kuris aktyvas ar turto klasė duos geriausią grąžą ateityje.

Tačiau įmanoma argumentuotai atmesti tam tikrus pasirinkimus, kaip netinkamus.

Paminėsiu keletą kriterijų, kurie man padeda atmesti netinkamus investicinius pasirinkimus.

a) Cashflows

Investicinis instrumentas privalo turėti cashflows, generuoti pinigų srautus.

Remiantis via negative principu – tik tie finansiniai instrumentai, kurie turi vertės prieaugio šaltinius (cashflows) tinkami investavimui. Visus kitus galima atmesti.

Tai dar nereiškia, kad visi instrumentai, kurie turi cashflows tinkami. Šis principas skirtas išmesti blogus pasirinkimo variantus, o ne įvardinti tinkamus.

Juk jeigu nėra su konkrečiu investicine priemone susijusių pinigų srautų, tuomet grįžtame į spekuliavimo teritoriją.

Tokie aktyvai kaip auksas, Bitcoin, meno kūriniai ar vyno kolekcijos neturi jokių su šiais aktyvais susijusių pinigų srautų. Todėl savo prigimtimi tai grynai spekuliaciniai aktyvai.

Tai jokiu būdu nereiškia, kad šių aktyvų vertė yra lygi nuliui. Tam tikrai atvejais jie suteikia statusą visuomenėje, kitais veikia kaip draudimas nuo nelaimių.

Retais atvejais atsitiktiniai asmenys turtus susikrovė prekiaudami šiais spekuliaciniais aktyvais.

Tačiau tokių aktyvų kainą lems minios psichologija, o ne kažkokie tai fundamentalūs ekonominiai veiksniai ar intrinsic value . Tai nėra investavimas, tai – spekuliavimas.

b) Investavimo mokesčiai ir kaštai

I put two children through Harvard by trading options. Unfortunately, they were my broker’s children.

Jason Zweig, The Devil’s Financial Dictionary

Kitas kriterijus, kuriuo remiantis galima rūšiuoti finansinius instrumentus į tinkamus ir netinkamus yra įvairūs su investavimu susiję mokesčiai.

Vėl, remiantis via negativa principu – visi investavimo instrumentai, kurių valdymo mokesčiai aukšti yra niekam tikę.

Yra begalė įvairių mokesčių, susijusių su įvairiais investiciniais instrumentais – tai įvairaus plauko valdymo mokesčiai, bid/ask spreads, įsigijimo ir pardavimo mokesčiai, vertybinių popierių saugojimo mokesčiai, foreign withholding tax ir t.t.

Yra begalė instrumentų, įdomių ir daug žadančių iš pirmo žvilgsnio, bet visiškai niekam tikusių iš antro. Instrumentai, kurių valdymo mokesčiai siekia 1-2% – beverčiai, netinkami.

Kiek svarbus faktorius investavime yra mokesčiai ? Nepaprastai svarbu, beveik svarbiausias. Štai pavyzdys.

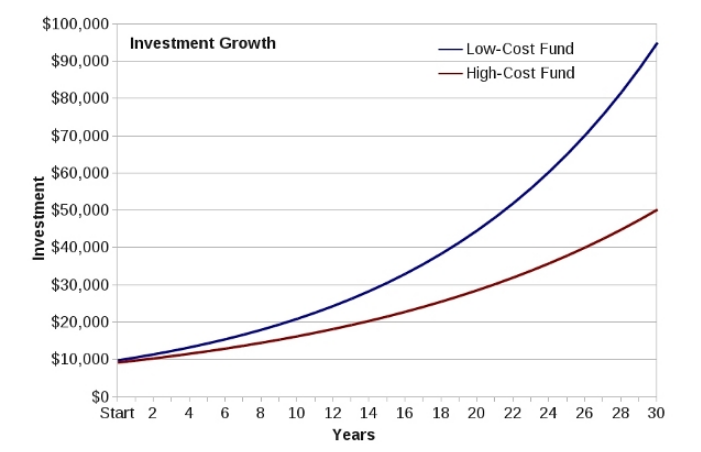

Imkim hipotetinį instrumentą, investicinį fondą, kurio nominali grąža siekia 8% per metus. Ir patikrinkim, kokia būtų grąža dviem atvejais – pritaikius aukštus arba žemus valdymo mokesčius.

a) Low-Cost fondas, 0,2% metinis valdymo mokestis (toks fondas panašus į įvairius pigius akcijų ETFs);

b) High-Cost fondas, kurio platinimo mokestis 5%, ir metinis valdymo mokestis 2,25% (atvejis artimas investiciniam gyvybės draudimui).

Koks grąžos skirtumas investavus $10,000 trisdešimčiai metų šiais dviems atvejais ?

Rezultatai – pirmu atveju po trisdešimties metų individas turi $95,184 vertės portfelį. Antru atveju $50,430.

Galutinis rezultatas, sukaupta suma po trisdešimties metų darbo, skiriasi beveik dvigubai !

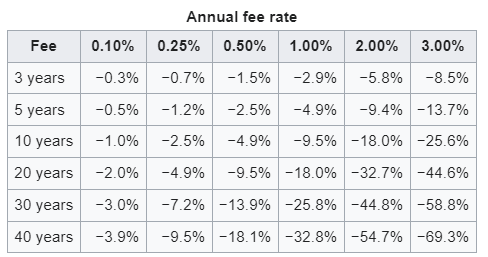

Investavimo mokesčių svarbos neįvertinimas yra viena pagrindinių klaidų, kurias daro neprityrę investuotojai. Todėl dar keletas papildomų skaičiavimų.

Lentelėje pateikiama įvairių metinių mokesčių įtaka galutiniam rezultatui, priklausomai nuo investavimo periodo.

Skaičiuojamas skirtumas, kokia būtų grąža jeigu investiciniam instrumentui nebūtų taikomi jokio mokesčiai ir pritaikius valdymo mokesčius.

Pavyzdžiui, jeigu investuojama trisdešimčiai metų į instrumentą, kuriam taikomas 2% valdymo mokestis, tai galutinė sukaupta suma bus -44,8% mažesnė, nei lyginant su tokiu pačiu instrumentu, kuriam valdomo mokesčiai netaikomi.

Now take the same $10,000 and hold it for 30 years at 6 percent return. With no fees, you would have $57,434.91. With a two percent annual fee, you would accumulate $31,329.84, a 45.45 percent reduction. So the two percent annual fee cut your total return almost in half!

Bogleheads Wiki, How much do you lose to annual fees after many years?

Aukšti valdymo mokesčiai užtikrina, kad turtas iš investuotojo kišenės keliauja į turto valdymo įmonės kišenę, negrįžtamai !

Nenuostabu, kad geriausias kriterijus renkantis investicinį fondą (dažnai ir bet kokį kitą finansinį instrumentą) yra valdymo mokesčiai.

Štai, kažkada Morningstar atliko tyrimą “How Expense Ratios and Star Ratings Predict Success“. Remiantis šiuo tyrimu svarbiausias kriterijus, renkantis investicinius fondus yra fondo valdymo mokesčiai. Kuo mažesni fondo valdymo mokesčiai, tuo didesnė tikimybė, kad fondo grąža bus didesnė už kitų panašių fondų.

Ironiška, nes Morningstar veikla yra fondų reitingavimas. Šiuo tyrimu iš esmės jie parodo, kad vienintelis svarbus kriterijus renkantis fondą yra jo valdymo mokestis, o jų pačių in-house sukurta reitingavimo sistema bevertė.

Niekada nežinai, kokia bus tavo investicinio instrumento grąža, bet visada galima žinoti, kiek investavimo procesas kainuos.

Tikėtina grąža investuojant į įvairius instrumentus siekia 5-10% per metus. Jeigu didelė dalis šios grąžos atiteks finansų tarpininkams – nedaug belieka investuotojams.

Say you invest in a product that has a 10% of expected return. The manager takes 2% and 20%, the platform/advisor takes 1%, the government takes half of your profits. Everyone has been paid except the investor who’s getting 2% net of taxes and fees from the 10% return.

Bob Elliott

Tai reiškia, kad beveik visi lietuviški investiciniai instrumentai yra netinkami sėkmingam ilgalaikiam investavimui – jų valdymo mokesčiai yra per dideli.

Dauguma LT instrumentų turi platinimo mokesčius, metinius valdymo mokesčius siekiančius 1-2%, nagliausi (ir jokiu būdu ne geriausi) užsiprašo dar ir 20% sėkmės mokesčio – visus tokius instrumentus galima mesti į šiukšlių dėžę, naudos iš jų nebus.

Bet, sakytų naivus investuotojas, gi už gerą rezultatą reikia susimokėti. Maž verti tokių mokesčių geriausieji iš geriausių ?

Deja, bet tokio ryšio nėra. Nėra jokios koreliacijos, tarp mokesčių dydžio ir ateities grąžos.

Atvirkščiai, daugumoje atveju pigiausi instrumentai lenkia brangiausius

c) Simplicity beats complexity

Puikus būdas pasirinkti netinkamus finansinius instrumentus – pasirinkti tai, kas sudėtinga, sunkiai suprantama ir painu.

Imkit, pavyzdžiui, investicinį gyvybės draudimą.

Kodėl šis instrumentas toks painus ir sudėtingas, įvairūs valdymo mokesčiai supainioti, suplakti, pridedamas “draudimas” ?

Nes kai nori ką nors apipist, lengviau tai padaryti parduodant kažką sunkiai suprantamo.

Kita priežastis, apart to kad po sudėtingumu galima scamus paslėpti, yra ta, jog kuriant ir siūlant sudėtingus finansinius sprendimus juos lengviau parduoti:

A preference for complexity is almost hardwired into investors, their agents, and asset managers because the intuition is that a complicated investment landscape requires a complex solution

Simplicity beats complexity in investing

Investavimas sudėtingas procesas. Žmogaus intuicija sako, kad sudėtingam uždaviniui spręsti reikalingi sudėtingi instrumentai. Bet šiuo atveju intuicija klaidina.

Paprastesnės turto klasės, instrumentai, dažniausiai gali pasigirti kur kas aukštesne grąža nei sudėtingesni (akcijos vs akcijų hedge funds, pasyvus investiciniai fondai fondai vs aktyvūs ir panašiai).

Galiausiai, sėkmę užtikrina ilgalaikis investavimas.

Rinkų turbulencijos metu svarbu nepanikuoti, laikytis tikslo ir plano, nepasimesti. Sėkmę pasiekti sunku, jeigu ties kiekvienu krestelėjimu bus abejonių, ar pasirinkti instrumentai teisingi.

O kuo sunkiau suprasti, kas per turto klasės ir instrumentai nupirkti, tuo abejonių daugiau.

When Warren Buffett talks about many investments going in his “too hard pile” he’s freely admitting that even for the greatest investment mind of our time, many investment opportunities are just too complex. It is to the avoidance of these ideas that Buffett attributes much of his success.

Simplicity beats complexity in investing

Dar kartą grįžtu prie via negative principo – visi painūs, sudėtingi ir sunkiai suprantami investavimo instrumentai yra netinkamas pasirinkimas.

Tačiau sudėtingumas – reliatyvus dalykas.

Kas vienam sunkiai suprantama ir painu, kitam gali būti aišku ir tinkama.

4. Tinkami ir netinkami instrumentai

Apibendrinant.

Investavimas – įsigijimas įvairių finansinių instrumentų, kurių vertė laikui bėgant auga, dėl fundamentalių ekonominių veiksnių.

Svarbu vengti tokių instrumentų, kurie neturi cashflows, yra brangūs ir sudėtingi.

Tačiau, net ir vengiant instrumentų, kuriuos objektyviai galiam įvardinti kaip prastais ir netinkamais, nėra jokių garantijų, kad likę, įvardinti “gerais ir tinkamais” iš tikrųjų atneš norimą, ar net teigiamą, grąžą.

Ateitis yra nežinoma, niekas nieko negali atspėti.

Laikas pašnekėti apie tuos tinkamus ir netinkamus instrumentus.

Netinkami instrumentai

Štai keletas iš dažniausiai pasitaikančių ir, mano manymu, visiškai netinkamų instrumentų ilgalaikiam investavimui.

Investicinis gyvybės draudimas

Investicinis gyvybės draudimas (IGD) – instrumentas, kuris su investavimu susijęs maždaug tiek pat, kiek jūrų kiaulytė turi bendra su jūra, ir su kiaulėm.

Šis instrumentas nėra tinkamas investavimui dėl dviejų priežasčių – neįtikėtinai brangus ir perdėtai sudėtingas.

Teoriškai, gaunamos dvi paslaugos vienoje pakuotėje – draudimas ir investavimas.

Praktiškai, po aukštų valdymo ir įvairiausių kitų mokesčių investavimui ne kažin kas lieka. Tarpininkams ir fondų valdytojams mokami mokesčiai yra kosminiai, neatitinkantys jokių logikos dėsnių.

Atitinkamai instrumentas yra labai sudėtingas, nes tik po tokia sudėtingumo kauke galima paslėpti akivaizdų lupikavimą.

Instrumentas neturi absoliučiai jokių pranašumų, tik kažkokiu būdų įstatyme įtrauktas mokesčiu lengvatas. Kuo greičiau jos bus panaikintos tuo geriau.

Bet su lengvatomis ar be jų, tai vis tiek yra tragedija, o ne investicinis instrumentas.

Jau nekalbant apie tai, kad IGD tėra draudimo kompanijos įsipareigojimas lėšas išmokėti, tuo tarpu vertybiniai popieriai, laikomi brokerio sąskaitoje, nėra brokerio turtas ir bankroto atveju liktų investuotojams.

Auksas ir Bitcoin

Tradicinis auksas ir šiuolaikinis skaitmeninis auksas (Bitcoin) nėra investiciniai instrumentai.

Kodėl ? Nėra cashflows.

Žinoma, tai nereiškia, kad auksas yra bevertis.

Cicero, a Roman statesman, wrote in his memoirs circa 43 BC that with a coin containing an ounce of gold, you could buy an elegant toga, a belt and a pair of sandals in ancient Rome. As of today, 2000 years later, an ounce of gold allows you to buy a good quality suit, a belt and a good pair of shoes.

Koks aukso real return per 2000 metų ? Lygiai nulis.

Nes nėra cashflows, nėra jokių pinigų srautų, kuriuos būtų galima išleisti ir/ar reinvestuoti.

Šiuo atveju auksas yra tiesiog kaip draudimo polisas, kad jeigu dangus sugrius, ir visi grįš prie aukso standarto, tai bent jau kažkokią dalį savo investicinio portfelio perkamosios galios išsaugosiu.

Bet čia jau daug “jeigu”, spėlionių ir sapalionių. Tai jau vėl – spekuliavimas, o ne investavimas.

Menas, NFTs ir kiti shiny shiny things

Yra visa grupė įvairaus pobūdžio turto, kuris dažnai turi didžiulę vertę, bet neturi jokių cashflows.

Tai įvairūs meno kūriniai, viskis, kolekciniai automobiliai, NBA klubai ir kitokie žvilgantys dalykai.

Kai kurie jų teikia juos įsigijusiems asmenims emocinę vertę, kitiems tai tiesiog būdas pasipuikuoti visuomenėje, pasigirti.

Vienas kas juos vienija – tai nėra investavimas.

Dažnai galima kur perskaityti antraštę – “užsiregistruok į seminarą apie investavimą į meną” ar panašiai.

Tačiau, jeigu perki kažkokį turtą, su mintim kad jį kam nors parduosi brangiau (the greater fool therory) – čia ne investavimas, čia spekuliavimas.

The Greater Fool Theory is something especially common at times of widespread financial speculation. It’s the idea that an individual can make money by buying overvalued assets and resell them for a profit because he thinks there will always be someone willing to pay more — regardless of the fundamental value of the asset.

Art Is Not a Real “Alternative Investment”

Nes kainą, už kurią parduosi tokį turtą, lems ne fundamentalūs ekonominiai veiksniai, ne kažkokie aktyvo generuojami pinigų srautai, bet minios psichologija.

Again, spekuliuojant įvairių aktyvų kainomis įmanoma užsidirbti. Bet tikimybė, tai daryti sėkmingai ir ilgą laiką nėra didelė. Tai nebėra investavimas.

Viskas OK su spekuliavimu, bet du kart verta pagalvoti, ar tikrai tas žaidimas žaidžiamas, kuris asmeniui tinka ir šansai laimėti adekvatūs.

Alternatyvios investicinos

Po terminu alternatyvios investicijos (angl. alternative investments) slepiasi daug įvairaus pobūdžio investicinių instrumentų.

Tai rizikos kapitalo fondai (angl. hedge funds), fondai investuojantys į miškus ar žemės ūkio paskirties žemę, privataus kapitalo fondai (private equity funds), commodities ir t.t.

Iš esmės alternatyvios investicijos – tai visi finansiniai instrumentai, kurie lieka atmetus pagrindines turto klases (akcijos, obligacijos).

Investavimas į NT ar P2P, teisybės dėlei, irgi galėtų būti priskiriamas prie alternatyvių turto klasių. Bet aš šių instrumentų neturiu galvoje, sakydamas, kad alternatyvios investicijos yra netinkamas pasirinkimas.

Šnekėti apie alternatyvias investicijas, kaip vienalytę turto klasę, neįmanoma. Nes, kaip minėta, tokiu pavadinimu galima įvardinti gausybę įvairių instrumentų.

Visgi, kas blogai su tais alternatives ?

Pagrindinės bėdos yra dvi. Tai aukšti mokesčiai ir tokių priemonių sudėtingumas.

Dažnai suprasti, kokius mokesčius sumokės investuotojas – nepaprastai sudėtinga užduotis. Bet galutinis atsakymas visada – didžiulius.

Kita bėda – dažnai tai itin sudėtingi instrumentai. Neretai tas sudėtingumas dirbtinis, bandoma prisistatyti labai sophisticated investicijų valdytojais, sudaryti įspūdi, kad kažkas labai protina sugalvota, kas generuos dviženklį pelną investuotojams.

Sure, kurgi ne. Tas sudėtingumas iš pradžių puikiai leidžia geras reklamos kompanijas kurti ir pritraukti investuotojų, tačiau rezultatai laikui bėgant nuvilia ir fondas uždaromas. Tuomet sophisticated investicijų valdytoją pristato savo naują idėja, the next big thing, vėl pritraukia kapitalo ir ciklas kartojasi.

Aišku, sudėtingumas leidžia paslėpti įvairius įvairių valdymo mokesčių layers.

Netinkamų instrumentų sąrašas nėra baigtinis sąrašas, tik greitas perbėgimas per instrumentus, kuriuos rašant pavyko prisiminti.

Tinkami finansiniai instrumentai

Tai kas lieka ? Kurie finansiniai instrumentai yra svarstytini sėkmingam ilgalaikiam investavimui ?

Man tinkami instrumentai yra tokie, kurie:

- Turi vertės prieaugio šaltinius, cashflows;

- Expected return yra pakankamai aukštas (prie šios temos dar grįšiu).

- Maži valdymo mokesčiai;

- Suprantami, man, asmeniškai;

- Tinkami, man, asmeniškai (prie šios temos dar grįšiu).

Tai būtų akcijos, obligacijos, P2P, NT.

Žinoma, čia tik mano asmeninė nuomonė. Sąrašas, kaip ir netinkamų turto klasių nėra baigtinis.

Tačiau tai keturios turto klasės, kurias aš pats naudoju savo portfelyje.

Be to, kas tinka vienam – nebūtinai tinka kitam, nes didelė dalimi investavimo sėkmę lemia žmonių psichologija, o ji kiekvieno yra skirtinga (prie šio argumento grįšiu sekančiuose įrašuose).

Šis įrašas jau ir taip per ilgas, taip kad plačiau, kodėl kiekviena iš minėtų turto klasių svarstytinas pasirinkimas – kituose įrašuose.

Taip pat ketinu skirti vieną įrašą investavimo psichologijai.

Galiausiai rašysiu apie tai, kaip iš skirtingų turto klasių sudėlioti investicinį portfelį, kokios grąžos tikėtis ir panašiai.

Planuoju šešių (įskaitant šį) straipsnių seriją, kurios turinys atrodys maždaug taip:

- Investavimo pagrindai

- Akcijos

- Obligacijos

- P2P

- NT

- Investavimo psichologija

- Portfelio konstravimas.

O šiam kartui užteks.

Įdomu buvo skaityti

Lauksim tęsinio… Idomu

Labai ačiū už turinį, labai laukiu kito jūsų straipsnio.

Ačiū

Puikus straipsnis! Persiusiu pazistamiems kurie pradeda dometis investvavimu 🙂

Patinka Jūsų rašymo stilius! 😉 Lauksiu tęsinio. 🙂

Užskaitau, laukiam kito įrašo!

Ačiū, galvoju ar accumulating ETF patenka į tavąją cashflow kategorija ?:)

Žinoma, patenka. Nėra skirtumo tarp accumulating ir distributing ETFs.

Geras straipsnis, Ačiū.

Žiauriai užkabino

Kostmosas, o ne blogas. Ačiū už turinį!